Когда дивиденды Полиметалл?

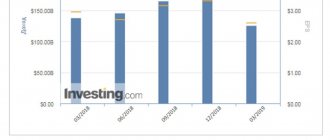

История Выплаты Дивидендов

| Тип дивиденда | Дата закрытия реестра | Объем, US$M |

| Окончательные дивиденды за 2021 год | 7 мая 2021 года | 419 |

| Промежуточные дивиденды за 2021 год | 04 сентября 2021 года | 189 |

| Окончательные дивиденды за 2021 год | 11 мая 2021 года | 197 |

| Специальные дивиденды за 2021 год | 14 фев. 2021 года | 94 |

Будущее ФСК ЕЭС

На ГОСА 15 мая акционеры утвердили решение Совета директоров о передаче полномочий единоличного исполнительного органа управляющей организации «Россети».

Полномочия действующего председателя правления Андрея Мурова досрочно прекращены. При этом он вошел в новый состав совета директоров, но уже на правах «рядового» директора (если можно так выразится).

Что означает это на практике? По сообщению на сайте ФСК ЕЭС, «передача управления “Россетям” должно повысить эффективность деятельности группы компаний и снизить издержки». Наличие единого исполнительного органа позволит произвести «замыкание» всех денежных потоков на материнской компании. Уже давно большую часть прибыли Россетей формируют денежные потоки ФСК ЕЭС. Так что шаг по фактической консолидации двух компаний достаточно логичен.

Но чем это грозит в будущем?

Начиная с 2014 года, Россети пытаются объединить активы всех своих дочек и создать на их основе единую мега-компанию, крупнейшего российского и мирового «энергетика». Это позволило бы оптимизировать операционные расходы и нарастить общую прибыль всей группы.

В январе 2021 г. руководитель Россетей Андрей Ливинский получил согласие Владимира Путина на проведение консолидации ФСК на базе Россетей. После консолидации может последовать и формирование общего казначейства по одной из двух схем:

- делистинг акций Россетей и ФСК ЕЭС с одновременным выпуском акций новой объединенной компании и конвертацией в них акций старых компаний;

- принудительный выкуп акций ФСК ЕЭС у миноритариев и делистинг ФСК ЕЭС.

А вот еще интересная статья: Дивиденды МТС в 2021 году: на фронте телекома без перемен

Для реализации первого плана нужно согласие ФАС и основных акционеров, для второго – обладание пакета в 95% от общего числа акций (у Россетей сейчас чуть больше 80%).

Всё может остаться и в прежнем режиме, другой вопрос – насколько долго. Похоже, что Россети всерьез намерены объединить все свои дочки и стать реальной весомой голубой фишкой на Мосбирже. Но по какой схеме они будут действовать – непонятно.

Напомню, что сами Россети в этом году выплачивают рекордные дивиденды – по 18,9 копеек на привилегированную акцию и по 8,85 копеек на обыкновенную, что дает дивидендную доходность в 9,81% и 6,81% соответственно (по текущим котировкам).

Таким образом, ФСК ЕЭС остаются одной из наиболее доходных в плане дивидендов дочек Россетей. Компания выплачивает в 2021 году щедрые дивиденды и дает внушительную доходность на фоне падения выплат со стороны остальных компаний. Но акции ФСК ЕЭС недостаточно ликвидны и над ними висит дамоклов меч в виде возможного делистинга либо разменом на акции новой компании.

Так что думаю, что в условиях такой неопределенности после выплаты дивидендов мы увидим нисходящий тренд в акции и активную скупку крупных пакетов бумаг у миноритариев со стороны материнской компании. А что вы думаете по поводу ФСК ЕЭС? Пишите в комментариях! Удачи, и да пребудут с вами дивиденды!

Оцените статью

[Общее число голосов: Средняя оценка: ]

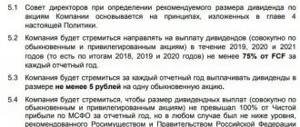

Дивидендная политика

Компания берет за основу строгое соблюдение всех прав акционеров. Они предусмотрены в законодательстве Российской Федерации. Федеральная сетевая компания ведет политику, совпадающую со взглядами материнской Россети.

Теперь для выплат будет направлено 50 % чистой прибыли, которую корректируют по МСФО или РСБУ. Аналитики утверждают, что доходность в 2021 г. составит 9 %.

Это хороший индикатор отчетности, но главным показателем является смена политики выплаты дивидендов. Предполагается изменение и обновление стратегии. Россети рекомендуют выплачивать за 1 квартал 2021 г. до 5 млрд руб.

Привлекательная оценка ФСК ЕЭС предполагает 2,9x 2019П EV/EBITDA с дисконтом 17 % к акциям Россетей (3,5x). Это более интересная ставка на дивиденды в сравнении с материнской компанией.

Когда покупать?

Выше мы предложили наш взгляд на «идеальный» портфель дивидендных российских акций на ближайшее десятилетие. Мы постарались подобрать компании из разных отраслей и с разными бизнес моделями, чтобы при реализации тех или иных событий, хотя бы одна из них оказывалась в выигрышном положении, компенсируя падение финансовых показателей других компаний портфеля. Но остается важный вопрос, когда покупать акции? С точки зрения временного горизонта инвестирования в 10 лет, цена входа может быть не самым главным параметром будущей доходности. Тем не менее, на наш взгляд, лучшим решением будет постепенное наполнение портфеля в периоды просадок котировок отдельных акций.

Мы команда «Инвестлэнд» – независимые инвестиционные советники – готовы помочь разобраться в непростом мире финансовых активов. Если у Вас есть любые вопросы, касающиеся инвестиций, в т.ч. в дивидендные акции, свяжитесь с нами. Наши опытные консультанты обязательно помогут Вам качественным советом!

Удачных инвестиций!

Краткое описание эмитента

ФСК ЕЭС – оператор Единой национальной (общероссийской) электрической сети (ЕНЭС), обеспечивающий 50% энергопотребления страны. Протяженность линий электропередач составляет 145,9 тыс.км., трансформаторная мощность 351,9 ГВА.

Структура капитала. Контрольный пакет акций, 80,13%, принадлежит госкомпании Россети. У Росимущества находится 0,59% акций. У компании выпущены обыкновенные акции и ГДР с листингом на Лондонской Фондовой Бирже. Free-float обыкновенных акций 21%.

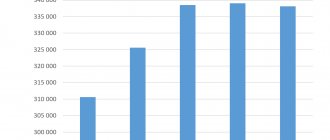

Рост акций еще не исчерпан

Ранее мы писали, что доходность акций формируется из двух составляющих – дивидендных выплат и прироста их курсовой стоимости. Между курсовой стоимостью и дивидендной доходностью существует определенная связь на фундаментальном уровне. К сожалению, она не линейна, но может служить неким ориентиром при прогнозировании котировок. Логика работает следующим образом: если есть два одинаковых актива с одинаковой стоимостью, но с различной дивидендной доходностью, инвесторы предпочтут актив с большей доходностью, покупая его, что приведет к росту его стоимости. Рост котировок продлится до тех пор, пока дивидендные доходности не сравняются. Например, акции стоят 100 руб., и приносят 8 руб. дивидендов, т.е. их доходность 8%. Акции аналогичной стоят 50 руб. и приносят 5 руб. дивидендов, доходность 10%. Чтобы сравняться по этому показателю, акции должны вырасти с 50 руб. до 62,5 руб. или на 25%. Конечно, вся логика таких рассуждений строится на абсолютной идентичности компаний, чего фактически не существует. Однако, некие примерные ориентиры получить можно.

На текущий момент времени рынок РФ предлагает международным инвесторам самую привлекательную дивидендную доходность среди мировых рынков – около 7,5% годовых. Аналогичный показатель у таких стран как Бразилия и Турция, с которыми аналитики часто сравнивают наш рынок – 4% и 5% соответственно. Существует множество внешних факторов, которые не позволяют проводить прямое сравнение. Но если представить, что международные инвесторы вдруг начали воспринимать риски инвестирования в российские акции на уровне бразильских или турецкий, согласно логике предыдущего абзаца, котировки акций отечественных акционерных обществ должны достаточно быстро вырасти как минимум на 50% от текущих уровней! Вместе с тем есть все основания предполагать, что рост может быть больше, т.к. дивидендные выплаты постоянно растут, а, следовательно, растет и дивидендная доходность. Ключевой вопрос в том, что должно произойти для переоценки фондового рынка РФ глобальными инвесторами. Возможно, таким триггером станет отмена санкций или какие-то другие события, которые на текущий момент времени мы спрогнозировать не можем.

Дивидендные акции 10 лет назад

На графике сравнения двух индексов отчетливо видно, что расхождение их динамики началось примерно в 2014-2015 гг. Причиной начала расхождения послужило несколько факторов, которые мы обсудим далее. Мы выбрали 22 ликвидные акции, которые на текущий момент считаются хорошей дивидендной историей или были такой в начале десятилетия, чтобы отследить эволюцию дивидендов в России. Если у компании есть привилегированные акции, в выборку попали именно они, т.к. они обеспечивают большую дивидендную доходность. Таблицу с их названием, суммарными дивидендами, приростом курсовой стоимости, равно как и доходностью за этот период, вы можете найти ниже. Но сначала представим, каким был рынок РФ десятилетием ранее.

После сокрушительного 2008 г. на рынке всё ещё превалировали идеи о внутренней или справедливой стоимости акций, рассчитываемой по модели DCF (дисконтирование денежных потоков). Дивиденды воспринимались как приятный бонус. Корпорации не особо заботились об этом показателе, часто не имея четкой дивидендной политики и выплачивая дивиденды один раз в год. Средняя дивидендная доходность 17 из 22 выбранных акций составляла 3% годовых. Еще 5 компаний не выплачивали дивиденды вообще.

Важные новости и ценные идеи

Подписывайтесь на наш Telegram канал мы в Телеграм

Решение платить или не платить дивиденд организация принимает, исходя из внутренней потребности в денежном ресурсе. Если есть инвестиционный проект с высоким потенциалом, в него скорее будут инвестированы средства, оставшиеся в виде прибыли. Такая картина наблюдалась в секторе электроэнергетики в начале десятилетия. Вся прибыль шла на модернизацию старых и строительство новых мощностей, согласно ранее принятым инвестиционным программам. Еще один пример такой политики – Газпром, до недавнего времени реализовывавший капиталоемкие проекты по транспортировке газа в Европу и Китай, из-за чего его дивидендная доходность до 2021 г. была на уровне 4-5% годовых.

Еще одна причина, по которой акционеры могут остаться без дивидендов, это желание компании сохранить подушку безопасности в виде денежных средств на случай повторения кризиса. Боязнь повторения 2008 г. была достаточно высока в начале десятилетия, поэтому многие игроки рынка, например, Северсталь и НЛМК, предпочитали сохранять денежные активы, отправляя на дивиденды существенно меньше, чем могли бы. Их дивидендная доходность составляла 1,7% и 0,9% соответственно. Сургутнефтегаз до сих пор придерживается этой политики, накопив на своих счетах более $52 млрд., что больше его текущей капитализации в 2,5 раза!

Дивиденды – важная часть доходности

Для того, чтобы понять, какой вклад за последнее десятилетие внесли дивиденды в общую доходность российских акций, мы сравнили два рублевых индекса – стандартный ММВБ (IMOEX) и индекс ММВБ полной доходности (MCFTR), включающий дивиденды по акциям, входящим в индекс. За точку отcчета мы взяли 11 января 2010 г., чтобы исключить бурный рост 2009 г., когда рынок акций удвоился после падения в 2008 г. Результаты получились очень показательными.

| Индекс | Значение на 01.01.2010 | Значение на 15.09.2019 | Абсолютный прирост, % | Среднегодовая доходность, %* |

| IMOEX | 1370,01 | 2791,74 | 104% | 7,6% |

| MCFTR | 1474,41 | 4656,02 | 216% | 12,6% |

| IFX-Cbonds | 264,01 | 630,72 | 139% | 9,4% |

* Сложный процент

За неполные 10 лет курсовая стоимость российских акций выросла на 104%, в то время как их доходность с учетом дивидендов составила 216% в абсолютном значении, или в среднем 7,6% и 12,6% годовых с учетом реинвестирования соответственно. Для сравнения аналогичный показатель индекса IFX-Cbonds, отражающий полную доходность портфеля 30 наиболее ликвидных корпоративных облигаций отечественных эмитентов, за тот же период составил 9,4% годовых, а средняя доходность однолетнего депозита была чуть больше 8% годовых.

Оценка

При сравнительном подходе мы использовали 2 техники: оценку по мультипликаторам относительно аналогов, российских и зарубежных, с применением странового дисконта 30%, а также анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает целевую цену 0,328 руб. на акцию, что на 54% выше текущей цены.

Оценка по целевой дивидендной доходности предполагает таргет на уровне 0,215 руб. при среднем прогнозном платеже за 2020–2022 гг. 0,0183 руб. и целевой доходности 8,5%.

Комбинированная целевая цена — 0,272 руб. на акцию на конец 2022 года с потенциалом 28% к текущей цене. Исходя из высокого потенциала, мы подтверждаем рекомендацию «Покупать» для акций ФСК ЕЭС.

| Компания | P/E 2022E | EV/EBITDA 2022E |

| ФСК ЕЭС | 3,3 | 3,2 |

| Россети Московский регион | 5,1 | 3,4 |

| МРСК Центра и Приволжья | 3,8 | 2,4 |

| Россети Сибирь | 19,0 | 7,1 |

| Россети Волга | 4,7 | 2,4 |

| МРСК Центра | 4,1 | 3,1 |

| МРСК Урала | 8,6 | 2,8 |

| МРСК Северо-Запада | NaN | 3,4 |

| Россети Юг | NaN | 7,0 |

| Россети Ленэнерго ао | 3,7 | 2,6 |

| Россети Северный Кавказ | NaN | NaN |

| Россети Кубань | 58,6 | 7,5 |

| ТРК | 18,0 | 2,1 |

| Медиана, RU (вес 80%) | 5,1 | 3,1 |

| Медиана, EM (вес 10%) | 10,4 | 5,9 |

| Медиана, DM (вес 10%) | 16,6 | 10,6 |

| Показатели для оценки, млрд руб. | Чистая прибыль 2022Е | EBITDA 2022Е |

| 82 | 147 | |

| Целевая капитализация, млрд руб.: | ||

| — RU | 417 | 259 |

| — EM | 595 | 470 |

| — DM | 944 | 954 |

| Взвешенная оценка капитализации, млрд руб. | 419 | |

| Для справки: чистый долг, доля меньшинства, млрд руб. | 197 |

Источник: Reuters, оценки и расчеты ГК «ФИНАМ»

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, 0,246 руб. (апсайд 16,0%), рейтинг акции 3,3 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций ФСК ЕЭС аналитиками BCS составляет 0,27 руб. (рекомендация — «Покупать»), VTB Capital — 0,23 руб. («Покупать»).