Дивиденды по акциям Черкизово ао в 2021 — размер и дата закрытия реестра

Главная → Дивиденды→ Акции ЧеркизГ-ао — прогноз, история выплат

Таблица с полной историей дивидендов компании Черкизово ао с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

| 45.23 (прогноз) | 5 октября 2021 | 01.10.2021 |

| 134 | 5 апреля 2021 | 01.04.2021 |

| 48.79 | 5 октября 2020 | 01.10.2020 |

| 60.92 | 7 апреля 2020 | 03.04.2020 |

| 48.79 | 7 октября 2019 | 03.10.2019 |

| 101.63 | 7 апреля 2019 | 03.04.2019 |

| 20.48 | 8 октября 2018 | 04.10.2018 |

| 75.07 | 3 апреля 2018 | 30.03.2018 |

| 59.82 | 7 октября 2017 | 04.10.2017 |

| 13.65 | 1 мая 2017 | 27.04.2017 |

| 22.75 | 3 мая 2016 | 29.04.2016 |

| 22.75 | 9 октября 2015 | 07.10.2015 |

| 54.6 | 17 апреля 2015 | 15.04.2015 |

| 34.44 | 21 ноября 2014 | 19.11.2014 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании ЧеркизГ-ао: 18 октября 2021.

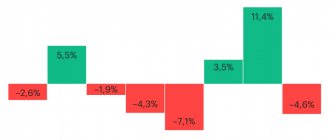

Суммарные дивиденды акций ЧеркизГ-ао по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

| 2021 | 179.23 (прогноз) | +63.37% |

| 2020 | 109.71 | -27.06% |

| 2019 | 150.42 | +57.43% |

| 2018 | 95.55 | +30.05% |

| 2017 | 73.47 | +222.95% |

| 2016 | 22.75 | -70.59% |

| 2015 | 77.35 | +124.59% |

| 2014 | 34.44 | n/a |

| Всего = 742.92 |

Сумма дивидендов выплаченная компанией ЧеркизГ-ао за все время — 742.92 руб.

Средняя сумма за 3 года: 146.5 руб, за 5 лет: 121.7 руб.

Купить акции ЧеркизГ-ао с минимальными комиссиями можно у фондовых брокеров: Финам и БКС. Бесплатно пополнение и снятие. Онлайн регистрация.

Краткая информация об эмитенте Группа Черкизово ПАО-ао

| Сектор | Продовольствие |

| Имя эмитента полное | Группа Черкизово ПАО-ао |

| Имя эмитента краткое | ЧеркизГ-ао |

| Тикер на бирже | GCHE |

| Количество акций в лоте | 1 |

| Количество акций | 43 963 773 |

| Free float, % | 3 |

Другие компании из сектора Продовольствие

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

| 1. | Русагро | 11,85% | 18.09.2021 | 15.09.2021 |

| 2. | НКХП ао | 4,72% | 27.07.2021 | 23.07.2021 |

| 3. | РусАква ао | 3,79% | 27.05.2021 | 25.05.2021 |

| 4. | Белуга ао | 2,92% | 26.10.2021 | 22.10.2021 |

Календарь с ближайшими и прошедшими дивидендными выплатами

| Ближайшие | Прошедшие | ||||

| Компания Сектор | Размер, руб. | Дата закрытия реестра | Компания Сектор | Размер, руб. | Дата закрытия реестра |

| РусАква ао Продовольствие | 5 | 27.05.2021 | MDMG-гдр Разное | 19 ✓ | 25.05.2021 |

| ФСК ЕЭС ао Энергетика | 0.016 | 29.05.2021 | ТрансК ао Логистика | 403.88 ✓ | 24.05.2021 |

| СевСт-ао Металлы и добыча | 46.77 | 01.06.2021 | М.видео Розничная торговля | 38 ✓ | 18.05.2021 |

| Таттел. ао Телекомы | 0.0393 | 01.06.2021 | ПИК ао Строительство | 22.51 ✓ | 17.05.2021 |

| СевСт-ао Металлы и добыча | 36.27 | 01.06.2021 | ПИК ао Строительство | 22.92 ✓ | 17.05.2021 |

| ГМКНорНик Металлы и добыча | 1021.2 | 01.06.2021 | МосБиржа Финансы и Банки | 9.45 ✓ | 14.05.2021 |

| МОЭСК Энергетика | 0.0493 | 01.06.2021 | Сбербанк Финансы и Банки | 18.7 ✓ | 12.05.2021 |

Смотреть полный календарь на 2021 год »

7 лучших дивидендных акций в 2021 году

| # | Компания | Сектор | Дивидендная доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

| 1. | Сургнфгз-п | Нефть/Газ | 16,84% | 20.07.2021 | 16.07.2021 |

| 2. | iММЦБ ао | Разное | 15,24% | 09.06.2021 | 07.06.2021 |

| 3. | Юнипро ао | Энергетика | 15,08% | 22.06.2021 | 18.06.2021 |

| 4. | АЛРОСА ао | Металлы и добыча | 14,99% | 04.07.2021 | 30.06.2021 |

| 5. | НЛМК ао | Металлы и добыча | 14,91% | 09.06.2021 | 07.06.2021 |

| 6. | Русагро | Продовольствие | 11,85% | 18.09.2021 | 15.09.2021 |

| 7. | ММК | Металлы и добыча | 11,80% | 17.06.2021 | 15.06.2021 |

Смотреть полный рейтинг компаний на 2021 год »

Интересно почитать:

- Как купить акции частному лицу;

- Как начать торговать на бирже с нуля;

- Как купить ценные бумаги;

- Инвестиционный портфель — что это такое;

- Как накопить деньги на акции и жить на дивиденды;

- Как купить акции Газпром частному лицу;

- Формула для расчёта доходности акций;

- Инвестирование в акции — что надо знать;

← Вернутся в главный каталог

Группа «Черкизово» объявляет финансовые результаты за первый квартал 2021 года

Группа «Черкизово» (MOEX: GCHE), крупнейший в России вертикально интегрированный производитель мясной продукции, объявляет неаудированные консолидированные финансовые результаты по МСФО за первый квартал 2021 года.

Ключевые финансовые показатели первого квартала:

• Выручка увеличилась на 10,4% по сравнению с аналогичным периодом прошлого года — до 33,3 млрд рублей.

• Валовая прибыль выросла на 29,7% в годовом сопоставлении до 11,0 млрд рублей.

• Скорректированный показатель EBITDA* снизился на 8,6% в годовом сопоставлении до 4,6 млрд рублей. Рентабельность по скорректированному показателю EBITDA сократилась на 280 базисных пунктов до 13,7%.

• Чистая прибыль Группы составила 6,5 млрд рублей против 3,0 млрд рублей в первом квартале 2021 года. Скорректированная чистая прибыль** выросла на 44,5% и составила 1,8 млрд рублей по сравнению с 1,3 млрд рублей годом ранее.

Основные корпоративные события за первый квартал

• 15 февраля Группа достигла предварительной договоренности о покупке у финской Группы Atria мясоперерабатывающего предприятия ООО «Пит-Продукт» (бренд Pit Product). Сделка позволяет «Черкизово» увеличить долю на рынке колбасных изделий в Северо-Западном федеральном округе — одном из ключевых для компании регионов. Сделка была закрыта 30 апреля, и результаты приобретенного актива будут отражаться в сегменте Мясопереработка.

• 3 марта Компания объявила о запуске продаж нового продукта — мясных снеков под растущим брендом «Черкизово Premium». Данная категория продукции становится все более востребованной у российских потребителей, демонстрируя двузначный рост.

• 25 марта Общее собрание акционеров утвердило выплату дивидендов в размере 134,00 рублей на акцию в дополнение к промежуточным дивидендам в размере 48,79 рубля на акцию, объявленным в августе 2021 года.

Основные корпоративные события после отчетного периода

22 апреля на внеочередном Собрании Акционеров был изменен количественный состав Совета директоров с 7 до 9, а также выбраны новые члены Совета директоров – Эмин Маммадов, который в настоящий момент занимает должность заместителя Генерального директора Группы, и Эллиот Джонс, который вернулся в состав Совета директоров после годового перерыва.

Комментарий Генерального директора Компании Сергея Михайлова:

«Несмотря на общее незначительное сокращение продаж в натуральном выражении, в первом квартале 2021 года Группа «Черкизово» показала рост выручки и чистой прибыли. Увеличение данных показателей было обусловлено повышением средней цены реализации продукции во всех сегментах нашего бизнеса, что в свою очередь связано с дальнейшим расширением продаж продуктов с высокой добавленной стоимостью. Особенно это было заметно в сегменте «Курица», на который приходится более 70% продаж Группы. Объемы реализации продукции под нашим флагманским брендом «Петелинка» остаются стабильными, продажи другого нашего бренда – «Куриное царство» — демонстрируют рост.

Положительное влияние на финансовые результаты компании в первом квартале оказало также восстановление трафика в канале фудсервис после снятия ограничений на посещение заведений общественного питания, введенных в связи с распространением коронавирусной инфекции, а также дополнительные поставки продукции с недавно приобретенного актива в Ефремово, Тульская область. Мы считаем, что в последующие месяцы продажи в этом канале вернутся на уровень, который был до начала пандемии, а в будущем продолжат свой рост, оставаясь одним из основных источников увеличения выручки Группы в будущем.

В первом квартале у компании снизился показатель EBITDA, что было обусловлено в первую очередь результатами в сегментах «Свинина» и «Мясопереработка». Негативное влияние на показатель оказал рост себестоимости производства, который начался в середине 2020 года, а в январе-марте 2021 года принял системный характер. В частности, мы видим продолжающийся рост стоимости масличных культур, в первую очередь соевого шрота.

Общее увеличение себестоимости было частично компенсировано мерами поддержки правительства: в частности, установление экспортной пошлины на зерновые позволило снизить их стоимость в первом квартале. Однако совокупное удорожание других компонентов, включая упаковку и витамины, в дальнейшем, по нашему мнению, продолжит оказывать давление на рост издержек, что может вынудить отрасль поднять отпускные цены. Используя преимущества вертикально-интегрированной модели бизнеса, Группа «Черкизово» в течение первого квартала стремилась сдерживать цены на свою продукцию. Компания по-прежнему пытается соблюдать оптимальный баланс, позволяющий в текущих непростых макроэкономических условиях сохранять приемлемый уровень рентабельности без ущерба интересам потребителей».

Финансовые показатели

| млн рублей | 1кв 2021 | 1кв 2020 | г-к-г, % |

| Выручка | 33 291 | 30 164 | 10,4% |

| Чистое изменение справедливой стоимости био активов | 4 715 | 1 441 | 227,2% |

| Чистая переоценка непроданного урожая | (1 189) | (369) | 222,2% |

| Валовая прибыль | 10 958 | 8 449 | 29,7% |

| Рентабельность валовой прибыли | 32,9% | 28,0% | 4,9 п.п. |

| Операционные расходы, нетто | (3 800) | (4 032) | -5,8% |

| Доля в скорректированном показателе EBITDA совместных и ассоциированных предприятий | 95 | 227 | -58,1% |

| Скорректированная операционная прибыль 1 | 2 399 | 2 909 | -17,5% |

| Рентабельность операционной прибыли | 7,2% | 9,6% | -2,4 п.п. |

| Скорректированный показатель EBITDA 1 | 4 563 | 4 994 | -8,6% |

| Рентабельность по скорректированному показателю EBITDA | 13,7% | 16,6% | -2,8 п.п. |

| Прибыль до налогообложения | 6 543 | 3 118 | 109,8% |

| Чистая прибыль | 6 544 | 3 005 | 117,8% |

| Скорректированная Чистая прибыль 1 | 1 828 | 1 265 | 44,5% |

| Чистый операционный денежный поток | 2 089 | 1 363 | 53,3% |

| Чистый долг 1 | 65 513 | 62 185 | 5,4% |

1В соответствии с методологией бухгалтерского учета Группы скорректированная операционная прибыль, скорректированный показатель EBITDA и скорректированная чистая прибыль (*,**,***,****) не включают в себя чистое изменение справедливой стоимости биологических активов и некоторые другие статьи

Выручка

По итогам первого квартала 2021 года выручка Группы увеличилась на 10,4% в годовом сопоставлении и составила 33,3 млрд рублей против 30,2 млрд рублей годом ранее. Рост выручки обусловлен ростом цен на продукцию различных сегментов Компании, особенно в крупнейшем сегменте Курица. Мы поступательно наращивали продажи своей брендированной продукции на российском рынке; начали восстанавливаться продажи в сфере общественного питания.

Валовая прибыль

В первом квартале 2021 года валовая прибыль выросла на 29,7% в годовом сопоставлении до 11,0 млрд рублей по сравнению с 8,4 млрд рублей годом ранее. Рентабельность валовой прибыли увеличилась до 32,9% против 28,0% за аналогичный период прошлого года.

Операционные расходы

Операционные расходы снизились на 5,8% в годовом сопоставлении и составили 3,8 млрд рублей по сравнению с 4,0 млрд рублей в первом квартале 2021 года за счет реализации мер по сокращению расходов по всей Компании. Доля операционных расходов в выручке сократилась до 11,4% против 13,4% годом ранее.

Скорректированная операционная прибыль

Скорректированная операционная прибыль снизилась на 17,5% до 2,4 млрд рублей по сравнению с 2,9 млрд рублей за аналогичный период прошлого года. Скорректированная операционная прибыль не включает чистое изменение справедливой стоимости биологических активов сегментов Группы (на 4,7 млрд рублей) и совместных предприятий (со значением в размере 1 млн рублей).

Скорректированный показатель EBITDA

Скорректированный показатель EBITDA снизился на 8,6% в годовом сопоставлении и составил 4,6 млрд рублей. Рост выручки был нивелирован ростом расходов в различных сегментах ввиду увеличения затрат на корма и роста по большинству составляющих расходов в целом. Рентабельность по скорректированному показателю EBITDA уменьшилась до 13,7% против 16,6% годом ранее (на 280 базисных пунктов).

Процентные расходы

Чистые процентные расходы за первый квартал 2021 года снизились до 0,8 млрд рублей по сравнению с 1,1 млрд рублей за аналогичный период прошлого года благодаря рефинансированию долгового портфеля по более низким процентным ставкам и увеличению доли субсидируемых кредитов.

Чистая прибыль

Чистая прибыль Группы за первый квартал 2021 года увеличилась на 117,8% в годовом сопоставлении и составила 6,5 млрд рублей против 3,0 млрд рублей в первом квартале 2021 года. Рентабельность чистой прибыли выросла до 19,7% по сравнению с 10,0% годом ранее.

Скорректированная чистая прибыль увеличилась на 44,5% и составила 1,8 млрд рублей по сравнению с 1,3 млрд рублей за аналогичный период прошлого года. Рентабельность скорректированной чистой прибыли достигла 5,5% по сравнению с 4,2% годом ранее.

Денежный поток

Операционный денежный поток увеличился на 53,3% до 2,1 млрд рублей по сравнению с 1,4 млрд рублей в первом квартале 2021 года в связи со снижением запасов.

Капитальные затраты и долг

В первом квартале 2021 года капитальные вложения Группы в объекты основных средств и их обслуживание выросли на 81,5% в годовом сопоставлении и составили 3,4 млрд рублей. Основной текущий проект Группы — строительство маслоэкстракционного завода.

По состоянию на 31 марта 2021 года чистый долг**** был на уровне 65,5 млрд рублей против 62,2 млрд рублей по итогам первого квартала прошлого года. Общий долг по состоянию на 31 марта 2021 года уменьшился до 73,4 млрд рублей по сравнению с 73,6 млрд рублей годом ранее. По состоянию на конец первого квартала 2021 года долгосрочная задолженность составляла 42,7 млрд рублей, или 58% долгового портфеля Группы. Эффективная стоимость долга***** на 31 марта 2021 года составила 5,1%. В первом квартале 2021 года доля субсидируемых кредитов и кредитных линий в долговом портфеле Группы составила 49% (в первом квартале 2021 года — 25%).

Субсидии

Общий размер полученных государственных субсидий в денежной форме на компенсацию процентных расходов был на уровне 29 млн рублей, что на 76,2% меньше аналогичного показателя прошлого года.

Чистое изменение справедливой стоимости биологических активов

Чистое изменение справедливой стоимости биологических активов связано с ростом стоимости птицеводческой продукции и товарных свиней.

Сегменты

| Сегменты | Объем продаж | Изм. г-к-г, % | Выручка 2 | Изм. г-к-г, % | ||

| 3 мес 2021, тыс. тонн | 3 мес 2021, тыс. тонн | 3 мес 2021, млн рублей | 3 мес 2021, млн рублей | |||

| Курица | 169,2 | 174,7 | -3,1% | 20 930 | 17 720 | 18,1% |

| Индейка 3 | 10,7 | 9,9 | 8,3% | 1 971 | 1 681 | 17,3% |

| Свиноводство | 31,9 | 47,9 | -33,4% | 4 961 | 5 585 | -11,2% |

| Мясопереработка | 26,3 | 25,4 | 3,6% | 5 261 | 4 835 | 8,8% |

| Самсон 4 | 7,3 | 5,9 | 22,4% | 1 530 | 1 162 | 31,7% |

2 Выручка внешним покупателям

3 Объем продаж и выручка, представленные в секции Индейка, относятся к продажам индейки Торговым домом «Черкизово»

4 Объем продаж относятся к продажам ассоциированной компании Самсон-Продукты питания

Сегмент Курица

Совокупный объем продаж в первом квартале 2021 года снизился на 3,1% до 169,2 тыс. тонн (в первом квартале 2021 года — 174,7 тыс. тонн). Средняя цена реализации выросла на 22% по сравнению с предыдущим годом и составила 126,0 руб./кг. Росту выручки способствовало увеличение средней цены реализации за счет роста объемов продаж продукции марки «Куриное царство», а также восстановления продаж в сфере общественного питания. Под влиянием указанных факторов выручка сегмента увеличилась на 18,1% и достигла 20,9 млрд рублей (в первом квартале 2021 года — 17,7 млрд рублей).

Чистое изменение справедливой стоимости биологических активов составило 1,9 млрд рублей по сравнению с 0,8 млрд рублей годом ранее.

Валовая прибыль выросла на 17,5% в годовом сопоставлении и составила 6,1 млрд рублей (в первом квартале 2021 года — 5,2 млрд рублей) в результате улучшения ценовой конъюнктуры и увеличения продаж продукции марки «Куриное царство». Отчасти рост был нивелирован увеличением себестоимости. Валовая рентабельность сегмента практически не изменилась и составила 28,5%.

Операционные расходы составили 7,6% от выручки против 10,3% годом ранее. Операционная прибыль выросла на 35,0% до 4,5 млрд рублей против 3,3 млрд рублей в первом квартале 2021 года. Операционная рентабельность достигла 20,9% по сравнению с 18,3% за аналогичный период прошлого года.

Скорректированный показатель EBITDA увеличился на 3,7% в годовом сопоставлении и составил 3,5 млрд рублей, а рентабельность по скорректированному показателю EBITDA сократилась с 18,4% до 16,2%.

Сегмент Свинина

Объем продаж сегмента сторонним покупателям за первый квартал 2021 года снизился на 33,4% в годовом сопоставлении и составил 31,9 тыс. тонн (в первом квартале 2021 года — 47,9 тыс. тонн). При этом продажи живых свиней сократились до минимальных значений, продажи туш соответственно снизились, а продажи отдельных частей туш увеличились на 15%, составив 8,1 тыс. тонн. Средняя цена реализации живых свиней увеличилась на 29% в годовом сопоставлении и составила 100,7 руб./кг по сравнению с 78,3 руб./кг годом ранее; средняя цена реализации туш увеличилась на 24%, в среднем составив 150,7 руб./кг, а средняя цена реализации отдельных частей туш выросла на 7% до 222,9 руб./кг. Выручка сегмента от внешних клиентов снизилась в годовом сопоставлении на 11,2% до 5,0 млрд рублей против 5,6 млрд рублей в первом квартале 2021 года. Совокупная выручка сегмента выросла на 3,5% до 7,5 млрд рублей; межсегментная выручка увеличилась на 52,2% в годовом сопоставлении.

Чистое изменение справедливой стоимости биологических активов составило 2,3 млрд рублей, тогда как годом ранее было на уровне 0,2 млрд рублей.

Вследствие роста выручки, компенсировавшего рост расходов, и увеличения чистого изменения справедливой стоимости биологических активов валовая прибыль увеличилась на 83,3% и составила 3,9 млрд рублей по сравнению с 2,1 млрд рублей в первом квартале 2021 года. Валовая рентабельность сегмента выросла до 52,0% по сравнению с 29,4% годом ранее.

Операционная прибыль составила 3,8 млрд рублей по сравнению с 1,9 млрд рублей в первом квартале 2021 года. Операционная рентабельность сегмента выросла до 50,9% против 25,8% годом ранее.

Скорректированный показатель EBITDA не изменился и составил 2,2 млрд рублей. Рентабельность по скорректированному показателю EBITDA была на уровне 29,1% по сравнению с 30,9% годом ранее.

Сегмент Мясопереработка

Объем продаж сегмента сторонним покупателям за первый квартал 2021 года увеличился на 3,6% в годовом сопоставлении и составил 26,3 тыс. тонн (в первом квартале 2021 года — 25,4 тыс. тонн) благодаря расширению сбыта колбас и ветчины под марками «Черкизово» и «Черкизово Premium». Средняя цена реализации увеличилась на 5% в годовом сопоставлении до 199,8 руб./кг (в первом квартале 2021 года — 190,3 руб./кг). Под влиянием указанных факторов выручка сегмента выросла на 8,8% и достигла 5,3 млрд рублей по сравнению с 4,8 млрд рублей за аналогичный период прошлого года.

Валовая прибыль сократилась на 64,2% до 0,3 млрд рублей против 0,8 млрд рублей за первый квартал 2021 года вследствие того, что цены на основной компонент, мясо, значительно выросли в годовом сопоставлении. Валовая рентабельность снизилась до 5,2% по сравнению с 15,9% годом ранее.

Операционные расходы увеличились на 15,6% в годовом сопоставлении и составили 18,0% от выручки (в первом квартале 2020 года — 17,0%).

Операционный убыток увеличился с 0,1 млрд рублей в первом квартале 2021 года до 0,7 млрд рублей.

Скорректированный показатель EBITDA вышел на отрицательное значение в 0,4 млрд рублей по сравнению с положительным результатом в размере 0,1 млрд рублей в первом квартале 2021 года.

Результаты совместных и ассоциированных предприятий

Существенные инвестиции Группы в совместные и ассоциированные предприятия включают в себя: 50% акций в СП «Тамбовская индейка», специализирующемся на выпуске продукции из мяса индейки и учрежденном Компанией совместно с партнером и акционером Grupo Corporativo Fuertes, а также 75% акций в «Самсон — продукты питания», производителе мясных продуктов в Санкт-Петербурге.

Общий результат по консолидированному показателю EBITDA Группы от существенных совместных и ассоциированных предприятий имел значение в 95 млн рублей по сравнению с 227 млн рублей годом ранее.

Перспективы развития

Макроэкономическая ситуация в России, начав ухудшаться в 2020 году на фоне распространения COVID-19, по-прежнему вызывает тревогу среди участников продовольственного рынка. Вопреки ожиданиям, стоимость компонентов для производства пищевой продукции, включая масличные культуры, упаковочные изделия и минеральные удобрения, на текущий момент продолжает расти. Это отрицательным образом сказывается на себестоимости, заставляя производителей корректировать цены на продукцию, что может негативно отразиться на потребительском спросе с учетом того, что реальные доходы значительной части населения остаются на низком уровне. В этой связи возрастает значимость государственных программ по адресной социальной поддержке граждан и создания справедливых механизмов регулирования цен на продукты первой необходимости.

Дополнительным негативным фактором в этом году стало решение ЦБ РФ повысить ключевую ставку, что повысило стоимость кредитов для бизнеса. Тем не менее, это не окажет влияния на реализацию как текущих, так и запланированных в будущем инвестиционных проектов Компании в ряде российских регионов.

В течение 2021 года мы ожидаем восстановления продаж в канале фудсервис до уровня, который был до начала пандемии. Мы продолжаем видеть в этом канале перспективы наращивания выручки Группы. Приобретение в 2021 году в Тульской области предприятия «Компас Фудс», специализирующегося на выпуске продукции для McDonald’s, и запуск линии по производству говяжьих бургеров в Калининградской области позволили Компании подготовиться к дальнейшему росту потребления продуктов питания вне дома.

Еще одним фокусом развития Группы является увеличение доли продукции глубокой переработки. В рамках этой стратегии компания приобрела в 2021 году два современных мясоперерабатывающих предприятия ООО «Пит-продукт» в Ленинградской области. Данная сделка позволит «Черкизово» существенно упрочить позиции в продажах колбасных изделий на крупном рынке Северо-Западного федерального округа. Компания рассматривает M&A как инструмент дальнейшего развития во всех сегментах бизнеса наряду с органическим ростом. Группа также продолжает предпринимать шаги по укреплению своей вертикальной интеграции, примером чему является строительство собственного маслоэкстракционного завода в Липецкой области.

Стоит ли брать акции Черкизово

Группа выпустила очень противоречивый отчет по итогам 2021 года. Так, выручка выросла на 19,6% до 120,1 млрд рублей за счет роста цен и роста продаж, особенно в сегменте птицеводства (на нее приходится 59% выручки).

Но в то же время операционная прибыль сократилась на 34% до 10,2 млрд рублей, а чистая прибыль – на 43,8% до 6,9 млрд рублей.

Причины падения прибыли:

- переоценка био-активов;

- рост расходов на различные нужды;

- рост расходов на обслуживание кредитов;

- повышение себестоимости сырья.

В результате, несмотря на впечатляющий рост выручки, по факту компания заработала меньше, чем в предыдущий год. А так как дивиденды выплачиваются из чистой прибыли, то естественно предположить, что их размер уменьшится.

К тому же высокая долговая нагрузка, которую Черкизово пока не может снизить который год подряд, тоже может повлиять в будущем на размер дивидендов.

Следовательно, на мой взгляд, брать акции Черкизово исключительно под дивиденды, не стоит. У акций низкая дивидендная доходность и есть вероятность снижения выплат в будущем.

Но в качестве акции роста Черкизово в портфель включить можно. Причины:

- показатели деятельности растут;

- объемы реализации также растут;

- выручка также растет;

- прошел инвестиционный цикл, и весь свободный денежный поток будет направлен на дивиденды;

- достаточно низкий коэффициент P/E – 7,19 (для сравнения – у Белуга Групп 21, у Кока-Колы 28,75, у Kraft Heinz 17).

А вот еще интересная статья: Дивиденды Башнефти в 2021 году: действительно, сорванная башня

Таким образом, нужны вам или нет акции Черкизово, решайте сами. В качестве дивидендной акции, на мой взгляд, ее в портфель включать не стоит. Но сам по себе бизнес Группы устойчив, растет, и акции имеют потенциал роста. К тому же люди всегда будут хотеть кушать. Других значимых конкурентов на Мосбирже у GCHE нет, поэтому в качестве акции роста Черкизово стоит рассматривать. А что вы думаете по поводу акций Черкизово? Пишите в комментариях, удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 1 Средняя оценка: 5]

Черкизово дивиденды за 2021

Новый дивиденд и сразу огромный и от растущего актива!

https://www.e-disclosure.ru/portal/event.aspx?EventId=ECFQmqS5AEONl62Gvs2BNA-B-B

Москва, Россия – 14 февраля 2021 – Группа «Черкизово» (MOEX: GCHE), крупнейший в России вертикально интегрированный производитель мясной продукции, сообщает о решениях Совета директоров, принятых на заседании 13 февраля 2021 года. В рамках заседания Совет директоров ПАО «Группа Черкизово» (далее «Общество»): • Принял к сведению отчеты Председателей Комитета по аудиту, Комитета по кадрам и вознаграждениям и Комитета по инвестициям и стратегическому планированию. • Принял к сведению финансовые результаты Общества за 2021 год. • Утвердил изменения в годовой бюджет Общества на 2021 год. • Утвердил результаты работы (коэффициенты исполнения КПЭ) каждого из подкомитетов при Комитете по инвестициям и стратегическому планированию Совета директоров за 2018-2019 корпоративный год. • Утвердил результаты исполнения КПЭ Генерального директора за 2021 год. • Утвердил ключевые показатели эффективности (КПЭ) членов Правления Компании на 2021 год. • Утвердил результаты исполнения Среднесрочной программы поощрения, утвержденной на заседании Совета директоров 28 февраля 2021 г. • Созвал годовое общее собрание акционеров на 27 марта 2021 года (ГОСА) и утвердил его повестку дня. • Установил 2 марта 2021 года датой определения лиц, имеющих право на участие в ГОСА. • Утвердил текст и форму сообщения акционерам о проведении ГОСА и перечень информации, предоставляемой акционерам. • Предварительно утвердил Годовой отчет Общества за 2021 год. • Утвердил рекомендации ГОСА по распределению чистой прибыли Общества по результатам 2021 отчетного года путем выплаты дивидендов в размере 101 рубль 63 копейки на одну обыкновенную акцию. Рекомендовал установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 7 апреля 2021 года.

По году спад.

Но это рекордная выплата.

Добавим в календарь

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. ALENKA CAPITAL не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником. Несмотря на то, что данный материал был подготовлен с максимальной тщательностью, ALENKA CAPITAL и Марламов Э.Т. не могут гарантировать достоверность и полноту включенной в обзор информации. ALENKA CAPITAL и Марламов Э.Т. не несут ответственности за убытки от использования информации, содержащейся в данном обзоре

Как купить акции Черкизово

Для покупки акций Черкизово (впрочем, как и любых других ценных бумаг) необходимо открыть брокерский счет у любого российского брокера, например, Тинькофф, Сбербанк или БКС.

Затем нужно пополнить счет, скачать программу для трейдинга или воспользоваться веб-интерфейсом, чтобы найти нужную акцию. Тикер акции Черкизово – GCHE. Минимальный объем покупки – 1 лот, в одном лоте – одна акция.

Сейчас акция Черкизово стоит 1974,5 рублей, следовательно, именно такова минимальная сумма покупки.

«Черкизово» собирается привлечь на бирже более $200 млн

Фото: iStock

Группа «Черкизово» снова попытается провести на Московской бирже вторичное размещение акций (SPO). Инвесторам предложат купить акции компании и семьи основателя.

О планах по проведению SPO говорится в сообщении группы «Черкизово». Размещение будет состоять из двух компонентом, первичного и вторичного. В рамках первичного инвесторам собираются предложить 6,6% казначейских акций, принадлежащих самой компании, а также новые ценные бумаги, выпущенные после предложения. Часть новых бумаг смогут выкупить текущие акционеры «Черкизово» по цене SPO.

За счет первичного компонента «Черкизово» рассчитывает получить около $200 млн. Средства могут пойти на погашение долговых обязательств и потенциальные приобретения, уточняет компания. Во втором раунде акции продадут существующие акционеры «Черкизово». Семья Михайловых, которая сейчас контролирует компанию, сохранит стратегический контроль над компанией и мажоритарную долю. Гендиректор «Черкизово» Сергей Михайлов отметил, что SPO станет «первым шагом компании для перезапуска на публичных рынках».

сергей михайлов

глава «Черкизово»

«С того времени, когда мы впервые рассмотрели возможность повторного IPO, компания не только сохранила, но и укрепила свои лидирующие позиции на рынке. <�…> В течение многих лет мы инвестировали значительные средства в развитие производства продуктов с высокой добавленной стоимостью, модернизацию производственных предприятий, каналов сбыта, торговой и маркетинговой деятельности, а также привели их к международным стандартам».

Сейчас сыновьям основателя «Черкизово» Сергею и Евгению Михайловым принадлежит по 26,3% компании. Еще 15,1% — у LM Family Trust, 14,4% — у Лидии Михайловой, 8% у испанской Grupo Fuertes (партнер «Черкизово» по совместному предприятию по производству индейки в Тамбове), 6,6% — казначейские акции. Другие сотрудники компании владеют 0,9% акций.

Читать также

Год бизнеса: все не так плохо, как кажется. Исследование Inc. и Тинькофф Бизнес

В результате размещения акций их доля в свободном обращении составит не менее 25%. Сейчас в свободном обращении находится 2,4% акций.

«Черкизово» уже пыталась провести SPO в апреле прошлого года — тогда компания собиралась привлечь более $300. Продать бумаги на Московской бирже планировали как семья Михайлова, так и сама компания. Размещение отложили «на более благоприятное время», сославшись на волатильность рынка.

Группа «Черкизово» — один из крупнейших производителей мяса в стране. Она владеет брендами «Петелинка», «Пава-Пава», «Куриное царство», «Черкизово» и другими. Компанию основал в 1993 году Игорь Бабаев и члены его семьи. Сейчас под управлением группы 8 комплексов по производству мяса птицы, 16 свинокомплексов, 6 мясоперерабатывающих предприятий, 9 комбикормовых заводов, элеваторы и более 290 тыс. га сельхозземель. Выручка группы в 2018 году составила 102,6 млрд руб.

Подписывайтесь на наш канал в Telegram: @incnews