Раньше самым доступным и выгодным способом купить валюту физическому лицу было прийти в банк и, заплатив при этом комиссию, скрытую в курсе, обменять рубли. Но с тех пор как граждан России наделили правом самостоятельно выходить на биржевые торги и покупать или продавать валюту на Московской бирже, обменные пункты стали уже не так актуальны. Более того, стало возможным полностью легально заработать на обмене валют.

Что нужно знать перед покупкой

Банки и другие финансовые структуры устанавливают курс обмена, ориентируясь на показатели биржи. При этом они всегда добавляют свой процент с целью заработать. Они выставляют курс покупки дешевле, чем на бирже, а курс продажи – дороже.

Сами же банки тоже приобретают валюту через валютные биржи.

Такой же способ покупки евро или долларов может использовать и физическое лицо.

Московская биржа предоставляет возможность торговаться. Речь идет о выставлении желаемой цены для покупки евро или долларов. Если купить нужно быстро, то придется соглашаться на стоимость выбранной валюты в текущий момент. Но даже в этом случае цена будет намного выгоднее, чем в банковских обменных пунктах.

У многих брокеров минимальная сумма, с которой можно начинать покупку, составляет $1000. Это один лот. Другие брокеры дают возможность открывать единый торговый счет – ММА. Он позволяет клиентам выходить на Московскую биржу и заключать сделки на сумму от $200.

Какие налоги придется заплатить

Клиенту придется заплатить 13 процентов налогов в том случае, если он будет совершать сделки с валютой и получать прибыль. Например, купит евро сегодня по 89 рублей и через полгода продаст по 95 рублей. Тогда с прибыли в размере 95 минус 89 равно 6 рублей за единицу валюты брокер удержит налог на доходы физических лиц.

Но если клиент купил для себя, предположим, 100 тысяч евро для покупки дома в Черногории, и вывел или потратил эту сумму, то никакого налога платить не придется вообще.

Акции за обучение от Тинькофф

Открыть счет

Сотрудничество с брокером

Физические и юридические лица не могут напрямую взаимодействовать с Международной межбанковской валютной биржей (ММВБ). Для этого им необходимо работать через посредника – брокерскую компанию. Список таких организаций, прошедших аккредитацию, можно посмотреть на официальном сайте Московской биржи.

Пользуясь услугами брокеров физическое лицо может покупать на бирже не только валюту, но и ценные бумаги. Такие организации принимают средства клиентов, после чего подключают их к бирже и предоставляют всю информацию, касающуюся торгов. Также брокеры выполняют все распоряжения клиента относительно покупки или продажи активов.

А в чем проблема?

На ваш счет падает купонная или дивидендная прибыль — это же хорошо. Живые деньги. Которые можно снова реинвестировать. Купить еще ценных бумаг. И получать дополнительный доход.

Когда только начинаешь инвестировать в иностранные активы, как-то не задумываешься о возможном подвохе.

А именно, полученной прибыли может не хватить на покупку новых бумаг.

Когда я в первый раз завел деньги для покупки американских акций, был безумно счастлив. Приобрел акции нескольких компаний, стабильно выплачивающих дивиденды каждые 3 месяца. И стал получать постоянный денежный поток.

Кто не в курсе. Практически все американские компании платят дивиденды раз в квартал.

И вот здесь меня ждал сюрприз. А куда девать эти «валютные огрызки»? Первоначальные вложения составляли — 1 тысячу долларов (которую я обменял на валютной секции Московской бирже по выгодному курсу). Дивидендная доходность по акциям в среднем составляла 2-4% годовых. То есть можно было рассчитывать на $20-40 в год.

Но деньги я получал раз в квартал. В размере 5-10 баксов. И куда пристроить эти небольшие деньги?

На покупку новых акций точно не хватает. Средняя стоимость бумаги — 50-100 долларов и выше. Конечно можно найти более дешевые бумаги. Но покупать по принципу «на что денег хватит» — не совсем правильная позиция.

На самом деле ситуация была еще более печальнее. Компании платили дивы в разные месяца. В итоге полученная прибыль еще более размазывалась в течение года. Не 5-10 баксов ежеквартально, а по $1-4 ежемесячно.

И возникает такая парадоксальная ситуация. Прибыль в виде дивов получаешь регулярно. А вот пристроить ее некуда.

С еврооблигациям все намного печальнее. Стоимость одной бумаги раз в 10 выше (от 1 000 долларов). Купоны платятся в среднем 2 раза в год. Купонная доходность — 3-6% годовых.

Получается, что с одной облигации имеем по $15-30 каждые полгода. На покупку новой бумаги денег точно не хватит. Нужно иметь в портфеле штук 30-50 (или 30-50 тысяч долларов) Чтобы с каждого полученного дохода, сразу покупать еще хотя бы одну еврооблигацию.

Если таких денег нет, то снова получаем замороженную валютную прибыль. Которую использовать в инвестициях проблематично.

Что делать в таком случае?

Как выбрать брокера

Для работы с биржей важно сотрудничать с надежной компанией-посредником. Поэтому перед тем как выбирать конкретного брокера, необходимо обращать внимание на следующие нюансы:

- Наличие разрешения для проведения сделок на бирже.

- Рейтинг надежности не ниже ААА.

- Наличие у брокера своего банка, с которым он работает.

- Подходящие тарифы. Речь идет о комиссиях, которые клиент должен будет платить при вводе и выводе средств, а также заключении сделок.

- Условия вывода средств.

- Минимальный размер сделки.

Сравнивая различные финансовые компании, можно найти наиболее выгодный вариант. Поэтому не стоит принимать решение быстро. Наиболее популярный брокер в 2021 году стал Сбербанк из-за быстроты открытия счета, оперативного ввода и вывода денежных средств.

Как и куда можно вывести валюту

Валюту можно вывести на свой обычный валютный счет или на карту. Единственное, надо быть внимательными, наименование валюты должно соответствовать карте или счету. Потому что если купить евро на бирже и перевести их на долларовую карту, банк проведет конвертацию по своему внутреннему курсу.

Более того, часто кредитные организации в таком случае могут вообще совершить двойную конвертацию: сначала обменяют доллары на рубли, а потом обратно купят евро для зачисления. Причем обе эти операции будут проведены по собственному курсу, и тогда первоначальная покупка валюты через брокера полностью теряет смысл.

Важно, что валюту надо выводить сразу на тот счет, с которого ее планируется использовать. Потому что иначе придется платить за дополнительные трансакции. Надо понимать, что переводы валюты стоят денег, как правило, минимум от 15 долларов или евро за каждый межбанковский платеж через СВИФТ.

Договор и регистрация счета

Возможность торговать на бирже станет доступна после заключения договора с брокером. Сделать это можно двумя способами:

- Найти ближайшее отделение выбранного брокера и посетить его. С собой необходимо иметь ИНН, паспорт и СНИЛС.

- Открыть торговый счет прямо на вебсайте брокера. Для этого необязательно иметь верифицированный аккаунт на портале Государственных услуг.

Процесс открытия счета может длиться до 3 дней. О его завершении клиента уведомляют при помощи электронного письма или sms.

В договоре должны быть указаны услуги, которые обеспечивает компания, а также обязанности сторон. Перед подписанием этого документа, стоит изучить предлагаемые условия и убедиться, что все пункты понятны.

Важно, чтобы в договоре были прописаны такие данные, как:

- Минимальная и максимальная сумма для ввода средств;

- Доступные тарифы и вся информация о комиссиях;

- Возможность использования дополнительных сервисов и площадок.

После заключения договора потребуется пополнить баланс на необходимую сумму. Это можно сделать одним из следующих способов:

- Переводом с карты или банковского счета;

- Наличными в офисе;

- Через платежные системы.

Средства могут зачислиться на счет в период от нескольких секунд до нескольких дней. Это зависит от условий брокера и способа проведения транзакции. После пополнения баланса физическое лицо получает возможность вести торговлю на бирже.

Чтобы выводить средства, также можно использовать банковские счета или платежные системы. Как правило, брокеры позволяют выводить деньги тем же способом, которым осуществлялось пополнение.

Насколько выгоден обмен валюты на бирже?

Рассмотрим простой пример. Вам необходимо продать 10 тысяч евро, выручив рубли. Курс ЦБ РФ на 31 июля составляет 70,46 руб за 1 евро. Для сравнения возьмем курс Сбербанка на ту же дату в офисах — 69,36 руб. Возьмем среднюю комиссию брокера за операцию — 0,04% (в БКС Премьер он даже ниже) и бесплатный вывод российских рублей на счет в банке.

При продаже через брокера вы получите: 704 600 — 281 = 704 319 руб. Если воспользуетесь обменником Сбербанка — лишь 693 600 руб. Ваша экономия при обмене валюты через биржу составит 10 917 руб, что отнюдь немало.

Покупка валюты

Для удобной конвертации долларов понадобится установить торговый терминал. Эту программу должен предоставлять брокер. Наиболее распространенные варианты – Quick, Transaq и MTS. Используя терминал, клиент выставляет приказы на приобретение нужной валюты.

Также можно совершать сделки при помощи звонка. Но у всех компаний за эту функцию взимается дополнительная комиссия.

Такой вариант подойдет тем, кто по каким-то причинам не смог войти в свой рабочий терминал ( нет доступа к интернету). Но, если вы не хотите тратить время на изучение терминала и самостоятельного изучения материала, то этот вариант вас не спасет.

Для проведения сделки через телефонный звонок нужно пройти идентификацию – подтвердить свой номер и сказать кодовое слово.

Таким образом, чтобы покупать валюту на бирже, физическое лицо должно выполнить следующие действия:

- Открыть счет в банке.

- Заключить договор с брокером.

- Пополнить брокерский счет в рублях (при необходимости можно также заводить доллары или евро).

- Загрузить на ПК или смартфон специальную программу или приложение.

- Перед проведением сделки необходимо выбрать желаемую валютную пару. Если пользователь осуществляет обмен на Московской бирже, то для покупки доллара необходимо выбрать тикер USDRUB_TOD, для евро – EURRUB_TOD и т. д.

- Провести сделку можно мгновенно, по текущему рыночному курсу. Также можно выставить ордер с указанием желаемой цены, в этом случае придется ждать, пока курс дойдет до нужного значения.

- После проведения сделки со счета будут списаны рубли, и зачислены доллары (или евро).

- Если пользователь купил валюту с целью ее хранения, он может не выводить ее, а оставить на брокерском счету.

- При необходимости можно в любой момент конвертировать валюту обратно в рубли. Продажа валюты на бирже производится таким же образом, что и покупка.

- Если валюта (доллары, евро и т. д.) хранится на брокерском счету, пользователь в любой момент может создать заявку на вывод. После поступления денег на внешний счет, пользователь может распоряжаться ею на свое усмотрение, в том числе обналичить.

Работая с терминалом, нужно помнить о том, что есть два типа сделок – TOD и TOM. В первом случае валюта покупается в течение дня (до 15-00), во втором – заявка может переноситься на следующий день.

Считаем комиссии и другие расходы

Цепочка покупка валюты на бирже получается слишком длинной и занимает несколько дней. Если делать все с нуля.

При действующем брокерском счете — несколько часов минимум.

Сколько мы можем сэкономить на этом? И стоит ли заморачиваться? Не проще будет ли обменять деньги в обычном банке. Просто и быстро. Без потери личного времени.

На бирже покупка и продажа валюты происходит лотами. 1 лот — 1000 у.е. Долларов или евро. Соответственно, минимальная сумма сделки составляет 1 000. И должна быть обязательно кратной этому числу: 2000, 3000, 5000.

Купить или продать 1200 или 1999 долларов не получится.

Дополнительные расходы и комиссии

За каждую операцию брокер взимает комиссию. Тарифы могут варьироваться в зависимости от брокера. У Открытия это — 0,035% от суммы.

Биржа берет — 0,01% от каждой сделки.

За вывод средств тоже придется заплатить — 0,02%.

Совет. При выводе иностранной валюты на чужой банк — у брокеров «дикие» комиссии. $15-25 (или евро) — независимо от суммы. В «родной» банк, под крылом которого он работает — такого нет. Поэтому предварительно нужно открыть расчетный счет или получить какую-нибудь бесплатную пластиковую карту (естественно дебетовую).

Итого: сверху придется заплатить 0,035 + 0,02 + 0,01 = 0,065% от текущего биржевого курса.

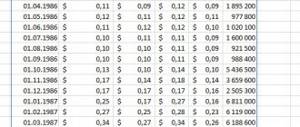

Теперь сравним выгодность покупки на бирже по сравнению с выгодными обменниками на примере покупки 1 000 долларов.

На бирже, в стакане котировок лучшее предложение на продажу — 64,1575 рубля за 1 доллар. Покупка тысячи долларов обойдется в 64 157 рублей 50 копеек.

Плюс комиссии в совокупности заберут 41,7 рубля.

Итого: наши общие затраты за покупку и вывод $1000 составят — 64 199,2 рубля. Или 64,2 рубля за 1 доллар.

Сравниваем с лучшими предложениями банков. Смотрим на сайте банки ру.

И тут нас ждет сюрприз.

Курс обмена по лучшим 8 предложениям, не сильно отличается от наших затрат на бирже. И даже у некоторых он ниже.

Как же так?

Проблема в мониторинге. Иногда он показывает неактуальные данные. Не знаю с чем это связано. Или проблемы с обновлением или просто некоторые банки приплачивают, для показа «выгодных» курсов. Привлекать клиентов заманчивыми предложениями.

Но если перейти самостоятельно на любой из вышеуказанных «выгодных» банков. Там будут совершенно другие курсы обмена. Естественно менее выгодные.

Самое выгодное среди всех банков — это обмен в БКС банке по 64,27 рубля. Разница с нашими затратами при покупки через биржу всего 7 копеек. А дальше идет в сторону повышения. + 10, + 20, 25 копеек.

Для примера, разница в обмене долларов с биржей по сравнению с крупнейшими банками (Сбербанк — 65,88, ВТБ — 65,10, Открытие — 65,65 рубля за доллар) — составляет 1,68; 0,9; 1,45 рублей соответственно.

Покупка неполных лотов — список брокеров

Сразу скажу, про всех у меня нет точной информации.

Расскажу с какими брокерами сам работаю по такой схеме.

Тинькофф инвестиции. Перешел к нему несколько лет назад, именно из-за этой возможности. В принципе покупаю через него только иностранные активы.

ВТБ брокер. Узнал о возможности буквально недавно. При подключении свежего выгодного тарифа «Мой онлайн».

На примере мобильного приложения «Мои инвестиции».

Во вкладке «Валюта» — выбираем USDRUB_1$. И совершаем операцию.

Курс менее выгодный. Отличается от биржевого на ЦЕЛЫХ 2 КОПЕЙКИ.

Как видите ниже, система разрешает операции от 1 доллара.

Открытие брокер. Наценка к биржевой цене в среднем 1.5 — 3 копейки с 1 УЕ. Найти в QUIK (или WebQuik) можно в разделе «Валютные торги OTC». Или обмен можно совершить по звонку брокеру — звонишь, говоришь хочу обменять 100 (200, 300 баксов) по текущему курсу. Брокер сам все сделает.

Менять крупные суммы

Если уличное табло обменного пункта обещает хороший курс, то это не означает, что действительно получится выгодно конвертировать валюту. Льготный курс может распространяться только на крупные суммы. Поэтому перед покупкой/продажей нужно обязательно спросить у кассира, по какому курсу пройдёт именно ваша операция.

Чаще всего банки дают скидки при операциях от $5000-10000, рассказывает начальник отдела казначейских рисков и трансфертного ценообразования ВТБ 24 Владимир Кущев.

«В крупных банках курс на табло, как правило, устанавливается от одной единицы валюты. Описанная практика больше характерна для “серых обменников”», – комментирует начальник отдела корпоративной конверсии и регионального развития «Бинбанка» Станислав Макаров.

Потому эксперты рекомендуют пользоваться при обмене только банковскими отделениями, где также часто встречаются градации по сумме сделки, но все условия прозрачные.

Проверка расчетов по счету 57.02 «Приобретение иностранной валюты»

Если все операции по приобретению валюты отражены корректно, то счет 57 сальдо иметь не будет. Проверить расчеты можно в отчете Анализ счета в разделе Отчеты – Стандартные отчеты – Анализ счета.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Преимущества и недостатки операции

Покупка валюты на бирже имеет такие плюсы:

- минимальная разница покупки и реализации, в то время как в обменных пунктах суммы могут значительно отличаться друг от друга;

- безопасность и прозрачность операции;

- покупку можно осуществлять дистанционно;

- отсутствие риска покупки поддельных купюр и риска кражи при транспортировке валюты.

Минусы операции:

- для выполнения операции требуется совершить много дополнительных процедур – найти брокера, открыть счет и других, когда в обменном пункте нужно всего лишь приехать, предоставить паспорт и средства;

- нужно выплачивать вознаграждение брокеру и платить комиссию банка;

- существует риск выбора недобросовестного брокера, если обращаться к частному лицу, а не в банку.

После оценки преимуществ и недостатков приобретения валюты на бирже, можно принять решение о целесообразности выполнения процедуры.