Что такое биржа

Начнём с самого начала, давайте определимся, что же такое биржа.

Во-первых, это огромный рынок на котором покупают и продают ценные бумаги. Слово “рынок” здесь ключевое, оно означает, что здесь в полной мере действуют и законы рынка, закон спроса и предложений.

Nise

За каждой ценой, стоит определенный человек, который её и установил. Поэтому очень часто цены демонстрируют и настроение этих людей, которое напрямую влияет на стоимость акций или иных ценных бумаг.

На первый взгляд кажется, что биржи организованы в интересах самих трейдеров, многие из которых заработали капитал, осуществляя спекулятивные сделки. Но это на самом деле не так. Биржи выполняют множество функций:

- Биржевые торги.

На бирже постоянно ведется торговля, что-то покупается и продаётся. В штатном режиме работают брокеры — которые выступают посредниками между биржей и трейдерами.

- Подготовка биржевых контрактов.

На бирже заключаются контракты

Контракт в этом случае, выступает моментом самой сделки. Порядок оформления сделки обсуждается заранее, оговаривается комиссия и сроки закрытия торговой сделки.

Важно! Задачей биржи будет оказание оперативной помощи при заключении сделок, предоставление отчетной информации о проделанной работе.

- Котировки цен.

Вообще, цена — это соглашение участников сделки о стоимости объекта сделки, в конкретный отрезок времени. Биржа постоянно отслеживает настроения участников торгов, на основе этого выдаёт цену, отображаемую в графиках.

Тут важно понимать, что вестись на мнение толпы, не поможет достичь желаемых результатов. Надо обладать своим чутьем, подкрепленного знаниями, всё это и будет вам помогать вовремя продавать и покупать бумаги.

Котировки цен на графиках

- Выступает гарантом исполнения сделок.

Для выполнения этой функции на бирже устанавливаются различные правила и ограничения.

Одним, из наиболее действенных, является так называемое “Маржин Колл”, которым определяется стоп-уровень, выражающийся в процентах от депозита.

При достижении этого уровня брокеру будет запрещено открывать новые сделки. Таким образом, обеспечивается необходимый уровень финансовых ресурсов для выполнения уже взятых обязательств.

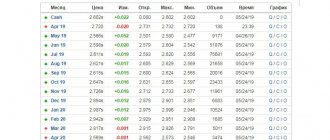

Как читать график

Но помимо биржевого стакана, инвестору, что определить курс акции, необходимо смотреть на график. Иногда это просто линия, но она неинформативна. Поэтому чаще всего он представляется в виде так называемых японских свечей. Вот пример, как выглядит свечной график.

А вот еще интересная статья: Где купить акции и как получить по ним дивиденды

График показывает, как меняется цена акции за определенное время – 5 минут, 30 минут, 1 час, 1 день или даже 1 месяц. Эти временные интервалы называются «таймфреймам».

У каждой японской свечи есть четыре параметра:

- цена открытия – цена, по которой начались торги в выбранный промежуток времени;

- максимальная цена – цена, которой акция достигала в выбранный отрезок времени;

- минимальная цена – цена, до которой акция падала;

- цена закрытия – цена, при которой текущая свеча закрылась.

Эти параметры формируют тело и тень свечи. Если цена закрытия оказалась выше, чем цена открытия, то акция выросла – свеча приобретет зеленый цвет. Если же цена акции упала – свеча будет красной. Я всё показал на картинке.

Что можно понять, проанализировав эту свечу? Сначала обращаем внимание на таймфрейм – здесь он дневной. Мы анализируем, как изменилась цена акции Сбербанка 31 октября 2021 года.

Цена открытия, т.е. цена, с которой начались торги в этот день, составила 240,7 рублей. В течение дня она «сходила» вверх до 242 и падала до 234,01, но закрытие произошло на цене в 234,89 рублей. Общее падение цены за день – 1,93%, или 4,62 рубля.

Чтобы посмотреть, как вела себя цена внутри дня (т.е. когда именно падала и росла) нужно смотреть более младший таймфрейм.

Чтобы оценить глобальный тренд – т.е. куда вообще движется акция – нужно смотреть более старшие таймфреймы – недельные и месячные. Но и дневного хватает для предварительной оценки.

Глядя на японские свечи, можно заметить повторяющиеся комбинации. Они называются паттернами. На основе этих паттернов был создан технический анализ. Приверженцы этого метода пытаются по прошлым данным определить будущее акций и валюты. Для этого рисуются различные графики, строятся уровни, применяются различные индикаторы (например, скользящие средние, параболики или MACD). Сейчас я не буду говорить о том, работает или нет технический анализ – это тема другой статьи.

Отмечу только, что долгосрочному инвестору нет нужды глубоко погружаться в теханализ и строить какие-то прогнозы, особенно на ближайшие два-три дня. Линии Фибоначчи, аллигаторы, скальпинг, мартингейл и вот это всё – удел трейдеров, а не инвесторов.

Но смотреть на график и понимать, что происходит с акцией именно сейчас – нужно. Например, если акция резко упала, то вы сможете определить – это следствие затяжного падения и прорыва стопов, после которого акция долго не поднимется, или просто нервная реакция на негативную новость. Или, если акция растет долго и упорно, то можно примерно определить, где будет коррекция – т.е. посмотреть на ближайшие уровни сопротивления.

Также по графику можно понять, насколько волатильная акция. Если свечи длинные, то это значит, что цена меняется резко и непредсказуемо. Говорят, что акция отличается высокой волатильностью. Если свечи короткие, почти без теней – это акция маловолатильна.

Нужно отметить, что одна и та же акция в разные промежутки времени может вести себя по-разному. При эйфории или панике на рынке свечи вытягиваются. При спокойной торговле – уменьшаются.

В целом, конечно, лучше совмещать фундаментальный и технический анализ и делать выводы на основе всех данных. Но на начальном этапе анализа свечного графика тоже хватает.

А вот еще интересная статья: Стратегия pump and dump, или Как не стать биржевым мясом

Кстати, полезно почитать, от чего зависит курс акций – так вы сможете спрогнозировать и понять как рост, так и падение курса акций. И сможете не паниковать. Или начнете паниковать, поняв, что «всё пропало!» (с).

Виды бирж

Говоря о “Бирже”, как-правило, подразумевается обобщенное понятие, но на самом деле биржи достаточно различны и имеют свою классификацию и назначение.

Американская фондовая биржа

Это могут быть, как универсальные биржи, на которых продаются как товары так и деньги (валюта), например:

- Сиднейская

- Чикагская

- Токийская.

Или специализированные биржи, на которых осуществляется торговля определенным видом товара, такими биржами, например:

- Нью-Йоркская фондовая биржа

- Лондонская биржа металлов.

Лондонская биржа металлов

Помимо этого биржи можно классифицировать и по другим, достаточно различным признакам.

Например, по роли на международном рынке, по количеству и составу участников, принципу организации торгов, реализуемом товаре. По последнему признаку, кстати, классифицируют наиболее часто.

Фондовые биржи

На таких площадках основным активом выступают акции разных компаний и предприятий, а также различные долговые бумаги. Такие биржи имеются, как в экономически развитых, так и развивающихся странах.

Например:

- Бомбейская фондовая биржа.

Бомбейская фондовая биржа

Фондовые биржи дают возможность аккумулировать и использовать финансовые ресурсы. Помогая перераспределять финансы, направляя их на наиболее перспективные направления.

Товарные биржи

На таких биржах происходит реализация разнообразных товаров, начиная от сельскохозяйственной продукции и заканчивая драгоценными металлами. Товарные биржи могут иметь узкую специализацию или универсальную.

При этом узкоспециализированные биржи более распространены. Примерами таких бирж могут быть:

- Лондонская биржа шерсти

- Kansas City Board of Trade, на которой продают пшеницу.

Kansas City Board of Trade

Товарные биржи позволяют ослабить влияние монополистов.

Также снизить издержки при торговых операциях или выработать определенные стандарты качества товара и их цены, на которые впоследствии могут ориентироваться и другие участники международной торговли.

Валютные биржи

На таких биржах осуществляется реализация такого товара, как “валюта”, то есть деньги различных государств.

Основным местом торговли валютой сейчас является FOREX.

Одной из крупнейших бирж по торговле валютой была и Московская межбанковская валютная биржа.

Она, впоследствии, открыла и фондовую площадкую.

И с 2012 года называется “Московская биржа”.

По типу организации бирж можно выделить следующие:

Частные биржи

Распространены в основном в США и Великобритании. Для участия в работе биржи необходимо приобрести пай.

Государственные биржи

Участники должны быть внесены в торговый реестр, бизнес соответствовать установленным критериям.

Биржи смешанного типа

В этом случае помимо государственного регулирования, привлекаются и частные структуры. Бизнес вкладывает финансовые ресурсы и организует саму работу и весь процесс проведения торгов. За государством остаются контрольные функции.

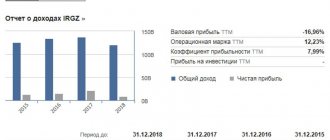

Прогнозирование цены акций: насколько это реально

В силу одновременного влияния на котировки различных внешних и внутренних факторов прогнозировать направление и темп их изменений довольно сложно. Опытные инвесторы используют методы фундаментального анализа, позволяющие оценить целесообразность вложения в те или иные активы.

Методология очень трудоемкая, поскольку предполагает комплексный анализ:

- экономической ситуации в стране;

- перспектив развития отрасли;

- результатов работы предприятия;

- рынка ценных бумаг.

В результате лишь немногие профессионалы способны качественно оценить перспективы вложений, ведь доход зависит от массы случайностей.

Можно ли положиться на технический анализ

Технический анализ предполагает оценку графических изображений котировок, и, в отличие от фундаментального, не требует дополнительной информации о состоянии фирмы, рынка или отрасли. Его суть в применении статистических и математических методов для выявления закономерностей и составления прогнозов.

Профессионалы скептически относятся к использованию математических функций без учета внешних факторов. По их мнению, технический анализ с определенной вероятностью может определить тенденцию, но не более.

Виды площадок

Площадки могут также подразделяться на закрытые и открытые:

Закрытые

В операциях на таких биржах могут принимать участие только брокеры, которые представляют интересы клиентов. Считаются более защищенными, чем открытые биржи.

Открытые

Сделки имеют право заключать не только профессиональные трейдеры, но и посетители, с помощью торговых терминалов (программ).

В зависимости от охвата международной торговли еще есть и такая номенклатура.

Национальные

Действующие в пределах только одного государства, и учитывающие уровень его развития. В торгах могут участвовать только представители этого государства.

Например, Фондовая биржа порт-Морсби, расположенная в Папуа — Новой Гвинее.

Международные

В этом случае происходит объединение нескольких государств, создающих общий оптовый рынок. На таких биржах есть возможность совершать спекулятивные сделки и без ограничений переводить полученную прибыль.

Применение стакана в трейдинге

Стакан часто используется трейдерами, которые нацелены угадать движение стоимости. Помним, что с трейдингом нужно быть осторожными, но рассмотрим в качестве практики применение такого инструмента.

Например, трейдер видит, что на графике есть уровень, который напоминает поддержку, от конкретного уровня отскакивала наверх, ее выкупали. Участник рынка намерен ее проверить, что будет в следующий раз когда она опуститься пробьет или отскочит. Для этого обращается к стакану, что по заявкам в районе данного уровня. Если стоит крупная заявка на покупку, то скорей всего выкупят снова, если у уровня сконцентрированы в большом объеме заявки на продажу, победят медведи и цена пробьет уровень. Есть и другие факторы, которые нужно брать во внимание.

Еще один пример. На рынке краткосрочный, нисходящий тренд, все падает, потом резко цена развернулась и начала двигаться на повышение. Трейдер пытается понять — это разворот тренда или обычная коррекция. Смотрим в стакан, если там на рынке много заявок на продажу, скорей всего — это указывает на завершение растущего тренда и будет снижение.

Биржевой стакан требует внимания от трейдеров, поскольку способен предоставить дополнительную информацию для более точной, эффективной торговли.

Как работает биржа

Бык-один из символов торгов на бирже

В настоящее время работа бирж осуществляется электронно, поэтому рассказывая о механизме их работы будем опираться именно на такой тип. Биржи с бумажной формой осуществления сделок, конечно остались, но нас они сейчас интересовать не будут.

И так, можно отметить три основных компонента, которые взаимодействуют друг с другом:

- трейдеры (клиенты)

- брокеры

- биржа (торговая система)

На схеме это будет выглядеть примерно так:

При проведении сделки (покупки или продажи) трейдер, с помощью торгового терминала (программы, например QUIK), направляет приказ на торговый терминал брокера. Брокер, через своё прямое подключение к системе биржи, направляет этот приказ туда.

После поступления приказа, вычислительные мощности торговой системы биржи, обрабатывают его и выполняют в автоматическом режиме, подбирая лучшие предложения (в рамках приказа).

Помимо названных участников, в работе биржи также задействованы клиринговая палата, депозитарий. Подробнее об этом в следующей главе.

Кто такой доверительный управляющий, и как он связан с биржей

Управляющая компания помогает инвестору подобрать инструменты, соответствующие его финансовым целям, готовности к риску и обеспечивающие желаемую доходность. Преимущества такого вида инвестирования в том, что клиенту не нужно ежечасно отслеживать изменения рынка, чтобы покупать или продавать активы в нужный момент. За этим будут следить специалисты.

Такой способ инвестирования подходит для клиентов с небольшим опытом работы на фондовом рынке. При заключении договора с управляющим можно выбрать стратегию, по которой компания будет работать с вашими средствами или же договориться с ней об индивидуальном доверительном управлении. Клиент заранее оговаривает список инструментов для инвестирования, сроки вложений и момент, когда нужно продать бумагу, если ее стоимость стала меньше порога, установленного инвестором.

Участники биржи

Состав участников биржи не всегда одинаков, он зависит также от её типа, действующего законодательства. При этом, всех основных участником можно разбить на три категории:

- Участники заключающие сделки;

- Организующие заключения сделок;

- Участники контролирующие ход торгов.

Доступ непосредственно на биржу получают только обученные и аккредитованные участники. Среди лицензированных можно выделить следующие группы:

Брокеры

Именно брокеры представляют интересы частных инвесторов и организуют доступ непосредственно к торгам. Основной функцией брокера, является посредничество между биржей и трейдерами.

Для участия в торгах, инвестор должен заключить договор на осуществление брокерского обслуживания, а брокер — предоставить торговый терминал. Брокеры выполняют операционную деятельность, которая оплачивается трейдерами в виде комиссионных.

Выполнение поручений клиентов, ведение отчетов и расчет налогов — всё это выполняется брокером.

Таким образом, для доступа к торгам, инвестору необходимо:

- заключить соглашение на брокерское обслуживание;

- открыть счет;

- установить торговую программу (терминал);

- приступить непосредственно к торговле.

Дилеры

Это наиболее крупные участники рынка.

Дилеры — это юридические лица (коммерческие банки, инвестиционные компании), которые осуществляют сделки за свой счет и в собственных интересах.

Такие участники обладают значительным капиталом и квалифицированными сотрудниками. Дилеры обязуются устанавливать цены на активы, и исполнять торговые сделки по заявленным ценам.

Регистраторы (реестродержатели).

Любая ценная бумага существует не сама по себе, а выпущена какой-либо организацией или государством, иными словами — эмитентом. Выпуск ценных бумаг производится в интересах эмитентов, но их обращение происходит в свободной доступе.

Чтобы эмитент имел информацию о всех держателях ценных бумаг и имел возможность выполнять свои обязательства — необходимо вести их учет. Вот таким учетом и занимаются регистраторы (реестродержатели).

Депозитарии

Учет и хранение ценных бумаг осуществляют депозитарии, действующие в интересах инвесторов.

Клиринговые и расчетные палаты

В таком огромном механизме, как биржа, ежесекундно осуществляется различные операции с ценными бумагами. Без исполнителя приказов и команд тут никак не обойтись.

Функции расчетов, блокирования средств, перевода их со счета на счет — возложены на клиринговые и расчетные палаты. Деятельность этих участников обеспечивает честность выполнения сделок, наличия необходимых для этого средств.

Биржевой стакан заявок СПБ по акции Apple

Рассмотрим пример:

Видим, красный блок, это цены продавцов, зеленый — цены покупателей. Возле стоимости расположена информация относительно количества лотов, которые можно купить/продать. Давайте предположим что вы намерены купить 100 лотов компании, цена 284 доллара 70 центов, на данный момент это рыночная цена. Но, вы видите что по такой цене доступно 15 лотов, получается что дальнейшее количество лотов вы купите по более высокой цене. И наоборот, если вы желаете продать 100 лотов компании, цена покупки 284,50 долларов, и на данный момент представлен 101 лот.

Важный момент — разница между самой низкой и высокой ценой продажи, называется спред. В данном примере спред составляет 20 пунктов. Apple не самая активно торгуемая бумага.

Идем дальше, вернемся к примеру, что нам не хватило лотов для покупки по выставленной цене 284,70 центов по рыночной цене. Если вы желаете купить по данной цене весь объем или купить по низкой стоимости, тогда нужно выставлять лимитную заявку. Заявка попадает в стакан и там располагается, нужно подождать человек, который будет готов продать по выставленной цене и объему.

В чем главная функция биржевого стакана? Предоставление информации о ликвидности, это возможность максимально быстро продать актив по цене максимально близкой к рыночной. Чтобы оценить ликвидность актива, инструмента, мы смотрим на количество заявок и их плотность. Плотность заявки означает на каждом ли шаге цены выставлено хоть какое-то количество заявок. Шаг цены — это минимальное ее изменение. В рассматриваемом примере — если бы у нас был рынок ликвидный, заявки стояли на уровне 284,70/284,71 /284,72 и т.д. Разрыв в данном случае большой, это указывает что не на каждом шаге стоимости выставлены заявки, маленькая плотность и видно, что заявок не много. Это характеристика что рынок не самый ликвидный.

Далее, если вас волнует цена покупки. Далеко не каждого долгосрочного инвестора какие-то центы, рубли волнуют, но если большой объем, не хотелось бы с ценой прогадать. Если актив с высокой ликвидностью, мы видим что у него стакан полный, на каждом шаге цены выставлены заявки, объем большой, то в принципе можно не переживать и покупать по рыночной цене. Там плавные изменения цен, узкие спреды, и вероятней всего пользователь ничего не потеряет. Если покупка осуществляется низколиквидных инструментов, стакан пустой или полупустой, это касается ETF, здесь лучше покупать через стакан. Когда спред большой, сразу при покупке по рынку вы теряете, при этом не факт что по рыночной цене бумага будет у вас, есть вероятность проскальзования, цена подскочит. Если биржевой стакан не использовать, вы не будете знать где стоит цена на продажу, таким образом можно завершить сделку по не выгодной стоимости.

Если вы не торопитесь, ликвидность низкая, есть время, то здесь лучше выставлять лимитные заявки.