Главная / Кредитные рейтинги банков / Рейтинговые агентства, рейтинговые шкалы / Национальное Рейтинговое Агентство

Национальное Рейтинговое Агентство (НРА) осуществляет свою деятельность с 2000 года и является одним из ведущих независимых рейтинговых агентств России. В настоящий момент клиентами НРА по присвоенным контактным рейтингам являются более 200 юридических лиц. Более чем 800 компаний и банков участвует в других информационных проектах НРА, материалы которых регулярно публикуются в СМИ, на сайте агентства и социальных сетях.

Рейтинги НРА официально признаны Центральным банком Российской Федерации, Внешэкономбанком, ФСФР, Государственной корпорацией Российская корпорация нанотехнологий (РОСНАНО), Министерством сельского хозяйства Российской Федерации, Агентством ипотечного и жилищного кредитования (АИЖК), фондовыми биржами РТС и ММВБ, Национальной ассоциацией участников фондового рынка (НАУФОР), Национальной Фондовой Ассоциацией (НФА), Национальной лигой управляющих (НЛУ), Ассоциацией российских банков (АРБ).

С 14 июля 2021 года, согласно законодательству, ЦБ перешел на использование только рейтингов агентств АКРА и Эксперт РА и не перестал использовать рейтинги НРА.

| Смотреть также: рейтинговая шкала для МФО |

Национальное Рейтинговое Агентство — рейтинговая шкала кредитных рейтингов банков России

Национальная шкала

| Значение | Краткое описание | Полное описание |

| AAA | Уровень кредитного риска оценивается как низкий | Уровень кредитного риска оценивается как низкий, финансовая отчетность характеризуется очень высокими значениями основных финансовых показателей. Стратегия и политика инвестирования являются диверсифицированными и взвешенными, репутация характеризуется максимально высокой степенью доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как максимально высокая. |

| AA+ | Уровень кредитного риска оценивается как невысокий | Уровень кредитного риска оценивается как не высокий, основные финансовые коэффициенты и показатели имеют высокие значения. Репутация характеризуется очень высокой степенью доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как очень высокая. |

| AA | Уровень кредитного риска оценивается как невысокий | Уровень кредитного риска оценивается как не высокий, основные финансовые коэффициенты и показатели имеют высокие значения. Репутация характеризуется очень высокой степенью доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как очень высокая. |

| RM2 | Высокий уровень качества риск-менеджмента | |

| AA- | Уровень кредитного риска оценивается как невысокий | Уровень кредитного риска оценивается как не высокий, основные финансовые коэффициенты и показатели имеют высокие значения. Репутация характеризуется очень высокой степенью доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как очень высокая. |

| A+ | Уровень кредитного риска оценивается как незначительный | Уровень кредитного риска оценивается как незначительный, основные финансовые коэффициенты имеют адекватные значения. Репутация характеризуется высоким уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как высокая. |

| A | Уровень кредитного риска оценивается как незначительный | Уровень кредитного риска оценивается как незначительный, основные финансовые коэффициенты имеют адекватные значения. Репутация характеризуется высоким уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как высокая. |

| A- | Уровень кредитного риска оценивается как незначительный | Уровень кредитного риска оценивается как незначительный, основные финансовые коэффициенты имеют адекватные значения. Репутация характеризуется высоким уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как высокая. |

| BBB+ | Уровень кредитного риска оценивается как умеренный | Уровень кредитного риска оценивается как умеренный, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как адекватная. |

| BBB | Уровень кредитного риска оценивается как умеренный | Уровень кредитного риска оценивается как умеренный, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как адекватная. |

| BBB- | Уровень кредитного риска оценивается как умеренный | Уровень кредитного риска оценивается как умеренный, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства оценивается как адекватная. |

| BB+ | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный, основные финансовые коэффициенты находятся в рамках допустимых границ. Репутация характеризуется определенным уровнем доверия со стороны узкого круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства умеренно чувствительна к воздействию неблагоприятных факторов и оценивается как адекватная в краткосрочной перспективе. |

| BB | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный, основные финансовые коэффициенты находятся в рамках допустимых границ. Репутация характеризуется определенным уровнем доверия со стороны узкого круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства умеренно чувствительна к воздействию неблагоприятных факторов и оценивается как адекватная в краткосрочной перспективе. |

| BB- | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный, основные финансовые коэффициенты находятся в рамках допустимых границ. Репутация характеризуется определенным уровнем доверия со стороны узкого круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства умеренно чувствительна к воздействию неблагоприятных факторов и оценивается как адекватная в краткосрочной перспективе. |

| B+ | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны ограниченного круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства чувствительна к воздействию неблагоприятных факторов и оценивается как сомнительная. |

| B | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны ограниченного круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства чувствительна к воздействию неблагоприятных факторов и оценивается как сомнительная. |

| B- | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе | Уровень кредитного риска оценивается как умеренный в краткосрочной перспективе, основные финансовые коэффициенты удовлетворяют предъявленным к ним требованиям. Репутация характеризуется умеренным уровнем доверия со стороны ограниченного круга клиентов и контрагентов. Способность своевременно и полностью выполнять обязательства чувствительна к воздействию неблагоприятных факторов и оценивается как сомнительная. |

| CC+ | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный. Существует подверженность к воздействию неблагоприятных факторов, вероятность невыполнения обязательств оценивается как высокая. |

| CC | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный. Существует подверженность к воздействию неблагоприятных факторов, вероятность невыполнения обязательств оценивается как высокая. |

| CC- | Уровень кредитного риска оценивается как повышенный | Уровень кредитного риска оценивается как повышенный. Существует подверженность к воздействию неблагоприятных факторов, вероятность невыполнения обязательств оценивается как высокая. |

| C+ | Уровень кредитного риска оценивается как высокий | Уровень кредитного риска оценивается как высокий, случаи неисполнения части текущих обязательств, технические дефолты. Вероятность невыполнения обязательств оценивается как очень высокая. |

| C | Уровень кредитного риска оценивается как высокий | Уровень кредитного риска оценивается как высокий, случаи неисполнения части текущих обязательств, технические дефолты. Вероятность невыполнения обязательств оценивается как очень высокая. |

| C- | Уровень кредитного риска оценивается как высокий | Уровень кредитного риска оценивается как высокий, случаи неисполнения части текущих обязательств, технические дефолты. Вероятность невыполнения обязательств оценивается как очень высокая. |

| D | Начата процедура банкротства | Начата процедура банкротства. |

| приостановлен | Действие рейтинга временно приостановлено. | |

| отозван | Рейтинг был отозван. |

Национальная шкала, прогноз

| Значение | Краткое описание | Полное описание |

| позитивный | Позитивный прогноз | Ожидаемое изменение кредитоспособности и финансового состояния банка в долгосрочной перспективе (свыше полугода) |

| стабильный | Стабильный прогноз | Ожидаемое изменение кредитоспособности и финансового состояния банка в долгосрочной перспективе (свыше полугода) |

| негативный | Негативный прогноз | Ожидаемое изменение кредитоспособности и финансового состояния банка в долгосрочной перспективе (свыше полугода) |

| лист ожидания | Высокая вероятность пересмотра рейтинговой оценки в ближайшее время (в период до нескольких следующих месяцев). | |

| лист ожидания: позитивный прогноз | Высокая вероятность пересмотра рейтинговой оценки в ближайшее время (в период до нескольких следующих месяцев). Организация сохраняет свой рейтинг на текущем уровне, однако уже в ближайшее время позитивные изменения или события, связанные с их деятельностью, могут позволить повысить рейтинг на одну или несколько позиций. | |

| лист ожидания: неопределенный прогноз | Высокая вероятность пересмотра рейтинговой оценки в ближайшее время (в период до нескольких следующих месяцев). Организация находится в процессе глубоких внутренних изменений, затрагивающих существенным образом базовые предпосылки бизнеса и перспективы его развития. Как правило, такой прогноз связан с определенными событиями, сильно влияющими на деятельность компании, влияние которых станет понятно в какой-то момент времени в будущем. Фактически, хотя в настоящее время рейтинг не приостановлен, в ближайшее время возможны любые рейтинговые действия агентства, включая повышение или понижение на одну или несколько ступеней, изменение прогноза, приостановка рейтинга или его окончательный отзыв. | |

| лист ожидания: негативный прогноз | Высокая вероятность пересмотра рейтинговой оценки в ближайшее время (в период до нескольких следующих месяцев). Организация при сохранении текущей рейтинговой оценки в самое ближайшее время может испытывать воздействие негативных факторов, как финансового, так и нефинансового характера, которое может дать повод агентству понизить рейтинг на одну или несколько ступеней шкалы. | |

| лист ожидания: приостановка действия рейтинга | Высокая вероятность пересмотра рейтинговой оценки в ближайшее время (в период до нескольких следующих месяцев). Агентство предполагает, что значительные изменения в деятельности и финансовом состоянии организации, о которых НРА осведомлено, при недостатке информации, которая позволила бы с уверенностью оценивать влияние таких изменений на надежность / кредитоспособность компании. Как правило, для возобновления действия или пересмотра рейтинга при его приостановке агентству необходимы дополнительная информация от компании или банка или время, в течение которого возникнет большая определенность в финансовом положении и устойчивости компании. С момента помещения таких организаций в «Лист ожидания» и до следующих решений агентства считается, что организация не имеет рейтинга НРА, и не может использовать ранее присвоенный рейтинг для подтверждения своей кредитоспособности или надежности в сделках или переговорах с третьими сторонами. | |

| — | Прогноз отсутствует. | |

| отозван | Рейтинг был отозван. |

Внутренняя структура S&P Global

Как указывает S&P Global на своем сайте https://www.spglobal.com/en/, она в реальном времени предоставляет своим пользователям космические 135 млрд. информационных величин (data points) для принятия оперативных деловых решений. По факту на одного жителя Земли приходится не менее 20 индикаторов агентства.

Сбором глобальных данных и их статистической обработкой занимается S&P Global Market Intelligence благодаря уникальной технологической платформе. В режиме онлайн она размещает информацию о финансовых рынках, исследования, новости и т.п.

На основе полученной информации S&P Global Indices разрабатывает принадлежащие корпорации индексы, в т.ч. известные Dow Jones и S&P 500. Это самый крупный в мире поставщик индексов и аналитических данных.

S&P Global Platts фокусируется на обработке показателей по товарно-сырьевому сектору мировой экономики.

S&P Global Ratings составляет краткосрочные и долгосрочные кредитные рейтинги эмитентов: по долговым обязательствам стран, регионов, муниципалитетов, секторов экономики, отдельных организаций.

Рейтинги надежности банков (1)

- Неисполнение платежей

- Активность по кассе

- Активность по кассе (среди банков)

- Активность по кассе (новые лидеры)

- Активность по кассе (банки — новые лидеры)

- Самые привлекающие банки

- Самые привлекающие банки — 2

- Вклады населения (зависимость)

- Вклады населения (прирост)

- Прибыльность

- Убыточность

- Прибыльность – влияние на капитал

- Убыточность – влияние на капитал

- Нарушение нормативов

- Активность клиентских счетов

- Активность клиентских счетов (новые лидеры)

Почему копить в валюте лучше, чем в рублях

Для начала нужно разобраться, а чем вообще доллары с евро лучше деревянных рублей? И лучше ли?

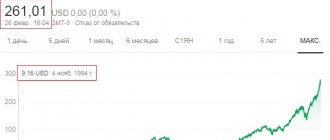

- Иностранная валюта более стабильна, чем российский рубль. Этот факт подтверждает график курса российского рубля к доллару за последние 10 лет. Из него видно, что рубль ослаб более чем в три раза за этот период. Такая же ситуация наблюдается и в отношении валют других развитых государств — евро, фунта.

- Валюта меньше подвержена влиянию инфляции. В России за весь период с начала 90-х уровень инфляции в среднем 10% (по данным ЦБ). Причем официальные показатели далеко не всегда отражают реальное положение вещей, которое на деле несколько хуже. Получается, что люди, хранящие свои средства в рублях, с каждым годом теряют 10% своих накоплений. Вложение средств в валюту позволяет заметно снизить потери, поскольку инфляция во многих западных странах ниже на порядок.

- Мировые валюты принимаются всегда и везде. При наступлении дефолта или другой трудной ситуации, когда стабильность рубля вызывает опасения, все бегут в банки за долларами или евро. Можно заранее обезопасить себя от такого развития событий, имея накопления в валюте.

Рейтинги надежности банков (2)

- Активность счетов нерезидентов

- Активность счетов нерезидентов (новые лидеры)

- Активность лоро-счетов

- Активность лоро-счетов (новые лидеры)

- Доля кредитного портфеля

- Доля кредитного портфеля (новые лидеры)

- Просрочка по кредитам

- Просрочка по кредитам (рост)

- Резервы по кредитам

- Резервы по кредитам (рост)

- Индикатор движения и изменения уставного капитала

- Индикатор движения и изменения уставного капитала — сокращение

- Помощь акционеров

- Доля активов в виде кассовых остатков

- Доля активов в виде кассовых остатков (среди банков)

Страновые потолки

- Для облигаций и прочих долговых обязательств в иностранной и национальной валюте

Страновой потолок представляет собой максимально высокую оценку и устанавливается для облигаций и нот, номинированных в инвалюте для каждой страны, в которой имеются компании с рейтингами агентства.

- Для рейтингов банковских депозитов в иностранной и национальной валюте

Аналогично устанавливается потолок для банковских депозитов, внесенных в иностранной валюте для каждой страны, в которой присваивались рейтинги. Для странового потолка также используется долгосрочная шкала.