Как устанавливается курс доллара ЦБ на сегодня и завтра?

Особенность заключается в том, что положения о показателях на сегодня были приняты вчера. Учреждения же предпочитают использовать актуальные сведения, отслеживая котировки на Московской валютной бирже.

Курс доллара на сегодня и завтра обновляется только с понедельника по пятницу. В выходные дни официальные значения держатся на отметке последнего рабочего дня. Новые значения публикуются только в понедельник, начинают действовать со вторника. Аналогичная схема действует и в праздничные дни.

Курс формируется во время торгов на валютной секции. Когда данные получены, Центробанк формирует официальные показатели для других 33 валют. Котировки зависят от того, что превалирует: спрос или предложение.

Смотрите также: Актуальный курс евро ЦБ РФ

Динамика курса доллара ЦБ РФ

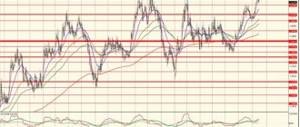

Предлагаем изучить график за месяц: по нему можно понять, когда валюта США резко падала в цене или поднималась. Это позволяет определить оптимальное время для продажи и покупки. Динамика курса доллара ЦБ РФ за месяц, по дням на графике постоянно обновляется, появляются более свежие значения.

- Представителям различных финансовых ведомств, бизнесменам и физическим лицам сайт будет полезен, поскольку:

- информация обновляется ежедневно, сразу после публикации нового приказа Центробанка;

- отображается динамика за любой промежуток времени;

- есть возможность узнать данные на определенное число из архива.

Курс доллара Центробанка позволяет определить время для более выгодного перевода денег из одной валюты в другую. На него же стоит ориентироваться, чтобы понять, как будет изменяться ситуация в отношении экзотических видов валют.

Определение

Вы не знаете, как определяется курс валют? Для многих людей этот тариф – понятие интуитивно понятное и знакомое, особенно с учетом того, что в последнее время оно новостные сводки почти не покидает. Однако далеко не каждый может пояснить, что это такое и как в России формуется цена иноземных валют.

В общих чертах все весьма просто. Валютным курсом именуют котировку (стоимость) денежной единицы одной державы, выраженной в денежной единице иного государства, ценных бумагах, драгоценных металлах.

Тариф показывает, каково соотношение валюты одной страны и валюты другой. Иначе говоря, простыми словами валютный курс – это число единиц одной валюты, которые нужно заплатить, чтобы получить единицу иной. Нужно помнить, что, когда говорят о валютных парах и тарифе валют, в наименовании пары первая валюта всегда является той, чей курс проявляется, а вторая той, в которой она выражена.

К примеру, аналогия пары доллар США — рубль РФ равна 60. Это значит, что тариф доллара к рублю равен 60. То есть за 1 доллар вам придется отдать 60 рублей. Межнациональный валютный тариф устанавливается для валют всех держав, так как это нужно для исполнения всемирных расчетов не только на уровне организаций и отдельных граждан, но и на правительственном уровне. Однако не все валюты имеют достаточный объем предложения и спроса, чтобы обмен осуществлять напрямую.

Фиксированный

Вы до сих пор спрашиваете, кто и как устанавливает курс валют? Рассмотрим фиксированный тариф. Это курс государственной валюты, официально поддерживаемый и закрепляемый Центральным банком. Этот тип цены не зависит от итогов торгов на бирже, однако в чистом виде крайне редко встречается.

В этом случае соотношение народной валюты к иноземным державой фиксируется жестко, ЦБ поддерживает нужный паритет денег. Однако нужно понимать, что такая деятельность может быть весьма затратной в случае, если экономика державы испытывает кризисные явления. Ведь для того чтобы поддерживать курс валюты, падающий на рынке, ЦБ приходится совершать сделки с большим убытком. Это нужно для обеспечения стабильности тарифа.

Подобная политика в особо тяжелых случаях может привести к появлению черного рынка валюты, с кратно разнящимися курсами.

Политика

Очень здорово на курс влияют политические решения. Так, в конце 2013 – начале 2014 года интерес международных инвесторов к активам стран с формирующимися рынками, в том числе к российским активам, заметно снизился. Причинами этого стали решения Федеральной резервной системы США о снижении объемов покупки активов в рамках программы «количественного смягчения» (что приводит к более медленному, чем ранее, росту предложения иностранной валюты), а также признаки замедления экономического роста стран с формирующимися рынками (что приводит к снижению доходности финансовых вложений в эти страны).

Эти причины оказались сильнее дорогой нефти. Также масла в огонь подлила и ситуация на Украине в 2014 году. Из-за опасений развития конфликта многие инвесторы просто начали забирать свои капиталы из России, что привело к значительному оттоку капитала.

Вопросы и ответы

Согласно статье 34.1 Федерального закона «О Центральном банке Российской Федерации (Банке России)» основной целью денежно-кредитной политики Банка России является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности. Таким образом, обеспечение устойчивости национальной валюты не означает поддержания ее курса по отношению к другим валютам на неизменном уровне, а достигается путем сохранения ее покупательной способности за счет обеспечения низкой инфляции. При достижении низкой инфляции объем товаров и услуг, которые могут быть приобретены на фиксированную сумму в рублях, существенно не изменяется в течение длительного периода, что поддерживает уверенность хозяйствующих субъектов в национальной валюте и в конечном счете формирует благоприятные условия для роста российской экономики. При проведении денежно-кредитной политики Банк России учитывает влияние динамики валютного курса на темпы роста потребительских цен наряду с другими факторами.

В соответствии с «Основными направлениями единой государственной денежно-кредитной политики на 2021 год и период 2021 и 2021 годов» целью денежно-кредитной политики является поддержание годовой инфляции вблизи 4% постоянно. Допускаются небольшие колебания инфляции вокруг цели. В случае отклонения инфляции от цели или наличия факторов, которые могут вызвать такое отклонение, Банк России принимает меры, способствующие возвращению инфляции к цели.

При этом курсовая политика Банка России с 10 ноября 2014 года проводится в рамках режима плавающего валютного курса, который предполагает, что курс рубля не является фиксированным и какие-либо цели по уровню курса или темпам его изменения не устанавливаются. Динамика курса рубля определяется рыночными факторами, то есть формируется под воздействием изменения спроса и предложения иностранной валюты на валютном рынке. Банк России в нормальных условиях не совершает валютных интервенций, направленных на то, чтобы повлиять на динамику курса рубля. Это дает возможность Банку России более эффективно воздействовать на инфляцию.

Вместе с тем в рамках режима плавающего валютного курса не предполагается полного отказа от валютных интервенций, их проведение возможно в случае возникновения угроз для финансовой стабильности. Например, такая ситуация возникла в декабре 2014 г., когда чрезмерное ослабление рубля привело к его существенному отклонению от фундаментально обоснованных значений, то есть тех уровней, которые определяются действием макроэкономических факторов, прежде всего влияющих на состояние платежного баланса: ценами на экспортируемые товары, дифференциалом процентных ставок, экономической активностью и другими параметрами. В этот период Банк России в отдельные дни проводил продажи иностранной валюты. В условиях, когда колебания валютного курса создают угрозу финансовой стабильности, Банк России может также использовать механизмы валютного рефинансирования с целью стабилизации ситуации.

Кроме того, Банк России может проводить операции на валютном рынке для пополнения или использования международных резервов в связи с исполнением Минфином России бюджетного правила. В рамках данного правила объем дополнительных нефтегазовых доходов федерального бюджета, направляемых на покупку иностранной валюты для последующего перечисления в Фонд национального благосостояния (ФНБ), или объем иностранной валюты из ФНБ, направляемый на продажу для последующего перечисления в бюджет, рассчитывается Минфином России. Банк России проводит операции таким образом, чтобы не оказывать значимого влияния на динамику валютного курса. В случае появления угроз для стабильности финансового рынка Банк России может временно приостановить проведение данных операций. Подобная практика не противоречит концепции режима плавающего валютного курса.

Подробная информация об истории курсовой политики Банка России представлена в разделе «Денежно-кредитная политика» официального сайта Банка России.

Что такое официальный курс валюты?

Это официально установленный курс одной валюты к другой. Так в России ЦБ устанавливает на ежедневной основе рублевый курс к остальным валютам. Список допустимых валют и их курсовые значения публикуются на сайте ЦБ. Долларовый курс устанавливается, исходя из котировок на торгах с ММВБ. Этим же способом устанавливается евровый курс.

У официальных курсов есть важное предназначение. Исходя из них ведется налоговый и бухгалтерский учет, а также рассчитываются таможенные и иные расчеты\платежи, включая расчеты с иностранными партнерами.

Обмен валюты связан к ее конвертируемостью. Степень конвертации зависит от госрегулирования. Если валюту в стране свободно меняют, то она называет свободноконвертируемой. Бывает, что накладываются какие-либо ограничения: полные или частичные.

Почти все страны участвуют в международной торговле и проводят внешнеэкономические операции, поэтому спрос\предложение не бывают в равновесии. Если платежный баланс станы являются положительным, то курсы инвалюты падают, а курс нацвалюты укрепляется за счет спроса на нее. Если баланс страны отрицательный, то курсы инвалюты значительно растут, т.к. импортеры, пытаясь погасить внешние долги, начинают скупать валюту. Также кризисы и негативные финансовые проблемы сказываются на курсах. В этих условиях ЦБ вынужден снижать официальный курс отечественной валюты, чтобы как-то ее поддержать и исключить обрушения. Это случилось в 2014-16 гг, то курс инвалюты вырос в 2-2,5 раза.

Официальные курсы валюты объясняются «паритетом покупательной способности», который выражается простым тезисом: цена товара в государстве А должна соответствовать цене в государстве Б. Поскольку стоимость выражена в разных валютах, то их соотношение и определяет обменный курс.

Биржевой тариф

Мы уже выяснили, как формируется курс валют в банках. Теперь узнаем, как вырабатывается биржевой тариф. Самым выгодным и справедливым считается курс валюты, создаваемый в условиях свободных торгов средствами на биржах. В этом случае цену определяет рынок, и ничей доход в нее не включается.

Именно поэтому наиболее выгодно покупать валюту на бирже, если есть такая возможность. Многие трейдеры знают, откуда берутся котировки валют – именно биржевые торги дают базу для формования всех иных тарифов. И все же бывают исключения.

Если вы желаете выяснить, в каком случае курс конкретной валюты создается без учета влияния торгов этой валютой на бирже, а также как выявляется цена средств в данной ситуации, нужно исследовать базовые типы валютного официозного курса.

Для обычного потребителя разница в курсах денег между биржей и банками будет совершенно незаметна. Даже между тарифом ЦБ и коммерческими банками при суммах до 2-5 тысяч у. е. не будет видна. Но если вы трейдер, то курс биржи будет не просто выгодным, но и позволит применять кредитное плечо для торговли на бирже.

Тариф торговых банков

Немногие знают, кто устанавливает курс валют. Рассмотрим тариф торговых банков, по которому многие граждане продают и приобретают нужные единицы в их филиалах. Обычно данная стоимость валюты наименее выгодна. Более того, торговые банки почти всегда устанавливают весьма большую разницу между ценой приобретения и ценой реализации валюты, что делает ее покупку с целью заработать на изменении курса почти бессмысленным.

Тариф торговых банков учреждаются не так, как вводится курс ЦБ. Обычно кредитные организации определяют цены, по которым покупают и продают валюту, самолично. Следовательно, в такие цены помещается также доход банка, он же убыток для покупающего или реализующего валюту гражданина. Есть также валютный межбанковский тариф, по которому осуществляется купля-продажа денег между самими банками. Рядовые граждане с этим курсом никогда не сталкиваются. Тем не менее, на его основе формуется обменная стоимость средств, по которой банки своим клиентам предлагают совершать операции с валютой.

Обычна та цена, по которой банк реализует средства, всегда выше межбанковского курса, а та, по которой приобретает – ниже.

Плавающий

Каждый должен знать, что такое курс доллара и курс евро. Как их устанавливают, выяснить также. Разберем плавающие тарифы единиц. В странах с такими тарифами цена народной валюты назначается рынком. Одним из примеров таких держав сегодня является Россия, денежный курс которой вводится на базе итогов биржевых торгов.

Для выявления официозной цены на грядущий рабочий день, сперва формуются котировки валют на бирже за высчитанный временной интервал. После ЦБ рассчитывает среднее значение за этот период, которое и считается официозным курсом будущего дня.

Такого рода тариф нестабилен, что, с одной стороны, позволяет трейдерам заработать на нем, а с другой – дает возможность ЦБ не тратить деньги на фиксацию курса. Также плавающая стоимость увеличивает зависимость действительных доходов населения от инвестиционной престижности экономики державы – ведь чем курс выше, тем больше можно купить инвалюты на ту же сумму.

Некоторой средней вариацией между плавающим и фиксированным тарифом является установка правительственных локализаций интервала перемещения курса. Этот метод именуют валютным коридором – курс свободно колеблется в границах специфических показателей, однако ЦБ не позволяет их переходить. В случае приближения к предельному уровню он устраивает валютные интервенции и сохраняет цену внутри коридора.

Кросс-курс. О чем речь?

Многие люди спрашивают: «Как определяется курс валют». И это вопрос действительно очень важен. Когда нужную валюту нужно купить напрямую, выявляется ее кросс-курс – корреляция двух валют через третью. Очень часто в виде расценки посредника выступает евро или доллар США, так как эти валюты свободно обмениваются практически на любые иные.

Кросс-курс устанавливается на базе паритета двух валют к третьей, то есть нужно совершать две операции при конвертации валют из одной в другую. Именно кросс-курсы применяет Центральный Банк РФ при выявлении цены многих инвалют, за исключением евро и доллара.

Почему рубль слабнет при дорогой нефти?

Кризис 2014 года и падение курса национальной валюты многие россияне связывают с сильным удешевлением нефти. Сейчас же все наблюдают такую картину: нефть относительно дорогая, а вот рубль продолжает идти вниз. Тут стоит напомнить, что курс определяется отношением спроса на иностранную валюту и ее предложением на рынке. Повлиять на курс может буквально все, что угодно: это и санкции, и динамика рынков развивающихся стран, и новые пошлины. Цена на нефть – только один из факторов, но не самый важный.

Кто устанавливает официальный курс валюты?

Установлением занимается ЦБ, согласно ФЗ №86 «О ЦБ». При этом ЦБ не принимает на себя обязанности покупать или продавать валюту по своему официальному курсу. Стоит отметить, что обычный человек не может зайти в ЦБ и купить валюту по официально-установленному курсу. По факту сделки проводятся в частных банках по курсу этого банка. Часто она бывает завышенной, поскольку на этом банк зарабатывает себе прибыль.