Одно из главных правил успешного инвестирования – распределение капитала между разными классами активов. Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Использование валютных финансовых инструментов в дополнение к рублёвым решает сразу две задачи. С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

Какая пропорция между валютами будет оптимальной? Это зависит, прежде всего, от целей накопления. Если вы рассматриваете формирование портфеля сбережений на длительный срок, то на практике используют подход: 50% – вложения в рублях, 50% – в долларах и евро.

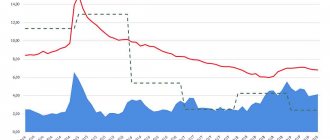

Прошлый год порадовал инвесторов — фондовые рынки выросли на 15–30%. В 2021 году имеются предпосылки для сохранения позитивной динамики. Среди благоприятных факторов – мягкая денежно-кредитная политика мировых ЦБ и потепление в торговых отношениях Америки и Китая. Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Для получения высоких инвестиционных результатов выбирайте инструменты с оптимальным для вас балансом риска и доходности. Следите за ключевыми событиями в политике и экономике и помните о правиле диверсификации.

Открытие депозитного счета в банке

Второй вариант вложения средств. Валютный депозит в банковской организации представлен с низким процентом доходности, поскольку инфляция в западных странах низкая и ставки ЦБ в данных государствах ниже, чем в России. Минимальная доходность от депозита есть, плюс сложней дотянутся к деньгам. Минусы:

- незнание что будет с РФ в ближайшее время. Не забываем о санкциях;

- доступ отечественных банков к валютному обороту может быть ограничен. Чем вполне реально воспользуются бизнесмены, пребывающие у власти.

Золото

Главная цель вложений в драгоценные металлы — защита от инфляции. Котировки золота рассчитываются в долларах.

Инвестирую в металл, мы также хеджируем валютные риски. От девальвации рубля.

Дополнительно мы имеем какой то исторический рост стоимости золота. Примерно на 2-3% превышающий уровень инфляции.

Где купить золото:

- обезличенные металлические счета:

- покупка слитков или инвестиционных монет;

- в составе фонда на золото (снова ETF).

Главное особенностью инвестиций в золото — его низкая корреляция с другими активами. По простому, когда все начинает падать (например во время кризиса), котировки золота как правило начинают расти. Многие ищут «тихую гавань», куда бы пристроить денежки и переждать неспокойные времена.

И на первое место выходит «вечный металл» в лице золота.

Самый простой способ покупки золота — это открытие обезличенных металлических счетов. Здесь нужно обращать внимание на величину спреда (разницу между покупкой и продажей). У разных банков разбег бывает достаточно широкий. Мне встречались котировки со спредом в 12-15%. Просто жесть.

Перед открытием ОМС лучше сначала проанализировать предложения банков и выбрать с наименьшим спредом. Не в абсолютных, а относительных значениях. Как считать спред кратко описано в этой статье.

Счет в брокерской компании

Это ошибка многих практикующих трейдеров. Суть сводится к тому, что участник рынка покупает валюту через фирму, и хранит ее на счете компании. Это не самое правильное решение. Проводились транзакции по выгодному курсу, получилось сэкономить, была куплена валюта, после она оседает на депозите у брокера. Необходимо быть осторожными, поскольку в отличие от средств в банке, здесь деньги не застрахованы. При форс-мажорных ситуациях, есть риск, что деньги вам не вернутся. Меняем валюту на бирже, после выводим или инвестируем в другие инструменты.

Прежде чем приступать к рассмотрению традиционных биржевых инструментов, следует сказать о фейковых инвестициях в валюте. Аферисты, которые используют разные методы для привлечения денег: вложите пару сотен долларов, взамен получите 300% доходности в месяц. Это финансовые пирамиды, бинарные опционы. Необходимо всегда уточнять есть ли у людей, предлагающих такие услуги лицензия на осуществление деятельности по управлению активами и оказания брокерских услуг.

По вложениям

Для инвестора, стоящего на пороге выбора инструментов, формирующего свой портфель, актуально звучит вопрос, сколько же нужно инвестировать, чтобы пассивный доход хотя бы через пару тройку лет был 100000 рублей в месяц. Пойдём от обратного: 100 тыс. рублей — это 10% от 1 млн. рублей, то есть в среднем, именно такая сумма должна быть вложена в разные инструменты, чтобы прибыль по ним в месяц доходила к показателю 10%, а в год это 120%.

Крайне важно напомнить о диверсификации портфеля: используйте депозиты, онлайн-вклады, акции, евробонды, вложения в реальный бизнес или недвижимость, чтобы не только построить портфель, учитывая заявленный доход, но и снизить риски.

Популярные инструменты для вложений в 2021 году с небольшим стартом

| Инструмент | Заявленная доходность, % | Минимальный старт, руб |

| Вклад в банке | 5 | 1000 |

| МФО, P2P-кредитование | 15 | 1000 |

Предлагаю изучить, что именно сегодня можно найти на рынке, если у вас в кошельке свободных средств от 30 тыс. до 1 миллиона.

От 30 000 рублей

Читая инвестиционный или финансовый форум, где рекомендации дают аналитики, можно встретить такие популярные варианты для вложения денег:

- банковский вклад;

- покупка акций и дальнейший трейдинг;

- ПИФы;

- ETF-фонды.

Да и онлайн-проект с лояльными стартами подойдут как нельзя лучше.

От 50 000 рублей

К вышеописанному портфелю посоветовала бы добавить еврооблигации, при чем и российских, и иностранных компаний. Да и вложения в бизнес позволяют получить доход. В среднем, можно найти варианты долевого участия в открытии цветочного магазина или салона красоты от 10 тысяч рублей. Не исключайте вложения в свое развитие, чтобы накопленные знания затем реализовать в получении денег — курсы иностранного языка, маникюра, мыловарения.

От 100 000 рублей

С такой суммой появляется еще больше возможностей, и помимо вариантов, о которых говорила выше, порекомендую купить иностранную валюту, дождавшись ее падения. Судя по мировой политике и неустойчивости рубля, он будет только падать. Купив доллары или евро, положите на вклад в банк или часть в онлайн-проекты. Это станет отличной возможностью защитить себя от инфляции.

От 500 000 рублей

Подобные суммы нужно разбивать на несколько вариантов и делать акцент на стартапы или реальный бизнес. Да и если вы давно хотели заняться чем-то своим, самое время начинать с подобных инвестиций, делая особый акцент на работу в сегменте Интернет — онлайн-магазины, доставка, разработка платных тестов, программ развития или обучения, что весьма затребовано в актуальных условиях инфобизнеса. В дальнейшем можно претендовать на получение бюджетных инвестиций, своего рода помощи от государства.

От 1 000 000 рублей

Казалось бы, огромная сумма, но ее на полноценное вложение в недвижимость не хватит, разве что где-то в глубинке. А вот поработать с ценными бумагами, еврооблигациями, драгоценными металлами, депозитами, онлайн-проектами и стартапами — отличное решение. Я бы порекомендовала собрать 5-7 инструментов, и в их выборе обращать внимание не только на прибыль, но сроки и условия выплаты прибыли.

В этой статье представила для вас популярные способы, куда вложить деньги в 2021 году таким образом, чтобы не потерять, и в формировании списка предложений ссылалась на собственный опыт и советы экспертов. Из популярных вариантов вложения в бизнес — компании со специализацией разработки программного обеспечения, софтов, виртуальной реальности, искусственный интеллект и блокчейн. А вот от депозитов в рублях с учетом инфляции — доходности я бы воздержалась.

Резюмируя все, что сказано в статье, напомню о важности взвешивания рисков и прибыли, подбора инструментов, которые платят регулярно, ведь, согласитесь, удобно, когда прибыль приходит каждый месяц, а то и чаще. Всем правильных вложений и хорошего дохода.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Еврооблигации

Первый инструмент, который рассмотрим. Подходит тем, кто в раздумье, куда вложить евро. Ценные бумаги, выпущенные в валюте от страны эмитента, не всегда именованы в евро.

Еврооблигации предлагают доходность выше, чем по вкладам. Считаются надежным инструментом, поскольку еврооблигации выпускаются государством или крупными компаниями, являющиеся формально устойчивыми. Относительно рисков, если вы покупаете облигации на длинный срок, как правило, так и есть, инвестор подвержен риску изменения процентных ставок. Купили актив, ЦБ повышает процентную ставку, значит, что в экономике появляются более доходные инвестиции, поскольку доходность подтягивается за ставкой Центрального банка. Куплен актив в не самое удачное время, когда ставки были низкие, получается, что облигация никому не интересна. В результате, стоимость облигации на бирже может упасть и продать ее проблематично.

На Московской бирже торгуется целый ряд еврооблигаций, некоторые из них имеют высокую цену, поэтому активы недоступны для простого инвестора. В определенных случаях представлен адекватный порог входа, в районе 1-2 тыс. долларов. Доходность по еврооблигациям колеблется в диапазоне 4-6% годовых в валюте.

Формирование мультивалювалютной корзины

Мультивалютная корзина состоит из трех и более международных валют. Подобное хранение денег имеет свои плюсы и минусы, но основная задача инвестирования в валюту заключается в том, чтобы сохранить капитал и минимизировать риски во время кризисов и высокой волатильности на рынках.

Основу корзины составляет американский доллар – примерно 50 % с незначительными изменениями, в зависимости от ситуации. Также порядка 25 процентов должно приходиться на евровалюту. Десятая часть отводится под китайский юань. Остаток корзины формируется из валют других стран. Их набор зависит от международной обстановки, а также выбранной системы и стратегии инвестирования на валютном рынке.

В первую очередь стоит обратить внимание на такие устойчивые валюты, как швейцарские франки, датские, норвежские или шведские кроны.

Можно присмотреться к Австралии и Новой Зеландии, которые ориентированы на экспорт, и валюты этих государств выглядят надежными.

Акции иностранных компаний

Еврооблигации относятся к категории консервативных финансовых инструментов, доходность выше, чем у депозита. Если необходимая прибыльность ничем не ограничена, нужно взять на себя риск. Профит без риска – две идущие параллельные. Теперь пойдет речь о том, куда инвестировать доллары и евро кроме облигаций.

Если вы не профи, сложно подобрать акции которые способны предоставить высокую прибыльность. Если в планах инвестировать немалые средства, хочется безопасности. При отсутствии должного опыта и знаний, сложно предугадать, куда будут двигаться котировки даже самых крупных компаний в мире.

Тщательный анализ требует:

- квалификации;

- времени.

Готовы взять на себя риск, изучать новое направление – вкладывайте в акции. Если вы новичок, присутствует желание начать с понятных вещей и легких инструментов – ETF.

ПИФ

Выгодны ли вложения в паевые фонды? С поправкой. Инвестирующие в американские акции и прочие долларовые активы.

Сама задумка создания ПИФов просто великолепная. Собираются деньги инвесторов, путем продажи паев фонда. Далее деньги вкладываются в акции, облигации, недвижимость (согласно стратегии фонда).

Фонд получает прибыль — растет стоимость пая. Инвесторы богатеют. Не по дням, а по часам. ))))

Сразу решается несколько вопросов:

- широкая диверсификация;

- все делают управляющие фондом;

- простота и доступность покупки — пришел, увидел, купил. Для начала хватит баксов 100-200.

Какой вопрос еще нужно осветить?

Наверное: сколько можно заработать?

Неправильно. Изначальный вопрос, который должен вас волновать — сколько это обойдется мне? Вернее, какие расходы и комиссии нужно будет отдавать за управление?

Их «всего» три:

- Плата за покупку — 1-1,5%.

- Ежегодная комиссия — 4-5% от суммы ваших активов.

- Плата за продажу — от нуля до 1,5% (зависит от срока владения).

Грубо говоря половину (а по факту намного больше) прибыли вы будете платить управляющим. И самое интересное — ПИФ заберет с вас деньги в любом случае. Получили вы прибыль или заработали убыток. С этого вычитайте размер комиссий. И получите чистый финансовый результат в виде прибыли …… А будет ли прибыль?

Грубо говоря. У вас есть 1 000 долларов. Вы купили на всё паи фонда на американские акции. За 1 год рост составил 10%. Вы решили зафиксировать прибыль и продаете все.

Вопрос. Сколько денег вы получите на руки?

Быстрый ответ: 1 100 долларов.

Правильный ответ:

При покупке пая с вас сразу взяли 1% комиссии или 10 долларов. Осталось $990.

Прибыль 10% с 990 долларов — 99 баксов. Итого — $1089.

С этой суммы уйдет 5% за управление или 55 баксов. Остается 1034 доллара.

Ну и «контрольный выстрел в голову» — еще 1% за продажу пая — 10 баксов.

На руки вы получите 1024 доллара. Ваша прибыль 2,4%. Шикарный результат.

На самом деле с этого нужно еще вычесть 13% налогов. И прибыль будет еще меньше.

На интервале в несколько лет, комиссия будет не так сильно влиять на уровень дохода. Но все равно очень и очень существенно.

Вот такая арифметика.

ETF в валюте

Это фонды, торгуемые на бирже. Фонды, инвестирующие в определенный набор ценных бумаг. Приобрести ETF в валюте можно через Interactive Brokers или через российского брокера на Московской бирже. Существует много вариантов, можно купить ETF связанные с рынком:

- США;

- Германии;

- Норвегии и т.д.

Есть компании, которые предоставляют возможность купить ETF напрямую в валюте, об этом уточните у брокера, присутствует ли данная услуга.

Самыми надежными считаются ETF фонды на еврооблигации и более рискованные на акции. Нужно миксовать портфель, в необходимой пропорции выстраиваем соотношение рисковых и безопасных активов.

IPO

Один из самых рисковых и потенциально высокодоходных инструментов – IPO. Это первичное размещение акций компании на бирже. Инвестор может заработать несколько десятков и сотен процентов годовых, но всегда остается большой риск потери капитала.

В России на IPO выходит небольшое количество компаний (1-2 в год). На американском рынке первичных размещений случается по несколько десятков в год. Поэтому российские инвесторы ориентируются именно на него.

25.07.2020

191

Как инвестировать в IPO: пошаговая инструкция для частного инвестора

Здравствуйте, друзья! Люди, которые попробовали свои силы в инвестициях, делятся…

Доступ на этот рискованный рынок ограничен. Большинство российских брокеров дают его только квалифицированному инвестору. До недавнего времени самый популярный Фридом Финанс работал со всеми, теперь доступ только профессионалам.

Главный плюс инструмента – высокая доходность при правильно подобранных активах. Минусов больше:

- риск потери значительной части капитала;

- необходимость получения статуса квалифицированного инвестора;

- наличие брокерского счета;

- локап-период, в течение которого акции не должны продаваться;

- аллокация, когда ограничивается доля участия инвестора в размещении;

- высокие комиссии брокеров.

Что выбрать?

В первую очередь нужно учитывать поставленные перед вами цели и сроки вложения средств. По валютным инструментам ситуация следующая – если срок 1-2 года, можно выбрать финансовую подушку в виде налички, как вариант депозит в валюте (остановитесь на частном банке, нежели государственном). Также ознакомьтесь с еврооблигациями с небольшим периодом выплаты и ETF фондами на еврооблигации.

Если срок для инвестирования внушительный, выстраивается портфель на 5,10 или 15 лет, тогда можно добавлять в портфель больше акций. Подходят ETF на акции, при отсутствии времени на анализ. Купить можно акции иностранных организаций. Помните, одно из правил профессиональных инвесторов − чем больше срок для вложения средств, тем больше акций в инвестиционном портфеле. Связано это с тем, что акции в долгосрочной перспективе вероятней всего вырастут. В краткосрочной перспективе сказать точно, что будет с акциями сложно.

Облигации для консерваторов

Вспышка коронавируса в Китае в начале 2021 года, напомнила инвесторам об осторожности при выборе инвестиционной стратегии. Чтобы избежать лишних рисков, портфель лучше формировать надёжными активами.

Скорее всего, предпочтительной валютой размещения может стать доллар США, который вряд ли пострадает в случае шокового сценария или кризиса.

Оптимальнее всего в 2021 году выбрать наименее рискованные продукты в свой портфель. Например, такими могут стать долларовые облигации.

При выборе облигаций фокус с критерия «доходность» должен быть смещён к категориям «дюрация»* и надёжность эмитента. С помощью дюрации инвесторы понимают средний срок возврата инвестиций.

В связи с неоднозначной геополитической обстановкой, при составлении портфеля лучше всего отдавать предпочтение сбалансированному подходу, то есть иметь в портфеле облигации с разными сроками погашения.

REIT

Это акции фондов, занимающихся инвестированием в недвижимость. Технически это те же акции, но они обладают рядом особенностей:

- высокие дивиденды – REIT должны выплачивать не менее 95% прибыли в виде дивидендов;

- зависимость от цен на недвижимость;

- низкий рост котировок – REIT это больше про дивиденды, чем про рост акций.

Необходимо тщательно отбирать подходящие фонды, чтобы не купить «пустышку», прельстившись высокими выплатами. Посмотрите, какими активами владеет фонд, как извлекает прибыль, какие риски. И только потом покупайте.

Кстати, можно инвестировать в европейскую недвижимость напрямую, покупая ее в евро. Но это дорого и зачастую нерентабельно. Особенно, если не жить в Европе, а действовать через посредника. REIT купить намного проще.

Историческая доходность

Сделал небольшую табличку-сравнение прошлых доходностей за разные периоды. В качестве расчета взял индекс, который отслеживает ETF FXFA, а по VTBH — иностранный фонд, паи которого перепродает ВТБ.

По идее нужно сминусовать комиссии самих фондов, но решил этого не делать. Разница в доходности слишком очевидна.

Доходность складывается из купонов и роста котировок. Высокие показатели роста за последний год объясняются низкой базой, когда весной 2021 года практически все облигации (и особенно высокодоходные) падали на десятки процентов. Восстановление до прежних уровней и дало такую большую (двузначную) доходность всего за год.

| Период | FXFA (индекс-бенчмарк) | VTBH ( иностранный ETF) |

| Общая доходность, % | ||

| 1 год | 27 | 19.9 |

| 3 года | 28 | 18,4 |

| 5 лет | 48,5 | 38,2 |

| 10 лет (с января 2012) | 95 | 63 |

Почему такой большой разрыв в доходности? Оба фонда ведь инвестируют в мусорные облигации?

Основные причины вижу две:

- За счет активной стратегии (облигации падших ангелов) FXFA используя неэффективность рынка, получает некую дополнительную доходность.

- За последнее время происходило понижение процентных ставок. И за счет более высокой дюрации портфеля — наибольшую выгоду получал ETF FXFA.

Диверсификация рисков

Диверсификация — это разделение своего капитала по разным направлениям. Применение этого приема — это краеугольный камень умных инвестиций, т. к. финансовый эксперт никогда не будет держать капитал в 1-2 активах. Он разделит его как минимум между 10 — чтобы снижение одного финансового инструмента не привело к потере общей доходности.

Желательно составлять портфель инвестиций так, чтобы в него входили активы, которые не взаимосвязаны между собой или имеют разную степень риска. Например, можно часть средств вложить в облигации, где риски крайне низкие, а оставшиеся деньги инвестировать в акции, где соотношение риска к прибыли намного выше. Если вложения в какие-то акции обернутся убытком, то их частично перекроет прибыль от облигаций — итоговые потери будут ниже, чем могли бы быть.

Пример возможного инвестиционного портфеля.

Почему американский доллар предпочтительнее для инвестирования

Иностранная валюта стабильно набирает популярность в нашей стране с 1990-х годов, но сейчас здесь не всё так просто.

Ведущих и наиболее популярных валют в мире четыре:

- американский доллар;

- евро;

- английский фунт;

- японская йена.

Однако не стоит торопиться идти в обменник и покупать там любую валюту из списка. Среди профессиональных инвесторов самым достойным вариантом для сбережения средств считается американский доллар — остальные валюты больше подходят как спекулятивный инструмент.

Именно доллар является основным расчётным средством в мировой экономике. И его резкого падения или потери покупательной способности не стоит опасаться в ближайшем будущем. Ни один из крупнейших мировых финансовых игроков в этом не заинтересован.

Соответственно и простые граждане могут практически гарантированно сберечь и приумножить свои денежные средства.

Качество бумаг

Основа стратегии фонда FXFA — покупка облигаций, которые потеряли инвестиционный рейтинг, но упали не сильно низко. Буквально на одну ступень ниже от границы инвестиционного рейтинга. А именно, не ниже BB.

Почему это так важно?

При снижении кредитного рейтинга повышаются риски, что эмитент не сможет расплатиться по своим обязательствам. Балансируя на грани — FXFA получает повышенную доходность (как премия за риск), но в тоже время не берет явный мусор в портфель.

Качество кредитного портфеля FXFA.

Что внутри VTBH?

Основа та же — бумаги BB класса (72%). Но почти четверть капитала вложена в супермусорные облигации B и ССС.

Кредитное качество облигаций фонда VTBH

У VTBH более рисковый портфель. Говоря простым языком, включающий много хлама. И скорее всего, по части эмитентов постоянно наступают дефолты по облигациям. Но за счет просто огромного количество различных выпусков — это не сильно критично для всего портфеля.