Несмотря на стремительно ухудшающуюся экономическую ситуацию в России, все еще существует определенная прослойка людей, обладающая свободными денежными средствами. Для этой категории граждан актуальна проблема не только сохранения имеющихся сбережений, но и инвестирование их в проекты способные приносить пассивный доход. Существует несколько направлений вложений. Некоторые способы традиционны и относятся к категории низкодоходных, но гарантирован возврат вложенных средств с небольшой прибылью, которая в большинстве случаев едва покрывает инфляцию. Другие – более рискованные, но и размер пассивного дохода приносимого в результате инвестирования в эти проекты не сопоставим с размером вложенных средств. Рассмотрим куда лучше вкладывать деньги в 2021 году?

Банковский депозит

Самое простое, что можно сделать, это открыть депозитный счет в банке. Такие инвестиции безопасны, но в обычно не обладают высокой доходностью. Процентные ставки по вкладам все время понижаются. И сейчас в различных кредитных организациях они составляют от 4.5% до 6% годовых, что неспособно даже компенсировать инфляцию.

Для депозитных банковских вкладов доходность определяется ключевой ставкой, устанавливаемой Центробанком РФ. Это основной экономический показатель, говорящий о реальной стоимости бумажных денег в стране и об уровне инфляционных процессов.

Официальные данные по росту цен на основные товары, вряд ли отражают действительную картину происходящего, которую каждый может наблюдать по ценникам в магазинах. Поэтому процентная ставка, а значит и доходность по депозитам, продолжит снижаться и дальше.

Немного иначе обстоит дело с валютными депозитами. Банковские вклады в евро не дают своим владельцам прибыль выше 1% в год. Вклады в долларах обещают не намного большую доходность. С оглядкой на Европу Центробанк вполне может ввести отрицательную ставку по вкладам в валюте, так что вкладчикам придется оплачивать хранение своих же денег. Как бы абсурдно это не звучало, реальность такой ситуации нельзя исключать.

Основные преимущества хранения средств на банковском депозите заключаются в низких рисках, прогнозируемой доходности, участии в программе страхования вкладов и доступности этого вида инвестиций для всех.

Минусы состоят в невозможности снятия средств раньше окончания срока действия договора без потери дивидендов и в низком уровне доходности.

Программы платформы Синтериум

На базе данной площадки функционируют (или готовятся к запуску) несколько очень важных и перспективных программ, в которых ярко выражена социальная направленность:

- Программа по сбору генетического материала как можно большего количества людей для исследовательской деятельности в области здравоохранения (Genomics Program); финансовая программа (Synterium Finances).

- Программа, направленная на сбор информации об уровне углекислого газа в атмосфере, что является фактором, указывающим на возможные климатические изменения (Synterium Ecology)

- Программа, посвященная стилю жизни человека.

Каждая из этих программ может помочь вам заработать и даже сделать карьеру, о чем подробно можно узнать на официальном сайте сообщества.

Вложения в недвижимость

Традиционно большая часть населения считает оптимальным способом сохранения средств инвестиции в недвижимость (приобретение квартир).Но и здесь не обойтись без рисков. Во-первых, квартиру в Москве за миллион не купишь. На приобретение, ремонт и обстановку потребуется гораздо большая сумма денег. Во-вторых, существует опасность попасть на недобросовестного застройщика и пополнить ряды обманутых дольщиков. В-третьих, адекватных и порядочных квартиросъемщиков также найти не просто.

Реальная доходность от сдачи жилья в наем составляет от 6% до 7%, что не многим более процентов по депозиту.

Кроме того, квартира обладает низкой ликвидностью. Ее нельзя быстро продать и получить на руки наличные деньги. Процесс реализации и оформления сделки занимает обычно несколько месяцев. При этом придется оплатить нотариальные и юридические услуги.

Среди плюсов инвестиций в недвижимость можно назвать защищенность от инфляции (цены на жилье обычно только растут), доходность от сдачи в наем, простота и прозрачность схемы вложения средств. К минусам можно отнести высокие цены на недвижимость и относительно небольшую прибыль от сдачи в аренду.

Акции и фонды акций

IT

IT и биотех – это две ключевые отрасли, которые могут дать максимальный рост в 2021 году. Во время вынужденного локдауна-2020 и самоизоляции IT-компании сделали большой рывок вперед. Жизнь во многом ушла в онлайн – мы узнали, что такое удаленная работа и учеба, смотрели онлайн-концерты, выступления и мастер-классы и стали больше заказывать в онлайн-магазинах.

IT-сфера за это время значительно развилась, компании стали получать больше реальной прибыли, следовательно, произошла резкая переоценка стоимости их акций. Так, индекс Nasdaq, включающий акции 100 технологических компаний США, вырос с начала 2021 года на 43,27%, в то время как S&P 500 на 13,6% (в долларах), а индекс Мосбиржи – и вовсе на 5,22% (в рублях).

Может показаться, что в IT надулся пузырь, как в 2000 году – но, на мой взгляд, это не так. Сейчас у IT-компаний реальная прибыль и мощная ресурсная база – и при этом есть куда расти: автоматизация, роботизация, оптимизация, колонизация и т.д.

Так что в 2021 году тренд на рост в IT продолжится, но, возможно, и не такими бешеными темпами. Крупные компании типа FAANG станут еще крупнее, хотя и новичкам, выходящим на IPO, тоже достанется свой кусок пирога.

На мой взгляд, в IT сейчас сложно определить победителя, так как некоторые компании растут (или не растут) вообще против фундаментала: на рынке правят бал эмоции и ожидания. Поэтому в эту сферу стоит входить с помощью ETF – тем более, что на Мосбирже есть два классный разных фонда на IT: TECH от Тинькофф и FXIT / FXIM от Finex. Либо выбирать надежные компании, давно себя зарекомендовавшие, типа Apple, Microsoft, Facebook, Intel, Cisco и др. Но при выборе отдельных акции можно «проспать» единорогов.

Биотех и медицина

В постковидную эпоху вопросам здоровья будет уделяться значительно больше внимание. Биотехническое и медицинское направление могут стать новой золотой жилой в 2021 году. Здесь целая куча перспективных имен: Moderna, Pfizer, Abbot Lab, Danaher, Gilead, Amgen, Merck, Vertex, Biogen… Прям каждую хочется запихнуть в свой портфель =)

Многообразие вариантов биотехнических и медицинских компаний также приводит к мысли, что в эту сферу проще (и эффективнее) инвестировать с помощью ETF. Определить победителя будет сложно, да и все компании хороши. Проще поставить на всех лошадей, чем пытаться угадать победителя.

На графике, кстати, ясно видно, что индекс Nasdaq Biotechnology перегоняет и S&P500, и, конечно, IMOEX.

На Мосбирже пока обращается только один биотехнический фонд – TBIO. На Нью-Йоркской бирже выбор больше: Health Care Select Sector SPDR Fund (XLV), Vanguard Health Care ETF (VHT), iShares NASDAQ Biotechnology ETF (IBB), SPDR S&P Biotech ETF (XBI) и многие другие.

Растущие акции (growth stocks)

И IT, и биотех, и 5G, и аэрокосмос, и green energy – всё это технологии будущего. Инвестировать в них на долгосрок в 2021 году – отличный вариант. Мы сейчас находимся у истоков множества технологий, которые принесут огромный профит на дистанции 5-10-15 лет. Но нужно запастить терпением и верно определить победителей, так как довольно многие падут в жесткой конкурентной борьбе.

В growth stocks, на мой взгляд, не стоит играть в угадайку… Да-да, всё верно. Проще купить фонд. Либо отраслевой (как TBIO или FXIT), либо на всё сразу, например, Vanguard Growth ETF (VUG) или iShares Russell 1000 Growth ETF (IWF).

Цикличные акции

После мартовского кризиса 2021 года экономика кое-как, со скрипом и пока не везде и не до конца, но перезапустилась. Это значит, что цикличные акции снова откажутся в тренде. Мы это уже видим: дорожают акции нефтяников, газовых компаний, сталеваров, горнодобытчиков, девелоперов, ритейлеров, телекомов… Все те, кто резко упал в разгар кризиса, сейчас набирают силу.

Большинство цикличных акций – стоимостные (Value Stocks) и при этом еще и дивидендные коровы. Яркие примеры таких акций в США: AT&T, Johnson&Johnson, Procter&Gamble, Coca-Cola, Walmart, Chevron, Exxon, Qualcomm, 3M и многие другие. В России: Северсталь, Алроса, Лукойл, Татнефть, ЛСР, X5 Retail Group – да практически всё (особо у нас акций роста-то и нет).

Думаю, именно акции такого типа сделают экономику в 2021 году. Сейчас очень многие из них находятся существенно ниже максимумов, достигнутых в 2018-2019 годах, и при этом их бизнес за время эпидемии не ухудшился (я имеют в виду материально-производственную базу: у нефтяников остались их качалки, у ритейлеров – их магазины, у производителей товаров – фабрики и машины и т.д.), пострадали только финансовые показатели из-за низких продаж. Так что можно набрать по хорошим ценам.

На платном канале Boosty.to я веду модельный портфель из недооцененных акций с ежеквартальной ребалансировкой – можно выбрать что-то из них.

Главное – берегитесь компаний-зомби, среди value stocks их немало.

Дивидендные «голубые фишки» и дивидендные аристократы

Большинство дивидендных акций относятся к цикличным компаниям, поэтому в период кризиса цены на них падают. Очень многие хорошие дивидендные фишки сейчас торгуются значительно дешевле своих максимумов, поэтому можно получить отличную дивидендную доходность.

Так, по акциям США дивидендная доходность может достигать 11-13%. Например, у Philips 66 – 13,15%, Oneok – 11,35%, Exxon – 9,42%, AT&T – 7,34%. У российских акций потенциальная дивдоходность в 2021 году не меньше: к примеру, у Сургутнефтегаза она может достичь 15-16%, у Глобалтранса 14,7%, а у ММК – 11-12%.

Причем речь идет именно о «голубых фишках», т.е. наиболее ликвидных акциях компаний с хорошим бизнесом и стабильными денежными потоками. У многих апсайд к былым максимумам до сих пор составляет 20-30%. Например, Лукойл до сих пор не поднялся выше значения в 5600 рублей, хотя достигал 6800 в январе 2021 года.

Но нужно поторопиться: уже довольно многие ликвидные фишки со стабильными дивидендами стремительно растет. Например, Сбер достиг докризисного уровня и, скорее всего, продолжит восхождение.

Естественно, с максимумов покупать дивидендные акции намного менее интересно, чем с минимумов. Ведь чем ниже котировка, тем выше дивидендная доходность.

Нужно учитывать, что в 2021 году большинство фишек будут платить годовые дивиденды, исходя из денежных потоков 2021 года, которых, как сами понимаете, кот наплакал. Поэтому дивиденды в абсолютном значении могут быть меньше, чем в предыдущие годы.

С котировками голубых фишек возможны два варианта:

- они будут, как Сбер, расти на ожиданиях, несмотря на возможные небольшие дивиденды;

- они будут под давлением, как Лукойл, невзирая на возможное повышение дивидендов.

В первом случае дивдоходность будет ниже, во втором – гораздо выше. Вторая категория акций, естественно, в долгосрочной дистанции намного интереснее.

Инвестиции в бизнес

Если вы думаете, что надо только вложить средства в бизнес и, расслабившись, ожидать денег, которые на вас польются в виде золотого дождя, то это не так. Доходность подобных инвестиций во многом будет зависеть от вашего профессионализма в выбранной сфере деятельности, используемой стратегии, эффективности планирования и наличия конкурентов.

Быть предпринимателем — это тяжелый труд, но он с лихвой окупается высокой доходностью, благодаря тому, что вы работаете на себя, а не на «дядю».

Собственный бизнес — это не для всех. Он сопряжен с большими личными усилиями, сложностью организации процесса и внешними экономическими рисками.

Сайты и собственные онлайн-проекты

По-прежнему в 2021 году актуальными остаются инвестиции в себя, свое образование и собственный бизнес. Одна из форм такого бизнеса – доходные сайты, и его разновидность – информационные сайты.

Я писал подробную статью о том, как инвестировать в сайты, советую с ней ознакомиться.

Отмечу, что в 2021 году эффективность таких сайтов будет только расти, но, естественно, при правильном подходе. Просто купить сайт, залить на него с сотню статей, повесить контекстную рекламу и ждать профита в 2021 году уже не получится. Необходимо добавлять различные сервисы, работать с читателями и подписчиками, формировать положительный имидж, задействовать разные каналы коммуникации – в общем, внедрять контент-маркетинг. Нужно быть экспертом в своем деле, чтобы дать людям что-то реально нужное и важное. А переписывать одни и те же статьи (рерайтить) – это уже не работает.

Да, работать с сайтами с каждым годом становится сложнее, стоимость входа в индустрию тоже растет – но пока инвестиции в инфосайты остаются наиболее простым и доступным способом начать бизнес-онлайн.

Инвестиции в рынок ценных бумаг

Рассмотрим наиболее простые виды инвестиций, такие как акции и облигации. Акция компании дает право на владение долей в бизнесе. Владелец акций может рассчитывать на доходность в виде дивидендов и обладает правом голосования при решении вопросов на собрании акционеров. При успешном развитии цена акций компании также возрастает. Доходность большинства предприятий может опережать темпы инфляции втрое, а то и впятеро. Стабильный рост прибыли обогащает акционеров за счет удорожания ценных бумаг.

Выплачиваемые дивиденды акционеры переводят на банковские счета или приобретают дополнительное количество акций, обеспечивая себе еще большую доходность.

Прибыль по акциям некоторых компаний значительно превосходит доходность вкладов в банке. Сегодня на фондовом рынке лидируют ценные бумаги «Нижнекамскнефтехима», «Газпрома», «Сбербанка», Московской биржи и ЛСР.

Так, если бы в начале 2014 года вы инвестировали миллион рублей в перечисленные ценные бумаги, то к осени 2021 года их доходность без дивидендов достигла бы уровней, представленных в следующей таблице:

| Компании | Количество акций, которое можно было приобрести на млн рублей в начале сентября 2019-го | Доходность акций с зимы 2014 по осень 2019 |

| «Газпром» | 4.350 | 45,5% |

| Сбербанк | 4.400 | 105,8% |

| ЛСР | 1.365 | 25,0% |

| «Нижнекамскнефтехим» | 10.600 | 215,0% |

| Московская биржа | 10.550 | 45,5% |

С учетом долгосрочной перспективы ежегодная доходность инвестиций в акции может составлять до 16%.

Облигации представляют собой долговые обязательства предприятия, которые оно обещает выполнить, выплатив вкладчикам номинальную стоимость их приобретения и определенный процент прибыли. Стоимость облигаций может немного измениться, а процент прибыли оговорен заблаговременно. Существует риск, что компания не рассчитается по своим обязательствам. Однако количество таких дефолтов в России не превышает 0.5%.

Наибольшей надежностью обладают ОФЗ — облигации федерального займа. Доходность по ним может достигать 7.5%. Если покупать данные активы на ИИС (индивидуальный инвестиционный счет), то за счет налоговых вычетов можно увеличить доходность до рекордных 20%. Чтобы диверсифицировать риски, инвестируют обычно в ценные бумаги сразу нескольких различных компаний. Для операций с акциями и облигациями пользуются особым брокерским счетом.

Стратегии инвестирования на фондовом рынке

Чтобы с наибольшей доходностью разместить наш миллион, узнаем о трех главных стратегических типах инвестирования — агрессивном, консервативном и умеренном.

- Инвесторы-консерваторы

стремятся свести риски к минимуму, поэтому чаще выбирают такие безопасные инструменты, как ОФЗ. Эти ценные бумаги эмитирует государство. Если доходность ОФЗ на момент погашения составляет 6.66%, то в денежном выражении это будет (для ОФЗ 25083) 34.9 рубля. Это мало. Но если приобрести эти бумаги на ИИС, то с учетом льготного налогообложения доходность может быть до 19% в год. Увеличить прибыль можно также за счет небольшого повышения рисков и приобретения облигаций надежных отечественных предприятий. - Стратегия умеренных рисков

предполагает равные доли облигаций и акций в инвестиционном портфеле. То есть, можно на 500.000 рублей закупить облигации «Роснефти» и «Сбербанка» с доходностью 7.65% и 6.96% соответственно, а на вторую половину денег обзавестись акциями ведущих российских предприятий, представленных в таблице выше. Такая сбалансированность инвестиционного портфеля при допустимом уровне рисков может обеспечить до 12% ежегодной доходности. - Агрессивный подход к инвестициям

отличается избирательной покупкой одних только акций. Увеличившиеся при этом риски можно компенсировать увеличением срока размещения средств. Такая стратегия способна обеспечить максимальную доходность на уровне до 16%.

Участники фондового рынка должны помнить следующее:

- Для ведения биржевых операций потребуется брокерский счет.

- Чем больше срок размещения средств, тем выше потенциальная доходность.

- Акции и облигации часто падают в цене. К этому необходимо быть готовым.

- В момент падения стоимости ценных бумаг необходимо скупать самые перспективные из них.

- Акции и облигации можно быстро реализовать с мгновенным выведением денег на брокерский счет.

- Тем, кто инвестирует на длительный срок, предоставляются налоговые вычеты и льготы, дополнительно повышающие доходность инвестиций.

- Льготным налогообложением можно воспользоваться, открыв ИИС.

Куда выгодно вложить деньги в 2021 году? Высокодоходные хайпы!

Новички боятся инвестировать под большие проценты на малоизвестных сайтах. Эксперты же советуют их рассматривать, как один из отличных вариантов. Главное успеть вовремя войти в систему и вывести прибыль.

Создаются высокодоходные хайпы постоянно, тематика разная, начиная с беттинга и заканчивая форексом.

Мы пользуемся и рекомендуем только один формат хайпов – это игры с выводом денег. На них предлагаются реально выгодные условия, а времени много не уходит. Нужен пример? Рассмотрим его с проектом MoneyBirds, где предлагают покупать птиц и продавать яйца:

Это самые дорогие птицы, последняя приносит 63% в месяц. Учитывая условия, что только половина от прибыли доступна к выводу, получаем чуть больше 30% в месяц и полную окупаемость за 3 месяца.

Вероятность того, что хайп проживет это время достаточно высокая, ведь большинство качественных экономических игр работают по несколько лет.

Вложить деньги в высокодоходные игровые хайпы легко, но нужно понимать, что риски здесь достаточно высокие. Поэтому, нельзя вливать весь капитал в один проект, нужно делить его на как можно больше частей. Хорошо, что выбор инвестиционных игр достаточно широкий:

- TaxiMoney – одна из самых старых игр, предлагают инвестировать в виртуальный таксопарк.

- GoldenMines – на протяжении 5 лет исправно платит, доход идет с шахтеров, добывающих руду.

- GoldenTea – популярна во всём мире, доступна на разных языках, заработок идет с продажи чайных листьев.

- RichFishing – игра про рыбалку выплатила уже больше 5 миллионов рублей (есть выплаты на банковские карты).

- Kolxoz – старая проверенная игра про фермеров, где зарабатывают на животных, урожае и разных производствах.

- GoldenOligarch – нанимаешь добытчиков и продаешь руду. Есть приветственный подарок, общие выплаты свыше 27 млн. рублей.

- MarketHit – постройте собственный виртуальный магазин, вложить нужно минимум 19 рублей, чтобы получать выплаты.

Учтите, в некоторых играх используются платежные баллы. Они ограничивают вывод и требуют привлечения новых игроков. Никаких проблем не появится, если будут использоваться способы набора рефералов.

Люди охотно регистрируются на таких проектах, потому что тоже ищут, куда лучше вложить свои деньги.

Покупка драгоценных металлов

Доходность от вложения средств в драгметаллы определяется ростом их стоимости. Исторически сложилось, что стоимость золота и серебра, несмотря на краткосрочные колебания, в длительной перспективе только возрастает. Однако эта перспектива может измеряться, как годами, так и десятилетиями. Те, кто приобрел желтый металл в далеком 1979 году, из-за почти тридцатилетней стагнации рынка стали получать прибыль от покупки лишь после 2008 года.

Драгоценные металлы сами по себе не генерируют дополнительную ценность. Их доходность полностью зависит от спроса и ценового роста. По данным за 2021 год лишь 59% от всего произведенного в мире золота пошло на промышленные и ювелирные нужды. 41% драгметалла ушел на удовлетворение инвестиционного спроса и пополнение резервов ведущих Центробанков.

Золото считается антикризисным активом.

И сейчас — не просто кризис, а по мнению аналитиков: коллапс мировой экономики. Именно сейчас золото способно защитить ваш миллион от инфляции. Есть несколько вариантов вложения средств в драгметалл:

- Покупка золотых монет или слитков в банке или ломбарде.

- Открытие банковского ОМС (обезличенного металлического счета).

- Приобретение ценных бумаг золотодобывающих предприятий, инвестиционных фондов ETF и ПИФ.

Среди преимуществ таких вложений — высокая доходность при экономических кризисах, понятность и доступность инвестиций.

К минусам можно отнести низкую прибыль при стабильной экономике, а также комиссионные расходы, НДС (золотые монеты не облагаются налогом), НДФЛ при покупке и продаже активов.

IPO

2020 год отметился единичными, но очень громкими IPO. Я уверен, что в 2021 году количество компаний, решивших стать публичными, резко вырастет. И большинство из них будет из сферы IT, онлайн-ритейла, биомедицины, 5G, зеленой энергетики и т.д. – т.е. из сфер самых передовых технологий. Так, я предположил, какие российские и зарубежные компании могут выйти на IPO в 2021 году. Отслеживать будущие IPO можно с помощью специальных календарей.

Инвестировать в IPO может и простой человек. Есть несколько способов, как это сделать. Можно вложиться напрямую через отдельных брокеров, например, United Traders (и для этого не нужно статуса квалифицированного инвестора), либо всё же получить статус квала и инвестировать через своего брокера – например, так позволяют участвовать в IPO Тинькофф, Freedom Finance, Открытие, Финам, ВТБ и ряд других брокеров. А можно просто купить акции в первый день торгов (правда, по завышенной цене, если спрос на компанию был бешеный).

А еще можно инвестировать в фонды, которые вкладываются в IPO. В России есть только один такой фонд – ЗПИФ «Фонд первичных размещений» от Фридом Финанс. А еще есть пост-IPO БПИФ от Тинькофф с тикером TIPO. Ну, и всегда остаются заграничные ETF на IPO.

Выводы

Наилучший способ размещения миллиона рублей в спокойные времена — инвестиции в ценные бумаги, поскольку доходность на фондовом сегменте рынка всегда значительно выше банковских и валютных депозитов, а также вложений в недвижимость. Однако, в кризисном 2020 году лучше подстраховаться и инвестировать часть средств в защитные активы-убежища, например, в физическое золото или другие металлы. Важно вовремя определиться с инвестиционной стратегией и правильно распределить активы в инвестиционном портфеле с учетом их перспективности, надежности, а также экономической ситуации в стране.

Высокодоходные облигации

В прошлом обзоре я писал, что в 2021 году инвестиции в ВДО представляют особый интерес, хотя они довольно рискованные. В 2021 году вложения в ВДО по-прежнему интересны, но конкретных историй остается всё меньше. Дело в том, что ключевая ставка в экономике снижается, это значит, что новые ВДО предлагают всё меньше доходности к погашению.

Если в 2021 году можно было найти приличные ВДО с доходностью к погашению в районе 14-16% годовых, то сейчас эта планка упала до 12-13%. Более того, в 2021 году начнет действовать новый налог на купоны с облигаций, что еще сильнее снизит доходность долговых бумаг.

К тому же в отдельных секторах ВДО повышаются риски банкротства. Если в 2021 году многие компании поддерживались государством, да и у некоторых был «жирок», чтобы пережить падения продаж, то в 2021 году последует череда жестких банкротств и дефолтов.

С другой стороны, аппетиты инвесторов к риску растут. Поэтому цена самих ВДО на рынке тоже растет. Доходность ВДО к погашению сокращается также за счет повышения рыночной цены бумаг.

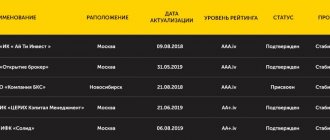

Если вы решитесь войти в ВДО, то нужно тщательно отбирать эмитенты: и с целью минимизации дефолтов, и с целью повышения максимальной купонной доходности. Я подробно рассказываю об этом в своем курсе, а также покупаю высокодоходные облигации в свой публичный портфель, следуя как раз собственной инструкции по отбору бумаг.

Послесловие

Главное в сфере инвестиций – не откладывать на завтра. Промедлить – значит отложить покупку недвижимости, заслуженный отдых или достойное образование для детей. Большинство из описанных выше способов не требуют физического присутствия и могут осуществляться через интернет, а потому подходят практически для всех. Дерзайте и удача вам непременно улыбнется.

Рынок майнинга криптовалют – каков он для начинающих?

Почитав про монету GectaCoin, неискушенный пользователь может возмутиться: «Что это вы нам подсовываете? Люди миллионы зарабатывают на Битке и Эфире, а нам рассказывают про какой-то малоизвестный Джектакоин, да еще и деньги в него вкладывать уговаривают!».

А мы, дорогие читатели, потому и пишем про эту денежку, что она пока малоизвестна, и вы еще можете успеть подключиться к ее сети. Так любимые всеми популярные криптовалюты, увы, не для вас, поверьте. И вот почему:

- Сложность добычи. Те времена, когда майнить популярную ныне крипту можно было на домашнем компе, уже давно в прошлом. Сложность добычи выросла настолько, что для процесса нужны уже не одиночные компьютеры, а целые промышленные фермы, напичканные современнейшим оборудованием. Отсюда вытекает другая причина, почему не стоит связываться с топовыми криптовалютами.

- Дороговизна устройств для майнинга и процесса в целом. Современные и видеокарты стоят ой, как не дешево. А, как вы понимаете, для создания фермы нужно много таких устройств. А добавьте еще сопутствующие затраты. То есть речь идет о таких средствах, потратить которые может себе позволить только очень богатый человек. Да и тот подумает, стоит ли рисковать деньгами, потому что существует еще один важный момент.

- Низкая рентабельность добычи. Да, добывать криптовалюты из ТОП-списка становится невыгодно. Растет количество майнеров, растет сложность процесса, а доходность, естественно, снижается. Добывать такие валюты есть смысл только в промышленных масштабах, да и то никто не знает, как долго сохранится такое положение вещей.

Мы знаем, что в интернете можно найти огромное количество статей и видео, в которых некие умельцы делятся своим опытом успешного майнинга той или иной популярной крипты. Но давайте будем смотреть на вещи здраво. Верить подобным рассказам, по меньшей мере, нелогично, а ведь многие верят.

Подумайте сами. Наткнулись вы, допустим, на золотую жилу. И вместо того, чтобы копать тихонько золотишко на собственные потребности, взяли, да и рассказали всему городу о счастливой находке. Что вы обнаружите уже на следующий день? Правильно, что угодно, только не золото, так как найдется множество желающих «помочь» вам в его добыче. Вы скажете, что пример глупый и нормальный человек никогда так не поступит. Согласны. Но тогда как можно верить рассказам чудо-майнеров, вдруг решивших поделиться с вами секретом своего благосостояния? Можно подумать, им без конкурентов жить скучно.

Причины отдать предпочтение USB-майнерам

Две такие причины мы уже назвали – достаточно приемлемая цена и совместимость с любым ПК. Но есть и другие.

Данные майнеры потребляют очень мало электроэнергии, а ее стоимость составляет значительную часть затрат на добычу. Они долговечны, работают тысячи часов. Нет такого раздражающего фактора, как повышенный шум, доводящий до бешенства всю семью. Добавьте к этому их компактность и возможность при помощи USB-хабов подключить большое количество устройств к одной «машине», и вы согласитесь, что у этих миниатюрных «добытчиков» достаточно много преимуществ. Правда, майнить при их помощи популярную крипту вряд ли стоит, а вот многие альткоины – очень даже удобно и прибыльно.

Краудинвестинг – возможно, «инвестинг» нового поколения

Если вы думаете, куда инвестировать в 2021 году – подумайте о краудинвестициях, или коллективных вложениях.

В России не так много площадок, где можно легально и безопасно вложиться в проекты. Наиболее известные:

- Альфа-Поток – площадка от Альфа-банка;

- Город денег;

- StartTrack.

Есть и другие, но сложно отличить их от хайпов – высокодоходных компаниях, на деле оказывающихся финансовыми пирамидами.

О том, как инвестировать в бизнес, я написал вот здесь (точнее, вон там).

Готовые инвестиционные продукты

Составление грамотного портфеля из облигаций, валют и акций потребует времени и усилий со стороны инвестора. Если с этим имеются сложности, то есть два пути: обратиться к финансовому консультанту за помощью в составлении портфеля или остановить свой выбор на готовых инвестиционных продуктах. К таковым относятся паевые инвестиционные фонды и структурные продукты. Зная свой риск-профиль, финансовые цели и горизонт инвестирования, не составит труда выбрать подходящий инвестиционный продукт защитного или доходного профиля.

- #Архив

Статья была полезна?

Спасибо за ответ!