Фонды обрели большую популярность среди инвесторов. Благодаря этому инструменту появилась возможность диверсифицировать свой портфель при минимальных вложениях капитала. Большая часть етф не платит дивидендов, а реинвестирует их в другие бумаги. Но есть и такие, что начисляют своим вкладчикам проценты. Инвесторы узнают, какие ETF платят дивиденды, покупают акции этих фондов, не только увеличивая разнообразие своих активов, но и получая дополнительный доход.

ETF платят дивиденды, увеличивая свои активы.

Vanguard Dividend Appreciation — ETF VIG (A)

- Активы под управлением — 39,2 миллиарда долларов.

- Коэффициент расходов — 0,06% в год.

- Дивидендная доходность — 1,77%.

- Средний темп роста дивидендов за 5 лет — 7,98%

- Количество компаний в составе ETF — 182.

- Доходность за 5 лет — 71,8%.

Фонд от Vanguard один из крупнейших и ликвидных ETF. В основе стратегии лежит выбор американских компаний, выплачивающих и увеличивающих дивиденды не менее 10 лет подряд. ETF в основном инвестирует деньги в крупнейшие компании, отличающиеся большей устойчивостью и стабильностью. Чуть менее двухсот компаний в составе, обеспечивают хорошую диверсификацию по отраслям экономики.

Как выбрать фонд

Аналитики рекомендуют покупать дивидендные ETF тем инвесторам, стратегия которых базируется на непрерывном денежном потоке. Такие фонды будут обеспечивать регулярное поступление пассивного дохода на брокерский счет, который в будущем можно будет использовать по собственному усмотрению (реинвестировать или вывести на дебетовый счет).

Для того чтобы правильно выбрать етф, нужно обратить внимание на общий уровень диверсификации портфеля. Если у вас в корзине большую часть занимают компании развивающихся стран, то лучше покупать ценные бумаги фондов американских компаний. Если инвестиционный портфель состоит в основном из облигаций, то рекомендуется разбавить его ETF акциями.

Подбор фонда всегда осуществляется исходя из инвестиционных целей вкладчика, его капитала и стратегии.

Vanguard High Dividend Yield VYM (A)

- Активы — $26,7 миллиарда.

- Коэффициент расходов — 0,06%.

- Дивидендная доходность — 3,15%.

- Средний темп роста дивидендов за 5 лет — 8,66%.

- Количество компаний в ETF — 405.

- Доходность за 5 лет — 57,53%.

ETF VYM частично пересекается составом с предыдущим фондом (VIG). Те же вложения в крупнейшие компании США. Только в отличии от своего собрата, критерий попадания в состав фонда является размер дивидендной доходности компании. Из всех рассматриваемых акций, выбираются компании из верхнего списка по доходности.

Также из рассмотрения исключены трасты недвижимости REIT (которые приносят высокий дивидендный доход). Для них есть отдельный фонд от Вангуард — VNQ.

SPDR S&P Dividend — ETF SDY (B+)

- Активы — $19 миллиарда.

- Коэффициент расходов — 0,35%.

- Дивидендная доходность — 2,42%.

- Средний темп роста дивидендов за 5 лет — 7,83%.

- В составе ETF — 113 компании.

- Доходность за 5 лет — 58,3%.

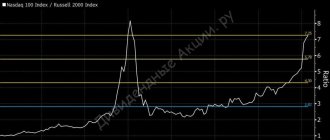

На основании индекса S&P Composite 1500 (состоящего из 1,5 тысяч компаний) выбираются дивидендные аристократы. Компании, выплачивающие и увеличивающие дивиденды на протяжении не менее 25 лет. ETF SDY охватывает крупные, средние и малые по капитализации компании.

Веса в фонде распределены более-менее равномерно. На каждую компанию доля веса в ETF в среднем составляет 1 — 0,5%.

Плюсы и минусы

Использование дивидендной стратегии имеет как положительные, так и отрицательные стороны.

К преимуществам можно отнести:

- получение стабильного пассивного дохода;

- устойчивость и хорошую финансовую отчетность компаний, выплачивающих процент своим акционерам;

- большую надежность дивидендных акций во время кризиса, чем акций-роста;

- увеличенный процент по ежегодным выплатам зарубежных предприятий;

- возможность реинвестирования прибыли в другие активы.

Получение пассивного дохода является преимуществом.

Недостатки стратегии:

- высокий уровень риска, который сопровождает крупные дивиденды;

- падение котировок на актив в случае отмены дивидендов, лишение инвестора пассивного дохода;

- дополнительные расходы (в частности, удержание НДФЛ с процентов);

- медленный рост капитализации компаний, выплачивающих большие дивиденды, по сравнению с другими.

iShares Select Dividend — ETF DVY (B)

- Активы — 17,8 млрд. долларов.

- Коэффициент расходов — 0,39%.

- Дивидендная доходность — 3.38%.

- Средний темп роста дивидендов за 5 лет — 7,9%.

- Кол-во компаний в ETF — 100.

- Доходность за 5 лет — 59,42%.

Стратегия отбора акций в фонд — совокупность факторов: дивидендная доходность, темпы роста дивидендов, размер Payout Ratio и другие факторы. Главная цель фонда — обеспечить стабильную растущую доходность дивидендных выплат.

ETF DVY охватывает все сектора экономики США (с небольшим перевесом в сторону коммунальщиков). В составе акции различных по капитализации компаний.

Правила инвестора

Я рекомендую:

- Искать возможность для покупки по минимальной цене

; - Наращивать доли

в купленных активах; - Не допускать перекос в пользу одного актива, даже если он выглядит привлекательно. Диверсификация – залог успеха

; - Не рисковать

, наш выбор – только надежные компании со стабильным, состоявшимся бизнесом; - Иногда акции продаются с дисконтом

, в такие моменты покупайте их. Подобные услуги предлагает

БКСброкер

; - В приоритете должны быть компании с растущими дивидендами

. Это косвенно подтверждает уверенность менеджмента в будущем бизнеса; - Диверсификация

должна быть не только между отдельными компаниями, но и

по

разным

отраслям

,

странам

.

Schwab US Dividend Equity — ETF SCHD (А)

- Капитализация — $10,6 миллиарда.

- Коэффициент расходов — 0,06%.

- Дивидендная доходность — 3,02%.

- Средний темп роста дивидендов за 5 лет — 9,75%.

- Компаний в ETF — 100.

- Доходность за 5 лет — 67,89%.

Фонд выбирает в состав компании с 10-ти летней историей выплаты и повышения дивидендов. В отличии от VIG (с аналогичной стратегией), в составе SCHD — всего 100 компаний. Причина — дополнительный фильтр для попадания акций в ETF. Компании рассматриваются в разрезе параметров: див. доходность, темпы роста, отношение выручки к долгу, рентабельность капитала.

Объект инвестиций: в основном крупнейшие компании США (доля в портфеле — около 85%)

Вместо вывода

Естественно, это далеко не все ETF с ежемесячной выплатой дивидендов – их более 200. Но эти показались мне наиболее интересными и перспективными. Вы можете собрать портфель из этих ETF в соответствии с практически любой стратегией инвестирования.

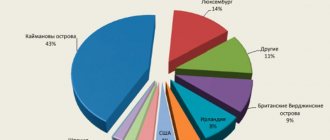

Как купить эти ETF? Через российского брокера, к сожалению, сделать это не получится. Нужно открыть счет у «иностранца», например, UT или Saxo Bank. На Санкт-Петербургской бирже этих ценных бумаг, насколько я знаю, не имеется.

А вы как думаете – стоит запасаться подобными ETF или же лучше отдать предпочтение более классическим вариантам? Или лучше вообще покупать отдельные акции или составлять портфель с ежемесячными купонами? Пишите в комментариях. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 5 Средняя оценка: 5]

iShares Core Dividend Growth — ERF DGRO (A)

- Активы — $9,1 миллиарда.

- Коэффициент расходов — 0,06%.

- Дивидендная доходность — 2,27%

- Средний темп роста дивидендов за 3 года — 7,79%

- Количество в ETF — 460 компаний.

- Доходность за 5 лет — 77,5%.

Фонд включает в состав только те компании, которые:

- Выплачивают и увеличивают дивиденды на протяжении последних 5-ти лет.

- Общий размер дивидендных выплат не должен превышать 75% прибыли компании.

Совокупность двух факторов обеспечивает устойчивость и повышение дивидендов в будущем. Объект инвестиций — американские компании из различных секторов. Доля крупняка — 82%. Остальное приходится на средние и малые компании.

First Trust Value Line Dividend Index — ETF FVD (C+)

- Под управлением — $8,5 миллиарда.

- Коэффициент расходов — 0,7%.

- Дивидендная доходность — 2,19%

- Средний темп роста дивидендов за 5 лет — 8,35%

- Кол-во компаний в ETF — 189.

- Доходность за 5 лет — 70,83%.

ETF со смешанным стилем управления (пассивное и активное). В основе анализ компаний (в том числе по фундаментальным показателям) по собственному методу. Простыми словами, предварительно отбираются акции с сильными показателями, с потенциалом дальнейшего роста. Среди этих компаний выбираются и включаются в ETF акции с наибольшей дивидендной доходностью.

Особенность фонда — все компании в ETF имеют одинаковый вес.

К недостаткам FVD можно отнести высокие комиссионные издержки. В разы превышающие тарифы конкурентов.

iShares Core High Dividend — ETF HVD (A)

- Активы — $7,5 миллиарда.

- Коэффициент расходов — 0,08%.

- Дивидендная доходность — 3,34%.

- Средний темп роста дивидендов за 5 лет — 6,77%.

- В составе ETF — 73 компании.

- Доходность за 5 лет — 50,23%.

Как компании попасть в ETF HDV?

Нужно пройти тройной фильтр.

- Выбираются компании, имеющие какое-то преимущество перед конкурентами. Это дает стабильность и потенциал в будущем развитии. И помогает пережить кризисы на рынке.

- Сравнение активов и пассивов. Компании с высокой долей долговой нагрузки, как более рискованные, не проходят дальше.

- Из того, что осталось. Компании ранжируются по размеру выплачиваемых дивидендов. И выбираются лучшие из верхней части списка. В нашем случае — 75 компаний, прошедших отбор.

Последний пункт оценивает не относительную дивидендную доходность на акцию (в процентах), а абсолютное значение. Сколько всего денег (миллионов или миллиардов) компании направляет в год в виде дивидендов.

Поэтому приоритетные места в ETF занимают крупнейшие компании (95% от всего веса).

Фонд будет интересен тем, кто в первую очередь ценит защиту капитала. С приемлемым уровнем дивидендной доходности.

Какая процедура выплаты дивидендов по ETF

Существует несколько вариантов выплаты дивидендов по ЕТF:

- Ежемесячно;

- Ежеквартально;

- Раз в год.

Если дивиденды не выплачиваются, то они реинвестируются в покупкуновых фондов.

Есливыбирать фонды и ETFs, где дивиденды реинвестируются, то в этом случае на васработает еще и сложный процент и не надо платить налоги ежегодно.Распределяющий (distributing) ETF выплачивает все дивиденды или проценты, в товремя как накопительный (accumulating) ETF реинвестирует этот доход обратно вфонд, поэтому инвестор автоматически получает выгоду от сложного процента (вызарабатываете проценты на процентах).

Дивидендные ETF подойдут тем, кто хочет получать стабильный и регулярный доход. Реинвестирование направлено на долгосрочные перспективы и подходит инвесторам, которые располагают крупными активами и рассчитывают на значительное увеличение прибыли в будущем.

ProShares S&P 500 Aristocrats — ETF NOBL (B)

- Активы — $5,8 миллиарда.

- Коэффициент расходов — 0,35%.

- Дивидендная доходность — 1,96%

- Средний темп роста дивидендов за 3 года — 12,97%.

- Кол-во компаний в ETF — 58.

- Доходность за 5 лет — 69,45%.

Стратегия ETF NOBL сходна с фондом SDY. В составе фонда включаются только дивидендные аристократы (25-ти летний рост дивидендов). Но в отличие от последнего, NOBL рассматривает только компании, входящие в индекс S&P 500. Это позволяет нацелить свои инвестиции только на крупнейшие компании США.

Статистически (писал про это здесь), аристократы на длительной дистанции обгоняют по доходности S&P 500.

Состав индекса пересматривается каждый квартал. На предмет включения новых компаний (по вышеописанному условию) и исключения (если компания понизила или просто оставила дивы без изменений).

Все компании в фонде находятся примерно в одинаковых пропорциях.

Где получают дивиденды каждый месяц

Для инвесторов, которые заинтересованы в регулярном ежемесячномдоходе составили перечень таких ETF:

- SDIV – Global X FDS SuperDividend;

- US DIV – Global X USSuperDividend ;

- SPHD – PowerShares S&P 500 HighDividend;

- DHS – Wisdom Tree US High Dividend;

- PGX – PowerShares Preferred;

- KBWD – PowerShares KBW Hidh Dividend;

- PFF – iShares US preferred Stocks;

- Average DIA – SPDR Dow Jones Industrial.

Сделать самостоятельный анализ можно с помощьюсервисов, указанных выше.