olegas Мар 2, 2021 / 8628 Views

Это самый простой, но вместе с тем и самый надёжный вид инвестирования, который к тому же может приносить неплохую доходность. Для того чтобы заниматься индексным инвестированием не требуется никаких специальных навыков и талантов, это дело под силу практически каждому желающему. Дочитав эту статью до конца, вы получите в свои руки один из мощнейших инструментов инвестирования способный как минимум обеспечить безбедную старость, а как максимум помочь достичь полной финансовой независимости.

Индексное инвестирование предполагает инвестиции в акции, лежащие в основе одного из многочисленных биржевых индексов. Акции приобретаются в той же пропорции, в которой они входят в индекс и, таким образом, стоимость портфеля растёт вместе с ростом значения соответствующего индекса.

Скажу сразу, что эта стратегия относится к разряду долгосрочных, то есть результаты её работы в полной мере проявляются на достаточно длительном временном промежутке, от нескольких лет до нескольких десятков лет. Поэтому если в ваши планы не входит инвестирование денежных средств на столь длительные сроки, то боюсь, эта стратегия вам не подойдёт.

А вот если вы планируете свои инвестиции, с прицелом на будущее в рамках не менее 5-10 лет, то индексное инвестирование вполне может лечь в основу вашей инвестиционной стратегии. Но давайте обо всём по порядку и для начала определимся с тем, что означает такое понятие как биржевой индекс.

Плюсы и минусы

Удобство инвестирования — главное достоинство индексных фондов. Чтобы сформировать самому и управлять корзиной бумаг из списка S&P 500, нужны серьезные денежные вложения, много усилий и времени для мониторинга, высокие комиссионные издержки.

Все это легко заменяется паем индексного фонда, который, по сути, является обычной ценной бумагой, аналогом акции, что можно купить и продать.

Минусы такие же, как при обычных вложениях — гарантий доходности рынок не дает. В любом случае это не банковский депозит, а рискованные вложения. Покупая пай индексного фонда, инвестор начинает нести все рыночные риски.

Какой выбрать индексный etf: зарубежный или российский

Российских фондов немного, но они доступнее по цене порога входа. Большой плюс зарубежных — давняя история, можно проверить выплаты на долгий срок, широкий выбор на любой вкус и карман. Но в целом стартовая цена для инвестиций в заграничные индексные фонды в целом выше, чем в российские.

Если вы планируете вложиться от $100 000 и выше, вас не устраивает выбор, который предлагает российский рынок, попробуйте найти фонд через иностранного брокера. В противном случае — российский рынок.

Повышаем прибыль

Иногда рынок нам дает прекрасные возможности получать дополнительную прибыль. Периодически на бирже случаются серьезные обвалы котировок, когда цены на все падают на 10, 20 и 30%. Бывают случаются даже более серьезные снижения, особенно во время кризисов. И в то время, когда большинство инвесторов поддаются панике и начинают продавать, для нас это отличная возможность купить подешевевшие бумаги, в данном случае индекс.

И чем больше будет падение, тем более высокую прибыль мы получим от дальнейшего роста рынка в будущем. А рост будет. Можете не сомневаться. Может на это и уйдет несколько лет, но в итоге вы будете в большем выигрыше, чем тем, кто пережидал восстановление рынка в деньгах и начинал покупать только тогда, когда рынок вышел из кризиса, но 10-20% дороже, чем купили вы.

Список всех индексных фондов россии (пифы и etf)

Ниже — таблица всех индексных российских ETF. Включает стоимость пая, изменение за день (23.08.19), тикер. Источник — ru.investing.com.

Один из популярных отечественных инструментов — индексные фонды на индекс Московской биржи. По информации ресурса rostsber.ru, на март 2021 года в обращении находятся паи 10 таких ПИФов. За главный показатель взято отклонение доходности ПИФа от бенчмарка — самого индекса, который вырос за это время в пять раз. Чем меньше отклонение — тем результативнее фонд. Лучшие показатели у УК «Солид» и «Открытие».

Ошибка следования

Второстепенным признаком качества управления индексным фондом можно считать Ошибку следования (Tracking Error).

Считается ошибка следования как среднеквадратичное отклонение от значений индекса:

$$ TE = \sqrt {\frac{ \sum_{i=1}^{N} (R_f — R_i)^2}{N-1}} $$

Rf — доходность фонда

Ri — доходность индекса

N — количество периодов

Ошибка следования важна для тех, кто заинтересован в максимально близких к индексу технических характеристиках фонда (доходность, риск, корреляция и т.п.). Это может быть важно, например, при подготовке инвестиционного портфеля.

Однако в нашем случае Ошибка следования может быть использована, как косвенный признак «химии» в управлении индексным фондом. Если состав активов значительно отличается от индекса, то ошибка будет более высокой.

| Название | Ошибка следования 5 лет | Ошибка следования 10 лет |

| Аллтек — Биржевой индекс акций | 5,83% | 6,57% |

| Альфа–Капитал Индекс МосБиржи | 3,50% | 6,14% |

| Солид — Индекс МосБиржи | 4,29% | 4,69% |

| Открытие – Индекс МосБиржи | 3,19% | 4,19% |

| АК БАРС Индексный | 3,90% | 4,15% |

| Райффайзен – Индекс ММВБ голубых фишек | 3,66% | 4,02% |

| БКС Индекс МосБиржи | 3,21% | 4,01% |

| Ингосстрах Индекс МосБиржи | 3,16% | 3,94% |

| ВТБ — Индекс МосБиржи | 3,07% | 3,91% |

Таблица отсортирована по величине ошибки следования на 10-летнем промежутке. Как можно заметить, лидеры по величине ошибки сохраняются на обоих промежутках. Ниже всего ошибка у ВТБ — Индекс МосБиржи и Ингосстрах Индекс МосБиржи. Качество следования индексу у ВТБ подтверждает привлекательность это фонда.

И наоборот, стабильно высокая ошибка Солид — Индекс МосБиржи подтверждает предположение об использовании активного управления. Результаты Альфы – одни из худших на 10-летнем промежутке, но заметно улучшились на последних 5 годах.

Кстати, после нескольких месяцев работы БПИФ Сбербанка его ошибка, приведенная к годовым значениям, составляет 0,07% … есть о чем задуматься.

Как вложить деньги в иностранный индексный фонд

Для инвестора в России доступны различные пути для покупки акций иностранных индексных фондов. В зависимости от статуса покупателя — только российское гражданство или двойное, планируемый размер вложений — возможны варианты, которые описаны ниже.

Зарубежная страховая компания

Впервые предложили страховщики в Великобритании. По факту при этом страховая компания выступает как обычный лицензированный брокер. Клиент оформляет страховой полис, в его рамках происходит покупка ETF.

Плюсы — защита на уровне законодательства прав инвестора, исключение двойного налогообложения (не платится налог страны страховщика, отсутствие декларации о доходах).

Минусы — порог входа (от $100 тыс.), высокие комиссионные сборы.

Российский или иностранный банк

Банк — российский или иностранный — тоже может выступать посредником для покупки в индексном фонде за пределами РФ.

В случае с иностранным банком для россиянина два пути:

- Первый — на свой страх и риск открывать счет за пределами страны и покупать через иностранный банк паи, особенно если этот банк является инвестиционным. Вопросы рисков, связанные с работой самого иностранного банка и получения дохода и уплаты налогов, оставлю за пределами этой статьи.

- Второй — на открытый счет в заграничном банке перечислить деньги через нашу банковскую систему. По российскому законодательству (Гл.15 КоАП) деньги от гражданина должны быть перечислены в обязательном порядке через российский банк или его дочку.

С российскими банками все сложнее. Инвестиции в иностранные фонды, как правило, связаны с VIP-обслуживанием и являются предложением в составе пакетов услуг. К примеру, программа Private Banking от ВТБ. Минимальная сумма для участия — 50 млн. р. в Москве, 30 млн. р. в регионах.

Напрямую через управляющую компанию

Самый сложный путь для российского инвестора. Особенно в последнее время на фоне американских санкций. Например, обращаться к одному из крупнейших игроков на этом поле — Fidelity — совершенно бесполезно: работает только с резидентами США. Попроще выглядит вариант поискать европейскую УК, но в любом случае для россиянина это сложный путь. Стоит ли овчинка выделки — большой вопрос.

Через брокера

Российскому инвестору доступны три варианта покупки паев иностранного индексного фонда.

Первый — напрямую на иностранных биржах через российского брокера. Стандартное требование к клиенту — наличие статуса квалифицированного инвестора.

Второй — через дочки российских брокеров за пределами РФ (Финам, БКС, КИТ Финанс Европа). Как правило, это компании, зарегистрированные в оффшорах.

Третий — через иностранных брокеров, заключив с ними соответствующий договор на обслуживание. При этом надо иметь в виду — не каждый зарубежный брокер работает с иностранцами, в том числе с россиянами. Причины — от политических отношений между странами до внутреннего законодательства и внутренних правил брокеров, четко регламентирующих риски.

В качестве примера в таблице приведен список 5-ти лучших иностранных онлайн-брокеров, по мнению американского портала Investopedia.com, на август 2021 года. Выбор происходил из списка 70 брокеров.

| №пп | Брокер | Минимальный торговый депозит, $ | Сборы, $ | Примечания |

| 1 | Fidelity Investments | 0 | 4,95 за акцию, ETF | Работают только с резидентами США |

| 2 | Interactive Brokers | 0 | 0,005/акция | Работают в России |

| 3 | CharlesSchwab | 0 | 4,95 за акцию, ETF | Повышенные требования к марже |

| 4 | Trade Station | 500 | 5 за акцию, ETF | Нет Форекса |

| 5 | TD Ameritrade | 0 | 6,95 | Высокая комиссия |

Как инвестировать в российский индексный фонд

Процесс покупки простой. Выбрать путь инвестирования — обратиться к брокеру или в управляющую компанию. Часто оба статуса при этом совмещены.

ПИФ

ПИФ — более консервативный инструмент коллективного инвестирования по сравнению с ETF. Как правило, с более высокими комиссиями и по умолчанию не предусматривает свободного обращения на бирже. По форме вложений — открытые, закрытые, интервальные. Изначально ориентированы на более высокий уровень входа по деньгам относительно ETF.

ETF

Самый короткий путь приобретения паев — обратиться напрямую в управляющую компанию тех индексных фондов, которые вам интересны. Если вас заинтересовал фонд «ВТБ — Фонд Акций американских компаний» (VTBA ETF) (бенчмарк — индекс S&P 500) и еще нет брокерского счета — открывайте его в самом ВТБ и покупайте на свой счет. Стоимость пая VTBA ETF на 22 августа 2021 года составила 673 рубля.

Или обратитесь в группу компаний FinEx, которая управляет семейством ETF-фондов в России — 14 штук. В том числе FinEx USA UCITS (тикер FXUS) — индексный фонд, база — индекс американских компаний Solactive GBS United States Large&Mid CapIndex NTR. В портфеле больше 600 акций компаний США.

Что такое биржевые (фондовые) индексы

Более подробно ознакомиться с этим понятием вы сможете, пройдя по ссылке: Биржевые индексы. Здесь же мы рассмотрим его лишь в общих чертах, лишь в том количестве, которое необходимо для понимания темы данной статьи.

По своей сути биржевой индекс представляет собой некий численный показатель, рассчитанный на основе стоимости определённого набора акций различных компаний. Набор акций составляющих индекс, а также доли каждой из них, определяет та биржевая площадка, на которой этот индекс был создан. Поэтому в состав индексов, как правило, входят акции только достаточно крупных и надёжных компаний.

Изначально биржевые индексы создавались для определённых отраслей. Например, один из первых – индекс Доу-Джонса был двух видов:

- Индустриальный (Dow Jones Industrial Average). Рассчитывался исходя из стоимости акций тридцати крупнейших промышленных компаний США.

- Транспортный (Dow Jones Transportation Average). Рассчитывался на основе акций одиннадцати крупнейших американских транспортных компаний того времени.

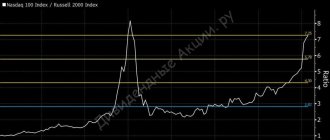

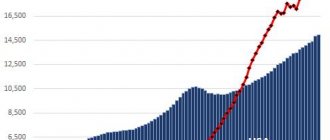

Основная особенность фондовых индексов состоит в том, что они отражают развитие экономики в целом. Они составляются и балансируются таким образом, чтобы максимально точно передавать состояние дел в целых отраслях и (или) сегментах экономики. В этом и состоит та основная фишка, на которой основано индексное инвестирование. Ведь акции одной или нескольких компаний могут, как вырасти, так и упасть в цене, а вот вся экономика в целом всегда находится в состоянии роста (конечно, случаются разного рода спады и кризисы, но за ними неизбежно вновь следует рост). Просто взгляните на графики ниже, и вы всё поймёте.

Как видите, по своей сути фондовый индекс представляет собой хорошо сбалансированный и дифференцированный портфель акций, составленный профессионалами своего дела.

Копируя свой портфель акций с биржевого индекса, т.е. составляя его из акций тех же компаний и в тех же пропорциях, вы тем самым создаёте портфель, стоимость которого будет расти вместе с ростом выбранного индекса.