ВВП Китая

Китай уже несколько десятилетий заявляет о себе, как о претенденте на экономическое господство в мире. И последние годы это уже не голословные лозунги. Китай действительно стал экономикой №1. Во всяком случае, если измерять масштабы экономики через ВВП (по паритету покупательной способности, ППС).

| Страна | ВВП (млрд. долл. США), 2021 г. | Доля мировой экономики |

| Китай | 23 393 | 17,39% |

| США | 21 433 | 15,93% |

| Индия | 9 542 | 7,09% |

Источник: Международный валютный фонд (МВФ)

Дополнительный плюс в макроэкономических показателях Китая – это высокие темпы роста ВВП. Последние несколько лет ВВП Китая растет со скоростью примерно 6% в год, что является очень высоким показателем для экономики такого размера.

Другие показатели экономики

Давайте бегло посмотрим на другие важные показатели экономики.

Долговая нагрузка

Вероятно, это одна из самых негативных сторон китайской экономики. Госдолг составляет 51% от ВВП, что немало, но не является заоблачным значением (в США выше 100%). Достоверные цифры долговой нагрузки корпоративного сектора трудно найти. По некоторым оценкам в 2021 году долг китайский компаний составлял более 150% (!) от ВВП. Это уже тревожный знак, особенно для инвестора. Ведь инвестируя в индексы китайских акций, мы приобретаем в ценные бумаги публичных компаний, которые и являются основными держателями долга.

Для сравнения долг / ВВП в корпоративном секторе (данные начала 2021 года):

- Россия – 29%

- США – 48%

Инфляция

Инфляция довольно успешно контролируется китайским ЦБ последние 10 лет. Среднегодовая инфляция за этот промежуток времени равна 2%. Это довольно комфортный для китайцев уровень, который позволяет ЦБ держать низкие процентные ставки и снижать негативные эффекты на экономику от высокой долговой нагрузки.

Валюта

Китайский юань с 2021 года входит в корзину валют МВФ. При этом юань сразу после включения в корзину опередил фунт стерлингов и йену по весу. Сегодня это одна из наиболее конвертируемых и востребованных валют в мире, хотя до доллара юаню еще далеко.

ЦБ Китая декларирует свободное (рыночное) формирование курса юаня. Но у ряда стран (прежде всего у США) регулярно в этом появляются сомнения, и они обвиняют Китай в ведении валютных войн. Учитывая экспортную ориентацию экономики Китая, поверить в это не слишком сложно. Особенно четко признаки регулирования курса просматриваются в период до вхождения юаня в корзину МВФ (до 2016 года). Для этого достаточно взглянуть на график курса юаня по отношению к доллару США.

Если ЦБ Китая действительно вмешивается в рыночные механизмы регулирования курса, то это очевидно, жирный «минус» для инвестиционной привлекательности китайских активов.

Производительность труда

Во многом «Китайское чудо» объясняется огромным числом трудоспособного населения, низкой стоимостью труда (хотя сейчас это уже не совсем так), а главное — постепенным ростом производительности труда. Если верить данным ОЭСР, процесс улучшения производительности еще далеко не закончен. Она все еще остается на крайне низком уровне, а значит и дальше будет постепенно увеличиваться, если какие-то внешние факторы не помешают этому процессу.

Цены на нефть

Китай является одним из крупнейших импортеров и потребителей нефти и нефтепродуктов. В условиях внешней обстановки с низкими ценами на сырье Китай, очевидно, входит в число стран, для которых складывается благоприятная ситуация.

Какие компании попадают в индекс SSE Composite?

К юридическим лицам, претендующим на участие в индексе, предъявляются достаточно жесткие требования.

- Во-первых, акции эмитентов должны быть выпущены только после одобрения Департаментом по управлению ценными бумагами Госсовета КНР.

- Во-вторых, уставной капитал компании должен составлять не менее $4,5 млн., а количество акционеров превышать 1 тысячу человек.

- В-третьих, компания должна работать на рынке не менее трех лет. Причем, в течение трех лет она не может заниматься противоправной деятельностью.

Сегодня в состав индекса входят акции авиакомпании Air China, банков (Bank of China, Bank of Communications, Hua Xia Bank), предприятий металлургии (Aluminum Corporation of China и Baosteel), онлайн сферы (CHINA UNICOM и Beijing Gehua CATV Network), нефтяной промышленности (SINOPEC Shanghai Petrochemical Company), транспортных и железнодорожных компаний (China Merchants Energy Shipping и Jiangxi Ganyue Expressway), энергетических и других.

«Голубые фишки» Китая формируют индекс SSE 50 (акции пятидесяти крупнейших компаний).

Ценовые показатели

Хорошая новость (если это конечно новость) для инвесторов. Китай сегодня находится среди стран с наиболее недооцененными активами.

В Китай занимает одно из первых мест по дешевизне рынков (2е место после Южной Кореи).

Циклический PE10 Шиллера (CAPE) равен 17,5.

Для сравнения: CAPE США – 30,6 (самый дорогой рынок по этому показателю)

P/E Китайских рынков равен 12,9.

Для сравнения: P/E США – 29,3

Вес китайских публично торгуемых компаний в мировой капитализации — 3,6% и стабильно растет (США: 47,7%).

Торговля индексом с помощью контрактов CFD

Брокерская платформа AvaTrade предоставляет возможность заключения сделок с любыми индексами и акциями с помощью контрактов CFD, заключаемыми на разницу в цене. Принцип таких договоров позволяет открывать ордера без покупки актива в собственность, используя широкое кредитное плечо. С нашей помощью вы сможете работать на всех популярных торговых терминалах в рамках эффектной технической и информационной поддержки.

Открыть счетДемо-счет

Регистрируйтесь в брокерской компании AvaTrade и приступайте к торговле индексом China A50 прямо сейчас!

Индексные фонды Китая

В Китае, как и на других рынках, наблюдается настоящий бум развития биржевых фондов (ETF). В 2021 году в Китае в общей сложности существовало 374 различных ETF на трех биржевых площадках:

- Гонконгская биржа (Hong Kong Exchange)

- Шанхайская биржа (Shanghai Stock Exchange)

- Шэньчжэньская фондовая биржа (Shenzhen Stock Exchange)

Это, конечно, сильно меньше, чем в ЕС (более 5700 ETF) и США (более 1900 ETF), но количество ETF в Китае быстро увеличивается.

В этом обзоре мы будем рассматривать только фонды, которые можно купить на NYSE, NASDAQ или на Мосбирже (один такой фонд есть) ввиду их доступности и простоты анализа.

Сколько-нибудь крупных и популярных ETF на китайские облигации нет. Поэтому остановимся на фондах акций.

ETF на акции китайских компаний

В таблицу биржевых фондов мы включили наиболее популярные в мире биржевые фонды (ETF) акций китайских компаний, а также фонд FXCN управляющей компании FinEx, доступный на Московской бирже.

| Тикер | Название | Капитализация, USD | Комиссии УК (TER) |

| MCHI | iShares MSCI China ETF | 6,15 млрд. | 0,59% |

| FXI | iShares China Large-Cap ETF | 3,3 млрд. | 0,74% |

| GXC | SPDR S&P China ETF | 1,47 млрд. | 0,59% |

| CNYA | iShares MSCI China A ETF | 0,52 млрд. | 0,60% |

| PGJ | Invesco Golden Dragon China ETF | 0,20 млрд. | 0,70% |

| ECNS | iShares MSCI China Small-Cap ETF | 0,05 млрд. | 0,59% |

| FXCN | FinEx China UCITS ETF | 0,04 млрд. | 0,90% |

Примечание: в таблицу не вошли отраслевые фонды и фонды с активным управлением

Самый большой выбор ETF китайских акций — у BlackRock (iShares).

Нетрудно заметить, что FXCN уступает другим фондам по капитализации, имеет самые высокие комиссии. Но у FXCN есть важное преимущество. Российским инвесторам при покупке FXCN доступны налоговые льготы при длительном владении (более 3 лет) или при покупке через ИИС.

CNYA имеет слишком короткую историю (3 с небольшим года). Поэтому его показатели мы рассматривать не будем. FXCN не представлен по той же причине. Но по показателям он идентичен GXC и MCHI (с точностью до размера комиссий).

По изображению накопленного дохода хорошо видно, что лидером на длинном сроке (9 лет) стал фонд Invesco Golden Dragon China ETF (PGJ). Он же являлся лидером на многих других промежутках времени. Аутсайдером является ECNS – фонд компаний малой капитализации.

| Характеристика | Период | iShares MSCI China Small-Cap ETF | iShares Trust — iShares China Large-Cap ETF | SPDR S&P China ETF | iShares MSCI China ETF | Invesco Golden Dragon China ETF | Инфляция (США) |

| Накопленная доходность | с начала года | 8,15% | -2,93% | 16,38% | 16,16% | 27,04% | 1,29% |

| Среднегодовая доходность | 1 лет | 15,82% | 8,42% | 33,44% | 33,99% | 48,38% | 1,38% |

| Среднегодовая доходность | 3 лет | -1,27% | 1,13% | 7,06% | 7,18% | 7,55% | 1,79% |

| Среднегодовая доходность | 5 лет | 5,08% | 6,25% | 13,78% | 12,91% | 16,57% | 1,81% |

| Среднегодовая доходность | 9.4 лет | 1,10% | 1,87% | 6,40% | 5,89% | 8,26% | 1,62% |

| Дивидендная доходность | 12 мес | 2,75% | 2,67% | 1,17% | 1,09% | 0,21% | |

| Стандартное отклонение | 9.4 лет | 24,96% | 22,28% | 23,22% | 22,76% | 27,56% | |

| CVAR | 9.4 лет | 16,02% | 12,88% | 13,32% | 12,93% | 14,78% | |

| Максимальная просадка | 9.4 лет | -41,34% | -39,41% | -33,24% | -37,33% | -39,11% | |

| Дата максимальной просадки | 9.4 лет | 2011-09 | 2016-02 | 2016-02 | 2016-02 | 2012-07 | |

| Дата создания | 2010-10 | 2004-11 | 2007-04 | 2011-04 | 2005-01 |

Особенностью PGJ является индекс, который состоит только из акций китайских компаний, прошедших листинг на американском фондовом рынке. На наш взгляд, это основная причина более успешных показателей PGJ. Листинг в США проходят только наиболее конкурентоспособные предприятия. Кроме того, китайские компании известны в мире своей склонностью к манипуляциям в финансовой отчетности. Регулирование финансовой отчетности в США гораздо строже чем в Китае. Поэтому компании, прошедшие листинг на NYSE или NASDAQ, ведут себя более устойчиво. Особенности национальной финансовой отчетности, возможно, так же объясняют слабые результаты ECNS, состоящего из акций малых компаний. Если крупные компании в Китае часто подделывают цифры, то что говорить о малом бизнесе? С другой стороны, слабые результаты могут объясняться и склонностью китайского рынка к монополизации. В любом случае ECNS – пока явно не лучший кандидат для портфеля.

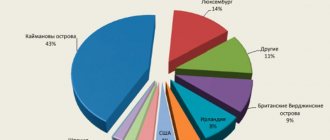

Корреляция китайских фондов

Корреляция рассчитана для исторических данных на промежутке в 13 лет (с 2007 года).

FXI, MCHI, GXC и FXCN скоррелированы между собой более чем на 90% и понятно почему. Индексы довольно схожи между собой. У ECNX и PGJ корреляция ниже, но тоже не слишком интересная – около 80%. Поэтому указанные активы не фигурируют в корреляционной матрице для экономии места. Информация по корреляции представлена по наиболее популярным видам фондов США и РФ, которые используются в инвестиционных портфелях:

- Акции китайских компаний (FXI)

- Акции компаний США (SPY)

- Облигации США (BND)

- Акции российских компаний (MCFTR)

- Российские облигации (RGBITR)

- Золото (GLD)

Нетрудно заметить, что китайские акции показывают довольно низкую корреляцию со всеми другими рассмотренными активами. Наиболее низкой является корреляция с облигациями США – 0,12.

Подведем итог

Несмотря на молодость фондовой системы КНР, ее нестабильность и присутствие ограничений для иностранных участников, развитие бирж Китая идет быстрыми темпами. Этому способствует постепенная либерализация финансовой политики страны, ее уверенные позиции в сфере экспорта. Торговая война с США, политические конфликты и эпидемия коронавируса ослабили позиции КНР, но не слишком затормозит реализацию ее планов. Глядя на крупнейшие компании Китая, можно с уверенностью заключить, что развитие государственных и частных производственных и обслуживающих предприятий движется уверенными темпами.