Венчурный фонд

Современная экономика – сложная структура, в которой отдельное место принадлежит инвестициям. Последние в свою очередь при самой простой классификации можно разделить на рисковые и относительно безрисковые. Рисковые вложения еще называются венчурными инвестициями, и здесь отдельную важную роль играют венчурные фонды.

В этой статье подробно разобрано, что такое венчурный фонд, как он работает, в чем его отличие от венчурной компании и какие фонды вошли в ТОП-10 по размеру инвестиций в 2021 году.

- Что такое венчурный фонд

- Венчурный фонд и венчурная компания — не одно и то же

- Виды венчурных фондов

- Как работает венчурный фонд

- Как создать венчурный фонд

- Как привлечь деньги венчурного фонда

- Лучшие венчурные фонды в 2021

Фонд Almaz Capital

Самый успешный отечественный венчурный фонд. Его главой является Галицкий Александр. Фонд прославился благодаря крайне успешным инвестициям в популярный поисковый сервис «Яндекс». Считается, что доход полученный от продаж акций последнего превысил отметку в 1 тысячу процентов. Разумеется, некоторые из проектов не были такими же успешными. В пример можно привести сервис бронирования «Travelmenu». Компанию было решено продать, так как она не окупила вложенных в нее инвестиций. Многие стартап-проекты отмечают, что фонд во многом имеет свои недостатки. Так, например, полностью отсутствует поддержка для выхода компаний на зарубежный рынок. В остальном же, венчурный фонд является наиболее успешным среди конкурентов в России.

Развитие венчурных фондов в России

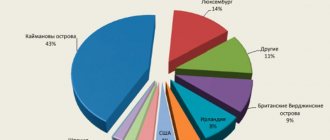

Рынок венчурного инвестирования в России развивался с большим участием государства. Более 25 % организаций из списка представителей прямых инвестиций, работающих на местном рынке, функционируют с участием государственного капитала.

В России исторически большая часть венчурного капитала приходит от иностранных участников. Такая зависимость порождает довольно рваный характер развития рынка прямых инвестиций в РФ: вводимые ограничения со стороны западных стран негативно влияют на местный рынок.

Некоторые крупнейшие зарубежные фонды уходят из России или уменьшают свою инвестиционную активность.

Однако есть и другая тенденция. Список местных венчурных компаний все больше пополняется структурами крупных российских корпораций. Активными участниками этого рынка стали госкорпорации ВТБ, КамАЗ, Сбербанк, РЖД, «Вертолеты России» и др. Среди списка частных компаний лидирует акционерный финансовый холдинг «Система».

Как обстоит ситуация сегодня

Если говорить об общем списке фондов, работающих на территории России, то цифры следующие:

- Функционируют 189 организаций, занимающихся прямыми инвестициями.

- В 2021 году были совершены вложения в 185 довольно крупных стартапов, прошли выходы с хорошей прибылью из 20 компаний, ранее получивших финансирование.

- Венчурный капитал в России на данный момент составляет почти 4,2 млрд долларов.

Фонд Kite Ventures

Основателем венчурного фонда является Эдуард Шендерович. В 2011 году была совершена крайне выгодная сделка. Контрольный пакет игрового портала «Канобу» был продан . Сумма сделки составляет 4 миллиона долларов. Были и неудачные стартап-проекты, например, сервис по продаже одежды «Trends Brands». Последние несколько лет фонд работает так же на зарубежном рынке. Одним из успешных зарубежных партнеров является сервис по доставке еды «Kite Ventures». В компанию было инвестировано порядка 90 миллионов долларов.

Смелость айтишников

Формирование корпоративных венчурных фондов в России сильно задержалось по сравнению с Европой и США, где первые КВФ были созданы еще в 1970‑х годах. Впрочем, и там процесс шел не всегда гладко. В корпоративные фонды по их изначальной природе заложен конфликт интересов: с одной стороны, это венчур, то есть рискованное предприятие, а с другой — у КВФ есть необходимость возвращать прибыль акционерам. При этом фонду приходится мириться с бюрократией и неповоротливостью материнской корпорации. Классический пример недопонимания, которое может возникнуть между корпорацией и ее фондом, связан с компанией Xerox, одним из пионеров корпоративного венчурного движения. В 1989 году она создала фонд Xerox Technology Ventures (XTV) для развития и продвижения на рынок разработок своего знаменитого Научного центра в Пало-Альто, в стенах которого, в частности, были изобретены компьютерная мышь, первый ПК с графическим интерфейсом и лазерный принтер. В течение семи лет капитал фонда вырос с 30 до 200 млн долларов, продемонстрировав наиболее впечатляющую динамику из всех существовавших на тот момент корпоративных фондов. Однако в 1996 году проект был закрыт. Руководство Xerox посчитало, что успех проектов фонда обусловлен технологическими разработками материнской компании и ее же клиентской базой, в то время как лавры инноваторов собрали портфельные стартапы. Что еще хуже, управляющие партнеры фонда заработали на выходах около $30 млн — сумму, значительно превышающую зарплату гендиректора Xerox. Деятельность XTV позитивно сказалась на рыночном положении Xerox, однако внутри самой корпорации была признана неэффективной. У фонда, тем не менее, появилось множество последователей, усилиями которых корпоративное венчурное инвестирование набрало солидные обороты.

Гиганты западного хайтека стали первопроходцами венчурного инвестирования и в России. С начала 2000‑х к нам начали приходить фонды крупнейших технологических компаний, первым из которых стал Intel Capital. C 2003 года он вкладывается в проекты с ИТ-составляющей, специализирующиеся в самых разных областях — от e-commerce до нефтегазодобычи: «Яндекс», AlterGeo, Sapato, DeNovo, Rock Flow Dynamics, KupiVIP, Eruditor Group, Ozon, Speaktoit и др. Между тем представители фонда не раз говорили о недостатке качественных проектов на рынке, что мешает отечественному венчурному маховику раскрутиться до полных оборотов. За десять с лишним лет фонду удалось осуществить лишь два крупных выхода — «Яндекс» и Sapato (доходность сделок не раскрывается).

Российским пионером КВФ стал фонд Softline Venture Partners, образованный в 2008 году компанией Softline. По словам Игоря Боровикова, председателя совета директоров группы компаний Softline, корпорация занялась венчурным инвестированием для того, чтобы реализовать накопленные за годы работы на ИТ-рынке компетенции. Фонд начал поиск многообещающих проектов из сферы облачных вычислений, мобильных приложений, решений для электронной коммерции, веб-сервисов для широкого круга пользователей, технологий для сферы цифрового маркетинга, информационной безопасности. Сегодня в его портфеле полтора десятка проектов, среди которых сервис обратной связи для клиентов Copiny, система размещения интернет-рекламы Cloudcontext и другие. Самым крупным вложением фонда остается хостинг ActiveCloud, который получил $3 млн в 2012 году. «У фонда две стратегии выхода из капитала проектов, — объясняет Боровиков. — Первый подход отражает специфику корпоративных фондов в целом и предусматривает инкорпорирование проектов в структуру группы компаний Softline. Второй присущ классическим венчурным фондам. Это поиск стратегических инвесторов для проектов и продажа им проектов как готовых бизнесов». Пока первый подход используется заметно чаще: фонд осуществил лишь один заметный выход, продав в 2014 году свой портфельный проект «Дари Подарки» компании Edenred за 8 млн евро.

Сектор информационных технологий — безусловный лидер в создании корпоративных венчурных фондов в России. Это не случайно: конкуренция здесь велика, ключевые игроки — в основном негосударственные компании, а цикл разработки новых продуктов непродолжителен. «К тому же затраты и риски на начальных этапах разработок при проверке гипотез значительно ниже, чем, например, в области аппаратных или естественнонаучных разработок», — добавляет Сергей Филимонов (GS Venture). Подавляющее большинство работающих в России КВФ имеет непосредственное отношение именно к ИТ — даже если у материнской корпорации другая специализация. Например, фонд Tinkoff Digital, учрежденный ТКС Банком в 2012 году, работает с ИТ-стартапами в финансовой сфере. Аналогичная специализация у сформированного в том же году Сбербанком фонда SBT Venture Capital, объем которого составляет $100 млн. Сравнительно небольшой фонд электронной платежной системы QIWI (максимальный порог его инвестиций — $1 млн) заявляет, что собирается вкладываться в проекты всех отраслей бизнеса, однако по факту фокусируется на тех же информационных технологиях. За три года существования в его портфель вошли лишь два проекта, один из которых — агрегатор объявлений о продаже автомобилей «Карбэй». В мае 2021 года о создании отдельного инвестиционного подразделения объявила также «Лаборатория Касперского». Она будет предоставлять стартапам транши в размере от 50 тыс. до 1 млн долларов в обмен на долю в компании.

На этом фоне пока исключением смотрятся корпоративные венчурные фонды, инвестирующие в секторы за пределами ИТ. Например, в микроэлектронику — как фонд GS Venture, основанный международным инвестиционно-промышленным холдингом GS Group, который занимается производством электроники в Калининградской области. Или в оборонно-промышленный комплекс — как фонд «Гражданские технологии ОПК» (с размером в 1 млрд рублей), созданный в 2013 году «Раменским приборостроительным конструкторским бюро» (РПКБ; входит в ГК «Ростех») и РВК. Последний предназначен для поиска, развития и глобальной коммерциализации проектов в области высокотехнологичного приборостроения, микроэлектроники, новых материалов, технологий сварки, пайки и термообработки. Создание фонда стало едва ли не единственным способом для игрока непростого рынка выйти за пределы традиционной области комфорта. По словам Павла Лыткина, генерального директора ОАО «РПКБ», достичь взрывного роста выручки на рынке вооружений невозможно, поскольку долгосрочные системы закупок прогнозируются заранее. Рост можно обеспечить, только выводя компанию на новые рынки сбыта с открытыми и неограниченными потребителями — то есть на «гражданку». Корпоративный фонд в этом смысле играет сразу две ключевые роли: «добывает» инновационные проекты и помогает компании диверсифицировать продукцию под новые задачи.

— Успеху ряда российских КВФ способствовала нацеленность не на неизвестный гениальный и революционный результат, а на решение вполне конкретных бизнес-задач материнской компании, — подытоживает Сергей Филимонов. — Это приводило к последующему внедрению и успешному использованию новых продуктов и сервисов. То есть успех правильнее измерять именно состоятельностью портфельных проектов, а не выходами из них: таковых пока единицы. Можно предположить, что корпоративные венчурные фонды в России остаются в значительной степени зависимыми от материнских компаний, которые, в свою очередь, не спешат выкупать у своих фондов даже самые перспективные проекты.

Фонд ru-Net Ventures

Главой фонда является Леонид Богуславский. Самой крупной российской компанией, которую поддержал венчурный фонд, является интернет магазин «Озон». Сумма общих инвестиций проекта оценивается в 50 миллионов долларов. Фонд так же инвестировал во многие индийские компании, одной из них является сервис-приложение «AppsDaily». Проект был не особо успешный, и фонд прекратил свою поддержку компании. Ныне, венчурный фонд ведет активную поддержку только отечественных стартапов, к тому же помогает им выйти на зарубежный рынок.

Доставка и логистика

Использование услуг доставки в 2021 году стало новой нормой: миллионы людей по всему миру переключились на e-commerce и начали чаще заказывать еду в ресторанах и продукты в магазинах. Глобальный контейнерный кризис возник во многом из-за растущего спроса на товары широкого спроса и недостаточно эффективной системы логистики.

Интересно, что еще в феврале прошлого года аналитики отмечали, что приток венчурных инвестиций в службы доставки еды снизился. Однако после введения карантина спрос восстановился. Крупные денежные вливания получили стартапы не только в сфере доставки еды, но и перевозок, а также логистики.

Компании, которые предлагают сервисы для оптимизации цепочки поставок, в целом привлекли более $3 млрд только в США и Европе.

Успехом пользовались нишевые сервисы, например, агрегаторы складов, платформы для мониторинга в процессе транспортировки, а также различные SaaS-системы. Вряд ли в 2021 году рост замедлится. Напротив, после контейнерного кризиса и инцидента с блокировкой Суэцкого канала рынок ждет еще больший рост. Даже разработчик роботов Boston Dynamics делает ставку на роботов для работы на складах, а доля e-commerce в сегменте ритейла только продолжает расти.

Фонд AddVenture

Ключевой фигурой и основным инвестором фонда является Сергей Карпов. Самым успешным проектом считают отечественный сервис по доставке еды «Деливери Клаб». В проект вложили около полутора миллионов долларов. В наши дни сервис практически не имеет конкурентов в сегменте по доставке еды. Менее успешным вложением является медицинская . Сервис осуществляет запись в ряд медицинских учреждений Москвы. Фонд требует строго достигать 300% годовых показателей. Если компания делает меньший процент, то сотрудничество прекращается.

Фонд Itech Capital

Главной фонда являлся бизнесмен Николай Давыдов. Фонд поддерживали такие крупные инвесторы, как основатели сервисов «Киви», «Майл.ру, «Альфабанк» и «Сбербанк». Крупнейшим и самым успешным проектом является сервис по продаже билетов «Ticketland». В компанию инвестировали более 10 миллионов долларов, ныне сервис является одним из наиболее востребованных в России. В 2021 году фонд прекратил свою деятельность, была осуществлена распродажа. Причина распродажи успешного фонда заявлена не была.

Фонд e.venures Russia

Основателем венчурного фонда является предприниматель Константин Россет. Фонд заручился поддержкой зарубежных крупных инвесторов. Одним из наиболее успешных проектов является сайт знакомств «Теамо». Размер инвестиций составил около 5-6 миллионов долларов. Далеко не все российские фонда достигли каких-либо успехов. Одним из примеров неудачных проектов является онлайн магазин по продаже спорттоваров «Heverest». В компанию вложили несколько миллионов долларов. Но, со временем, инвесторы потеряли интерес к проекту и компания закрылась. Фонд в настоящее время занимается активной поддержкой как российских, так и зарубежных компаний. В этом ему помогают крупные иностранные инвесторы.

Как стартапу привлечь внимание венчурных инвесторов в 2021 году

- Отслеживайте тренды, связанные с пандемией, но оценивайте их в макромасштабе. Например, интерес к телемедицине со временем упадет, но больницы уже не будут работать так, как прежде: им потребуются новые платформы и инструменты для организации работы в новой реальности.

- Исследуйте ЦА, проводите кастдев и создавайте точечные продукты, которые решают конкретные проблемы. Если вам кажется, что это слишком нишевой рынок, все равно рискуйте: следуя принципу кайдзен, вы можете двигаться от малого к большему и постепенно расширять линейку сервисов. Пример — украинский стартап Wareteka, который изначально делал ПО для логистических фирм, потом нашел нишу и создал платформу для подбора складской недвижимости, а затем уже начал масштабирование в другие регионы.

- Разграничивайте зоны хайпа и реального интереса инвесторов. Обычно в новостях мелькают крупные сделки с участием известных игроков, но за кадром остается немало других интересных проектов, которые получают умеренные инвестиции, но зато хорошо отражают зарождающиеся тренды.

- Интерес инвесторов к стартапам из Кремниевой долины падает, и даже американские фонды делают ставку на проекты из других регионов США. Смело запускайтесь на локальном рынке — при необходимости вы всегда сможете масштабироваться.

Фото на обложке: Khongtham/shutterstock.com

Фонд Mangrove Capital

Фонд является представительством. Основной офис находится в Люксембурге. Особенность венчурного фонда в том, что он являлся основным инвестором в широко известный «Скайп». В России же фонд поддерживал множество проектов и агентств. Из удачных можно отметить онлайн-сервис путешествий «Travel.ru». Было и множество неудачных проектов, таких как рекламное агентство «EnterMedia». В России фонд не слишком успешен, но благодаря интересу зарубежных инвесторов, существует шанс того, что благодаря своей деятельности, множество отечественных компаний заручатся поддержкой «Mangrove Capital». Тем самым, компании получат полную поддержку для выхода на зарубежные рынки. Многие считают, что российское отделение венчурного фонда крайне перспективно, следует лишь немного подождать. Некоторые зарубежные инвесторы зачастую попросту не понимают, как следует вести себя на незнакомом им рынке.

Александр Кузьменко

Гейминг

Успех Roblox при выходе на IPO доказывает, что игровую индустрию следуют воспринимать серьезно. На рынке появляется все больше фондов, которые специализируются именно на игровых компаниях. Игровый платформы сегодня все чаще напоминают соцсети и в перспективе будут использоваться так же, то есть как пространство для коммуникаций, источник развлекательного контента и площадка для e-commerce.

В фокусе внимания инвесторов инфраструктура для гейминга, в том числе геймдева и платформ для проведения киберспортивных мероприятий. Как отмечает TechCrunch, на рынке уже сложилась довольно жесткая конкуренция, но есть еще немало неосвоенных ниш.

Например, облачные платформы для гейминга, платформы для создания контента, различные движки и инструменты для разработки. Растет интерес и к игровым мета/мультивселенным. И если раньше аналитики полагали, что после снятия карантинных ограничений интерес к играм упадет, к концу 2021 стало понятно, что рынок уже давно вышел за рамки развлекательного контента.

Сегодня игры используют не для того, чтобы убить время, а чтобы получить новый опыт, завести знакомства или построить свой виртуальный мир. В теории на этом фундаменте можно строить любые проекты, в том числе образовательные — кстати, Roblox уже применяют в EdTech-среде. В отличие от других сфер, у стартапов на этом рынке больше шансов получить инвестиции на ранней, pre-seed стадии.