В связи с рекордным притоком новых инвесторов в 2021 году, увеличился спрос на ПИФы (паевые инвестиционные фонды), так как самостоятельное инвестирование, требует определённых знаний и времени. ПИФы помогают инвестору сэкономить время и положиться на управление вашими средствами профессиональным управляющим.

Более подробно изучить, что такое ПИФ, вы можете по этой ссылке.

Разберём подробно доходность основных ПИФов, доступных российским инвесторам и сравним их успех с индексами. Это позволит понять, выгодно ли вкладываться в ПИФы или нет.

Возьмём для примера ПИФы по широкому рынку российских акций, долговому рынку облигаций и рынку иностранных IT акций. Так как в каждом секторе большое количество фондов, возьмём лидеров по доходности за 5 лет, для развивающихся рынков это оптимальный срок инвестирования, и разберём подробно. А также вкратце сравним с другими похожими фондами.

О компаниях

Сбербанк Управление Активами

УК «Сбербанк Управление Активами» – лидер на рынке открытых ПИФов. Стоимость активов под управлением компании более 1 трлн руб. Аналитическая команда признавалась лучшей по версии рейтинга Extel Pan-Europe Survey.

ВТБ Капитал Управление активами

Управляющая компания с высшим рейтингом надежности А++ по версии «Эксперт РА». Предлагает различные инвестиционные инструменты: хедж-фонды, ЗПИФы, венчурные и розничные фонды. Приобрести пай можно в одном из 600 офисов продаж по всей РФ.

Альфа-Капитал

Часть консорциума «Альфа-Групп», работает с 1992 года. Компания доверительного управления № 1 по версии НАУФОР 2021 г. Инвестиционный капитал свыше 380 млрд руб. Получила высшие оценки надежности по версии Национального рейтингового агентства (ААА) и «Эксперт РА» (А++).

Какие облигации федерального займа сейчас продает Сбербанк?

Грамотное и выгодное управление накоплениями доверяется специалистам организации банка, которые способны принимать взвешенные решения и имеют достаточно высокий профессионализм. Общий уровень динамики стоимости приобретенных паев в финансовой организации предлагает сразу несколько выгодных направлений в сфере управления паями. Они отличаются между собой по общему составу оформленного портфеля, а также выбранной стратегии. Среди самых важных и прибыльных направлений можно отметить следующие:

- ЗПИФ любой формы недвижимости;

- ОПИФ выгодных акций;

- ОПИФ многочисленных фондов;

- ОПИФ ценных облигаций;

- ОПИФ смешанных инвестиций.

Специальный профессиональный портфельный менеджер выберет самую понятную и выгодную стратегию, опираясь на определенную аналитическую информацию и статистику ПИФ. Именно на этих параметрах менеджер и обладатель ценных бумаг будет выстраивать свое выгодное управление.

Список всех ПИФов облигаций

В таблице я указал показатели ПИФов облигаций под управлением надежных компаний.

| Название УК | Сбербанк Управление Активами | Сбербанк Управление Активами | Сбербанк Управление Активами | ВТБ Капитал Управление активами | ВТБ Капитал Управление активами | ВТБ Капитал Управление активами | Альфа-Капитал | Альфа-Капитал | Альфа-Капитал |

| Название ПИФа | Илья Муромец | Перспективных облигаций | Еврооблигации | Еврооблигации развивающихся рынков | Еврооблигации | Казначейский | Альфа-Капитал Резерв | Альфа-Капитал Облигации Плюс | Альфа-Капитал Еврооблигации |

| Тикер ISIN | RU000A0EQ3Q5 | RU000A0EQ3T9 | RU000A0JU054 | RU000A0JS9M4 | RU000A0JS9N2 | RU000A0JS9M4 | RU000A0ERNL0 | RU000A0HNSU2 | |

| № регистрации | 0007-45141428 | 0327-76077399 | 2569 | 0958-94130789 | 0963-94130861 | 0958-94130789 | 0094-59893648 | 0095-59893492 | 0386-78483614 |

| Дата регистрации | 18.12.1996 | 02.03.2005 | 26.03.2013 | 13.09.2007 | 13.09.2007 | 13.09.2007 | 21.03.2003 | 21.03.2003 | 18.08.2005 |

| Тип | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый |

| Стратегия | Инвестирование в облигации российских эмитентов | Инвестирование в облигации российских эмитентов, номинированные в рублях | Инвестирование в корпоративные облигации российских эмитентов, еврооблигации | Инвестирование средств в еврооблигации эмитентов развивающихся стран | Инвестирование в еврооблигации российских эмитентов | Инвестирование в федеральные, муниципальные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование в федеральные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование в государственные, муниципальные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование преимущественно в валютные еврооблигации государств, российских и зарубежных эмитентов |

| Риск | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий |

| Комиссия | 2,8–5,8 % | 2,8–5,8 % | 2,8–5,8 % | 4–8,5 % | 3,1–7,6 % | 4–8,5 % | 2,4–6,8 % | 2,4–6,8 % | 2,2–5,1 % |

| Доходность за 3 года | 30,78 % | 30,62 % | 13,56 % | 25,39 % | 18,49 % | 33,04 % | 31,82 % | 33,34 % | 25,48 % |

| Минимальный первоначальный депозит, RUB | 1000 | 1000 | 1000 | 5000 | 5000 | 5000 | 100 | 100 | 100 |

| Последующие взносы, RUB | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 100 | 100 | 100 |

| Количество пайщиков | 19 483 | 13 598 | 3065 | 1611 | 2848 | 26 074 | 5969 | 15494 | 6044 |

| Покупка онлайн | Да | Да | Да | Да | Да | Да | Да | Да | Да |

| Минимальный срок инвестирования | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год |

| Досрочное снятие | Да | Да | Да | Да | Да | Да | Да | Да | Да |

Резюме

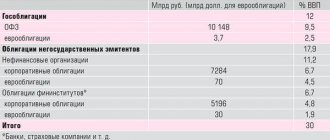

2020 год стал годом бума на рынке рублевых облигаций. C начала года рынок увеличился на 7% и достиг 11,32 трлн рублей. Мягкая денежно-кредитная политика Банка России способствовала снижению доходностей до исторических минимумов для всех категорий эмитентов – наиболее существенное падение можно было наблюдать для сегмента ВДО, чьи доходности в среднем упали на 200 б. п. за последние 12 месяцев. При этом низкие ставки по депозитам привели на фондовый рынок более 5 млн клиентов, которые принесли брокерам свыше 1.5 трлн рублей.

В таких условиях заемщики первого эшелона смогли удешевить и удлинить свои кредитные портфели, в том числе замещая валютные долги. Но особого внимания, по мнению агентства, заслуживает активность эмитентов из сферы малого и среднего бизнеса (компании МСП). Этот сектор уже с 2021 года служит полноценной точкой роста для рынка облигаций, именно здесь появилось большинство новых эмитентов и в 2020-м, и в 2019-м.

Сегмент эмитентов МСП должен победить ряд «детских болезней», которые, по нашему мнению, могут отрезать его от денег розничных инвесторов и не позволить компаниям перейти в более высокие эшелоны заемщиков с низкими ставками. Такими ключевыми ограничениями сейчас выступают низкая прозрачность компаний, неудовлетворительная ситуация с качеством отчетности и нераспространенность стандартов МСФО, низкое рейтинговое покрытие малых эмитентов, а также искажения в оценке рисков инвесторами, связанные с отнесением эмитентов к сектору ВДО.

Российский долговой рынок победил коронавирус. Российский рынок облигаций встречал 2020 год в позитивной динамике, которую можно было наблюдать на протяжении всего 2021 года – доля нерезидентов была на околопиковых значениях, составив 32%, смягчение денежно-кредитной политики ЦБ РФ способствовало поступательному снижению ставок доходностей и росту объемов размещения как со стороны Минфина, так и со стороны корпоративных эмитентов. Были сформированы все предпосылки для продолжения позитивной динамики, однако серьезным испытанием как для российского облигационного рынка, так и для мировых фондовых рынков послужил глобальный экономический кризис, вызванный вспышкой эпидемии Covid-19.

Основной удар на мировые рынки пришёлся на период февраль – март 2020 г., когда участникам рынка стало очевидно, что коронавирусная инфекция, а вместе с ней и ограничительные меры, неминуемо выйдут за пределы Китая. Фондовые индексы развивающихся и развитых стран продемонстрировали двузначные темпы падения за этот период.

За 30 дней индекс агрегированных стоимостей акций MSCI по России продемонстрировал снижение на 41%, что несколько выше снижения по развитым (-33%) и развивающимся (-31%) странам. Падение индексов для России оказалось особенно существенным из-за стресса в нефтегазовой отрасли, где на этот период пришлось падение цен на нефть марки Brent до 27 долл/барр. – минимального уровня за последние 10 лет.

Сегмент российских ОФЗ также сильно отреагировал на развитие эпидемии – за период с начала 2021 года до пика падения в марте этого года кривая доходностей демонстрировала смещение вверх на всех её участках. При этом наиболее активно распродавался средне- и долгосрочные участки кривой. Если на участке до 1 года доходности выросли на 70-137 б.п., то на участке 3-7 лет можно было наблюдать рост котировок на 190-200 б.п. с начала года.

Готовность российской экономики к глобальной рецессии оказалась выше, чем во многих других развитых странах мира. Особенности российской экономики сыграли ей на руку – ограниченность интеграции РФ в мировую экономику на фоне высокой доли государственного сектора позволили ей оказаться в числе крупнейших стран мира, чьи экономики пострадали в меньшей степени в ходе первой волны коронавируса. Данные по темпам прироста ВВП во II квартале 2020 года показывают, что падение ВВП России было не столь драматичным, как в других странах мира.

Таблица 1. Экономика России продемонстрировала наименее существенные темпы падение ВВП среди большинства развитых и развивающихся стран

| Темпы прироста ВВП в II кв. 2021 г. (в годовом выражении), % | Максимальный Кредитный рейтинг от Moody’s/S&P/Fitch | |

| США | -9,1 | AAA |

| ЕС | -15,0 | AAA |

| Германия | -11,3 | AAA |

| Великобритания | -21,7 | AA |

| Бразилия | -11,4 | BB |

| Россия | -8,5 | BBB |

| Индия | -24,1 | BBB- |

| Турция | -9,9 | BB- |

| Мексика | -18.7% | BBB+ |

| Колумбия | -15.7% | BBB |

| Китай | +3.2% | A+ |

Источник: Банк России, «Эксперт РА»

На момент обострения коронавирусной инфекции в марте и на конец октября уровень реальных процентных ставок в России выглядел высоким относительно уровней развивающихся стран.

По соотношению кредитного качества РФ, предлагаемой доходности по государственным бумагам и устойчивости ВВП к текущему кризису российские облигации выглядели привлекательными в сравнении с другими странами с переходной экономикой. Это позволило ограничить отток иностранных инвесторов из российского долгового рынка, и, соответственно, сгладить спад цен российских облигаций, несмотря на общий сантимент глобальных инвесторов по уходу от рисковых активов в пользу безопасных.

К апрелю 2021 года доля нерезидентов в ОФЗ составила 32%, сохранившись на уровне конца 2021 года, когда российский долговой рынок в целом испытывал восходящую динамику. К октябрю 2021 года доля снизилась до 27% из-за обострения геополитических рисков, связанных с санкциями ЕС, неопределённостью вокруг выборов США. Также снижение доли иностранных инвесторов было обусловлен номинальным ростом объемов ОФЗ в обращении, за которым не поспевал приток иностранного капитала..

В ответ на последствия эпидемии коронавирусной инфекции, для стабилизации ситуации на фондовых рынках в 2021 году Банк России приступил к более агрессивному снижению ключевой ставки. Если за весь 2021 год ставка была снижена на 125 б. п., то за 10 месяцев 2020 года регулятор опустил ставку на 200 б. п. до исторического минимума за всю историю современной России в 4,25%.

Проведение стимулирующей денежно-кредитной политики отчасти привело к повышенным инфляционным рискам, что в терминах реальных процентных ставок постепенно сводит реальную доходность депозитов в отрицательную зону. Такая ситуация вынудила частных инвесторов забирать депозиты и выходить на фондовый рынок в поисках доходности.

За последние 12 месяцев к концу сентября 2021 года число зарегистрированных клиентов на Московской Бирже выросло более чем вдвое и превысило 11 млн человек. Число активных клиентов также демонстрировало восходящую динамику, увеличившись за этот период более чем втрое, с 306 тыс. до 1,059 млн человек. Среднемесячные обороты операций среди топ-10 операторов рынка приросли за год на 33%, составив порядка 16 трлн рублей.

За год до 01 октября 2021 г. количество инвесторов этой категории выросло на столько же, на сколько оно выросло за 20 лет, с 1999 г. по 2021 г.

Снижение ключевой ставки ЦБ РФ до исторических минимумов, а также небывалый приток средств инвесторов — физических лиц поддержали рост объемов рынка корпоративного долга и оказали давление на процентные ставки. За 9 месяцев 2021 года рост количества новых выпусков корпоративных облигаций оказался на 25% больше в сравнении с 9 месяцами 2021 года.

После всплеска доходностей в марте 2021 г. ставки публичного долга стабилизировались и продолжили снижение. При этом спреды к безрисковым уровням доходностей выглядели по-разному для эмитентов различной категории качества.

Рыночные условия позволили существенно снизить стоимость фондирования всем участникам рынка.

Для эмитентов 1-го и 2-го эшелонов можно было наблюдать понижательный тренд в течение всего года. Особенно ярко тот был выражен для эмитентов с рейтингом ruAA- и выше.

Начиная с конца июня 2021 г. колебания по ставкам привлечения долга и спредам к ОФЗ были минимальными для выделенных категорий эмитентов. Некоторое расширение кредитных спредов можно было наблюдать для эмитентов с рейтингом в диапазоне ‘ruA+’ – ‘ruBBB’ со 100 б. п. в январе 2021 г. до 160 б. п. к концу октября. Расширение спредов объясняется возвращением геополитической премии на российский рынок, а также желанием эмитентов удлинить срок и увеличить объем сделок, незначительно увеличив премию к безрисковым ставкам, но сохраняя при этом стоимость финансирования на рекордно низких для себя уровнях.

Иную картину можно наблюдать для компаний, относящихся к сегменту высокодоходных облигаций (ВДО), который преимущественно состоит из представителей малого и среднего бизнеса.

Динамика доходностей ВДО была аналогична динамике доходностей бумаг крупных эмитентов, однако спред к ОФЗ для таких категорий эмитентов демонстрировал более активное снижение, чему поспособствовал наплыв инвесторов-физических лиц.

Сегодня сегмент МСП формируется эмитентами без рейтингов, либо компаниями с рейтингами на уровне ruBBB и ниже, при этом многие компании сегмента привлекают средства на уровне ставок эмитентов категории ruAA, которые те платили ещё два года назад.

Мы считаем сектор эмитентов МСП ключевым, поскольку именно здесь появляются новые имена, здесь наиболее активны инвесторы-«физики», здесь закладывается основа для повышения диверсификации российского рынка облигаций и его ликвидности. По нашим расчетам, если в 2018 году эмитентами сегмента было проведено 18 дебютных сделок, то в 2019-м их количество выросло до 41, за 10 месяцев 2021 года было проведено около 30 дебютных сделок. По данным Московской биржи, по состоянию за 9 месяцев 2021 года на долю физических лиц приходилось уже около 17% в объеме размещений корпоративных и биржевых облигаций и 11% в объеме торгов на вторичном рынке соответственно. Если ещё 2 года назад в книге заявок оказывалось порядка 2-3 заявок от физических лиц с долей в общем размещении на уровне около 0.5-1%, то в 2021 году можно было наблюдать сделки, где при размещении в объеме 5 млрд рублей спрос со стороны инвесторов-физических лиц составлял более 4 млрд рублей, а количество заявок измерялось сотнями.

Новые розничные инвесторы – большая ответственность для рынка, которая при неблагоприятном сценарии может его уничтожить. Эмитенты ВДО несут высокие риски, которые вчерашние депозитчики не могут в полной мере оценить и соотнести с доходностью, которая должна сопровождать риск. При этом ситуация, когда купон превышает 2, а то и 3 ключевых ставки, снижает мотивацию к критическому мышлению и всесторонней оценке риска. Лидерами мнений в этом сегменте выступают либо приложения крупнейших брокеров с их рекомендациями, либо обыкновенные пользователи тематических чатов и телеграм-каналов, которые не всегда объективны в своих суждениях. Купирует ситуацию пока неограниченная в масштабах выпусков ликвидность и низкие риски рефинансирования даже для самых проблемных заемщиков: добавив пару процентов к ставке, деньги можно привлечь почти наверняка, причем в большем объеме относительно прошлых выпусков. Доходность как ключевой и единственный драйвер рынка уже заложил целый ряд «детских болезней» в его развитии, не вылечив которые рынку не выйти на качественно новый уровень с миллиардными размещениями, более низкими ставками и инвесторским спросом со стороны финансовых институтов. Рынок рискует застрять в его нынешнем положении и под давлением Банка России, ограничивающего риски неквалифицированных инвесторов, потерять доступ к рефинансированию.

Динамика стоимости пая и СЧА

Стоимость пая – сумма вклада. СЧА – стоимость чистых активов, рассчитывается по формуле «активы – пассивы». Она напрямую влияет на стоимость пая (доходность ПИФа). Я рассмотрю графики СЧА и стоимости вклада самых прибыльных ПИФов облигаций.

«Илья Муромец» Сбербанка, несмотря на просадку СЧА, показывает стабильный рост доходности на протяжении трех лет.

«Казначейский» демонстрирует практически прямую линию доходности, что говорит о надежности (рост без существенных просадок) инструмента. Увеличение стоимости пая подкрепляется ростом СЧА.

Самым доходным ПИФом под управлением «Альфа-Капитала» стал «Альфа-Капитал Облигации Плюс». Доходность свыше 33 % показана на фоне временной просадки по СЧА.

Отзывы вкладчиков

Большинство отзывов об инвестировании в ПИФы Сбербанка положительны: вкладчики отмечают более высокую по сравнению с вкладами доходность и простоту вложений.

Инструменты «Альфа-Капитала» признают простыми и надежными вложениями, однако комиссия при покупке «съедает» часть прибыли.

Пайщики ВТБ Капитал говорят о низкой доходности по сравнению с самостоятельным приобретением облигаций.

Иногда встречается необоснованная критика в сторону фондов облигаций.

«Детские болезни» эмитентов новой волны

Анализируя практику размещения малых и средних эмитентов, помимо естественных финансовых рисков, которые связаны с малым размером компаний и повышенной чувствительностью к любым шокам, мы отмечаем крайне низкую информационную прозрачность, качество отчетности, корпоративного управления и системной регулярной связи с инвесторами. Именно в этой сфере, по мнению агентства, нужен прорыв. Стоит отметить, что за прошедший год произошёл заметный прогресс в части обеспечения большей прозрачности в сегменте малых и средних эмитентов благодаря усилию участников инфраструктуры рынка. Были введены рейтинговые требования к листингу на Московской бирже, стимулирующие эмитентов раскрывать даже низкие рейтинги, организаторы размещений способствуют расширению практики подготовки и раскрытия отчетности по МСФО, процедуры проверок Биржи, а также работа с рейтинговыми агентствами подталкивают эмитентов к более четкому структурированию бизнеса и повышению прозрачности. Тем не менее резерв для улучшений по всем этим направлениям еще существенен, а искажения в демонстрации эмитентом своих рисков и их оценке инвесторами велики.

Всё ещё низкая информационной прозрачность. Минимально допустимое раскрытие информации в соответствии с законодательством не позволяет в полной мере оценить риск эмитента. Из-за отсутствия полного понимания компании, её бизнес-рисков, финансовых рисков и рисков корпоративного управления, инвесторы могут запрашивать излишне высокую премию, которую можно было бы избежать. Многие эмитенты не созрели для МСФО отчетности и работы с хорошим аудитом. Практически никто из сектора не публикует нефинансовые операционные показатели своей деятельности. В случаях, когда эмитент функционирует в группе с одним или несколькими связанными юридическими лицами и публикует только собственную индивидуальную отчетность по РСБУ, у инвесторов отсутствуют возможности анализа всего периметра группы и корректной оценки долга. Из-за отсутствия понимания внутригрупповых потоков инвестор может требовать повышенную премию, однако розничным инвесторам такой уровень анализа может быть недоступен, а значит, эмитент может не доплатить за риск.

Сложности в определении доходности. Анализ карты облигационного рынка по категориям кредитного качества показывает, что сегмент эмитентов ВДО – это рынок без правил.

При анализе кривой доходностей эмитентов первого эшелона, можно увидеть нормальный наклон кривой, который идет параллельно с бенчмарком – кривой доходностей ОФЗ. Котировки распределены равномерно вдоль всей кривой и характеризуются незначительными отклонениями от нее. Уровень процентных ставок компаний колеблется незначительно – на отметке около 1 п. п. в зависимости от конкретной компании, срока и уровня кредитного рейтинга. По карте доходностей эмитентов 1-го эшелона инвесторы и эмитенты могут легко понять, на какую ставку может рассчитывать та или иная компания с рейтингом на уровне ruAAA – ruAA+.

При анализе карты рынка сегмента ВДО, который во многом сформирован компаниями малого и среднего бизнеса, можно наблюдать иную картину.

На графике 13 показаны облигации, входящие в индекс агрегированных доходностей Cbonds CBI High yield, в который входят наиболее ликвидные облигации сегмента ВДО. Карта рынка сегмента ВДО и облигации без рейтинга, в частности, характеризуются отсутствием системности в части распределения доходностей к погашению. Котировки расположены неравномерно, что не позволяет построить репрезентативную кривую доходностей облигаций без рейтинга. На участке в 1–1,5 года разница в доходностях достигает более 600 б. п. между эмитентами, или почти 1,5 ключевых ставки ЦБ РФ. В условиях полного отсутствия надежного бенчмарка, у инвестора получается весьма ограниченный набор данных для определения справедливых уровней доходностей той или иной бумаги без рейтинга, поэтому остаётся принимать решение только исходя из собственной жадности и ощущения приемлемости ставки.

Малое рейтинговое покрытие эмитентов МСП. Сегмент бумаг эмитентов МСП слабо охвачен рейтингами: 41% рынка не имеет кредитных рейтингов. Из-за этого во многом возникает такой разброс по уровням процентных ставок для одного сектора с фундаментально схожим профилем эмитентов.

По мнению агентства, проблемы низкого рейтингового покрытия способствует недооценке рисков безрейтинговых эмитентов и переоценке эмитентов с рейтингами ниже уровня ruBBB+, но близких к нему. Уровень ruBBB+ мы считаем точкой отсчета бумаг категории «investment grade», поскольку именно отсюда у эмитентов открывается доступ к широкому кругу институциональных инвесторов, а также возможность попадания в премиальный листинг. При этом многие облигации с рейтингами категории ruBBB торгуются на уровне, схожем с другими бумагами сегмента ВДО без рейтингов. Такая же ситуация наблюдается для эмитентов категории ruBB. Мы полагаем, что такая ситуация формируется фактом нахождения компаний с рейтингами категорий ruBB и ruBBB в сегменте ВДО. Из-за получения ярлыка «эмитент ВДО», к которым относятся в том числе бумаги без рейтинга, эмитенты могут предвзято оцениваться инвесторами с требованием к доходности, связаным не с кредитным риском, а с привычным для сектора ВДО средним уровнем доходности. Бумаги с кредитными рейтингами, входящие в сегмент ВДО, воспринимаются инвесторами так же, как бумаги того же сегмента без кредитного рейтинга, в которых скрытых рисков может быть существенно больше.

Альтернативы

Паевые инвестиционные фонды могут давать до 25 % чистой прибыли за 3 года. Для новичка такой результат внушителен, однако инвесторам с опытом прибыльнее самостоятельно вкладывать средства в ценные бумаги либо использовать биржевые фонды (ETF).

Игра на фондовом, срочном рынке даст больший процент, но риск будет расти пропорционально прибыли. Если цель – сохранить деньги от инфляции, стоит инвестировать в ОФЗ. Облигации дают доходность до 8,8 % годовых при минимальном риске.

Стоит ли брать

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Да, если вы начинающий в сфере инвестиций и не располагаете достаточным количеством времени для самостоятельного управления активами. Доходность рублевых фондов выше, чем по банковскому вкладу, а риск минимален, так как «Сбербанк Управление Активами» вкладывает деньги в консервативные ценные бумаги.

Опытному инвестору я советую биржевой фонд акций «Добрыня Никитич», дающий более годовых (не учитывая комиссию), однако и степень риска заметно выше.

Новичку

Чтобы начинающий инвестор не допустил ошибок при работе с ПИФами облигаций, я опишу принцип работы инвестиционного инструмента, укажу приемлемую доходность и возможные риски.

Что такое ПИФ и зачем он нужен

ПИФ – инвестиционный фонд, средства которого вкладывает управляющая компания. При наличии свободных средств (пенсионные накопления, сбережения) вы покупаете пай (долю) фонда. УК вкладывает деньги пайщиков в диверсифицированный портфель ценных бумаг. Если инвестиции приносят доход, стоимость пая увеличивается. Можно продать пай и получить прибыль.

Преимущества и недостатки ПИФов

По сравнению с банковскими вкладами доходность паевых фондов может доходить до 25 % (за 3 года). Для людей, не имеющих инвестиционного опыта, знаний и времени, такой вид вложений – находка.

Процедура инвестирования: достаточно зарегистрироваться на официальном сайте УК, выбрать ПИФ и перевести деньги.

Главный недостаток – комиссия, доходящая до 5 %. Если доходность фонда будет менее 13 %, то инвестиции теряют смысл: надежнее государственные облигации с фиксированным доходом 8 % годовых.

Риски

Чтобы новичок не потерял сбережения, он должен знать базовые принципы риск-менеджмента. Я опишу факторы, влияющие на степень риска ПИФа

Что влияет на уровень риска паевого инвестиционного фонда

Стратегия управляющего. Делится на агрессивную (такое поведение даст высокую прибыль, но риск будет соответствующим), консервативную (меньшая прибыль при меньших рисках) и сбалансированную.

Возраст фонда. Доверие к молодому фонду ниже: возможно, доходность ПИФа обеспечивается одним менеджером. Его уход из организации может поставить под угрозу вложения пайщиков. В крупных организациях управлением занимается команда аналитиков.

Стоимость СЧА. Доходность фонда напрямую зависит от стоимости чистых активов. Если биржевая стоимость ценных бумаг упадет, доходность ПИФа также начнет падать.

Что можно сделать для уменьшения рисков

Разделить вложения на несколько активов. Например, купить пай не только в ПИФе облигаций, но и в биржевом (ETF) фонде, инвестировать в недвижимость, драгоценные металлы, срочный рынок.

Снижение цены на один актив не даст существенных просадок: остальные вложения покроют убытки и увеличат общую доходность вложений.

Как вложиться

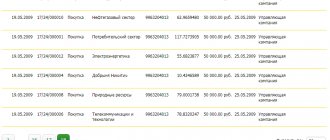

Подкреплю инструкцию скриншотами с официального сайта Сбербанка.

Через ПК

Рассмотрю процесс инвестирования в рублевый ПИФ «Перспективные облигации» через онлайн-сервис. Для этого нужно зарегистрироваться на сайте УК и войти в личный кабинет.

На главной странице открыть меню «Паевые фонды». Нажать на «Фонд перспективных облигаций».

На странице ПИФа нажать «Купить онлайн».

После заполнения персональных данных и подтверждения оплаты остается подождать 5–7 дней, и вы станете пайщиком.

Через мобильное приложение

Смартфон позволяет проводить все операции с вложениями в любом месте, где есть интернет. Я покажу, как купить пай через мобильное приложение от Сбербанка.

- Скачать приложение «Сбербанк Управление Активами» из Google Play или AppStore.

- Войти в учетную запись (предварительно получив доступ в отделении Сбербанка или через Госуслуги). В приложении отображается статистика по текущим вложениям.

- В меню слева нажать на «Паевые инвестиционные фонды».

- Выбрать инструмент «Илья Муромец».

- Нажать на кнопку «Купить», указать сумму инвестиции. В течение недели вы станете пайщиком.