Здравствуйте, дорогие друзья! Многие трейдеры не до конца понимают, что такое спред в трейдинге и уж тем более слабо представляют, как он учитывается в торговле. В итоге из-за неверно выставленных SL получают необязательные убытки, тейк-профит может не сработать, хотя по идее должен был исполниться. Да и с отложенными ордерами происходят чудеса – то исполнится при недоходе графика до него, то не сработает, хотя свеча четко дошла до нужного уровня.

Никаких манипуляций со стороны брокера нет. Причина этих явлений — спред, а то, что ордер исполнился не по той цене, объясняется неправильной его установкой. Предлагаю таких ошибок больше не совершать и раз и навсегда разобраться, что такое spread и как с ним грамотно работать.

Понятие

Спред является одним из самых важных параметров, на который обращают внимание профессиональные трейдеры в своей торговле. А новички, которые только осваивают рынок, вообще могут не знать такой термин. Лишь немного освоившись на рынке, некоторые из них могут спросить: «А вообще спред на бирже, что это такое и нужен ли он мне в торговле?»

Но разобравшись в этом определении можно понять некоторые нюансы успешного трейдинга.

В переводе с английского «spread» будет звучать, как расширение или разница. Для понимания того, что это такое, нужно представить двух контрагентов на бирже: продавца и покупателя.

Каждый из них выставляет заявку на открытие выгодной ему сделки. Именно промежуток между показателями лучшей цены продажи и покупки называется биржевым спредом.

Чтобы увидеть спред в интерфейсе торговый платформы, необходимо посмотреть в так называемый биржевой стакан.

Биржевой стакан-это динамическая таблица, которая меняется в режиме реального времени и отображает цены на покупку – Bid и цены на продажу – Ask.

Спред является разницей между этими значениями, то есть между самой высокой ценой покупки и самой низкой ценой продажи.

Спред в стакане фьючерса нефти марки Brent

Промежуток между Bid и Ask существует в любом стакане. В зависимости от выбранного актива это значение может изменяться.

Такую разницу цен всегда оплачивает трейдер. И планируя свою прибыль, он должен учитывать эти неизбежные расходы. В случае с ликвидными активами спред часто равен шагу цены.

У неликвидных инструментов разница лучших цен может быть очень высокой.

В качестве примера можно проанализировать акции Газпрома. На скрине ниже видно, что самая выгодная цена покупки составляет 182,47 рубля, а продажи – 182,5 рублей. То есть спред составляет всего 0,03 руб.

Если изучить акции компании Qiwi, то можно заметить, что в этом случае спред больше. Он составляет уже 1 рубль и не редко поднимается до уровня 2-6 рублей.

Хотя нельзя сказать, что Qiwi – это ненадёжная или неликвидная компания. Однако ее акции являются менее ликвидным инструментом в сравнении с бумагами Газпрома.

Резюме

Главное, что вы должны вынести из моей статьи:

- Свою прибыль брокер получит на любой сделке.

- Спред можно минимизировать за счет грамотного выбора компании, типа счета, валютной пары. Но снизить его до нуля не выйдет. Если он все же снижается до околонулевых значений, то брокер все равно свое получит за счет комиссии.

В сети периодически проскакивают сообщения, что был отрицательный спред, но в большинстве случаев это объясняется сбоем в работе ПО. Подобное может быть на демо-счете при очень крупном объеме виртуального депозита. В теории это может случиться и на реальном счете, когда на одной ECN-платформе остались лимитные ордера крупного объема, а на другой их уже разобрали и цена изменилась. Но разбирают их за несколько тиков, и поймать такой момент почти нереально.

Если вы только начинаете торговать, ограничьтесь мажорами и не гонитесь за числом сделок. В этом случае влияние спреда на результат снизится до статистической погрешности, и профит будет зависеть исключительно от ваших торговых навыков.

Наверняка у вас остались какие-то вопросы после ознакомления с материалом. Их можно и нужно задавать в комментариях – с удовольствием отвечу на них. И не забывайте оформлять подписку на мой блог, с ней гарантированно не пропустите выход новых материалов. На этом ненадолго прощаюсь с вами. До скорой встречи и успехов вам в трейдинге!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Описание

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

Торговый стакан акций Газпрома в web-терминале Quik. Наверху — лимитные ордера на продажу красного цвета. Внизу — лимитные ордера на покупку зеленого цвета

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

Например, лучшая цена, по которой можно купить акции Саратовского НПЗ, составляет 13 950 Р, а лучшая цена, по которой их можно продать, — 13 800 Р. Спред равен:

(13 950 Р − 13 800 Р) / 13 950 Р = 1,075%.

Лучшая цена покупки акций ПАО «Газпром» составляет 232,41 Р, а лучшая цена продажи — 232,38 Р. Спред равен:

(2232,41 Р − 232,38 Р) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

На рынке

Бид – это стоимость в денежном эквиваленте, которую готов отдать покупатель финансового инструмента.

Аск – это стоимость в денежном эквиваленте, по которой продавец готов продать его.

Спрэд – это разница между ценами бид и аск.

Согласно условиям рыночных отношений, торгуя чем бы то ни было, покупатель должен назвать цену, по которой он согласен приобрести (бид), а продавец – по которой может продать (аск). Яркий пример того, как правильно сроить эти рыночные отношения, это рыночные торги на базарах, когда покупатели называют более низкие цены, а продавцы настаивают на более высокой. Так как обоим сторонам необходимо совершить сделку, каждый из них

может уступить только некоторую ограниченную сумму, меньше или больше которой каждому из них будет просто не выгодно.

Итак, если вернуться к примеру с базаром, который в данном рассмотрении можно сравнить с биржей, то покупатель с продавцом продолжают торговаться. При этом продавец говорит о более высокой цене, а покупатель о более низкой. Если одной из сторон или обеим условия сделки не подойдут, то стороны обычно расходятся. Но мы сейчас поговорим о другом исходе событий.

По ходу ведения торгов, продавцы могут немного понижать свою стоимость, а покупатели склонны её понижать. Так что по факту условия не дошли до полного согласия, но цены, которые предлагают обе стороны, приближаются к общей точке соприкосновения. Другими словами, разность между этими ценами, или спрэд, сужается. И только в том случае, если покупатели и продавцы сходятся в своем мнении по поводу цены, которую можно заплатить, и по которой можно продать товар, сделка может считаться автоматически совершенной.

Приведенный пример может быть знаком всем, кто хотя бы раз пытался торговаться на базаре. Однако при этом мало кто искренне понимает, что базарные торги (считающиеся в массах действом торгашей из самых низких слоев общества) по факту являются довольно ярким примером того, какими должны быть чистые рыночные отношения, которые являются настоящим эталоном для фактически всех стран мира.

На бирже

Торги на бирже происходят по довольно похожему сценарию. Трейдер, желающий продать акции или другие виды ценных бумаг довольно вероятно, что не хочет продать их по средней рыночной стоимости. В таких ситуациях трейдер, желающий купить акции, не изъявляет желания приобретать их по рыночным ценам. В таких случаях

трейдер, желающий купить может выставить свою предлагаемую цену (бид), а тот, кто продает, предложить свою (аск). Можно сказать, что для совершения сделки купли-продажи акций по запросу трейдеры должны поторговаться.

Биржевые торги происходят с помощью переговоров и уменьшения спрэда, то есть разности между ценами бид и аск. Если текущая рыночная цена акции составляет 1 рубль, то очень вероятно, что цена аск на неё будет составлять 1.02, а цена бид будет немного ниже – 0.97. Обратите внимание, что цены бид и аск ненамного выше или ниже рыночных цен. Соответственно показатель бид ниже на 3 копейки, а показатель аск – выше на 2.

В случае, если рыночная цена на ценные бумаги будет расти, покупатель понимает, что рыночная ситуация меняет условия совершения сделок, и может поднять бид, поскольку продавец будет вправе просить больше. Если же текущие цены на ценные бумаги или акции падают, то продавцы, находясь под давлением рынка, будут вынуждены просить аск поменьше, потому что покупатели не захотят приобретать их по устаревшей, более высокой цене.

Чаще всего разность между ценами аск и бид очень небольшая, и может составлять не больше, чем несколько копеек, центов или другой валюты. Разумеется, трейдеры вправе избежать всей тягомотины и всего на всего заключить сделку купли-продажи по рыночным ценам.

Спрэд как величина имеется у каждого биржевого инструмента, её размер устанавливает биржа, которая способна на его изменение. Размер этого параметра напрямую влияет на ликвидность рынка и торгуемых инструментов. И для того, чтобы рынок не мог перейти некоторый порог ликвидности за день (который может остановить торги), биржа вынуждена создавать некоторые ограничения в качестве издержек. А так, как спрэд является прямым убытком трейдеров, если издержек будет слишком много торги будут проходить намного менее активно. Биржа может расширять этот параметр как при слишком больших покупках, так и при слишком больших продажах.

Кстати, величину биржевого спрэда можно измерить не в денежных единицах, а в пунктах.

Размер спрэда на форексе значительно отличается не только в процессе торговли разными парами валют, но и зависит от брокеров. Конечно, с целью сокращения издержек важно выбирать самые ликвидные валюты. Но также необходимо при выборе дилинговых центров форекса обращать внимание на размеры спрэдов, которые там предлагаются. Несмотря на то, что довольно глупо выбирать брокеров исключительно по минимальным показателям спрэда. Если размер издержек слишком низкий, это повод задуматься о качестве услуг этой биржи, тем более если речь идет о далеко не самых ликвидных валютах. Помимо этого, стоит помнить о свопе – комиссии за то, чтобы перенести позицию через ночь. К тому же торговля является прибыльной только до тех пор, пока зависит от размера издержки, и некоторые из форекс-брокеров готовы предоставить услугу по возврату спрэда.

Типы спредов

Большинство брокеров, предлагающих свои услуги в Интернете, работают по модели Market Maker, а это означает, что они создают и хотят обеспечить максимально возможную ликвидность. Брокеры Market Maker отличаются тем, что они часто предлагают как плавающие, так и фиксированные спреды.

Плавающий спред

Этот вариант, вероятно, наиболее часто выбирается клиентами. Размеры спредов варьируются в зависимости от рыночных условий. Например, во времена высокой ликвидности, когда европейская и американская сессии перекрываются, спрэд по EURUSD намного ниже, чем во время азиатской сессии. В свою очередь, спреды шире в периоды низкой ликвидности, то есть после закрытия финансовых центров в Нью-Йорке и перед открытием азиатских рынков. Спред также может быть значительно расширен до/во время основных событий на рынке.

Фиксированный спред

Размеры спредов держатся на одном уровне, независимо от рыночных условий. В целом, фиксированный спред шире, чем плавающий, потому что брокеру приходится подвергаться риску держать его в течение дня, даже на рынках с высокой волатильностью и низкой ликвидностью, где межбанковские спреды чаще всего расширяются.

Выбор между плавающим или фиксированным спредом зависит, прежде всего, от стиля торговли. Одним из наиболее трудных для расчета элементов при создании торговой стратегии является проскальзывание, которое может иметь место при торговле валютой.

Например, если вы используете стратегии скальпинга (scalping) и пытаетесь получить небольшую сумму на каждой сделке, то должны иметь дело исключительно с фиксированными спредами.

Краткосрочные трейдры обычно выбирают плавающие спреды из-за их узкого диапазона в периоды наибольшей ликвидности на рынке. Кроме того, считается, что они отражают истинную природу рынка. С другой стороны, трейдеры, которые основывают свои решения на фундаментальных данных, могут выбирать фиксированный спред, который в периоды, предшествующие важным макроэкономическим событиям, защитит их от возможного его расширения.

Некоторые брокеры предлагают тем клиентам у кого большие счета или тем, кто больше торгует более узкие спреды. Другие – предлагают одинаковый спред для всех категорий клиентов.

Сравнение размеров спреда у ТОП-овых брокеров в пунктах

Есть ли брокеры без спреда?

Брокеры, которые предлагают бесспредовую торговлю, есть. Их заработок в комиссии, которую они снимают с каждой сделки. Сравнить таких брокеров легко, сравнив размеры комиссии.

ВНИМАНИЕ! Брокер предлагая бесспредовый счет может ставить высокую минимальную сумму его пополнения.

Вот несколько брокеров предлагающих счета c плавающим спредом от 0:

- RoboForex в счетах ECN-Pro и PRIME

- Gerchik&Co для всех счетов кроме Mini

Форекс брокеры с минимальные спредом

Если вы выбираете не комиссию, а спред, то лучше чтобы он был минимальный. Вот несколько брокеров с минимальным спредом:

| Название брокера | Размер спреда |

| Альпари | плавающий -от 0,1фиксированный — от 2,0с комиссией плавающий — от 0 |

| Weltrade | плавающий с комиссией — от 0фиксированный — от 1,9плавающий — от 0,5 |

| RoboForex | плавающий — от 1,3фиксированный — от 2,0 |

| Gerchik & Co | плавающий — от 0 |

Цены Аск и Бид (Ask & Bid)

Понятие цен Аск и Бид соответствует понятию цен покупки и продажи.

Цена Аск и Бид

Цена Аск — это минимальная цена, по которой продавец согласен продать. А трейдер, который выбирает операцию Buy — купить, платит именно цену Аск. Для него это цена покупки.

Пишут также Ask, что с английского переводится «спрашивать», «запрашивать». Это цена спроса — сумма, которую должен потратить покупатель (представитель спроса) на товар.

Цена Ask всегда выше.

Цена Бид — максимальная сумма, которую готов заплатить за валютную пару покупатель. Нажимая Sell, мы платим эту цену.

С английского Bid переводится «предложение». Цена Bid — цена предложения. Трейдер, продавая, является стороной предложения.

Значение цены Бид всегда ниже.

Как работать

В любом стакане цен различных биржевых инструментов существует спред. Возможность устанавливать крупные стоп-лоссы и тейк-профиты сводит его важность к минимуму. Аналогична ситуация и при торговле на дневных графиках. Но в дейтрейдинге спред игнорировать невозможно.

Трейдерам, предпочитающим долгосрочную торговлю, рекомендуется использовать плавающий спред. Его низкая величина — хороший момент для входа игрока на рынок. Для средних тайм-фреймов интерес представляет время наименьшей волатильности — спред будет оставаться в минимальном диапазоне.

При сделках на валютном рынке всегда нужно учитывать, что цена покупки несколько выше отображаемой на графике. При возникновении сигнала точкой отсчёта становится не он, а момент покупки, поэтому при выставлении тейк-профитов к моменту сигнала следует прибавлять сам тейк-профит и спред. Для популярной валютной пары евро/доллар разница в ценах минимальна, и величиной спреда можно пренебречь без последствий. При покупке менее ликвидной валюты соблюдение указанных условий обязательно. Стоп-лосс рассчитывается аналогично от точки сигнала.

При проведении операций по продаже стоп-лоссы включаются в работу несколько раньше достижения ценой этого уровня. Причина этого в том, что цена аск несколько выше рыночной. В таком случае велик риск того, что стоп-лосс включится в момент продажи из-за спреда. Избежать этого поможет установка стоп-лосса на более высоком уровне: суммируется его значение и спред, затем добавляется один-два пункта в зависимости от конкретной валютной пары. Тейк-профиты при продаже выставляют ниже уровня рыночной цены.

Варианты

Спрэд существует не только в акциях , но и в других биржевых инструментах. Спрэд существует в любом «стакане». Но если торговать по вышеописанной системе на высоколиквидных активах достаточно сложно (необходима крайне высокая реакция), то на активах с менее быстрым поведением наличие спреда позволяет реализовывать одно из основных свойств рынка – возможность торговаться. Существует масса активов (например, среди облигаций ), в которых могут быть цены на продажу, но отсутствовать (почти или полностью) цены на покупку. В этом случае (облигация отвечает критериям по надёжности) можно выставить свою цену на покупку в «стакан» и спокойно ждать – исполнят её или нет. Также подобное поведение можно применять при наличии большого спрэда в активе – можно поторговаться и предложить чуть лучшую цену, поставив свою заявку как Bid или Ask. Таким образом незадействованные денежные средства можно будет «хранить» (под заявки тоже резервируются денежные средства) в заявках по привлекательным ценам, чтобы в случае их реализации прибыль была практически гарантирована.

Причем помимо спрэдов в «стаканах» бывают еще календарные спрэды. Календарный спред означает разность цен дальних и ближних производных инструментов (часто речь идет о фьючерсах ) по сроку исполнения, но на одинаковый актив. Подобные спрэды могут быть как результатом особенностей сезонного спроса, так и особенностью инструмента.Например, дивидендные спрэды между акцией и соответствующим фьючерсом. Так как по фьючерсу не выплачивают дивиденды, он часто торгуется как цена акции за минусом дивидендов. Календарные спрэды могут появляться как своего рода неэффективность в период вечерней сессии, если во время её проведения в рынке выходит сильная новость, приводящая в движение рынок. Дело в том, что на вечерней сессии вся активность в основном сосредоточена на ближайшем по сроку исполнения фьючерсе, а дальние могут быть обделены вниманием, что позволяет в случае наличия возросшей разницы в ценах покупать более дешевый и продавать более дорогой актив, тем самым получая финансовую разницу и осуществляя арбитражную сделку.

Ликвидность – прежде всего

Что такое ликвидность? Это способность товара хорошо продаваться и покупаться.

Возьмем пример из жизни:

Как вы думаете, какой автомобиль на вторичном рынке будет более ликвидным, Хёнде Солярис или Порш Каен? Ответ: Солярис. Давайте посмотрим на процесс продажи обоих автомобилей глазами продавца. Корейских автомобилей на рынке больше, чем немцев. Цена на Хёнде значительно ниже, а, значит, и покупателей на эту марку будет на порядок больше. Другими словами, если бы вы имели у себя обе марки и решились их продать, то найти покупателя на Солярис по нужной цене вам будет легче. Каен будет долго продаваться по той цене что вам нужно. А чтобы продать его быстрее, вам придется сильно снижать цену, что будет невыгодно.

Теперь давайте посмотрим на этот же пример, но глазами покупателя. Допустим у вас есть 500.000 руб. на подержанный Солярис для жены и 2 млн. руб. на подержанный Каен для себя любимого. Солярисов по такой цене будет 100 штук из которых вам будет легче подобрать не битый и технически исправный автомобиль. А вот Каенов по такой цене будет штук 20, однако при более тщательном рассмотрении многие из них отпадут, так как будут либо битые, либо ремонт будет требовать немалых вложений, другими словами, найти неубитый каен будет значительно труднее.

На рынке Forex аналогом Солярисов является пара евро/доллар. Каждый 3-й трейдер в мире (37%) торгует этим активом. А значит, он имеет высокую ликвидность, приносит брокеру регулярный доход. Поэтому и спред здесь минимальный.

В отличие от пары USD/ZAR, который на форексе является аналогом Каена (доллар/южно-африканский рэнд). Вы слышали до этого о рэнде? А теперь представьте, как часто его покупают, если даже название валюты ни о чем вам не говорит. Ясно, почему spread здесь равен 80–250 пунктов (учитывая низкий курс валюты, это $60–190 при объеме в 1 лот). Однако ликвидность зависит не только от вида актива!

Влиятельные факторы – время суток, праздники и выход новостей. Вспомним швейцарский франк, обвалившийся в Новогодние каникулы.

Пример реальный. JP Morgan

1. Рассчитаем Interest Income скользящей за 12 месяцев (TTM), за финансовый год, окончившийся в декабре 2021:

Interest Income = $19 161 (Mar. 20) + $16 112 (Jun. 20) + $14 700 (Sep. 20) + $14 550 (Dec. 20) = $64 523

2. Рассчитаем Interest Expenses скользящей за 12 месяцев (TTM), за финансовый год, окончившийся в декабре 2021:

Interest Expenses = $4722 (Mar. 20) + $2259 (Jun. 20) + $1687 (Sep. 20) + $1292 (Dec. 20) = $9960

3. Рассчитаем Average Earning Assets скользящей за 12 месяцев (TTM), за финансовый год, окончившийся в декабре 2021:

Average Earning Assets = ($2 465 649 (Mar. 20) + $2 819 689 (Jun. 20) + $2 874 974 (Sep. 20) + $2 955 646 (Dec. 20)) / 4 = $2 778 990

4. Определим Net Interest Income:

Net Interest Margin = (Interest Income − Interest Expense) / Average Earning Assets = (64 523 − 9960) / 2 778 989 = 54 563 / 2 778 990 = 1,96 %

5. Посмотрим на динамику. До 2021 года Net Interest Margin JPM была стабильно выше 2,40 %.

Объективно. В 2021 году Net Interest Margin банков была под давлением, регуляторы, и прежде всего ФРС, снизили ставки в надежде укрепить экономику. Год оказался тяжелым, рост безработицы и спад производства не позволили банкам играть высокими ставками.

Пик NIM JP Morgan пришелся на 2021 год — 2,52 %. По итогам 2019 — 2,46 %. На протяжении всего 2021 финансового года Net Interest Margin JP Morgan стабильно снижалась: 1Q — 2,37 %, 4Q — 1,80 %. Пока это самая низкая маржа как минимум за 7 лет.

Открыть счет и начать торговлю CFD на акции компании JP Morgan

Факторы

- Ликвидность (популярность) валютной пары. В самых востребованных тандемах размер спреда обычно не превышает 3-5 пунктов, а при торговле редкими валютами, например, канадским долларом или шведской кроной этот показатель может достигать 50-ти пунктов и выше.

- Текущая ситуация на рынке, которая в свою очередь зависит от экономических и политических факторов в разных странах и в мировом сообществе в целом. Любая «горячая» новость, способная повлиять на курсы ведущих валют существенно влияет на размер спреда.

- Наличие партнёрских программ, участники которых получают вознаграждение именно за счёт спреда. К слову, стремительный рост партнёрок в этом сегменте способствует увеличению размера этого сбора, который является неизбежной «головной болью» любого трейдера.

Спред или комиссия – 3 актива на которых вы можете разбогатеть или потерять все

Слышали ли вы о счетах с нулевым спредом? Заманчивая штука! Вблизи все оказывается не так радужно, ведь 0 пунктов spread компенсирует комиссия. И вы платите ту же сумму, только называется она по-другому. Но существуют активы, на которых уровни комиссии и спреда разительно отличаются (сэкономить можно до 50%):

- USD/CAD (канадский доллар): на счетах с нулевым spread комиссия равна 2 пунктам, а на традиционных спред составляет 4.

- XAG/ USD (серебро). Это противоположный вариант, когда на счетах с нулевым спредом комиссия в 2 раза выше, чем традиционный spread. Соответственно, комиссия – 10 пунктов против 5 пунктов спреда.

- BTC/RUB (биткоин/рубль): комиссия – 0,1%, спред – 0,8%.

В каких случаях комиссия также выгоднее спреда?

- Если трейдер торгует отложенными ордерами. То есть ставит условие автоматически открыть сделку, когда цена дойдет до определенной отметки. В таком случае spread может привести к тому, что ордер не сработает. Например, ожидаются новости по выходу Великобритании из ЕС. Трейдер предполагает, что фунт на этом фоне понизится. Но знает, что в такие моменты сервера перегружены, и открыть ордер практически невозможно. Или находится на работе, вдали от компьютера. Выход из ситуации – отложенник на GBP/USD. Согласно ему, если цена опускается ниже 1,3398, открывается ордер Sell. Но есть еще спред в 8 пунктов! И на деле сделка не откроется, пока GBP/USD не достигнет 1,3390. А до этого уровня котировка может и не дойти.

- Предпочитают комиссию также пипсовщики (скальперы). Ведь, если трейдер получает прибыль в 3–5 пунктов, отдавать 4 за spread ему просто не выгодно! Тогда как комиссионные будут равны 1 пункту.

- При торговле внутри дня (когда ордера не оставляют на ночь). Из-за спреда цена часто не доходит до Тейк Профит или сбивает Стоп Лосс. Ведь это своеобразный «прицеп», который тянет за собой сделка. А с комиссией такой проблемы не наблюдается.

Формирование на примере Форекс

Теперь рассмотрим в подробностях, как же происходит взаимодействие покупателей и продавцов. Допустим, в данный конкретный момент времени есть равновесие, и цена остановилась на отметке в 75 рублей за евро. То есть спрос полностью выбирает всё предложение, их значения в этой точке равны. Также есть те, кто готов продавать и покупать евро за рубль на отметке в 75,01 рубля за евро и аналогично по 74,99. Вокруг цены всегда есть окружение из такого отложенного интереса, который вступает в силу как только начинается движение.

Но, к сожалению, единая цена и для покупки и для предложения возможна только в том случае, когда все участники взаимодействуют напрямую, то есть покупают и продают валюту друг другу. Это невозможно, так как всегда есть посредники – иначе никак, это было бы похоже на базар.

То есть существует некий центр, который объединяет всех участников, и предлагает к исполнению их заявки, но с раздвижением цен в разные стороны. Например, Вася хочет купить доллар за рубль, а Петя, наоборот, продать. Если бы у них был контакт друг с другом, они бы сделали это по цене, допустим, в 70 рублей за доллар. Но они не связываются между собой, а этот объединительный центр в виде биржи даёт им такую возможность, но со своими условиями. Васе он предложит доллар по 70,5 рублей, а у Пети купит по 69,5. Появляется разница в один рубль — это и будет спред, который и заберёт себе биржа за предоставление своих услуг.

При этом на каждого участника ляжет нагрузка в половину рубля. Если эти двое решат совершить обратную сделку, то каждый из них потеряет в итоге уже по рублю, а биржа получит доход в два. Всё это, конечно, условно, но в целом механизм с посредниками примерно так и работает, каждый прикручивает к цене своё.

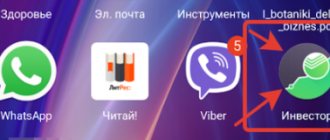

Спреды по торговым инструментам доступны в разделе “Обзор рынка”

По такому принципу формируется спред на форекс – брокер сам получает цены от так называемых поставщиков ликвидности. Есть список предложений на покупку и продажу, они все отличаются между собой. Клиенту предлагается наилучшее предложение, то есть самые близкие к текущей цене значения. Это самая низкая цена для покупки и самая высокая цена для продажи. Эти две цены называются Bid и Ask соответственно. Они уже в полной мере отражают интерес брокера, то есть это конечные цены для трейдера.

Учитывая всё вышесказанное, получаем простой вывод – заключая сделку на форекс, трейдер сразу же попадает в небольшой минус, так как цена покупки отличается от цены продажи, а сделка, как известно, состоит из двух действий в независимости от того, в каком направлении совершается. Поэтому в терминале всегда отражаются две котировки – для покупки Ask, и для продажи Bid. Это касается практически всех инструментов, кроме тех, что реализуются по одной цене, но там есть комиссия, о которой расскажем далее.

Чтобы добавить окошко с отображением спреда и торговли в один клик, нужно включить эту функцию, щёлкнув правой кнопкой мыши по рабочей области и выбрать соответствующий пункт.

Что такое своп/swap

Своп («swap») — дневной процент, начисляемый на счет трейдера или снимаемый с него за эксплуатацию заемных средств (кредита — торговля с кредитным плечем), которая условно кладется на депозит или снимается с него в пользу брокера, если торговая позиция остается открытой при переносе за полночь. При торговле на Форекс, брокер обычно предоставляет на сайте таблицу с величиной свопов, вот пример Альпари: