Неприятие риска

— понятие в экономике, финансах и в психологии, характеризующее склонность потребителей и инвесторов к принятию того или иного решения в условиях риска. О неприятии риска говорят, когда инвестор предпочитает определённый результат неопределенному результату с тем же средним доходом. Например, не приемлющий риск инвестор скорее положит свои деньги на банковский счет с низкой, но гарантированной процентной ставкой вместо того, чтобы вложиться в акции, в среднем обеспечивающие более высокую доходность, но при этом несущие высокий риск потери части инвестиций.

Неприятие риска тесно связано с понятиями риск-нейтральной меры

, используемым в оценивании производных финансовых инструментов и

аппетита к риску

, описывающего готовность инвестировать в высокорисковые финансовые инструменты.

Экономическая сущность краткосрочных инвестиций

Каждый современный и предприимчивый человек старается создать себе источник дополнительного дохода. С этой целью он инвестирует свои деньги в различные проекты.

Кто-то располагает внушительным капиталом и отдает предпочтения долгосрочным инвестициям, с минимальными рисками и максимальной доходностью. А кто-то боится надолго расставаться с деньгами и выбирает для себя краткосрочные инвестиции.

Краткосрочные инвестиции – это капиталовложения в определенные проекты сроком до 1 года с целью приумножить деньги.

Простыми словами, инвестиции в краткосрочном периоде – это когда вы вкладываете деньги в чей-то бизнес, интернет-проект, ценные бумаги и т. д. на срок не более 12 месяцев.

Например, вы можете положить свои кровно заработанные на депозит сроком до 1 года, или сделать инвестиции в перспективный бизнес. Всем известная финансовая пирамида МММ тоже является примером краткосрочного инвестирования.

Доходность и ликвидность таких инвестиций зависит от того куда вы вкладываете деньги и насколько велики риски. Чаще всего это 3-20% от вложенной суммы.

Многих инвесторов привлекают такие вложения своим маленьким сроком. Все потому, что 1 год – это довольно короткий промежуток времени, который хорошо поддается прогнозированию. Достаточно оценить политическую ситуацию в стране, и наблюдать за изменением курса национальной валюты.

Литература

- Arrow, K.J.

The theory of risk aversion // Collected Papers of Kenneth J. Arrow: Individual choice under certainty and uncertainty. — Harvard University Press, 1984. — Vol. 3. — P. 147-171. — 284 p. — ISBN 9780674137622. (впервые опубликовано: Arrow, K. J., 1965,

The theory of risk aversion,

in Aspects of the Theory of Risk Bearing, by Yrjö Jahnssonin Säätiö, Helsinki) - [ssrn.com/abstract=941126 Risk Aversion of Individuals vs Risk Aversion of the Whole Economy]

Виды краткосрочных инвестиций

Инвестиции на короткий период могут быть разных форм и видов:

- Ценные бумаги, выданные государством или муниципалитетом;

- Ценные бумаги различных предприятий (например, векселя или облигации);

- Вклады, составляющие часть уставного капитала предприятия;

- Займы, которые предоставляются предприятием;

- Депозиты в финансовых учреждениях;

- Все виды дебиторской задолженности;

- Вклады, которые производились по договору товарищества.

При определенных обстоятельствах краткосрочные инвестиции могут перерастать в долгосрочные. Но этот момент всегда обсуждается между сторонами перед внесением средств.

Такие капиталовложения разнятся по срокам, формам, степенью рисков и особенностью ведения учета краткосрочных инвестиций.

К инвестициям на короткий срок не относятся:

- Акции, которые человек выкупил лично у акционеров;

- Векселя, которые получил продавец за предоставленный им товар или услугу;

- Вложения в недвижимость, как оплата за временное его использование;

- Материальные и нематериальные активы.

Вкладывать деньги на короткий срок могут не только частные лица, но и крупные компании. В таком случаекраткосрочные инвестиции в бухгалтерском балансе должны отображаться в разделе «Оборотные активы».

Чаще всего данные формы инвестиций используют предприниматели с целью защитить свои активы, представленные в денежной форме, от инфляции. Но главной целью таких капиталовложений является получение прибыли за счет высокой ликвидности краткосрочных инвестиций.

Плюсы и минусы

Краткосрочные инвестиции доступны не только компаниям и профессиональным инвесторам, но и физическим лицам. В этом заключается главное преимущество «быстрых» вложений. Дополнительно предприниматели получают возможность:

- осуществлять работу с малым объемом наличных средств;

- изымать капитал из оборота по первому требованию;

- осуществлять вклады сразу в несколько привлекательных объектов;

- защитить сбережения от инфляции (обесценивания) при неблагоприятной экономической ситуации;

- возможность получать прибыль ежемесячно.

Но вместе с тем, существуют недостатки:

- Чтобы получить ощутимый доход, необходимо вложить не менее 10 000$, в противном случае довольствоваться очень скромными дивидендами;

- Краткосрочные инвестиции находятся в прямой зависимости от политической и экономической ситуации в стране;

- Перечень рисков обширный и требует изучения.

Чтобы защитит основной капитал, и получить желаемую прибыль, необходимо понимать саму суть инвестиций и не пожалеть денег на консультацию у опытных предпринимателей.

Краткосрочные инвестиции в интернете

Всемирная паутина проникла во все сферы жизни человека. Именно в интернете многие люди зарабатывают свой первый миллион. Стать состоятельным человеком можно, делая краткосрочные инвестиции в интернете.

Сейчас мы расскажем о самых популярных способах:

- Рынок Форекс. Стать инвестором на рынке Форекс легко, а зарабатывать на нем не так просто. Смысл такого инвестирования в следующем. Вы должны будете выбрать валютную пару, например, евро и канадский доллар, и удачно купить одну валюту, а потом в нужный момент ее обменять на другую. Курс валют зависит от многих факторов, и спрогнозировать ее можно, используя свой аналитический ум и сложные программы. Риски достаточно высоки, а необученным людям придется полагаться только на свою интуицию и удачу, как в казино. Крайне не рекомендуется заниматься этим без подготовки.

- Инвестирование в ПАММ-счета. Это тот же самый рынок Форекс, только вы не сами производите сделку, а доверяете свои кровно заработанные опытному брокеру. Он складывает свои и ваши инвестиции и открывает сделку. Если она будет неудачной, тогда проигрывают оба, если сделка удачная, то брокер забирает свои приумноженные средства, а вам отдает ваши. Брокер не может вывести ваши средства самостоятельно.

- HYIP-проекты. Это яркие представители валютных пирамид. Вам предлагают вложить определенную сумму под большие проценты (1-50% в день). Таким образом заработать можно, но это очень рискованное предприятие. Такие организации могут существовать от 1 дня до нескольких месяцев. Чем раньше вы туда попадете, тем больше вероятность, что вам отдадут деньги.

Куда вкладывать деньги в 2018 году

Специалисты рекомендуют в 2021 году производить инвестиции в сырье и материалы. Они считают, что это наименее рискованные вложения, которые обязательно окупятся.

Помимо этого, следует обратить внимание на следующие варианты краткосрочных инвестиций:

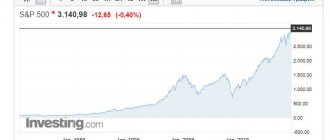

- Инвестиции в акции. Вам необходимо будет выбрать компанию, которая уверенно держится на рынке. Проанализируйте ее рентабельность и узнайте, есть ли перспектива роста акций. Для того чтобы не «прогореть», вы должны хорошо ориентироваться на рынке. Если вы новичок, то можно обратиться за помощью к специалистам, которые за отдельную плату помогут выбрать компанию и будут сопровождать вас на протяжении всей сделки, вплоть до получения приумноженных средств.

- Инвестиции в драгоценные металлы. Во все времена люди стремились вкладывать деньги в золото и серебро. Это актуально и сейчас. Но, покупая эти драгметаллы, помните, что они не принесут очень большого дохода. Но основным достоинством таких инвестиций является их безопасность, т. к. золото и серебро хоть и медленно, но все же растет в цене.

- Инвестиции, связанные с покупкой ценных бумаг. Сейчас все больше появляется предпринимателей с новыми идеями развития бизнеса. Они предлагают инвесторам вложить деньги в развитие их проекта. Перед тем как решаться на такой шаг, инвестор должен очень хорошо подумать, т. к. риски достаточно высоки.

- Финансовые инвестиции в правительственные ценные бумаги. Государство предлагает приобрести казначейские облигации, которые в будущем можно будет продать. Этот вариант предполагает минимальные риски, но и минимальный доход.

- Инвестиции в паевые фонды. Вы оформляете заявку на выкуп пая. После этого становитесь владельцем части имущественного паевого фонда определенной организации. Прибыть предприятия делится между всеми пайщиками. Деньги можно забрать уже через месяц после их вложения.

Риски краткосрочных инвестиций

Мнения инвесторов по поводу величины рисков, связанных с краткосрочным инвестированием, разнятся. Одни считают, что судьбу вклада на 1 год легко предугадать. А вторые не уверены в том, что даже через месяц можно вернуть свои деньги.

На самом деле все зависит от того, куда и во что вы вкладываете инвестиции. Варианты с наименьшим риском приносят небольшую прибыль. А более рискованные проекты обещают в несколько раз приумножить ваш капитал и заработать хорошие деньги.

Рассмотрим в таблице разные варианты инвестиций, которые имеют различную степень риска.

| Инвестиции с минимальными рисками | Инвестиции с максимальными рисками |

|

|

Перед тем как инвестировать свои кровно заработанные деньги, 100 раз подумайте, проанализируйте ситуацию на рынке, посоветуйтесь с профессионалами в данной области. Это поможет вам не нарваться на мошенников и не «прогореть».

Классификация по причинам возникновения

Понятие и виды рисков в сфере инвестиций взаимосвязаны, а изучив их классификацию, можно определить, что является причиной, как снизить вероятность потери своего капитала. В целом риски могут быть внутренними, обусловленными неправильным управлением или особенностями отрасли, либо внешними, связанными с характеристиками рынка, инфляцией, экономической и политической ситуацией.

Однако наиболее часто выделяют следующие виды рисков:

- Инфляционный – связан с ростом инфляции и уменьшением реальной стоимости актива. При этом темп инфляции может снизить прогнозируемую доходность и привести к обесцениванию капитала. Именно поэтому, учитывая предполагаемый процент дохода, инвестор должен провести анализ инфляции, убедившись, что она не превышает темпов прироста вклада.

- Снижения процентной ставки, установленной Центральным банком – это приводит к увеличению спроса на кредиты для бизнеса, предприятия менее заинтересованы в инвесторах, ситуация на фондовом рынке улучшается.

- Валютный – обусловлен изменением курсов иностранной валюты, что влечет за собой улучшение или ухудшение ситуации в сфере экономики. Даже если компания не имеет зарубежных партнеров и вкладов за границей, колебание котировок повлияет на нее косвенно или прямо.

- Политические – источники возникновения – смена правительства, введение санкций, военное вмешательство. Столь негативные факторы никак не могут контролироваться инвестором.

- Отраслевые – связаны с проблемами конкретной отрасли экономики, им подвержены все предприятия, занимающиеся единым родом деятельности.

Пример: из-за неурожая все сельскохозяйственные компании региона испытывают финансовые трудности

- Деловые– возникают из-за неэффективного менеджмента, когда фирмой руководят недостаточно грамотные сотрудники, что снижает эффективность

- производства, приводит к банкротству.

- Кредитные – появляются в случае, если инвестор вносит не свой, а заемный капитал. Когда получить прогнозируемую прибыль не удалось, вернуть кредит банку в полном объеме не получится.

- Трудовые – обусловлены негативными факторами внутри организации. Персонал, недовольный условиями труда, может объявить о массовых увольнениях, забастовках, что приведет к простою оборудования и материальным потерям.

- Социальные – возникают, если у покупателей изменяется уровень спроса на товары и услуги. Происходит это по причине инфляции, снижения дохода, безработицы, либо, напротив, экономического процветания.

Например, компания ориентирована на выпуск йогуртов невысокого качества, но реализуемых по низкой цене. В кризис население активно покупает такую продукцию, а при увеличении дохода – отдает предпочтение улучшенным товарам конкурента

- Экологические и природные – связаны с оттоком населения из конкретного региона ввиду заражения окружающей среды, техногенных катастроф, природных катаклизмов.

- Законодательные и правовые – возникают из-за принятия нового нормативно-правового акта, который ухудшает положение фирмы.

Пример: запрет продажи алкогольной продукции после 22:00 приводит к убыткам в компании, занимающейся выпуском вина.

Кроме того, существует и шкала развития событий, которая определяет минимальные, оптимальные и максимальные риски в зависимости от рода деятельности предприятия. Инвестор же выявляет для себя сам, какой проект предпочесть, чтобы обезопасить свой капитал.

Рекомендации начинающим инвесторам

Все инвесторы когда-то были новичками и совершали ошибки. Сейчас они не боятся говорить о своих промахах и с удовольствием делятся своим опытом.

Взяв во внимание их советы, мы составили рекомендации для начинающих инвесторов:

- Набирайтесь практического опыта на маленьких счетах;

- Развивайте чутье;

- Регулярно изучайте новости финансового рынка;

- Вникайте в работу новых компаний, которые возникают в других странах;

- Развивайтесь, ищите новые идеи построения бизнеса;

- Распределяйте средства, которые вкладываете на 2 и более активов. Это поможет получить прибыль в больших размерах;

- Перед вложением денег оценивайте финансовые приоритеты с размерами сбережений.