Покупка ценных бумаг — надежный способ получения стабильной прибыли, характеризующийся минимальным уровнем риска. Выпуск таких активов и сделки с ними осуществляются на общих условиях. Нужно понимать, что процент по государственным облигациям — это доход или расход. Этот спорный момент вызывает у населения недоверие к такой форме вклада денежных средств.

Государственные облигации могут принести как доход, так и расход.

Что это такое?

Государственная облигация – это ценная бумага, которая подтверждает факт, что правительство определённого государства (далее — эмитент облигации) должно собственнику облигации определённую сумму денег.

В РФ выпуском гособлигаций ведает МинФин РФ, они называются ОФЗ — Облигации Федерального Займа. В США, к примеру, государственные облигации выпускает Казначейство США (US Treasury), а облигации именуются «трежерс» (treasures). Государственные облигации выпускают Министерства Финансов или Казначейства разных стран, обеспечивая, тем самым, гарантию государства.

Облигации могут быть не только государственными, есть множество разновидностей по разным параметрам,

Покупка и продажа

Как и любые облигации, государственные ценные бумаги приобретаются и продаются на фондовом рынке. Порядок совершения сделок стандартен и не имеет особенностей.

Купить гособлигации инвесторы могут двумя способами:

- Путем обращения к брокеру. Таким образом приобретаются и другие ценные бумаги. Для их продажи тоже никаких ограничений не устанавливается. Сделки совершаются через специальную программу или по телефону.

- Путем открытия индивидуального инвестиционного счета (ИИС). Этот вариант позволит инвестору дополнительно получить налоговый вычет в размере 13%. Но данный вид счета имеет ряд ограничений.

Первый вариант дает инвестору свободу и возможность распоряжения облигациями на свое усмотрение, а второй – возместить налоговые расходы.

Для чего их выпускает государство?

- Для покрытия дефицита гос. бюджета. Нехватка финансовых средств наблюдается ежегодно, поэтому для его компенсации государство выпускает облигации среднего и длительного срока.

- Для устранения временного дефицита бюджета, который возникает, когда государство потратило часть бюджета, а налоги или какие-либо другие доходы еще не поступили в казну (ещё это называют «кассовый разрыв»). Время от времени наблюдается дефицит бюджета (как правило, в конце/начале квартала), и для его нейтрализации выпускают облигации короткого срока действия.

- Для финансирования гос. проектов. К примеру, целевые облигации, которые выпускаются для реализации конкретных проектов. Федеральная трасса, развитие какого-то сектора экономики и так далее.

- Привлечение средств для выплаты задолженности по другим ценным бумагам. Иначе это называется рефинансирование.

- В особых случаях государства выпускают облигации для того, чтобы рассчитаться ими за работы по гос. заказу.

Облигации – это ценные бумаги, выпускаемые органом, уполномоченным на то государством. Его эмиссия ставит цель – привлечение денежных средств, необходимых в бюджете. В истории РФ за прошлый век до перехода к демократическому обществу выпускались только государственные облигации (однако уже тогда они имели разновидности). Эти долговые бумаги играют важную роль в экономике любой страны. Их доля, обычно, составляет около половины от всей массы облигаций.

Цели эмиссии

Эмиссия государственных облигаций на российский или международный фондовый рынок позволяет правительству привлечь в бюджет дополнительные денежные средства.

Целью выпуска и использования финансов может быть:

- Регулирование объема денежной массы в обращении.

- Управления индексом инфляции.

- Регулирование валютного курса.

- Исполнение обязательств по другим выпускам.

- Перемещение денежных средств из одного сегмента рынка в другой.

- Формирование вектора доходности различных бондов. Прибыльность муниципальных и корпоративных облигаций всегда ориентирована на ГКО.

- Решение различных социально-экономических задач на уровне государства.

Простым языком – правительство использует деньги для финансирования страны, а также привлекает население к инвестиционной деятельности.

Облигации – более доходный вариант, в сравнении с банковскими депозитами, и менее рисковый, чем вложение средств в недвижимость или драгоценные металлы.

Зачем это частному инвестору?

Проще говоря, что мне могут дать облигации? А всё очень просто — на этом можно заработать. Любое физическое лицо может купить государственные облигации, и, тем самым, стать кредитором государства. Причём, если подходить с головой (глупости можно всегда сделать), это всегда будет выгоднее банковского депозита.

Государственные облигации являются самым надёжным инструментом для инвестирования личных средств. Вы можете их потерять только в том случае, если обанкротится само государство, что считается крайне маловероятным, скорее это произойдёт с очередным банком. Так что данный инструмент подойдёт для инвестиций сберегательного характера.

Минусом является то, что нужно разобраться как это всё работает, а это не все хотят делать. Но, вы, кажется не относитесь к их числу, раз читаете это на нашем сайте. Купить облигации можно у любого брокера, оформив брокерский счёт.

Инвестиции в облигации субъектов федерации

Облигации субъектов федерации с точки зрения надежности инвестирования стоят максимально близко к ОФЗ, при этом доходность таких бумаг по сопоставимым срокам инвестирования чуть выше, чем по ОФЗ.

При этом так же стоит учесть, что 90% обращающихся муниципальных бумаг — это бумаги с амортизацией номинала. То есть для корректного расчета доходности по ним так же необходим специальный облигационный калькулятор, с помощью которого можно просчитать приведенную доходность бумаг.

Здесь мы так же выделяем несколько наиболее интересных бумаг с точки зрения соотношения доходности и сроков инвестирования.

В целом на текущий момент такие бумаги дают чистую доходность без учета реинвестирования 7,5-7,8% годовых.

Виды в РФ

Итак, в России государственные облигации называют ОФЗ. Выпускает их Министерство финансов, а регулятором является Центральный Банк России.

Факты об ОФЗ

- Государственные облигации считают наиболее «надёжным» (но и самым «дешёвым») финансовым инструментом из всех остальных финансовых методов.

- Часто их именуют «облигации без риска», потому что гарантом является само государство. Но иногда и государство объявляет о своем дефолте (невозможности рассчитаться по долгу).

- Доходность гособлигаций напрямую зависит от ставки ЦБ. На сегодняшний момент доходность государственных облигаций от 5 — 7% годовых.

- Кроме ставки ЦБ на доход от облигаций влияет срок её обращения, — чем короче срок обращения, тем меньше рискует владелец долговой ценной бумагой, и тем ниже доход. Так же эта схема работает в обратную сторону.

- На купонный доход не предусмотрена налоговая ставка.

- Доход с облигаций облагается налогом.

- По срокам обращения ОФЗ могут быть короткими, средними или долгими. Самый длительный срок обращения ОФЗ может составлять — 25 лет.

Государственные облигации (как и все прочие) могут быть купонные и бескупонные (с фиксированным постоянным, фиксированным переменным и плавающим купоном). Также они различаются по способу погашения номинала:

- Обычные, когда номинал погашают в конце срока обращения.

- Амортизационные, номинал которых выплачивается частями в течение всего срока обращения облигации.

Читайте в отдельной статье подробнее про ОФЗ и их виды.

ОФЗ-Н

ОФЗ-Н — это ценные бумаги, выпускаемые Минфином России для обычных граждан: их просто купить, а риск крайне мал. Покупая ОФЗ-Н, гражданин занимает деньги государству, получая процентный доход. Это трехлетние государственные облигации с самым высоким уровнем надежности. Они предназначены только для физических лиц. Купить их можно у агентов в отделениях банков ВТБ 24 и Сбербанк.

Если вы частный инвестор и сталкивались с сокращениями ГКО ОФЗ, то знайте, такие облигации больше не выпускаются. Так назывались Государственные Облигации Короткого срока займа (от пары месяцев до 1 года).

Полезное видео, где подробнее рассказывается об ОФЗ и ОФЗ-Н, чем они отличается, что лучше и как они работают:

ОВВЗ

Облигации внешних и внутренних займов, они выпускаются в иностранной валюте всеми российскими эмитентами, включая органы власти.

Еврооблигации

Евробонды – это облигации, которые обращаются вне национального рынка валюты, а в иной иностранной валюте, например, долларах, евро, йенах. Евробонды, в отличие от российских облигаций, выпускаются не для какого-то одного рынка, а как бы являются универсальными для всех финансовых структур мира.

Рассмотрим подробнее чем различаются облигации.

Не только государство может быть эмитентом облигаций, они также бывают:

- Корпоративные, выписываемые корпорацией, акционерным обществом.

- Муниципальные, которые выпускают местные власти.

- Международные, которые выпускаются зарубежными финансовыми структурами.

Разные условия выкупа

Предусмотрены также различные способы расторжения долгового обязательства с обеих сторон. Для этого придумано несколько разновидностей облигаций, которые гарантируют возможность расторжения договора одной из сторон:

- отзывные;

- конвертируемые;

- с возможностью досрочной продажи.

Отзывная облигация (англ. callable bond) предоставляет эмитенту право на выкуп или отзыв долга до окончания срока размещения. Если такое произойдёт, то эмитент обязан выплатить определённую фиксированную премию. Существуют различные условия досрочного отзыва: в Америке можно отзывать только по окончанию указанного срока, в Европе принято отзывать только в предварительно обозначенные дни.

Облигация с правом досрочной продажи (англ. puttable bond) обеспечивает владельцу право на срочную продажу облигации эмитенту до истечения срока размещения.

Купонная ставка

Купонная ставка или гарантированная ставка процента на облигацию — это та сумма, которую получит держатель от эмитента в качестве компенсации за использование средств.

У государственных облигаций размер купонной ставки и рыночная цена на вторичном рынке, главным образом, зависит от величины ключевой ставки Центрального Банка.

Ставка на облигацию может быть нескольких видов:

- фиксированная;

- плавающая;

- обратная плавающая;

- нулевая.

Фиксированная купонная ставка на облигацию предполагает выплату статичного процента по истечению срока размещения облигации. Эти проценты не меняются ни при каких условиях.

Плавающая ставка на облигации зависит от указанной величины, такой как, к примеру, государственная ставка на облигации или процентная ставка национального банка. Изменение ставки проходит прямо пропорционально изменению той величины.

Обратная плавающая купонная ставка меняется обратно пропорционально определенной величине. Обычно, она вычисляется как величина, вычтенная из фиксированного процента.

ПРИМЕР! Обратная плавающая ставка может равняться 15% минус ставка государственных облигаций, которая зависит от конкретной облигации (например 7%).

Нулевая процентная ставка гарантирует отсутствие выплаты процентов, от слова совсем. Облигации с нулевой ставкой называют бескупонными. Сделки с такими облигациями осуществляются по дисконтной цене.

Существует ещё такое понятие как конверсия государственного займа — это изменение первоначальных условий займа. Если это происходит, то обычно изменяют процентную ставку, что сказывается на доходности бумаги. Например, такая конверсия была проведена в 1990 году, когда доход государственных облигаций увеличился с 3% до 9%.

Как облигации приносят доход

Существует несколько способов получения прибыли от ценных бумаг: увеличение номинальной стоимости, купон, возврат инвестиций.

Рост котировок

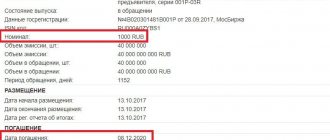

Каждая бумага имеет номинальную стоимость. Чаще всего этот показатель составляет 1000 руб. Эту сумму государство возвращает инвестору после завершения срока действия ОФЗ. Однако на фондовом рынке такие круглые цифры отсутствуют.

Рыночная стоимость активов постоянно меняется, хоть и не столь выражено, как цена акций. В периоды увеличения параметра облигацию можно выгодно продать, не дожидаясь периода погашения.

Купон

Это основной способ получения прибыли. Держателю бумаги выплачивают небольшую часть номинала за то, что он дает деньги в долг. Размер дивидендов чаще всего не меняется в течение всего срока действия. Однако встречаются активы с плавающей купонной доходностью. Об изменении размера выплат инвестор узнает перед началом следующего расчетного периода. Проценты начисляются каждый день, однако выплачиваются раз в 3, 6 или 12 месяцев. При продаже облигации купон не теряется. При покупке бумаги процент прибавляется к рыночной цене.

Доход по облигациям складывается из нескольких составляющих.

Возврат номинала

Владелец облигации получает вложенные средства в день погашения. Такой способ выгоден для вкладчика, купившего бумагу по цене ниже номинала. В остальных случаях возврат стоимости помогает сохранить капитал.

Доходность

Доходность по ОФЗ зависит от ключевой ставки Центрального Банка. Чтобы было удобно понимать, она всегда будет немного выше банковских депозитов. Например, если ключевая ставка будет равна 7.25%, то доходность облигаций будет в границах от 7% до 8% годовых. В то время как депозиты в банке будут 5-6% годовых.

На настоящий момент ключевая ставка равна 5%, а доходность составляет 5 — 7% годовых.

Кроме того, доход ещё зависит от рыночной цены облигации (за сколько вы её купите), от размера купона и от срока обращения. Обычно, чем дольше держите бумагу, тем больше получится доход.

В качестве альтернативы валютных вкладов, широкой популярностью среди клиентов банков пользуются валютные ОФЗ. Прибыль от этих бумаг тоже зависит от множества факторов, и валютные ОФЗ на вторичном рынке могут продаваться значительно дороже номинальной стоимости.

Формулы для расчета и примеры вычислений

Текущую доходность рассчитывают так: ТД = (Н * Кд)/Ц, где:

- Н — номинальная цена;

- Кд — купонная доходность, выражаемая в процентах годовых;

- Ц — рыночная стоимость актива.

При уменьшении последней показатель эффективности облигации повышается. В качестве примера можно взять бумагу стоимостью 950 руб. с купонным доходом 7,5%. Фактическая прибыльность составляет ТД = (1000 * 7,5)/950 = 7,89 %. Для расчета доходности к погашению используют формулу: ДП = (Н — Ц + НКД)/ЦП * (365/Дн) * 100 %, где:

- Н — номинальная цена;

- Ц — закупочная стоимость актива;

- НКД — накопленный купонный доход;

- Дн — срок погашения.

Для расчета эффективной доходности используют формулу: ЭДП=((Н-ЦП)/Л+НКД)/((Н+ЦП)/2*100%), где:

- Н — номинал, чаще всего равный 1000 руб.;

- ЦП — закупочная стоимость;

- НКД — накопленный доход;

- Л — число лет до погашения ОФЗ.

Риски

Не забывайте, что риски есть всегда и везде. Даже внести деньги на депозит не всегда надёжно. Давайте же разберемся, какие опасности несёт за собой инвестирование в облигации.

Ликвидность на рынке

Облигации можно продать досрочно, но цена будет ниже из-за малого спроса.

Процентная ставка

Когда процентная ставка растёт, цены на облигации падают. Поэтому если вы приняли решение продать облигации досрочно, то из-за возросшей процентной ставки цена облигации будет ниже цены на момент приобретения. Даже если платежная способность эмитента не снизилась (точнее, ухудшилась из-за возросшей ставки). Если ставка упала, то рисков нет, вы получите дополнительный доход на увеличении цены облигации (если она продается досрочно).

Валюта

Если вы покупаете облигации в долларах, евро или в другой валюте, не стоит забывать, что стоимость облигаций может снижаться из-за скачков курса валют.

Определение понятия

Государственные облигации – это вид долговых ценных бумаг, эмиссию которых проводит государство, ЦБ РФ или иной орган от имени правительства РФ. Держатель гособлигации имеет право на получение выплаты от эмитента номинальной стоимости и купонных процентов, если таковые предусмотрены. Выплата осуществляется в денежном или имущественном эквиваленте.

Государство выпускает ценные бумаги, для привлечения свободных денег населения, юридических или физических лиц. Полученные средства направляют на общественные, государственные или социальные потребности, устранение дефицита бюджета, кассовых разрывов, погашение задолженностей.

Говоря простым языком – государство выпускает на рынок облигации, занимая у физических и юридических лиц свободные средства. После деньги используются для государственных целей, они зависят от типа ценной бумаги.

Обращаются гособлигации на российском или иностранном фондовом рынке. Из этого вытекает, что есть как рублевые ценные бумаги, так и государственные еврооблигации. Эмиссией последних, кроме государства, занимаются и другие участники финансового рынка (муниципалитеты, коммерческие компании).

Займы

Государственные займы могут быть внутренние, внешние и отдельно можно выделить валютные. Согласно законодательству РФ, внутренними государственными заимствованиями называют такие займы, которые привлекают средства в валюте РФ как от физических и юридичеслих лиц, так и от международных финансовых организаций и иностранных государств. Облигации — это как раз инструмент для получения займов государством.

Валютный внутренний

Важно помнить, что валютные государственные облигации не идентичны друг другу. Различают облигации, которые номинированы в зарубежной валюте (долларах США) и те, что индексировали на валютный курс (номинированные в гривне). Также отличается срок их обращения – он может быть от 1 года до 3 лет.

Доход облигаций, предлагаемых МинФином в том или ином банке может различаться на несколько десятых процента.

Свежие выпуски облигаций Минфин публикует на аукционах пару раз в месяц, о графике размещений можно узнать на сайте министерства.

Внешний

Внешний заем для развивающихся стран предоставляется по «официальному алгоритму помощи развитию». Предусмотрены такие льготы:

- срок до 50 лет;

- ставка по проценту от 0,5 до 2 % годовых.

Внешний заем на 1-2 года выдается обычно частными компаниями (фирменная ссуда) и депозитными финансовым структурами, а ещё банками краткосрочного кредитования. Заем на срок больше 5 лет предоставляется финансовыми организациями, специализирующимися на долгосрочном кредитовании (к примеру, страховыми фирмами, банкирскими домами, международными инвесторами).

В США и Японии крупные внешние ссуды предоставляют экспортно-импортные банковские учреждения.

Правовое регулирование

Проведение государственных и муниципальных займов проводится в форме выпуска разных ценных бумаг, среди которых широко распространены облигации внутреннего гос. займа, которые удостоверяют долговое обязательство государства и дают право ее держателю по истечении указанного срока получить всю сумму долга и проценты по ней обратно.

Правовая основа выпуска и размещения долговых ценных бумаг описана в Федеральных законах: «О рынке ценных бумаг» от 11 апреля 1996 г. и «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 17 июля 1998 г.

По сроку действия займы разделяют на краткосрочные (до 1 года), займы среднего срока (от 1 года до 5 лет).

Инвестиции в корпоративные облигации

Специфика корпоративных облигаций на сегодняшний день заключается в том, что практически все облигации данного типа имеют переменный купон. Это значит, что ставка купонного дохода по ним определена лишь только до даты ближайшей оферты. Поэтому наиболее корректный расчет доходности по таким бумагам необходимо проводить до даты ближайшей оферты по бумагам.

Из корпоративных бумаг на текущий момент можно выделить несколько облигаций, имеющих в себе определенную инвестиционную идею и способных дать в текущих условиях доходность выше уровня гос. бумаг.

Рассмотрим облигации компании ПАО Газпромнефть БО-02. Специфика данной бумаги заключается в том, что на текущий момент по ней предусмотрено сразу 2 оферты.

То есть бумага будет либо досрочно погашена по решению предприятия 23.03.18, либо продолжит свое существование и может быть предъявлена к погашению инвестором 19.03.21 года. При погашении в 2021 году бумага способна принести доходность в 9,73% годовых, что существенно выше среднерыночного уровня по гос. бумагам.

Однако, по своей сути данная облигация является неким подобием структурного продукта, у которого есть определенная «вилка» доходности.

В данном случае мы видим, что при досрочном погашении со стороны предприятия инвестор получает минимальную прибыль, что равно доходности на уровне 2,2% годовых. При этом после погашения со стороны предприятия деньги сразу же поступают на брокерский счет и инвестор может инвестировать уже в другие альтернативные активы. Если же компания не объявляет выкуп облигаций со своей стороны, то инвестор остается обладателем высокодоходной и надежной корпоративной бумаги.

Так же на текущий момент мы выделяем такие бумаги, как ТГК-2 БО-02. Это безусловно рискованные бумаги для инвестирования, но также способные принести значительно более высокую доходность инвесторам в случае благоприятного исхода.

Энергетика – это одна из самых устойчивых отраслей. У них всегда будут клиенты. В российских условиях у этого сектора нет конкуренции. Кроме того, это социально-ориентированная отрасль и дефолт здесь – это проблема, за которой могут последовать тяжелые социальные последствия для целого региона. А это уже зона интересов власти.

Для целей анализа смотрим отчетность по МСФО за 2021 и 2021 год. По итогам 2021 года выручка компании растет, операционная прибыль растет так же, по итогам года у компании чистый убыток, но он существенно меньше чем годом ранее. Совокупный долг превышает размер собственного капитала практически в 4 раза — это критическое значение, свидетельствующее о том, что на конец 2021 года это были рискованные инвестиции.

Отчет о прибылях и убытках компании ТГК-2 на 31 декабря 2016 года:

Баланс компании ТГК-2 на 31 декабря 2021 года:

При этом согласно отчетности по МСФО компании за первое полугодие 2021 года, компания демонстрирует уверенную динамику роста. Выручка компании растет, валовая, операционная и чистая прибыль растут так же. Чистая прибыль растет кратно. Совокупный долг компании продолжает существенно превышать размер собственного капитала, но данное соотношение улучшается, то есть собственный капитал растет, а долг снижается.

Отчет о прибылях и убытках компании ТГК-2 на 30 июня 2017 года:

Баланс компании ТГК-2 на 30 июня 2021 года:

Все это свидетельствует о том, что ситуация в компании существенно меняется в положительную сторону, и как следствие и снижаются риски по ее облигациям.

При этом на текущий момент чистая доходность по данным бумагам без учета реинвестирования составляет 12,55%. Что существенно выше среднерыночного уровня.

Таким образом, учитывая высокую доходность бумаги, а также то, что бумага имеет амортизацию по номиналу — доходность в данном случае покрывает потенциальные риски инвестирования. Однако, такие бумаги как ТГК-2, то есть с более высоким риском мы обычно включаем либо в широко-диверсифицированные портфели, либо стараемся перекрыть риски по таким бумагам в своих портфелях.

Валюта облигаций

Подавляющее большинство облигаций, обращающихся на Московской бирже номинированы в национальной валюте – около 1640 выпусков (93%), половина из которых являются ликвидными. Облигация, выпущенная российским эмитентом и номинированная в иностранной валюте, называется еврооблигацией. (см. статью «Как купить еврооблигации»). Торги еврооблигациями проходят в основном на зарубежных площадках. Некоторые бумаги доступны и на Московской бирже: 110 выпусков в долларах (6%), из которых 52 ликвидны, и 15 в евро (1%) — по 7 совершаются сделки. Средний номинал таких облигаций равен 1000 долларов или евро. Однако бывают и исключения, как в большую, так и в меньшую сторону. Рассмотрим пример еврооблигации — Совком 2В3, номинал которой равен 100$.

Эмитентом данного выпуска выступает крупный российский коммерческий банк ПАО Совкомбанк. Номинирована в долларах, как следствие все сделки совершаются в этой же валюте.

Выводы: нужен широко диверсифицированный портфель из облигаций

Облигации безусловно более стабильный инструмент по сравнению с акциями, однако, и здесь ситуация может меняться достаточно быстро. Появляются новые выпуски бумаг, меняется доходность и гасятся имеющиеся выпуски. Все это говорит нам о том, что на этом рынке так же стоит держать руку на пульсе и следить за событиями. Такой подход поможет вовремя обойти стороной плохие облигации и приобрести хорошие по максимально выгодным ценам!

Облигации хоть и кажутся на первый взгляд простым и однозначным финансовым инструментом, таят в себе много скрытых «подводных камней», поэтому для достижения стабильного и предсказуемого результата инвестирования необходимо прежде всего формировать эффективный диверсифицированный облигационный портфель, а в дальнейшем управлять им.

Плюсы и минусы

О плюсах я уже косвенно рассказал: это безусловная надежность, в основном высокий уровень ликвидности, и налоговый щит.

Минус государственных облигаций в том, что за надежность приходится расплачиваться доходностью: корпоративные бонды российских компаний зачастую имеют более привлекательные ставки купонов и более регулярные выплаты, в отличие от государственных облигаций, где выплаты производятся в основном один раз в год.

Иногда к преимуществам и недостаткам можно причислять конкретные свойства облигаций, например с предлагаемой офертой или нет, с переменным или фиксированным купоном и т.д.

Вывод

На российском рынке облигаций обращается большое количество разнообразных долговых активов. Любой начинающий инвестор может столкнуться со сложностями при поиске качественных облигаций для своего инвестиционного портфеля.

О том как выбирать лучшие бумаги и обходить все «подводные камни» рынка облигаций мы рассказываем в нашей «Школе Разумного Инвестора». Начать обучение можно с бесплатных уроков и вебинаров. Записаться на ближайший открытый урок можно по ссылке – https://mk.fin-plan.org

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями! Прибыльных вам инвестиций!

Где и как можно купить

Приобрести государственные облигации можно через банк или российского брокера. Для тех бондов, которые обращаются на вторичном рынке, предпочтительнее второй способ. Госбонды можно покупать в виде структурных продуктов, обеспечивая широкую диверсификацию с минимальным порогом входа.

Самостоятельно на Московской бирже

Для этого необходимо открыть счет в лицензированном брокерском доме. Сейчас зачастую это можно сделать онлайн. Далее нужно скачать торговую платформу, где совершить сделку с подходящими государственными облигациями.

В составе ПИФа

Паевые инвестиционные фонды включают в себя множество инструментов, порог для входа здесь минимальный. Минус таких продуктов – отсутствие онлайн-котирования, т.е. все цены по активам рассчитываются только после завершения торгов. Примером таких инструментов на российском рынке, куда входят государственные облигации, можно привести ПИФ Сбербанка «Фонд перспективных облигаций», ПИФ Альфа-банка «Альфа-Капитал Облигации плюс» и др. Минимальный порог инвестирования в обоих примерах установлен на уровне 1000 руб.

ETF

ETF, или торгуемый на рынке фонд, – это еще вид структурных продуктов с небольшим финансовым порогом входа и широкой диверсификацией по инструментам. Они превосходят ПИФы по всем параметрам, однако выбор таких структурных продуктов не очень велик. В пример приведу FinEx Cash Equivalents UCITS ETF, куда входят короткие государственные бонды США с рублевым хеджем.

Лучшие брокеры

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Крупнейшие представители отрасли по праву лидируют и пользуются популярностью, так как наряду с конкурентными комиссиями они предоставляют высокий уровень сервиса и первоклассные рейтинги надежности.