Инвестпривет, друзья! Для того, чтобы совершать грамотные инвестиции, необходимо понимать, на какую реальную доходность вы можете рассчитывать. Так вы сможете понять, будет ли выгоден предлагаемый вам финансовый инструмент, каковы его риски, какую долю выделить ему в своем портфеле и т.д. Иначе может получиться так, что все деньги будут вложены в «сверхдоходный» инструмент, который в итоге окажется не таким доходным, либо у него будут высокие риски, о которых вам никто не говорил, либо за ним вообще будут стоять мошенники.

Алгоритм расчета доходности ЦБ

Подсчитывая доходность, не стоит забывать о времени – отчетном периоде, в течение которого и был зафиксирован торговый результат. Например, 50 % прибыли могло быть заработано за неделю, месяц, квартал либо год.

Лучше всего статистику своей биржевой деятельности рассчитывать применительно к универсальной временной единице – календарному году. С одной стороны, это позволяет сглаживать аномальные колебания прибыли (или убытков) по отдельным сделкам. С другой стороны, начинающий инвестор, который продержался на рынке год, прошел своего рода экзамен, и его результаты заслуживают доверия.

Доходность акций: можно ли обогнать индекс

Инвесторы в эпоху падения ставок обычно перекладываются из облигаций и депозитов в акции или корпоративные облигации. Тут и начинается увлекательная игра под названием «обгони индекс и покажи, какой ты крутой инвестор». Но можно ли обогнать индекс на долгосрочной дистанции?

Если говорить коротко, то нет. Причин несколько:

- трейдинг – это игра с отрицательным математическим ожиданием за счет комиссий и налогов;

- индексы более устойчивы к кризисам за счет своей грамотной диверсификации;

- в индекс включаются наиболее ликвидные, устойчивые и перспективные акции, которые в целом растут вместе с рынком (и трейдеры в любом случае будут торговать на них).

Но в целом можно сравнивать свои успехи в инвестировании с индексом. Например, историческая среднегодовая доходность индекса S&P500 за последние 50 лет составляет порядка 9,7% – т.е. примерно на столько растут американские акции в год. С учетом кризисов и реинвеста дивидендов.

Доходность индекса ММВБ (Мосбиржи) составляет примерно 16% в год. Это данные с учетом кризисов, когда доходность была отрицательной, и при учете реинвестирования дивидендов, т.е. с учетом сложного процента.

Следовательно, при инвестировании в американские акции справедливо ожидать доходность на уровне 9-10%, а в российские – 16%. На европейском рынке средняя доходность рынка акций 8-12% в зависимости от страны, т.е. примерно на уровне чуть выше американского.

Но это – индексы широкого рынка. Более узкие индексы, например, Dow 30, учитывающий котировки 30 промышленных гигантов США, или Euro Stoxx 50, включающий в себя 50 самых крупных компаний Европы, могут показывать как большее значение, так и низкое.

Однако доходность хеджевых и взаимных фондов, а также отдельных инвесторов, всё же принято сравнивать с индексом широкого рынка. Если же фонд является узкоспециализированным, то его бенчмарком является соответствующий индекс, и тут его доходность следует сравнивать не с широким рынком, а его частью.

Таким образом, понимание того, сколько реально заработать на фондовом рынке, убережет вас от мошенников, которые обещают доходность на уровне 25-50% годовых в рублях или 20% в валюте.

Но некоторые исключительные личности могут опередить эти показатели.

Виды доходности ЦБ

Наибольшее распространение на рынке получили 3 вида доходности ценных бумаг:

- спекулятивный доход (результат купли-продажи актива);

- дивидендный;

- купонный (характерен для держателей облигаций).

Облигации могут выпускаться и без купонных выплат. В таком случае прибыль инвестора состоит из дисконта – разницы между номинальной стоимостью и фактической ценой, по которой куплен финансовый актив.

Виды перечислены в порядке убывания потенциальной прибыли и риска.

Как мошенники пользуются доверчивостью начинающих инвесторов

Но зарабатывать выше рынка хочется. Ведь получать жалкие 4-5% годовых на фондовом рынке США или 3-4% на европейском рынке не хочется никому. Нам подавай 20% в валюте! А лучше 50%! И лучше не в год, а в месяц, чтобы за год утроить или упятерить свои вложения!

Этим пользуются мошенники, предлагая «инвестиции» в различные сомнительные проекты. На самом деле они не вкладывают деньги ни в фондовый рынок, ни в криптовалюту, ни в стартапы, ни в какие-нибудь «уникальные» облигации – а работают по банальной схеме финансовой пирамиды, когда выплаты предыдущим «инвесторам» идут за счет довнесений со стороны новичков.

Отличить финансовые пирамиды от реальных инвестиционных проектов можно по совокупным признакам:

- обещание нереальной доходности – от 15-20% в валюте и от 30-35% в рублях в год, а то и в месяц;

- отсутствие на сайтах компании реальных документов о деятельности – аудиторских отчетов, устава, инвестиционной декларации и т.д.;

- представление красочных презентаций и видеороликов вместо настоящих отчетов;

- отсутствие информации об инфраструктуре фонда, его учредителях, ключевых фигурах, акционерах и т.д.;

- регистрация в оффшоре;

- агрессивный маркетинг.

Создатели финансовых пирамид играют на страхе и жадности людей. На своих сайтах они обещают огромную доходность «без всякого риска» и подгоняют вложиться – мол, такой шанс есть только раз в жизни.

На самом деле такие мошенники опираются на неграмотность людей и рассчитывают на выпытывание небольших сумм, из-за которых за ними никто гоняться не будет. Но курочка по зернышку клюет… Подробнее о том, как отличить реальную инвесткомпанию от хайпа – здесь.

Если вы столкнулись с такой компанией, то задайте себе несколько вопросов:

- Если эти инвесторы нашли такой «Грааль», то почему они не берут кредиты в банке под более низкий процент и не прокручивают деньги по такой схеме самостоятельно, а ищут каких-то частных инвесторов, которым еще и вознаграждение нужно выплачивать?

- Почему имена этих «экспертов» не значатся в колонке Forbes и вообще в деловой прессе – ведь если какой-то фонд стабильно делает даже «жалкие» 10-15% годовых в долларах, то это – очень крутой фонд?

- Почему управляющий фондом ищет частных инвесторов, а не предлагает свою схему банкам и крупным фондам, ведь с их капиталом «поднять бабло» значительно проще?

Если какой-то проект или какая-то компания предлагают вам доходность, опережающую безрисковую ставку доходности более чем в 3 раза, то перед вами либо очень рискованный инструмент без диверсификации, который может дефолтнуться, либо откровенные мошенники, привлекающие деньги в пирамиду.

Таким образом, если вы пришли на фондовый рынок и рассчитываете перегнать индекс и заткнуть за пояс Баффетта, я вас разочарую. Более 20% годовых на российском и более 10-12% на зарубежном делать получается только у настоящих профи. Новички могут рассчитывать на доходность, раза в 1,5-2 выше безрисковой, т.е. 12-16% на российском и 5-8% на западном рынке. Этих цифр более чем реально добиться даже с небольшим капиталом за счет грамотного отбора активов и правильной диверсификации. А всё остальное – от лукавого. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 1 Средняя оценка: 5]

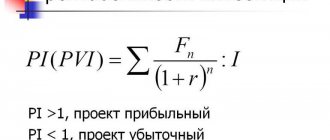

Формула расчета

Предположим, что на 1 января 2021 инвестор имел 100 000 рублей. В течение года он инвестировал в разные торговые инструменты, закрывал сделки, фиксируя локальные прибыли и убытки по ним. На 31 декабря 2021 года его депозит составил 134 000 рублей. Доходность нашего удачливого игрока рассчитывается следующим образом: (134 000 – 100 000)/100 000 = 0,34, или 34 процента годовых!

Если на 31 декабря часть его средств находится «в бумагах», то есть он купил, но не стал продавать в конце отчетного периода, то доходность можно рассчитать, учитывая текущие рыночные цены этих инструментов.

Сколько зарабатывают гуру инвестиций

Речь идет о настоящих гуру в мире инвестиций – опытных игроках на фондовом рынке, которые своими действиями заслужили респект и уважуху со стороны прочих участников. В первую очередь – об Уоррене Баффетте, который на сегодняшний день занимает 3-ю строчку в Forbes и является первым долларовым миллиардером, сделавшим свое состояние исключительно на инвестициях (а не промышленником, как, например, Билл Гейтс или Илон Маск).

А вот еще интересная статья: Что такое биржевой тикер: определение и примеры

Баффетт неоднократно признавался лучшим инвестором XX века, и это неспроста. Среднегодовая доходность его компании Berkshire Hathaway составляет 20,5% годовых. В долларах, ребята. Это лучший показатель за всю историю человечества. Он опережает индекс S&P500 в 2 раза.

Нужно понимать, что Баффетт не сам проводит все сделки – в его фонде работают лучшие аналитики и трейдеры, он получает инсайдерскую информацию со всего мира, имеет возможность скупать компании с небольшой капитализацией и перепродавать их после «прокачки». Все эти возможности недоступны не только частным инвесторам, но и большинству управляющих крупных хедж-фондов. А вы хотите сами, из дома, обогнать индекс? Так не бывает