Критерий оценки инвестиционных вложений

Формой реализации инвестиционной деятельности компании является инвестиционный проект. Оценивая его, необходимо определить его экономическую эффективность. Одним из критериев оценки инвестиционных вложений является нормативный коэффициент эффективности инвестиций. Но где найти средства вовремя для вложения, когда кризис в экономике и нестабильность в законодательстве? Большинство инвесторов находится за рубежом, где финансисты играют по своим правилам, они готовы вкладывать средства только в те проекты, которые принесут им выгоду. Возникает проблема: что же может привлечь внимание иностранных инвесторов? Что в состоянии служить той отправной точкой, которая поднимет флаг для старта инвестиций?

Нередко решения должны приниматься, когда существует много альтернативных проектов. В таком случае необходимо осуществить выбор одного или нескольких вариантов, опираясь на определенные критерии. Инвесторам необходимо сделать экономическое обоснование инвестициям, поэтому, по нашему мнению, такой точкой может служить нормативный коэффициент эффективности инвестиций, который будет показывать привлекательность и целесообразность привлечения их в ту или иную отрасль. Именно это параметр показывает оптимизацию указанного объёма производства конечной продукции. Поэтому целью изучения является исследование того, как эволюционирует нормативный коэффициент эффективности использования инвестиций в современных условиях.

Эффективность использования факторов производства

Любое предприятие располагает трудовыми ресурсами, основными и оборотными средствами производства. Без них нереален производственный процесс. Также компании стараются улучшить свои показатели вложения средств для улучшения показателей деятельности.

Для расчета эффективности использования каждого из этих факторов используются свои способы. Некоторые из них базируются на одних и тех же принципах.

Исследования и публикации по проблеме

Мировая научная мысль представляет много теоретических разработок по методам и критериям оценки экономической эффективности инвестиций. Известными иностранными исследователями в этой сфере являются: В. Беренс, Л. Дж. Гитман, М. Д. Джонки, П. М. Хавранек, В. Шарп, И. Ансоф, С. Шмидт, Дж. Фрэнсис, Дж. Ван Хорн, Д. Марковиц, Х. Джонсон, Дж. Бейли, Г. Александер. Исследованию различных аспектов инвестиционной деятельности и анализу эффективности инвестиционных проектов посвящены научные труды ведущих ученых стран СНГ. Это В. И. Анин, В. П. Бабич, Ю. Бажал, И. А. Бланк, Л. М. Борщ, Ю. Бендерский, А. Гальчинский, В. Геец, А. Гойко, К. А. Ефимов, В. Красовский, Д. С. Львов, М. Мельник, А. С. Музыченко, Е. Панченко и др.

Изложение основного материала

Оценивая инвестиционный проект, необходимо определить его экономическую эффективность. Одним из таких критериев оценки инвестиций является нормативный коэффициент эффективности инвестиций. Что же он представляет собой? Для чего его используют и есть ли вообще необходимость в нем в современных условиях? Понятие «нормативный коэффициент эффективности инвестиций» возникло еще в советское время, когда данный коэффициент устанавливался планово-директивно высшими ветвями власти. Его необходимость была вызвана тем, что как предприятиям и отраслям, так и государству необходим был показатель, который заставлял бы каждого пытаться достичь, а иногда даже и преувеличить указанный показатель, тем самым показывая высокую эффективность предприятия, отрасли, страны. Поэтому первые проявления были отражены в Методических рекомендациях Госкомитета СССР по науке и технике, в Госплане и др.

Основные направления повышения эффективности

Залогом успешного управления любым предприятием (промышленным или общественного питания) является постоянное повышение эффективности производства, а именно, проведение систематического анализа и оценки эффективности используемых оборотных средств, планирование, разработка и внедрение мероприятий по повышению эффективности. Основным направлением повышения эффективности предприятия считается улучшение качества продукции.

Улучшение качества продукции способствует:

- увеличению объёма реализации, следовательно, и прибыли;

- конкурентоспособности продукции;

- повышению имиджа предприятия;

- снижению риска банкротства и обеспечению устойчивого финансового положения.

Совершенствование качества – не единственный способ повышения эффективности. Чтобы улучшить общее финансово-экономическое состояние организации необходимо:

- Снизить трудоёмкость

- Экономить средства труда.

- Повысить технический уровень производства.

- Внедрить системы материального стимулирования.

- Освоить новые технологии.

- Автоматизировать и механизировать производство.

- Создать и использовать новые виды материалов.

- Повысить профессиональный уровень персонала.

- Улучшить условия работы.

- Совершенствовать систему мотивации.

Одним из основных экономических методов управления, обеспечивающих эффективное функционирование предприятия, является маркетинг. Маркетинг позволяет изучить потребности покупателей и находить способы, как эти потребности быстро и выгодно удовлетворить с минимальными рисками и затратами, но с максимально потенциальной прибылью.

Определение нормативного коэффициента

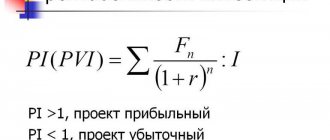

Нормативный коэффициент — это минимально допустимый уровень экономической отдачи от включения в хозяйственный оборот дополнительной единицы ресурса. По своей экономической сути нормативный коэффициент эффективности показывает общий результат оптимизации распределения свободного ресурса капитальных вложений, который обеспечивает максимальное снижение текущих расходов, математическая формулировка которого сводится к следующему.

Прежде всего, нормативный коэффициент экономической эффективности выходит из задачи минимизации суммарных текущих затрат на производство фиксированного планом количества продукции. Полученное значение и будет оптимальным. В советские времена эти параметры могли рассчитываться как для каждого предприятия, так и для отрасли, и для страны в целом. Нормативные коэффициенты эффективности капиталовложений используют только для сравнения прироста инвестиций при обосновании наиболее рационального варианта. Их нельзя отождествлять с нормативом при определении абсолютной эффективности капиталовложений. Нормативный коэффициент эффективности затрат является неотъемлемой частью методики приведенных затрат. В основе лежит критерий, который рассчитывается по формуле (1). Эффективным признается и вариант с минимальной суммой сводных затрат: Зі = Сі + ЕнКи → min, (1), где:

Зі — затраты по каждому варианту;

Сі — текущие расходы по каждому варианту;

Ен — нормативный коэффициент эффективности вложений;

Ки — капиталовложения по каждому варианту.

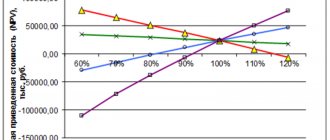

Поэтому экономическую эффективность капиталовложений сравнивают по уровню приведенных затрат по нескольким вариантам инвестиций. Самый эффективный из вариантов использования капиталовложений — тот, что обеспечивает минимальную сумму приведенных затрат в расчете на единицу продукции или выполненной работы. Однако уже в следующей Методике (1977 года) нормативный коэффициент эффективности инвестиций используется как единственный и устанавливается в 0,15. В современных условиях он равен норме дисконтирования (приведения разновременных экономических показателей к началу расчетного периода — то есть до года, предшествующего началу строительства), величина которой принимается в зависимости от конкретных условий (как правило, соответствует учетной процентной ставке Национального банка). В рыночных условиях лучше проводить отбор вариантов инвестиционных проектов по компромиссному критерию чистой прибыли, так как при этом в значительной степени уравновешиваются нынешние расходы и будущие доходы от осуществленных вложений. С другой стороны, этот критерий имеет тот недостаток, что согласно ему избираются объекты без достаточного учета потребностей научно-технического прогресса, поэтому он замедляется.

Расчет IRR

IRR, Internal Rate of Return, Внутренняя норма рентабельности

Показатель внутренней нормы рентабельности или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения цены источника средств для данного проекта (англ., Cost of Capital, CC). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- при IRR > СС проект следует принять;

- при IRR < СС проект следует отвергнуть;

- при IRR = СС проект ни прибыльный, ни убыточный.

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект.

Критерий максимума

Ритм прогресса сильно зависит от несовершенства цен и требует точной количественной оценки норматива эффективности капитальных вложений с аналогией на банковские проценты. Критерий максимума нормы эффективности капитальных вложений, наоборот, стимулирует высокую скорость развития технического прогресса и значительно меньше зависит от недостатков системы ценообразования, так как он оперирует относительной характеристикой типа прокатной оценки единицы капитальных вложений за весь срок эксплуатации объекта. Основной недостаток критерия максимума нормы эффективности капитальных вложений — завышение судьбы фондоемких вариантов и, соответственно, удельного веса инвестиций в целом и затрат на производство. Этот недостаток можно частично или полностью компенсировать увеличением срока списания, то есть чуть способствовать повышению скорости накопления, технического прогресса и экономического роста. Но такой критерий максимума нормы эффективности имеет еще преимущества с точки зрения оценки инвестиционных проектов, поскольку, наряду с величиной максимальной рентабельности, он показывает финансовую ликвидность капитальных вложений и дефицитность ресурсов проекта, выясняется при анализе внешних границ и находится в сущности принципа окупаемости вложений по счету полной реинвестиции чистого и валового доходов.

Введение

Ключевые показатели эффективности (КПЭ или KPI, key performance indicators) определяются как поддающиеся количественной оценке результаты расчетов, характеризующие наиболее важные факторы успешной деятельности предприятия. КПЭ важны для понимания и совершенствования производственных результатов как с точки зрения перспектив создания эффективного цифрового производства, так и для достижения стратегических корпоративных целей.

В июне 2021 года был принят ГОСТ Р ИСО 22400-2—2016, который идентичен международному стандарту ИСО 22400-2:2014. В настоящем стандарте определены КПЭ, используемые на практике для оценки эффективности работы оборудования и производственного персонала непрерывного, серийного, дискретного производства, а также при хранении и транспортировке продукции. В документе рассмотрены формулы для расчета КПЭ, потребители этих показателей, а также описана методика применения КПЭ

Шаги для определения показателей эффективности инвестиций

Единственный максимальный норматив эффективности на уровне всей экономики — средняя и изменяемая во времени объективно обусловленная оценка ресурса «капитальных благ», которая может быть нижней границей эффективных вложений. Если для области максимальный норматив эффективности больше общего для экономики в целом, то эта отрасль будет развиваться. Но и при таких обстоятельствах не всегда будет отбрасываться вариант с меньшей нормой эффективности. Итак, в реальной экономике, развивающейся с нормативом эффективности меньше общего показателя, вариант капитальных вложений будет отклонен, поскольку его отсутствие может сдержать развитие отрасли.

Можно предложить следующие шаги для определения оценки эффективности инвестиций:

а) оценивается переменная во времени или усредненная по времени величина максимального норматива эффективности на уровне экономики по наиболее вероятным будущим условиям функционирования экономики;

б) оцениваются отраслевые величины норм эффективности капитальных вложений (инвестиций и, если отраслевая эффективность инвестиционного проекта больше нормы эффективности всей экономики, то этот проект принимается, если это не так, то с выясняются причины такого явления и принимается решение в соответствии с проведенным анализом);

в) максимальные нормативы эффективности инвестиционных проектов сопоставляются с отраслевыми нормативами эффективности, и если отраслевые нормативы эффективности крупнее таких нормативов на уровне всей экономики, то эти проекты выполняются в порядке убывания, если же наоборот, то выбираются наименее рентабельные инвестиционные проекты, выполнение которых связано с объективными обстоятельствами.

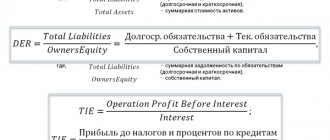

Расчет показателей рентабельности и оборачиваемости

Как мы помним, инвестиционный проект проходит через три основные стадии: предынвестиционную, инвестиционную и эксплуатационную. Сообразно этому, оценивая эффективность проекта, целесообразно рассматривать две группы показателей эффективности.

- Показатели эффективности эксплуатационной стадии и показатели финансового состояния компании (источники данных: БДР и БЛЛ).

- Показатели эффективности инвестиций, расчет которых производится на основе данных финансово-инвестиционного бюджета (по методу cash flow).

Первая большая группа показателей часто именуется у финансистов, как «критерии надежности» ведения бизнеса. Имеется в виду, что проект не должен нанести урон финансовому состоянию компании, пошатнуть ее устойчивость, независимость, платежеспособность, привести к снижению рентабельности. В чистом виде эти показатели не могут считаться оценивающими эффективность в ее буквальном смысле. Однако, с позиции оценки проекта как целостного явления, они, безусловно, входят в комплекс системных параметров оценки ИП.

Для реализации расчетного комплекса первой группы используются исключительно количественные критерии финансового менеджмента. Финансовая надежность включает такие интегральные характеристики, как рентабельность, критерии финансового состояния, значения расчетов точки безубыточности и финансового рычага. Рентабельность – самый доступный, но весьма информативный параметр данной группы. Различают несколько видов рентабельности и оборачиваемости, относящейся к этому же числу показателей:

- рентабельность активов (ROA);

- рентабельность собственного капитала (ROE);

- рентабельность инвестиций (ROI, ROIC, ROACE);

- рентабельность инвестированного капитала (ROP);

- рентабельность продаж (ROS);

- коэффициент оборачиваемости активов (TAT);

- индекс оборачиваемости товарно-материальных запасов (ITR).

В наибольшей степени нас будут интересовать несколько из представленных выше параметров. Одному из них посвящена отдельная статья о показателе рентабельности инвестиций. Самый современный из показателей рентабельности инвестиций – доходность среднего задействованного капитала (ROACE). Не меньшее значение для реализации комплексной оценки эффективности имеет показатель ROP (рентабельность инвестированного капитала). Он характеризует способность компании создавать прибыль в привязке к проекту без учета способа его финансирования. Рассчитать данный параметр позволяет формула, представленная ниже.

Формула рентабельности инвестированного капитала

Исследования экономической эффективности инвестиционных проектов

Вопросам исследования экономической эффективности инвестиционных проектов в современной литературе уделяется значительное внимание. Вместе с тем, отсутствует и единое мнение относительно выбора методов и показателей эффективности при оценке объектов реального инвестирования. Так, например, И. А. Бланк методы оценки разделяет на две группы: традиционные и новые. При применении традиционных способов предлагается рассчитывать коэффициент эффективности и срок окупаемости инвестиций; к новым методам он относит расчет периода окупаемости, внутренней нормы доходности. А. А. Преувеличенов считает, что оценка эффективности инвестиционных проектов может даваться с помощью таких методов: расчета прибыли, учета чистой конечной стоимости капитала, чистой приведенной цены капитала, предельной эффективности. Изучение предложенных в специальной экономической литературе подходов к оценке эффективности инвестиционных проектов свидетельствует, что наиболее обоснованы они в работе Я. Д. Крупки. Он выделяет два направления, по которым целесообразно давать оценку эффективности проектов в процессе включения их инвестором в инвестиционный портфель:

1. Простые статические методы, не учитывающие временного фактора.

2. Новые динамические методы, основанные на дисконтировании будущих финансовых потоков, приведении их к настоящей стоимости.

Среди традиционных показателей крупнейшее распространение получили: коэффициенты эффективности (отношение среднегодовой суммы прибыли к объемам капитальных вложений) и период окупаемости (обратный от него показатель). Несмотря на простоту расчета, оба эти показателя имеют определенные недостатки. Во-первых, они не учитывают фактора времени. В результате этого при расчете как коэффициента эффективности, так и периода окупаемости определяются пропорции по явно несопоставимым величинам — сумме инвестированных средств в настоящей стоимости и ожидаемой прибыли в будущей стоимости. Учитывая то, что разрыв во времени между вложением средств и получением будущих выгод может быть значительным, на такое сравнение существенное влияние может иметь инфляция, другие виды инвестиционного риска. Во-вторых, недостатком указанных традиционных методов расчета эффективности капитальных вложений является то, что за основной критерий возвращения инвестору вложенного капитала принимается только сумма прибыли. Особая трактовка в прошлые времена понятия амортизации (как способа аккумулирования средств для будущего воспроизведения изношенных объектов) не позволяла рассчитать амортизационные отчисления. В рыночных же условиях амортизация расценивается как способ возврата вложенного инвестором капитала. Она вместе с чистой прибылью, как отмечалось, является источником формирования денежного потока.

Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение общества внутренний валовой продукт, который делится между участвующими в проекте фирмами, банками, бюджетами разных уровней, акционерами и пр. Поступлениями и затратами этих субъектов определяется выбор различных эффективностей инвестиционных проектов.

Виды эффективности:

1) эффективность проекта в целом;

2) эффективность участия в проекте.

Эффективность проекта в целом – оценивается для определения возможной привлекательности проекта для будущих участников и для поиска источников финансирования.

Она включает в себя общественную (социально-экономическую) и коммерческую эффективность проекта.

Показатели общественной эффективности – социально-экономические последствия создания инвестиционного проекта для всего общества (в том числе как непосредственные затраты и результаты проекта) и «внешние»: затраты и результаты в смежных секторах экономики, социальные, экологические и другие внеэкономические эффекты. В некоторых случаях, когда эти эффекты очень значимы, при отсутствии документов может быть использована оценка независимых квалифицированных экспертов. Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, который реализует инвестиционный проект.

Показатели эффективности проекта в общем с экономической точки зрения характеризуют технологические, технические и организационные аспекты.

Эффективность участия в проекте заключается в заинтересованности в нем всех его участников и реализуемости инвестиционного проекта.

Эффективность участия в проекте должна состоять из:

1) эффективности участия предприятий в проекте;

2) эффективности участия в проекте структур более высокого уровня, чем предприятий-участников инвестиционного проекта;

3) эффективности инвестирования в акции предприятия;

4) бюджетной эффективности инвестиционного проекта. Основные принципы эффективности:

1) рассмотрение проекта на протяжении всего его жизненного цикла до его прекращения;

2) правильное распределение денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможностей использования различных валют;

3) сопоставимость различных проектов;

4) принцип положительности и максимума эффекта. С точки зрения инвестора, для того чтобы инвестиционный проект был признан эффективным, нужно, чтобы эффект реализации проекта был с «плюсом»; при сравнении нескольких альтернатив инвестиционных проектов предпочтение должно отдаваться проекту с наибольшим значением эффекта;

5) учет фактора времени. При оценке эффективности проекта необходимо учитывать разные аспекты фактора времени, а также изменения во времени проекта и его экономического окружения; временной разрыв между поступлением ресурсов или производством продукции и их оплатой; неравноценность разновременных затрат или результатов (предпочтительнее более ранние результаты и более поздние затраты);

6) учет только предстоящих поступлений и затрат. При расчете показателей эффективности нужно учитывать только планирующиеся в процессе осуществления проекта поступления и затраты, включая затраты, которые связаны с привлечением ранее образованных производственных фондов, а также предстоящие потери, которые вызваны осуществлением проекта (например, от прекращения действующего производства в связи с созданием на его месте нового);

7) учет всех наиболее существенных последствий проекта. При оценке эффективности инвестиционного проекта надо учитывать все последствия его осуществления. Если их влияние на эффективность допускает количественную оценку, в этих случаях ее следует произвести. В иных случаях учет этого влияния должен производиться экспертно;

учет участников проекта, противоречие их интересов и разных оценок стоимости капитала;

учет участников проекта, противоречие их интересов и разных оценок стоимости капитала;

9) поэтапность оценки. На разных этапах разработки и осуществления проекта (выбор схемы финансирования, обоснование инвестиций, экономический мониторинг) заново определяется его эффективность с различной глубиной проработки;

10) учет влияния на эффективность инвестиционного проекта надобности в оборотном капитале, который необходим для работы создаваемых на этапах реализации проекта производственных фондов;

11) учет влияния инфляции (учет изменения ресурсов и цен на различные виды продукции в период реализации проекта) и возможности использования нескольких валют при реализации проекта;

12) учет (в количественном виде) влияния рисков и неопределенности, сопровождающих реализацию проекта.

Объем исходной информации зависит от стадии проектирования, на которой производится оценка эффективности.

Исходные сведения должны включать:

1) цель проекта;

2) характер производства, общие сведения о применяемой технологии, вид производимой продукции (работ, услуг);

3) сведения об экономическом окружении;

4) условия начала и завершения осуществления проекта, продолжительность расчетного периода.

Перед осуществлением оценки эффективности экспертно находится общественная значимость проекта.

Общественно значимыми считаются народнохозяйственные, крупномасштабные проекты.

На начальном этапе рассчитываются показатели эффективности проекта в целом.

Целью этапа является создание необходимых условий для поиска инвесторов и агрегированная экономическая оценка проектных решений.

Для локальных проектов оценке подлежит только их коммерческая эффективность, в случае ее приемлемости рекомендуется непосредственно переходить к следующему этапу оценки.

В первую очередь для общественно значимых проектов оценивается их общественная эффективность. При плохой общественной эффективности такие проекты к реализации не рекомендуются и не имеют право претендовать на государственную поддержку. При достаточной их общественной эффективности, оценивается их коммерческая эффективность. Если общественно значимый инвестиционный проект имеет достаточную коммерческую эффективность, то рекомендуется рассмотреть возможность применения разных форм его поддержки, позволяющих повысить его коммерческую эффективность до необходимого уровня.

Если условия и источники финансирования уже известны, оценку коммерческой эффективности проекта можно не производить.

После выработки схемы финансирования осуществляется второй этап оценки.

На этом этапе берется в расчет состав участников и рассчитывается финансовая эффективность и реализуемость участия в проекте каждого из них (отраслевая и региональная эффективность, бюджетная эффективность, эффективность участия в проекте акционеров и отдельных предприятий и пр.).

При оценке эффективности инвестиций для определенных участников проекта требуется дополнительная информация о функциях и составе этих участников.

Для участников, которые одновременно выполняют несколько разнородных функций в проекте (например, инвесторов, приобретающих производимую продукцию или предоставляющих заемные средства), должны быть описаны эти функции в целом. По тем участникам, которые на этом этапе расчетов уже определены, нужна информация об их финансовом состоянии и производственном потенциале.

Производственный потенциал предприятия рассчитывается величиной его производственной мощности (лучше в натуральной форме по каждому виду продукции), износом и составом основного технического оборудования, сооружений и зданий, наличием нематериальных активов (патентов, ноу-хау, лицензий), наличием и профессионально-квалификационной структурой персонала.

Когда в проекте предполагается создание новой фирмы, необходима предварительно собранная информация о ее акционерах и величине предполагаемого акционерного капитала. Только своими функциями при реализации проекта определяются другие его участники (например, кредитующий банк, арендодатель того или иного имущества).

Сведения об экономическом окружении проекта должны включать:

1) прогнозную оценку общего индекса инфляции и прогноз относительного или абсолютного изменения цен на некоторые ресурсы и продукты (услуги) на весь период реализации проекта;

2) прогноз изменения обменного курса валюты или индекса внутренней инфляции иностранной валюты на все время реализации проекта (по предыдущему и данному пунктам желательно формирование различных сценариев прогноза);

3) сведения о системе налогообложения.

Определение прогнозных цен обычно производится последовательно, исходя из темпов роста цен на каждом этапе.

В некоторых случаях динамика прогнозных цен определяется исходя из необходимости сближения структуры данных цен со структурой мировых цен.

Источником указанной информации являются перспективные прогнозы и планы органов государственного управления в сфере экономической политики и финансов, анализ тенденции изменения цен и валютного курса, анализ структуры цен на ресурсы и продукты (услуги) в России и мире.

Информация о системе налогообложения должна содержать прежде всего более развернутый перечень налогов, акцизов, сборов, пошлин и других аналогичных платежей (далее – налоги).

Особое внимание должно уделяться налогам, которые регулируются региональным законодательством (налоги субъектов федерации и местные налоги). По каждому виду налогов необходимо привести следующие сведения:

1) база налогообложения;

2) ставка налога;

3) периодичность выплат налога (сроки уплаты);

4) о льготах по налогу (в части, относящихся к предприятиям – участникам проекта). В случае, если состав и размеры льгот установлены федеральным законодательством, можно указать документ, которым они определяются. Льготы, которые введены субъектами федерации и местной администрацией, описывают полностью;

5) распределение налоговых платежей между бюджетами различного уровня.

Указанная информация приводится по группам налогов раздельно, и платежи по ним отражаются в балансе предприятия по-разному. В случае, если сведения о конкретном налоге установлены федеральным законодательством, можно лишь указать соответствующий документ. В результате, если для соответствующего вида производства или региона этот налог исчисляется в другом порядке, необходимо привести соответствующее дополнение и изменение. Расчет показателей коммерческой эффективности ИП формируется на таких принципах:

1) используются предусмотренные проектом (рыночные) текущие или прогнозные цены на материальные ресурсы, продукты и услуги;

2) денежные потоки рассчитываются в тех же валютах, в которых проектом предусматривается приобретение ресурсов и оплата продукции;

3) заработная плата включается в состав операционных затрат в размерах, определенным проектом (с учетом отчислений);

4) если проект предусматривает одновременно и потребление, и производство некоторой продукции (к примеру, производство и потребление комплектующих изделий или оборудования), в расчете учитываются лишь затраты на ее производство, но не расходы на ее приобретение;

5) при расчете учитываются отчисления, налоги, сборы и прочее, предусмотренные законодательством, в частности возмещение НДС за потребляемые ресурсы, установленные законом налоговые льготы и пр.;

6) если проектом предусмотрено полное или частичное связывание денежных средств (приобретение ценных бумаг, депонирование и пр.), вложение соответствующих сумм (в виде оттока) учитывается в денежных потоках от инвестиционной деятельности, а поступление (в виде притока) – в денежных потоках от операционной деятельности;

7) если проект предусматривает одновременное осуществление нескольких видов операционной деятельности, в расчет берутся затраты по каждому из них.

В качестве выходных форм для расчета коммерческой эффективности проекта рекомендуются таблицы:

1) отчета о прибылях и убытках;

2) денежных потоков с расчетом показателей эффективности.

Для построения отчета о прибылях и убытках необходимо привести сведения о налоговых выплатах по каждому виду налогов.

В качестве (необязательного) дополнения может приводиться также прогноз баланса пассивов и активов по стадиям расчета (таблица балансового отчета). В процессе расчета показателей эффективности применяются два главных агрегата: сумма поступлений и сумма выплат.

Из определения, приводимого в методических рекомендациях Всемирного банка, сумма поступлений – это сумма выгод, полученных в итоге реализации проекта, а сумма выплат – сумма затрат на реализацию проекта.

В определенных случаях могут быть также учтены иные поступления от прочих видов деятельности, к примеру финансовых операций по размещению на депозит в банк свободных денежных средств. То есть это следующие выплаты:

1) инвестиционные затраты, например затраты на строительство завода;

2) затраты на производство продукции (кирпича);

3) налоговые выплаты;

4) затраты на обслуживание долговых обязательств, проценты по кредитам.

Также могут быть учтены расходы на проведение иных операций, не связанных с основным видом деятельности (к примеру, финансовых операций со свободными денежными ресурсами). В перечне поступлений и выплат, независимо от отсутствия поступлений в виде собственного (акционерного) или заемного капитала, могут быть выплаты на обслуживание долга. Получая кредит, предприятие фактически берет деньги в аренду, а проценты – это только арендные платежи за пользование денежными средствами.

Статьи поступлений и выплат, произведенных банком по отношению к проекту:

1) поступления по выданным в проект кредитам в виде процентов;

2) сумм, выплаченных банку в качестве погашения долга фирмой, реализующей проект;

3) дивиденды от реализации проекта (в случае приобретения банком части в проекте – пакета акций компании, реализующей проект);

4) поступления денежных средств в случае реализации банком своей части (акций) проекта. Подразумеваются следующие выплаты:

а) затраты на прямые инвестиции в проект (в случае приобретения акций);

б) выданные банком кредиты;

в) затраты на обслуживание долговых обязательств банка по заемным средствам (плата за ресурсы);

г) издержки банка на обеспечение деятельности, накладные затраты (в результате оценки всей совокупности проектов банка).

Следует учитывать, что условия участия в проекте разных инвесторов могут отличаться друг от друга, например банка, давшего кредит, и венчурного фонда, купившего пакет акций.

Учитывая эффективность участия каждого инвестора в проекте, необходимо индивидуально подходить к выбору статей выплат и поступлений, используемых в расчетах, в зависимости от объекта оценки.

Необходимо также учитывать, что в процессе дисконтирования уже учитывается стоимость капитала (ресурсов в примере с банком).

В данном случае необязательно брать в расчет суммы, выплачиваемые банком на обслуживание долга.

Из рассмотренных показателей каждый отражает эффективность проекта с разных сторон, поэтому, оценивая какой-либо проект, необходимо использовать полную совокупность критериев.

В ходе рассмотрения проектов предпочтение нужно отдавать тем, которые обладают более высокими показателями эффективности.

Поэтому для принятия решения о финансировании проекта в виде определяющих показателей эффективности необходимо использовать значения, полученные в ходе расчета для эквивалента финансового результата в твердой валюте.

От продолжительности проекта зависят значения большинства критериев.

Для этого необходимо учитывать, для какого временного периода они были рассчитаны.

Даже самые стабильные денежные единицы можно отнести к таковым с определенной частью условности.

Договорившись между собой о применении некоторых показателей эффективности проекта и совершенно определенных методах их расчета, специалисты, конечно, имели в виду, что единица измерения первоначальных данных и полученных итогов будет отвечать тому же основному условию, а именно постоянству.

А также она должна быть общепринятой денежной единицей, которую возможно отнести к условно стабильным.

Инвестировать необходимо таким образом, чтобы от каждой вложенной денежной единицы доход был одинаковым по каждой инвестиционной программе.

Если же инвестиционные затраты распределяются так, что приращение полезности, получаемой от осуществления одной инвестиционной программы, менее, чем от другой, то средства используются менее эффективно, чем могли бы.

Следовательно, полезность может быть увеличена за счет уменьшения вложений в проекты, которые приносят незначительный доход. Инвестор, который хочет максимально использовать вкладываемые ресурсы, должен перераспределять свои средства именно таким образом и делать это до тех пор, пока по всем направлениям прирост полезности от вложенных инвестиций не станет одинаковым.

Способ достижения потребителями инвестиций наивысшего эффекта от них заключается в том, что они должны контролировать, чтобы предельная полезность была по всем инвестиционным программам и проектам одинакова.

Инвестиции должны использоваться так, чтобы был одинаков предельный эффект для всех проектов.

Такой подход должен быть в основе выбора экономикой в целом, отраслью, предприятием между разными вариантами инвестиционных программ.

В случае следования всех субъектов, принимающих решения в народном хозяйстве, этому правилу совокупная полезность и объем производства будут максимальными.

Игнорирование этого положения приводит к стагнации производства, к спаду экономического роста, к глубокому экономическому спаду.

Неиспользование предельной полезности приводит к деформации структуры инвестиций, которые направляются не в самые прибыльные экономические отрасли, в наибольшей степени удовлетворяющие потребительские нужды населения, выбираемые по совсем иному критерию.

Это и приводит к весьма деформированной структуре экономики.

Чтобы благосостояние стало максимально высоким, нужно также, чтобы инвестиционная деятельность происходила как можно более гладко.

Чтобы органы власти, предприятия и граждане могли принимать рациональные и правильные решения об инвестициях, они должны иметь доступ к информации о затратах и последствиях своего выбора. Издержки на сбор информации и сам процесс подготовки к осуществлению инвестиционного проекта должны быть весьма незначительными. Чем выше издержки, которые связаны с подготовкой инвестиционных программ, тем с меньшей эффективностью может организовываться сам инвестиционный процесс.

Экономические ресурсы являются ограниченными по сравнению с потребностями и желаниями людей.

Поэтому необходимо экономно их использовать. Нехватка ресурсов означает, что люди вынуждены выбирать, как потреблять имеющиеся в наличии средства для того, чтобы обеспечить наибольший эффект от их использования.

Недостаточность ресурсов также означает, что все имеет свою цену, так как всегда есть альтернативные затраты.

Чтобы получить наилучший эффект от имеющихся в наличие ресурсов, необходимо точно соотнести прибыль и издержки. На уровне компании или предприятия предпочтительность, выгодность инвестиций рассчитывается таким образом, что руководство редко обращает внимание на некоторые эффекты, кроме тех, которые непосредственно относятся к экономике компании или предприятия.

Тем временем в государственных финансовых расчетах рассматриваются статьи доходов и расходов, включаемые в государственный бюджет.

Но макроэкономические последствия решений государства, предприятий, компаний и некоторых граждан более обширны.

Они включают также аспекты, которые не попадают прямо и непосредственно в конечные расчеты компании либо в дебет или кредит государственного бюджета.

Отсюда происходит необходимость расширять границы анализа последствий тех или иных инвестиционных решений на стадии проекта, прогнозировать последствия, предугадывать дальнейшее влияние на ход всего экономического процесса. Значением эффективности инвестиционных вложений являются минимальные издержки ресурсов на транспортировку и производство продукции в результате осуществления данных вложений.

При расчете эффективности инвестирования в основные производственные средства также прибавляются затраты на образование оборотных фондов.

Кроме прямых вложений учитываются и сопутствующие вложения, обеспечивающие запуск объекта в эксплуатацию (линии электропередач, подъездные пути, инженерные сети), и сопряженные – в развитие производств, обеспечивающих это производство непрерывно возобновляемыми объектами основных фондов.

Эффективность инвестиций во времени не одинакова.

Это исходит из отношения прироста капитальных вложений к приросту национального дохода: чем значительнее это отношение, тем больше капиталоемкость национального дохода, тем больше надо сделать дополнительных инвестиций в расчете на единицу прироста национального дохода.

А это требует наибольшей доли накопления в национальном доходе.

Вопросы выбора объемов и направлений инвестиций являются объектом большого количества публикаций и различных обсуждений.

Причин большого интереса к проблеме рационального инвестирования, наблюдаемого в последнее время, можно назвать несколько.

Прежде всего в условиях перехода к рыночным формам организации производства очень увеличилась ответственность и риск в деле использования инвестиционных ресурсов.

Кроме этого, в период рыночной экономики, в пору динамизации жизни экономики увеличиваются единичные объемы инвестиционных вложений.

Правильный выбор инвестиционных программ в таких условиях становится все более ответственным и сложным делом. Следует сказать и о происходящих изменениях в техническом и органическом строении капитала в настоящую эпоху информационных технологий. С прогрессирующим развитием и накоплением техники и науки растет удельный вес основного капитала, увеличивается техническая вооруженность труда, растут масштабы средств труда и производительность. Все это увеличивает связанность капитала в средствах труда, сокращает его маневренность.

В итоге растет заинтересованность в верном выборе масштабов и объектов инвестиций: слишком высока ставка в борьбе за получение прибыли.

Перед экономической наукой стоит вопрос о поиске критериев выбора крайне выгодных инвестиционных проектов. Основным критерием при этом является достижение максимальной прибыли. Наряду с прямой выгодой, получаемой на сегодняшний момент, все большее значение придается ожидаемой выгоде.

Подлежат оценке возможности вытеснения с рынка конкурентов, определяются выгоды от «вторичного эффекта», обеспечиваемого развитием последующих инвестиций и производства, т. е. выгоды, выходящие за грани отдельно взятой компании или предприятия.

Чем крупнее предприятие, корпорация, чем больше капитал, который они имеют, тем больше у них возможностей наряду с инвестициями, резко приносящими большую прибыль, осуществлять вложения, в ходе которых в будущем можно ожидать значительные прибыли. Доходы и расходы текущего момента времени неравноценны будущим. Поэтому необходимо их соизмерение.

В рыночных условиях какой-либо капитал, вкладываемый в фирму или предприятие, определяется как занятый, по которому нужно выплачивать процент.

Даже если предприниматель вкладывает собственный капитал, он, чтобы не быть в убытке, должен учитывать в своих издержках процент на капитал, не меньше того, который могбы быть получен, при условии что будет предоставлен кому-нибудь в долгосрочный кредит.

Этот процент обычно является основанием при создании в рыночных условиях компаний и прочих объектов, сравнении вариантов и выборе более выгодного из них.

Помимо процента, представляющего собой как бы «цену капитала», учитывается и возможность получения прибыли, предпринимательского дохода.

Здесь многое зависит от определенных условий производства: снабжения сырьем, энергией и топливом, наличия обеспеченного сбыта, степени использования рабочей силы.

При расчете наивыгоднейших инвестиций в рамках предприятия или компании их руководство прибегает к различным способам расчета.

На практике большое число отдельных субъектов хозяйственной деятельности часто применяют весьма грубые подсчеты, основанные на опыте, предположениях, догадках, сведениях о действиях конкурентов и т. п.

Мало фирм, использующих систематические способы расчета. Это обычно большие фирмы, которые обладают штатом специалистов и лучшей информацией.

В задачу первых входит развития техники, изучение конъюнктуры рынка и т. д.

Если проект будет удовлетворять всем критериям оценки экономической эффективности, то он может быть принят.

Оглавление

Норма и коэффициент эффективности: формула

Нормы эффективности инвестиций используются для сопоставления затрат при цене V в момент t такого же ресурса в момент t1 при неизменных ценах и определяются по формуле: V= V1 (1+E)^t1-r, (2), где V1 — цена ресурса в момент t1 по сравнению с моментом t; Е — норма эффективности.

По формуле (2) проводится расчет эффективности, которая будет через t1- t моментов (периодов) времени. Итак, чем раньше будет использован ресурс, тем больше будет эффект.

Коэффициенты эффективности рассчитываются как отношение прибыли от внедрения результата к затратам на его создание так: Е =З/Э; (3), где:

- Э – экономия или прибыль;

- З – затраты на создание экономии;

- Е – экономическая эффективность.

Пример расчета: Э = 200 000 руб., З = 1 000 000 руб. Тогда Е = 1 000 000/200 000 = 0,5.

Получается, что эффективность является относительным параметром, измеряемым в долях. Не следует путать эффективность с производительностью и результативностью. Большое значение имеет правильное определение нормы эффективности. Это особенно важно при сравнении вариантов по определенным критериям эффективности, в которых используются ценности (затраты, прибыль). Чем ниже норма эффективности, тем больше будут иметь преимуществ варианты с большими затратами на первый период и с большими вложениями на перспективу. Увеличение норматива показывает значительное увеличение цены предыдущих расходов в будущем. Поэтому это требует внимательного отношения к распределению расходов во времени.

При упрощенном виде норматива эффективности можно брать ту относительную величину прибыли, которую можно получить от сдачи этих средств в банки под проценты. Например, если деньги можно вложить в банк под n процентов, то нормы эффективности можно брать Е = 0,01 n. Следовательно, при решении проблемы инвестирования объекта необходимо прежде всего провести расчет эффективности, и это будет выгоднее, чем класть деньги просто на депозит.

Данный подход был рассмотрен впервые Л. В. Канторовичем. Он отождествляет нормативный коэффициент вложений с нормативом приведения разновременных затрат. Он рассматривал данный подход в предложенной им динамической модели долгосрочного планирования. С помощью этой модели может быть выявлена общая тенденция изменений, которые называются оптимальными оценками затрат и результатов производства во времени.

Формула экономического эффекта

Формула экономического эффекта характеризует итоговый экономический результат, получающийся при внедрении и осуществлении соответствующих мероприятий, которые способны совершенствовать показатели работы фирмы.

Лучший результат представляет собой абсолютный показатель, который измеряется в денежных единицах.

В общем виде получение эффекта базируется на первоначальном осуществлении определенных затрат, а в дальнейшем в получении дополнительного размера прибыли от проводимых мероприятий. В целом экономический эффект можно выразить в форме дополнительного дохода, который организация может получить посредством дополнительного размера прибыли, минимизации трудовых и материальных затрат, роста производственных объемов, увеличения качества изделий, выраженного в цене.

Не существует определенной формулы эффекта, но в расчетах часто используют несколько разных формул. Так, общую сумму экономического эффекта можно определить таким образом:

$Эобщ = (НР – СР) — З$, где:

- $НР$ – новый результат,

- $СР$ – старый результат,

- $З$ – дисконтированная сумма затрат за весь период внедрения и проведения изменений.

Годовая сумма экономического эффекта определяется в соответствии с формулой:

$ГЭ = (НР — СР ) — З • ГО$

$ГО$ – годовая нормативная сумма отдачи от вложений.

Новый подход в определении коэффициента эффективности

Однако существует и другая интерпретация того, что такое нормативный коэффициент эффективности денежных потоков. Она заключается в том, что в зависимости от того, какие варианты избираются, определяют объем необходимых для их реализации вложений. Учитывая тот факт, что имеющимся объемом вложений возможно, как правило, удовлетворить не все потребности, возникает задача поиска таких сочетаний вариантов, которые вписываются в лимит вложений и обеспечивают при этом общий минимум приведенных затрат на производство указанного объема продукции. Полученный в результате такого поиска нормативный коэффициент экономической эффективности и будет выступать в качестве основного параметра, который балансирует спрос и предложение на капитальные вложения. Такой подход был впервые предложен А. Л. Лурье. Различия в толковании экономической сущности нормативного коэффициента эффективности порождают разницу в механизме расчета данного коэффициента.

Существующая школа сравнительной эффективности, ее часто называют традиционной, предлагает следующий расчетный механизм, основанный на понимании норматива эффективности как минимума снижения себестоимости на единицу дополнительных капитальных вложений. Для каждой отрасли устанавливается объем производства конечной продукции. Затем подбирают некоторое число объектов, которые по своей совокупной мощности обеспечивают выпуск оговоренного объема. Преимущество при выборе отдается тем объектам, которые дают большее снижение себестоимости на единицу вложений. Впервые были рассмотрены и проанализированы подходы Мовшовичем и Овсиенко. Ими было доказано, что при выполнении определенных условий модели Л. В. Канторовича, А. Л. Лурье, В. В. Новожилова (три подхода) могут быть сведены к одной динамической модели. В каждом из рассмотренных подходов определяется только один показатель, с помощью которого приводятся разновременные затраты, измеряются текущие расходы по капитальным. Можно отметить, что анализ макроэкономических показателей по формуле, равной расчету нормативного коэффициента эффективности Л. А. Вааге, сводится к следующему. Нормативный коэффициент эффективности определяется как отношение совокупного прибавочного продукта к его совокупным основным оборотным производственным фондам.

Значение формулы экономического эффекта

Сущность и значение формулы для вычисления экономического эффекта состоит в определении степени эффективности, которая в свою очередь способна определять степень выгодности. Показатель эффекта считается относительным, по этой причине его чаще всего применяют при сравнении с существующим нормативом.

В общем смысле выгода от внедрения эффекта характеризуется несколькими фактами: затраты на проведенные мероприятия должны быть небольшими, эффекты от внедрения должны быть большими, желательно максимальными, срок, в течение которого ожидается наступление эффекта.

В зависимости от характера мероприятий, проводимых для роста эффекта, его расчёт осуществляется по-разному. Нет общей формулы экономического эффекта, ее определяют по мере источников получения данного эффекта.

Если при расчете необходимо получение годового эффекта от внедрения мероприятий, то для получения общей суммы эффекта, необходимо его умножение на количество лет, которое способно принести этот эффект.

Источники проблем эффективного управления в российских организациях главным образом заключаются в низком качестве кадров управления. В российской практике малое число лиц, которые обладают практикой эффективного управления. Основная масса менеджеров получает только теоретические знания в ВУЗах, не подкрепляя их практикой. По этой причине на выходе в работу включены личности с небольшим жизненным и управленческим опытом.

Еще одной важной проблемой эффективности управления в России является высокая доля коррумпированности на всех уровнях управления. Если рассматривать практику управления в западных государствах, то там государственные управленцы отделены от распределения материальных благ. В нашей стране наблюдается большая доля чиновников, которые становятся обладателями больших состояний.

Замечание 1

Низкая эффективность управления на уровне государства также связана с большой численностью управленцев, поскольку в России именно управление государственными ресурсами представляет собой доходный и эффективный бизнес. При этом в секторе частных предприятий не хватает высококвалифицированных специалистов высокого уровня.

Если рассматривать предприятия в отдельности, то основная проблема управления заключается в неэффективном использовании своего рабочего времени российскими руководителями.

Эффективность управления

Процесс оценки эффективности управления представляет собой ряд действий:

- проводится расчет величины критериев;

- вырабатываются цели оценки;

- избираются методы расчета критериев;

- обосновываются критерии оценки;

- формируются требования к критериям оценки;

- обусловливается состав исходных данных.

Обычно экономическая эффективность управления обусловливается следующими коэффициентами.

- Коэффициент расходов на управление на единицу выпускаемого товара.

- Коэффициент эффективности управления.

- Коэффициент расходов на управление.

- Коэффициент количества управленческих работников.

Усовершенствование показателей эффективности деятельности компании возможно в результате реализации и разработки организационно-технических мероприятий, отражающих комплексно факторы эффективности. Самым типичным определением экономической эффективности мероприятий по модернизации управления является зачисление годового экономического эффекта, взятого от их осуществления, и сопоставление его с издержками на эти события. Для приблизительной оценки эффективности осуществляемых мероприятий по модернизации управления применяется такой показатель, как коэффициент общей эффективности.

Оборотные средства (Об. С.)

Для определения результативности использования оборотных средств предприятия используются три показателя:

- коэффициент оборота;

- период оборота;

- коэффициент загруженности Об. С.

Коэффициент оборота Об. С. Является тем самым, что и фондоотдача для ОС. Рассчитывается он по формуле:

Коб = РП / Собс, где

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Коэффициент загруженности является обратным к коэффициенту оборачиваемости:

Кз = (Коб)-1 = 1 / Коб = Собс / РП, где

Кз – коэффициент загруженности;

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Период оборота – это то количество дней, которое необходимо для того, чтобы оборотные средства сделали один полный оборот, рассчитывается следующим образом:

Тоб = Д / Коб = Д * Собс / РП, где

Тоб – время оборота;

Д – количество дней анализируемого периода;

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Формула расчета экономической эффективности предложенных мероприятий по улучшению использования оборотных средств основана не столько на дополнительной прибыли, сколько на снижении расходов.

ЕЕобс = Еу / И, где

ЕЕобс – экономическая эффективность оборотных средств;

Еу – условная экономия оборотных средств;

И – размер вложений.

Что надо сделать в данном направлении?

С разработкой более четких методик величина данного коэффициента будет становиться все более точной, однако нормативный коэффициент эффективности денежных потоков является, по своей сути, ценой капитальных вложений, и как любая цена, она должна быть одинаковой для всех потребителей. Именно поэтому, наверное, необходимо устанавливать единую величину этой характеристики. Хотя существует и другая точка зрения относительно того, что этот параметр должен быть рассчитан для всех отраслей. Проанализировав ситуацию в стране и осуществив анализ подходов нормативного коэффициента эффективности, можно сказать, что для России необходимо разработать прозрачную и четкую методику, по которой рассчитываются нормативные коэффициенты эффективности, и четкий расчет нормативного коэффициента эффективности, который будет учитывать условия экономики именно нашей страны.

Автоматизация расчета ОЕЕ с использованием системы мониторинга Диспетчер

Как говорилось выше, расчет показателя эффективности ОЕЕ с использованием данных, собираемых вручную, сложен и недостоверен. Данные могут быть искажены, как за счет неточного контроля времени изготовления детали (технологических операций), так и вследствие неточности идеальных (расчетных) времен. Причем проверить точность этих данных невозможно.

Для качественного формирования ОЕЕ требуется автоматический контроль времени выполнения технологических операций, что подразумевает использование системы мониторинга.

Диспетчер, как никакая другая из предлагаемых в настоящее время систем мониторинга, позволяет правильно рассчитать показатель ОЕЕ, и с использованием классического, и на основе альтернативного методов расчета.

Диспетчер позволяет точно проконтролировать машинное и штучно-калькуляционное время выполнения технологических операций для различного оборудования.

В Диспетчер используются различные способы подключения к оборудованию для получения информации об его работе: аппаратное, прямое, комбинированное. Дополнительно устанавливаемые на станке датчики (тока, вибрации) позволяют контролировать нагрузку станка и отличать реальную работу от холостого хода. Состояние станка, соответствующее машинному времени, может определяться при помощи формул. В таких формулах могут объединяться как дискретные, так и аналоговые сигналы. На станках с ЧПУ, контролируемых системой Диспетчер, фиксируются все остановы при отработке управляющей программы, регистрируется соответствие реальной скорости контурной подачи и заданной величины скорости, собираются данные об отклонениях выполняемой на станке УП от эталонной программы, написанной технологом. Следует отметить, что в Диспетчер поддерживаются станки с многоканальными системами ЧПУ.

В системе Диспетчер организован как автоматический режим сбора информации, так и комплексный режим, совмещающий автоматический и ручной сбор данных, при котором в работу системы включаются операторы станков. Учет времени различных видов простоев оборудования, не регистрируемых автоматически, учет вспомогательного и подготовительно-заключительного времени выполняется посредством ввода оператором соответствующих причин простоя станков. Для этого используются установленные на станках терминалы или коллективные пульты мониторинга. Оператор перед началом работы регистрируется на станке, например, при помощи RFID пропуска или сканера штрих-кода. Система осуществляет контроль за выполнением оператором возложенных на него обязанностей путем автоматического формирования состояния «Простой станка» по вине конкретного оператора, если тот не вводит вовремя причину простоя.

Модуль «Контроль производства» предоставляет возможность контролировать как время выполнения каждой технологической операции, так и время, затраченное на изготовление бракованной продукции и на исправление брака. Это позволяет точно рассчитать показатель ОЕЕ по классической формуле для дискретного многономенклатурного производства.

Для каждой технологической операции автоматически фиксируется машинное время и контролируется его отличие от идеального (расчетного). Имеется возможность корректировать расчетное машинное время по факту выполнения технологических операций и тем самым предотвращать ошибки в расчете показателя «Производительность».

В системе выполняется контроль изготовления бракованных деталей для каждой техоперации и регистрируется время на исправление брака. В результате можно точно рассчитать показатель «Качество».

В настоящее время на многих промышленных предприятиях приняты свои нормативы для расчета ключевых показателей эффективности, включая показатель ОЕЕ. Это связано с типом производства (непрерывное, серийное, дискретное), графиком работы и иными специфическими особенностями. В Диспетчер пользователь может задавать формулы для расчета KPI, группируя при этом собираемые данные согласно требованиям, принятым на данном предприятии