Дивиденды Полиметалла в 2021 году

Совет директоров Полиметалла рекомендовал выплатить по 0,89 долларов на одну акцию компании в качестве финальных дивидендов за 2020 год.

Дата закрытия реестра акционеров – 7 мая 2021 года, следовательно, с учетом режима торгов Т+2, последний день для покупки под дивиденды – 5 мая. 6 мая акции уже можно продавать – вы будете внесены в реестр акционеров компании.

При этом сама дата выплаты дивидендов назначена на 28 мая. Дивиденды могут быть выплачены в рублях или долларах. Если дивиденды будут выплачены в рублях, то обменный курс для них будет определен 14 мая.

Акции Полиметалла торгуются на Московской бирже под тикером POLY.

Текущая стоимость акции Полиметалла составляет 1633 рубля. Если пересчитывать дивиденды по текущему курсу, то выплата в рублях составит 67,24 рубля, что дает дивдоходность около 4,11%.

Также в 2021 году Полиметалл заплатит дивиденды по итогам 1 полугодия 2021 года. Доходность этой выплаты будет зависеть от прибылей компании в этом году. Но, учитывая, что цена золота упала до 1776 долларов за унцию, а себестоимость добычи золота в очередной раз увеличится, я не думаю, что дивиденды будут такие же большие. Например, аналитики компании Доход прогнозируют дивиденды на уровне 44,88 рубля на акцию.

Итоги 2021 года

2020 год для Полиметалла стал успешным, как и для всех прочих золотодобытчиков.

Так, добыча золота увеличилась до 1402 тонн против 1316 тонн годом ранее. Средняя цена продажи золота выросла – с 1411 долларов за унцию до 1792 долларов. Добавьте падение курса рубля – и получите существенный прирост выручки.

А вот еще интересная статья: Обзор «вечных портфелей» TRUR, TUSD и TEUR от Тинькофф Инвестиции

Выручка увеличилась до 206,7 млрд рублей (145,2 млрд рублей в 2019 году), чистая прибыль – почти в 2 раза, до 78,3 млрд рублей против 37,9 млрд рублей в 2021 году.

Себестоимость добычи золота выросла до 874 долларов за унцию (866 долларов годом ранее), но всё равно довольно низкая и дает хорошую маржу (одну унцию добывают за 866 долларов, а продают за 1792). Чистая рентабельность Полиметалла составляет 37,9%.

Прибыль на акцию (EPS) выросла до 166,6 долларов (80,6 долларов в 2021 году).

В общем, все предпосылки для хороших дивидендов есть.

Дивидендная политика

В 2021 году Полиметалл принял новую дивидендную политику. Во-первых, дивиденды будут выплачиваться дважды в год (по итогам полугодий). Размер выплаты составит 50% от скорректированной чистой прибыли за полугодие при условии, что коэффициент чистый долг / скорректированная EBITDA меньше 2.5 (сейчас – 0.82).

Во-вторых, финальные дивиденды (за 2 полугодие) могут быть увеличены до 100% от FCF при условии, что FCF будет больше 50% от скорректированной чистой прибыли и не возникнет никаких необходимых расходов.

Во-третьих, компания откажется от специальных дивидендов (ранее Совет директоров мог рекомендовать выплатить нераспределенную прибыль по итогам года).

Купить акции Полиметалл Polymetal Int

Покупка акций Polymetal дает возможность получить себе «кусочек» российской металлургической компании, которая является лидером по производству серебра и занимает третье место по добыче золота. Акции Polymetal International plc обращаются на Московской, Казахстанской и Лондонской биржах, входят в индекс ММВБ.

Описание эмитента

- «Полиметалл» — отечественное металлургическое предприятие, которое добывает ископаемые и проводит геологоразведочные работы в пяти регионах России — Карелии, Магаданской области, Хабаровском крае, Свердловской области и на Чукотке, а также в Казахстане.

- IPO было проведено в 2007 году на Лондонской фондовой бирже, РТС и ММВБ. В 2010 году на острове Джерси в Великобритании прошла регистрация Polymetal International Plc — холдингового для ОАО «Полиметалл» предприятия.

- «Полиметалл» добывает серебро, золото и медь (в ближайшей перспективе планирует добывать металлы платиновой группы в Карелии).

Выделяют различные факторы роста и падения акций. Их цена сильно зависит от рыночной ситуации, внешней конъюнктуры, динамики, появления новых месторождений. Также стоимость ценных бумаг зависит от:

- Состояния ежеквартальных и ежегодных отчетов.

- Уровня развития конкурентов.

- Спекулятивных действий крупных инвесторов.

Следите за рыночными котировками с помощью графиков, изучайте инфоповоды, отталкивайтесь от финансовых показателей и новостей на рынке, чтобы разобраться, стоит ли приобретать или продавать бумаги. Также для этого можно прислушиваться к рекомендациям брокеров. Обычно повышенного внимания заслуживают предложения, предполагающие хорошие фундаментальные показатели: увеличение чистой прибыли и выручки, повышение рентабельности, снижение или отсутствие долговых обязательств и т. д.

Дивидендные выплаты по тикеру JE00B6T5S470

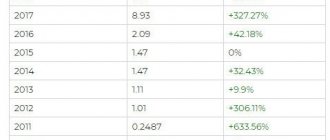

Дивиденды — это доля прибыли, которую эмитент распределяет между акционерами. С 2021 года фирма выплачивает дивиденды дважды в год.

Если вы намерены заниматься инвестициями или уже делаете это, следите за актуальной информацией и перед совершением сделки вникайте в нюансы и разбирайтесь, заслуживает ли внимания тот или иной вариант. На сайте финансового супермаркета banki.ru можно не только изучить подробные сведения об инвестициях, изучить прогнозы, но и подобрать себе брокера, ознакомиться с графиками дивидендов и купить онлайн выбранный продукт.

Полиметалл. Рекордные результаты

Полиметалл опубликовал предварительные финансовые результаты за II полугодие и весь 2020 г.

Основные показатели II полугодия:

— Выручка: $1730 млн (+33% г/г; +52% п/п) — Скорректированная EBITDA: $1070 млн (+59% г/г; +73% п/п) — Скорректированная чистая прибыль: $705 млн (+114% г/г; +85% п/п) — FCF: $555 млн (рост в 2 раза г/г; рост в 10 раз п/п) — Чистый долг/EBITDA: 0,8х (1,4х на конец 2021 г.)

Комментарий Пучкарёва Дмитрия, БКС Мир инвестиций:

«Полиметалл опубликовал сильные финансовые результаты, которые оказались в рамках ожиданий. Влияние отчета на котировки может быть нейтральным. Сильная динамика основных финансовых показателей обусловлена ростом цен на золото и серебро во II полугодии. Отмеченные в пресс-релизе дивиденды соответствуют обновленной дивполитике компании.

Важнейшим моментом в кейсе Полиметалла остаются цены на золото. В начале 2021 г. стоимость драгметалла снижается, что может оказать давление на финансовые показатели I полугодия. На текущий момент очевидных причин для роста цен на золото не просматривается, поэтому акции Полиметалла в среднесрочной перспективе могут отставать от динамики рынка. В то же время бумаги остаются интересны в качестве защитного актива для диверсификации инвестиционного портфеля».

Главный исполнительный директор Полиметалла Виталий Несис:

«Полиметалл продемонстрировал рекордную прибыль в 2021 г. в условиях сложной обстановки в мире. Отличные финансовые результаты, благоприятная конъюнктура цен на металлы и стабильно низкие затраты способствовали значительному увеличению денежного потока и дивидендов, а также существенному снижению уровня долга. Нам удалось достичь нулевого показателя смертельного травматизма и минимизировать влияние пандемии коронавируса на сотрудников, местное население и производственную деятельность».

Подробнее

Выручка за 2021 г. выросла на 28% и составила $2 865 млн. Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 27%. Объем продаж золота составил 1 392 тыс. унций, увеличившись на 2% по сравнению с предыдущим годом, объем продаж серебра при этом снизился на 13%, до 19,3 млн унций, в соответствии с динамикой производства. Выручка Полиметалла во II полугодии составила $1 730 млн (+33% г/г; +52% п/п).

Денежные затраты Группы в 2021 г. составили $638 на унцию золотого эквивалента, снизившись на 3% по сравнению с прошлым годом, что на 2% меньше нижнего значения прогноза затрат $650–700 на унцию. Снижение произошло в результате ослабления российского рубля и казахстанского тенге, что компенсировало дополнительные расходы, связанные с пандемией коронавируса и ростом платежей по НДПИ на фоне увеличения цен на металлы.

Совокупные денежные затраты в 2021 г. практически не изменились по сравнению с 2021 г. и составили $874 на унцию золотого эквивалента, превысив на 1% прошлогодний уровень, но оставаясь в рамках прогноза $850–900 на унцию золотого эквивалента на 2021 г. за счет увеличения объемов вскрышных работ и обновления парка горной техники на фоне высоких цен на металлы.

Скорректированная EBITDA по итогам года выросла на 57%, достигнув рекордного значения в $1 686 млн благодаря росту объемов производства, увеличению цен на металлы и низкому уровню затрат. Рентабельность по скорректированной EBITDA выросла на 11 п.п. и достигла абсолютного максимума в 59% (48% в 2021 г.). Скорректированная EBITDA за II полугодие составила 1070 млн (+59% г/г; +73% п/п).

Чистая прибыль за 2021 г. составила рекордные $1 086 млн ($483 млн в 2021 г.), при этом базовая прибыль на акцию составила $2,30 ($1,02 на акцию в 2021 г.) за счет роста операционной прибыли. Скорректированная чистая прибыль выросла на 82% и составила $1 072 млн ($586 млн в 2021 г.). Скорректированная чистая прибыль за II полугодие достигла 705 млн (+114% г/г; +85% п/п).

Чистый долг снизился до $1 351 млн ($1 479 млн на 31 декабря 2019 г.), а соотношение к скорректированной EBITDA составило 0,80x (1,38x в 2021 г.), что существенно ниже целевого уровня Группы в 1,5x.

В 2021 г. компания сгенерировала значительный свободный денежный поток $610 млн ($256 млн в 2021 г.) за счет притока чистых денежных средств от операционной деятельности в размере $1 192 млн ($696 млн в 2021 г.).

Дивиденды

Согласно обновленной дивидендной политике Совет директоров предложил выплатить итоговый дивиденд в размере $0,89 на акцию (около $419 млн). Он включает $0,74 на акцию, что составляет 50% от скорректированной чистой прибыли за II полугодие 2021 г. и дополнительный дивиденд на усмотрение Совета Директоров в размере $0,15 на акцию, увеличивающий объявленный дивиденд до максимальной выплаты в размере 100% свободного денежного потока за 2021 г. на фоне устойчивого финансового положения и отличных результатов деятельности Компании. Таким образом, общая сумма объявленных дивидендов за период составила $608 млн ($385 млн в 2021 г.) или $1,29 на акцию, на 57% выше по сравнению с $0,82 на акцию в 2019 г.

Прогноз на 2021

Компания подтверждает текущий производственный план в объеме 1,5 и 1,6 млн унций золотого эквивалента на 2021 и 2022 гг. соответственно. Производство будет выше во II полугодии за счет фактора сезонности.

Ожидается, что денежные затраты в 2021 г. составят в среднем $700–750 на унцию золотого эквивалента, а совокупные денежные затраты составят $925–975 на унцию золотого эквивалента. Прогнозируемое увеличение затрат по сравнению с 2021 г. связано с укреплением рубля и казахстанского тенге, повышением цен на дизельное топливо на российском рынке, а также ростом зарплат в горнодобывающей отрасли, превышающем рост потребительских цен, и влиянием мер, связанных с пандемией коронавируса.

Приоритетом по-прежнему остается реализация проектов в срок. Компания готова нести разумные дополнительные расходы во избежание отставания от графика. Фактические затраты будут зависеть от динамики обменных курсов рубля к доллару США и цен на нефть.

БКС Мир инвестиций

Налогообложение дивидендов Полиметалла

Компания Polymetal зарегистрирована на о. Джерси, в офшорной зоне. Следовательно, сама компания налог с дивидендов не платит, т.е. вам придет вся сумма.

А вот еще интересная статья: Дивиденды ЛСР в 2021 году

Однако мы живем в России и должны заплатить с дивидендов налог как налоговые резиденты нашей страны по ставке 13%. Необходимо будет задекларировать налог по ставке 13% в пересчете на рубли на дату фактического поступления налогов на счет и с учетом даты выплаты дивидендов.

Если вы хотите избежать сложностей с декларированием дивидендов Полиметалла, то лучше продать акции незадолго до отсечки (т.е. до 7 мая 2021 года), а потом откупить их после дивидендного гэпа.

Правда, в ходе такого финта ушами вы потеряете право на льготу за долгосрочное владение акцией (ЛДВ).

Так что определяйтесь сами – ЛДВ или декларирование налогов по всем правилам.

В целом на мой взгляд, акции Полиметалла интересны, если вы хотите застраховаться от падения фондового рынка, так как они обладают отрицательной бетой (по причине того, что золото движется контрендово по отношению к акциям). Но в качестве хеджа всё же лучше взять золото – в виде ETF, так как к акциям золотодобытчиков добавляются дополнительные риски, помимо изменения стоимость драгметалла, например, корпоративные конфликты (смотрите «кейс» Петропавловска). К тому же существует определенная заморочка с дивидендами.

Будете покупать Полиметалл под дивиденды?

- Лучше брать ETF 100%, 2 голоса

2 голоса 100%2 голоса — 100% из всех голосов

- Да, конечно! 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

- Пойду лучше Полюса куплю 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

- Куплю, но не ради дивидендов 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

- Куплю, а перед дивидендами продам 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

- Купил и держу 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

- А я зашортил! 0%, 0 голосов

0 голосов

0 голосов — 0% из всех голосов

Всего голосов: 2

17.04.2021

Так что я предпочитаю либо акции Полюса, либо золото. Но это мое мнение, и оно не обязательно правильное. Что вы думаете по поводу дивидендов Полиметалла в 2021 году? Пишите в комментариях! Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 5 Средняя оценка: 5]