Один из классических осцилляторов, доступный для понимания опытных и начинающих трейдеров – индикатор Моментум. История и год его создания неизвестны, однако этот математический алгоритм был неоднократно описан в классических пособиях по трейдингу, например, в книге «Теханализ рынков фьючерсов» (автор Джон Мерфи, 2008 г.). С тех пор он активно применяется для изучения динамики криптовалюты и других активов.

Что это за индикатор?

Этот индикатор создал талантливый французский математик Поль Эмиль Аппель, являющийся отцом многих гениальных технических приспособлений и автором более сотни книг и статей по анализу, геометрии и механике.

Аппель родился 27 сентября 1855 года в Страсбурге. В 1873 году поступил в Высшую нормальную школу в Париже. В 1876 году получил учёную степень доктора математики, защитив диссертацию. В 1885 году получил должность профессора на кафедре рациональной механики в Парижском университете. В 1892 году избран членом Французской академии наук. В 1911 году стал членом-корреспондентом Петербургской академии наук, в 1925 году был избран иностранным почётным членом Российской академии наук. Кстати, в честь Аппеля назван астероид Аппелла, открытый в 1922 году.

Индикатор Momentum является, пожалуй, наиболее простым и понятным из всех трендовых индикаторов. Чтобы узнать, растет ли ребенок достаточно быстро, вы можете измерять его рост каждый месяц и сравнивать с ростом шесть месяцев назад. Тогда вы узнаете: растет ли ваш ребенок нормально, отстает ли настолько, что его нужно отвести к врачу или растет столь бурно, что нужно думать о тренере по баскетболу. Моментум показывает вам: ускоряется ли тренд или замедляется, а может и сохраняет свою скорость.

Когда моментум достигает нового максимума, это говорит о том, что оптимизм рыночной толпы растет, и подъем, видимо, продолжится. Когда моментум падает до нового минимума, это говорит о росте пессимизма толпы и о вероятности продолжения падения цен в будущем.

Когда цены растут, а моментум падает, это предупреждает вас о том, что вершина близка и пришло время извлекать прибыль из удерживаемых позиций и подтягивать стопы. Когда цены дают новый максимум, а максимум моментума ниже предыдущего, дивергенция “медведей” дает сильный сигнал к продаже. Обратное справедливо при нисходящем тренде.

Иногда применяется сглаженный индикатор Momentum, который уменьшает волатильность за счет использования скользящих средних.

Популярность индикатора, в первую очередь, обусловлена его простотой, универсальностью и тем, что он является одним из немногих опережающих индикаторов. Моментум не просто реагирует на направление движения цен, но еще и изменяет направление прежде, чем это будет проделано ценами. Как правило, вначале происходит разворот индикатора с продолжением роста цен, а уже потом тренд достигает вершины и разворачивается вниз. Если индикатор начинает медленнее падать, после чего разворачивается вверх, то вскоре тренд также достигнет минимума и развернется.

Здесь, однако, стоит особо подчеркнуть, что все осцилляторные методы рассчитаны на торговлю в направлении превалирующего тренда, являющегося более важным, чем любой сигнал. В условиях ярко выраженных бычьего или медвежьего рынка можно воспользоваться только теми сигналами, которые призывают к покупке или продаже соответственно.

Принцип работы

Основная задача индикатора отслеживать тренд и ускорение цены.

Если моментум растёт и рисует новый максимум, то чаще всего это говорит о бычьих настроениях, и есть вероятность продолжения роста. Если рисует минимум новый, то тренд может дальше идти вниз.

По графику моментума и цене можно рассматривать сигналы конвергенции и дивергенции или по-другому их схождения и расхождения. Если котировки растут, а график моментума загибается вниз и начинает откатывать, это может означать скорый разворот движения. В такой ситуации можно переносить стопы в безубыток и подумывать о выходе из позиций. Для продаж всё зеркально. Если цена снова растёт и рисует новый максимум выше предыдущего, а вот моментум свои максимумы не обновляет, то значит есть дивергенция, говорящая о спаде интереса покупателей, и велика вероятность движения вниз. Ну а для продаж всё аналогично.

Но моментум не грааль. Сигналы ложные для него тоже не чужды. Поэтому важно больший вес придавать именно сигналам в сторону тренда.

Установка и настройки

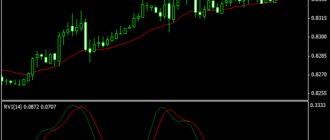

Индикатор Momentum показывает сигналы в окошке, расположенном под изображением графика цен. Он отличается своей простотой, поэтому при его установке не требуется особых навыков. В большинстве терминалов индикатор уже встроен. Если же нужна усовершенствованная версия, например с алертом, то ее можно взять у нас на форуме.

Из настроек у индикатора – только период усреднения. Также вы можете выбрать цену для расчета и задать уровни. По умолчанию уже выставлен уровень 100 – он служит нулевой линией для индикатора Моментум.

Десятидневный период является довольно распространенным периодом расчета. Тем не менее, для анализа можно взять любой отрезок времени. При сокращении периода – скажем, до пяти дней – чувствительность кривой индикатора повышается, что приводит к увеличению частоты ее колебаний. Продолжительные периоды, например двадцати-дневные, – проявляются в виде гораздо более сглаженных кривых с менее выраженной частотой колебаний.

Так, используя 10-дневный моментум, мы сопоставляем сегодняшнюю цену закрытия с ценой десятидневной давности. Если сегодняшняя цена закрытия выше, то показатель будет положительным. Если сегодняшняя цена закрытия ниже цены десять дней назад, то величина отрицательная. При использовании моментума исходят из того, что перепад цен (разность между сегодняшней ценой закрытия и ценой некоторое время назад) должен неуклонно увеличиваться по мере развития тенденции. Иначе говоря, скорость изменения цен возрастает. Если же цены растут, а индикатор начинает выравниваться – значит тенденция замедляется. Это может быть ранним признаком ее окончания.

Формула расчета

Моментум (Momentum) представляет собой самый простой трендовый индикатор. Его формула настолько проста и интуитивно понятна, что не требует описания. Превышение текущих цен закрытия над прошлыми показывает восходящий тренд, а если текущие цены ниже прошлых за выбранный временной интервал, это означает нисходящий тренд.

Иногда используется сглаженный моментум, чтобы уменьшить его волатильность. Для этих целей применяются скользящие средние.

Классически значение индикатора Momentum вычисляется как разница между уровнями закрытия последнего и первого баров на отдельно взятом интервале. Величина интервала зависит от коэффициента индикатора и в большинстве случаев принимается равной 14. Формула выглядит следующим образом:

M(j) = CLOSE(j) – CLOSE(j – n), где M(j) — значение Momentum; CLOSE(j) — цена закрытия текущего бара; а CLOSE(j – n) — цена закрытия бара, появившегося на графике котировок n таймфреймов назад.

Из формулы видно, что значение индикатора может быть и положительным, и отрицательным. И чем больше Momentum отходит от нуля, тем яснее выражены на рынке состояния перепроданности или перекупленности. При этом для разных интервалов и разных валютных пар амплитуда колебаний Momentum будет сильно отличаться.

Вышеуказанная формула взята из книги Джона Дж. Мэрфи “Технический анализ фьючерсных рынков” и считается классической формулой расчета индикатора.

Однако существует еще одна вариация расчета индикатора Momentum по книге Стивена Акелис «Технический анализ от А до Я», в которой Momentum совпадает с Rate of Change и определяется как отношение нынешней цены к цене, имевшей место n периодов назад:

M(j) = CLOSE (j) * 100 / CLOSE (j – n)

В торговом терминале MT4 Momentum рассчитывается по второй формуле, поэтому он колеблется не вокруг нуля, а вокруг уровня 100.

Именно эта формула в свое время перекочевала во многие программы технического анализа, но она является недостаточно корректной.

Существует также отдельная формула, которая называется Chande Momentum Oscillator (CMO). Она рассчитывается следующим образом:

MomentumSimple = C – C-n,

где С – цена закрытия текущего периода, а С-n – цена закрытия n свечей назад. Если MomentumSimple >0, то M1= MomentumSimple, а M2=0; Если MomentumSimple <0, то M2= -MomentumSimple, а M1=0.

Экспирация

Экспирация бинарных опционов (с англ. Expiration) — завершение срока сделки, когда цена актива поднимется или упадет, произойдет исполнение обязательств, то есть перевод средств участнику торгов. Каждый бинарный трейдер задумывается о роли экспирации в исходе сделки и совершенно не зря. Именно от того, какой срок экспирации вы укажете, будет зависеть доход. Сроки экспирации могут быть от минуты и более месяца. Потому бинарные опционы так популярны – уже через минуту можно получить доход.

В зависимости от срока исполнения бинарные опционы делят на:

- Краткосрочные – со сроком исполнения меньше часа (например, сейчас у новичков особенно популярны опционы «60 секунд»). Торговля такими опционами отличается высоким риском, поскольку сложно предугадать динамику рынка.

- Долгосрочные – с более продолжительным сроком исполнения: от недели и более месяца. Эти опционы популярны у профессиональных трейдеров, которые играют на бирже ради полноценного дохода. В данном случае, перед тем, как сделать ставку, необходимо анализировать детально поведение актива, не забывать о макроэкономических причинах смены тенденций рынка.

Возможно ли продлить экспирацию опционов?

Возможно. Часть брокеров позволяют игрокам рынка менять срок экспирации. Продление сроков экспирации возможно только в сторону его увеличения; чтобы продлить сроки, необходимо внести средства – примерно 40% от ставки.

Правила экспирации:

- Если вы новичок в торговле опционами, участвуя в сделке, выбирайте длительный срок экспирации.

- Работайте с брокером, который позволяет увеличивать сроки экспирации, это поможет минимизировать риски от возможных неудачных сделок.

- Для того, чтобы получить быстрый доход буквально через минуту, участвуйте в краткосрочной (от минуты и до нескольких часов) торговле. Не забывайте о том, что такая торговля отличается рисками.

- Для того, чтобы получать большой стабильный доход, участвуйте в долгосрочной торговле (от недели и более месяца). Такая торговля отличается высокой доходностью, а предугадать исход сделки проще: с помощью стратегии, условий торгов (экономика, новости).

Экспирация и финансовые потери

Всегда помните о том, что экспирация – это всегда незапланированные потери, будьте готовы к этому. Предугадать исход сделки, а также то, какие события на нее повлияют, сложно и почти невозможно. Рынок отличается высокой динамикой и тенденции меняются постоянно. Чтобы обезопасить себя, храните резерв средств, который поможет вам в случае неудачи вернуть средства себе.

Применение в качестве осциллятора

Как бы ни было удобно пользоваться этим индикатором, возникает следующий вопрос. Осцилляторный анализ наиболее удобен в случае экстремальных положений цены. Но как можно определить, насколько силен или слаб момент рынка в настоящее время, если мы не задали никаких критериев, кроме нулевой линии? Эту проблему можно решить двумя способами: либо визуально оценивать величину Моментума по сравнению с его предыдущими спадами и подъемами, либо обратиться к другим осцилляторам.

Нельзя сказать, что первое решение проблемы совсем неприемлемо. Просто определим исторические высшие и низшие уровни Momentum и каждый раз будем сравнивать их с текущим значением. Сигнал на продажу появляется, когда Momentum или его скользящее среднее поднимается на существенную величину, разворачивается и начинает падать.

Сигнал на покупку появляется, когда Momentum или его скользящее среднее падает на значительную величину, разворачивается и начинает подниматься вверх. Эта “значительная величина” будет различаться на каждой валютной паре на Forex и ее нужно тестировать отдельно. Более того, данная величина будет разной на протяжении различных временных отрезков.

При этом, более удобно нормализовать график Момента, деля значения на наибольшую достигнутую амплитуду. В результате он будет изменяться от – 1 до + 1. Достигая опасной зоны, т.е. приближаясь по модулю к единице, значение Момента сигнализирует об ослаблении или усилении ценового тренда. Например, достигнутое значение 0.95 говорит о том, что цена поднимается слишком быстрыми темпами и следующей стадией будет консолидация или даже спад.

Идея нормализации Момента была воплощена в жизнь в качестве Индекса Товарного Канала (Commodity Channel Index). Дональд Ламберт, автор этого индекса, использует в качестве делителя среднее значение цен за те несколько дней, для которых ведется расчет, после этого умножая получившееся значение на 1.5. Результирующая кривая полностью сходна с Моментом, но ее колебания рассматриваются по отношению к уровням -100 и +100.

Манименеджмент

Стабильная прибыльная торговля – это намного больше, чем две-три успешные сделки. К такому выводу и такой стратегии приходит не каждый трейдер. О прибыли можно говорить тогда, когда управление средствами осуществляется осознанно и продуманно. Искусство управления капиталом отличает профессионала от того, кто за проигрышами и пустым депозитом не видит ничего, кроме состояния неудачи. Как же быть? Ответ прост. Заняться всерьез манименеджментом – искусством управления капиталом, которое включает в себя следующие правила:

Минимальная ставка

Начиная торги, не ставьте все свои средства на один опцион. Начните с минимальной стоимости ставки. Так, вы не проиграете сразу всю сумму и, в случае неудачного исхода сделки, сможете снова участвовать в торговле.

Минимальный депозит

Открывая счет у брокера, не вносите на него сразу большую сумму. Помните о том, что исход торгов непредсказуем и всегда будут риски потерять средства. Берегите свои средства и расходуйте их умело.

Берегите свои средства

Распоряжайтесь средствами разумно, торгуйте осознанно: не ставьте все свои деньги в одну сделку; не ставьте более 5% депозита на одну сделку. В случае неудачной сделки вам пригодятся деньги для того, чтобы продолжить торги.

Минимальное количество активов

Начиная торговлю, постепенно увеличивайте число торгуемых активов. Освойте систему, познакомьтесь с трейдингом подробно, попробуйте начать торговлю с одного-двух активов и постепенно сможете подключать и другие активы: валюта, фьючерсы, акции и т.д. Помните о том, что большое количество сделок – это нагрузка на ваши средства, на ваш депозит и вы можете не заметить, как потеряете деньги.

Минимальные эмоции

В трейдинге важно не просто быть профессионалом и иметь опыт успешных сделок, важно держать свои эмоции под контролем и не поддаваться им при любом исходе. Если обратиться к статистике, достаточно трех провальных сделок, и вы начнете паниковать и попытаетесь вернуть деньги. Помните о правиле трех: после трех сделок, неважно успешными они были для вас или нет, остановите торги. Так, вы учитесь самоконтролю и бережете свои средства, которые принесут вам еще больше дохода при разумном подходе. Манименеджмент, как один из элементов успешного трейдера, сделает вашу торговлю по-настоящему удачной.

Применение в качестве трендового индикатора

Индикатор Momentum может использоваться на Forex в качестве трендового индикатора. В этом случае в качестве сигнала используются пересечение его нулевой линии. Когда линия пересекается сверху вниз, подается сигнал на продажу, а когда снизу-вверх – подается сигнал на покупку.

Сделка совершается на открытии следующей свечи, если это открытие (и закрытие предыдущей свечи) происходят в сторону пробоя зоны 100. Стоп-лосс выставляется за последним ценовым экстремумом.

Анализ экстремумов индикатора

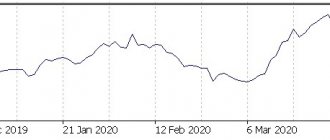

Стоит очень внимательно следить за экстремумами, достигаемыми индикатором. Дело в том, что крайне высокие или низкие значения индикатора Momentum предполагают продолжение текущей тенденции. Если индикатор достигает крайне высоких значений и затем поворачивает вниз, следует ожидать дальнейшего роста цен.

Как видите на рисунке выше, визуально выделяющиеся очень высокие и очень низкие значения индикатора с последующим откатом подтверждают продолжение тенденции. Таким образом, на откате, после особенно высокого пика, можно искать возможность входить в покупки.

Резкий скачок индикатора моментум, как правило, является сигналом о том, что рынок приближается к своей вершине. После резкого взлета или падения индикатора, как правило, возникает разворот или остановка движения цены. В такие моменты лучше всего закрывать ранее открытые позиции или, как минимум, поближе прижимать стопы.

Выводы

Что сказать, индикатор Моментум – это старая забытая классика жанра. В действительности, инструмент очень интересный и многие, как мне кажется, незаслуженно его игнорируют. Момент вполне может вписаться в любую торговую систему, так как сигналы он дает весьма качественные, и на выхлопе может получиться прекрасная торговая система.

Дебетовая карта от Сбербанка

Само собой, есть определенные нюансы, требующие понимания, но многое придет со временем. Главное, вам не нужно торопить события, пусть все идет своим чередом. Фокусируйтесь на своем процесс обучения, стремитесь быть системным трейдером и с течением времени результат обязательно придет.

Понимаю вас, очень хочется, чтобы результаты были быстрыми и ошеломительными, но, к сожалению, так это все просто не работает. Только ваши решительные действия и подпитка мотивацией поможет вам пройти этот путь.

Моментум и его скользящая средняя

Очень неплохо работает индикатор моментум в паре со скользящей средней, построенной по показаниям этого индикатора. Построить скользящую среднюю можно следующим образом:

На рисунке ниже по показаниям индикатора Momentum (48) построена EMA (8) согласно настройкам с рисунка выше:

Сигналы на вход генерируются по аналогии с таким индикатором, как Stochastic. При пересечении индикатора своей скользящей сверху вниз выше уровня 100 появляется возможность входа в продажи. Для покупок наоборот. В данном подходе довольно важное значение имеет именно расстояние до уровня 100 – чем пересечение дальше от уровня, тем надежнее сигнал.

Подведем итоги

Есть три основных торговых сигнала, которые могут использоваться с индикатором моментум. Эти сигналы включают пересечение 100 линий, пересечение импульса и сигнал дивергенции. Лучшим сигналом индикатора моментум является сигнал дивергенции. Но независимо от того, какой тип сигнала вы используете, настоятельно рекомендуется использовать другие структурные факторы технического анализа.

Вы не должны торговать индикатором моментум без предварительного анализа основного общей картины на рынке. Если вы будете придерживаться этого принципа, то вы будете менее подвержены ошибкам и ложным точкам входа.

Совмещение методов

Стоит отметить, что более надежным является использование Momentum в качестве осциллятора совместно с индикатором тренда. Причем эту роль может исполнять сам Momentum с большим периодом. Если трендовый Momentum находится выше 100 (в идеальном случае – с последовательным обновлением собственных максимумов), то следует совершать покупки, когда более короткий Momentum снижается до 100 и отталкивается вверх. На открытии следующей свечи после такого отталкивания следует совершать покупку, разместив стоп ниже последнего экстремума. Обратное справедливо и для нисходящего тренда.

После того, как на графике выше длинный Momentum перестал совершать обновление минимумов и пробил нулевую линию вверх, продажи больше не совершались. Таким образом – Momentum с более крупным периодом может являться указателем тренда, причем давать опережающую информацию о развитии тренда. Трейдеру следует смотреть на характер образования экстремумов на трендовом Momentum для подтверждения тренда.

Причем трендовый Momentum может образовывать дивергенции с ценой, перестав обновлять экстремумы в теле тренда по индикатору при обновлении экстремума ценой. Этот сигнал особенно хорош, когда трендовый Momentum пробивает свою линию тренда и более короткий Momentum дает сигнал о покупке, касаясь и отталкиваясь от линии 100 в сторону дивергенции.

Когда появляются импульсы?

Выделяют три причины появления импульсов на рынке:

- Фундаментальные. В эту группу включают новостную и другую важную информацию (различные форс-мажоры, например, стихийные бедствия), которая оказывает существенное влияние на определенную валюту.

- Технические. В эту группу включены ситуации, когда множество трейдеров открыли ордера на большие объемы с ценами, расположенными на близком расстоянии от важных уровней. Кроме того, к техническим причинам относятся случаи скорого закрытия крупных опционов или фьючерсных контрактов (месячных, недельных и других).

- Психологические. Свойственны ситуациям, когда цены на активы на протяжении достаточно длительного временного интервала колеблются возле важных (психологических) уровней. При таком рынке напряжение в среде трейдеров постоянно нарастает.

Причины первого характера предугадать сложно. Поэтому работать рекомендуется с техническими и психологическими факторами, которые можно рассмотреть на текущих графиках.