17.10.2020 2 172 4 Время на чтение: 13 мин. Рейтинг:

Автор

: Константин Белый

Сегодня поговорим о том, как сохранить сбережения, как защитить сбережения от инфляции и девальвации. В кризис, наблюдаемый в последнее время, такие вопросы становятся очень актуальными, мне часто их задают, поэтому я решил написать эту статью, которая будет включать в себя все основные ответы. Итак, самое важное на эту тему, то, что будет актуально всегда, и в кризисной ситуации тоже.

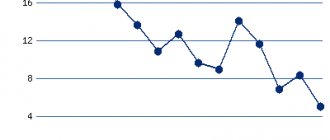

Средняя инфляции по России

Чтобы было понимание — от чего защищать наши капиталы, нужна информация.

Каков был размер инфляции за прошлые периоды?

В этом нам поможет индекс потребительских цен или ИПЦ.

К слову сказать, само понятие инфляции — вещь довольно широкая. Туда входят изменение цен на пароходы-паровозы, станки-оборудование, яхты и дворцы. Понятно, что для рядовых граждан это все по барабану. Хотя повышение цен на вышеперечисленное, напрямую будет влиять на наши кошельки, в виде рост цен на потребительские товары.

А этот показатель отслеживает индекс потребительских цен. Но мы будем по привычке называть это дело просто инфляцией.

Среднегодовая инфляция составила за последние:

- 15 лет — 8,66%;

- 10 лет — 7,3%;

- за 5 лет — 7.28%.

От этих данных и будем плясать.

Кому интересно, в прошлой статье представлена инфляция по годам за все время. Плюс довольно интересный график снижения покупательной способности рубля за несколько лет.

Что делать? Нам нужны варианты вложений, защищающие наши сбережения от обесценивания.

А теперь о том, что такое дефляция

Дефляция – процесс противоположный инфляции и проявляется он соответственно, напротив, в росте покупательной способности национальной валюты. Для рядовых граждан страны, получающих стабильную заработную плату это, отчасти, выгодный процесс, по крайней мере так кажется на первый взгляд.

А вот для экономики страны в целом, дефляция может означать замедление экономического роста и даже возможность возникновения экономического кризиса (что непременно скажется и на рядовых гражданах). Поэтому с точки зрения экономики умеренная инфляция куда более полезна для страны, чем дефляция. По данным за 2010 год дефляция наблюдалась, например в Японии.

Термин дефляция берёт своё происхождение от латинского слова deflatio, в переводе означающего «сдувание».

Причины дефляции

- Уменьшение количества денег в обращении. Такое происходит в том случае, когда люди сокращают свои расходы и наращивают сбережения. Кроме этого такая ситуация может быть связана с тем, что сокращается количество выдаваемых банками кредитов. В этих случаях денег в обращении становится меньше, что увеличивает спрос на них и, соответственно, их ценность;

- Увеличение объёмов производства. Модернизация и внедрение новых технологий приводят к тому, что возрастают объёмы выпускаемой продукции. Что, при сохранении неизменного спроса, чревато тем, что цены на эту продукцию будут снижаться;

- Снижение потребительского спроса, характеризуемое тем, что население, ожидая дальнейшего снижения цен, склонно откладывать покупки на будущее. Возникает ситуация называемая в экономике «ловушкой ликвидности»;

- Жесткая экономическая политика государства направленная на борьбу с инфляцией также может привести в итоге к дефляции. Обычно в рамках этой политики принимаются следующие меры:

- Повышается учётная ставка;

- Ограничивается выдача кредитов;

- Увеличивается продажа государственных ценных бумаг;

- Увеличиваются налоги на фоне снижения государственных расходов и т.д.

Следствия дефляции, или какое влияние она оказывает на экономику

- Снижение спроса на товары и услуги происходящее вследствие того, что население ожидает ещё большего снижения цен;

- Падение уровня производства, объясняемое тем, что спрос на продукцию существенно снизился, а потому возник дефицит средств на покрытие производственных расходов;

- Рост безработицы, как следствие падения уровня производства;

- Снижение заработных плат вследствие того, что компании стремятся всеми способами компенсировать недостаток средств, возникший по причине падения спроса на их продукцию;

- Волна банкротств предприятий практически во всех сферах деятельности связанная, опять же, с резким снижением спроса на их продукцию;

- Обесценивание многих видов активов и отток инвестиций, ещё более усугубляющий вышеперечисленные последствия дефляции.

Минимизация негативных последствий дефляции

Когда покупательная способность населения страны растёт за счёт роста темпов производства и общего улучшения благосостояния, это безусловно положительный процесс. Это хорошо и для населения, и для экономики страны в целом. А вот дефляция вкупе со всеми описанными выше последствиями, хотя вроде бы и увеличивает покупательную способность граждан, но ни к какому улучшению благосостояния в итоге не ведёт. Напротив, её последствиями является общий спад производства и кризис в экономике страны.

Для того чтобы по возможности минимизировать те негативные последствия, которые дефляция оказывает на экономику, обычно принимаются следующие меры:

- Стимулируется сфера кредитования, а именно: упрощаются условия по выдаче кредитов и снижаются проценты по ним. Государство запускает дополнительные программы кредитования в тесном сотрудничестве с ведущими кредитно-финансовыми организациями страны;

- Смягчение налоговой политики, позволяет снизить нагрузку на предприятия страны для того, чтобы помочь им преодолеть кризис перепроизводства. Введение налоговых льгот для компаний инвестирующих средства в развитие инфраструктуры и другие государственные программы, позволяет ещё больше усилить меры принимаемые по преодолению последствий дефляции;

- Запускаются крупномасштабные строительные проекты дающие населению рабочие места, а предприятиям страны — заказы. Это может быть строительство дорог, газопроводов и других объектов инфраструктуры. Таким образом стимулируется производство, растут заработные платы работников, увеличивается спрос на внутреннем рынке страны.

Банковский вклад

Самый популярный способ. Но является он самым выгодным?

Храните деньги в сберегательной кассе. Если они у вас есть, конечно!

Жорж Милославский

Раньше достаточно было провести небольшой анализ предложений банков. И выбрать самые высокие ставки.

Сейчас, когда банки закрываются пачками, на первое место выходит надежность. Не хочется потом бегать, тратить нервы и время, дабы вытрясти себе обратно свои кровные. Да, вклады защищены АСВ. И вроде бы клиент ничего не теряет.

По факту это немного не так. Опустим всю бюрократию, по поводу изволения денег из плена.

В законе четко прописано, что защищены деньги клиента. Но … про проценты по вкладу у людей выходит непонимание.

Вы открыли вклад. Сроком на 1 год. Проценты по вкладу начисляются в конце срока. И если случается форс-мажор (отзыв лицензии) в период действия вклада, то вам гарантирован возврат только тела депозита. Проценты же еще не были начислены. И АСВ эту часть денег возвращать вам не будет. Идите сами в проблемный банк и выбивайте с владельцев (если найдете их) вашу прибыль.

Как вариант выхода из этой ситуации — ежемесячная или ежеквартальная капитализация процентов. Деньги появились (зачислены) — значит уже застрахованы.

Что у нас по доходности?

Если выбирать только из самых надежных банков, то процентная ставка немного хромает. За надежность нужно жертвовать доходностью.

Как правило банки предлагают вклады, со ставкой примерно равной уровню инфляции в стране.

На рост ставки можно повлиять:

- размером капитала;

- сроком депозита.

Чем больше и длиннее, тем более высокую ставку могут предлагать клиентам банки.

Итог. Со своей задачей сохранности средств от инфляции банки справляются. Может быть не на 100%. Но львиную долю обесценивания денег вы защитите. По статистики, в среднем депозиты проигрывают инфляции 0,5 — 1% в год.

Что еще нужно делать для защиты сбережений

Если вы скопили крупную сумму, диверсифицируйте ее. Пусть одна часть денег лежит у вас на карте с процентом на остаток, другая – в инвестициях, третья – в банке, четвертая – в собственном бизнесе.

Диверсификация позволяет эффективнее защищаться от инфляции и при этом меньше переживать о сохранности капитала. У меня есть отдельная статья про диверсификацию, я там рассказываю, какая она бывает и как правильно ее делать – взгляните.

Банковские карты, как альтернатива вкладам.

Самый главный плюс — нет необходимости замораживать деньги на длительный срок.

Проценты начисляются на любую сумму. И изъять их можно по желанию в любой момент.

Главное, при выборе карты нужно смотреть на способ начисления процентов. Нам нужно ежедневное, на текущий остаток по карте.

За каждый день капает денежка. Выплачивается обычно в начале следующего месяца.

Прелесть в том, что доход будет идти сразу на все ваши деньги. Получили зарплату. С первого дня будет идти начисление процентов.

Если бы вы открывали вклад, вам нужно было бы оставить часть денег «на жизнь». А здесь и жизненные средства приносят какой-то доход.

Статья в тему: Список карты с процентом на остаток

Вы удивитесь, но многие карты начисляют проценты, не меньше банковских депозитов. Хотя в среднем, чуть-чуть проигрывая им по ставкам. Но учитывая, что в работе вся сумма, а не только отложенная, на процентах можно зарабатывать даже больше.

Вывод. Хорошая альтернатива вкладам. Без заморозки средств на длительный срок. Деньги работают полностью все. Начисление ежемесячное. Нет минимальной суммы для начисления процентов. Неплохой вариант — защиты от инфляции.

Инвестиционные компании и онлайн-инструменты

В последние 5–10 лет многие инвесторы всерьез стали интересоваться темой онлайн-инвестиций. К примеру, на сегодня большой популярностью пользуются онлайн инвестиционные компании, брокеры ПАММ-счетов и криптовалюта – данные инструменты позволяет отлично побороть инфляцию и заработать прибыль. Так, те же инвестиционные онлайн-проекты при грамотном подходе позволяют зарабатывать от 5–10% доходности за месяц. Конечно, это связано с соответствующими рисками и данным вкладам уже нужно уделять куда больше внимания, чем тем же банковским депозитам. Но и результат в итоге получается соответствующим. Более подробную информацию про вложения в криптовалюты и онлайн-проекты вы можете найти в соответствующих разделах данного сайта.

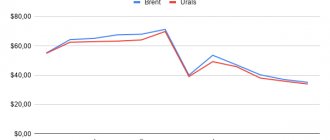

Доллары и евро

«Курс рубля нестабилен. Типа постоянно обесценивается. А твердые валюты — это надежно. И стопроцентная защита от инфляции. С ними ничего не будет.»

Именно так рассуждает большинство, покупая доллары и евро. Реже другие валюты.

А выгодно ли это?

Давайте рассуждать логически. Вы просто перекладываете сбережения из одной валюты в другую.

А практически у всех валют тоже есть инфляция.

Например, инфляция по доллару — это в среднем около 2% в год.

Учитывая среднегодовой рост ИПЦ в России в 7-8%, обмен на доллары позволяет сразу спасти деньги на 5-6% от обесценивания.

Частично вопрос решен. Только выгодно ли это всегда?

Посмотрите на график рубль доллар.

Да видим общий рост. Только главная проблема в том, когда бы вы купили валюту? Возможно на самом пике или около него. Тогда вы понесли бы двойные убытки. За счет укрепления курса рубля. И долларовой инфляции.

Выводы. Покупка долларов имеет место только на длительные сроки (если готовы мирится с небольшой долларовой инфляцией). На короткие периоды — защитить деньги от обесценивания таким способом не даст стопроцентный результат.

Делаем пассивные инвестиции

Я расскажу вам про основные типы пассивных инвестиций и прокомментирую каждый тип. Сразу замечу, банковские вклады я отнесу сюда же, хотя далеко не все экономисты считают банковский депозит инвестированием.

Карта с процентом на остаток

Современные банки выпускают не просто дебетовые карты, а карты с процентом на остаток. Это самый простой и удобный способ защититься от инфляции.

Карты работают так. Вы помещаете на них какую-то сумму денег, банк ежедневно проверяет, какая сумма лежит на карте и ежедневно начисляет на нее процент. В конце месяца общая накопленная сумма зачисляется на счет.

Если у меня на карте лежит 200 000 рублей под 5 процентов годовых, то в день я буду получать на эту сумму примерно 0,0136 процента. Если эти деньги у меня будут лежать на карте десять дней, потом я их на десять дней сниму, а потом снова положу еще на десять, то процент начислится суммарно за 20 дней месяца. И получу я в итоге 547,9 рубля.

Преимущества карт с процентом на остаток:

- Деньги можно в любой момент переводить на карту и полностью с нее снимать. Вы можете в любой момент прийти в банкомат и снять с карты абсолютно все. И не надо будет писать никаких бумаг, заявлений о закрытии счета – вообще ничего. Положили – сняли.

- Ежедневный процент. Проценты начисляются каждый день, поэтому, если я на день сниму всю сумму или большую ее часть, а потом положу снова, я потеряю процент только за один день. За все остальные дни проценты начислятся.

- Ими можно расплачиваться в магазинах.

Я сам пользуюсь дебетовой картой Тинькофф Блэк с процентом на остаток. Я перевожу на нее все свои доходы от фриланса, этой же картой плачу в супермаркетах и даже маленьких магазинах. Карта мультивалютная, поэтому я могу держать на ней деньги одновременно в рублях, долларах и евро, брать ее с собой в путешествие, расплачиваться ей за рубежом.

Вот наша статья про карту Тинькофф Блэк – прочитайте.

Больших денег такие карты, конечно, не принесут. Но от инфляции (по крайней мере, официальной), защитить смогут точно.

Еще один плюс – на карту начисляется сложный процент. То есть вот мне банк начислил 547 рублей – в следующем месяце процент будет уже не на 200 000, а на 200 547 рублей.

Банковский депозит

У депозита в банке есть свои плюсы и минусы. Плюс в том, что процентные ставки на депозиты выше, чем ставки по картам. Например, в банке может быть не три процента, а пять или шесть.

Но деньги из банка обычно намного сложнее снимать, чем с карты. Многие банки вообще замораживают деньги вкладчиков на заранее оговоренный срок – полгода, год, два года и так далее. В течение этого времени снять деньги нельзя. А если вы их все-таки снимите – все проценты сгорят.

Деньги можно помещать на банковский счет в том случае, если вы не умеете инвестировать, не можете найти деньгам более выгодное применение и уверены, что эти деньги вам не понадобятся в течение срока вклада.

Индивидуальный инвестиционный счет

Мало кто слышал об этом инструменте, а между тем вещь очень классная и выгодная.

Индивидуальный инвестиционный счет, или ИИС, – это счет для инвестирования. Инвесторы помещают на него деньги для того, чтобы вкладывать их в разные финансовые инструменты, чаще всего в ценные бумаги – акции и облигации.

Однако заработать на ИИС можно не столько через инвестиции, сколько через вычеты. Например, если вы работаете как физическое лицо и платите подоходный налог со своей зарплаты, вы можете один раз воспользоваться вычетом категории А.

Это происходит так. Вы помещаете на ИИС какую-то сумму денег, а потом запрашиваете с нее сумму, равную 13 %. Например, если я положу на ИИС двести тысяч, 13 % с них составят 26 000 рублей. Если я за год заплатил налогов на 26 000, то государство мне эти налоги вернет.

Максимальная сумма, которую можно получить по вычету А – 52 000 рублей. Чтобы ее «заработать», надо положить на ИИС за весь период его «жизни» 400 000 рублей.

Обязательно ли делать инвестиции с ИИС? Ну, вообще, да, иначе налоговой будет понятно, что вы открыли ИИС только ради вычетов. Но вы можете сделать совсем небольшие инвестиции на пару тысяч рублей – например, купить несколько облигаций государственного займа (самые надежные инвестиционные инструменты из всех существующих).

У ИИС есть свои ограничения. В частности, открывается он минимум на три года. Если закроете счет раньше – не видать вам никаких вычетов.

Вот моя подробная статья про индивидуальный инвестиционный счет, где я постарался подробно и понятно описать все тонкости его работы. Внимательно прочитайте и возьмите на заметку.

Облигации

Облигации – это такой тип ценных бумаг, доход по которым (купон) заранее известен. Когда вы покупаете облигацию, вы как бы даете свои деньги в кредит компании.

Проценты по этой категории ценных бумаг больше, чем на депозит в банке. Однако облигации, в отличие от банковских вкладов, не страхуются. Хотя, в большинстве случаев инвестиции в облигации окупаются, потому что, даже если компания банкротится, ее долговые обязательства и облигации погашаются в первую очередь.

Чтобы заработать на облигациях много денег, надо делать следующее:

- Инвестировать в проверенные компании. Например, в голубые фишки. В Российской Федерации к голубым фишкам относятся компании типа Сбербанка и Газпрома. Это надежные , которые очень уверенно себя чувствуют и гарантированно сделают все надлежащие выплаты по облигациям.

- Инвестировать через ИИС. Тогда вы сможете дополнительно заработать на налоговых вычетах.

Кстати, можно вкладывать деньги в облигации, которые выпускает государство. Они называются ОФЗ – облигации федерального займа. Это, наверное, самый надежный инструмент для инвестиций и защиты денег от инфляции. Дохода с ОФЗ вы не получите только в том случае, если обанкротится государство.

Вот ссылка на мою статью про облигации – я там подробнее рассказываю об этом финансовом инструменте и о тонкостях инвестиций в облигации. Ознакомьтесь.

Недвижимость

Если у вас достаточно денег, чтобы купить недвижимость, то вы можете вложить свой капитал «в стены», чтобы гарантированно сберечь его от инфляции. Недвижимость может сильно обесцениться только в том случае, если начнется война или глобальная экономическая катастрофа.

Однако нужно помнить о нескольких важных моментах:

- Цена квартиры в новостройке падает сразу после того, как вы начинаете там жить. Поэтому вложение денег в абсолютно новую недвижимость может быть выгодным только в том случае, если вы готовы не продавать эту недвижимость несколько десятков лет.

- Если в инфраструктуре населенного пункта произойдут серьезные изменения, цена вашей недвижимости может сильно упасть. Например, если в «спальном» районе прокладывают новую дорогу или строят завод – район перестает быть «спальным».

- За недвижимостью надо следить. Вас могут затопить соседи, у вас может что-то случиться с отоплением и пр. А про частные дома я вообще молчу, там куча проблем.

- За недвижимость надо платить. Налоги, коммунальные платежи, оплата капитального ремонта. Если вы сами не планируете жить в приобретенной недвижимости, трижды подумайте, прежде чем ее покупать.

И еще одна проблема – соседи. Особенно это актуально для квартир. Музыка, разговоры, топот ног, орущие дети, ремонт, пианино и электрогитара, скандалы и ссоры – список можно продолжать бесконечно.

Недвижимость может стать серьезным источником головной боли, помните об этом.

Недвижимость

Сами понимаете, главный минус — это нужно МНОГО денег.

По поводу защиты от инфляции, лучше всяких слов покажет статистика. То что было в середине нулевых (взрывной рост на жилье), скорее нонсенс.

Во всем мире дома и квартиры дорожают примерно на уровень инфляции (плюс-минус пара процентов).

Покупка квартиры в надежде на дальнейший рост — дело непредсказуемое. Даже обычный простой квартиры дорого обходится владельцу. Платежи за ЖКХ растут. Небольшим плюсом будет возможная сдача в аренду. Но здесь тоже бабушка надвое сказала.

У некоторых арендодателей, волосы дыбом встают после съезда жильцов. Деньги в ремонт опять вбухивать. И выясняется, что дешевле было бы квартиру не сдавать.

Что означает инфляция?

Уровень инфляции усредняет рост цен отдельных продуктов или услуг, поэтому не всегда понятно, откуда взялся показатель. Стоимость одних продуктов растет быстрее, а в других группах товаров цены падают.

В условиях свободных экономических отношений невозможно установить единые показатели подорожания или удешевления. Если хлеб подорожал на 10%, а картофель дешевеет на 5%, средняя инфляция составит от минус 5 до плюс 10 процентов. В урожайные годы картофель дешевле, либо дорожает незначительно. Если был неурожай, стоит ждать скачка цен.

Неконтролируемая инфляция может привести к нехватке заработанных денег на покупку набора продуктов и услуг первой необходимости. Если прямо повлиять на соотношение спроса и предложения сложно, то корректировать движение денег по силам Центробанку (или Банку России). Проводимая денежно-кредитная политика снижает или увеличивает показатель инфляции, в зависимости от планов и намерений Центробанка. Необязательно, чтобы цены постоянно росли. Инфляция не должна мешать развитию всех сфер экономики.

Фонды недвижимости

Можно сказать, альтернативы вложений в недвижимость для бедных.

Что это и где покупать?

Про российские паевые фонды недвижимости речь вести не будем. По моему мнению, схема мутная. Они совершенно непрозрачные. Имеют высокий порог входа. И как мне говорил один знакомый, вращающийся в той среде, если ты не близок к верхушке владельцев — тебя 100% нае…т или обманут (кому как больше нравится).

За рубежом в этом плане получше.

Есть Reits, вкладывающие в недвижимость. В основном в коммерческую. И сдают ее в аренду. Короче все делают за вас.

И платят дивиденды своим акционерам. Каждый квартал. По закону они должны выплачивать 90-95% прибыли.

Это дает доходность в районе 5-8% годовых. В долларах.

Плюс недвижимость со временем растет. Хотя бы на уровень инфляции.

Неплохо? Думаю да!

Где это купить и сколько это стоит?

Стоимость одного пая, в пределах одной-двух сотен долларов.

Главное неудобство — для покупки, нужен доступ на иностранные рынки. Через зарубежного брокера.

Вывод. С защитой инфляции фонды справляются. Ожидаемая прибыль даже выше. Рекомендуется вкладывать на длительные сроки. От 3 лет.

Минусы: Периодически цены на недвижимость могут проседать.

Покупка и продажа ОФЗ-ИН

Помимо индексируемого номинала данная облигация ничем не отличается от стандартных ОФЗ с фиксированным купоном. Цена на рынке может отличаться от номинала в ту или иную сторону. Сейчас все облигации 52-й серии торгуются выше номинала.

При покупке облигации необходимо заплатить предыдущему владельцу начисленный, но еще не выплаченный купон (накопленный купонный доход — НКД). При продаже, соответственно, НКД уже получите вы.

Сделки с облигациями ОФЗ-ИН проводятся на Московской бирже и доступны всем категориям инвесторов. Главное, чтобы у вас был брокерский счет.

Доход ОФЗ-ИН складывается из купонного дохода и разницы между ценой продажи или погашения и ценой покупки. С обоих этих доходов нужно заплатить НДФЛ в размере 13%, что с радостью сделает за вас ваш брокер.

Золото и прочие металлы

Вложиться в презренный металл. Что может быть выгоднее? Золото всегда растет в цене. И тому подобное.

Факторы за:

- Золото — это физический товар. И априори, при общем росте цен (инфляции), оно должно дорожать.

- Золото — это страховка от войн, потрясений, кризисов и войн. Во все времена, когда что-то подобное происходит, цены на золото улетают вверх.

- Золото на мировых рынках котируется в долларах. При ослаблении курса национальной валюты — рублевая стоимость золота увеличивается.

Рекомендую: Как и где лучше купить золото

А теперь минусы:

- Золотой курс подвержен колебаниям. Как в большую, так и меньшую сторону.

- В некоторых случаях, при вложениях в золото — придется нести расходы (комиссии — разовые и постоянные, плюс налоги).

Вывод. Вероятность сохранить сбережения от влияния инфляции повышается при увеличении срока вложений. Оптимально — от 3-5 лет.

Условия жизни и ваше образование

Желательно всегда по мере возможностей улучшать условия вашей жизни. Если вы проживаете в экологически загрязненной среде, то стоит задуматься о переезде на другое более чистое и подходящее место. Хорошей идеей будет приобретение только качественных и долговечных вещей – начиная от мебели и одежды и оканчивая здоровыми продуктами питания. Не стоит опасаться вкладывать в улучшение условий жизни. Люди, которые уделяют внимание окружающей их обстановке и не жалеют денег на свое здоровье (своевременное лечение, лекарства, отдых, спорт), на жизнь жалуются редко и живут дольше.

Как эффективно побороть инфляцию? Вкладывайте в свое образование. Всегда старайтесь развиваться в избранной профессии и не только. Как говориться, лучший вариант для вложения денег – это вложения в самого себя. Обучайтесь в вашей сфере деятельности, изучайте иностранные языки, сдавайте на водительские права и др. Разносторонние люди имеют весомое преимущество на современном рынке труда.

Облигации

Доходность облигаций с среднем дает выгоду в 2-3% сверх инфляции.

Процентная ставка по купону будет зависеть от надежности эмитента, длительности обращения бумаги и виду начисляемых купонов.

Для непосвященных — это немного муторно и непонятно (на самом деле просто охренеть как, разбираться с нуля). Что такое купонная доходность и от чего она зависит, чем отличается номинальная стоимость от рыночной, оферта, дефолт, надежность и классификации эмитента и много других страшных слов.

На самом деле, не все так страшно. Прочитаете пару статей, и поймете общий смысл: чего, где и как. Начать можете с этой — 10 вопросов про облигации!

Самый простой способ сберечь деньги от влияния инфляции — это покупка облигаций с индексируемым номиналом. Главная цель — защита от инфляции.

Владельцы всегда получают доход на 2,5% сверх инфляции.

Будет инфляции в стране за год 10% — заработаете 12,5% прибыли. Составит 50 — ваш профит 52,5%.

В каких направлениях надо действовать

Для успешной борьбы с инфляцией надо комплексно действовать в двух направлениях:

- 1.

Принять срочные антиинфляционные меры. - 2.

Взять стратегический курс на укрепление экономики государства.

Суть данного метода проста – срочные меры снизят темпы роста инфляции, а сильная экономика сможет эффективно противостоять будущим инфляционным атакам на государство. Хотите узнать, что конкретно надо делать? Нет проблем! Давайте начнём с первого пункта – срочных антиинфляционных мер.

Евробонды

Те же облигации, только номинированные в долларах. Дают доходность в размере 3-5% в год. Естественно в валюте.

В остальном, имеют аналогичные свойства по сравнению с обычными облигациями.

1 еврооблигация стоит от 1 долларов. Есть бумаги по 10 и 100 тысяч за штуку.

Почитать про евробонды:

- Чем полезны еврооблигации;

- Как и где выгодно купить евробонды.

Вывод. В принципе долговые бумаги (рублевые и долларовые) вполне справляются с задачей защиты от обесценивания денег. Подходят на короткие и длительные сроки.

Стратегические методы борьбы с инфляцией

Рост темпов инфляции свидетельствует об уязвимости экономики страны. Решение проблемы напрашивается само собой – надо срочно укреплять экономику. В этом помогут стратегические методы борьбы с инфляцией:

- Выполнение поставленных целей по инфляции.

Во время кризиса, государство обязано в кратчайшие сроки взять ситуацию под контроль. И первое, что нужно сделать – вернуть финансовые ориентиры бизнесу и населению. Для этого надо своевременно давать точную информацию по реальным и планируемым показателям инфляции на текущий год. Это ускорит процессы восстановления экономики и укрепит доверие общества к власти. Однако надо понимать, что: Цели по инфляции должны быть правдивыми. Иначе власть полностью утратит к себе доверие, и страну захлестнёт очередная волна кризиса. - Изменение бюджетной политики.

Падение экономики ведёт к нехватке денег в бюджете государства. Эмиссия необеспеченной денежной массы не решит проблему – будет лишь запущен процесс обесценивания денег, и продолжится рост инфляции. Как вариант, можно обратиться за финансовой помощью к странам с более сильной экономикой, но это путь в долговую яму. Потому надо, прежде всего, пересмотреть бюджетную политику государства – уменьшить расходы и увеличить доходную часть бюджета. Например, заморозить финансирование неперспективных проектов, сократить раздутый государственный аппарат, провести структурную перестройку производств, обеспечить поступление в полном объёме налоговых платежей и т.д. - Создание комфортных условий для развития бизнеса.

Предприниматели – это мощная движущая сила, способная реанимировать экономику и вывести страну из кризиса. Что надо сделать? Как минимум – просто не мешать им работать, а как максимум – создать благоприятную среду для развития малого и среднего бизнеса (поддержка на законодательном уровне, ликвидация бюрократических барьеров, борьба с коррупцией, умеренное налогообложение и т.д.). - Курс на импортозамещение.

Следует уделить особое внимание развитию собственных производственных предприятий – именно они производят ВВП, и именно они снижают зависимость страны от импорта. А чем меньше эта зависимость, тем устойчивее экономика к внешним потрясениям.

Вот мы и рассмотрели основные методы борьбы с инфляцией. На первый взгляд они кажутся простыми и понятными, но реализовать на практике их бывает достаточно сложно. Тем не менее, в нашей жизни нет ничего невозможного! Главное – никогда не сдаваться!

Итак, друзья, на этом мы заканчиваем цикл статей об инфляции. Надеемся, они были познавательными и полезными. Оставайтесь с порталом temabiz.com – здесь интересно!

Наши группы:

Акции

Покупая акции, вы получаете частичку бизнеса. Пусть маленькую (скорее всего миллиардную часть), но она есть. И вы имеет право на все плюшки, что и более солидные инвесторы, владеющие акциями на десятки-сотни миллионов.

Компания — это бизнес. При его росте — увеличивается капитализация или цена акций. Плюс многие компании выплачивают акционерам часть прибыли в виде дивидендов.

В некоторых компаниях (не скажу, что во многих), даже один дивидендный поток превышает размер инфляции. Например, металлурги (НЛМК, ММК, Северсталь, НорНикель) платят в год более 10% в виде дивидендов. Не говоря о постоянном росте акций на бирже.

Для будущих акционеров: Как купить акции физическому лицу и получать дивиденды

При инфляции, все дорожают. И активы компании не исключение. Если все в стране выросло в цене, априори бизнес тоже будет дорожать. По крайней мере на уровень инфляции.

Что-то все слишком гладко? Должен быть какой-то подвох.

Акции могут не только расти в цене, но и … падать. Причем весьма и весьма существенно. За год легко на процентов 20-30%.

И инвестировать нужно только в компании с хорошим и стабильным бизнесом. И вот здесь проблема. Как узнать это?

Как говорил товарищ Ленин: «Учиться, Учиться и еще раз Учиться».

Да ну фиг … Это сколько времени надо? Несколько месяцев точно!

Альтернативным (и наиболее правильным) вариантом, будем покупка всех крупнейших компаний за один раз.

В этом случае мы избавляемся от нужны анализировать каждую компанию по отдельности. Берем только лучших. И наш показатель доходности будет среднее среди всех них.

А сколько можно заработать на этом? И как купить все компании сразу? Наверное много денег надо?

- Можно рассчитывать на среднюю доходность в районе 4-6% в год. СВЕРХ ИНФЛЯЦИИ. Но это правило действует только на длительных сроках (минимум от 5 лет, в идеале от 10).

- Покупать компании можно в составе ETF (фонд коллективных инвестиций). Например, ETF на российские акции включают в себя 42 крупнейшие компании (Газпром, Сбербанк, Лукойл, МТС, Магнит, Яндекс и много других известных и неизвестных слов).

- Стоимость одного ETF в пределах нескольких тысяч рублей.

А теперь минусы….

- Высокие риски. Никто не гарантирует прибыль. Фондовый рынок может снижаться. И не один год. А два-три подряд.

- Категорически не рекомендуется вкладывать деньги в акции на короткие сроки. Если ваша цель 2-3 года, забудьте про этот вариант.

Выводы. Подходит только на очень длительных сроках вложений. Имеем высокую потенциальную доходность перекрывающую инфляцию. С увеличением горизонта инвестирования — риски снижаются.

Защита денег от инфляции

Чтобы снизить тяжесть последствий высоких темпов инфляции, граждане предпринимают усилия по защите стоимости денег:

- Оформление инвестиционного портфеля на условиях долгосрочности, диверсификации, с правом управления в кризисной ситуации. Человек стремится вложить деньги в разные инвестиционные продукты и экономические сферы, чтобы обеспечить устойчивость инвестиции.

- Интерес покупателя сдвигается в пользу драгметаллов, долгосрочных продуктов, углеводородов. Метод заключается в закупке сырьевых ресурсов через товарные биржи, где цены меняются еще быстрее, чем котировки акций. Этот вариант рассчитан на подготовленных граждан, понимающих специфику этой сферы.

- Покупка объектов недвижимости, обладающей вещественной ценностью. Инвестиции в недвижимую собственность в длительной перспективе окупается с большей степенью вероятности, если не через рост цены, то с помощью аренды.

Зачем покупать ОФЗ-ИН?

ОФЗ-ИН — это страховка от инфляционных рисков.

Чем выше уровень цен — тем больше номинал облигации, следовательно, больше купоны. При этом у ОФЗ высокая надежность, гарантированная государством и высокая рыночная ликвидность

К рискам инвестирования в ОФЗ-ИН можно отнести то, что их доходность растет с темпом официальной инфляции, который далеко не всегда отражает реальное обесценение денег.

Для продвинутых инвесторов для более эффективной работы с ОФЗ необходимо сравнивать «2,5% + официальная инфляция» (и перспективы этого показателя) с текущей доходностью ОФЗ с фиксированными выплатами. Также стоит учесть разницу в ценах на стандартные ОФЗ и ОФЗ-ИН. Для небольших капиталов и начинающих инвесторов выигрыш будет несущественным, поэтому им смело можно заменять ОФЗ на ОФЗ-ИН с подходящим сроком погашения.