Продолжаем изучать важные коэффициенты оценки акций. Сегодня разберем новый показатель на примере очень популярной компании Tesla.

Инвесторы всегда ищут способы проанализировать стоимость акций. Часто с этой целью используется показатель P/S (соотношение цены и продаж). Чтобы определить, правильно ли оценены акции, сравнивают рыночную капитализацию и выручку компании.

Этот коэффициент широко применяется, потому что он устанавливает оценку компании в контексте одного из самых простых для понимания финансовых показателей — выручки.

Формула расчета P/S

Разберем что показывает коэффициент P/S и какие существую формулы расчета по балансу.

Вариант №1. Формула расчета мультипликатора P/S следующая и очевидная:

Капитализация – стоимость всех выпущенных акций на фондовом рынке компании. Ее можно узнать на официальных сайтах компаний, на бирже ММВБ или в сервисе Tradingview.

Выручка – объем продаж продукции (услуг). Отражается 2110 строкой в «Отчете о финансовых результатах».

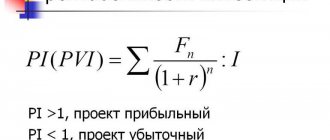

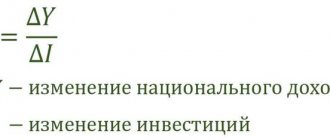

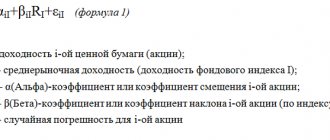

Вариант №2. Вариация расчета коэффициента через рентабельность продаж:

Показывает прямую связь между ROS – рентабельностью продаж и мультипликатором P/E (Капитализация / Чистая прибыль).

Преимущества использования критерия «Выручки» в P/S

Одним из преимуществ P/S по отношению к другим показателям (например P/E), является использование в знаменателе выручки. Ее использование отражает:

- Меру влияния компании. Использование выручки в расчетах коэффициента, как общего показателя результативности деятельности отражает, как компания доминирует в своей отрасли, какой объем денежных средств получает от продаж.

- Потенциал для роста. Выручка это то количество денег, которое компания получила от продаж. Если использовать чистую прибыль, то мы исключаем влияние затрат на себестоимость, управленческие и операционные расходы. При увеличении рентабельности и снижении затрат выручка становится потенциальным драйвером чистой прибыли.

Дополнительные драйверы для роста стоимости на рынке

Существуют дополнительные факторы, влияющие на рост недооцененных акций:

Инвестиционные проекты. Расширение мощностей предприятий, строительство, реализация инвестиционных проектов приводит к увеличению активов предприятия и его внутренней стоимости.

Рост финансовых коэффициентов. Увеличение значения ключевых финансовых коэффициент (чистая прибыль, рентабельность, оборачиваемость, финансовая устойчивость, ликвидность) приводит к повышению интереса у инвесторов акций компании. Финансовые показатели отражаются в ежеквартальных отчетностях. Если показатели оказываются в разы лучше, чем прогнозировались, то это приводит к росту цены на фондовом рынке.

Слияние и поглощение. Реорганизация компании приводит к изменению ее структуры капитала и размера ее активов, что приводит к росту ее внутренней стоимости.

Погашение долга. Уменьшение размера долговой нагрузки улучшает финансовые показатели компании, и повышают ее привлекательность.

Ожидание и размер дивидендов. Объявление дивидендных выплат привлекают инвесторов их получить и создают «дивидендные ралли». Чем больше размер выплат, тем больше желающих получить выплаты и тем больше возникает рост цены до даты отсечки.

Портфель Уоррена Баффета

Рассмотрим портфель Баффета, как представителя школы стоимостного инвестирования на текущий момент ↓

Посмотреть состав портфеля У. Баффета можно на сайте finbox.io

Можно заметить, что он инвестирует компании лидеры своего сегмента. На текущий момент, он все-таки добавил акцию IT-компании (Apple), которая очень переоценена и имеет P/E =24,5. Она занимает более 30% в его портфеле!

Его портфель строится по следующим принципам, которые расширяют подход Грэма:

- Вложение в «понятные» для инвесторов компании. Например, Coca-Cola – потому что сам любит его пить.

- Рентабельность собственного капитала и маржа чистой прибыли высокие.

- Компания должна постоянно расти в прибыли.

- У компании есть потенциал для роста и масштабирования в своем секторе.

- Собственники компании имеют положительную репутацию.

Нормативное значение P/S

Ключевая задача показателя найти те компании, которые недооценены рынком и имеют потенциал для роста в дальнейшем. Чем больше значение P/S, тем хуже для инвестора, т.к. ему приходится больше платить за каждую 1 единицу выручки.

| Значение | Привлекательность |

| P/S < 1 | Компания недооценена и имеет потенциал для роста |

| 1 < P/S < 2 | Компания оптимально оценена рынком |

| P/S > 2 | Компания переоценена рынком |

| P/S1 2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/S1 * | P/S компании меньше среднерыночного значения (*) Компания может быть куплена (поглощена) из-за низкой капитализации |

На рынке капитала нет точных нормативов, они все носят рекомендательных характер. Так, например, компания Apple (AAPL) P/S >3. И не смотря на ее переоценённость, все равно имеет тенденцию к росту.

Связь P/S и этапа развития компании

Динамика коэффициента P/S отражает фазу развития компании. Изменение выручки показывает этапа развития: рост, стагнация, спад. В фазе роста объемы выручки показатель будет снизаться и наоборот при снижении выручки коэффициент будет расти.

| Динамика P/S | Фаза развития компании |

| P/S ↓ | Фаза роста. Компания увеличивает объемы продаж, влияние и доминирование в своей отрасли |

| P/S ↑ | Фаза спада или стагнации. Компания снижает объемы продаж, уменьшение влияние на рынке, снижение конкурентоспособности |

Шкала краткосрочных кредитных рейтингов Standard & Poor’s

Краткосрочные рейтинги показывают кредитоспособность эмитента на протяжении 12 месяцев.

- А-1 – наивысший уровень;

- А-2 – высокий уровень, присутствует чувствительность к экономическим изменениям;

- А-3 – экономическая нестабильность способна пошатнуть кредитоспособность эмитента;

- В – спекулятивный уровень, эмитент платежеспособен, но особенно чувствителен к экономической ситуации;

- С – платежеспособность ограничена, сильная зависимость от рыночной конъюнктуры;

- D – эмитент в состоянии дефолта.

Практический пример расчета P/S для ПАО Газпром

Для более глубокого понимания рассмотрим практический пример расчета мультипликатора P/S для ПАО Газмром (GAZP). На первом этапе рассчитываем капитализацию компании. Для этого заходим на Московскую биржу → вводит в строке поиска тикер компании “GAZP” → в карточке компании отражен размер капитализации.

Где найти размер капитализации компании на отечественном фондовом рынке (ММВБ)

Второй способ определить капитализация с помощью сервиса TradingViews → перейти в сервис.

Оценить размер капитализации компании с помощью сервиса TradingView

Для расчета выручки необходимо воспользоваться ежеквартально финансовой отчетностью Газпрома с официального сайта. Отчетность по кварталам и годам можно посмотреть здесь → отчетности. Выручка отражается в «Отчете о финансовых результатах» первой строчкой (2110 код).

Итоговое значение P/S = 4609000 / 10858916 млн. руб. = 0,42

Такое значение сигнализирует о сильной недооцененности акции.

В расчетах я использовал данные по выручке за 2021 год, т.к. еще нет отчетности за 1 квартал.

ТОП стран с высоким рейтингом Standard & Poor’s

Наивысший долгосрочный кредитный рейтинг S & P (АAA) в иностранной валюте имеют 11 государств (на 2021 год). Многие из них с огромными внешними долгами, но считаются высоконадежными, потому что, хоть много берут, в срок возвращают (в скобках долг в $).

Северная Америка:

- Канада (1,6 трлн.).

Австралия и Океания:

- Австралия (1,5 трлн.).

Азия:

- Сингапур (633 млрд.).

Европа:

- Германия (2,56 трлн.);

- Швейцария (1,84 трлн.);

- Швеция (910 млрд.);

- Норвегия (615 млрд.);

- Нидерланды (513 млрд.);

- Дания (109 млрд.);

- Люксембург (16,14 млрд.);

- Лихтенштейн (0).

Интересный факт: S & P – единственный представитель «большой тройки», по чьей шкале у США не максимальный кредитный рейтинг.

В авторской статье «Кредиторы или кому население планеты должно $244 трлн» вы ознакомитесь с причинами возникновения огромного внешнего долга.

Таблица стран по размеру внешнего долга.

| № | Государство | Национальная валюта (Тикер) | Внешний долг ($ млрд) | Внешний долг ($) на душу населения | Внешний долг к ВВП в % | |

| 1 | Австрия | Евро (EUR) | ЕЦБ | $ 345,9 млрд | $98.7 тыс. | 194% |

| 2 | Бельгия | $ 566,4 млрд | $136.2 тыс. | 338% | ||

| 3 | Германия | $ 2,557 трлн. | $ 31,4 тыс. | 71% | ||

| 4 | Греция | $ 589,6 млрд. | $ 52,7 тыс. | 234% | ||

| 5 | Ирландия | $ 2,747 трлн. | $ 542,1 тыс. | 737% | ||

| 6 | Испания | $1,849 трлн. | $8 тыс. | 137% | ||

| 7 | Италия | $3,16 трлн. | $52,66 тыс. | 144% | ||

| 8 | Кипр | $95,2 млрд. | $81,2 тыс. | 107% | ||

| 9 | Латвия | $39,8 млрд. | $18,4 тыс. | 131% | ||

| 10 | Литва | $29,5 млрд. | $8,4 тыс. | 63% | ||

| 11 | Люксембург | $16,14 млрд. | $4,55 млн. | 3600% | ||

| 12 | Мальта | $46,2 млрд. | $112 тыс. | 496% | ||

| 13 | Нидерланды | $515,3 млрд. | $29,99 тыс | 64% | ||

| 14 | Португалия | $452,4 млрд. | $43,7 тыс. | 190% | ||

| 15 | Словакия | $68,4 млрд. | $12,5 тыс. | 70% | ||

| 16 | Словения | $53,9 млрд. | $27,1 тыс. | 115% | ||

| 17 | Финляндия | $158,6 млрд. | $111,3 тыс. | 266% | ||

| 18 | Франция | $6,266 трлн. | $32 тыс. | 98% | ||

| 19 | Черногория | $650 млн. | $939 | 24% | ||

| 20 | Эстония | $ 26,7 млрд. | $ 21,2 тыс. | 110% | ||

| 21 | Албания | Албанский лек (ALL) | Банк Албании | $ 1,55 млрд. | $ 497 | 21% |

| 21 | Беларусь | Белорусский рубль (BYN) | НББ | $ 38,6 млрд. | $ 4 тыс. | 79% |

| 22 | Болгария | Болгарский лев (BGN) | БНБ | $ 37,8 млрд. | $ 5,4 тыс. | 70% |

| 23 | Великобритания | фунт стерлингов (GBP) | Банк Англии | $ 2,681 трлн. | $ 119 тыс. | 108% |

| 24 | Венгрия | Венгерский форинт (HUF) | НБ Венгрии | $ 170,3 млрд. | $ 17,1 тыс. | 130% |

| 25 | Дания | Датская крона (DKK) | НБ Дании | $ 109,1 млрд. | $ 105,3 тыс. | 244% |

| 26 | Исландия | Исландская крона (ISK) | ЦБ Исландии | $102 млрд. | $321,4 тыс. | 699% |

| 27 | Молдова | Молдавский лей (MDL) | НБ Молдовы | $3,9 млрд. | $1,1 тыс. | 73% |

| 28 | Норвегия | Норвежская крона (NOK) | Норвежский банк | $614,8 млрд. | $139,8 тыс. | 201% |

| 29 | Польша | Польский злотый (PLN) | НБ Польши | $352,3 млрд. | $9,5 тыс. | 71% |

| 30 | Румыния | Румынский лей (RON) | НБ Румынии | $130,4 млрд. | $6 тыс. | 71% |

| 31 | Россия | Российский рубль RUB | Банк России | $453,75 млрд. | $3 тыс. | 36% |

| 32 | Украина | Гривна (UAH) | НБУ | $78,3 млрд. | $1,8 тыс. | 63% |

| 33 | Чехия | Чешская крона (CZK) | НБ Чехии | $103,2 млрд. | $9,7 тыс. | 52% |

| 34 | Хорватия | Хорватская куна (HRK) | Хорватский НБ | $63,3 млрд. | $14,1 тыс. | 108% |

| 35 | Швеция | Шведская крона (SEK) | Банк Швеции | $910 млрд. | $16 тыс. | 18% |

| 36 | Швейцария | Швейцарский франк (CHF) | НБ Швейцарии | $1,844 трлн. | $191,5 тыс. | 27% |

| Океания | ||||||

| 37 | Австралия | Австралийский доллар (AUD) | РБ Австралии | $1,486 трлн. | $66,9 тыс. | 151% |

| 38 | Новая Зеландия | Новозеландский доллар (NZD) | РБ НЗ | $81,3 млрд. | $18,4 тыс. | 45% |

| Азия | ||||||

| 39 | Азербайджан | Азербайджанский манат (AZN) | ЦБ АР | $6,0 млрд. | $647 | 8% |

| 40 | Армения | Армянский драм (AMD) | ЦБ Армении | $8,6 млрд. | $2,9 тыс. | 75% |

| 41 | Вьетнам | Вьетнамский донг (VND) | ГБ Вьетнама | $68,3 млрд. | $732 | 40% |

| 42 | Гонконг | Гонконгский доллар (HKD) | УДО Гонконга | $1,63 трлн. | $155,9 тыс. | 290% |

| 43 | Грузия | Лари (GEL) | НБ Грузии | $14,1 млрд. | $3,7 тыс. | 90% |

| 44 | Израиль | Шекель (ILS) | Банк Израиля | $96,3 млрд. | $12,3 тыс. | 35% |

| 45 | Индия | Индийская рупия (INR) | РБ Индии | $550 млрд. | $423 | 27% |

| 46 | Индонезия | Индонезийская рупия (IDR) | Банк Индонезии | $223,8 млрд. | $882 | 26% |

| 47 | Ирак | Иракский динар (IQD) | ЦБ Ирака | $59,5 млрд. | $1,8 тыс. | 27% |

| 48 | Иран | Иранский риал (IRR) | ЦБ Ирана | $15,6 млрд. | $193 | 4% |

| 49 | Казахстан | Тенге (KZT) | НБ РК | $161,4 млрд. | $9,1 тыс. | 94% |

| 50 | Киргизия | Сом (KGS) | НБ КР | $3,7 млрд. | $600 | 54% |

| 51 | Китай | Китайский юань (CNY) | НБ КНР | $1,607 трлн. | $1,15 тыс. | 14% |

| 52 | Кувейт | Кувейтский динар (KWD) | ЦБ Кувейта | $34,4 млрд. | $12,5 тыс. | 19% |

| 53 | Малайзия | Малайзийский ринггит (MYR) | БНМ | $100,1 млрд. | $3,3 тыс. | 32% |

| 54 | ОАЭ | Дирхам ОАЭ (AED) | ЦБ ОАЭ | $163,8 млрд. | $24,2 тыс. | 41% |

| 55 | Пакистан | Пакистанская рупия (PKR) | ГБ Пакистана | $66,4 млрд. | $346 | 22% |

| 56 | Республика Корея | Южнокорейская вона (KRW) | Банк Южной Кореи | $430,9 млрд. | $8,7 тыс. | 36% |

| 57 | Саудовская Аравия | Саудовский риял (SAR) | АДО СА | $149,4 млрд. | $5,4 тыс. | 20% |

| 58 | Сингапур | Сингапурский доллар (SGD) | ДКУС | $632,6 млрд. | $210,8 тыс. | 346% |

| 59 | Таджикистан | Сомони (TJS) | НБ Таджикистана | $2,1 млрд. | $270 | 28% |

| 60 | Таиланд | Тайский бат (THB) | Банк Таиланда | $86,1 млрд. | $1,2 тыс. | 21% |

| 61 | Туркмения | Новый туркменский манат (TMT) | ЦБ Туркмении | $5,0 млрд. | $934 | 31% |

| 62 | Турция | Турецкая лира (TRY) | ЦБ ТР | $685,2 млрд. | $4,4 тыс. | 44% |

| 63 | Узбекистан | Узбекский сум (UZS) | ЦБ РУ | $17,3 млрд. | $520 | 33% |

| 64 | Филиппины | Филиппинское песо (PHP) | ЦБ Филиппин | $72,8 тыс. | $676 | 27% |

| 65 | Шри-Ланка | Шри-ланкийская рупия (LKR) | ЦБ ШЛ | $1,2 тыс. | $42 | 66% |

| 66 | Япония | Японская йена (JPY) | Банк Японии | $13,5 трлн. | $76,8 тыс. | 295% |

| Северная Америка | ||||||

| 67 | Доминиканская Республика | Доминиканское песо (DOP) | ЦБ ДР | $18 млрд. | $1,7 тыс. | 30% |

| 68 | Канада | Канадский доллар (CAD) | Банк Канады | $1,613 трлн. | $38,2 тыс. | 88% |

| 69 | Куба | Кубинское песо (CUP) | ЦБ Кубы | $23,4 млрд. | $2,1 Тыс. | 32% |

| 70 | Мексика | Мексиканский песо (MXN) | Банк Мексики | $1,444 трлн. | $10,7 тыс. | 27% |

| 71 | Панама | Бальбоа (PAB) | НБ Панамы | $15,2 млрд. | $4,2 тыс. | 37% |

| 72 | США | Доллар США (USD) | ФРС | $23,14 трлн. | $69,6 тыс. | 135% |

| Южная Америка | ||||||

| 73 | Аргентина | Аргентинское песо (ARS) | ЦБ АР | $111,5 млрд. | $2,5 тыс. | 23% |

| 74 | Бразилия | Бразильский реал (BRL) | ЦБ Бразилии | $3,195 трлн. | $2,3 тыс. | 122% |

| 75 | Чили | Чилийское песо (CLP) | ЦБ Чили | $119 млрд. | $6,8 тыс. | 42% |

| Африка | ||||||

| 76 | Алжир | Алжирский динар (DZD) | Банк Алжира | $3,4 млрд. | $97 | 2% |

| 77 | Египет | Египетский фунт (EGP) | ЦБ Египта | $48,7 млрд. | $561 | 19% |

| 78 | Марокко | Марокканский дирхам (MAD) | Банк Марокко | $36,5 млрд. | $1,1 тыс. | 35% |

| 79 | Нигерия | Найра (NGN) | ЦБ Нигерии | $15,7 млрд. | $89 | 5% |

| 80 | Тунис | Тунисский динар (TND) | ЦБ Туниса | $26,9 млрд. | $2,4 тыс. | 56% |

| 81 | ЮАР | Южноафриканский рэнд (ZAR) | ЮАРБ | $139 млрд. | $2,8 тыс. | 39% |

[Сервис] Где быстро посмотреть P/S для зарубежных акций

Для того чтобы найти акции зарубежных компаний воспользуемся сервисом finviz.com → Screener. Заходим в раздел «Скринер» → «Фундаментальные показатели» → «Фильтр <1». На рисунке показаны этапы работы с сервисом по поиску недооцененных акций. Дальнейший анализ может быть направлен оценку привлекательности других показателей компании P/E, P/B, P/C, коэффициента текущий ликвидности, коэффициента быстрой ликвидности, рентабельности (ROA, ROE, ROI).

Пошаговая инструкция как оценить P/S для иностранных акций с помощью сервиса Finviz

Кредитный рейтинг России от Standard & Poor’s

- BВВ- – долгосрочный кредитный рейтинг России в иностранной валюте;

- BBB – долгосрочный кредитный рейтинг России в местной валюте;

- A3 – краткосрочный кредитный рейтинг России в иностранной валюте;

- A2 – краткосрочный кредитный рейтинг России в местной валюте

S & P так оценивает кредитный рейтинг РФ:

- долгосрочный в иностранной валюте – нижний уровень инвестиционного класса, под угрозой понижения на один уровень при изменении экономической ситуации;

- долгосрочный в местной валюте – нижний уровень инвестиционного класса

- краткосрочный в иностранной валюте – нижний уровень инвестиционного класса;

- краткосрочный в местной валюте – высокий уровень, но присутствуют риски при ухудшении экономической ситуации;

(+ / –) Преимущества и недостатки P/S

Рассмотрим преимущества и недостатки применения показателя P/S.

(+) Сложность в манипулировании. Показатель выручке, который входит в формулу расчета сложно подделать в финансовых отчетах (нежели чистую прибыль). Она не зависит от учетной политики и напрямую отражает результативность компании. Вариант манипулирования P/S. Одним из вариантов воздействия на коэффициент является применение обратного выкупа акций в целях увеличения рыночной стоимости.

(+) Унифицированная форма сравнения всех компаний. Возможность сопоставлять различные компании, независимо от их отрасли, стадии развития и размера. Сравнивая компании по абсолютным значениям фундаментальных показателей: чистой прибыли, выручке, размеру активов, задолженности и т.д. мы бы не смогли сопоставить бизнесы из-за волатильности этих показателей и их абсолютных значений.

(+) Универсальность в расчетах. Коэффициент всегда можно рассчитать при любых финансовых отчетах компании. Так как в знаменателе стоит выручка, которая есть всегда, в отличие от чистой прибыли, которая в некоторые периоды может быть отрицательная или равна нулю. Это преимущество перед мультипликатором P/E, который может в некоторые периоды принимать отрицательные значения (рассчитывается как отношение цены акции к чистой прибыли).

(–) Большая выручка, может скрывать маленькую прибыль. Компания может получить большую выручку, но не иметь чистой прибыли, которая может расходоваться на затраты, себестоимость, взносы и налоги. Ориентация только на этот показатель не предоставит полной информации о компании.

Инструменты стоимостного инвестирования

Для того чтобы найти недооцененную компанию, необходимо иметь инструменты для быстрого мониторинга и поиска. Были разработаны ряд коэффициентов, так называемых «мультипликаторов», которые решают эту задачу. Мультипликатор представляет собой отношение рыночной стоимости компании (или ее стоимости) к производственным или финансовым показателям и позволяет сравнить между собой различные компании аналоги.

Рассмотрим 10 полезных мультипликаторов, которые можно применять для оценки американских и российских акций. Каждый из них имеет свои особенности, преимущества и ограничения.

- P/E

- PEG

- P/CF

- P/B

- D/E

- EV/EBITDA

- EV/S

- ROE

- ROA

- DPR

Рекомендации по использованию

Ряд дополнительных рекомендаций по применению мультипликатора:

- Коэффициент P/S отражает недооцененность акции.

- Лучше сравнивать компании одной отрасли и сегмента. Нельзя сравнивать компании с высокой и низкой фондоемкостью: например Газпром и Яндекс.

- Применять показатель P/S лучше с совокупности с другими мультипликаторами (P/E, ROE, P/BV, EPS, Долг/EBITDA, EV/EBITDA, EBITDA.

- Плохо подходит для оценки страховых и финансовых компаний из-за особенность формирования выручки. Асват Дамодаран рекомендует использовать для телекоммуникационной отрасли.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Кредитный рейтинг Казахстана от Standard & Poor’s

- BВВ- – долгосрочный кредитный рейтинг Казахстана в иностранной и местной валюте;

- А-3 – краткосрочный кредитный рейтинг Казахстана в иностранной и местной валюте.

Оценка S & P долгосрочного кредитного рейтинга в иностранной и местной валюте Казахстана аналогична рейтингу России в иностранной валюте, а краткосрочного в разных валютах – российскому рейтингу в иностранной валюте.

Т.е S & P считает платежеспособность России и Казахстана в иностранной валюте одинаковой, но в местной – Россия на один уровень выше.

Когда работает стратегия стоимостного инвестирования?

На 100% стратегия стоимостного инвестирования себя показывает во время кризиса. В периоды кризиса акции распродаются, потому что деньги и наличность получают больший приоритет. Падение во время кризиса, как правило, охватывает все компании и маленькие и большие. В результате, стоимость на рынке оказывается меньше чем стоимость имущества, которое они отражают.

Кризис – прекрасное время для вложения и местами беспроигрышная стратегия. Именно во время кризиса создаются многомиллиардные капиталы.

Этапы развития

Впервые компания Standard & Poor’s представила миру S&P 500 в 1957 г. За последние 50 лет он вырос с 89,5 до 3 335,47 пункта (по состоянию на 30.09.2020). Но история развития началась задолго до 1957-го:

- 1923 г. – появился индекс из 233 акций, представляющих 26 отраслей экономики. Отслеживать изменение в ежедневном режиме было затруднительно.

- 1926 г. – появился индекс Standard Statistics, который включал 90 ценных бумаг: 50 промышленных, 20 железнодорожных и 20 коммунальных компаний. Его значения впервые стали обновляться ежедневно.

- 1941 г. – Standard & Poor’s рассчитывает индекс на основе 416 акций из 72 отраслей. Но сохранился еще и S&P 90, правда, состоял из 100 наименований.

- 1957 г. – S&P 500 объединил в себе два предыдущих индекса и стал существовать в известном нам виде. Такое объединение стало возможным благодаря развитию компьютерных технологий и автоматизации процесса расчета. Структура была такая: 425 промышленных, 60 коммунальных и 15 ж/д предприятий.

- 1976 г. – изменилась структура: 400 промышленных, 40 коммунальных, 40 финансовых и 20 транспортных предприятий. Впервые в список попали ценные бумаги финансовых компаний.

В любой точке планеты можно онлайн следить за изменением S&P 500 на интерактивном графике. Его динамику публикуют сотни сайтов. По взлетам и падениям можно отследить даты мировых финансовых кризисов и периоды восстановления экономики. За последние 50 лет график выглядит так: