Сегодня международный рынок золота представляют собой мощный транснациональный конгломерат, в который входят крупные золотодобывающие предприятия, заводы по очистке драгметалла, ведущие банковские институты и биржи развитых стран. История превращения золота из денежной единицы в валюту планетарного масштаба начинается в Древнем Египте. Именно эта легендарная цивилизация впервые стала хранить золотые слитки для того, чтобы всегда иметь под рукой вожделенный драгметалл. Позже в античной Греции золото уже стало выступать не только в виде монет и украшений, а в форме мер, измеряемых в талантах, которые и стали прародителями современных золотовалютных запасов.

Постепенно золотые слитки превратились для племён и государств Древнего мира в основное средство накопления признаваемого всеми богатства. Сегодня этот металл является главным платёжным средством для межгосударственных расчётов, объём которого убедительно демонстрирует финансовую мощь страны-обладателя.

От каких факторов зависит цена золота на мировом рынке

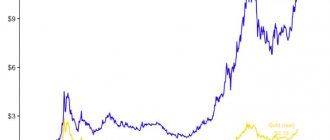

В начале 2021 года один грамм золота на мировом рынке стоил около 42 долларов США. До 70-х годов прошлого века стоимость грамма составляла около $1,2. Однако, после отмены привязки американского доллара к золотому стандарту этот актив стал быстро дорожать, достигнув в 1980 году рекордной стоимости 20-го столетия – $2,8 за один грамм. Согласно сложившимся традициям, стоимость одной тройской унции золота (31,1034768 грамм) дважды в день фиксируется на Лондонской бирже драгметаллов. От этой цифры отталкиваются биржевые котировки и все участники золотого рынка.

Комплексный анализ мирового рынка золота на большом промежутке времени (100 лет) демонстрирует неизбежный рост этого актива, сопряжённый с краткосрочными, но достаточно ощутимыми падениями. Поэтому инвестиции в главный драгоценный металл зачастую рассматриваются только как долгосрочные сверхнадёжные вложения. Такой выносливый актив однозначно защищает инвестора от стабильно растущей инфляции, неизбежно влияющей на покупательскую способность всех денежных валют.

Стоит особо отметить, что факторы влияния на стоимость тройской золотой унции также носят глобальный характер. Ключевые особенности мирового рынка золота заключаются в слабой реакции на значительные события в мире высоких технологий, которые, например, способны сильно изменить курс акций Apple или поставить под вопрос размер дивидендов ценных бумаг Amazon.

Эксперты называют следующие факторы, способные существенно изменить стоимость главной валюты нашей цивилизации:

- глобальный экономический кризис, задевающий все развитые страны;

- появление принципиально новой валюты, привязанной к золотому стандарту;

- масштабные войны, политические коллапсы и природные катаклизмы, способные обесценить национальные денежные единицы крупных государств;

- новые разведанные большие месторождения, например, в Мировом океане

Очевидно, что перечисленные события не происходят каждый день. Однако стоимость тройской унции за 100 лет всё-таки повысилась с $20 до $1400 к началу 2021 года. Такой значительный прогресс, как уже упоминалось выше, был достигнут за счёт отказа США от золотого стандарта в 1971 году. С этого момента началась стремительная инфляция доллара со значительной потерей покупательской способности, приведшая к впечатляющему на первый взгляд росту «жёлтого металла».

В 21 веке был достигнут мировой рекорд — $1920 за тройскую унцию. Однако даже этот внушительный курс с учётом общей инфляции американской валюты, если перевести в цены начала 20 века, превратится примерно в $45-50 за тройскую унцию. Но и такие цифры доказывают, что цена увеличилась примерно в 2,5 раза с учётом максимальных инфляционных показателей.

Динамика спроса и предложения на золото и потенциальный эндшпиль доллара. Часть первая.

Авторы: Джо Ясински (Joe Yasinski) и Дэн Флинн (Dan Flynn).

Часть 1 из 3: Что такое спрос и предложение? Сегодня это весь запас и поток.

Прочитав этот заголовок, мы убедились, что где-то наши университетские профессора экономики готовы провалиться от стыда со всеми этими графиками по осям координат, начерченных совершенно напрасно. Экономисты всего мира могут тешить себя тем, что законы спроса и предложения по-прежнему, по большей части, управляют рынком. Однако мы полагаем, что желтый, и, по сути, бесполезный металл является исключением. Металл, который чисто случайно формирует мировые денежные системы на протяжении последних нескольких тысяч лет. «Предложение» золота, традиционно определяемое как объем мировой добычи, практически не имеет значения при определении его цены. Как такое возможно? Аналитики с важным видом вещают, что динамика мирового предложения не отделима от прогнозирования будущих цен на металл. Мы можем связывать это только с тем, что эти аналитики по-прежнему недальновидно относятся к золоту как к сырьевому товару.

Золото, даже если рассматривать его как сырьевой товар, уникально тем, что его не потребляют. Так как для желтого металла существует очень немного рентабельных возможностей промышленного применения, то «естественного» промышленного спроса на него практически нет. Едва ли не каждая унция, когда-либо добытая из земли, по-прежнему находится на земле, либо в хранилище или сейфе, либо в виде серьги. Примерно 170,000 тонн металла добыто, припрятано и однозначно находятся в чьей-то собственности. Учитывая, что годовой объем предложения добычи приблизительно составляет 2,500 тонн, почему цена золота не равна нулю? В конечном счете, металла есть в избытке на целых 65 лет! Несмотря на все, что мы знаем о динамике спроса и предложения и «законе» экономики, цена золота поразительно далека от рекордного максимума – во всех валютах на планете.

Главным влияющим фактором цены золота является то, что большая часть запаса физического золота находится в очень надежных руках. По большей части, им в частном порядке владеют или очень богатые семьи, или правительства и их центральные банки. Это золото лежит очень неподвижно, и некоторая его часть не меняла владельцев или месторасположение в течение десятков, если не сотен лет. Эти гигантские собственники практически не испытывают потребности в продаже и держат золото в качестве долгосрочного средства сохранения капитала или в качестве резервного актива центрального банка. Разумеется, золото устраивает этих первоклассных вкладчиков благодаря своей истории как первоначального средства сохранения ценности при отсутствии риска контрагента. Конечно, можно приобретать недвижимость, предметы искусства или классические автомобили – как и поступают все сверхбогатые люди. Но помимо отсутствия ликвидности и субъективного риска, эти активы сами по себе могут стать центром затрат на обслуживание, хранение, страхование и т.д. Золото общепризнанно считается капитальным активом, но, помимо этого, оно также бесконечно делимо, движимо и чрезвычайно ликвидно. Ценность золота устанавливалась на протяжении тысячелетия, и оно является активом, который формирует номинальную стоимость всего остального.

Помимо предложения в традиционном смысле, цена золота определяется долей существующего запаса (170000 тонн), выставленного на продажу в тот или иной день. Количество запаса, доступное для покупки, составляет «поток». Если разделить поток на запас, получится соотношение запасов и потока (STF ratio). Низкое соотношение демонстрирует очень высокую долю существующего физического запаса, доступного для продажи, а очень высокий показатель STF ratio означает, что владельцы предпочитают припрятать физический металл, нежели менять его на доллары. Так что, например, если завтра выставить на продажу все имеющиеся унции золота, отношение между запасами и потоком достигнет единицы, и цена рухнет, скорее всего, почти до нуля. Но что будет, если вместо того, чтобы продавать все существующее золото, все владельцы физического металла решат оставить его себе? Может ли это когда-нибудь произойти? Разве общепринятое мнение и «законы экономики» не говорят нам, что с ростом цены все меньше покупателей могут приобретать, и все больше продавцов готовы избавиться от товара?

Мы считаем, что традиционный образ мыслей здесь просто не работает. Золото, как нам кажется, это то, что часто считают товаром Гиффена. Товар Гиффена – это такой товар, спрос на который растет с повышением цены на него. Верно и обратное, что с падением цены сокращается и спрос. В то время как концепция товара Гиффена хорошо известна, количество примеров в реальном мире невелико и обычно ограничивается, в крайнем случае, локализованными рынками сырьевых товаров. Прекрасным, блестящим исключением является масштабный пример, разыгрываемый прямо у нас перед глазами. При типичном поведении товара Гиффена золото подвергалось презрению, от него избавлялись как частные лица, так и центральные банки, когда цена болталась в районе ниже сотни долларов за унцию. Если перемотать вперед до сегодняшнего дня, то сейчас спрос на золото достигает или близок к рекордному максимуму, даже при том, что цена ставит новые рекорды относительно всех мировых валют.

Многие выдающиеся члены золотого сообщества настаивают, что золото существенно подорожает, потому что в ближайшие несколько лет в него направится колоссальный приток инвестиционных долларов. Они вполне могут быть правы, и мы в GBI определенно на это надеемся. Но мы также видим и противоположный вариант развития событий. Мы полагаем, что масштабное увеличение цены золота относительно доллара может произойти довольно неожиданно, практически в одночасье. Но не из-за какого-то устойчивого долгосрочного спроса на золото, а просто потому что владельцы металла изымут его из продажи, отправив отношение запасов к потоку в бесконечность. Вот почему так важно понимать это соотношение.

Можете ли вы представить, чтобы производитель автомобилей (или любой другой производитель товара с падающей предельной полезностью) решил просто оставить себе только что выпущенные автомобили и позволил им накапливаться до бесконечности, или он предложит их на продажу за максимальное количество долларов, которое он может выручить? Конечно, он бы продал их за доллары, потому что он должен монетизировать свою продукцию. Как бывает почти с каждым товаром, устройством или автомобилем, динамика спроса/предложения работает весьма незатейливо. Производителю нужно обменять эти автомобили на наличные, или они для него ничего не будут стоить. У держателя золота нет нужды менять свой запас на доллары, особенно если за этим запасом металла охотится целая лавина долларов.

Если сходит долларовая лавина, можно ли представить, чтобы обладатель большого количества золота – возможно, центральный банк страны с положительным текущим балансом или семья миллиардеров – предпочел хранить золото в качестве резерва, отказываясь от текущего предложения долларов? Или вы предполагаете, что эти опытные субъекты экономической деятельности избавятся от своего средства сохранения ценности в обмен на быстро дешевеющие доллары (как автомобилестроитель)? Как только вы сможете понять, почему одно имеет смысл, а другое – нет, вы значительно продвинетесь в понимании ценообразования золота и того, почему масштабные движения цен могут не иметь почти ничего общего с традиционной динамикой спроса и предложения. Чтобы золото подорожало до невообразимого уровня, не нужен масштабный приток долларов. Существующим владельцам нужно лишь изъять свой запас из продажи. А если вернуться к Гиффену, то когда физическое золото уйдет «в подполье», спрос со стороны людей, предлагающих свои доллары, увеличится в соответствии с возрастающей ценой.

Важно осознавать, что доллары ведут борьбу за активы. Когда доллары вновь и вновь борются за покупку запаса (высокая скорость обращения денег), цена растет. Если все доллары прекращают бороться за акции Apple Computer, Inc., цена падает до нуля. В реальности акции Apple оценивают доллары. Золото – уникальный актив в том смысле, что оно само определяет стоимость валют. Доллары не ведут борьбу за золото. Это золото предлагается за доллары. Если у вас трудности с пониманием этой идеи, подумайте о чрезвычайной ситуации, например о Веймарской Германии или Зимбабве. Владелец золота принимает или отказывается от суммы в долларах в качестве подходящей замены для его металла. Когда они отклоняют это предложение, соотношение запасов и потока возрастает. Зачем владельцу золота прекращать борьбу за доллары? По тем же причинам, по которым мы все копим золото – для защиты реальной покупательной способности от падения курса необеспеченной валюты. Откуда возьмется этот поток? Очевидно, центральные банки не намерены что-то продавать в ближайшее время, как и наши азиатские друзья. На микро-уровне недавно мы видели в местах вроде Греции и Испании, что на рынок поступает конечное количество золота, когда времена становятся тяжелыми. Что происходит, когда у населения заканчиваются золотые браслеты на продажу, а все остальные начинают копить? Что происходит на макро-уровне, когда страны с положительным сальдо больше не делают сбережений в долларах США, а вместо этого копят золото? Что бывает, если «поток» золота замедляется до минимума или даже вовсе останавливается? Мы с легкостью можем представить множество сценариев, которые не требуют большого воображения. Будут ли доллары лихорадочно гоняться за золотом? Вероятно, но будут ли владельцы золота предлагать его за эти доллары? Что это будет означать для покупательной способности доллара по отношению к другим товарам и услугам?

Поймут ли люди, что их доллары дешевеют

Читатель сам должен решить, какой из двух следующих поворотов событий более вероятен. Более ли вероятно, что люди поймут, что их доллары дешевеют, и постепенно будут обращать все больше своих активов в золото, или, скорее, существующие владельцы золота, которые давным-давно пришли к этому выводу и, вероятнее всего, приобрели золото, чтобы застраховаться от такого развития событий, вначале решат изъять его из продажи?

Ответ заключается в следующем вопросе: кто ценит золото больше? Новый покупатель или существующий собственник? Конечно, мы можем достичь астрономических цен на золото благодаря притоку новых покупателей, но оно может в одночасье подорожать еще больше, если существующие владельцы прекратят предлагать свое золото за доллары. Возможна также некая комбинация первого и второго вариантов. Единственная проблема для нового инвестора состоит в том, что один из этих сценариев может разыгрываться в течение многих лет, в то время как второй может реализоваться практически за один день.

Что происходит с «ценой» золота, когда его перестают предлагать за доллары? Ничего. Или бесконечность. Сделайте свой выбор.

Ключевые проблемы мирового рынка золота

- Увеличивающийся масштаб контрабанды и незаконной добычи золота в развивающихся странах.

- Снижение объёмов законной золотодобычи с усложнением процедуры получения лицензий.

- Общее падение спроса частных инвесторов на золотые слитки и монеты, предлагаемые банками.

- Низкая активность на ювелирных рынках из-за снижения платежеспособности населения в целом.

- Крупные государственные долги у многих стран, требующие радикального снижения расходов резервных фондов, уменьшающего свободный оборот физических слитков.

Перспектива новой продолжительной стабильности золотого курса также охлаждает инвесторов, привыкших много и быстро зарабатывать на коротких позициях. Так что золото снова превращается в уютное долгосрочное вложение, которое никогда не утратит своей ценности.

Как оценить и где купить акции золотодобывающих компаний?

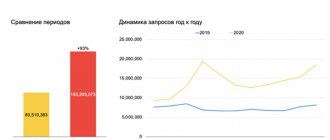

Есть несколько сервисов, где можно оценить компании перед покупкой. Удобным инструментом я считаю скринер акций от Smart-lab. Заходим на СмартЛаб smart-lab.ru/q/shares_fundamental и выбираем в разделе Сектор «Горнодобывающие». Перед нами появляется следующая визуализация:

Видно, что показатель долг/EBITDA у компаний находится на приемлемом уровне (около 2), а EV/EBITDA очень высокий относительно горнодобывающего сектора РФ (около 9). Это заметно в сравнении с Алросой (алмазы), Распадской (уголь) и ГМК Норникель (редкоземельные металлы). Осторожный вывод – компании сейчас дороговаты для покупки. Однако относительно рынка западных золотодобытчиков российский по-прежнему недооценен. Приобрести акции на долгосрочную перспективу можно через любого российского брокера.

Рекомендую прочитать также:

Работают ли циклы Кондратьева в прогнозировании рынков?

Циклы Кондратьева говорят о скором кризисе

Акции «Полюс Золото» (PLZL) и Polymetal (POLY) торгуются на Московской бирже, минимальный лот – 1 шт. Важно знать один нюанс: Polymetal платит дивиденды в долларах. Их придется конвертировать в рубли или переводить на валютный счет российского брокера для дальнейших реинвестиций.

Компании с иностранным участием и активами в России размещаются также на зарубежных площадках. Так, Polymetal Int. Plc, помимо отечественной MOEX, торгуются на Лондонской фондовой бирже (LSE) и Казахстанской AIX. Petropavlovsk PLC размещается только на бирже в Лондоне, Kinross Gold Corp – на американском NYSE и канадской TSE, Auriant Mining AB — на Стокгольмской бирже и американской NASDAQ. Их покупка возможна либо через Санкт-Петербургскую биржу (выход предлагают большинство отечественных брокеров) либо через иностранного брокера (например, Interactive Brokers).

Мировой рынок золота 2021. Что ждёт основную валюту в ближайшем будущем?

Ведущие страны продолжат накопления золотовалютных резервов с сохранением лидерства США, которое сегодня имеет в своём распоряжении более 8 тыс. тонн слитков. Существенное влияние на рыночную активность могут оказать Китай и Индия, быстро превращающиеся в лидирующих игроков золотовалютных чемпионатов. Успешно преодолевшая кризис 2009-2012 годов Россия может выйти на цифру 2200 тонн золотого запаса. В целом, причин для стремительных взлётов и падений курса этого актива пока что не наблюдается, за исключением тревожного политического небосклона.

Современное состояние мирового рынка золота позволяет сделать однозначный вывод – только новый глобальный экономический кризис может существенно сдвинуть золотой курс к горизонтам быстрого удорожания. Как далеки будут эти горизонты, спрогнозировать достаточно сложно. Потому что высокие технологии могут спутать все прогнозы открытием какого-нибудь синтетического метода производства золота или новых неизведанных месторождений в океанских глубинах.

Добыча золота в мире

К концу 2021 года величина мировых запасов добытого золота составляла порядка 150 тыс. тонн, которые распределялись следующим образом:

- государственные и транснациональные финансовые холдинги — порядка 30 тыс. тонн;

- ювелирная промышленность — 79 тыс. тонн;

- изделия электронной промышленности, продукция сферы нанотехнологий, стоматологические изделия — 17 тыс. тонн;

- накопления инвесторов — 24 тыс. тонн.

Анализ мировых тенденций развития добычи и разведки драгоценных металлов за последние несколько десятилетий свидетельствует о том, что существуют тренды, как на увеличение, так и на уменьшение объемов добычи драгоценных металлов, в т.ч. золото. Значительное повышение рыночной стоимости золота в 70-е годы ХХ века повлияло на активность его производителей в большей части государств мирового сообщества. В тот момента наиболее выгодными были:

- переработка труднообогатимых руд;

- вовлечение в эксплуатацию забалансовых запасов, которые ранее признавались непригодными к добыче;

- возобновление эксплуатации заброшенных и так называемых «законсервированных» карьеров и рудников и шахт;

- переработка техногенных отвалов горно-обогатительных комбинатов, которые в своем составе содержать некоторое количество драгоценных металлов.

Стоит отметить, что значительные изменения в технологии добычи золота за счет кучного, кучного с цианированием и биологического выщелачивания в колоннах, способа, усовершенствования прочих популярных методов (например, автоклавного обогащения тугоплавких руд) кардинально повысили рентабельность вторичной переработки бедных руд и сохранившихся рудников и карьеров.