Мое знакомство с паттернами для торговли началось еще на самом старте пути трейдера. Помню, как коллега рассказал мне, что такое треугольники, которые он пытался торговать на тот момент. Ему (как оказалось потом просто по счастливым обстоятельствам) удалось заработать на недорогой автомобиль с Форекса, поэтому я и прислушивался. За 7 лет трейдинга на реальные деньги я сделал один единственный вывод — модели и фигуры работают только в умелых руках опытного спекулянта, а не сами по себе. Ниже я расскажу вам во всех подробностях, что такое паттерны, как ими пользоваться и несколько других важных нюансов.

Чтение свечных графиков

Прежде чем вы сможете читать свечные паттерны, вы должны научиться понимать структуру каждой отдельной свечи. Каждая свеча учитывает определенный период времени. Это может быть 1 минута, 60 минут, день, неделя и т. д. Независимо от периода времени, свеча представляет четыре различных значения на графике:

- Цена открытия в начале периода времени.

- Цена закрытия в конце периода.

- Самая высокая цена за период времени.

- Самая низкая цена за период времени.

Как вы можете видеть на рисунке, когда вы читаете свечу, в зависимости от цены открытия и закрытия, она предоставляет вам информацию о том, был ли данный период времени бычьим или медвежьим. Когда цена закрытия выше цены открытия, она называется бычьей свечой. Напротив, когда цена закрытия ниже цены открытия, она известна как медвежья свеча. А верхняя и нижняя тени представляют собой самую высокую и самую низкую цену за данный период времени.

Плюсы и минусы свечных графиков

По сравнению с линейными графиками свеча предоставляет больше данных для анализа.

Хотя те же четыре значения можно получить от барных графиков, бары используют горизонтальные линии по сторонам вертикальной линии для проецирования цен открытия и закрытия. Но ряд свечей на графике может помочь трейдерам более точно определить характер движения цены на рынке, что помогает в процессе принятия решений.

Со свечами намного легче интерпретировать ценовое действие в течение определенного периода времени, потому что бычья свеча показывает полное тело с предварительно назначенным цветом, а медвежья свеча – полное тело с другим предварительно назначенным цветом. В результате многие профессиональные трейдеры перешли на использование свечных графиков, потому что они легко интерпретируют простую визуальную привлекательность свечей.

Хотя свечные графики значительно облегчают интерпретацию ценового движения, ему не хватает плавности линейного графика, особенно когда рынок открывается с большим гэпом. Поэтому иногда профессиональные трейдеры используют скользящую среднюю за определенный период времени, чтобы увидеть движение или отсуствие тренда на рынке.

Схема №20. Линейный канал (прямоугольник)

- паттерн Прямоугольник относится к фигурам продолжения тренда, с вероятностью отработки 70%, на разворот вероятность — 30%;

- принципы формирования, отработки такие же как в описании Схемы №18;

В описывающем материале мы решили не вставлять примеры графиков с рынка, поскольку каждый случай особенный, желательно чтобы читатели сами открывали биржи либо портал tradingview.com, начинали искать похожие паттерны и смотреть, как они отрабатывали.

Community based content

Спасибо за ваше внимание. Будем очень благодарны за подписку на наш канал Записки Mirai |未来|

Подпишись на наш Telegram

Свечные паттерны и их типы

За годы японские трейдеры разработали различные свечные паттерны, основанные на исторических ценовых движениях. Каждый трейдер должен инвестировать свое время и изучать эти модели, так как это даст более глубокое знание и понимание графиков в целом. Свечные паттерны могут помочь вам интерпретировать движение цены на рынке и сделать прогнозы относительно немедленного направленного движения цены для выбранного актива.

Хотя существует множество самых разных паттернов, мы обсудим некоторые из самых популярных, которые помогут вам научиться читать графики, как профессиональный трейдер.

Чтение свечей может дать нам информацию о трех рыночных настроениях: бычий, медвежий или нейтральном.

Ниже приведены некоторые паттерны, которые могут помочь нам оценить настроение рынка:

К примеру, полнотелая бычья свеча указывает на продолжение бычьего тренда, а полнотелая медвежья свеча указывает на продолжение медвежьего тренда. С другой стороны, свеча доджи представляет собой нейтральное состояние рынка.

Когда вы видите свечные паттерны, вы должны запомнить, какие фигуры свечей указывают на бычий, а какие указывают на медвежий настрой, а какие указывают на нейтральное состояние рынка.

Если вы читаете график и находите бычью свечу, вы можете рассмотреть возможность размещения ордера на покупку. С другой стороны, если вы найдете медвежью свечу, вы можете разместить размещение ордера на продажу. Однако, есливы обнаружите такую свечу как доджи, было бы хорошей идеей остаться вне рынка.

Одним из наиболее важных моментов, которые следует учитывать, является местоположение формирования свечей. Например, Доджи надгробие, который появляется наверху восходящего тренда, может указывать на разворот тренда. Однако, если та же самая модель появилась во время длительного нисходящего тренда, это не обязательно означает продолжение медвежьего тренда.

Как только вы освоите простых свечные паттерны, вы можете перейти к более сложным, такими как бычьи и медвежьи формации с 3 свечами.

Основное различие между простыми и сложными свечами заключается в количестве свечей, необходимых для их формирования. В то время как простой паттерн, такой как молот, требует одного свечи, более сложные паттерн обычно требуют двух или более свечей для формирования.

Например, для бычьего харами требуются дваесвечи, для шаблона «Три белых солдата» нужны три, а для формирования 3 внутри вверх требуется 4 свечи.

Еще раз, помните, что независимо от сложности, расположение всех этих простых и сложных свечных паттернов является одним из наиболее важных аспектов чтения графиков.

Резюме

Свечные паттерны разворота – это не готовая стратегия, а лишь инструмент анализа рынка. Его эффективность зависит только от того, как трейдер им пользуется. Профи работают едва ли не на чистом графике, ориентируясь по паттернам на старших таймфреймах. Новички же часто пытаются брать в работу все, что хотя бы отдаленно напоминает свечные формации и получают один стоп за другим.

Если хотите извлечь максимум пользы от свечных разворотных моделей, интегрируйте их в ТС, построенную на графическом анализе. Эти инструменты сочетаются идеально.

На роль такой ТС подходит Снайпер Х. Свечные паттерны дополнят точки входа, основанные на реакции графика на уровни.

Скачать базовый курс по Снайперу Х бесплатно здесь

Как понимать свечные паттерны?

Все разворотные паттерны по существу одинаковы. Всякий раз, когда какой-либо из них формируется в тренде, они означают потенциальное окончание текущей тенденции.

Медвежья свеча образуется, когда у медведей больше силы, чем у быков. Если медведи имеют более сильны в течение длительного периода времени, вы увидите медвежий тренд.

Теперь представьте, что в нисходящем тренде образуется возникает небольшая свеча с короткими тенями. Это означает, что на рынке возникает неопределенность.

Если вы откроте книгу или веб-сайт, которые специализируются на торговле свечами, вы, скорее всего, найдете десятки различных свечных паттернов. По моему мнению, вы не должны пытаться запомнить их. Это может даже повредить вашей торговле, если вы будете зациклены на поиске отдельных свечных моделей.

С принципами, приведенными ниже, вы сможете интерпретировать 90% всех ценовых графиков, и вам не придется запоминать какие-либо искусственные формации.

Перечень свечных конструкций

К разворотным паттернам относятся:

- падающая звезда и перевернутый молот;

- молот и повешенный (висельник);

- надгробие и стрекоза – разновидность доджи;

- 2 типа поглощения;

- просвет в облаках и завеса из облаков;

- утренняя и вечерняя звезда.

Красочные названия объясняются спецификой японской культуры. Свечной анализ зародился в Японии, отсюда и необычные термины. Но даже если вы не запомните всю терминологию, достаточно хотя бы понимать, что происходит на рынке, когда формируются разворотные свечные модели.

Марибозу

Свеча Марубозу совсем не имеет теней. Это сильная модель продолжения тенденции, которая говорит нам, что быки или медведи полностью контролируют ситуацию на рынке.

Подумайте об этом в терминах битвы между быками и медведями. В случае бычьего марибозу, когда свеча открылась, медведи не смогли ни капли протолкнуть цену вниз. Она сразу пошла наверх без всяких откатов. Обратное справедливо для медвежьего марибозу. Поскольку у быков или медведей так много сил, логично ожидать, что их хватит и на следующие свечи, и тенденция продолжится.

Волчок

Свечной паттерн указывает на ожесточенную битву между быками и медведями. Никто еще не выиграл сражение, поэтому свеча закрывается недалеко от цены открытия. Как медведи, так и быки пытались протолкнуть цену в своем направлении, но им это не удалось.

Тело волчка может быть как бычьим, так и медвежьим – это не слишком важно. Важно то, что на обоих концах есть две тени, которые намного больше, чем тело свечи. Появление паттерна волчок в тренде указывает на неопределенность дальнейшего движения.

Паттерн волчок часто также может указывать на возможное завершение и разворот текущей тенденции.

Утренняя и вечерняя звезда

Если во время бычьего тренда появляется волчок, он указывает на неопределенность. После того, как появляется большая медвежья свеча против тренда, медведи окончательно побеждают и тренд, скорее всего, развернется. Данная формация называется утренняя звезда или вечерняя звезда.

Вечерняя или утренняя звезда чаще всего используются на дневных графиках, однако они могут применяться на младших таймфреймах.

Формирование и последовательность свечей:

- Во время восходящего тренда: длинная зеленая свеча – очень маленькая свеча – большая красная свеча.

- Во время нисходящего тренда: длинная красная свеча – очень маленькая свеча – большая зеленая свеча.

Модель усиливает появление гэпа.

Это классический паттерн разворота. После сильного тренда волатильность увеличивается, но цена не может продолжить свое движение. Третья свеча подтверждает изменение тренда.

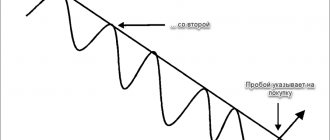

Паттерн 1-2-3

Паттерн 1-2-3 является разворотной формацией и достаточно часто встречается на графиках при завершении основного трендового движения. Состоит эта модель при медвежьей модели из направленного движения цены, завершающегося пиком, после чего следует краткосрочное снижение, формирование минимума, опять краткосрочный рост, пик, но ниже предыдущего, и переход к снижению.

При бычьей модели паттерн формируется после нисходящего движения, заканчивающегося двумя минимумами, второй из которых выше предыдущего, после чего цена переходит к росту. Кроме трендов, паттерн 1-2-3 встречается и во флэте.

Формирующаяся на восходящем тренде медвежья модель паттерна называется «Паттерн 1-2-3 High» и свидетельствует о переходе от роста рынка к нисходящему тренду.

Аналогично, формирующаяся на нисходящем тренде бычья модель называется «Паттерн 1-2-3 Low», и является сигналом перелома нисходящего тренда и перехода рынка к росту. Обе формации паттерна можно использовать для определения уровня окончания коррекции.

То есть можно использовать его как сигнал вхождения в рынок в направлении доминирующего тренда.

Итак, на графике паттерн 1-2-3 формируется двумя импульсами и откатом, которые, являются, по сути, двумя рыночными волнами, которые создают три базовые точки для построения этой фигуры. При этом, чем больше свечей находится между точками, тем большее движение последует после окончания формирования фигуры.

Заметить, что на рынке начинает формироваться модель 1-2-3 можно тогда, когда после сильного направленного движения на рынке формируется контртрендовое движение, создавая на графике точку 1 и точку 2 модели. Этот импульс является первым элементом паттерна. В точке 2 начинает формироваться откат в сторону трендового движения.

Однако, импульса для этого движения недостаточно, и цена не достигает предыдущего экстремума, и, сформировав на графике точку 3, переходит к формированию тренда в противоположном направлении.

Как торговать, при появлении паттерна 1-2-3

1. Дождитесь окончания формирования фигуры. Все точки 1,2 и 3 должны быть сформированы. 2. Важно, чтобы после третьей точки цена пробила на графике уровень точки 2. 3. В случае, если мы имеем дело с паттерном 1-2-3 low, выставляем отложенный ордер buy stop немного выше уровня пробития точки 2. Стоп-лосс при этом выставляем за уровень точки 1, а после того, как цена немного пройдет в сторону открытой сделки, можно перенести стоп-лосс за точку 2.

4. При торговле паттерна 1-2-3 high, выставляем ордер sell stop немного ниже уровня второй точки, а стоп-лосс выносим выше точки 1. После прохождения ценой некоторого расстояния вниз после открытия сделки, стоп-лосс можно перенести выше точки 2.

5. Минимальный потенциал движения цены после паттерна 1-2-3 измеряется расстоянием от точки 1 до точки 2, и откладыванием этой величины от точки 3 в сторону начавшегося после нее движения. 6. В случае, если вам присущ агрессивный стиль торговли, можно открывать сделку после точки 3, не дожидаясь пробития уровня точки 2. Однако, это рискованно, так как после точки 3 цена может уйти во флэт.

В таком случае вход в рынок нужно осуществлять после пробития трендовой линии, проведенной по точкам 2 и 3. При этом при подходе цены к уровню точки 2 можно либо закрыть сделку и зафиксировать полученную прибыль, либо ждать дальнейшего движения цены в этом направлении. Можно также частично зафиксировать сделку, а по оставшемуся объему позиции перенести стоп-лосс в безубыток и ждать увеличения прибыли.

Стоит отметить, что паттерн 1-2-3 может встречаться на рынке в сочетании с другими фигурами технического анализа. Например, в сочетании с фигурой «три индейца» может формировать разворотную модель «голова и плечи».

В таком случае накладываются сигналы паттерна 1-2-3 и «голова и плечи», что усиливает сигнал в общем направлении. В таком случае, можно готовиться заходить в сделку от точки 3 паттерна 1-2-3, предвидя формирование третьего плеча, и не дожидаясь пробития уровня шеи. В зонах перекупленности и перепроданности фармация 1-2-3 является более сильным сигналом начала коррекции.

Зависимость сигнала паттерна от таймфрейма

Сила сигнала и продолжительность зарождающейся после него тенденции зависит также и от таймфрейма. Чем на более старшем таймфрейме сформировалась фигура, тем более сильным является сигнал.

Так, например, формирование паттерна на дневном таймфрейме говорит о зарождении направленного движения, которое будет длиться от двух до восьми недель. Если же он сформирован на недельном, то новая тенденция может длиться от четырех до шестнадцати недель.

Формирование паттерна на месячном графике может стать началом направленного движения на период от двух до двенадцати месяцев. Если же вы заметили эту фигуру на младших таймфреймах, можно использовать ее сигнал для внутридневной торговли.

Доджи

Доджи бывают разных форм и размеров, но все они характеризуются полным отсутствием тела свечи. Это означает, что цена закрывается в том же месте, где было открытие. Конечно, идеальные доджи будут появляться достаточно редко, поэтому тело свечи может быть просто небольшим.

Доджи также говорят о неопределенности и этим они похожи на волчок. Всякий раз, когда вы видите доджи на своем графике, это означает, что между быками и медведями идет ожесточенная битва. И в итоге ни одна из сторон не выигрывает этот бой.

Доджи указывают на нерешительность и возможный разворот, если они появляются в тренде. К примеру, если доджи формируется в бычьем тренде, это говорит нам о том, что сила быков истощается, и медведи начинают все больше сопротивляться.

Свеча доджи имеет очень маленькое тело и длинные тени с обеих сторон. Тени обычно имеют одинаковый размер. Доджи часто возникают после сильных трендовых движений или на предыдущих уровнях поддержки либо сопротивления.

Доджи сам по себе не является сигналом и не должен торговаться отдельно. Важно помнить, что доджи – это свеча неопределенности. После долгого и сильного ралли доджи показывает, что рынок остановился и сейчас происходит переоценка ситуации на рынке.

Размер теней часто может многое рассказать о динамике покупателей и продавцов. Длинные тени указывают на сильную борьбу между быками и медведями, а маленькие тени показывают неактивную торговлю и спокойствие на рынке.

Просвет в облаках и завеса из облаков

Эти разворотные свечные модели похожи на поглощения, отличие в том, что нет требования по обязательному поглощению первой свечи формации. Характеристики паттерна:

- желательно, чтобы обе свечи были полнотелыми с малыми тенями;

- завеса из облаков формируется на пике растущего рынка. Цена открытия второй свечи находится выше цены Open первой, тело черное, а цена Close находите между Open и Close первой свечи. Как правило, на 2-й свече происходит перепись максимума движения;

- зеркальная модель формируется на минимуме нисходящего тренда. Правила формирования зеркальны.

Пример завесы из облаков, отработка неплохая

Эта модель – не поглощение, а просвет в облаках. Ее формирование совпало с отбоем от уровня поддержки

Торгуются эти свечные паттерны разворота по той же схеме, что и поглощения. Учтите только, что модель несколько слабее, чем поглощения, поэтому больше внимания уделяйте подтверждениям сигнала о готовящемся развороте рынка.

Модель завеса из облаков и варианты входа в рынок

Помимо смены тренда формации этого типа часто появляются на завершении коррекций. Так что при подходе графика к коррекционным Фибо уровням 38,2%, 50,0%, 61,8% будьте внимательны.

Молот и повешенный

Свечные паттерны Молот и повешенный выглядят совершенно одинаково, но имеют совершенно разные значения в зависимости от места появления на графике. Оба они имеют маленькие тела (черные или белые), длинные нижние тени и короткие или совсем отсутствующие верхние тени.

Молот – это бычий разворотный паттерн, который образуется во время нисходящего тренда. Он так называется, потому что рынок достигает своего дна и ударяет о него как молот.

Длинная нижняя тень указывает на то, что продавцы толкали цену вниз, но покупатели смогли преодолеть давление на продажу, и цена закрылась недалеко от открытия.

Просто потому, что вы видите появление молота в нисходящем тренде, это еще не означает, что нужно открывать позицию на покупку. Более надежным фактором, указывающим на разворот тенденции, будет появление бычьей свечи после молота.

Критерии молота:

- Длина тени примерно в два-три раза больше длины тела свечи.

- Верхняя тень практически отсутствует.

- Тело молота находится в пределах диапазона предыдущей свечи.

- Цвет свечи не важен.

Повешенный – это медвежий разворотный паттерн, которые указывает на сильный уровень сопротивления.

Когда цена растет, появление повешенного указывает, что давление продавцов начинает усиливаться, и направление текущего тренда может измениться.

Критерии у повешенного такие же, как и у молота.

Индикатор паттернов разворота тренда – Candlestick Patterns

Для автоматизации поиска паттернов на графике были созданы специальные индикаторы. Один из них – CandleStick Patterns. Он умеет искать паттерны из разных категорий, в том числе и разворотные. При этом инструмент можно настроить таким образом, чтобы он искал фигуры только из одной группы, например, сильные разворотные сетапы.

Инструмент имеет функцию звукового оповещения. При появлении нужного паттерна CPI издает характерный звуковой сигнал и рисует на графике стрелку, которая указывает на направление сделки. Также очень удобно, что индикатор подписывает все найденные паттерны.

Для поиска сильных разворотных фигур нужно активировать функцию «Show Strong Reversal Patterns». Они будут указывать на изменение тренда. Если активировать функцию «Show Continuation Patterns», то инструмент будет искать еще и слабые разворотные фигуры. Правда, их сигнал обязательно нужно будет подтверждать другими индикаторами.

Инструмент подходит для любых валютных пар. CPI дает сигналы двух типов:

- На покупку – зеленая стрелка.

- На продажу – красная стрелка.

Рядом со стрелкой указывается название найденного сетапа.

Свечные паттерны разворота тренда можно использовать при разных торговых стратегиях. Обычно их используют как дополнение к системе, фильтруя сигналы от других индикаторов. Рекомендуем ознакомиться с несколькими эффективными стратегиями Price Action, о которых мы писали ранее.

Перевернутый молот и падающая звезда

Свечные паттерны перевернутый молот и падающая звезда также выглядят одинаково. Единственное различие между ними заключается в том, появляются ли они в нисходящем или восходящем тренде.

Перевернутый молот – сигнализирует о бычьем развороте.

Падающая звезда – сигнализирует о медвежьем развороте.

Оба паттерна имеют маленькие тела, длинные верхние тени и небольшие или совсем отсутствующие нижние тени.

Перевернутый молот возникает после падения цены и указывает на возможность разворота тенденции. Его длинная верхняя тень показывает, что сначала покупатели толкали цену наверх, однако потом инициатива перешла к продавцам. Однако покупатели смогли потом переломить тенденцию, закрыв свечу немного выше уровня открытия.

Поскольку продавцы не смогли протолкнуть цену ниже, это хороший признак того, что все, кто уже хотел продать, уже продали, и продавцов больше не осталось. А если продавцов больше нет, тогда кто останется? Покупатели.

Падающая звезда – это медвежий паттерн разворота, который выглядит идентично перевернутому молоту, но возникает после восходящего тренда. Он означает, что покупатели пытались протолкнуть цену наверх, но пришли продавцы и одолели их. Поскольку больше не осталось покупателей, цена, скорее всего, развернется.

Что такое «паттерн» в трейдинге?

В переводе с английского, паттерн – это образец или модель. По крайней мере, если говорить об этом понятии с точки зрения биржевой торговли. По своей сути паттерн является повторяющимся сочетанием различных индикаторов, объемов, цен и так далее. Проще говоря – это некая ситуация, которая повторяется из раза в раз и тем самым позволяет прогнозировать будущее движение графика. А такой прогноз, как легко догадаться, помогает трейдеру зарабатывать.

В основе системы лежит достаточно простая аксиома – все повторяется. Практически любая ситуация рано или поздно повторится и задачей трейдера является узнать, когда именно возникнет нужное именно ему расположение данных на графике.

Приведем пример, допустим, некий актив, сразу после старта торгов, всегда сначала серьезно проседает в цене и только потом начинает постепенный рост. Статистика нам показывает, что данная тенденция сохраняется уже на протяжении долгого времени. В то же время, никаких новостей относительно актива не появляется. Значит, можно предположить, что именно так, как это работает сейчас, будет происходить и дальше.

Как следствие, мы получаем как минимум две точки вхождения: на старте торгов сразу открываем контракт на понижение и, потом, когда тренд развернется опять в сторону роста, открываем еще один – на повышение. Аналогичных ситуаций может быть очень много и каждую из них можно смоделировать и проверить при помощи всевозможных инструментов.

Некоторые индикаторы, типа «Полос Боллинджера» как раз и работают на основе таких паттернов. В данном примере, рекомендуется открывать контракт тогда, когда график выходит за верхнюю или нижнюю границу Боллинджера. То есть, проведена аналогия, что в подавляющем большинстве случаев, именно после пересечения такой полосы начинается разворот тренда.

Модель поглощение или внешний бар

Модель поглощение сигнализирует о сильном развороте и формируется с двумя свечами. Вторая бычья свеча полностью поглощает первую медвежью свечу. Это означает, что продавцы потеряли свою инициативу после недавнего нисходящего тренда, и быки теперь полностью контролируют ситуацию.

С другой стороны, медвежье поглощение показывает нам противоположную картину. Этот паттерн возникает, когда за бычьей свечой сразу же следует медвежья свеча, которая полностью поглощает ее. Это означает, что продавцы одолели покупателей и теперь, скорее всего, произойдет сильное падение.

Поглощение является очень сильным сигналом, особенно если возникает в правильном месте и контексте. Данная модель более значима, если первая свеча имеет маленькие тени, а вторая свеча гораздо больше первой.

Во время трендов часто можно увидеть, что паттерны поглощения возникают во время откатов, поэтому данный паттерн можно использовать для добавления к существующей сделке или для поиска новой точки входа.

Внутренний бар и фейки

Внутренний бар противоположен модели поглощения и представляет собой маленькую свечу, которая полностью находится в диапазоне предыдущей.

Фейки происходит, когда после внутреннего бара цена пробивает максимум или минимум внутреннего бара, а затем сразу разворачивается. Таким образом, фейки можно сравнить с моделью ложного пробоя или ловушкой для быков либо медведей, где цена совершает пробой, а затем сразу же разворачивается.

Ожидание появления свечи после внутреннего бара является ключом к торговле по этой модели. Большинство трейдеров используют отложенные ордера для торговли внутренних баров, что делает их стопы очень уязвимыми. Вот почему вы часто можете видеть паттерн фейки после внутреннего бара.

Внутренний бар показывает временную паузу в торговой активности на рынке и чаще всего возникает после длинных трендов или в начале нового тренда. Как правило, на внутреннем баре происходит накопление или распределение позиций маркет-мейкером.

Пинцет

Паттерн пинцет обычно возникает после продолжительного восходящего тренда или нисходящего тренда и указывает на его скорый разворот.

Наиболее эффективный паттерн Пинцет имеет следующие характеристики:

- Первая свеча совпадает с текущей тенденцией. Если цена движется вверх, то первая свеча должна быть бычьей. Если цена движется вниз, первая свеча должна быть медвежьей.

- Вторая свеча противоположна прежней тенденции. Если цена движется вверх, то вторая свеча должна быть медвежья. Если цена движется вниз, вторая свеча должна быть бычья.

- Тени свечей должны быть одинаковой длины.

Категории паттернов

Паттерны делятся на следующие категории: “Сигнальные” и “Фоновые паттерны”

Сигнальные паттерны.

Сигнальные паттерны используются при открытии сделки. Оценив ситуацию на фоне и сделав анализ рынка. Трейдер ожидает сигнал.

Сигнал – указывает на слабость одной стороны и силу другой стороны в моменте времени. Сигналом могут служить японские свечи с большими хвостами, или какие-то закономерности на объёмах. Практически всё, что будет указывать на “локальный разворот” – будет пониматься трейдером как сигнал рынка.

Сигнальный паттерн позволяет трейдеру зайти с минимальным стоп-приказом. Однако заходить трейдер будет по фону.

Совет! Рекомендую прочитать статью “Сигнал рынка – фон рынка”, что бы разобраться в вопросах фона и сигнала.

Фоновые паттерны.

Фоновые паттерны подразумевают анализ более крупных моделей. Таких как, двойная вершина, двойное дно, голова с плечами. C фоновыми паттернами работает, как графический, так и объемный анализ.

Как трейдеры торгуют паттерны фона и сигнала.

Паттерны из двух категорий сразу, могут применить в ситуации, нарисованной здесь.

Сигнальные и фоновые паттерны

Рынок идёт вверх и “нарисовал” двойную вершину. После того, как он начал движении вниз, нужно дождаться сигнального паттерна. Будь-то японская свеча, всплеск объема, какие-то свои сигнальные паттерны. В совокупности эти два метода, дадут трейдеру, максимально хорошие моменты, чтобы войти в рынок.

Три солдата и три вороны

Паттерн три солдата возникает, когда три бычьих свечи следуют за нисходящим трендом, сигнализируя о развороте. Паттерн три вороны – это противоположность трех солдат. Он формируется, когда три медвежьих свечи следуют за восходящим трендом, указывая на то, что тренд, скорее всего, развернется.

Три солдата – это сильный сигнал разворота, особенно когда он возникает после продолжительного нисходящего тренда.

Первая свеча из трех солдат называется разворотной свечой. Она прекращает нисходящий тренд.

Для того, чтобы паттерн считался действительным, вторая свеча должна быть больше по размеру, чем разворотная свеча. Кроме того, вторая свеча должна закрываться вблизи своего максимума, оставляя небольшую тень.

Для того, чтобы паттерн три солдата окончательно сформировался, последняя свеча должен быть, по крайней мере, того же размера, что и вторая свеча, и быть без тени или иметь небольшую тень.

Обратное применимо к паттерну три вороны.

Три внутри вверх и три внутри вниз

Три внутри вверх – это свечной паттерн разворота тренда, который показывает, что нисходящий тренд, возможно, закончился, и начинается новый восходящий тренд.

Вот его критерии:

- Размер первой свечи должен быть больше медвежьей.

- Вторая свеча должна находится внутри диапазона первой свечи.

- Третья свеча должна закрыться выше максимума первой свечи, чтобы подтвердить, что покупатели полностью преодолели силу нисходящего тренда.

Обратное справедливо для паттерна три внутри вниз, который формируется в конце восходящего тренда.

Схема №12. Голова и Плечи (ГиП)

- фигура Голова и Плечи относится к фигурам разворота тренда, с вероятностью отработки 90%;

- линия шеи должна быть горизонтальна либо наклонена в сторону предстоящего разворота тренда — так фигура считается более рабочей;

- объём торгов падает по мере формирования фигуры и резко возрастает на её пробое;

- классический вход происходит на пробое линии шеи или на её ретесте;

- отработка фигуры после пробития на высоту головы от линии шеи;

- в большинстве случаев сильный импульс на пробое

Как понимать графики и свечные паттерны?

К настоящему времени у вас должно быть хорошее представление о том, как читать простые и сложные паттерны. Давайте теперь попробуем прочитать графики, чтобы увидеть, как мы можем торговать, используя изученные нами модели.

В этом примере мы видим, что цена отскакивала от сильного уровня поддержки, но не смогла пробиться ниже него. С третьей попытки цена действительно пробила уровень поддержки, но рынок быстро развернулся и сформировал паттерн Поглощение, который сигнализировал о дальнейшем росте цены.

В этот момент некоторые начинающие трейдеры могут распознать бычий настрой и сразу же открыть ордер на покупку. Тем не менее, профессиональные трейдеры не только ждут формирования свечных паттернов вокруг ключевых точек разворота, таких как этот уровень поддержки, они также будут ждать подтверждения для входа в сделку.

На следующий день цена пробилась выше максимума поглощающей бычьей свечи, что подтвердило, что в течение следующих нескольких дней на рынке будет происходить бычий рост.

Профессиональные трейдеры ждут этого подтверждения, потому что они понимают концепцию потока ордеров и верят в самоисполняющееся пророчество.

Большинство крупных банков и хедж-фондов также наблюдают за ключевыми уровнями рынка и движением цен на критических уровнях. Как только сформировалась бычья свеча возле критического уровня поддержки, она вызвала значительное количество отложенных ордеров на покупку чуть выше максимума этой бычьей свечи. Как только цена проникла выше максимума, она запустила эти ордера, что добавило дополнительный бычий импульс на рынке.

Как вы можете видет, как только пришло подтверждение ордера на покупку, это вызвало большой восходящий тренд в течение следующих нескольких дней.

Когда вы применяете свечные паттерны с дополнительным факторами технического анализа, это обеспечивает мощную комбинацию условий для получения прибыли. Это именно то, что пытаются сделать профессиональные трейдеры.

Если бы тот же самый паттерн Поглощение появился на вершине давнего восходящего тренда, это также означало бы дополнительный бычий рост на рынке, но этот сигнал был бы гораздо менее сильным. Поскольку рынок уже был в восходящем тренде, у него, возможно, не было достаточного импульса, чтобы подтолкнуть цену намного выше.

Однако в этом случае рынок уже торговался в диапазоне в течение нескольких дней. Как вы, возможно, знаете, когда рынок консолидируется какое-то время, он в основном настроен на пробой в том или ином направлении.

Мы видим две разные модели свечей, запускающие две разные сделки. В первый раз паттерн Поглощениепоявляется во время нисходящего тренда и дает трейдерам сигнал на продолжение тренда. Во втором случае паттерн Три белых солдата появляется в нижней части нисходящего тренда, что вызывает новый бычий тренд.

В первой сделке цена уже двигается вниз. Как только медвежья свеча пробила уровень поддержки ниже уровня, она открыла возможность продолжения тренда. На следующий день цена проникла ниже минимума поглощающей медвежьей свечи и подтвердила сделку, которая инициировала ордер на продажу.

Этот пример демонстрирует, что если вы знаете, как использовать слияние уровней поддержки и сопротивления вместе с паттернами свечей, это можно использовать для запуска сигналов продолжения тренда.

Во второй сделке паттерн Три белых солдата появился в нижней части этого нисходящего тренда. Благоразумным шагом будет подождать, пока рынок подтвердит этот сигнал, а это означает, что если бы цена не пробила выше максимума этой фигуры Свеча трех белых солдата, вы бы не вошли в сделку.

Трейдинг

Фигуры и паттерны в трейдинге | Подборка лучших паттернов Price Action

sova

| 6-03-2020, 01:40 |

Доброго времени суток уважаемые читатели!

В данной статье, я решил сделать подборку включающую в себя максимальное количество фигур и паттернов Price Action. Все примеры в статье взяты с внутредневных тайм-фреймов фьючерсов на акции Сбербанка и Газпрома. В некоторых примерах показаны мои рельные сделки. Сила Price Action (в переводе «Движение цены») в том, что это торговый метод стремительно отчищающий ценовой график от «мусора». В его основе лежит заработок при помощи рыночных неффективностей — различный фигур и паттернов, которые можно найти на ценовом графике. В дополнение к данному методу, многие трейдеры (в том числе и я), используют уровни поддержки/сопротивления и объемы. Для начала, давайте разберем — что вообще такое фигуры и паттерны в трейдинге. Если вы уже знаете, что это такое такое, то смело мотайте вниз. Те кто еще не знают давайте разбираться.

Суть стратегии Price Action — строится на основе простого мнения: Если определённое событие происходило в прошлом, то с большой вероятностью оно повторится в будущем.

Определение

Фигуры и паттерны в трейдинге — это периодически повторяющиеся сочетания ценовых данных. Кстати, паттерны могут быть не только ценовыми, появляясь на объемах и индикаторах. К примеру, множеством различных паттернов изобилует Индикатор MACD. А для анализа закономерностей возникающих объемах используется специальная стратегия под названием «VSA».

Простыми словами

Фигуры и паттерны — ценовой график время от времени вырисовывает различные фигуры. Данные фигуры являются отражением поведения толпы(трейдеров и инвесторов) или следом оставленным действиями крупного игрока, либо и того и другого одновременно. Умение распознавать данные фигуры дает возможность, с определенной долей вероятности, определить дальнейшее движение цены и заработать на этом.

Для вашего удобства я рассортировал все фигуры и паттерны приведенные в статье по эффективности, основываясь исключительно на своем личном опыте в применении данных паттернов в торговле.

Паттерны отмеченные желтым

цветом малоэффективны и перед их применением стоит семь раз отмерить прежде чем открыть сделку.

Паттерны отмеченные оранжевым

цветом обладают средней эффективностью.

Паттерны отмеченные фиолетовым

цветом обладают наибольшей эффективностью. Данные паттерны я активно применяю в своей торговле.

◻ Паттерн Клин

Тип: Разворотный паттерн. График: Свечной, линейный. Частота возникновения: часто. Сложность работы с паттерном: средняя. Тайм-фрейм: любой.

Представляет из себя ценовую консолидацию, формирующуюся, между двумя сходящимися линиями тренда. Возникает на минимуме или максимуме текущего тренда и сигнализирует о возможном переломе тенденции. Существует как бычья (возникает на нисходящем тренде) так и медвежья (возникает на восходящем тренде) вариация. Для трейдера, интерес представляет клин, направленный в сторону движения тренда, сигнализирующий о возможности скорой смены тренда.

Точка входа

Пробой одной из линий тренда формирующих паттерн.

Стоп лосс

Устанавливается за противоположным пробою уровнем.

Тейк профит

Горизонтальный уровень поддержки или сопротивления.

От автора.

Лично я применяю данный паттерн крайне редко в купе с уровнями, объемами. Основной его минус в том, что он не дает точных сигналов и является одновременно как трендовым, так и контр-трендовым паттерном.

◻ Паттерн Флаг

Тип: Трендовый. График: Свечной, линейный. Частота возникновения: часто. Сложность работы с паттерном: средняя. Тайм-фрейм: любой.

Трендовый паттерн Флаг состоит из двух частей:

Флагшток

— трендовое движение вверх или вниз.

Флаг

— ценовой канал.

Таким образом Флагшток — это импульс, Флаг — коррекция. После окончания коррекции происходит продолжение трендового движения в том же направлении.

Точка входа

Пробой границы канала по направлению тренда.

Стоп лосс

Устанавливается за противоположной пробою границей канала.

Тейк профит

Высота флагштока размер импульса до возникновения коррекции, горизонтальный ценовой уровень.

Может показаться, что паттерн Флаг чем-то схож с паттерном Клин — визуальные сходства между ними имеются, но суть паттернов абсолютно разная. Если Клин работает «в обе стороны», являясь как трендовым так и разворотным паттерном, то флаг сигнализирует исключительно о продолжении тренда, иных интерпретаций у него как правило не встречается.

Также паттерн флаг может быть как наклонным так и горизонтальным.

От автора.

Данный паттерн, очень не плохо работает и будет работать еще долго — так как базируется на старой рыночной аксиоме, что безоткатных трендов не существует, а паттерн флаг, это как раз таки один из видов коррекции. Однако, я редко применяю его в чистом виде. Чаще всего дополнительно ориентируюсь на горизонтальные и вертикальные уровни поддержки и сопротивления.

◻ Паттерн Треугольник (вымпел)

Тип: Трендовый. График: Свечной, линейный. Частота возникновения: средняя. Сложность работы с паттерном: средняя. Тайм-фрейм: любой.

Данный паттерн является одной из вариаций паттерна Флаг. Это также трендовый паттерн, возникающий как правило поле длительного, безоткатного импульса. Единственным отличием от флага, является тот момент, что к концу формирования коррекционного движения его диапазон сужается приобретая форму треугольника.

Точка входа

Пробой границ канала по направлению тренда.

Стоп лосс

Устанавливается за противоположной пробою границей канала, в за свечами в самом начале формирования

Тейк профит

Высота флагштока размер импульса до возникновения коррекции, ближайший горизонтальный уровень.

От автора

На личном опыте скажу, что данный паттерн проявляет себя в разы хуже, чем его «родственник» флаг. С чем это связано сказать сложно. Но, вероятность, что импульс будет по тренду 50%. Также, в своих не очень успешных попытках работать с данным паттерном, я обратил внимание, что первые импульсы после пробоя консолидации бывают ложными. Таким образом, единственным плюсом данного паттерна я могу выделить момент, что импульсы возникающие, после пробоя коридора, бывают довольно сильными. И если ставить стоп лосс не стандартным методом, как на картинке, а ближе к концу треугольника, то можно получить довольно хорошее соотношение риск-прибыль.

◻ Паттерн Чаша (чаша с ручкой)

Тип: Трендовый. График: Свечной, линейный. Частота возникновения: низкая. Сложность работы с паттерном: высокая. Тайм-фрейм: любой.

Данная фигура открыта трейдером Уильямом О’Нилом. Является моделью продолжения тренда. Внешний вид напоминает «Чашку с ручкой» отсюда, в прочем, и такое название. На первый взгляд, паттерн может показаться крайне сложным. Но, по факту, вся сложность состоит в грамотном определении уровня поддержки/сопротивления в основании фигуры. Формирование паттерна происходит следующим образом: После образования очередного максимума на восходящем или нисходящем тренде образуется коррекция в виде дуги — цена плавно снижается/возрастает и также плавно возвращается к точке экстремума. В случае, если пробить экстремум не удается, происходит повторная коррекция, но уже меньшего размера. И если предыдущая коррекция формировала чашу, то вторая коррекция является формирование ее ручки.

Точка входа

Пробой уровня поддержки/сопротивления после окончания формирования второй коррекции (ручки)

Стоп лосс

Устанавливается за уровнем за максимумом или минимумом второй коррекции (ручки).

Тейк профит

Ближайший горизонтальный уровень поддержки/сопротивления или высота чаши.

От автора

Некоторые источники утверждают, что чаша возникает исключительно на восходящем тренде. Мой опыт говорит, что это немного не так. Данная модель может возникать на нисходящем тренде, как паттерн подтверждающий дальнейшее снижение цены. При этом, данный паттерн на столько универсален, что может использоваться как разворотный в случае, если возникает на максимуме тренда в перевернутом виде.

◻ Паттерн Бриллиант (Алмаз)

Тип: Разворотный. График: Свечной, линейный. Частота возникновения: низкая. Сложность работы с паттерном: высокая. Тайм-фрейм: любой.

Один из древнейших паттернов технического анализа. На графиках встречается не часто, поэтому, в купе с относительной сложностью интерпретации не пользуется особой популярностью среди трейдеров. Представляет из себя, сначала расширяющийся диапазон движения цены, а затем сужающийся. Внешне фигура бриллиант напоминает два треугольника основания которых соединены. Разворотное движение происходит в момент максимального сужения диапазона, на второй стадии формирования паттерна.

Точка входа

Пробой одной из «граней» фигуры на финальной стадии формирования фигуры.

Стоп лосс

Устанавливается за противоположной пробою касательной линией.

Тейк профит

Ближайший горизонтальный уровень поддержки/сопротивления или максимальная высота фигуры.

От автора

Самый сложный в обнаружении паттерн, зачастую можно спутать с фигурой голова и плечи, к счастью обе модели разворотные.

◻ Паттерн «Башня»

Тип: Разворотный. График: Свечной Частота возникновения: низкая. Сложность работы с паттерном: низкая. Тайм-фрейм: любой.

Данная модель представляет собой ряд свечей (5-6) с маленькими телами. Возникая на максимумах или минимумах трендового движения, сигнализируют о возможности смены текущей тенденции на противоположную или как минимум возникновения коррекционного движения. Как правило пред появлением свечного ряда, происходит сильный краткосрочный импульс по направлению тренда.

Точка входа

Окончание формирования пятой свечи с маленьким телом.

Стоп лосс

За уровнем максимальных значений тренда (если тренд восходящий), либо за уровнем минимальных значений тренда (если тренд нисходящий).

Тейк профит

Ближайший горизонтальный уровень поддержки/сопротивления или максимальная высота фигуры. Также, тейк можно установить на расстоянии равному размеру последней крупной свечи, до начала формирования самой модели.

От автора

Единственное, отмечу, что если вы торгуете фьючерсами, то искать данный паттерн следует на графике базового актива. Так как, фьючерсы имеют дополнительную вечернюю сессию — ликвидность и волатильность на ней как правило ниже, что влечет за собой частое появление на графике фьючерса ряда свечей с маленькими телами, в данном случае данная формация работать не будет, ибо ее появление вызвано не рыночными факторами, а техническими.

◻ Паттерн Три падающих пика

Тип: Разворотный. График: Свечной, линейный. Частота возникновения: часто. Сложность работы с паттерном: низкая. Тайм-фрейм: любой.

На восходящем тренде образуются 3 падающих пика. При этом, снижаются ли промежуточные минимумы не важно.

Точка входа

Пробой минимального значения цены внутри модели.

Стоп лосс

За ближайшим локальным уровнем сопротивления.

Тейк профит

Устанавливается на размер расстояния межу первым пиком и самым низким минимумов в рамках модели.

От автора

Если точка входа находится рядом с историческим или просто важным уровнем поддержки, от открытия позиции лучше отказаться. Также, в случае, если на старшем тайм-фрейме тренд направлен вниз — сигнал усиливается.

◻ Паттерн Три падающих пика по тренду

По мере движения тренда образуются три пика.

—

На восходящем тренде каждый новый пик выше предыдущего.

—

На нисходящем тренде каждый новый пик ниже предыдущего.

◻ Паттерн Три горизонтальных пика

Тип: Разворотный. График: Свечной, линейный. Частота возникновения: средняя. Сложность работы с паттерном: низкая. Тайм-фрейм: любой.

Модель крайне проста в нахождении — три касания ценового графика уровня поддержки или сопротивления. При касании графика горизонтального уровня в третий раз открывается сделка в контр тренд. Для нахождения третьего касания, необходимо нанести горизонтальный уровень изначально по двум точкам. Затем дождаться, когда цена подойдя к данному уровню в третий раз коснется его и начнет немного корректироваться. Если это произошло — цена коснулась уровня и начала движение в противоположную сторону, можно попробовать входить в позицию.

Точка входа

Начало коррекции после столкновения с уровнем.

Стоп лосс

За границей горизонтального уровня

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления.

От автора

Данную модель не редко применяю в своем трейдинге. Огромным ее плюсом, является возможность выставить небольшой стоп-лосс, при хорошем, во многих случаях, потенциале прибыли от сделки.

◻ Паттерн Выход из консолидации.

Тип: Универсальный. График: Свечной, линейный. Частота возникновения: средняя. Сложность работы с паттерном: средняя. Тайм-фрейм: любой.

Паттерн чаще всего возникает после длительных или краткосрочных трендовых движений, в моменты установления равновесия между спросом и предложением. В во время формирования боковика цена консолидируется, затем происходит пробой одной из границ канала, и как правило, после пробоя, происходит резкий скачок цены в сторону пробоя. Также после пробоя границы канала, цена может вернуться, обратно для ретеста пробитого уровня, и уже после этого начать основное движение.

Точка входа

Пробой границы канала, ретест уровня после пробоя.

Стоп лосс

Внутри канала, за границей пробитого горизонтального уровня.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления, высота ценового канала (размер модели).

От автора

На схеме, работа по этому паттерну, кажется довольно простой и понятной. Но, на практике все намного сложнее. Как правило обе границы канала имеют массу мелких ложных пробитий, которые легко принять за точку входа. Поэтому, начинающему трейдеру, лучше всего использовать исключительно второй способ входа — в момент ретеста.

◻ Паттерн Выход из консолидации с ложным пробоем.

Тип: Универсальный. График: Свечной, линейный. Частота возникновения: средняя. Сложность работы с паттерном: высокая. Тайм-фрейм: любой.

Данная модель чуть сложнее предыдущей, но при этом, показывает она себя значительно эффективнее. Схема формирования паттерна точно такая же: цена консолидируется образовывая горизонтальный канал, но на одной из стадий формирования (в начале, середине, или конце) ценовой график выходит за границы канала и практически сразу же возвращается обратно, образовывая так называемый «Ложный пробой». После чего происходит (сразу или через время) уже реальный пробой противоположной границы коридора.

Точка входа

Пробой границы канала, ретест уровня после пробоя.

Стоп лосс

Внутри канала, за границей пробитого горизонтального уровня.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления.

От автора

Сам редко торгую данную модель — не мое. Но, в моменты, когда вижу ее в красивом понятном виде на графике, могу попробовать зайти. На сколько я знаю, данное поведение цены, ложный пробой, а затем уход в обратную сторону, трейдеры толкуют как «высадку пассажиров» — вынос стопов, крупным игроком перед началом тренда. В принципе, данная идея имеет полное право на существование,, хотя я придерживаюсь несколько иных взглядов. Также, если не обманывает память данную модель торгует MyTrade.

◻ Фигура Двойное дно

Тип: Разворотный. График: Свечной, линейный. Частота возникновения: часто. Сложность работы с паттерном: низкая. Тайм-фрейм: любой.

Двойное дно представляет собой два локальных ценовых минимума, образованные на одном горизонтальном уровне поддержки. Одна из самых старых, но в тоже время, эффективных фигур классического тех.анализа. Имеет зеркальную версию «Двойная вершина» — два локальных ценовых максимума, которые упираются в один уровень сопротивления. Вход в сделку осуществляется в момент, пробоя линии шеи, либо при ее ретесте.

Точка входа

Пробой линии шеи, ретест уровня шеи после пробоя.

Стоп лосс

За пиками формирующими фигуру.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления, размер фигуры.

От автора

Применяю данную модель в своей торговле довольно часто, причем на самых разных таймфреймах. Хорошо, если дно фигуры совпадает, каким-нибудь глобальным уровнем поддержки или на «доньях» фигуры образуются пин-бары.

◻ Фигура Голова и плечи

Тип: Разворотный. График: Свечной, линейный. Частота возникновения: средняя. Сложность работы с паттерном: средняя. Тайм-фрейм: любой.

«Голова и плечи» не уступает в популярности вышеупомянутой фигуре «Двойное дно». Что в принципе не удивительно — именно этой фигурой развернулся рынок во время ажиотажного спроса на луковицы тюльпанов в Нидерландах (1636—1637г), а сейчас ее можно найти даже на минутном таймфрейме фьючерса на Сбербанк.

Фигура возникает на максимуме восходящего тренда. Состоит из 3 последовательных пиков:

1. Правый пик — Первое плечо 2. Средний пик — Голова 3. Левый пик — Второе плечо

Каждый из пиков упирается в уровень поддержки именуемый «Линией шеи». Открывать сделку на понижение следует в момент пробоя ценовым графиком данного уровня, либо после пробоя в момент ретеста. Модель имеет обратную версию возникающую на минимуме нисходящего тренда — «Перевернутая голова и плечи».

Точка входа

Пробой линии шеи, ретест уровня шеи после пробоя.

Стоп лосс

За вторым (левым) плечом.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления, размер фигуры.

От автора

На мой взгляд это одна из самых интересных фигур в техническом анализе. Некоторые трейдеры считают, что фигура устарела и является не результативной. На мой взгляд, фигура все еще достаточно эффективна, но в актуальное время требует нестандартного подхода в реализации ее сигналов.

◻ Свечной Паттерн Пин-бар

Тип: Разворотный. График: Свечной. Частота возникновения: часто. Сложность работы с паттерном: легкая. Тайм-фрейм: любой.

Является одним из сильнейших разворотных свечных моделей. Представляет собой свечу с большой тенью и маленьким телом. Возникая на максимуме текущего тренда (тень свечи должна быть направлена в сторону тренда) символизирует активную борьбу, между трейдерами работающими на понижение (медведи) и трейдерами работающими на повышение (быки) в ходе которой одна из сторон одерживает явную победу, что может стать причиной коррекционного движения или смены текущего тренда. Также данный паттерн может быть и подтверждающим (терндовым) паттерном. В этом случае, тень свечи должна быть направлена, в обратную трендовому движению сторону.

Паттерн имеет следующие черты:

— Большая тень с одной стороны. У сильного Пин-бара тень должна быть как минимум в 5 раз больше тела. — Маленькое тело. Цена закрытия свечи, находится очень близко с ценой открытия. — Отсутствие тела. Цена закрытия свечи, совпадает с ценой открытия.

Точка входа

Окончание формирования Пин-бара, окончание формирования следующей за пин-баром свечи.

Стоп лосс

За тенью, либо за телом свечи.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления.

От автора

Хороший паттерн, одна из моих сделок по данному паттерну представлена здесь. Основываясь, на своем личном опыте, могу сказать, что торговать пин-бар в чистом виде стоит только в особых случаях. Во всех остальных, желательно комбинировать его как минимум с индикаторами, а лучше с горизонтальными и вертикальными ценовыми уровнями или фигурами тех анализа как это делаю, я.

◻ Свечные Паттерны «Бычье и медвежье поглощение»

Тип: Разворотный. График: Свечной. Частота возникновения: часто. Сложность работы с паттерном: легкая. Тайм-фрейм: любой.

Бычье и медвежье поглощение относятся к свечным разворотным паттернам.

Бычье поглощение

— формируется на нисходящем тренде. Представляет из себя ситуацию, когда после

падающей

свечи, появляется

растущая

, которая как минимум в два раза больше ее по размеру.

Медвежье поглощение

— возникает на восходящем тренде. Представляет из себя ситуацию, когда после

растущей

свечи, появляется

падающая

, которая как минимум в два раза больше ее по размеру.

Таким образом поглощение — ситуация, когда тело последующей свечи, покрывает тело предыдущей. Это относится только телам свечей. Если у первой свечи есть тени, то покрытие их не обязательно, но, в целом, желательно.

Интересный момент, что если посмотреть на «Поглощение» перейдя на более старший тайм-фрейм, вы увидите на его месте паттерн Пин-бар.

Точка входа

В момент окончания формирования «поглощающей свечи».

Стоп лосс

За тенью, либо за телом «поглощающей» свечи.

Тейк профит

Ближайший значимый горизонтальный уровень поддержки/сопротивления.

От автора

Один из плюсов данного паттерна — это возможность зайти в сделку на начальной стадии формирования тренда, и взяв сильное движение получить хороший профит, при небольших рисках. Максимальную результативность «Поглощение» показывает, при возникновении на длительном безоткатном движении.

Рекомендуем Торговые паттерны индикатора MACD

На этом все! Если у вас остались какие-либо вопросы, по пиши в комментариях с удовольствием отвечу.