Из данной статьи Вы узнаете:

- Нефть как инвестиционный актив

- Факторы, влияющие на нефтяные цены

- Как инвестировать в нефть

- Заключение

Специфика инвестирования в нефть

Цены на нефть, а также другие природные ресурсы, во многом зависят от того, что происходит на мировом рынке. Это означает, что даже высокая потребность в энергоносителях не защитит инвесторов от традиционных рисков, потому инвесторам в энергоресурсы всегда нужно быть в курсе последних событий и внимательно следить за положением дел в мировой экономике и даже политике. Инвестирование в нефть считается достаточном ликвидным вложением, однако не в краткосрочной, а в долгосрочной перспективе.

Инвестиции в нефть не подразумевают непосредственную покупку «чёрного золота». Сегодня существует масса вариантов вложения денежных средств. К примеру, можно приобрести фьючерсы либо акции фирмы, которая занимается добычей сырья. Некоторые инвесторы предпочитают ПИФы и другие финансовые инструменты.

Способы инвестирования

Как инвестировать в нефть?

Добыча нефти

Прямые инвестиции в собственную добычу.

Способ, безусловно, хорош тем, что вы получите гарантированный источник дохода и быстро окупите вложения. Какова бы ни была спотовая цена на рынке, просто выкачивать нефть все равно дешевле.

Минимальный объем инвестиций — от 100 тыс. долл. (стоимость месторождения плюс инвестиции в обустройство и оборудование). Хороший проект с несколькими вышками и транспортной сетью обойдется вам в 5 млн долл. Много, но не заоблачно. Недостаток: жесткая конкурентная борьба за перспективные месторождения (слабый выбывает).

Переработка нефти

Прямые инвестиции в добычу и переработку.

Востребованность, стоимость и рентабельность продуктов последующих переделов (например, бензин) существенно выше, нежели у чистого сырья. Цены гораздо менее волатильны. Так, в период проседания цен на нефть, стоимость бензина меняется не столь сильно или не меняется вовсе. Наценка формирует ваш доход. Вариант отличается идеальной надежностью, окупаемостью и доходностью. Недостаток: строительство собственного НПЗ обойдется вам минимум в 100 млн долл.

Стратегические портфельные инвестиции

Долгосрочные вложения в акции нефтяных компаний.

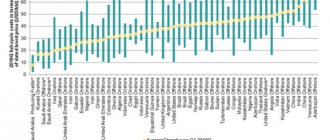

Вам доступны «голубые фишки» или акции молодых компаний с хорошим потенциалом роста. Спотовая стоимость акций зависит от цены нефти и перспектив объекта вложений (например, доступ к новым месторождениям). Поскольку цена нефти — фактор, слабо предсказуемый, вложения только в нефтедобывающие активы несут в себе высокую степень риска. Вложения в нефтеперерабатывающие структуры более оправданы. Ниже представлен ТОП 10 крупнейших нефтегазовых компаний мира (по данным Forbes на 2021 год):

| Компания | Страна | Капитализация, млрд долл. |

| Exxon Mobil | США | 363,3 |

| Royal Dutch Shell | Нидерланды | 210,0 |

| PetroChina | Китай | 203,8 |

| Chevron | США | 192,3 |

| Total | Франция | 121,9 |

| Sinopec | Китай | 89,9 |

| Газпром | Россия | 57,1 |

| Роснефть | Россия | 51,1 |

| Reliance Industries | Индия | 50,6 |

| Лукойл | Россия | 36,8 |

Крупнейшие зарубежные компании имеют листинг на биржах Нью-Йорка или Лондона и объединены в фондовый индекс Amex Oil Index (XOI). Среди российских нефтяных активов, торгующихся на московской бирже, можно также выделить: «Сургутнефтегаз», «Транснефть», «Татнефть», «Башнефть».

Финансовые спекуляции

Прямые инвестиции не всем по карману. Долгосрочные портфельные вложения менее надежны. Что остается? Краткосрочные и среднесрочные вложения в акции нефтяных компаний и их деривативы. Наиболее популярный и доступный способ инвестирования, поскольку минимальный порог входа начинается от 100 долл. Вкладчику доступны:

- операции на спотовом рынке;

- игры с производными финансовыми инструментами (фьючерсы, опционы).

Любые финансовые инструменты по этому базисному активу широко распространены, поскольку:

- рынок нефти носит глобальный мировой характер и его обороты весьма существенны на любой фондовой бирже;

- как следствие, финансовые инструменты обладают высокой ликвидностью;

- средняя цена фьючерсных инструментов хорошо коррелирует со спотовым рынком, что дает инвестору большую гибкость и маневренность;

- базисный актив стандартизирован, сделки совершаются оперативно и дистанционно.

Войти на рынок вы можете самостоятельно в качестве индивидуального инвестора (через брокера) или доверить свой капитал профессионалам:

- фонды прямых инвестиций;

- ПИФы, специализирующиеся на торговле нефтью;

- хеджевые фонды.

Занимаясь финансовыми спекуляциями, всегда помните, что нефть — волатильный и слабо прогнозируемый актив, а, значит, все риски вы принимаете на себя. На колебаниях цен можно потерять значительные суммы.

Перед тем, как выйти на фондовый рынок:

- Определите долю капитала в своем портфеле, которую вы готовы выделить под нефть. Наша рекомендация — не более 20%.

- Проанализируйте политические новости и макроэкономические тренды (информации в интернете недостаточно).

- Изучите положение дел не только потенциальных объектов инвестиций, но и ведущих игроков. Помните, что рынок обладает высокой степенью концентрации, и крупные игроки оказывают на него существенное влияние.

- Выберите правильный момент входа. Учтите фактор сезонности (наибольший спрос наблюдается летом и зимой).

- Досконально разберитесь в механике спотовых и фьючерсных контрактов.

- Выберите надежного посредника.

Основные факторы влияния на стоимость нефти

Для того, чтобы заработать, вам придётся учитывать основные факторы влияния на стоимость. Какие из этих факторов можно назвать самыми важными?

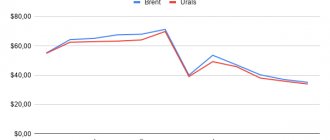

- Первый фактор – это квоты на добычу «чёрного золота». Их вводит ОПЕК. В состав этой организации входят крупнейшие экспортёры, среди которых наибольшее влияние имеет Саудовская Аравия и другие арабские государства. Если ОПЕК примет решение сократить добычу нефти, то это приведёт к повышению цен, хотя общий объём заработка стран-экспортёров станет меньше.

- Нельзя забывать и о политических событиях. Повышение напряжённости в странах, являющихся экспортёрами, может привести к резкому повышению стоимости «чёрного золота». К примеру, политические события в Персидском заливе (регион, где сосредоточены большие запасы нефти) часто становятся причиной существенного роста цена.

- Перебои в поставках имеют не меньшее значение, поэтому если одна из стран-экспортёров нефти не способна удовлетворить спрос, это тоже может стать причиной повышения цен.

- Отдельного внимания заслуживает курс американского доллара, ведь стоимость нефти привязана именно к этой валюте. Если доллар становится слабым, то нефть становится дороже. Эта закономерность является наглядным примером того, насколько велико значение энергоресурсов для мировой экономики.

- Если какая-то страна наращивает объёмы добычи, то закономерно, что это приводит к понижению цен. Обычно так поступают государства, которым срочно нужны деньги. В разгар недавнего экономического кризиса власти Венесуэлы делали всё возможное, чтобы нарастить объём добычи сырья, что привело к падению цен.

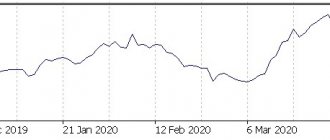

Зачем использовать технический анализ для нефтяного рынка

Рынок нефти давно интересуется как профессиональными, так и частными инвесторами по всему миру. Действительно, как и большинство других сырьевых материалов, сырая нефть считается особенно интересным спекулятивным активом из-за его сильной волатильности, которая дает значительные выгоды. Однако возможности понимания динамики бычьих или медвежьих трендов будут только возрастать, если рыночные реакции будут анализироваться на графиках. Технический анализ также интересен, если вы работаете с инструментами торговой платформы, такими как CFD, так как они позволят вам обнаружить краткосрочные тренды и реальные ежедневные возможности.

Преимущества и недостатки инвестирования в нефть

Инвестирование в нефть имеет как преимущества, так и недостатки, поэтому каждый разумный инвестор должен знать о них как можно больше.

Преимущества:

- Высокая прибыль. В последнее время новые технологии позволили существенно упростить процесс бурения новых скважин и поиск нефти даже в самых труднодоступных местах на планете. Это самым положительным образом сказалось и на рисках инвестирования. На текущий момент акции сырьевых компаний демонстрируют рост, если им удаётся найти новые месторождения, а новые технологии существенно облегчили этот процесс.

- Льготы от государства. Обычно те, кто инвестирует в акции компаний, занимающихся добычей нефти, могут получить налоговое льготы, поэтому инвестор может получить дополнительную прибыль.

- Диверсификация. Для того, чтобы нивелировать спад в других областях, можно инвестировать в запасы нефти. Когда цены на энергоносители становятся выше, рост мировой экономики обычно замедляется, поэтому инвестиции в нефть – это идеальный инструмент для того, чтобы сбалансировать свой инвестиционный портфель.

Недостатки:

- Политические риски связаны с тем, что многие скважины расположены в нестабильных странах. Наглядный пример – это Венесуэла, где уже много месяцев не стихают протесты, а миллионы человек были вынуждены покинуть эту страну и стать беженцами. Аналогичная ситуация наблюдается в некоторых африканских и азиатских странах, являющихся экспортёрами энергоресурсов.

- Нельзя забывать и про геологически риски, связанные с неправильной оценкой запасов нефти. Сложный рельеф может стать причиной того, что геологи допустят ошибку и оценят запасы нефти неправильно. В таком случае вернуть деньги, потраченные на разработку нефтяного месторождения, уже не получится.

- Происшествия нередко приводят к серьёзному снижению цен на акции сырьевых компаний. Катастрофа в Мексиканском заливе в 2010 году стала причиной падения цен на акции компании, которая занималась разработкой месторождения в этом регионе.

Как предсказать изменение цены нефтяного рынка

Рынок нефти — очень неустойчивый рынок, который иногда развивается вверх и вниз. Итак, как мы можем предвидеть и, следовательно, прогнозировать будущую эволюцию нефтяного рынка? Существует два метода, которые позволяют вам прогнозировать как можно больше будущих тенденций на этом рынке в зависимости от того, хотите ли вы инвестировать в краткосрочной или долгосрочной перспективе.

Для долгосрочных инвестиционных стратегий мы будем в приоритетном порядке учитывать возможности развития спроса и предложения. Спрос определяется, прежде всего, потреблением нефти странами-импортерами нефти и промышленно-развитыми странами. По сути, именно промышленный сектор потребляет большую часть нефти. Таким образом, периоды экономического роста часто имеют тенденцию к увеличению спроса на нефть и, следовательно, к увеличению цены на баррель. Анализируя перспективы роста в промышленно-развитых странах, мы можем предсказать тенденцию, которая покажет мировой спрос в ближайшие годы. В этом отношении аналитики единодушны, равно как и Международное энергетическое агентство, которое, согласно недавнему докладу, по его оценкам, спрос на нефть должен возрасти, по крайней мере, до 2035 года, и это, несмотря на увеличение других видов энергии. Что касается предложения, то это определяется в первую очередь добычей нефти в странах ОПЕК, России и США, которые являются основными поставщиками черного золота. Это предложение частично контролируется ОПЕК, что налагает производственные квоты на страны-члены, основная цель которых — предотвратить падение цен на бочку. Таким образом, рынок частично защищен от слишком значительного падения цен.

Что касается краткосрочных стратегий, то метод, который следует использовать для прогнозирования эволюции нефтяного рынка, очень отличается. Конечно, он основан в основном на техническом анализе, поскольку нефть является спекулятивным активом, который в значительной степени влияет на психологический эффект рынка. Таким образом, необходимо знать, как инвесторы займут свои стратегические позиции, чтобы определить будущую тенденцию цен на нефть. Для этого вы также можете использовать фундаментальные данные, которые, как известно, оказывают почти немедленное влияние на цены. Это особенно касается еженедельной публикации запасов США в экономическом календаре, стоимости доллара США по отношению к евро, решений ОПЕК, а также геополитические разработки, которые затрагивают страны-экспортеры нефти. Несмотря на то, что эти события оказывают явное влияние на рынок, они должны также учитывать ожидания этих публикаций инвесторами до того, как они займут свои позиции.

Независимо от своего инвестиционного горизонта, можно глобально предвидеть эволюцию нефтяного рынка, чтобы установить эффективные стратегии. Однако не забудьте закрепить свои позиции, разместив стоп-приказы на высоком и низком уровнях, которые вы не хотите превышать.

Что нужно знать про рынок фьючерсов на нефть

Фьючерсом на нефть называют контракт на покупку либо продажу нефти в определённый день по текущей рыночной цене. Все площадки, на которых можно приобрести фьючерсы, обозначаются термином «срочный рынок».

Фьючерсные контракты уже много лет являются одними из лидеров волатильности. Это становится очевидно, если взглянуть на срочный рынок Московской биржи. На фьючерсах можно заработать большие деньги, однако для этого нужно иметь точные сведения о том, что уже в скором времени цены на нефть пойдут вверх. Иногда инвесторы готовы платить огромные деньги за инсайдерскую информацию от крупных нефтяных компаний, сотрудники которых могут знать о том, какие действия предпримет руководство компании и к чему это может привести.

Покупайте и управляйте нефтью с помощью CFD

Торговые инструменты, наиболее приспособленные к спекуляции нефтью, несомненно, являются CFD. Эти контракты на разницу позволяют вам занимать позиции покупки или продажи по цене барреля нефти.

Использование CFD очень просто и происходит на торговой платформе. Достаточно сделать ставку на позицию покупки по текущей цене, если вы предвидите, что цены будут увеличиваться, или продажи, если вы думаете, что они упадут. Когда вы закрываете свою позицию, и если тренд изменился в направлении, которое вы предсказали, вы получите разницу между ценой покупки и ценой продажи. Эффект плеча, также позволяет вам воспользоваться всеми вариациями цен, даже самыми слабыми. Этот эффект плеча может умножить ваши инвестиции на 100, 200 и даже 400, что также умножает вашу прибыль (но также увеличивает риск потерь).

Конечно, есть много возможностей, которые позволяют вам управлять уровнем риска ваших позиций или планировать автоматическое закрытие их в момент достижения заранее установленного предела.

Как еще можно заработать на нефти

Какие из всех современных инструментов для инвестирования можно рекомендовать физическому лицу – простому человеку, который не имеет глубоких познаний в области экономики, но хочет стать инвестором?

Каждое физическое лицо, которое хотело бы заработать на инвестициях, может воспользоваться как фьючерсными контрактами, так и опционами. Для того, чтобы не оказаться в затруднительном положении, инвесторам рекомендуется заранее определить, какую сумму они могут инвестировать. После этого нужно выбрать самый подходящий инструмент, изучить рынок и (по возможности) получить достоверную информацию о том, что ждёт рынок энергоресурсов в будущем.

Извлечь прибыль можно как путём торговли фьючерсами, так и при покупке акций компаний, работающих в сырьевом секторе. Нередко физические лица покупают опционы или участвуют в паевых инвестиционных фондах.

Физическим лицам с крупным капиталом будет выгоднее приобретать акции, однако небольшой капитал не позволит заработать на этом большие деньги, ведь транзакционные издержки будут стоить слишком дорого.

Нефть течёт по трубам, как кровь по венам. Если на нефтяном рынке возникают проблемы, то от этого страдает весь мир. Наглядный пример – события 1973-го года, когда целый ряд европейских стран пострадал от эмбарго арабских государств, которые были недовольны политикой Запада. Это привело к повышению цен на 70%, поэтому инвестирование в нефть может принести баснословные деньги при условии, что вы соблюдаете элементарные правила инвестирования и умеете анализировать события на рынке.

Подведем итоги

Возможен ли заработок на нефти? Вопрос риторический, но все же:

- Прямые инвестиции в добычу оправданы при условии хорошего потенциала месторождений и возможности организовать транспортную сеть.

- Прямые инвестиции в переработку оправданы, но требуют больших затрат.

- Долгосрочные портфельные вложения оправданы только после тщательного анализа рынков и объектов вложений. При этом инвестор принимает на себя повышенные риски, обусловленные волатильностью цен.

- Краткосрочные и среднесрочные вложения возможны и потенциально способны сгенерировать сверхдоходы за несколько месяцев на любом рынке (падающем или растущем). Высокая степень риска сохраняется — используйте инструменты хеджирования.

Выбор за вами.

О ситуации с Ираном

Агентство Bloomberg сообщало, что Иран проводит подготовительную работу для того, чтобы быстро нарастить объемы добычи нефти в случае достижения договоренности по ядерной сделке и отмены американских санкций. По самым оптимистичным прогнозам Иран сможет в течение трех месяцев вернуться на уровень добычи в 4 млн баррелей в день.

В Вене в настоящее время идут переговоры о возвращении США и Ирана к Совместному всеобъемлющему плану действий (СВПД) по ядерной программе исламской республики. Предыдущий американский президент Дональд Трамп принял в 2021 году решение о выходе из СВПД. Эта договоренность была подписана с Ираном пятью постоянными членами Совета Безопасности ООН и Германией в 2015 году с целью урегулирования кризиса вокруг ядерных разработок исламской республики.

Нынешний президент США Джо Байден неоднократно сигнализировал о готовности вернуть США в СВПД. Президент Ирана Хасан Роухани предупредил 2 марта в телефонном разговоре со своим французским коллегой Эмманюэлем Макроном, что единственным способом сохранить СВПД является отмена Вашингтоном санкций против Тегерана.

Выгодно или нет

Для начала нужно рассмотреть, что такое акция и какое преимущество она дает, а также каким образом она будет приносить деньги своему владельцу. Итак, акция – это ценная бумага, ее владелец имеет право на часть предприятия или бизнеса, и соответственно должен получать прибыль от деятельности. То есть покупатель акции фактически становится совладельцем бизнеса, а значит, прежде чем вложить в акции свои деньги нужно убедиться, что бизнес действительно прибыльный.

Покупка акций может приносить доход двумя способами. Первый вид прибыли – это дивиденды, или простыми словами часть прибыли от деятельности предприятия, ее размер будет зависеть от количества ценных бумаг. Второй способ заработка – это покупка акций с целью последующей перепродажи, и этот способ пользуется большей популярностью. Схема достаточно простая: инвестор покупает акции на фондовой бирже и когда спрос, а соответственно и цена на них возрастает, он их продает и получает прибыль от разницы в цене.

Если говорить о выгоде, то спрогнозировать ее практически невозможно. Например, в любой момент бизнес может разориться, тогда владелец не сможет продать свои ценные бумаги, но будет иметь прибыль от реализации имущества после ликвидации.

Преимущества

Многие находят инвестиции в акции достаточно простое и прибыльное мероприятие, и на то есть несколько причин:

- Чтобы стать владельцем бизнеса нужно пройти процедуру регистрации, найти стартовый капитал пройти все этапы организационных мероприятий. А покупка ценных бумаг позволяет избежать всех сложностей и стать совладельцем предприятия на этапе его роста и развития.

- Акционеры не ведут бизнес, то есть им не нужно принимать непосредственное участие в «жизни» предприятия.

- Инвестору не нужно вести бухгалтерию, отчитываться перед налоговой инспекцией.

- Для акционера нужно иметь только деньги, которые он внесет с помощью брокера и будет регулярно получать с них прибыль.

Фактически инвестору не нужно иметь высокий предпринимательский потенциал и умения в области ведения бизнеса, вместе с тем он становится совладельцем уже готового предприятия.

Куда инвестировать деньги

Чтобы правильно выбрать бизнес, в который будет выгодно вкладывать деньги, нужно правильно понят смысл инвестирования. Для начала нужно рассмотреть, зачем предприятие продает акции, а делает оно это для того, чтобы получить дополнительные средства для роста и развития. Простыми словами учредитель привлекает деньги в свое предприятие, за счет них увеличивает объемы производства, сам получает больше прибыли и ее часть отдает инвестору.

Преимущество инвестирование в том, что самому инвестору не нужно вкладывать в предприятие трудовые ресурсы, он получает прибыль, не участвуя при этом в процессе управления бизнесом.

Основным критерием выбора предприятия является стабильность, то есть оно должно существовать на рынке длительное время, расти и развиваться. Так, многие выбирают такие компании, как Сбербанк или Газпром. Есть и множество других организаций, которые готовы продать свои ценные бумаги, главное, тщательно поискать любым доступным способом: через брокера, непосредственной у самой компании, у владельцев акций.