Почему добыча нефти в США не растет

В 2021 г. из-за падения цен на нефть сланцевые производители были вынуждены не только свернуть экспансию, но и закрыть часть уже запущенных проектов, которые были нерентабельны в новых ценовых реалиях. В начале 2021 г. цены на нефть вернулись к допандемийным уровням, в результате чего точка безубыточности для всех сланцевых проектов оказалась пройдена, а прогнозный денежный поток достаточен, чтобы наращивать добычу. Однако роста не происходит.

Ниже представлена диаграмма себестоимости добычи на новых нефтедобывающих проектах по всему миру, подготовленная IHS Markit для презентации к IPO Saudi Aramco в конце 2021 г. На диаграмме хорошо видно, что практически все наземные и большинство морских проектов в США прибыльны при текущих ценах.

Если в начале года пассивность сланцевиков можно было объяснить туманными перспективами из-за COVID-19, то в настоящий момент взгляд участников рынка на перспективы спроса исключительно бычий. Цены стабилизировались на высоких уровнях и позволяют хеджировать поставки по комфортной цене на год вперед.

Буровая активность все еще ниже допандемийных уровней, однако она вполне достаточна для поддержания стабильной добычи и пусть небольшого, но увеличения производства. Число активных нефтяных установок в США, по оценке Baker Hughes, в начале мая составляет 344 уст. при необходимых для стабильной добычи 280–300 уст. (оценка Rystad Energy).

Между тем мы наблюдаем стагнацию добычи, которая держится в районе 11 млн б/с, и прогнозы постепенно снижаются. Минэнерго США в майском Краткосрочном обзоре по энергетическим рынкам (STEO) в очередной раз понизил оценку американской добычи в 2021 г., до 11,02 млн б/с. Ранее в апреле ведомство давало прогноз 11,04 млн б/с, а в марте — 11,15 млн б/с.

Чем же обусловлено отсутствие роста производства? Рассмотрим возможные причины и попробуем оценить, останутся ли они актуальны во II полугодии 2021 г.

Давление со стороны акционеров.

Акционеры сланцевых компаний еще до пандемии COVID-19 настаивали на том, чтобы замедлить экспансию, сократить долговую нагрузку и обеспечить более высокий денежный поток на долю акционеров. На фоне пандемии и массовых банкротств в секторе единственным способом сохранить расположение инвесторов стала смена курса на перечисленные выше изменения. Большинство нефтяных мэйджоров еще в конце 2021 г. заявили о намерении сфокусироваться на маржинальности и увеличить долю свободного денежного потока, распределяемого между акционерами.

«Последний сезон отчетности показывает, что даже при росте цен на нефть компании по-прежнему отдают приоритет ускоренному улучшению баланса и более высокой доходности инвесторов по сравнению с увеличением капитальных вложений и расходов на рост производства, — отмечают специалисты Rystad Energy в своем пресс-релизе. — С точки зрения денежного потока в сегменте upstream [разведка и добыча] мы видим, что в этом году ставки реинвестирования снизятся до 57% в Пермском крае и до 46% в других нефтяных регионах».

Политика новой администрации США

Новый президент США Джо Байден и его команда большое внимание уделяют экологическим инициативам, среди которых установлены достаточно амбициозные цели по сокращению выбросов CO2. В начале года президент отменил часть льгот по разработке новых месторождений на федеральных землях, что удержало от увеличения производства средних и малых независимых нефтепроизводителей.

Пока не ясно, какие еще инициативы может предпринять новая администрация, чтобы сдержать «грязную» энергетику. Кроме того, анонсированный Байденом рост налогов может серьезно сказаться на денежном потоке компаний. По оценке Rystad Energy, при средней цене $55 за баррель WTI в 2021 г. сланцевая промышленность может генерировать около $43,8 млрд свободного денежного потока, из которых около $9,1 млрд может уйти на обслуживание долга. Оставшиеся $34,6 млрд представляют внушительную сумму, которой может хватить и на вознаграждение акционерам, и на расширение производства. Однако увеличение ставки федерального корпоративного налога с 21% до 28% приведет к сокращению этой суммы на $4,1 млрд (-12%), а потенциальная отмена налоговых вычетов отнимет у сектора еще $2,9 млрд (-8%).

Что будет с добычей во II полугодии 2021 г.

В условиях регуляторных рисков большинство компаний могут занять выжидательную позицию и воздерживаться от агрессивной экспансии. В то же время стабильно высокие нефтяные цены и оптимистичные прогнозы по отрасли могут привести к тому, что часть компаний начнет предпринимать осторожные шаги в сторону увеличения производства, главным образом может расти добыча в бассейне Permian, где маржинальность наиболее высока.

С учетом прогнозов по буровой активности, инвестиционных планов компаний и умеренно оптимистичных прогнозов по ценам можно предположить, что к концу года добыча в США может вырасти до 11,3–11,4 млн б/с, что примерно совпадает с рыночным консенсус-прогнозом. При этом стоит внимательно следить за опережающими индикаторами, такими как еженедельная статистика по буровой активности от Baker Hughes и ежемесячный Drilling Productivity Report от Минэнерго США. На мой взгляд, риски превышения прогноза все-таки существуют.

БКС Мир инвестиций

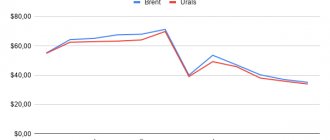

Цены на нефть

Согласно оценкам EIA, средняя цена на нефть сорта Brent в 2021 г. составила 41,69 долл. США/барр. против 64,34 долл. США/барр. в 2019 г. Цены на нефть сорта WTI снизились до 39,17 долл. США/барр. с 56,99 долл. США/барр. Прогноз по ценам на нефть в 2021 г. EIA повысило, а также озвучило ожидания на 2022 г. Прогноз по средней цене нефти Brent в 2021 г. повышен с 48,53 долл. США/барр. до 52,70 долл. США/барр. По нефти WTI прогноз цены на 2021 г. повышен с 45,78 долл. США/барр. до 49,70 долл. США/барр. В 2022 г. средняя цена на нефть Brent составит 53,44 долл. США/барр., WTI — 49,81 долл. США/барр.

Мировая ситуация

Нефть – это самый важный стратегический ресурс, который необходим всем. Экспортеры находится в более выгодном положении, они диктуют цены, а импортеры зависят от них. Каждая страна стремится обзавестись либо собственным крупным месторождением, либо надежным поставщиком, который будет давать им все необходимое.

Положение в мире постоянно меняется. Еще недавно Англия и Норвегия лишь импортировали нефть и нефтепродукты, и лишь в 1970-ых годах они начали экспортировать её другим странам. Многие небольшие государства пользуются своим выгодным месторасположением, и если нефть идет транзитом через их территорию, снижают для себя тарифы на сырье.

Ближний Восток изначально делал большие поставки, но под давлением американской политики и санкций находится сейчас в плачевном положении. А вот Саудовская Аравия и ОАЭ наоборот смогли выйти из-под жесткого давления со стороны Америки, и стать одним из лидеров по экспорту нефти.

Кто сейчас является основными экспортёрами нефти? Их легко разделить по регионам, которые они занимают в мире:

- Азия – это Саудовская Аравия, ОАЭ, Ирак, Иран, Катар.

- Европа – Россия, Норвегия и Великобритания.

- Америка – сюда отнесем Мексику, Канаду и Венесуэлу.

- Африка – это Ангола, Алжир и Нигерия.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Как видите, крупнейшими является примерно десяток стран в мире, это не так много, как хотелось бы. При этом ситуация на мировой арене очень изменчива.

История развития

Нефтеперерабатывающая промышленность – отрасль тяжелой индустрии, включающая переработку нефти и нефтепродуктов. История развития этой отрасли США достаточно новая. Появление и становление ее в штатах связывают со стратегической потребностью страны и удовлетворении нужд и потребностей. Именно прогресс в области автотранспорта ускорил и укрепил деятельность страны в сторону добычи и переработки черного золота (По теме: Происхождение нефти и ее свойства).

- 1859 год – пробурена скважина в районе Предаппалачского бассейна. Она стала первой скважиной для США;

- 1920-1930 годы – расширение и развитие нефтеперерабатывающей промышленности, в связи с использованием двигателя внутреннего сгорания;

- 1970-е годы – доля потребления нефти возросла до 45%.

Интересно знать! Максимальный объем добычи нефти в США зафиксирован в 1972 году – 528 млн. т нефти.

Нефтяные гиганты США

Крупнейшие нефтяные компании США:

- Exxon Mobile Corporation. Мировая корпорация, созданная в 1999 году, при объединении Exxon и Mobile. Нефтедобыча сконцентрирована во многих странах, в том числе в Соединенных Штатов, Канаде, Ближнем востоке. Официальные запасы компании – 22,4 млрд. баррелей.

- Chervon Corporation. Создана в 1879 году в городе Пино-Каньон, штат Калифорния. Сегодня компания является обладателем большого количества заводов по переработке и АЗС. Официальные запасы компании – 13 млрд. баррелей.

- Amoco Corporation (ранее Standard Oil Company). Крупнейший нефте и газопроизводитель в США и на мировом рынке. Создана компания в Индиане в 1889 году. Позднее, в 1998 году, объединилась с компанией “ВР” (Великобритания).

Крупнейшие месторождения нефти в США: Техас, Нью-Мексико, Луизиана, Оклахома . Поставки черного золота из этих штатов составляют около 70% общего потока.

Добыча природного газа в мире по странам

Состояние нефтеперерабатывающей промышленности

Нефтепереработка США находится на первой позиции в мире. Располагаются НПЗ рядом с основными потребителями, а не с нефтяными промыслами. Таким образом, основные мощности находятся на нитках нефтепроводов, возле портовых терминалов и промышленных узлов.

Географически центры нефтеперерабатывающей промышленности находятся:

Нефтедобыча в США

- В центре и на юге Калифорнии;

- Вдоль Атлантического побережья;

- Возле Мексиканского залива.

Суммарная длина нефтепроводов по всей стране составляет порядка 300 тыс. км. Большая часть трубопроводов сконцентрирована у Мексиканского залива. Именно здесь распределительная сеть связывает месторождения с портами и нефтеперерабатывающими комбинатами.

Соединенные Штаты – лидер не только по выпуску нефтепродуктов, а и по их потреблению. Низкая стоимость американских нефтепродуктов обеспечивается развитой трубопроводной системой и высоким уровнем развития автотранспортной инфраструктуры. Снижению цены также способствует конкуренция внутри страны, правильное расположение и достаточно количество НПЗ. Нельзя не отметить и успешную государственную политику в этом вопросе.

Согласно статистике, США производят около 24% нефтепродуктов от общемирового объема.

Нефтяная промышленность США выпускает:

- Смазочные и электроизоляционные материалы;

- Моторное масло всех видов;

- Автомобильное топливо;

- Сырье для химической промышленности;

- Растворители.

В сфере производства наибольшую нишу занимает моторное топливо, что связано с максимальным количеством личных автомобилей у американцев. К этой категории относится дизельное, реактивное и газовое топливо, бензин высокооктановых марок, керосин для авиации.

Ведущие предприятия нефтепереработки в Америке

Нефтеперерабатывающий комплекс США работает по принципу уменьшения численности предприятий при повышении мощности действующих НПЗ. Суть в том, что мелкие заводы по переработке нефти оказываются неконкурентоспособными рядом с гигантами отрасли, и вынуждены закрываться.

Возможности НПЗ в США определяются по годовой выработке продукции в миллионах тонн. В результате самыми крупными компаниями были признаны:

- «Экссон Корпорейшн» из штата Луизиана, производственная мощность которого — 22 млн. т.

- с локацией в Техасе, город Порт-Артур. Его показатель составляет 20 млн. т.

- Вторая производственная площадка «Экссон Корпорейшн», находящаяся в Хьюстоне, с выработкой 19,7 млн. т.

- «Амоко Ойл» из Техаса (г. Тексас-Сити) с производством в 16,4 млн. т.

Нефтепромышленность США сконцентрирована в руках 10 нефтегазовых монополий, которым принадлежат 60% заводов, перерабатывающих нефть и газ, а также добывающих скважин. Эта «десятка» владеет основными нефтепроводами и флотом танкеров, пунктами продажи нефтепродуктов по всему миру.

Мировое лидерство удерживает корпорация «Эксон Мобил», созданная Рокфеллером.

ТОП крупнейших стран импортеров нефти

Страны, которые занимаются закупкой сырья для своих нужд, называются импортерами. Традиционно к наиболее крупным относятся регионы с развитой экономикой, которые нуждаются в постоянной подпитке своих технологических ресурсов, автомобильной и иных промышленных отраслей.

Кто является на данный момент лидером по импорту:

- Китай – 459,3 млн. тонн,

- США – 247,8 млн. тонн,

- Индия – 226,6 млн. тонн,

- Южная Корея – 151,3 млн. тонн,

- Япония – 149,3 млн. тонн,

- Германия – 85,2 млн. тонн,

- Испания – 68,2 млн. тонн,

- Италия – 63,4 млн. тонн,

- Нидерланды – 56,9 млн. тонн,

- Франция – 52,8 млн. тонн.

Если посмотреть на рейтинг стран, которые являются лидерами по потреблению нефти, то показатели будут несколько иными. Большинство этих государств совмещают в себе импортеров и экспортеров, уравновешивая свои потребности и запасы.

Возможно, эти статьи также будут вам интересны:

Как видите, рейтинг крупнейших экспортёров и импортёров нефти и газа зависит от того, на сколько экономически развита страна, какими запасами она обладает, и насколько выгодным является её географическое месторасположение.

10.09.2020 Информация об авторах | Рубрика: Разное