- Главная

- Инвестиции

Евгений Смирнов

5

Навигация по статье

- Как выбрать лучшие облигации для инвестирования

- Рейтинг облигаций по доходности

- Как выбрать ОФЗ для покупки

- Какие облигации выгодно купить именно сейчас

- Депозиты или облигации – что выгодней в 2021 году

На современном финансовом рынке существует множество источников стабильного пассивного дохода. Один из них – облигации. Эти ценные бумаги выпускают и юридические лица, и государство. Доходность облигаций российских эмитентов зависит от компании и срока действия договора. Государственные организации предлагают процентные ставки в разы ниже, чем небольшие частные предприятия, но при этом предоставляют вкладчикам намного больше гарантий по получению прибыли.

Чтобы разобраться, как правильно инвестировать в облигации, надо хорошо изучить суть данного финансового инструмента, который является достаточно рисковым. Ведь долговые бумаги не страхуются государством, как банковские депозиты (размером до 1,4 млн рублей). Свести риски к минимуму можно за счет разумного выбора активов. Выбирая лучшие облигации для инвестирования в 2021 году, следует в первую очередь обращать внимание на надежность выпустившей их компании.

Стратегия инвестирования и управление

ETF FXFA покупает облигации напрямую.

БПИФ VTBH — является фондом фондов. В основе — иностранный ETF IShares $ High Yield Corp Bond, паи которого УК ВТБ перепродает на российской бирже.

FXFA придерживается активной стратегии управления: пытается покупать-продавать акции по некому алгоритму. В этом есть и плюс и минус. Можно получать более высокую доходность, но также есть вероятность сильно потерять в прибыли, если что-то пойдет не так.

VTBH — полностью пассивное инвестирование. Бумаги держатся до погашения.

Налогообложение для физических лиц

Почти вся прибыль, полученная от биржевой деятельности, облагается налогом. В России его величина составляет 13 %.

В базу расчета налога не входит купонный доход, полученный с ОФЗ или муниципальных облигаций. От уплаты освобождается доход по ценным бумагам, срок владения которыми превысил 3 года.

Во всех остальных случаях брокер ведет учет величины торгового счета клиента. Если была зафиксирована прибыль, с этой суммы будет удержано 13 %. Отрицательный результат торговли налогом не облагается, поэтому иногда лучше фиксировать убытки и переоткрыть все позиции, чтобы отложить уплату налога.

Качество бумаг

Основа стратегии фонда FXFA — покупка облигаций, которые потеряли инвестиционный рейтинг, но упали не сильно низко. Буквально на одну ступень ниже от границы инвестиционного рейтинга. А именно, не ниже BB.

Почему это так важно?

При снижении кредитного рейтинга повышаются риски, что эмитент не сможет расплатиться по своим обязательствам. Балансируя на грани — FXFA получает повышенную доходность (как премия за риск), но в тоже время не берет явный мусор в портфель.

Качество кредитного портфеля FXFA.

Что внутри VTBH?

Основа та же — бумаги BB класса (72%). Но почти четверть капитала вложена в супермусорные облигации B и ССС.

Кредитное качество облигаций фонда VTBH

У VTBH более рисковый портфель. Говоря простым языком, включающий много хлама. И скорее всего, по части эмитентов постоянно наступают дефолты по облигациям. Но за счет просто огромного количество различных выпусков — это не сильно критично для всего портфеля.

Минусы облигаций

К недостаткам облигаций можно отнести относительно невысокую доходность, по сравнению с более рискованными инструментами — акциями, фьючерсами, опционами. Кстати, обо всех нюансах инвестирования в акции и облигации вы можете прочесть, перейдя по ссылкам. Также, при покупке высокодоходных облигаций с 20-30% и более существуют риски дефолта эмитента и потери всех инвестированных средств. Здесь как во вкладах ваши финансы не застрахованы, и вы берете все риски на себя.

Выводы

Подводя итог сказанному, хочется отметить, облигации — это отличная альтернатива банковским вкладам. При разумном инвестировании в облигации можно не только сохранить свои средства от инфляции, но и преумножить свой капитал, в некоторых случаях заработав даже до 20% годовых.

Метки: Метки доходы инвестиции облигация

Срок до погашения

В основе FXFA около 40% составляют длинные бумаги со сроком погашения более 10 лет.

В то время как к VTBH основной упор сделан на среднесрочные облигации со сроком жизни в районе 3-7 лет.

Распределение облигаций по сроку до погашения в составе VTBH

Почему это важно? Чем длиннее срок до погашения облигации, тем на большую доходность можно будет рассчитывать (в большинстве случаев). Но длиннее — не всегда значит лучше (как-то двусмысленно звучит).

Владельцы длинных облигаций всегда будет нести более высокие риски изменения процентных ставок.

Напомню (если кто забыл) следующую закономерность:

- при увеличении процентных ставок в стране, рыночная стоимость облигаций снижается;

- при снижении ставок — увеличивается.

На текущий момент (май 2021) ставка ФРС — 0,25% и падать ниже практически некуда. Поэтому с большей вероятностью ставки в будущем будут расти.

А что это значит?

В большей степени пострадают владельцы длинных облигаций. В нашем примере, ETF FXFA по этому параметру более рискованный.

А на сколько все эти параметры могут повлиять на стоимость? Можно как-то оцифровать все это?

Легко. В этом нам поможет …

Отзывы инвесторов

Гендиректор УК «Арикапитал» Алексей Третьяков рекомендует всем начинающим игрокам при наличии времени торговать самостоятельно. Это позволит приобрести необходимый опыт на рынке при сниженном риске и даже получить доходность, сравнимую с банковской!

А Уоррен Баффет советует в своем портфеле держать долю облигаций в соответствии с возрастом инвестора. Это логично: в более зрелом возрасте хочется сохранить и лишь во вторую очередь – приумножить.

А вот мнения обычных людей, как мы с вами. Они тоже за облигации.

Модифицированная дюрация

Не бойтесь, заумных слов говорить не буду. Быстро на пальцах объясню вкратце что это такое.

Модифицированная дюрация показывает насколько изменится рыночная цена облигации при изменении ставки на 1%.

У наших «подопытных» модифицированная дюрация всего портфеля составляет:

- FXFA — 7,87;

- VTBH — 3.67.

Выше я писал, что купонная доходность фондов (после вычета комиссий) составляет 2.8 (FXFA) и 3.3 (VTBH) годовых.

Как это работает?

Смоделируем ситуацию:

Допустим вы решили вложиться в FXFA.

Ваша суммарная купонная доходность за 3 года составит (очень грубо): FXFA = 8.1% (3 года х 2.7%).

Через 3 года ФРС повышает процентную ставку на 1%. Стоимость портфеля облигаций снизится на 7,87%. Получается по факту вы заработали 0.23% чистой прибыли (8.1% — 7,87%). ЗА ТРИ ГОДА. Соответственно при росте ставки на большее значение (1,5% — 2%) — мы сразу уходим в минус.

Обычно ФРС меняет ставку по 0.25 п.п. — и каждое такое увеличение будет в среднем снижать стоимость бумаг примерно на 2%.

Что у нас по VTBH?

За счет более низкой модифицированной дюрации портфеля (3,67), зависимость от процентных ставок будет ниже (капитан Очевидность).

При тех же условиях: за 3 года за счет купонного дохода БПИФ VTBH даст прибавку в 9.9% прибыли. Рост ставок на 1% — обвалит котировки на 3.67%. В итоге у нас останется на руках — +6,2% прибыли.

Расчет приобретения на примере

Доходность облигации ОбъединениеАгроЭлита с датой погашения 12.02.2023 13,91 % годовых. Сейчас эта бумага торгуется по цене 1014,8 руб., что превышает номинал на 1,48 %. Приобретая этот актив 30 сентября 2021 года, мы должны будем выплатить продавцу накопленный купонный доход в размере 10,92 рубля. Выплаты купонов происходят раз в месяц и составляют 11,3 руб.

Таким образом, цена покупки для нас составит 1014,8 + 10,92 = 1025,72 руб. Затем остается только получать купоны (первый же отобьет потраченные средства на выплату НКД предыдущему держателю) и реинвестировать прибыль.

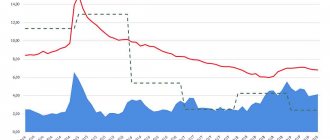

Историческая доходность

Сделал небольшую табличку-сравнение прошлых доходностей за разные периоды. В качестве расчета взял индекс, который отслеживает ETF FXFA, а по VTBH — иностранный фонд, паи которого перепродает ВТБ.

По идее нужно сминусовать комиссии самих фондов, но решил этого не делать. Разница в доходности слишком очевидна.

Доходность складывается из купонов и роста котировок. Высокие показатели роста за последний год объясняются низкой базой, когда весной 2021 года практически все облигации (и особенно высокодоходные) падали на десятки процентов. Восстановление до прежних уровней и дало такую большую (двузначную) доходность всего за год.

| Период | FXFA (индекс-бенчмарк) | VTBH ( иностранный ETF) |

| Общая доходность, % | ||

| 1 год | 27 | 19.9 |

| 3 года | 28 | 18,4 |

| 5 лет | 48,5 | 38,2 |

| 10 лет (с января 2012) | 95 | 63 |

Почему такой большой разрыв в доходности? Оба фонда ведь инвестируют в мусорные облигации?

Основные причины вижу две:

- За счет активной стратегии (облигации падших ангелов) FXFA используя неэффективность рынка, получает некую дополнительную доходность.

- За последнее время происходило понижение процентных ставок. И за счет более высокой дюрации портфеля — наибольшую выгоду получал ETF FXFA.

Какие права дает купонная облигация ее владельцу. Почему инвестиции лучше начинать с облигаций?

Облигационный рынок в России пользуется популярностью даже среди международных инвесторов, благодаря высоким ставкам и доходности, а также регулярным платежам по купонам. Российский облигационный рынок более надежный, чем в странах с похожей экономикой. Поэтому иностранцы любят инвестировать в российские облигации и очень много их покупают. К тому же, если вы мечтаете стать трейдером и зарабатывать на бирже, то начинать учиться этому лучше всего на облигациях.

Гарантия надежности инвестиций

Российский рынок пока не может похвастаться большим количеством качественных акций, облигационный рынок в 4 раза больше. Даже агрессивный инвестор должен иметь консервативный портфель. О других видах инвестирования вы можете прочесть здесь.

Иметь облигации в портфеле, рекомендуют даже опытные инвесторы. Они уравновешивают портфель, если наступают какие-либо кризисные моменты. К примеру, при просадке рынков из-за коронавируса в выигрыше остались те инвесторы, у кого серьезная доля была в виде облигаций.

Существует такой момент, как банкротство компании либо банка. Может быть отзыв лицензии либо что-то пошло не так. В первую очередь получат деньги люди, у которых были облигации, затем вкладчики и самыми последними получат деньги владельцы акций.

У облигаций, в отличие от других ценных бумаг, существует понятие номинальная стоимость. Это значит, что при покупке облигаций есть 100% гарантия того, что инвестор вернет деньги в эквиваленте номинала (зачастую это 1000 рублей за бумагу).

Гарантия доходности инвестиций

Предположим, у вас есть 1 млн рублей. Вы решили увеличить свой капитал, чтобы накопить денег на определенные финансовые цели. Вы вкладываете этот миллион в банк на срок 2-3 года под относительно высокий процент. Допустим возникла ситуация, что вам срочно понадобились деньги. При досрочном расторжении договора вы получите минимальный доход, поскольку банк его вам начислит по ставке до востребования под 0.01- 0.1% годовых!

У облигаций же существует такое понятие, как купонный доход. Если человек купил облигации и вдруг через полгода ему понадобились деньги, — что он делает? Он продает облигации и ему выплачивается купонный доход с каждой облигации за период владения облигацией.

Важно! Сейчас большинство облигаций (в том числе и корпоративных) не облагаются подоходным налогом в 13% годовых. Однако по слухам эта ситуация с 2021 года может измениться.

Топ-5 самых доходных

На конец сентября в топ облигаций, имеющих наибольшую доходность, можно добавить такие.

| Название | Погашение | Текущая цена, % | Доходность, % |

| Российские ЖД | 25.06.2032 | 95,84 | 24,59 |

| ПКБ БО-01 | 15.10.2021 | 97,8 | 18,6 |

| Онлайн Микрофинанс | 05.11.2021 | 99,49 | 17,4 |

| Полипласт | 05.11.2021 | 99,23 | 16,9 |

| Пионер Лизинг | 21.01.2029 | 99,95 | 16,2 |