olegas Май 12, 2021 / 70 Views

Биржевыми – принято называть товары торгуемые на товарно-сырьевых биржах. В отличие от других видов финансовых инструментов, биржевые товары имеют явную физическую форму. Образно говоря — это то, что можно увидеть и «пощупать руками». Так, например, если такие финансовые инструменты как акции или облигации представляют собой лишь права (облигации — право на возврат долга с процентами, а акции — на долю в бизнесе), то баррель нефти, он, как говорится, и в Африке — баррель нефти.

Нередко по отношению к биржевым товарам используют термин коммодити. Он происходит от английского commodity (так в США называют товары торгуемые на бирже). Английское слово произошло от французского commodité (удобство, комфорт), а то, в свою очередь от латинского commoditatem (преимущество, удобство).

Требования бирж

Так сложилось, что каждая биржа самостоятельно определяет, какой товар будет поступать в товарооборот на ее платформе. С каждым годом товарная номенклатура меняется, остаются неизменными только некоторые требования:

- Обязательная стандартизация. На биржах торгуют даже тогда, когда заявленные товары отсутствуют. Поэтому необходимо обеспечить максимальную стандартизацию, то есть все продукты должны иметь заявленный уровень качества, поступать на биржу в максимальном количестве, иметь идентичные с другими товарами условия хранения, транспортировки и сроки исполнения контракта.

- Взаимозаменяемость. Биржевым товаром является тот, который можно заменить другим похожим по составу, качеству и виду, а также маркировкой и количеством партии. Проще говоря, товар в случае необходимости можно обезличить.

- Массовость. Так как на биржах в одно время находится много продавцов и покупателей, это дает возможность продавать большие партии товаров и более точно формировать данные по спросу и предложению, которые впоследствии повлияют на установление рыночной цены.

- Свободное ценообразование. Цены на биржевые товары должны свободно устанавливаться в зависимости от спроса, предложения и изменения других экономических факторов.

Пожалуй, это основные характеристики биржевых товаров, сформированные торговыми платформами.

Виды бирж

В зависимости от номенклатуры товаров, продаваемых и покупаемых на бирже, их можно разделить на универсальные и специализированные.

Универсальные биржи — самые крупные по объему совершаемых сделок международные товарные биржи (МТБ) являются универсальными. Например в Чикагской торговой палате торгуют пшеницей, кукурузой, овсом, соевыми бобами, соевым соевым маслом, золотом, серебром, ценными бумагами.

На Чикагской товарной бирже — крупным рогатым скотом, живыми свиньями, беконом, золотом, пиломатериалами, ценными бумагами, иностранной валютой. На Токийской товарной бирже сделки совершаются по золоту, серебру, платине, каучуку, хлопковой пряже, шерстяной пряже. Кроме того, универсальными биржами являются Сиднейская и Сянганская (Гонконгская) биржи.

Специализированные биржи имеют более узкую товарную специализацию.

В основном по группам товаров. К таким биржам относятся, например, Лондонская биржа металлов — группа цветных металлов: медь, алюминий, никель, олово, свинец, цинк, серебро и с марта 2005 года пластмассы), Нью-Йоркская биржа кофе, сахара и какао , Нью-Йоркская биржа хлопка и т. п.

Центрами биржевой торговли являются также следующие города применительно к товарам:

- хлопок — Александрия, Сан-Паулу, Бомбей, Сидней;

- рис — Милан, Амстердам, Роттердам;

- шерсть — Антверпен, Мельбурн, Сидней, Рубе(Франция);

- джут — Калькутта, Карачи;

- кофе — Париж, Роттердам, Гавр, Гамбург, Амстердам.

Что это за товар?

Биржевый товар – это продукт, который является объектом биржевой торговли и отвечает его требованиям. В мировой практике выделяют три основных класса биржевых позиций: иностранная валюта; ценные бумаги; вещественные товары; индексы биржевых цен и процентные ставки по гособлигациям.

Товары, что имеют низкую степень капитализации производства или использования, имеют больше шансов оставаться объектами биржевой торговли. С другой стороны возможна торговля на биржах высокомонополизированными товарами, если есть сегмент открытой торговли и немонопольные участники сделок.

В конце XIX века на биржах насчитывалось около 200 наименований товаров, но уже в следующем столетии их количество существенно снизилось. В прошлом считалось, что крупные биржевые товары – это черные металлы, уголь и другие продукты, с которыми сегодня торговля не ведется. Уже в середине ХХ века количество биржевых продуктов уменьшилось до полусотни, и оно практически не менялось. В это же время стало расширяться количество фьючерсных рынков. Это платформы, на которых продают товары определенного качества, поэтому на один товар может создаваться несколько фьючерсов.

Номенклатура

Традиционно сложилось, что биржевыми товарами является продукция двух основных групп:

- Сельскохозяйственные и лесные товары, а также продукция, которую получают после их переработки. В эту категорию относятся зерновые культуры, масличные, продукты животноводства, пищевкусовые товары, текстиль, лесные товары, каучук.

- Промышленное сырье и полуфабрикаты. К этому виду биржевого товара относят цветные и драгоценные металлы, энергоносители.

Количество биржевых товаров из первой группы с 80-х годов прошлого века стало неуклонно сокращаться. Хотя в последнее время снова замечены тенденции к росту. Стоит отметить, что на рынок биржевых товаров оказывает большое влияние научно-технический прогресс. В результате развития науки появилось много заменителей некоторых продуктов на бирже. Конкуренция между ними способствует стабилизации цен и снижению биржевого оборота. Также НТП поспособствовал увеличению товаров второй категории на бирже.

Происхождение слова «коммодити» (этимология)

Слово коммодити появилось в английском языке в XV столетии, пришло из французского языка (фр. commodité) и означало выгоду или прибыль.

Во французский язык это слово пришло из латинского (лат. commoditatem), где означало «соответствие, приспособление». Латинский корень commod- означает «надлежащий», «собственная мера, время или условие» и «преимущество, выгода».

Во многих странах СНГ по различным причинам на товарных биржах торгуются и другие товары (например, автомобили, недвижимость) — несвойственные природе бирж. Из-за этого в среде биржевых профессионалов для обозначения основных биржевых товаров всё чаще используется заимствование из английского «коммодитиз».

Новые разновидности

Понятие биржевого товара в современном мире значительно расширилось. Сегодня часто встречается такая группа объектов торговли, как финансовые инструменты. Люди торгуют ценовыми индексами, банковскими процентами, ипотекой, валютой и контрактами. Такие операции впервые стали практиковаться в 70-х годах прошлого века.

На развитие фьючерсных рынков оказала большое влияние трансформация мировой экономики 70-х годов, когда начали колебаться курсы валют между долларом и евро. Первые фьючерсные контракты были заключены на залоговые сертификаты Национальной залоговой ассоциации и иностранную валюту. Чтобы разработать такие контракты, пришлось потратить около пяти лет упорной работы. Торговля фьючерсами постепенно расширялась и стала охватывать все больше видов финансовых средств. В тех же 70-х годах прошлого века впервые начинают торговать опционами. В 1973 году в Соединенных Штатах Америки была открыта первая в мире Чикагская биржа опционов.

Товарные контракты играли ведущую роль на биржах до конца 70-х годов. Позже стала повышаться доля финансовых фьючерсов и опционных контрактов. Значительное место среди биржевых товаров на товарной бирже начинают занимать топливные товары, драгоценные и цветные металлы. Вырос уровень торговли фьючерсами на сельскохозяйственную продукцию.

Чикагская биржа CME Group

Крупнейшей товарной биржей мира ныне является Чикагская биржа CME Group (подробнее об этой товарной бирже можно прочитать в статье https://yourstockmarket.ru/informacia/chikagskaja-tovarnaja-birzha/), которая была создана в результате объединения двух старейших и прогрессивных товарных бирж США в 2007 г., а именно Чикагской товарной биржи (СВОТ) и Чикагской торговой биржи (СМЕ). Консолидация двух бирж дала возможность расширить круг биржевых инструментов и увеличить ликвидность американского биржевого товарного рынка. Ныне эта биржа предоставляет возможность осуществлять торговлю деривативами на зерновые (пшеница, кукуруза, овес), соя, КРС, свиньи, пиломатериалы, драгоценные металлы (золото, серебро), иностранную валюту, казначейские билеты и облигации США, муниципальные облигации, индексы акций и облигаций и др.

Важно отметить, что в результате создания биржевого альянса CME Group приобрела статус прибыльной организации, суммарная стоимость акционерного капитала которой в 2009 г. составила 18,69 млрд долл. США. Стоимость одной акции составила 12,44 долл. США и принесла 4,6 долл. США дивидендов.

Основными показателями развития биржи стало совершенствование технологии торгов с помощью электронных технологий процесса торговли и клиринга, что позволяет обрабатывать более 155 миллионов операций за день, то есть в расчете – 6 миллисекунд на одну операцию. Система торговли биржи достаточно ликвидна и безопасна для участников биржевых торгов. В течение 2009 года было разработано и внедрено 350 новых биржевых инструментов, которые включают фьючерсы и опционы на процентные ставки, индексы, курсы валют, энергоресурсы, сельскохозяйственную продукцию, металлы, недвижимость, погоду. Так, в оборот было введено большое количество инструментов ОТС-рынка, а именно свопов и форвардов на различные виды активов, включая рынок Форекс, что значительно расширило диапазон инвесторов к 85 различных стран мира.

Основной технологической базой является система торговли СМЕ-Globex, которая разработана на основе быстротехнологических решений организации торговли и маржових расчетов. Основной клиринговой палатой, которая обслуживает все расчеты по биржевым сделкам и сделкам ОТС-рынка является система СМЕ Clear-Port. Биржа поддерживает тесные связи с развивающимися рынками. Партнерские отношения в направлении разработки совместных торговых площадок наблюдаются с бразильской биржей BM&FBOVESPA (приобретено 5 % акций), Малазийской биржей деривативов (приобретено 25 % акций) и Корейской биржей. Кроме того, важным направлением развития Чикагской биржи CME Group на внутреннем рынке есть окончания консолидационных процессов, которые направлены на окончательное формирование альянса с американскими биржами NYMEX и COMEX.

Первый товар и сделки

Как только начинали зарождаться биржи, на первом месте в списке биржевых товаров был обычный перец. Он, как и основная часть других пряностей, был достаточно однородным, поэтому на основании одной небольшой пробы можно было составить мнение обо всей партии в целом.

Сегодня продают и покупают около 70 видов биржевых товаров. Биржевые сделки классифицируют по разным признакам. На биржах люди могут покупать как реально существующий товар, так и контракты, которые предоставляют право на владение чем-то. Соответственно этому признаку определяют два основных вида сделки:

- Сделки с реальным товаром.

- Сделки без товара.

Именно сделки с реальным товаром положили начало для создания бирж. На сегодняшний день основными товарами мировой биржевой торговли считаются: ценные бумаги, валюта, металлы, нефть, газ и товары сельскохозяйственного производства.

Основные виды биржевых товаров

Энергетическое сырьё:

- Нефть

- Уголь

- Природный газ

- и др.

Продукция агропромышленного и сельскохозяйственного сектора:

- животные

- мясо

- зерно

- бобы

- соя

- картофель

- молоко

- сахар

- кофе

- концентрат апельсинового сока

- и др.

Сырьё для текстильного производства:

- Хлопок

- Лён

- Шерсть

- и др.

Сырьё для промышленного производства:

- Лес

- Обработанные пиломатериалы

- Каучук

- Руда

- и др.

Металлы:

- Сталь

- Лом чёрных металлов

- Цветные металлы

- Драгоценные металлы

- и др.

Ценные бумаги

Ценные бумаги – это особый товар, который можно приобрести только на рынке ценных бумаг. Это документ определенной формы, что удостоверяет имущественные права. В более широком понимании ценной бумагой можно назвать любой документ, который можно купить или продать по соответствующей цене. К примеру, в Средние века продавали индульгенции, а что касается нашего времени, то отличным примером станут «билеты МММ». Сегодня практически невозможно дать точное определение понятию «ценная бумага», поэтому в законодательных актах просто фиксируют ее значимые функции:

- Распределяет денежные капиталы между экономическими сегментами, странами, территориями, компаниями, группами людей и т. д.

- Дает владельцу дополнительные права, к примеру, он может участвовать в управлении компании, владеть важной информацией и т. д.

- Ценные бумаги гарантируют получение дохода на капитал или возврат самого капитала.

Ценные бумаги дают возможность получить деньги разным способом: ее можно продать, использовать в качестве залога, подарить, передать по наследству и т. д. Как биржевой товар, бумаги можно поделить на два больших класса:

- Основные ЦБ или первичные ценные бумаги. В эту категорию обычно относят акции, облигации, векселя, закладные и депозитарные расписки.

- Производные ценные бумаги – фьючерсные контракты, свободно обращающиеся опционы.

Основные ценные бумаги могут свободно покупаться и продаваться на биржах и за ее пределами. Но в некоторых случаях финансовые операции с ценными бумагами могут быть ограниченными, и их можно продавать только тем, кто выпускал, и то после истечения оговоренного срока. Такие бумаги не могут быть биржевым товаром. Этого статуса могут заслуживать только те ЦБ, которые выпущены в достаточном объеме, чтобы обеспечивать потребности спроса и предложения.

Валюта

Поскольку в каждой стране есть своя валюта, а единого платежного средства ее никто не придумал, то, делая покупки иностранных товаров, приходится сталкиваться с процедурой конвертации одной валюты в другую. Обычно валютой называют все иностранные деньги и выраженные в их эквиваленте ценные бумаги, платежные средства и драгоценные металлы.

Специалисты уже давно рассматривают валюту как биржевой товар, который можно продавать и покупать. Чтобы совершать операцию купли-продажи, необходимо знать, какой сейчас курс валют и как он может измениться. Курс валют – это цена, за которую можно купить или продать иностранные деньги. Валютный курс может быть установлен государством, а может определяться спросом и предложение на открытом биржевом рынке.

Определяя курс валюты, стоит учитывать прямую и обратную биржевую котировку товара, которая дается с точностью до четырех цифр после запятой. Чаще всего встречается прямая котировка, которая означает, что некая сумма валюты (обычно это 100 единиц) является основанием для обозначения неустойчивой величины суммы нацвалюты. Например, курс франка 72,6510 за гульдены будет означать, что за 100 гульденов можно получить 72,6510 франков.

Редко, но все же так тоже бывает, на биржах применяется обратная котировка, основанная на твердой сумме национальной валюты. До 1971 года ее использовали в Англии, так как в кредитно-денежной сфере отсутствовала десятичная система, обратную котировку было легче использовать, чем прямую.

Торговать валютой на биржах можно только в том случае, если отсутствует государственное ограничение на ее свободный сбыт и приобретение.

Организация товарной биржи

Большинство бирж представляют собой добровольное объединение физических и юридических лиц, зарегистрированных в стране местонахождения биржи, которое не ставит целью своей деятельности извлечение прибыли. Организационно-правовой статус, как правило, — акционерное общество закрытого типа. В России по законодательству биржи могут иметь статус некоммерческого партнёрства или акционерного общества

На Чикагской торговой бирже члены со статусом GIM могут совершать операции по всем фьючерсным контрактам, указанным в правительственном каталоге рынка фьючерсных контрактов на ценные бумаги.

Привилегированные члены этой биржи со статусом IDEM пользуются преимуществами в торговле по всем фьючерсным контрактам по индексам, долговым обязательствам и драгоценным металлам. Члены этой же биржи со статусом СОМ имеют право торговли по договорам, представленным в списке товарных опционов на бирже.

Высшим органом управления биржей (после общего собрания членов-учредителей) является специальный выборный орган (совет директоров, совет управляющих, биржевой комитет), которому подчиняются прочие комитеты, исполнительная дирекция, наемный персонал и т.п.

Товарный рынок

Если с ценными бумагами и валютой все понятно, то более сложной структурой является товарный рынок. Это сложная социально-экономическая категория, что проявляется в различных аспектах взаимодействий. Можно сказать, что это сфера товарного обмена, в которой реализуются отношения купли-продажи товаров, и имеет место определенная хозяйственная деятельность, что реализует продукцию.

Основные элементы товарного рынка:

- Предложение – все количество производимой продукции.

- Спрос – потребность в производимой продукции платежеспособного населения.

- Цена – денежное выражение стоимости товара.

Также товарный рынок можно разделить на рынок готовых изделий, услуг, сырья и полуфабрикатов. Эти сегменты в свою очередь делятся на рынки по отдельно производимой продукции, среди которой находятся и биржевые рынки.

Критерии рынка

Еще один важный показатель – взаимозаменяемость. То есть кукуруза от одного поставщика мало чем отличается от кукурузу другого поставщика. Соответственно, конкуренция на рынке приближается к идеальной.

Основой ценообразования здесь становится уровень спроса и покрывающего его предложения. Цена на товар повышается в случае увеличения спроса при несоответствующем ему предложении и обратно. Цена будет падать, если предложение превысит спрос. Таким образом формирование цен остается самым, что ни на есть, натуральным. В этом плане с товарным рынком мало может кто конкурировать. Соответственно, для начинающего трейдера здесь открывается масса возможностей. Так как изучения рыночной среды дело несложное.

Это объясняет падение мировых цен на нефть после объявления США, в котором было указано, что добыча и поставка сланцевой нефти не будет снижена. Рынок принял позицию, в котором предложение завышается. Таким образом, многие государства, экономическая основа которых заключена в нефтяном бизнесе, начали терять позиции по национальной валюте. Явные примеры – Россия и Казахстан.

Цветные и драгоценные металлы

Все металлы делятся на промышленные и драгоценные. К драгоценным металлам относится золото, с которым чаще всего совершают сделки с целью накопления средств. В результате высокой инфляции на рынках ценных бумаг и валют, люди массово начинают обращаться на рынок драгоценных металлов, чтобы защитить свои активы. Поскольку добыча драгоценных металлов ограничена, то их ценность остается стабильной, несмотря на возможные колебания экономики.

Промышленными биржевыми металлами является медь, алюминий, цинк, свинец, олово и никель. Обычно их покупают, чтобы впоследствии переработать, поэтому их ценность связана с изменениями спроса и предложения.

Однако есть металлы, которые имеют двойственную природу. К примеру, серебро. В определенные эпохи его воспринимали как драгоценный металл, позже – как промышленный. Все это зависит от экономических условий. В любом случае, промышленные и драгоценные металлы – это классические примеры биржевых товаров.

Межконтинентальная биржа ICE Futures Europe

Межконтинентальная биржа ICE Futures Europe впервые была организована еще в 2001г. в форме реорганизации внебиржевого рынка энергоресурсов в Европе и Международной бирже нефти (International Petroleum Exchange (IPE). Сейчас существует три организационные формы ICE, а именно Межконтинентальная фьючерсная биржа Европы ICE Futures Europe, внебиржевой площадка ICE – ICE-ОТС и американо-европейский холдинг ICE Futures U.S. Межконтинентальная биржа ICE Futures Europe сегодня насчитывает до 50 % мировой торговли нефтепродуктами. В 2005 г. Ценные бумаги биржи начали котироваться на Нью-Йоркской фондовой бирже. В 2007 г. биржа ICE Futures Europe поглотила Нью-йоркскую товарную биржу New York Board of Trade (NYBOT), что способствовало возникновению ICE Futures U.S. в результате на биржевых площадках ICE Futures U.S. торгуются биржевые сделки как на энергоресурсы и индексы на них, так и на товарную группу: кофе, какао, сахар, хлопок, и товарные индексы, валютные курсы, валютные индексы и тому подобное.

Получается, что основные тенденции развития мирового биржевого рынка тесно связаны с процессами глобализации и концентрации мирового инвестиционного капитала. Это в свою очередь, углубляет конкуренцию на мировой биржевой арене и, как следствие, повлекло возникновение биржевых альянсов на национальном и интерконтинентальном уровнях.

Таким образом, в условиях сплошной интеграции мирового экономического пространства жесткая конкуренции мировых бирж способствует внедрению новых инструментов, поиска альтернативных и инновационных путей привлечения инвестиционного капитала. Вместе с тем, финансовый кризис способствовал снижению ликвидности на лидирующих биржевых площадках США, Европы и перемещения в новые инвестиционно привлекательные рынки стран „BRICs” в которые вошли биржи Бразилии, России, Индии и Китая, которые за последние годы потеснили значительную часть бирж США и Европы в списке 10-ти самых мощных по объемам заключенных сделок бирж мира.

Как результат, биржи США и Европы продолжают консолидационные процессы на основе разработки новых электронных торговых площадок и привлечение на них инструментов внебиржевого рынка, что значительно расширяет круг потенциальных спекулянтов и инвесторов. Однако, по мнению большинства экспертов, даже такие шаги не снизят потенциальные возможности бирж стран „BRICs” на мировом биржевом рынке в ближайшую перспективу.

Нефтяной рынок

До 60-х годов прошлого века мировой рынок нефти и нефтепродуктов был чем-то призрачным и нестабильным, поскольку высокий уровень монополизации привел бы к серьезным изменениям в рыночных отношениях. Но даже в то время уже стала появляться практика заключения краткосрочных (разовых) сделок с продавцами или покупателями, которые не имели никакого отношения к монопольному рынку.

В 70-х годах частные нефтеперерабатывающие компании стали строить свои заводы. Их продукция нашла спрос и продавалась даже на долгосрочной основе, хотя чаще всего такие компании заключали краткосрочные (разовые) сделки. Поскольку краткосрочных сделок было больше, то компании закупали сырье подобным образом.

В 80-е годы рынок нефти стал нестабильным и значение долгосрочных контрактов существенно снизилось. Быстро стал формироваться рынок одноразовых сделок, который полностью покрывал потребности потребителей. Конечно, это увеличило и риски финансовых потерь из-за ценового колебания. Поэтому в течение длительного времени специалисты искали средства, что помогут избежать возможных убытков. Одним из таких средств стали биржи.

Бензин и газ

В 1981 году товарная биржа Нью-Йорка учредила договор на куплю-продажу этилированного бензина, который оказался весьма успешным. Спустя три года его заменили контрактом на приобретение и поставку не этилированного бензина, который сразу привлек внимание торговцев нефтяного рынка. В середине 90-х годов для этого биржевого товара возникли не совсем благоприятные условия реализации в связи с введением новых законов, что защищали экологию. Но уже в конце 1996 года были решены все проблемы, и торговля на этом рынке продолжилась с прежним успехом.

В последние годы ХХ века были введены фьючерсные контракты на природный газ. Однако первые попытки оказались не такими успешными, как предполагалось. Виной этому стали несформировавшиеся очаги массового сбыта и системы поставки продукта. Хотя сейчас контракты на природный газ смотрятся весьма привлекательно.

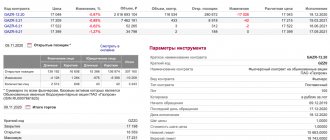

Торговля биржевыми товарами на срочном рынке

Большая часть сделок с биржевыми товарами происходит на так называемом срочном рынке (не от слова срочный, а от слова — срок). Такие контракты принято именовать деривативами или производными финансовыми инструментами. К ним относят опционы и фьючерсные контракты.

Такой вид торговли биржевыми товарами не случаен и также имеет свою историческую подоплёку. Взять к примеру фьючерсные контракты, их суть заключается в том, что сделка заключаемая сегодня влечёт за собой поставку соответствующего товара не сразу по факту заключения, а через заранее определённый срок в будущем. При этом обе стороны фьючерсного контракта берут на себя конкретные обязательства, гарантируя поставку и оплату в заранее оговоренные сроки.

Опционные контракты тоже предполагают поставку товаров через определённый срок в будущем, но при этом их стороны не берут на себя никаких обязательств, а наделяются лишь правом. Другими словами, если исполнение фьючерсного контракта обязательно, то от условий опционного контракта вполне можно отказаться (в этом, к слову, и состоит их ключевая особенность).

Давайте рассмотрим простой пример заключения контракта на срочном рынке. Предположим, что есть кондитер — пекущий разные вкусности из теста замешанного на основе пшеничной муки и есть фермер, который выращивает ту самую пшеницу из которой эта мука мелется.

Теперь представьте себе, что кондитер решил взять кредит для расширения своего бизнеса и проведя расчёты пришёл к выводу, что он вполне сможет его потянуть, но при том условии, что цены на зерно не поднимутся через год. Что он делает дальше? Он заключает фьючерсный контракт на поставку пшеницы через один год по текущей цене и при этом спокойно берёт необходимый кредит.

Через год цена пшеницы может остаться на прежнем уровне в этом случае кондитер и фермер останутся «при своих». А может цена изменится (что более вероятно) и в этом случае возможны два варианта:

- Цена пшеницы повысится. В этом случае кондитер получит пшеницу по низкой цене, а фермеру придётся ему её поставить (несмотря на то, что при текущих ценах он мог бы продать её значительно дороже);

- Цена пшеницы снизится. В этом случае кондитер получит пшеницу по более высокой цене (чем та которая имеет место на рынке) и ему придётся мириться с этим. В то же время фермер окажется в выигрыше поскольку данная партия товара (размером оговоренном в фьючерсном контракте) будет реализована по цене выше рыночной.

А что если бы вместо фьючерсного, был бы заключён опционный контракт? В этом случае никаких обязательств ни у фермера, ни у кондитера не было бы. И тот и другой смогли бы отказаться от его исполнения: фермер мог бы не поставлять пшеницу по низкой цене (в случае повышения цен на неё), а кондитер мог бы купить её дешевле (в случае снижения цен на пшеницу).

Индексы

И последнее, о чем стоит упомянуть при характеристике биржевого товара, – это биржевые индексы. Они были изобретены, чтобы участники торгов имели возможность получать нужную информацию о том, что происходит на рынке. Изначально индексы выполняли только информационную функцию, показывая тенденции рынка и скорость их развития.

Но постепенно накапливая данные о состоянии биржевых индексов, экономисты и финансисты получили возможность делать прогнозы. Ведь в прошлом всегда можно найти похожую ситуацию и посмотреть, какое было движение индекса. Вероятность того, что такое повторится в настоящее время, была высокой.

Со временем использование индекса стало многофункциональным. Его даже стали использовать как объект торговли, предлагая в качестве базового товара для разработки фьючерсного контракта. Индексы бывают отраслевыми, глобальными, региональными и свободными, они используются на любом из рынков. Хотя возникли на фондовом, где и сейчас имеют самое большое распространение.

Индексы принято называть в честь того, кто придумал определенную методику или информационных агентств, которые их рассчитывают. Самым известным и самым старым мировым индексом является индекс Доу-Джонса. Чарльз Доу, владелец , в 1884 году попытался понять, как изменилась цена на акции одиннадцати крупнейших компаний. Хотя ему удалось высчитать не столько индекс, сколько среднюю стоимость, но даже сегодня этим методом пользуются в экономике.

Объекты биржевой торговли

Биржа в России Читать далее: Сделки, совершаемые на товарной бирже

3. Объекты биржевой торговли.

Объектами биржевой торговли выступают в настоящее время примерно 70 видов

продукции, на долю которых приходится около 30 % международного товарооборота.

Оборот международных товарных бирж по всем видам операций оценивается в 3,5-4,0

трлн.; ежегодно(это только по международным биржам).

На долю сельскохозяйственных и лесных товаров приходится две трети товаров,

обращающихся на бирже. На первом месте стоят маслосемена, продукты их

переработки — льняное и хлопковое семя, соевые бобы, соевое масло. На втором

месте — пшеница, кукуруза, овес, рожь, ячмень, рис. Третье место занимают —

живой скот и мясо.

В группе промышленного сырья и продукции его переработки более половины

приходится на топливные товары: сырая нефть, дизельное топливо, мазут, бензин,

газ-пропан. Другую половину составляют цветные и драгоценный металлы: медь,

свинец, олово, цинк, золото, серебро, платина, палладий.

Кроме товаров биржевая торговля распространяется на некоторые другие сектора

рынка — рынок капитала (фондовая биржа) и рынок валют (валютная биржа).

Предметом моего реферата будет лишь товарная биржа. Рассмотрим теперь функции

товарной биржи в современных экономических условиях.

4. Функции товарной биржи.

Биржа — организующая, системообразующая часть рыночной структуры. Задачи

биржи — не снабжение экономики сырьем, капиталом, валютой, а организация,

упорядочение, унификация рынков сырья, капитала и валюты. Функции биржи:

1. Организация рынка сырья с помощью биржевого механизма:

— прежде всего биржа обеспечивает спрос на сырье, который прямо не связан с

его использованием. Специфически биржевой спрос и предложение осуществляют

деятели биржи — биржевые спекулянты. Биржевая торговля обеспечивает

возможность того, что при существующих ценах не будет ни дефицита , ни

затоваривания;

— на бирже обращается не сам товар, а титул собственности на него или же

контракт на поставку товара.Современная товарная биржа — это рынок

контрактов на поставку товара при относительно небольших размерах его

реальных поставок. Биржа, не связывая движение больших масс товаров,

выравнивает спрос и предложение;

2. Отсюда виден еще один из компонентов организации рынка — стабилизация цен:

— колебания цены, вызванные расхождением реального спроса и реального

предложения, слабо эластичны , не погашаются немедленно, а скорее обладают

кумулятивностью — способностью превращаться в резкие колебания цены.

Биржевая спекуляция является механизмом не вздувания цен, а их

стабилизации;

— важный фактор стабилизации цен является гласность заключения сделки,

публичное установление цен на начало и конец биржевого дня (биржевая

котировка), ограничение дневного колебания цен пределами, установленными

биржевыми правилами. С этим связана информационная деятельность бирж.

3. Выработка товарных стандартов, установление сортов, приемлемых для

потребителей и потому обладающих относительной ликвидностью, регистрация

марок фирм, допущенных к биржевой торговле. Последнее особенно важно. Это

своего рода ценз на качество продукции, произведенной фирмой. Важной стороной

деятельности биржи является стандартизация типовых контрактов, своего рода

установление традиций торговли.

4. По прежнему биржы выполняют свою товаропроводящую функцию, т.е. ту функцию,

из-за которой они первоначально и возникли — покупка и продажа реального

товара.

5. Стабилизируя цены на ограниченный список сырья и товаров, биржи стабилизируют

и издержки на производство других, не только биржевых товаров.

6. Стабилизация денежного обращения и облегчение кредита.

Биржа увеличивает емкость денежного обращения, т.к. она представляет собой

сферу максимальной ликвидности товаров. Биржа — одна из важнейших сфер

приложения ссудного капитала, поскольку она предоставляет надежное

обеспечение ссуд и сводит риск к минимуму.

7. Урегулирование всевозможных споров и разногласий между сторонами —

арбитражная деятельность.

8. Формирование и функционирование мирового рынка. Современная товарная биржа в

этом моменте соединяет функционирование товарной, фондовой и валютных бирж.

Итак, товарна биржа — рыночный механизм, выполняющий ряд стабилизирующих

функций в экономике, а именно обеспечивает:

— ликвидность и оптимальное распределение важнейших сырьевых

товаров;

— стабилизацию цен и издержек, валютных курсов, денежного обращения и кредита.

Теперь от общих функций биржи перейдем непосредственно к тому, что же

происходит на бирже, какие типы сделок там заключаются.

Биржа в России Читать далее: Сделки, совершаемые на товарной бирже

Информация о работе «Биржевая торговля»

Раздел: Биржевое дело Количество знаков с пробелами: 41192 Количество таблиц: 0 Количество изображений: 0

Похожие работы

Товарная биржа и биржевая торговля

49692

0

0

… деятельность товарных бирж Биржа вправе заключать от своего имени соглашения о сотрудничестве с иностранными юридическими и физическими лицами в пределах прав, предоставленных ей Законом «О товарных биржах и биржевой торговле» и иными актами законодательства, в том числе заключать соглашения об импорте товаров, предназначенных для осуществления деятельности биржи без права выставления этих …

Основы биржевой торговли, товарная биржа

38505

1

0

… устанавливается лишь связь между изготовителем и потребителем, между оптовым посредником и изготовителем или потребителем. Применительно к нашим условиям в состав основных функций товарной биржи кроме предоставления места торговли, организации биржевого торга и установления правил должны входить такие функции, как разработка стандартов на реализуемую через биржу продукции, а также пакета типовых …

Правила биржевой торговли

64649

0

0

… обязательств опционного контракта могут предъявляться исключительно эмитенту опциона. Опцион может быть продан без ограничений другим лицам на протяжении срока его действия. ГЛАВА 2 ПРАВИЛА БИРЖЕВОЙ ТОРГОВЛИ Украинская универсальная товарная биржа /далее УУТБ/ служит для создания необходимых условий участникам биржевых торгов в их проведении в рамках действующего законодательства и …

Биржевая торговля в России и мире

40769

0

0

… форма коммерческого посредничества. По этому пути идут все цивилизованные народы. Нет сомнения, что, преодолев все трудности и препятствия, и Россия не только практически реализует эту форму коммерческих отношений, но и сама включится в мировую систему биржевой торговли. 2. ОСНОВНЫЕ ВИДЫ ТОВАРНЫХ БИРЖ. Товарная биржа — организация, действующая на основе самоокупаемости для: оказания …