Система трейдинга QUIK предоставляет возможность оперировать сделками посредством стоп-заявок. Стоп-заявка в QUIK это заявка со стороны участника финансового рынка, имеющая дополнительные условия, которые определяют момент постановки в ТС (торговую систему).

Все имеющиеся условные заявки поступают на серверное оборудование системы QUIK и находятся на хранении до тех пор, пока не наступят заданные условия. Сервер QUIK постоянно отслеживает исполнение стоп-заявок на предмет их срабатывания. Как только время её исполнения истекает, система даёт сигнал бирже, на активацию лимитированной заявки.

Разновидности

Торговый терминал ИТС QUIK работает с такими условными ордерами:

- со связанной заявкой;

- стоп-лимит;

- стоп-цена по другой бумаге;

- тэйк-профит;

- тэйк-профит и стоп-лимит.

Трейдер самостоятельно задаёт время действия подобной заявки. Этот параметр указывается при создании ордера. В Квике возможны три варианта. Стоп-заявка может действовать:

- в течение текущей торговой сессии;

- до указанной календарной даты;

- до отмены, когда трейдер снимает выставленный ордер.

Естественно, если указанное условие исполнится, то заявка автоматически выполняется торговым терминалом.

Выставление срока жизни ордера позволяет автоматизировать процесс трейдинга. Совсем необязательно находиться перед монитором компьютера и контролировать рыночную ситуацию. Участник торгов один раз в удобное время задаёт условия совершения сделки. К примеру, уровни покупки и продажи актива. Всё остальное сделает Квик.

Выставить условный ордер в ИТС QUIK можно несколькими способами. Самый простой – нажать клавишу F6. Это действие выведет на экран монитора окно ввода стоп-заявки.

Можно ли уменьшить спред

Каждый трейдер должен стремиться к снижению издержек, а спред — одна из них. Как его уменьшить? Один из вариантов — выбрать брокера с подходящими для вас условиями.

Сразу оговоримся — совсем без спреда нельзя, брокеры тоже люди и хотят зарабатывать. Но чтобы их заработок не мешал вашему, нужно понимать, как строится спред. Выделяют три его типа:

- фиксированный (Fixed). Этот спред постоянен вне зависимости от условий рынка;

- условно-фиксированный (или спред с расширением). Размер спреда формально фиксирован, но он может измениться в одностороннем порядке — просто по желанию брокера;

- плавающий (Varible). Размер спреда зависит от акции и ситуации на рынке, в частности от объемов конкретного актива, выставленных на продажу. Более наглядно разницу между фиксированным и плавающим спредом вы можете увидеть на иллюстрации.

На практике брокерами чаще применяется последний вид спреда. Иногда брокеры предлагают условно-фиксированный спред — лучше держаться от них подальше, потому что такой спред на бирже будет работать против вас и увеличиваться в самый неподходящий момент. Несмотря на то, что условия полуфиксированного спреда могут казаться более выгодными, не стоит работать с такими брокерами. Фиксированный спред подходит лишь для торговли краткосрочными позициями, и то не всегда оказывается выгодным.

Размер плавающего спреда зависит от ситуации на рынке. Чем меньше активность по заданной позиции, тем выше будет спред. Поэтому для его уменьшения стоит торговать в периоды оптимальной активности.

Как выбрать брокера с наименьшим спредом

Вы могли видеть предложения брокеров с «нулевым» спредом. Такие брокерские компании существуют и зачастую не являются мошенниками — отсутствие спреда представляет собой лишь рекламный ход. Брокер просто будет зарабатывать по-другому — с помощью увеличенной комиссии или других сборов. Выгодна ли такая стратегия лично вам — решайте сами.

Чтобы определиться, спред какого брокера вам выгоднее, обращайте внимание:

- на минимальный спред. Некоторые брокерские , хотя это не совсем верный термин — обычный спред значительно выше минимального;

- границы спреда. Мало какие конторы указывают жесткие границы, в пределах которых может колебаться спред. Если они есть — это большой плюс;

- формулировки ситуаций, когда брокер может вмешаться и изменить размер спреда. Как правило, они очень размытые, но если вы видите в условиях брокера четкое определение такой рыночной ситуации — это хорошо;

- наличие посредников. Тут все просто — чем больше организаций стоит между брокером и биржей, тем выше будут стоить его услуги для вас. Это отразится и на размере спреда.

Стоп-лимит (Stop limit)

Это условная заявка, которая помогает трейдеру решить 1 из 2 задач:

- продать актив ниже текущего значения цены;

- купить актив выше текущего значения цены.

Основная цель использование такого ордера – ограничить размер убытка, если котировки выбранного торгового инструмента двинутся в сторону противоположную ожиданиям. На сленге трейдеров такая операция называется выставлением стоп-лосса.

Для лучшего понимания рассмотрим пример с российского фондового рынка.

Трейдер 10 апреля 2021 года купил акции ПАО Сбербанк. Цена приобретения актива 242,78 рубля. Трейдер предполагал, что котировки ценной бумаги продолжат двигаться в рамках растущего тренда. Для подстраховки от негативного развития событий участник торгов ввёл условную заявку стоп-лимит. С указанием срока ордера – до отмены. Стоп-ценой был выбран уровень 242,5 рубля.

С начала следующей торговой сессии котировки обыкновенных акций Сбербанка продолжили движение вверх. Однако затем развернулись и начали понижательное движение. Когда цены актива опустились до 242,5 рубля, стоп-заявка сработала. Это ограничило убыток по сделке 28 копейками.

Как видим, решение трейдера было правильным. В дальнейшем котировки актива продолжили снижение. Трейдер своевременно закрыл убыточную позицию.

По такому же принципу ограничиваются убытки по шортам или коротким позициям. Только в этом случае в условиях активации заявки выбираем не продажу, а покупку актива.

Другой повод для использования заявок типа стоп-лимит – реализация пробойной стратегии торговли. Смысл такого подхода в том, что трейдер находит сильный уровень (поддержки или сопротивления), который ограничивает движение котировок. Идея проста: если цена преодолеет такой рубеж, то устремится дальше в том же направлении.

Однако, не всё так просто. После пробоя котировки зачастую совершают крайне резкие движения. Трейдер банально рискует не успеть за таким движением. Стоп-лимиты решают эту проблему. Такие ордера позволяют заранее выставить заявку на покупку или продажу актива и не пропустить движение цены.

Учимся выставлять

Для выставления заявки стоп-лимит воспользуйтесь приведённым ниже алгоритмом.

1. Нажмите клавишу F6 на клавиатуре.

2. Выберите тип заявки стоп-лимит.

3. Задайте срок действия ордера.

4. В условиях активации заявки выберите Покупка или Продажа.

5. Определяем уровень цены, при которой произойдёт активация ордера. Для лонгов этот показатель выставляется ниже уровня покупки. И наоборот. Для шортов этот показатель указывается выше уровня продажи. В нашем примере трейдер купил акции Сбербанка по 242,78 рубля, а цену для активации стоп-лимита выставил 242,5 рубля.

6. Задаём цену, по которой выставляется сама заявка. При продаже этот параметр выставляется ниже цены активации. И наоборот. При покупке соответственно выше. Это нужно, чтобы избежать так называемого проскальзывания цены, когда котировки совершают резкие движения и часть заявок остаются неисполненными. В нашем примере это 242,2 рубля.

7. Задаём количество лотов.

8. Выбираем свой Код клиента.

9. Нажимаем клавишу ввод и подтверждаем заявку в появившемся окне.

Можно ли уменьшить спред

Каждый трейдер должен стремиться к снижению издержек, а спред — одна из них. Как его уменьшить? Один из вариантов — выбрать брокера с подходящими для вас условиями.

Сразу оговоримся — совсем без спреда нельзя, брокеры тоже люди и хотят зарабатывать. Но чтобы их заработок не мешал вашему, нужно понимать, как строится спред. Выделяют три его типа:

- фиксированный (Fixed). Этот спред постоянен вне зависимости от условий рынка;

- условно-фиксированный (или спред с расширением). Размер спреда формально фиксирован, но он может измениться в одностороннем порядке — просто по желанию брокера;

- плавающий (Varible). Размер спреда зависит от акции и ситуации на рынке, в частности от объемов конкретного актива, выставленных на продажу. Более наглядно разницу между фиксированным и плавающим спредом вы можете увидеть на иллюстрации.

На практике брокерами чаще применяется последний вид спреда. Иногда брокеры предлагают условно-фиксированный спред — лучше держаться от них подальше, потому что такой спред на бирже будет работать против вас и увеличиваться в самый неподходящий момент. Несмотря на то, что условия полуфиксированного спреда могут казаться более выгодными, не стоит работать с такими брокерами. Фиксированный спред подходит лишь для торговли краткосрочными позициями, и то не всегда оказывается выгодным.

Размер плавающего спреда зависит от ситуации на рынке. Чем меньше активность по заданной позиции, тем выше будет спред. Поэтому для его уменьшения стоит торговать в периоды оптимальной активности.

Как выбрать брокера с наименьшим спредом

Вы могли видеть предложения брокеров с «нулевым» спредом. Такие брокерские компании существуют и зачастую не являются мошенниками — отсутствие спреда представляет собой лишь рекламный ход. Брокер просто будет зарабатывать по-другому — с помощью увеличенной комиссии или других сборов. Выгодна ли такая стратегия лично вам — решайте сами.

Чтобы определиться, спред какого брокера вам выгоднее, обращайте внимание:

- на минимальный спред. Некоторые брокерские , хотя это не совсем верный термин — обычный спред значительно выше минимального;

- границы спреда. Мало какие конторы указывают жесткие границы, в пределах которых может колебаться спред. Если они есть — это большой плюс;

- формулировки ситуаций, когда брокер может вмешаться и изменить размер спреда. Как правило, они очень размытые, но если вы видите в условиях брокера четкое определение такой рыночной ситуации — это хорошо;

- наличие посредников. Тут все просто — чем больше организаций стоит между брокером и биржей, тем выше будут стоить его услуги для вас. Это отразится и на размере спреда.

Тэйк-профит (Take Profit)

Это условная заявка, которую придумали, чтобы закрывать позицию по активу с максимально возможной прибылью. Об этом же говорит и название такого ордера. В переводе с английского take profit – получить прибыль.

Выставленный тэйк-профит исполняется при условии ухудшения цены актива от локального максимума на величину, которую задал пользователь торгового терминала.

Рассматриваемая заявка работает в Квике по принципу скользящего стопа. Такой подход помогает закрывать торговую позицию, не определяя заранее конкретный ценовой уровень. При движении котировок в желаемом для трейдера направлении стоп будет автоматически передвигаться ту же сторону. Однако если цены развернуться, и достигнут выставленной величины отскока, то ордер закроется.

Величину отскока от достигнутого экстремума (от максимума при лонге или минимума при шорте) трейдер задаёт в процентах или абсолютных значениях.

Рассмотрим конкретный пример.

Трейдер 14 мая 2021 года купил акции ПАО Газпром по цене 165 рублей. При этом участник торгов вошёл в рынок в начале мощного восходящего движения. К моменту закрытия торговой сессии котировки эмитента взлетели на десятки процентов до уровня 190,9 рубля.

Трейдер оказался в сложной ситуации. С одной стороны, он уже был в хорошей прибыли. С другой стороны, потенциал для роста акций Газпрома не был исчерпан. Трейдер выставил тэйк-профит. В качестве величины отскока фигурировали 5%.

Как видите, трейдер, который действовал таким образом – не прогадал. Лонг закрылся 3 июня 2021 года. На той торговой сессии котировки показали максимум 251,65 рубля, а потом резко скорректировались вниз. Система закрыла позицию трейдера на уровне 239 рублей. Размер прибыли каждый оценит самостоятельно.

Учимся выставлять

Следуйте такому алгоритму.

1. Нажмите F6 и вызовите окно ввода ордера.

2. Выберите тип стоп-заявки – тэйк-профит.

3. Выставьте срок действия ордера.

4. Выбираем между пунктами Покупка и Продажа.

5. Задаём цену, при достижении которой QUIK активирует тэйк-профит. Это тот самый локальный экстремум, о котором мы говорили.

6. Определите количество лотов по ордеру.

7. Задайте Код клиента.

8. В окне Отступ от max/min задайте величину отскока для срабатывания стоп-заявки. Выставьте этот параметр в процентах или валюте цены. Важно правильно определиться с этим значением. Маленький отступ сработает при первой мелкой коррекции. Большой помешает максимизации прибыли.

9. Задаём Защитный спред. Это гарантия продажи всего объёма акций по заявке и защита от проскальзываний.

10. Нажимаем клавишу ввод и соглашаемся с активацией заявки в появившемся окне.

Практическая часть

Перейдём от теории к практике. Давайте научимся выставлять рыночные заявки в торговом терминале QWIK (Квик). Любым привычным способом откройте окно ввода параметров заявки. Для этого в Квике предусмотрено несколько решений:

- кнопка на верхней панели Поставить новую заявку;

- двойной клик левой кнопкой мыши по любой строке стакана котировок;

- одиночный клик правой кнопкой мыши на любой свече торгового графика и выбор соответствующего пункта из выпадающего меню;

- клавиша F2 на клавиатуре.

После этого перед трейдером появится нужное окно ввода параметров заявки. Теперь нужно поставить галочку в окошке Рыночная, выбрать параметр Покупка/Продажа и указать желаемое количество лотов.

Нажимайте на кнопку Да. Затем кликните на ОК в окне подтверждение. Сделка моментально совершится. В этом и кроется основное отличие рыночной заявки от лимитной. Лимитированный ордер исполняется лишь при достижении ценой заданного трейдером уровня.

Со связанной заявкой

Речь идёт о комбинированной заявке. Она состоит из 2 ордеров по одному активу. Первый – это стоп-лимит. Второй – стандартная лимитированная заявка. Когда любой из выставленных ордеров исполняется, другой автоматически снимается. Подобные заявки используют, чтобы закрыть торговую позицию. Лимитированный ордер задаёт ценовой уровень планового закрытия позиции. Стоп-лимит ограничивает возможные убытки при негативной конъюнктуре рынка.

При выставлении такой связанной заявки деньги на брокерском счёте блокируются один раз.

В случае исполнения стоп-лимита, связанная лимитная заявка полностью снимается. Когда связанная лимитированная заявка исполняется частично, то стоп-лимит или полностью снимается, или уменьшается на соответствующую величину. Это определяется заданными трейдером условиями.

Срок действия рассматриваемого ордера – до конца торговой сессии.

Разберём пример.

Трейдер 5 июня 2021 года купил акции ПАО «ЛУКОЙЛ» по цене 5100 рублей. Был составлен торговый план лонга с расчётной прибылью 5%. Уровень падения котировок для фиксации убытков установлен в 2%. Для реализации торгового плана трейдер использовал стоп со связанной заявкой.

Как видите, в рассмотренном примере трейдер зафиксировал расчётную прибыль. Использование стопа со связанной оправдано.

Если трейдер использовал вместо этого две отдельные заявки с теми же условиями, это могло бы привести к негативным последствиям. Предположим, котировки акций Лукойла падают на 2% или более и затем растут на 7%. Что произойдёт? Трейдер сначала по стопу зафиксирует убытки, а потом откроет шорт на бычьем рынке.

Чтобы этого не произошло, используйте инструмент со связанной заявкой. Основная его специфика именно в автоматической отмене второго ордера при исполнении первого.

Учимся выставлять

Придерживаемся такого алгоритма.

1. Нажмите F6 и вызовите окно ввода ордера.

2. Выберите пункт Со связанной заявкой.

3. Определитесь между Покупкой и Продажей.

4. Выставляем цену для активации стоп-лимита.

5. Определяем количество лотов актива.

6. Определяем цену ниже для выставления самой заявки. Это всё та же страховка от проблемы с проскальзыванием.

7. Задаём Код клиента.

8. Выставляем связанную заявку на покупку по конкретной цене.

9. Определяем условия снятия стоп-заявки при частичном исполнении лимитированного ордера.

10. Нажимаем ввод и активируем заявку.

Выводы: основные правила использования защитных ордеров

Обращаю внимание, что профессиональная и эффективная торговля требует обязательного использования инструмента стоп лосс. Всегда использовать!

Это страховка трейдера, защищающая от убытков, которые можно не заметить просто потому, что отошел на пару минут сделать себе кофе. Даже если этот защитный ордер не потребуется. Он все равно выполнит свою задачу. Инвестор будет спокоен, сможет уделить больше внимания анализу общей ситуации на рынке.

Чтобы депозит использовался с максимальной эффективностью, не следует устанавливать слишком низкий SL-уровень, не соответствующий основным реальным котировкам. Необходимо анализировать рыночную ситуацию, а если имеется возможность регулярно входить в терминал квик, «подтягивать» уровень стоп лосс к действующим котировкам, чтобы ордер сработал в прибыльной зоне.

Использование тейк-профит в QUIK дает возможность трейдерам взять под контроль риски, создать условия для накопления прибыли. Спасибо за внимание, всегда Ваш Максимальный доход!

Стоп-цена по другой бумаге

Это условный ордер вида стоп-лимит, условие стоп-цены которого проверяется по одному активу, а в исполняемой лимитированной заявке задаётся другой актив.

Такие заявки используют трейдеры, которые работают с арбитражными стратегиями или хеджируют риски. Проще говоря, когда одна позиция, защищается при помощи другой, выставляемой в противоположную сторону. Кроме того, подобными ордерами пользуются трейдеры, которые усматривают связь в рыночных движениях 2 разных инструментов. Например, обычных и привилегированных акций одной компании.

Приведём пример использования заявки стоп-цена по другой бумаге.

Трейдер выявил закономерность в движениях котировок обычных и привилегированных акций Сбербанка. Сначала движение совершает обычка. Затем префы к ней присоединяются. Другими словами, если обычные акции Сбербанка сильно растут, то трейдер хочет купить привилегированные ценные бумаги, прогнозируя их скорое повышение в цене.

Обратите внимание, это пример, а не описание торговой стратегии.

Учимся выставлять

За основу возьмём разобранный выше пример. Теперь разберём алгоритм выставления заявки стоп-цена по другой бумаге.

1. Нажмите на клавиатуре клавишу F6.

2. Выберите тип заявки стоп-цена по другой бумаге.

3. Задайте срок действия.

4. В окне Инструмент выбираем актив, с которым планируется сделка. В нашем случае это привилегированные акции Сбербанка.

5. В окне Брать стоп-цену для инструмента выбираем актив, по которому нас интересует изменение котировок. В нашем случае это обычные акции Сбербанка.

6. Выбираем Покупку или Продажу.

7. В окне Если цена >= указываем конкретное значение котировок. Обратите внимание, здесь имеется ввиду Инструмент из пункта 4. То есть обычные акции сбербанка.

8. Выставляем цену для покупки привилегированных акций Сбербанка. Это обычная лимитированная заявка, которая активируется, при достижении стоп-цены по другому активу.

9. Выставляем количество лотов для покупки.

10. Выбираем или задаём Код клиента.

11. Нажимаем ввод и подтверждаем заявку.

Понятие

Лимитная заявка (ордер) – это указание на приобретение или продажу конкретного количества лотов инвестиционного актива по заданной цене, которое трейдер даёт брокеру.

Подобные ордера представляют собой публичную оферту для каждого игрока на бирже. Как только найдётся участник торгов, которого устроит сделанное предложение, выставленная заявка будет реализована.

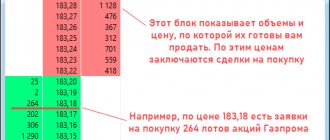

Посмотрим на стакан котировок. Цены выше текущей стоимости являются лимитированными ордерами продавцов, которые стремятся реализовать активы подороже. И наоборот. Цены ниже текущих котировок являются лимитированными ордерами покупателей, которые стремятся приобрести активы подешевле.

Тэйк-профит и стоп-лимит

Очередная комбинированная заявка в Квике. Состоит из двух ордеров, которые разобраны выше: стоп-лимита и тэйк-профита. Эта заявка предназначена для закрытия торговой позиции. Либо с прибылью по тэйк-профиту, либо с убытком по стоп-лимиту. При исполнении одного ордера, второй автоматически снимается. Обратите внимание, что денежные лимиты блокируются по каждой из названных заявок.

Эти инструменты подробно разобраны в начале статьи. Совместное использование таких заявок гарантирует реализацию актива без открытия новой позиции.

Учимся выставлять

Следуем такому алгоритму.

1. Нажмите F6. и вызовите окно ввода ордера.

2. В окне ввода выберите тип стоп-заявки тэйк-профит и стоп-лимит.

3. Выставьте срок действия ордера.

4. Выберите конкретный торговый актив.

5. Выставьте позицию Покупка и Продажа.

6. Задайте цену для активации тэйк-профита.

7. Задайте цену для активации стоп-лимита.

8. Для защиты от проскальзывания заполните окно Цена. Цифра здесь должна быть несколько меньше, чем в пункте 7.

9. В окне Отступ от min задайте величину отскока для срабатывания заявки. Выставляется это значение в процентах или валюте цены.

10. Задаём Защитный спред.

11. Определяем количество лотов.

12. Выбираем Код клиента.

13. Активируем заявку, нажав на Ввод.