Финансовые учреждения стараются привлечь к себе внимание клиентов, предлагая выгодные проценты по вкладам. На первый взгляд значения доходности являются весьма привлекательными в ряде случаев. Вложить свои сбережения под ставку выше 12% в настоящий момент является сверхщедрым предложением. Однако, все видят цифры процентных ставок, выделенных крупным ярким шрифтом, и мало кто читает текст, написанный мелким шрифтом снизу. Банки заявляют только о номинальном доходе, который получит вкладчик, спустя установленный срок. Они никогда не упоминают понятие «реального дохода», а ведь именно его получает на самом деле клиент. Рассмотрим подробнее, что такое номинальная и реальная ставка по вкладу, чем они различается, в чем их сходства и как посчитать настоящий доход?

Понятие ставки процента

Под процентной ставкой следует понимать важнейшую экономическую категорию, отражающую доходность какого-либо актива в реальном исчислении. Важно отметить, что именно ставка процента играет определяющую роль в процессе принятия управленческих решений, ведь любой субъект экономики весьма заинтересован в получении максимального уровня выручки при минимальных затратах в процессе своей деятельности. Кроме того, каждый предприниматель, как правило, реагирует на динамику ставки процента индивидуальным образом, ибо в данном случае определяющим фактором является вид деятельности и отрасль, в которой сосредоточено, к примеру, производство той или иной компании.

Таким образом, собственники капитальных средств зачастую соглашаются работать лишь при условии предельно высокого уровня процентной ставки, а заемщики, скорее всего, приобретут капитал только в случае низкого процента. Рассмотренные примеры являются ярким доказательством тому, что сегодня весьма затруднительно отыскать равновесие на рынке капитала.

См. также[ | ]

- Процентный доход

- Стоимость денег с учётом фактора времени

- Годовая процентная доходность

- Ставка рефинансирования

- Учетная ставка

- Ломбардная ставка

- Европейская межбанковская ставка предложения (EURIBOR)

- Лондонская межбанковская ставка предложения (LIBOR)

- Капитализация процентов

- Соглашение о будущей процентной ставке (FRA)

- Правило семидесяти

- Инфляция

- Компаундинг

- Сложные проценты

Ставки процента и инфляция

Важнейшей характеристикой рыночной экономики является наличие инфляции, что обуславливает классификацию ставок процента (и, естественно, коэффициента доходности) на номинальную и реальную. Это позволяет в полной мере произвести оценку эффективности операций финансового характера. В случае превышения инфляционного темпа по отношению к процентной ставке, получаемой вкладчиком на инвестиции, итог от соответствующей операции будет отрицательным. Конечно же, в плане абсолютной величины его средства существенно возрастут, то есть, например, в рублях у него окажется больше денег, но покупательная способность, им характерная, значительно упадет. Это приведет к возможности на новую сумму купить лишь определенное количество товаров (услуг), меньшее, чем было бы возможно до начала данной операции.

Итоги

Опуская подробности, хочу сказать, что заработок на вкладах – самый безопасный вид инвестиций, по факту просто перекрывающий инфляцию денег и служащий для сохранения крупных сумм от девальвации. При правильном подходе вклад даёт неплохую прибавку к зарплате офисного работника. Если вам понравилась статья, подписывайтесь на блог, оставляйте комментарии. Пишите всё, что вы думаете, под этими строками.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Отличительные особенности номинальной и реальной ставок

Как выяснилось, номинальная и реальная процентная ставка отличаются лишь в условиях инфляции или же дефляции. Под инфляцией следует понимать значительное и резкое повышение цен, а под дефляцией – их существенное падение. Таким образом, номинальной считается ставка, которая назначена банком, а реальная процентная ставка – это покупательная способность, присущая доходу и обозначаемая как процент. Другими словами, реальную ставку процента можно определить как номинальную, которая скорректирована на инфляционный процесс.

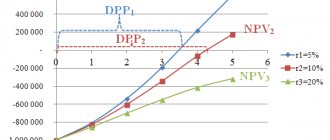

Ирвинг Фишер, американский экономист, сформировал гипотезу, объясняющую, как зависит уровень реальных процентных ставок от номинальных. Основная идея эффекта Фишера (именно так названа гипотеза) в том, что номинальная ставка процента имеет свойство изменяться таким образом, чтобы реальная оставалась «неподвижной»: r(н) = r(р) + i. Первый показатель данной формулы отображает номинальную процентную ставку, второй – реальную ставку процента, а третий элемент равнозначен ожидаемому темпу инфляционных процессов, выраженному в процентном отношении.

Компенсация за кредит

Человек, который ссужает деньги в счет погашения в более поздний момент времени, ожидает, что получит компенсацию за временную стоимость денег или за неиспользование этих денег во время их ссуды. Кроме того, они захотят получить компенсацию за ожидаемую величину потери покупательной способности при погашении ссуды. Эти ожидаемые убытки включают вероятность того, что заемщик не выполнит обязательств или окажется не в состоянии произвести платеж на первоначально согласованных условиях, или что обеспечение кредита окажется менее ценным, чем предполагалось; возможность изменений в налогообложении и нормативных актах, которые не позволят кредитору получить ссуду или платить больше налогов на выплаченную сумму, чем первоначально предполагалось; и потеря покупательной способности по сравнению с первоначально предоставленными деньгами из-за инфляции.

Номинальные процентные ставки

измеряют сумму компенсаций за все три источника потерь плюс временную стоимость самих денег.

Реальные процентные ставки

измеряют компенсацию ожидаемых потерь из-за дефолта и нормативных изменений, а также измеряют временную стоимость денег; они отличаются от номинальных процентных ставок за счет исключения компонента компенсации инфляции.

В масштабах всей экономики «реальная процентная ставка» в экономике часто рассматривается как норма прибыли на безрисковые инвестиции, такие как казначейские векселя США, за вычетом индекса инфляции, такого как скорость изменения в ИПЦ или дефлятора ВВП .

Уравнение фишера

Связь между реальными и номинальными процентными ставками и ожидаемым уровнем инфляции определяется уравнением Фишера

1 + я знак равно ( 1 + р ) ( 1 + π е ) { Displaystyle 1 + я = (1 + г) (1+ пи _ {е})}

куда

i = номинальная процентная ставка; r = реальная процентная ставка; π е { displaystyle pi _ {e}} = ожидаемый уровень инфляции.

Например, если кто-то ссужает 1000 долларов на год под 10% и получает обратно 1100 долларов в конце года, это означает 10% -ное увеличение его покупательной способности, если цены на средние товары и услуги, которые он покупает, не изменятся по сравнению с тем, что они были в начале года. Однако, если цены на продукты питания, одежду, жилье и другие вещи, которые она желает приобрести, выросли за этот период на 25% , она фактически потеряла около 15% своей покупательной способности. (Обратите внимание, что приближение здесь немного грубое; поскольку 1,1 / 1,25 = 0,88 = 1 – 0,88 = 0,12, фактическая потеря покупательной способности составляет ровно 12% .)

Если уровень инфляции и номинальная процентная ставка относительно низкие, уравнение Фишера можно аппроксимировать следующим образом:

р знак равно я – π е . { displaystyle r = i- pi _ {e}.}

Реальная процентная ставка после уплаты налогов

Реальная доходность, фактически полученная кредитором, ниже, если к процентным доходам применяется ненулевая ставка налога . Как правило, налоги взимаются с номинальной процентной прибыли без поправки на инфляцию. Если ставка налога обозначена как t

, номинальная ставка дохода до налогообложения равна

i

, сумма уплаченных налогов (на доллар или другую вложенную единицу) равна

i × t

, и, таким образом, номинальная прибыль после уплаты налогов равна

i

× (1 –

т

). Следовательно, ожидаемая реальная прибыль инвестора после уплаты налогов с использованием упрощенного приближенного уравнения Фишера, приведенного выше, определяется как

Ожидаемая реальная декларация после уплаты налогов = я ( 1 – т ) – π е . { displaystyle i (1-t) – pi _ {e}.}

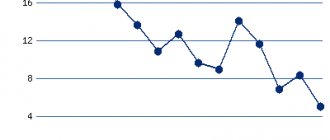

Вариации инфляции

Уровень инфляции не будет известен заранее. Люди часто основывают свои ожидания будущей инфляции на средних темпах инфляции в прошлом, но это порождает ошибки. Реальная процентная ставка ex-post может сильно отличаться от реальной процентной ставки (ex-ante реальной процентной ставки), которая ожидалась заранее. Заемщики надеются выплатить более дешевые деньги в будущем, в то время как кредиторы надеются получить более дорогие деньги. Когда кредиторы недооценивают инфляционные и валютные риски, их покупательная способность в целом снизится.

Сложность увеличивается для облигаций, выпущенных на длительный срок, когда средний уровень инфляции в течение срока ссуды может быть предметом большой неопределенности. В ответ на это многие правительства выпустили облигации с реальной доходностью, также известные как облигации с индексом инфляции , в которых основная стоимость и купон ежегодно повышаются вместе с темпом инфляции, в результате чего процентная ставка по облигации приближается к реальной. процентная ставка. (Например, трехмесячная задержка индексации TIPS может привести к отклонению до 0,042% от реальной процентной ставки, согласно исследованию Грищенко и Хуанга.) В США выпускаются ценные бумаги с защитой от инфляции (TIPS). от казначейства США .

Ожидаемая реальная процентная ставка может значительно варьироваться из года в год. Реальная процентная ставка по краткосрочным кредитам сильно зависит от денежно-кредитной политики центральных банков. Реальная процентная ставка по долгосрочным облигациям, как правило, в большей степени определяется рынком, и в последние десятилетия, в условиях глобализации финансовых рынков, реальные процентные ставки в промышленно развитых странах стали все более коррелированными. Реальные процентные ставки были низкими по историческим меркам с 2000 года из-за сочетания факторов, в том числе относительно слабого спроса на ссуды со стороны корпораций, а также значительных сбережений в новых индустриальных странах Азии. Последнее компенсировало большие требования федерального правительства США по займам, которые в противном случае могли бы оказать более сильное давление на реальные процентные ставки.

С этим связана концепция «доходности от риска», которая представляет собой норму доходности за вычетом рисков, измеренных относительно наиболее безопасных (наименее рискованных) доступных инвестиций. Таким образом, если ссуда предоставляется под 15% при уровне инфляции 5% и 10% рисков, связанных с невыполнением обязательств или проблемами с погашением, то норма прибыли на инвестиции с поправкой на риск составляет 0% .

Реальная процентная ставка – это…

Ярким примером эффекта Фишера, рассмотренного в предыдущей главе, может служить картина, когда ожидаемый темп инфляционного процесса приравнивается к одному проценту в годовом отношении. Тогда номинальная процентная ставка также вырастет на один процент. Но ведь реальный процент останется неизменным. Это доказывает, что реальная процентная ставка – это та же номинальная процентная ставка, но за вычетом предполагаемых или фактических инфляционных темпов. Такая ставка в полной мере очищена от инфляции.

Защита вкладов

Вклады до 1 400 000 рублей включительно защищены ст. 11 и ч.7.2 ст. 36 Федерального закона РФ «О страховании вкладов физических лиц в банках Российской Федерации».

По данным 17 июля 2021 года, в системе обязательного страхования банковских вкладов населения (ССВ) принимают участие свыше 705 банков, из которых 6 действуют, но не имеют права принимать вклады от физических лиц.

Важно: Размер ставки по страхованию взносов регулирует государственная корпорация «Агентство по страхованию вкладов».

В статье мы рассмотрим ТОП-10 финансовых организаций, предлагающих выгодные проценты по вкладам. Формирование рейтинга происходит согласно данным непосредственно из официальных источников банков.

Номинальная процентная ставка

В процессе разговора о кредитных ставках, как правило, речь идет о реальных ставках (реальная процентная ставка – это покупательная способность дохода). Но дело в том, что их невозможно наблюдать непосредственным образом. Так, при заключении договора кредита экономическому субъекту предоставляется информация о номинальных ставках процента.

Под номинальной процентной ставкой следует понимать практическую характеристику процента в количественном отношении, учитывая при этом актуальные цены. По этой ставке осуществляется выдача заема. Следует отметить, что она не может быть больше нуля или же ему равной. Исключение составляет лишь займ на условиях бесплатности. Номинальная процентная ставка – это не что иное, как процент, выраженный в денежном эквиваленте.

Почему все так сложно

Ситуация с кредитными предложениями в России уже настолько запутанная, что можно прошерстить десяток статей, и все равно будет не понятно, на что ориентироваться и сколько в итоге придется платить. Понятно только, что платить придется больше.

Эксперты Financer.com при подготовке данного материала просмотрели более 20 финансовых ресурсов и увидели занимательную картину – везде даны «определения из словаря», но объяснений человеческим языком практически нет.

Давайте это менять…

Расчет номинальной ставки процента

Допустим, в соответствии с годовой ссудой в десять тысяч денежных единиц выплачивается 1200 денежных единиц в качестве процента. Тогда номинальная ставка процента приравнивается к двенадцати процентам годовых. После получения по ссуде 1200 денежных единиц разбогатеет ли кредитор? Грамотно ответить на данный вопрос можно лишь точно зная, как в течение годового периода изменятся цены. Таким образом, при годовой инфляции, равной восьми процентам, доход кредитора станет больше только на четыре процента.

Расчет номинальной ставки процента производится следующим образом: r = (1 + процент дохода, полученный банком) * (1 + рост инфляционного уровня) – 1 или R = (1 + r) × (1 + a), где основным показателем служит номинальная процентная ставка, вторым – реальная ставка процента, а третьим – темп роста инфляционного уровня в соответствующей расчетам стране.

Родственные термины

Базовая ставка обычно относится к годовой ставке, предлагаемой по депозитам центральным банком или другим монетарным органом.

Годовая процентная ставка и эффективная процентная ставка или эквивалентная годовая ставка используются для того, чтобы помочь потребителям сравнивать продукты с различными структурами платежей на общих основаниях.

Ставка дисконтирования применяется для расчета приведенной стоимости.

Процентная ставка по купону представляет собой отношение годовой суммы купона (купон выплачивается за год) к номинальной стоимости, тогда как текущая доходность — это отношение годового купона, деленное на его текущую рыночную цену. Доходность к погашению — это ожидаемая внутренняя норма доходности облигации, при условии, что она будет удерживаться до погашения, то есть ставка дисконтирования, которая приравнивает все оставшиеся денежные потоки к инвестору (все оставшиеся купоны и погашение номинальной стоимости при погашении) с текущей рыночной ценой.

Выводы

Между номинальной и реальной ставками процента существует тесная взаимосвязь, которую для абсолютного понимания целесообразно представить следующим образом:

1 + номинальная ставка процента = (1 + реальная процентная ставка) * (уровень цен в конце рассматриваемого временного периода / уровень цен в начале рассматриваемого временного периода) или 1 + номинальная процентная ставка = (1 + реальная ставка процента) * (1 + темп инфляционных процессов).

Важно отметить, что реальную результативность и продуктивность операций, совершенных инвестором, отображает лишь реальная ставка процента. Она гласит о приросте покупательной способности средств данного экономического субъекта. Номинальная процентная ставка может отобразить лишь величину прироста денежных средств в абсолютном выражении. Она не учитывает инфляцию. Увеличение реальной процентной ставки говорит о росте уровня покупательной способности денежной единицы. А это равноправно возможности увеличить потребление в будущих периодах. Значит, данную ситуацию можно трактовать как вознаграждение за текущие сбережения.

Важность экономической теории

Эффективная ставка по федеральным фондам и предписания из альтернативных версий правила Тейлора

Объем физических инвестиций, в частности приобретения новых машин и других производственных мощностей, в которые вовлечены фирмы, зависит от уровня реальных процентных ставок, поскольку такие покупки обычно должны финансироваться за счет выпуска новых облигаций. Если реальные процентные ставки высоки, стоимость заимствования может превышать реальный физический доход от некоторых потенциально приобретенных машин (в виде произведенной продукции); в этом случае эти машины не будут куплены. Более низкие реальные процентные ставки сделают выгодным брать займы для финансирования покупки большего количества машин.

Реальная процентная ставка используется в различных экономических теориях для объяснения таких явлений, как бегство капитала , деловые циклы и экономические пузыри . Когда реальная процентная ставка высока из-за высокого спроса на кредит, использование дохода при прочих равных условиях переходит от потребления к сбережениям, а физические инвестиции упадут. И наоборот, когда реальная процентная ставка низкая, использование дохода перейдет от сбережений к потреблению, а физические инвестиции возрастут. Различные экономические теории, начиная с работ Кнута Викселя , по-разному объясняли влияние роста и падения реальных процентных ставок. Таким образом, международный капитал перемещается на рынки, предлагающие более высокие реальные процентные ставки, с рынков, которые предлагают низкие или отрицательные реальные процентные ставки, что вызывает спекуляции с акциями, недвижимостью и обменными курсами.

Реальная ставка по федеральным фондам

При определении денежно-кредитной политики Федеральная резервная система США (и другие центральные банки) использует операции на открытом рынке , влияя на объемы предоставленных и востребованных очень краткосрочных средств ( федеральные фонды ) и, таким образом, влияя на ставку по федеральным фондам . Ориентируясь на низкую ставку, они могут стимулировать заимствования и, следовательно, экономическую активность; или наоборот, подняв ставку. Как и любая процентная ставка, существует номинальная и реальная стоимость, определяемая, как описано выше. Кроме того, существует концепция, называемая «равновесная реальная ставка по федеральным фондам» (r *, или «r-звезда»), также называемая « естественной процентной ставкой » или «нейтральной реальной ставкой», которая является «уровнем реальная ставка по федеральным фондам, если ей будет позволено преобладать в течение нескольких лет, [это] повысит экономическую активность до ее потенциала и сохранит инфляцию на низком и стабильном уровне ». Для оценки этой суммы используются различные методы с использованием таких инструментов, как правило Тейлора . Эта ставка может быть отрицательной.

Примечания[ | ]

- Interest Rate History Архивная копия от 16 октября 2008 на Wayback Machine. Retrieved 2008-10-27

- UK interest rates lowered to 0,5 %

- Homer, Sylla & Sylla, 1996, p. 509.

- Bundesbank. BBK — Statistics — Time series database Архивная копия от 12 февраля 2009 на Wayback Machine. Retrieved 2008-10-27

- Zimbabwe currency revised to help inflation (неопр.)

(недоступная ссылка). Дата обращения: 31 октября 2011. Архивировано 11 февраля 2009 года. - Фиксированная процентная ставка (неопр.)

(недоступная ссылка). Национальная экономическая энциклопедия. Дата обращения: 16 июля 2013. Архивировано 27 декабря 2014 года. - Борисов А. Б.

Плавающая процентная ставка // Большой экономический словарь. — М.: Книжный мир, 2003. — 895 с. — ISBN 5-8041-0049-1. - Борисов А. Б.

Процентная ставка // Большой экономический словарь. — М.: Книжный мир, 2003. — 895 с. — ISBN 5-8041-0049-1. - Ставка процентная // Большая российская энциклопедия : [в 35 т.] / гл. ред. Ю. С. Осипов. — М. : Большая российская энциклопедия, 2004—2017.

- Моисеев С. Р.

Деньги с отрицательной процентной ставкой // Деньги и кредит, 2017. — № 10. — С. 16—26.