Дивидендная политика Энел России

Электрогенерирующая компания Энел Россия входит в международную энергетическую группу Enel. Она является одной из самых крупных в своем сектора – мощность выработки электроэнергии достигает 9,4 ГВт, тепловой – 2382 Гкал/ч. При этом практически вся выручка (почти 95%) формируется именно за счет продажи электроэнергии, и только 5% – продажа тепла. Для выработки компания использует уголь и газ.

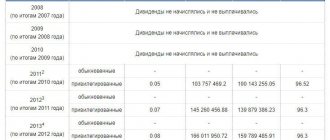

С 2008 по 2013 годы Энел не платила дивиденды. Затем последовали две выплаты в 2014 и в 2015, и в 2021 году дивиденды.

В 2021 году была принята новая дивидендная политика, в соответствии с которой по итогам 2021 года были выплачены дивиденды на уровне 55% от прибыли по РСБУ, а затем выплаты планировалось повышать на 5 процентных пунктов каждый год. Т.е. в 2021 году коэффициент выплат составлял 60%, в 2021 – 65%, в 2021 – 70%.

Однако из-за необходимости увеличить инвестиционную программу в 2019-2021 годах коэффициент был «заморожен» на уровне 65% от прибыли. Причем в обновленной программе развития никаких сведений о размере дивидендов и коэффициенте выплаты на 2020-2022 годы не сказано ни слова.

Компания ухудшила прогнозы и перенесла выплаты

«Энел Россия» (подконтрольна итальянской Enel) серьезно ухудшила прогнозы по финансовым показателям на ближайшие три года из-за пандемии и снижения электропотребления. По итогам 2021 года чистая прибыль может составить 4,6 млрд руб., что на четверть хуже плана. Прогноз на 2021–2022 год также заметно ухудшен. Изменения коснулись и дивидендов: компания перенесла на два года выплату их за 2020 год, а также решила вернуться к расчету дивидендов на уровне 65% от прибыли. При этом «Энел Россия» испытывает трудности со строительством двух ВЭС, что грозит ей штрафами на 500 млн руб. и выпадающими доходами до 2 млрд руб. из-за недопоставки мощности.

«Энел Россия», подконтрольная итальянской Enel, представила новый стратегический план на 2021–2023 годы. Из-за пандемии и сокращения электропотребления в России компания существенно снизила свои ожидания по основным финансовым показателям. Чистая прибыль по итогам 2021 года, прогнозирует компания, может составить 4,6 млрд руб. (прежний прогноз — 6,2 млрд руб.). В 2021 году компания ждет снижения прибыли до 3 млрд руб. (ранее — 3,6 млрд руб.), в 2022 году показатель может составить 3,3 млрд руб. вместо 4,5 млрд руб., к 2023 году — 3,9 млрд руб. «Энел Россия» также ожидает снижения EBITDA относительно прежних прогнозов: в 2021 году показатель может составить 9,9 млрд руб., в 2021 году — 7,5 млрд руб., в 2022 году — 10,6 млрд руб., а в 2023-м — 12,4 млрд руб. Чистый долг к 2023 году ожидается на уровне 42,2 млрд руб.

Серьезные изменения произошли и с порядком расчета и выплаты дивидендов.

В прошлом году «Энел Россия» анонсировала переход на фиксированные выплаты акционерам в размере 3 млрд руб. в год до 2022 года. Однако энергокомпания объявила, что не будет выплачивать дивиденды за 2021 год и перенесет выплаты на 2023 год. С 2023 года она, как и ожидалось, вернется к прежнему расчету дивидендов — 65% от чистой прибыли. Таким образом, акционеры получат фиксированный платеж в 3 млрд руб. в 2022 году, а в 2023 году — 3 млрд руб. плюс 2,2 млрд руб.

Рынок негативно отреагировал на представленную стратегию.

По данным Московской биржи, на момент закрытия цена бумаги упала на 6,24% и составила 85,6 коп. за акцию.

Снижение финансовых прогнозов связано в том числе с затяжным строительством двух ветроэлектростанций (ВЭС). «Энел Россия» может задержать запуск ВЭС в Азове Ростовской области (90 МВт) на шесть месяцев — до конца мая текущего года, а ВЭС на Кольском полуострове (201 МВт) — на пять месяцев, до конца апреля 2022 года. Компания утверждает, что не смогла уложиться в сроки из-за пандемии коронавируса. Ранее она оценивала общие инвестиции в Азовскую ВЭС в €132 млн, а в Кольскую ВЭС — около €273 млн.

Обе ВЭС строятся по договорам поставки мощности (ДПМ ВИЭ, гарантируют возврат вложений через повышенные платежи оптового энергорынка). Срок контракта — 15 лет, базовая доходность — 12% (при ставке ОФЗ 8,5%). При этом инвестор, по правилам договора, обязан использовать российское оборудование и начать поставку мощности в конкретный срок. За каждый месяц задержки ему грозит штраф в размере 25% от обязательного платежа за мощность.

«Энел Россия» предупреждала о форс-мажоре на стройках ВЭС еще в прошлом году (см. “Ъ” от 19 мая 2021 года). Набсовет «Совета рынка» (регулятор энергорынков) со второго раза дал компании отсрочку начисления штрафов за срыв срока Азовской ВЭС на четыре месяца (по март 2021 года включительно). Впрочем, это не отменяет штрафы полностью: энергокомпании нужно подписать соглашения с потребителями. За отсрочкой за апрель и май компании нужно снова обращаться в «Совет рынка», пояснили “Ъ” в Минэнерго. Для отмены штрафов по Кольской ВЭС также требуется решение набсовета регулятора. В начале года Минэнерго разработало проект постановления, отменяющий штрафы для всех проектов с запуском в 2021 году, но документ еще обсуждается. В «Совете рынка» отказались от комментариев.

По оценкам Владимира Скляра из «ВТБ Капитала», суммарный объем штрафа за срыв ввода обеих ВЭС может превысить 500 млн руб., «Энел Россия» также не получит около 2 млрд руб. платежей за мощность.

По расчетам аналитика, за каждый месяц задержки ввода Азовской ВЭС «Энел Россия» недополучает 89,5 млн руб. EBITDA в месяц, а Кольской ВЭС — 285,4 млн руб. «Именно задержки вводов станций и перерасход по стоимости строительства стали причиной отказа от дивидендов по результатам 2021 года»,— полагает господин Скляр, допуская, что в случае дальнейшей задержки может последовать аналогичное решение об отмене выплаты дивидендов.

Полина Смертина

Дивиденды за 2021 год

В 2021 году по итогам 2021 года Энел России сохранила цель по выплате 65% базовой прибыли по итогам года. Размер дивидендов составил 0,1415 рублей на акцию (в прошлом году компания заплатила чуть больше – 0,1449 рубля).

При цене акции в 1,1475 рублей это дает доходность на уровне 12,33% годовых. Среди всех энергетических компаний это, пожалуй, самый высокий показатель.

Однако не спешите покупать акции Энел. Тут всё не так просто.

О компании

Производственными филиалами «Энел Россия» являются три газовые станции: Конаковская ГРЭС, Невинномысская ГРЭС и Среднеуральская ГРЭС. Общая установленная мощность общества составляет 5,6 тыс. МВт по выработке электроэнергии и 2 тыс. Гкал/ч по выработке тепла. Помимо этого, компания реализует три проекта в сфере ветрогенерации: Азовская ВЭС (90 МВт), Кольская ВЭС (201 МВт), Родниковская ВЭС (71 МВт).

В новость была внесена правка (19:05 мск) — исправлено имя финансового директора «Энел России», правильно — Юлия.

Будущее компании Энел

Дело в том, что Энел Россия опубликовала план своей работы до 2021 года. По прогнозам чистая прибыль будет каждый год падать:

- 7,69 млрд рублей – в 2021 году;

- 6,7 млрд рублей – в 2019;

- 6,9 млрд рублей – в 2020;

- 5 млрд рублей – в 2021.

А вот еще интересная статья: Дивиденды Аэрофлота в 2021 году: стоит ли вкладываться в российского авиаперевозчика?

Соответственно, прибыль на одну акцию тоже будет снижаться. Естественно, это продавит котировки акции вниз.

Дивидендная доходность, даже при сохранении того же коэффициента выплат (а коэффициент, скорее всего, будет сокращен), тоже будет падать. И это еще сильнее придавит котировки.

Кажется, что всё очевидно: на долгосрок Энел приобретать не имеет смысла – и дивиденды, и котировки будут снижаться, и в принципе можно шортить. Но и тут всё не так просто.

Компания взяла курс на развитие зеленой генерации. Это означает, что Энел постепенно будет отказываться от производства энергии на основе сжигания угля и газа и перейдет к генерации энергии из воды и ветра.

В 2021 году Энел вложит до 15,1 млрд рублей на строительство новых ветровых станций. Это приведет к увеличению капитальных затрат и к отрицательному денежному потоку. Причем компания будет строить не на свои (у нее нет таких денег), а на заемные. Следовательно, это увеличит кредитную нагрузку и повысит коэффициент долг / EBITDA.

Эксперты БКС отмечают, что при наращивании темпа инвестиционной политики и уменьшении дивидендных выплат, дивидендная доходность к 2021 году может снизиться до 7-8% годовых. А потом, если все планы Энела реализуются, компания наконец-то сможет получать профит и наращивать свой денежный поток.

Так, планируется, что Энел запустит несколько ветропарков общей мощностью на 291 МВт. На это нужно порядка 29,5 млрд рублей.

Да, теперь ситуация кажется еще проще. Сейчас можно шортить Энел, а при проседании котировок покупать акции перспективной компании на долгосрок.

Но на самом деле всё не так просто. Причина – Энел продал свой главный актив: Рефтингскую ГРЭС.

Энел Россия. Что не понравилось инвесторам и когда бумаги станут интересными

Энел Россия 19 февраля представила предварительные результаты по итогам 2021 г. и стратегический план на 2020–2022 гг. Несмотря на продажу Рефтинской ГРЭС (РГРЭС) в IV кв. 2021 г., компания подтвердила достижение цели по показателю EBITDA на уровне 15 млрд руб. Согласно предварительным данным, чистая прибыль превысила целевые уровни менеджмента на 10% и составила 7,4 млрд руб. В годовом выражении оба показателя сократились на 12% и 4% соответственно.

На этом позитив для инвесторов закончился. В 2020–2022 гг. компания сосредоточится на трансформации профиля генерации энергии. В конце 2021 г. была продана РГРЭС, угольной генерации в активах компании не осталось. До 2024 г. планируется ввести 362 МВт мощности на основе возобновляемых источников энергии (ВИЭ). Процесс трансформации обернется снижением дохода акционеров.

Негативные моменты

Прогноз динамики EBITDA и чистой прибыли

Компания ожидает выбытия 4,8 млрд руб. EBITDA по итогам 2021 г. из-за продажи РГРЭС. Это составляет примерно 30% от всего показателя группы за 2021 г.

Чистая прибыль, согласно прогнозу менеджмента, будет демонстрировать высокую волатильность. В 2021 г. чистая прибыль без учета РГРЭС стабилизируется на уровне 2021 г. Потеря прибыли за счет выбытия угольной генерации составит почти 2,9 млрд руб. Это около 40% в структуре прибыли по итогам 2021 г. В 2021 г. ожидается падение до 3,6 млрд руб., а в 2022 г. увеличение до 4,5 млрд руб.

Дивиденды

Чтобы скомпенсировать волатильность прибыли, менеджмент предложил новую дивидендную политику с фиксированными выплатами 3 млрд руб. в год, или 0,08 руб. на акцию.

Ранее компания платила 65% от прибыли и последние два года выплаты были на уровне 0,14 руб. на бумагу. То есть акционеры столкнутся со снижением дивидендов на 42%. Прибыль на акцию, согласно прогнозу менеджмента, может сократиться на 19% в 2021 г. и на 52% в 2021 г. по отношению к 2021 г.

Снижение дивидендов стало неприятным драйвером для бумаг Энел Россия. Однако ранее менеджмент заявлял о высокой инвестиционной программе и о возможном сокращении выплат еще год назад. Кроме того, выбытие существенной доли установленной электрической мощности непременно сказалось бы на объеме отпуска электроэнергии и доходах от продажи мощности. Новые ветропарки даже с учетом ДПМ не могли бы в полной мере скомпенсировать выпадающие доходы. Впрочем, неприятным моментом стало то, что «урезанные» дивиденды начнут выплачиваться уже по итогам 2021 г.

Долговая нагрузка

Для строительства ветропарков и реализации проектов по программе модернизации тепловой генерации (ДМП-2) компании придется повысить долг до 2022 г. на 23,8 млрд руб. Предполагается, что долговая нагрузка достигнет пика в 2021 г. и составит 3,4х по Net Debt/EBITDA.

Позитивные моменты

Высокая операционная рентабельность проектов ВИЭ

В рамках презентации менеджмент озвучил и оптимистичные моменты новой стратегии. Так, в 2022 г. 0,3 ГВт ВИЭ (это 5% от всей установленной мощности Энел Россия) будут обеспечивать до 43% от всей EBITDA компании. Такое соотношение характерно для возобновляемых источников из-за отсутствия затрат на топливо и экономию на сопутствующих издержках, в том числе экологического плана. Первые проекты планируется ввести в 2021 г.

Большая предсказуемость затрат

Результаты компании будут более предсказуемыми ввиду снижения влияния цен на топливо в структуре валовой прибыли. В компании указывают на низкий прирост постоянных затрат в результате трансформации. Несмотря на то, что новые проекты ВИЭ в 2021 г. будут приносить более трети EBITDA, постоянные ежегодные затраты превысят уровень 2021 г. (без учета РГРЭС) всего на 2–3%. Причем, согласно прогнозу, это небольшое увеличение будет происходить преимущественно из-за роста затрат на персонал.

Программа ДПМ для ВИЭ

Государство поддерживает инвестиции в зеленые технологии генерации электроэнергии через гарантированный возврат капзатрат на проекты через повышенные платежи ДМП. Согласно программе, окупаемость проектов рассчитана на 15 лет с базовой доходностью 12% годовых с корректировкой на доходность ОФЗ.

Первая программа рассчитана на сроки ввода проектов в 2014–2024 гг. Энел планирует ввести в эксплуатацию еще 0,1ГВт мощностей на ВИЭ после 2022 г. Между тем в РФ стартует программа ДПМ ВИЭ 2.0, ориентированная на сроки ввода 2025–2035 гг. Компания может принять участие в конкурсном отборе проектов в дальнейшем.

Прогноз роста EBITDA после 2022

В Энел прогнозируют среднегодовой рост EBITDA после 2022 г. на уровне 3,3 млрд руб., или около 24% в год. Из них примерно 1,1 млрд придется на проекты ВИЭ, около 2,2 млрд на проекты модернизации тепловой мощности по программе ДПМ-2. Однако горизонт прогнозного роста EBITDA компания не представила.

Вывод

Трансформация компании с переводом части генерации на ВИЭ приведет к временному, но существенному снижению дохода инвесторов, получаемого в виде дивидендов. По прогнозам компании, на горизонте трех лет также будет наблюдаться снижение прибыли и EBITDA (с учетом РГРЭС). Основывающиеся на прибыли и EBITDA мультипликаторы могут вырасти, что в совокупности с падением дивидендов на 42% снизит привлекательность бумаги на горизонте 1–2 лет.

По прогнозам Энел Россия, долговая нагрузка должна пройти пик в 2021 г. EBITDA в 2022 г. может вырасти на 45% г/г, а среднегодовые темпы роста показателя после периода трансформации могут составить около 24% г/г. В 2021 г. компания может пересмотреть дивидендную политику. В Энел заявили, что после переходного периода в планах есть возврат к предыдущему формату дивполитики.

За счет снижения на 10% после публикации стратегии бумаги откатились к более справедливым фундаментальным значениям. Форвардная дивдоходность составляет 7,8%. Не исключаем, что в среднесрочной перспективе волатильность в акциях Энел Россия может заметно снизиться. Бумаги могут оцениваться с точки зрения альтернативы долговым инструментам с фиксированной доходностью. Трехлетняя привязка к дивидендам в 8 коп. делает акции чувствительными к падению/росту рублевых ставок.

Возможно, бумаги могут быть интересны лишь консервативным долгосрочным инвесторам с горизонтом от 3–4 лет, то есть до момента, когда EBITDA компании начнет более устойчиво расти.

При этом в перспективе года допускаем, что котировки могут временно опускаться в район 0,85–0,95 руб., ведь на рынке и даже в секторе генерации есть акции с более привлекательной дивдоходностью. Возврат интереса инвесторов возможен в 2021 г.

БКС Брокер

Что там с Рефтинской ГРЭС

Начну с того, что Энел Россия свою РГРЭС продает уже 3 года кряду. В разное время его хотели купить Россети, китайские компании, какие-то японцы. Но в итоге продажа состоялась в пользу Сибирской генерирующей компании (СГК).

Энел оценивала Рефтинскую ГРЭС в 27 млрд рублей, но продажа была произведена по самой низкой границе – за 21 млрд. Это стало самой дешевой сделкой в истории энергетики.

Рефтинка – крупнейшая угольная электростанция во всей России. Она вырабатывала почти половину всей энергии, которую поставлял Энел. Фактически, это половина всего бизнеса компании.

А вот еще интересная статья: Дивиденды ВТБ в 2021 году: стоит ли покупать акции госбанка?

Помните, выше я писал, что Энел Россия взяла курс на зеленую генерацию? Планируется, что новые ветряки будут вырабатывать 291 МВт энергии. Так вот, одна только Рефтинская ГРЭС вырабатывает 3800 МВт, т.е. более чем в 10 раз больше. При этом на постройку парков будет затрачено 29,5 млрд рублей, а за продажу ГРЭС выручен только 21 млрд. Понимаете, в чем соль ситуации?

Энел теряет значительную долю установленной мощности и будет вынужден генерировать меньше энергии за большие деньги. Вот такая загогулина.

Что будет с деньгами Рефтинской ГРЭС? Энел не афиширует этого. Но реальных вариантов развития событий, на мой взгляд, всего три:

- самый вероятный – Энел закроет свои долги;

- тоже вероятный – компания инвестирует эти деньги в постройку ветропарков;

- менее вероятный – акционеры получат промежуточные (или годовые) выплаты в большем объеме, т.е. Энел поделится долей от продажи актива.

С точки зрения экономики, самый благоприятный для Энела – первый вариант. Можно закрыть дорогие долги и взять новые, более дешевые кредиты. Если же расплатиться с акционерами, то компании придется увеличивать свою долговую нагрузку.

В любом случае нужно следить за сделкой и тем, что планируется сделать по ее итогам. Закрытие сделки с СГК будет произведено в течение 1,5 лет.

Важный момент: после совершения такой крупной сделки по продаже актива Энел должен будет выставить оферту тем акционерам, которые не согласны с таким решением эмитента. Они смогут продать акции компании по определенной цене – чаще всего берется средневзвешенная цена за последние полгода (сейчас это – 1,02 рубля). Если вы уже обладатель акций Энела и цена вас не устраивает, то после объявления оферты вы сможете их продать по указанной стоимости.

Как и где купить акции Энела

Но если даже продажа Энелом Рефтинской ГРЭС и снижение будущих дивидендных выплат вас не испугало, и вы твердо вознамерились купить акции компании, то вот вам небольшая инструкция.

Акции Энела торгуются на Мосбирже под тикером ENRU. Они продаются лотами, в одном лоте – 1000 акций компании. Минимальная цена покупки по текущим котировкам – 1147,5 рублей.

Реестр акционеров закрывается 8 июля. С учетом режима торгов Т+2 и выходных дней, последняя дата для покупки – 4 июля.

Учтите, что с дивидендов нужно будет заплатить налог 13%. Вместо 0,1415 рублей с одной акции по факту на руки вы получите 0,1231 (или 123,1 рубль с одного лота).

А вот еще интересная статья: Что такое байбек (buyback) и как на нем заработать инвестору?

Купить акции Энела можно через любого брокера, в том числе Тинькофф Инвестиции.

Глава «Энел Россия»: Россия обладает огромным потенциалом в области «зеленой» энергии

Глава «Энел Россия» Карло Палашано рассказал в интервью ТАСС на Восточном экономическом форуме о том, какой он видит компанию после завершения продажи крупнейшего актива компании — Рефтинской ГРЭС — и на каких проектах «Энел Россия» сделает акцент в будущем.

— Когда «Энел Россия» подготовит и раскроет стратегию развития компании после продажи Рефтинской ГРЭС, обеспечивающей более 40% выработки компании в России? Какие ключевые элементы будут в ней отражены?

— Компания планирует представить обновленный стратегический план с основными направлениями деятельности этой зимой. Мы также поделимся своими планами относительно дальнейшего развития компании в России, включая ход реализации наших проектов в сфере возобновляемых источников энергии — как ранее существующих, так и выигранных в этом году, а также этапы модернизации тепловой генерации.

— Ранее «Энел Россия» отмечала, что продажа Рефтинской ГРЭС приведет к снижению EBITDA компании, а какое значение продажа актива окажет на другие финансовые показатели — выручку, прибыль? В какие сроки планируется компенсировать это снижение?

— Влияние продажи Рефтинской ГРЭС на выручку и прибыль будет отражено в нашем обновленном стратегическом плане, о котором я уже говорил ранее. Мы рассчитываем компенсировать снижение с помощью имеющихся проектов в сфере ветрогенерации и модернизации. И, что немаловажно, достигаемый финансовый результат будет следующего характера: прежде всего, он будет регулируемым, с ограниченной подверженностью рыночному риску. Также мы считаем, что показатель EBITDA, полученный за счет выработки электроэнергии посредством газовых блоков и объектов ВИЭ, должен иметь более высокую оценку с точки зрения рыночных мультипликаторов, по сравнению с углем. Кроме того, мы также открыты для дальнейших инвестиционных возможностей, которые позволят компенсировать окончание программы ДПМ для тепловой генерации в 2021 году.

— Этого можно будет добиться только за счет ввода строящихся ветропарков? Или «Энел Россия» рассматривает еще какие-то направления работы в России, например, проекты по цифровизации электросетей?

— На данный момент компания сосредоточена на строительстве ветроэлектростанций и расширении своего портфеля в сфере ВИЭ. Кроме того, компания уже получила право на реализацию одного проекта в рамках модернизации тепловой генерации по итогам первого конкурентного отбора на 2022–2024 годы. На данный момент мы рассматриваем эти инвестиционные возможности как наиболее привлекательные. Что касается цифровизации сетей, то группа Enel ведет очень активную работу в этой области и работает над рядом совместных проектов с ПАО «Россети».

— За счет чего «Энел Россия» будет обеспечивать выплату дивидендов до 2022 года, пока еще не введены первые ветропарки, которые должны компенсировать выпадающие доходы после продажи Рефтинской ГРЭС, и необходимые инвестиции на реализацию проектов по тепловой модернизации и ВИЭ? Есть ли риски резкого снижения дивидендных выплат на этот период?

— Как вам известно, в этом году мы распределили 65% от нашей чистой прибыли на выплату дивидендов за 2021 год, обеспечив одну из самых высоких дивидендных доходностей в секторе. Также мы подтвердили приверженность действовать в интересах наших акционеров благодаря долгосрочному устойчивому развитию компании. Что касается дивидендных планов на предстоящие годы, то вся информация будет раскрыта в предстоящем стратегическом плане.

— Не планирует ли «Энел Россия» продажу газовых станций в России вслед за Рефтинской ГРЭС?

— Сейчас мы занимаемся продажей нашего угольного актива Рефтинской ГРЭС, а все остальные станции останутся в нашем портфеле активов, о чем ранее говорил генеральный директор группы Enel господин Стараче.

— До какого уровня «Энел Россия» планирует довести долю ветропарков в России в рамках перехода на безуглеродную энергетику?

— Россия обладает огромным потенциалом в области возобновляемых источников энергии. Сейчас мы полностью сосредоточены на накоплении опыта строительства наших первых ветропарков в нескольких регионах России. Мы уверены, что данный опыт вместе с широкой экспертизой компании Enel Green Power, подразделения группы Enel по возобновляемой энергетике и мирового лидера в области ВИЭ, поможет нам расти дальше. Мы начали с двух проектов 201 МВт и 90 МВт, а с июня 2021 года добавили к ним еще один проект ветрогенерации мощностью 70 МВт. Таким образом, наша цель — наращивать объемы и оценивать появляющиеся интересные рыночные возможности для дальнейшей их реализации.

— Видите ли вы целесообразность развития возобновляемой энергетики в России в случае, если условия поддержки таких проектов будут существенно изменены правительством страны при формировании новой программы ДПМ ВИЭ или вовсе отменены? При каких условиях строительство новых ветропарков будет экономически целесообразно?

— Прежде всего, мы приветствуем намерение правительства создать новую отрасль в энергетическом секторе России и уже сейчас можем сказать, что развитию возобновляемой энергетики в России дан успешный старт. Поскольку это была совершенно новая отрасль для России, то все нужно было начинать с нуля. Найти нужных игроков, установить соответствующие правила, привлечь производителей и инвесторов с помощью специальной инвестиционной программы. Результаты первой программы были достигнуты, и теперь пришло время подумать, как ее продолжать. Безусловно, правительство может пересмотреть некоторые параметры, и мы не ожидаем, что программа будет такой же, как и в начале, поскольку рынок уже существует. Однако мы намереваемся и далее следить за представленными в рамках тендера и его правил проектами, так как развитие возобновляемых источников энергии имеет стратегическую привлекательность для нас.

Беседовала Ольга Дедяева

Так стоит ли брать?

Таким образом, на мой взгляд, покупка Энел Россия под дивиденды в 2021 году – не такая уж и хорошая идея. Конечно, можно рассчитывать на спецдивиденды в связи с продажей Рефтинской ГРЭС, но я бы не стал на это сильно надеяться. Эти деньги можно применить и по-другому. И, возможно, стоит применить по-другому.

А вот в году 2020-2021 к акциям можно присмотреться. Тогда сделка по продаже ГРЭС будет закрыта, ветропарки будут введены в эксплуатацию и начнут приносить прибыль, а котировки компании будут значительно ниже. Вот тогда после тщательной оценки их можно будет подобрать.

Но – это всё мое мнение, а не инвестиционная рекомендация. Вкладывать или нет сейчас в Энел – решайте сами. Удачи, и да пребудут с вами дивиденды!

Оцените статью

[Общее число голосов: Средняя оценка: ]

Прогнозы

Компания прогнозирует увеличение чистой прибыли в период с 2021 года по 2023 год на уровне 15% в год — с 3 млрд до 3,9 млрд руб. Ежегодный прирост показателя EBITDA составит около 29% — с 7,5 млрд до 12,4 млрд руб. соответственно, говорится в презентации стратегии группы.

В «Энел Россия» также ожидают увеличения чистого долга компании в 2020-2023 годах на 25,6 млрд руб. — до 42,2 млрд руб., а коэффициент чистый долг/EBITDA, согласно материалам, вырастет вдвое — до 3,4x.

Чистый долг продолжит постепенно увеличиваться по мере инвестирования в текущие проекты и достигнет примерно 42,2 млрд руб. в 2023 году. Наибольший рост запланирован на 2021 год, когда чистый долг вырастет до 30,5 млрд руб., в основном по причине необходимости ускорения инвестиций для поддержки трансформации бизнес-портфеля компании.

Отпуск электроэнергии в 2021 году планируется на уровне 18,6 ТВт ч с последующим увеличением до 18,7 ТВт ч в 2023 году.

В пресс-релизе о «применила сдержанные оценки в части полезного отпуска электроэнергии газовыми электростанциями с постепенным увеличением отпуска ветроэнергетическими установками после их ввода в эксплуатацию».