Дивидендная политика

Корпоративная политика в вопросе начисления дивидендов в компании Лукойл устанавливает минимальный уровень дивидендов в размере 25 % от чистой прибыли по МСФО.

При этом Лукойл придерживается идеи увеличения дивидендов каждого последующего года на размер, превышающий рублевую инфляцию в отчетном периоде. И организация с этим прекрасно справляется, непрерывно увеличивая дивидендные потоки уже на протяжении 20 лет.

А в последние годы Лукойл увеличивает выплаты на размер, в разы превышающий уровень инфляции. Так, в 2017-м сумма распределяемой прибыли увеличилась на 10 %, а в 2018-м – на 16 %.

Периодичность дивидендных выплат, как правило, формируется из двух начислений, промежуточных, за 9 месяцев, и итогового годового дивиденда.

О компании Лукойл

Уверен, что Лукойл в особом представлении не нуждается, но всё же немного расскажу.

Лукойл – одна из крупнейших российских вертикально-интегрированных нефтяных компаний. Она осуществляет разведку и разработку нефтегазовых месторождений, добывает и обрабатывает нефть, продает на внутреннем рынке и экспортирует за рубеж нефтепродукцию.

Компания возникла в 1991 году при объединении трех нефтедобывающих предприятий: Лангепаснефтегаз, Урайнефтегаз и Когалымнефтегаз. Из первых трех букв этих (нефть по-английски) и было образовано название Лукойл.

Основная штаб-квартира компании находится в Москве, североамериканская штаб-квартира – в пригороде Нью-Йорка Ист-Мэдоу.

Президентом и «лицом» Лукойла является Вагит Алекперов.

Компания Лукойл, кроме нефтедобычи и заправок, известна 4 вещами:

- компетентным менеджментом (у Лукойла одна из лучших корпоративных компаний на российском рынке);

- постоянно растущей прибылью;

- стабильной дивидендной историей – Лукойл платит дивиденды уже 20 лет и беспрестанно увеличивает их размер, являясь одним из немногих российских дивидендных аристократов;

- масштабной программой байбека, запущенной еще в 2021 году (по данным Интерфакса, за это время на выкуп потрачено порядка 2,5 млрд долларов, что составляет 4,32% бумаг.

Регулярные дивиденды, грамотные действия руководства (особенно в непростые годы), высокая ликвидность акций и постоянная поддержка котировок с помощью байбека сделали Лукойл любимой голубой фишкой не только среди российских инвесторов, но и зарубежных.

Посмотрите, как менялся размер дивидендов Лукойла по годам.

Основным акционером Лукойла является ее президент Вагит Алекперов. После погашения выкупленных в ходе байбека акций его доля увеличилась до 27,33%.

Второй крупнейший акционер – заместитель президента Леонид Федун, у него в собственности 10,26% акций.

Топ-менеджменту принадлежит еще порядка 0,5% акций.

Всё остальное – т.е. примерно 61,91% – находится в свободном обращении. Да, Лукойл – одна из редких публичных российских компаний, фри-флоат которых больше 50%.

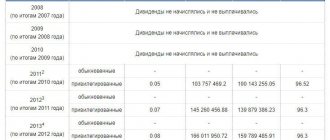

Все дивиденды компании за последние 10 лет

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | 1 июл 2021 | 5 июл 2021 | 12M 2020 | 213 ₽ | 3,56% | 19 июл 2021 | |

| 2019 | 16 дек 2020 | 18 дек 2020 | 9M 2020 | 46 ₽ | 0,89% | 1 янв 2021 | |

| 2018 | 8 июл 2020 | 10 июл 2020 | 12M 2019 | 350 ₽ | 6,41% | 24 июл 2020 | |

| 2018 | 18 дек 2019 | 20 дек 2019 | 9M 2019 | 192 ₽ | 3,07% | 3 янв 2020 | |

| 2017 | 5 июл 2019 | 9 июл 2019 | 12M 2018 | 155 ₽ | 2,84% | 23 июл 2019 | |

| 2017 | 19 дек 2018 | 21 дек 2018 | 9M 2018 | 95 ₽ | 1,93% | 4 янв 2019 | |

| 2016 | 9 июл 2018 | 11 июл 2018 | 12M 2017 | 130 ₽ | 2,92% | 25 июл 2018 | |

| 2016 | 20 дек 2017 | 22 дек 2017 | 9M 2017 | 85 ₽ | 2,52% | 5 янв 2018 | |

| 2015 | 6 июл 2017 | 10 июл 2017 | 12M 2016 | 120 ₽ | 4,02% | 24 июл 2017 | |

| 2015 | 21 дек 2016 | 23 дек 2016 | 9M 2016 | 75 ₽ | 2,18% | 6 янв 2017 | |

| 2014 | 8 июл 2016 | 12 июл 2016 | 12M 2015 | 112 ₽ | 4,02% | 26 июл 2016 | |

| 2014 | 22 дек 2015 | 24 дек 2015 | 9M 2015 | 65 ₽ | 2,79% | 7 янв 2016 | |

| 2013 | 10 июл 2015 | 14 июл 2015 | 12M 2014 | 94 ₽ | 3,81% | 28 июл 2015 | |

| 2012 | 24 дек 2014 | 26 дек 2014 | 9M 2014 | 60 ₽ | 2,68% | 9 янв 2015 | |

| 2012 | 11 июл 2014 | 15 июл 2014 | 12M 2013 | 60 ₽ | 2,85% | 29 июл 2014 | |

| 2012 | 15 авг 2013 | 15 авг 2013 | 6M 2013 | 50 ₽ | 2,57% | 29 авг 2013 | |

| 2011 | 13 мая 2013 | 13 мая 2013 | 12M 2012 | 50 ₽ | 2,44% | 27 мая 2013 | |

| 2010 | 12 ноя 2012 | 12 ноя 2012 | 6M 2012 | 40 ₽ | 2,08% | 26 ноя 2012 | |

| 2009 | 11 мая 2012 | 11 мая 2012 | 12M 2011 | 75 ₽ | 4,32% | 25 мая 2012 | |

| 2008 | 6 мая 2011 | 6 мая 2011 | 12M 2010 | 59 ₽ | 3,17% | 20 мая 2011 | |

| 2007 | 7 мая 2010 | 7 мая 2010 | 12M 2009 | 52 ₽ | 3,25% | 21 мая 2010 | |

| 2006 | 8 мая 2009 | 8 мая 2009 | 12M 2008 | 50 ₽ | 3,06% | 22 мая 2009 | |

| 2005 | 8 мая 2008 | 8 мая 2008 | 12M 2007 | 42 ₽ | 1,76% | 22 мая 2008 |

Когда выплатят дивиденды в 2021 году

Дата фиксации реестра для попадания в список акционеров, претендующих на получение дивидендных выплат по акциям Лукойла за отчетный 2021 г., установлена на 09.07.2019.

На деле, чтобы получить средства на свой счет, необходимо купить ЦБ Лукойла за 2 рабочих дня до установленной даты, так как Мосбиржа работает в режиме «Т + 2». Т. е., чтобы получить дивиденды, следует быть владельцем бумаг по состоянию на закрытие рыночных торгов, в так называемую дату отсечки под дивиденды – 05.07.2019 г.

Предположительная дата утверждения списка акционеров для получения дивидендов по итогам 9 мес. 2021, вероятно, будет установлена на 20–25 декабря 2021 г.

Лукойл. Считаем дивиденды, оцениваем перспективы

Лукойл 16 октября объявил рекомендации по промежуточным дивидендам, сообщил о намерении погасить часть акций, а также представил принципы новой дивидендной политики. Разбираемся, как от этих нововведений изменился инвестиционный кейс Лукойла.

Дивидендная политика и промежуточные дивиденды

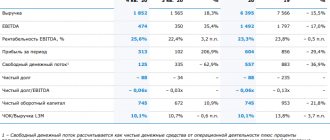

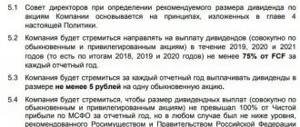

Лукойл представил новые принципы дивидендной политики, согласно которым компания намерена направлять на дивиденды не менее 100% от скорректированного свободного денежного потока.

Вот принципы новой дивполитики:

Общая сумма дивидендов по размещенным акциям компании за вычетом акций, принадлежащих организациям группы Лукойл, составляет не менее 100% от скорректированного свободного денежного потока (FCF) компании.

Скорректированный свободный денежный поток рассчитывается по данным консолидированной финансовой отчетности, подготовленной в соответствии с МСФО, и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций Лукойла.

Дивиденд на одну обыкновенную акцию округляется до цифры, кратной одному российскому рублю.

Дивиденды выплачиваются дважды в год, при этом размер промежуточного дивиденда рассчитывается по данным консолидированной финансовой отчетности за 6 месяцев.

Новая дивидендная политика означает привязку дивидендной базы компании к свободному денежному потоку. Это позитивный момент для акционеров, так как Лукойл обеспечивает самый высокий размер доходности FCF (это FCF на акцию к цене бумаги) среди российских нефтяников. В каком-то смысле этот показатель отражает, какая дивдоходность была бы у нефтегазовых компаний, если бы они платили 100% от FCF на дивиденды.

Важно отметить, что Лукойл в новой дивидендной политике использует скорректированный денежный поток. Самая большая статья для корректировки — проводимый buyback. По итогам 2018 г. компания потратила на обратный выкуп 10,8 % от FCF, а за I полугодие 2021 г. 18,6%. Это означает, что чем выше объемы проводимого buyback, тем ниже ожидаемые дивиденды и наоборот.

Еще одно важное изменение — компания решила полностью отказаться от действовавшей ранее дивполитики. Это значит, что о ежегодной индексации дивидендов менее чем на уровень инфляции уже речи не идет. То есть положение Лукойла как «дивидендного аристократа» на длинной дистанции теперь будет под угрозой, вероятно. Впрочем, это не является негативным моментом, так как выплаты вырастут уже в этом году, что радует инвесторов.

Какие дивиденды ждать по итогам 2021 года

Первые дивиденды в рамках новой дивидендной политики Лукойл собирается выплатить уже в декабре 2021 г. Совет директоров предложил выплатить 192 руб. на одну акцию в качестве промежуточных дивидендов. Дата закрытия реестра на получение выплат — 20 декабря 2021 г.

Размер выплат при одобрении акционерами вырастет в два раза относительно дивидендов за 9 месяцев 2021 г., подняв дивдоходность промежуточных выплат примерно до 3,4%. Всего на дивиденды будет направлено 133 млрд руб., что составляет 100% от скорректированного свободного денежного потока.

По нашим оценкам, дивиденды за II полугодие 2021 г. могут составить около 290 руб. на акцию. В таком сценарии совокупные дивиденды компании за весь 2021 г. достигнут 482 руб. на бумагу, а дивидендная доходность акций Лукойла за 2021 г. может достичь 8-8,5% по итогам года.

Здесь стоит учитывать, что размер дивидендов за II полугодие будет сильно зависеть от интенсивности проводимого buyback. Если обратный выкуп будет проходить с опережением графика, то расчетные дивиденды могут быть ниже.

Таким образом компания намеревается распределять практически весь свободный денежный поток путем проведения обратного выкупа и дивидендов. По итогам I полугодия 2021 г. FCF Лукойла составил 308 млрд руб., из которых на программу обратного выкупа (начавшуюся в прошлом году) за I полугодие 2021 г. было потрачено около 133,6 млрд руб. Еще 131,2 млрд руб. компания намеревается выплатить в виде промежуточных дивидендов. Это означает, что акционеры через buyback и дивиденды за I полугодие получили около 387 руб. на акцию или 86% от FCF. То есть часть распределена напрямую в виде выплат, а часть за счет погашения акционерного капитала, путем увеличения фактического веса одной акции.

Проще говоря, если бы Лукойл не проводил buyback в I полугодии, а просто выплатил бы все на дивиденды, то акционеры получили бы 387 руб. на акцию.

О buyback

Менеджмент компании отметил, что теперь дивиденды станут приоритетом в распределении капитала, а выкупать акции Лукойл намерен только при выгодном рынке. При этом платить дивиденды с помощью заемных средств не планируется. Это позволяет предположить, что выкуп акций с рынка не будет проводиться с опережением графика, как это было в прошлый раз.

Также это означает, что компания не станет тратить деньги на обратный выкуп постоянно, а будет подходить к этому вопросу более гибко. К примеру, активность buyback может возрастать при снижении котировок и замедляться при их росте.

Еще одна интересная особенность, которая вытекает из заявления менеджмента — участники рынка будут понимать, когда по мнению компании цена акций достигает справедливых уровней.

К примеру, компания сообщает, что на прошлой неделе выкупала акции по 5 700 руб. за бумагу, а на следующей неделе, когда цена достигла, к примеру, 5 800 руб. обратный выкуп уже не проводился. Это будет сигналом для инвесторов, что Лукойл оценивает справедливую стоимость бумаг где-то между 5 700 руб. и 5 800 руб. В такой ситуации волатильность в акциях может значительно снизиться. При подъеме к 5800 трейдеры могут с большей активностью продавать.

Гашение акций

Совет директоров рекомендовал внеочередному общему собранию акционеров принять решение об уменьшении уставного капитала путем приобретения части размещенных акций в целях сокращения их общего количества.

Уменьшение уставного капитала позитивно для акционеров компании и означает, что количество акций уменьшается, приводя к увеличению размера чистой прибыли или FCF на акцию. Из этого следует, что компания может увеличивать размер дивиденда даже при стабильном FCF.

Ранее Лукойл уже сокращал капитал по такой же схеме. Тогда компания намеревалась погасить квазиказначейский пакет акций и параллельно выставила оферту акционерам. Единственными отличиями можно отметить сокращение размера погашаемого пакета с 35 млн акций раз до 25 млн сейчас, а также изменение цены приобретения бумаг. Если по итогам предыдущего гашения компания выставляла оферту по 5450 руб. за акцию (что оказалось выше рыночной стоимости бумаг), то сейчас выкуп предлагается провести по 5300 руб. за бумагу. Эта цена находится ниже рыночной оценки акций, а значит, что если котировки не опустятся на период оферты к 5300 руб., то объем предложения будет сформирован преимущественно квазиказначейскими бумагами.

Если принять во внимание, что Лукойл не выплачивает дивиденды по квазиказначейскому пакету, то по сути погашение акций как будто уже произошло.

Резюме

Нововведения Лукойла должны позитивно отразиться на котировках компании в средне- и долгосрочной перспективе. Новая дивидендная политика обеспечивает большую гибкость в вопросе дивидендов, при этом увеличивая доходность для акционеров. Компания обозначила намерение тратить практически весь получаемый свободный денежный поток на акционеров либо через buyback, либо через дивиденды.

Дивидендная доходность Лукойла по итогам 2021 г. может вырасти до 8-8,5% по цене 5 700 руб. за бумагу. За 2021 г. аналогичный показатель к среднегодовой цене составлял около 5,8%. Увеличение очень масштабное, если принять во внимание, что котировки к текущему моменту прибавили более 30%.

Все это дает предпосылки считать, что акции компании при благоприятном внешнем фоне вполне способны подняться выше 6 000 руб. в среднесрочной перспективе.

Читайте лучшие материалы БКС Экспресс в Telegram

БКС Брокер

Доходность акций

В качестве базового значения возьму предполагаемую цену покупки обыкновенных акций Лукойла, равную 5200 рублям. Тогда LTM-доходность (Last Twelve Months) за последний год составляет: (95 + 155)/5200 = 4,8 % без учета выплаты налогов или 4,18 % с учетом удержанного НДФЛ.

Если рассчитывать доходность, учитывая прогнозный дивиденд за 9 мес. 2021 г., тогда получатся следующие цифры: (155 + 110)/5200 = 5,1 % без учета налогов или 4,4 % с учетом выплаченного НДФЛ.

Сроки выплаты

Для начала следует определить, когда компания выплачивает дивиденды.

Это может быть:

- Раз в квартал;

- По полугодиям;

- Раз в год.

Ежеквартальные и полугодовые дивиденды называют еще промежуточными. Порядок, в котором выплачиваются проценты от дохода, зависит от типа акций.

Если это привилегированные ценные бумаги, то их держатель имеет преимущество в получении денег перед обыкновенными акциями. Но при этом и владельцы привилегированных акций получают доход в определенной последовательности.

Порядок выплаты состоит в следующем:

- Первыми получают свои проценты с прибыли те владельцы, у которых есть полное преимущество в этом;

- Далее идет выплата по кумулятивным ценным бумагам. То есть по тем акциям, по которым выплат не было или они были частичными;

- После происходит уплата процентов по акциям, у которых величина доходности прописана в уставе компании;

- Следующими получают проценты держатели ценных бумах, в которых размер дивидендов не определен;

- Последними получают доход владельцы обычных акций.

Сроки таких выплат также установлены.

Они могут быть:

- Прописаны в уставе организации;

- Прописаны на общем собрании владельцев акций;

- Законодательно установлены: не больше 10 дней для номинального держателя и не больше 25 дней для других лиц из реестра владельцев ценных бумаг.

Как приобрести акции и получать дивиденды

Акции Лукойла котируются на Московской бирже и обладают высокой ликвидностью, поэтому лучше всего приобретать бумаги через одного из российских брокеров.

Лучшие брокеры

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Здесь можно посмотреть список лучших российских брокеров, предоставляющих доступ на фондовый рынок. Это крупнейшие представители, которые отличаются приемлемыми комиссиями, высоким сервисом и отличной надежностью.

Прогноз

Прогноз по поводу состояния прибыли Лукойла скорее позитивный. Обширного повышения не гарантировано, но тем не менее, рост рублевых дивидендов – это уже не бывалое событие на рынке нефти и газа.

К тому же история выплат процентов в Лукойле говорит о том, что принципы дивидендной политики реализуются в полном объеме. Хотя замедляющийся процесс инфляции в России может ограничить процесс выплаты прибыли с доходности предприятия, многие компании и нынешние акционеры поддерживают политику Лукойла повышать процент прибыли от ценных бумаг.

Примерный прогноз выплат и изменение дивидендов представлен тут.

Предупреждение о Форекс и БО

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Бинарные опционы не имеют никакого отношения к фондовому рынку. По своей сути БО очень похожи на онлайн-казино, где клиенту предлагается сделать ставку в стиле «пан или пропал».

На деле здесь не происходит реальных сделок, а представители бинарщиков стремятся выиграть у своих клиентов, используя принципы выставления неравных коэффициентов на активы, благодаря чему формируют на стороне игроков отрицательное математическое ожидание в их ставках.

Форекс – это внебиржевой валютный рынок. Он также не относится к фондовому рынку, и купить акции через услуги форекс-дилера не получится.

Что по минусам?

Во-первых, падение цен на нефть не обойдет и Лукойл. Скорее всего, его выручка и чистая прибыль снизятся, и это непременно отразится на дивидендах. С другой стороны, если Лукойл не будет сокращать инвестпрограмму (точнее, будет использовать для этого дивиденды руководителей), то он может даже получить хорошие активы в собственность – и даже временно снижение выручки не будет воспринято негативно.

Во-вторых, упорно циркулируют слухи, что Лукойл к своим рукам хочет прибрать то ли Роснефть, то ли Сургутнефтегаз, то ли Газпром. Не думаю, что они обоснованы. Но free-float выше 50% дает теоретическую возможность прибрать компанию к рукам, скупив все акции у миноритариев. И когда кто-то покупает крупный пакет акций, соответствующие слухи активизируются.

В-третьих, в Лукойле многое зависит от личностей Федуна и Алекперова. Если они уйдут из компании, то она может лишиться ведущих позиций.

А вот еще интересная статья: Обзор рынка инноваций и инвестиций Мосбиржи: стоит ли брать акции высокотехнологичных компаний

Но второй и третий минус – это всё-таки сова, натянутая на глобус. А вот первый минус – вполне реальный негативный фактор. И как с ними справится менеджмент, покажет, насколько сильный и конкурентоспособный Лукойл на самом деле.

Будете ли вы покупать акции Лукойла?

- Да, обязательно 69%, 46 голосов

46 голосов 69%46 голосов — 69% из всех голосов

- Держу и постепенно докупаю 25%, 17 голосов

17 голосов 25%

17 голосов — 25% из всех голосов

- Нет 4%, 3 голоса

3 голоса 4%

3 голоса — 4% из всех голосов

- Нет, постепенно продаю 1%, 1 голос

1 голос 1%

1 голос — 1% из всех голосов

Всего голосов: 67

21.05.2020

Таким образом, на мой взгляд, Лукойл – одна из самых отличных акций российского фондового рынка, причем с какой стороны ни посмотри. Компания интенсивно растет и платит щедрые дивиденды, напоминая своими действиями как классических дивидендных аристократов (таких как Microsoft), так и растущие акции (типа Apple или Google). Действия менеджмента в кризис показывают, что он (менеджмент) действительно заботится о компании и не бросит ее в сложной ситуации. Это вселяет уверенность во всех миноритариев.

Лично я увеличил позиции в Лукойле, причем еще до того, как компания объявила дивиденды за 2021 год. И, похоже, не прогадал. А вы что думаете по этому поводу? Пишите в комментариях! Удачи, и да пребудут с вами дивиденды!

Оцените статью

[Общее число голосов: 1 Средняя оценка: 5]