Держатели привилегированных акций «Мечела» ждут октября. В августе компания не выплатила дивиденды по префам, так как находится под действием моратория на банкротство, который в октябре заканчивается. Пока же компания спешно пытается решить финансовые проблемы: так, «Мечел» воспользовался господдержкой и взял в августе кредит на пять миллиардов рублей в рамках помощи системообразующим мероприятиям, став первым в своем секторе, кто на это решился. Кредит пойдет на пополнение оборотных средств, однако еще больше увеличит долговую нагрузку компании, которую та попросту не успевает переварить. В апреле этого года уже было подписано соглашение о реструктуризации долга с Газпромбанком и ВТБ, продлевающее срок погашения долгов «Мечела» на семь лет с возможностью растянуть выплаты еще на три года.

Огромный (427 млрд рублей на конец 2021 года) долг «Мечела» сформировался в основном еще в середине 2000-х. Такие активы группы, как «Ижсталь», Московский коксогазовый завод, Южно-Кузбасская ГРЭС, «Кузбассэнергосбыт», Братский завод ферросплавов и ряд других недешевых покупок, были приобретены на заемные деньги. Причем кредиты брались валютные. Напомним, в 2004 году «Мечел» вышел на Нью-Йоркскую фондовую биржу, последующие несколько лет компания активно наращивала выпуск угля и железной руды за счет модернизации активов, а также повышала долю более дорогой продукции в выпуске. Но потом сырьевые рынки пошли на снижение, а за ними и рубль. Обслуживать валютные долги становилось все сложнее.

В последние годы долги «Мечела» хотя и снижаются, но недостаточно быстро. «Несмотря на продажу Эльгинского месторождения и снижение чистого долга компании на 22 процента, соотношение чистого долга к EBITDA остается на высоком уровне (6,9 в конце первого полугодия 2020-го против 7,5 в конце 2021 года). Для сравнения: аналогичный показатель у других российских сталелитейщиков под нашим покрытием колеблется от 0,16 до 1,7», — объясняет всю глубину «долгового карьера», в котором находится «Мечел», аналитик BCS Global Markets Артем Багдасарян.

Почему горно-металлургический гигант, один из крупнейших производителей коксующегося угля (контролирует 25% мощностей по обогащению в России), оказался в столь плачевном состоянии, из которого не видно выхода? По словам аналитика, дело в обвале цен на коксующийся уголь, который является существенной составляющей выручки и EBITDA компании. Высокая долговая нагрузка, в свою очередь, ведет к значительному снижению денежного потока, производимого «Мечелом», и недостаточным инвестициям в развитие. А масштабные проекты вроде Эльгинского месторождения, в теории способные помочь вылезти из долгов, на практике только затягивают группу в долговую яму.

Если дивиденды за 2021 год не выплатить, пакет основного акционера «Мечела» Игоря Зюзина станет меньше контрольного

НАИЛЬ ФАТТАХОВ/ТАСС

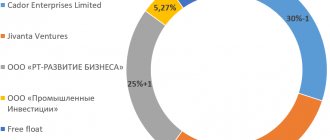

В итоге компания и ее владелец Игорь Зюзин (состояние в 2010 году — 6,4 млрд долларов, в 2019-м — менее 500 млн долларов по версии Forbes; вместе с семьей владеет 50,2-процентным пакетом «Мечела» и является председателем совета директоров) сейчас находятся в очень шатком положении. Мораторий на банкротство, с одной стороны, ее защищает и дает время, с другой — не позволяет выплатить дивиденды за 2021 год. А если дивиденды на префы не выплатить, то они получат право голоса.

Уставный капитал «Мечела» разделен на 416,27 млн обыкновенных и 138,75 млн привилегированных акций. Пакет Игоря Зюзина и его семьи даже несколько больше контрольного, однако если префы станут обычными, эта контрольная доля будет размыта.

«В случае невыплат по привилегированным акциям бумаги действительно станут голосующими до тех пор, пока накопленные дивиденды не будут выплачены акционерам в полном объеме. Структура голосующих акций в таком случае изменится следующим образом: доля Игоря Зюзина и его семьи (не владеют привилегированными акциями) снизится с 50,2 до 42 процентов, оставшаяся часть придется на миноритарных акционеров. Можно сказать, что контроль сохранится за председателем совета директоров», — описывает вероятное развитие событий аналитик УК «Открытие» Ирина Прохорова. Возможность такого события не столь велика, и это точно не катастрофа. Но Игорь Зюзин не для того столько бился за «Мечел», чтобы упустить контроль.

Дивидендная политика

Принята 20.01.2016. Принципы дивидендной политики:

- соответствие нормам российского законодательства;

- баланс интересов Мечела и интересов держателей акций;

- высокие стандарты корпоративного управления;

- увеличение дивидендов при росте чистой прибыли;

- прозрачность расчетов;

- рост инвестиционной привлекательности компании.

База для расчета дивидендов Мечела -– чистая прибыль. Доля, направляемая на выплаты по обыкновенным акциям, в Уставе не закреплена. Между держателями префов распределяют 20 % чистой прибыли. Если выплаты на одну АО больше, чем на одну АП, то дивиденды по префам должны быть увеличены.

Вопрос о целесообразности выплат по итогам отчетного периода рассматривается Комитетом по инвестициям и стратегическому планированию при совете директоров.

На основании его рекомендаций совет директоров рассматривает предложения генерального директора относительно направлений распределения чистой прибыли и устанавливает долю, направляемую на выплаты акционерам.

При этом учитывают:

- чистую прибыль;

- потребность Мечела в капитале;

- внешние макроэкономические показатели и внутренние негативные изменения, которые могут ухудшить показатели операционной деятельности.

На ГОСА держатели голосующих акций могут не согласиться с рекомендациями совета директоров или вовсе отказаться от выплат.

Что влияет на цену акций

На стоимость акций влияют индикаторы фундаментального анализа, результаты продаж, инсайдерская информация, прогнозы о компании, положение в российской и мировой экономике.

Перспективы компании

Перспективы развития во многом связаны с решением вопроса просроченной задолженности банкам. Без учета штрафных санкций на конец 2021 года эта сумма составляла почти 468 миллиардов рублей. За год сокращение долга произошло на 0,8 млрд. р. То есть фактически остался на этом же уровне, несмотря на удачный финансовый год для компании.

Аналитика и прогноз по бумаге

С точки зрения теханализа, рассмотрим дневной график Мечел. Источник — TradingView.

В конце сентября 2021 года два дня подряд прошли покупки на хороших объемах и появилась надежда на слом нисходящего тренда с отрисовкой максимумов выше летних. Но не случилось. Хитрые медведи оценили подарок и открыли новые короткие позиции. С того момента котировки снижаются четко вдоль линии сопротивления (красная линия).

На сегодня в очередной раз ее тестируют. Открывать даже среднесрочные лонги в ожидании роста довольно рискованно. До тех пор, пока не будет сломлен этот тренд от осени 2021 года. Плюс четким сигналом может выступить отрисовка быками хотя бы двух последовательных локальных максимумов. Пока картина на графике из серии «медведи на лесоповале».

Если рекомендации, с точки зрения технического анализа, — «продавать», то консенсус-прогноз аналитиков из инвестиционных структур дружно ратует за покупку акций компании. Прогнозная цена на весну 2021 года — от 79 р. (CitigroupInvestment) до 125 р. (БКС).

Факторы роста:

- Результаты работы за 2021 год превзошли ожидания. Прибыль составила больше 12 миллиардов рублей.

- Списание кредиторской задолженности в размере 17,5 миллиардов.

- Увеличение выплат в % отношении на одну акцию в привилегированных акциях. По результатам 2021 года размер дивиденда на 1 ценную бумагу может перевалить за 20 рублей.

Альтернатива в этой отрасли

Место Мечел относительно своих конкурентов. Из презентации компании за 2021 год.

Все дивиденды компании за последние 10 лет

Дивиденды по обычным акциям

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2011 | 22 мая 2012 | 22 мая 2012 | 12М 2011 | 8,06 ₽ | 3,99% | 5 июн 2012 | |

| 2010 | 20 апр 2011 | 20 апр 2011 | 12М 2010 | 8,73 ₽ | 1,07% | 4 мая 2011 | |

| 2009 | 24 мая 2010 | 24 мая 2010 | 12М 2009 | 1,09 ₽ | 0,16% | 7 июн 2010 | |

| 2008 | 4 июн 2009 | 4 июн 2009 | 12М 2008 | 5,53 ₽ | 1,87% | 18 июн 2009 | |

| 2007 | 4 июн 2008 | 4 июн 2008 | 12М 2007 | 26,38 ₽ | 18 июн 2008 |

Дивиденды по префам

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | 15 июл 2020 | 17 июл 2020 | 12М 2019 | 3,48 ₽ | 4,1% | 31 июл 2020 | |

| 2019 | 16 июл 2019 | 18 июл 2019 | 12М 2018 | 18,21 ₽ | 15,68% | 1 авг 2019 | |

| 2018 | 16 июл 2018 | 18 июл 2018 | 12М 2017 | 16,66 ₽ | 12,27% | 1 авг 2018 | |

| 2017 | 7 июл 2017 | 11 июл 2017 | 12М 2016 | 10,28 ₽ | 8,42% | 25 июл 2017 | |

| 2016 | 7 июл 2016 | 11 июл 2016 | 12М 2015 | 0,05 ₽ | 0,14% | 25 июл 2016 | |

| 2015 | 8 июл 2015 | 11 июл 2015 | 12М 2014 | 0,05 ₽ | 0,11% | 24 июл 2015 | |

| 2014 | 9 июл 2014 | 11 июл 2014 | 12М 2013 | 0,05 ₽ | 0,2% | 25 июл 2014 | |

| 2013 | 17 мая 2013 | 17 мая 2013 | 12М 2012 | 0,05 ₽ | 0,09% | 31 мая 2013 | |

| 2012 | 22 мая 2012 | 22 мая 2012 | 12М 2011 | 31,28 ₽ | 16,09% | 5 июн 2012 | |

| 2011 | 20 апр 2011 | 20 апр 2011 | 12М 2010 | 26,21 ₽ | 4 мая 2011 | ||

| 2010 | 24 мая 2010 | 24 мая 2010 | 12М 2009 | 3,29 ₽ | 7 июн 2010 | ||

| -1 | 4 июн 2009 | 4 июн 2009 | 12М 2008 | 50,55 ₽ | 18 июн 2009 |

Динамика курса за все время

Обыкновенные акции:

Привилегированные акции:

Рассмотрим изменение цены обычных акций компании с 2009 года.

В январе MTLR на ММВБ можно было купить за 120 рублей. Далее трехлетний бычий тренд с откатом летом 2010 года. Котировки показали исторический максимум цены акции 984 рубля ровно через три года после выхода на публичные торги — в январе 2011 года. Задумчиво нарисовав разворотную фигуру, в марте решительно развернулись вниз.

Безоткатное движение под горку продолжалось до осени 2014 и цены 20 рублей за акцию. Потеря 98%. Epicfail для инвесторов, купивших акции на высоких уровнях. Они потеряли почти все. Затем акции после долгого стояния на одних уровнях скорректировались, достигнув уровня 200 р. в ноябре 2021 года. Но и все. С началом 2021 года медведи снова взяли дело в свои лапы и снижают котировки 2 года подряд.

Доходность акций

Мечел платит дивиденды раз в год, промежуточных не было ни разу. С 2013 выплаты идут только по привилегированным акциям.

У компании много проблем, которые могут привести к ухудшению финансовой ситуации и снижению выплат:

- рискованная бизнес-стратегия;

- слабая финансовая отчетность;

- хроническое недоинвестирование, отсутствие необходимой модернизации;

- высокая долговая нагрузка (в 16 раз превышает капитализацию на Московской бирже);

- абсолютная зависимость от государственных банков-кредиторов (могут подать иск о банкротстве, запретить выплаты по привилегированным акциям, начать отчуждение активов в свою пользу без компенсации);

- прогнозное снижение цен на уголь;

- резкий рост производственных затрат (на 40 %);

- отсутствие драйверов роста;

- продажа основного месторождения Эльга, завершение добычи в Нерюнгри в 2029-м.

Дороги, которые мы выбираем

Эльгинское месторождение расположено на юго-востоке Якутии и уникально в первую очередь своими запасами: 2,2 млрд тонн качественного коксующегося угля. Кроме того, месторождение можно разрабатывать открытым способом, посредством карьера (такая добыча дешевле шахт). Добыча на месторождении началась в августе 2011 года, однако ее объемы значительно ограничивались пропускной способностью железнодорожной ветки Эльга — Улак. Фактически «Мечел» более десятилетия строил инфраструктуру для вывоза добытого. Проложенная им железная дорога длиной 321 км берет начало на БАМе, от станции Улак Дальневосточной железной дороги. Один из крупнейших инфраструктурных проектов, начатых частным бизнесом, во многом и привел к тому, что месторождение в конечном счете пришлось пустить с молотка. В регионе крайне сложный рельеф местности, вечная мерзлота, и сложные природные условия сильно усложняют, а значит, и удорожают стройку. В 2021 году под давлением финансовых обязательств «Мечелу» пришлось продать 49% месторождения. Покупателем выступил Газпромбанк, пакет обошелся ему в 34,4 млрд рублей. Продажа почти половины месторождения сильно «Мечелу» не помогла, и в апреле текущего года актив был окончательно продан Альберта Авдоляна и Сергея Адоньева за 89 млрд рублей. Ранее подписанное между Газпромбанком и «А-Проперти» соглашение позволяет последней собрать 100% Эльги. Пока же «А-Проперти» готова уже сейчас вложить 130 млрд рублей для повышения выработки угля.

Угольный рынок снова не дает «Мечелу» заработать

Но и полный отказ от Эльги помог не сильно — это серьезно не снизило долгового бремени «Мечела». «Еще до продажи Эльги мы считали, что фундаментальная оценка компании стремится к нулю. С продажей месторождения “Мечел” потерял актив, который, по крайней мере теоретически, мог бы помочь ему снизить долговую нагрузку в будущем, поэтому наш взгляд на компанию остается неизменным», —подытоживает продажу ключевого актива Артем Багдасарян.

Еще один капиталоемкий проект — универсальный рельсобалочный стан (УРБС) на Челябинском металлургическом комбинате (ЧМК) — был запущен в 2013 году. Комплекс, изготавливающий стометровые рельсы и различные фасоны стальных балок, на который потратили около 715 млн долларов, в теории выглядит очень перспективно. Это первое созданное в России с нуля производство длинномерных рельсов с мировыми технологиями прокатки, закалки, правки, отделки и контроля качества. Стометровый рельс изготавливается всего за 126 секунд. Однако и тут подвели железные дороги. ЧМК и РЖД договорились о поставке рельсовой продукции до 2030 года в объеме 400 тыс. тонн в год. Но первые несколько лет новый стан работал лишь на строительный сектор — поставки на РЖД все не начинались. Потом РЖД все же начала закупки, как и Московский метрополитен, использовавший в строительстве новых линий именно рельсы ЧМК. Но на нужные объемы поставок выйти не удалось: с момента запуска по конец 2019 года, то есть за пять лет, комбинат поставил порядка 1,3 млн тонн рельсовой продукции в адрес РЖД, метрополитена, промышленных предприятий и стрелочных заводов в России и за рубежом. Тогда как полная мощность стана — более 1,1 млн тонн продукции в год. Большую часть рельс РЖД по-прежнему закупает у «Евраза».

Если по итогам первого полугодия 2019-го ЧМК получил 3,4 млрд рублей прибыли, то в этом году убыток за полугодие уже составил 220 млн. Кроме того, вокруг завода разразился скандал с задолженностью по электроэнергии, достигшей двух миллиардов рублей, который дошел до суда.

С Донецким электрометаллургическим заводом (ДЭМЗ) вышло и вовсе плохо. «Мечел» приобрел завод у Альфа-банка в 2011 году за 537 млн долларов. В 2012 году завод был остановлен из-за падения спроса на продукцию. Позднее «Мечел» влил в ДЭМЗ 18 млрд рублей. А в июле 2016-го завод перешел под управление Минпромторга ДНР (попросту говоря, его национализировали).

Как приобрести акции и получать дивиденды

Приобрести ценные бумаги Мечела можно только через лицензированного брокера с допуском к торгам на MOEX путем заключения договора. Брокер самостоятельно удержит 13 % НДФЛ, декларацию заполнять не придется.

Стоит принимать во внимание комиссию брокера и биржи, которые снижают итоговую доходность. Прямые планы продаж акций компания не практикует. Приобретение ценные бумаги у физических и юридических лиц сопряжено с большими сложностями.

Лучшие брокеры

Список лицензированных брокеров, заслуживающих доверия:

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Предупреждение о Форекс и БО

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

С реальными активами (акциями Мечела) работа идет только на биржах. Бинарные опционы и спотовые контракты на Forex – высокорисковая торговля, приводящая в 80 % случаев к потере вложенных средств. Целесообразно отказаться от таких методов заработка.

«Северсталь»

«Северсталь» — самый эффективный металлург по рентабельности EBITDA, что позволяет компании выплачивать хорошие дивиденды даже в условиях низких цен на продукцию.

Начиная с 2011 года «Северсталь» стабильно выплачивает дивиденды каждый квартал. В текущей политике база для расчета — свободный денежный поток. Также величина выплат зависит от долговой нагрузки, которая определяется с помощью коэффициента Чистый долг/EBITDA.

| Значение коэффициента | Выплаты |

| Чистый долг/EBITDA < 0,5 | > 100% свободного денежного потока |

| Чистый долг/EBITDA <= 1 | = 100% свободного денежного потока |

| Чистый долг/EBITDA > 1 | = 50% свободного денежного потока |

В последние годы долговая нагрузка у компании на хорошем уровне, что позволяет ей выплачивать 100 и более % от FCF. В первом квартале 2021 года Чистый долг/EBITDA снизился до 0,52.

На величину свободного денежного потока влияют капитальные затраты. «Северсталь» в 2021 году приняла новую инвестпрограмму, пиковый CAPEX придется как раз на 2021 и 2021 годы. Для того, чтобы резко не снижать дивиденды, компания заявила, что будет учитывать в расчете FCF только затраты, не превышающие 800 млн долл.

Исходя из этого уточнения и прогноза финансовых результатов на 2021 год, суммарные дивиденды могут составить 187 руб., что предполагает доходность в 10,6% к текущим ценам.

Итоговая таблица

| ПАО «Мечел» | ПАО «Северсталь» | ПАО «ММК» | ПАО «НЛМК» | |

| Дивиденд за 2021 год, руб. | 4,7 | 187 | 6,2 | 29,7 |

| Дивидендная доходность | 6% | 10,6% | 9,8% | 11% |

2021 год может принести металлургическим компаниям много прибыли, а акционерам хорошие дивиденды. Даже несмотря на то, что акции компаний достаточно сильно выросли с начала года, доходность у большинства будет в районе 10%, согласно прогнозу.

Помешать исполнению прогноза может резкая коррекция цен на сталь или действия ФАС. В начале месяца регулятор обвинил Северсталь, ММК и НЛМК в поддержании монопольно высоких цен и пригрозил штрафом в случае подтверждения. Размер штрафа до 2% от совокупной выручки компаний, что не так существенно. Но среди предложений по регулированию рынка стали звучали призывы к ограничению экспорта продукции, что уже может существенно повлиять на финансовые результаты. Тем не менее, ФАС сложно будет доказать сговор из-за того, что экспортные цены на сталь, от которых зависят внутренние, тоже сильно выросли.

В очередном послании Федеральному Собранию президент РФ намекнул на повышение налогов для компаний, которые всю прибыль направляют на дивиденды, а не на инвестиции. «Северсталь», ММК и НЛМК могут попасть под раздачу. Но пока непонятно, как будет реализовано повышение налогов и будет ли оно вообще. Металлурги, конечно, направляют весь свободный денежный поток на дивиденды, но при этом у многих на 2021 год запланированы масштабные капитальные инвестиции.