Содержание

- Пандемия коронавируса увеличила число добровольных ликвидаций банков

- Рост кредитования в основных сегментах по-прежнему будут обеспечивать программы господдержки

- По итогам 2021 года чистая прибыль сектора снизится на 20–30 %

- В 2021 году мы ожидаем стагнацию чистых процентных доходов и усиление роли комиссионных доходов и доходов от вложений в непрофильный бизнес

- Роль банков в реальном секторе экономики существенно усиливается

- Приложение. Таблицы

Людмила Кожекина, директор, банковские рейтинги

Руслан Коршунов, старший директор, рейтинги кредитных институтов

Александр Сараев, управляющий директор, банковские рейтинги

- Пандемия коронавируса увеличила число добровольных ликвидаций банков. В результате по итогам 2021 года впервые число добровольно ликвидированных банков превысило количество отозванных лицензий.

- Несмотря на масштабные программы льготных кредитов в 2020 году, показатель кредитной активности сектора (отношение портфеля кредитов ФЛ и ЮЛ к привлеченным средствам ФЛ и ЮЛ) снизился на 2 п. п. до 76 %, поскольку кредитование росло медленнее, чем ресурсная база.

- Кредитование в ключевых сегментах по-прежнему будут обеспечивать программы господдержки, однако темпы его роста будут ниже прошлогодних в связи со сворачиванием ряда программ.

- Мы ожидаем ухудшения качества порядка 20–30 % реструктурированных кредитов ЮЛ и не менее 20 % льготных кредитов ЮЛ, что потребует доначисления резервов размере до 900 млрд рублей.

- Несмотря на рост ставок по кредитам, банкам не удастся удержать чистую процентную маржу на уровне 2021 года в связи с невысокими темпами роста кредитования и опережающим увеличением стоимости фондирования.

- По итогам 2021 года чистая прибыль сектора снизится на 20–30 % на фоне роста отчислений в резервы, сжатия чистой процентной маржи и снижения доходов от валютной переоценки.

- В 2021–2022 годах мы ожидаем стагнацию чистых процентных доходов и усиление роли комиссионных доходов и доходов от вложений в непрофильный бизнес. В результате банки станут одними из ключевых инвесторов в реальный сектор экономики.

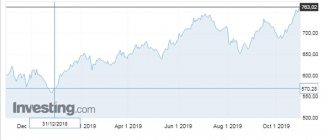

Прогноз курса доллара сша на завтра, неделю и месяц.

| Дата | День | Мин | Макс | Курс (прогноз) |

| 05.27 | четверг | 72.25 | 74.54 | ▼ 72.25 -1.59% |

| 05.28 | пятница | 69.84 | 74.66 | ▲ 74.66 1.69% |

| 05.31 | понедельник | 74.33 | 74.99 | ▲ 74.33 1.26% |

| 06.01 | вторник | 72.89 | 75.77 | ▼ 72.89 -0.69% |

| 06.02 | среда | 71.92 | 73.86 | ▼ 71.92 -2.05% |

| 06.03 | четверг | 69.88 | 73.96 | ▲ 73.96 0.76% |

| 06.04 | пятница | 73.07 | 74.85 | ▼ 73.07 -0.45% |

| 06.07 | понедельник | 72.54 | 73.60 | ▲ 73.60 0.28% |

| 06.08 | вторник | 73.24 | 73.96 | ▲ 73.96 0.76% |

| 06.09 | среда | 72.28 | 75.64 | ▼ 72.28 -1.54% |

| 06.10 | четверг | 72.01 | 72.55 | ▼ 72.55 -1.17% |

| 06.11 | пятница | 71.50 | 73.60 | ▲ 73.60 0.28% |

| 06.14 | понедельник | 72.66 | 74.54 | ▲ 74.54 1.53% |

| 06.15 | вторник | 73.26 | 75.82 | ▼ 73.26 -0.19% |

Курс доллара сша к рублю сегодня 26.05.2021 в реальном времени

Пандемия коронавируса увеличила число добровольных ликвидаций банков

Помимо принудительного отзыва лицензий тенденция по сокращению количества банков усиливается на фоне неблагоприятных экономических условий, ужесточения конкуренции за качественных заемщиков и повышения требований в части уровня диджитализации банковских услуг. Так, в последние три года банки активно участвуют в сделках M&A, а также стали чаще консолидировать дочерние банки с целью снижения издержек группы. Небольшим и средним банкам все сложнее поддерживать приемлемые рентабельность и динамику бизнеса при слабых возможностях по наращиваю клиентской базы, что подталкивает их собственников к выходу из банковского бизнеса путем его продажи либо добровольной сдачи лицензии. В 2021 году впервые число добровольных ликвидаций 1 кредитных организаций превысило количество отозванных лицензий (22 кредитные организации против 16). Причем число банков, присоединенных к другим игрокам на протяжении последних трех лет, было стабильным (10–12), а количество банков, добровольно сдавших лицензии в прошлом году, заметно выросло (с 2 в 2019-м до 9 в 2020-м). Мы ожидаем, что число добровольных ликвидаций кредитных организаций будет оставаться высоким на горизонте трех лет. По нашим оценкам, не менее 15 банков ежегодно будут добровольно покидать рынок в рамках присоединения к более крупным игрокам или в связи с добровольной сдачей лицензии.

Несмотря на нестабильную экономическую обстановку в 2021 году, количество повышенных агентством «Эксперт РА» банковских рейтингов немного выросло по сравнению с 2019-м, а число пониженных рейтингов сократилось более чем в три раза. Рейтинговые действия агентства отражают устойчивость банковского сектора к текущему кризису. Повышение рейтингов затронуло банки, которые имеют устойчивую бизнес-модель и достаточный запас прочности для абсорбирования последствий экономического спада. При этом агентство изменило прогноз по рейтингам 26 банков, что в четыре раза больше, чем в 2019 году, более половины из них были пересмотрены в сторону ухудшения 2. Изменение прогноза на негативный коснулось банков, бизнес-модель которых наиболее подвержена рискам в связи с пандемией коронавируса. Однако исходя из текущего мониторинга динамики их финансовой устойчивости мы ожидаем, что большинство из них преодолеют текущие трудности.

Рост кредитования в основных сегментах по-прежнему будут обеспечивать программы господдержки

Прогноз агентства «Эксперт РА» предполагает отсутствие введения повторных жестких карантинных и иных значимых ограничительных мер в связи с пандемией COVID-19, а также сохранение санкционного давления на текущем уровне до конца 2021 года. Несмотря на резкий рост инфляции в начале текущего года, мы считаем, что уровень инфляции по итогам 2021-го не столь значительно превысит таргет благодаря поступательному ужесточению денежно-кредитной политики. При этом, по нашим оценкам, следующее повышение ключевой ставки произойдет не раньше 2-го полугодия 2021-го, на конец года мы ожидаем, что ключевая ставка будет в диапазоне 5–5,25 %.

Ограничивать рост кредитования по-прежнему будет слабое увеличение реальных располагаемых доходов населения (+3 против снижения на 3,5 % в 2020-м) и ВВП (+3,2 против сокращения на 3,1 % в 2020-м), поскольку их прирост будет восстановительным и, по сути, компенсирует падение прошлого года.

Таблица 1. Ключевые макроэкономические предпосылки прогноза

| 2020 (факт) | 2021 (прогноз) | |

| Темп прироста реального ВВП, % | -3,1 | 3,2 |

| Уровень инфляции по итогам года, % | 4,9 | 4,1–4,5 |

| Ключевая ставка Банка России (на конец года), % | 4,25 | 5–5,25 |

| Цена нефти марки Brent, долл. за баррель (среднегодовая) | 56 | 62 |

| Среднегодовой курс RUB/USD, руб. | 74 | 72 |

| Реальные располагаемые доходы, % | -3,5 | 3 |

Источник:прогноз «Эксперт РА»

Мы ожидаем, что темпы роста кредитования в 2021-м будут ниже, чем в 2020-м, преимущественно за счет сокращения выдач льготных кредитов в рамках программ господдержки, которые были драйвером роста кредитования в прошлом году. Программы льготного кредитования становятся все более значимыми для обеспечения роста экономики в связи с увеличивающимся дефицитом качественных заемщиков. Без субсидирования со стороны государства процентные ставки по льготным кредитам не покрывают уровня риска и не обеспечивают достаточной маржинальности для банков. В то же время многие заемщики не смогут обслуживать кредиты с тем уровнем ставок, который готовы им предложить банки на рыночных условиях без государственных субсидий. Поэтому на среднесрочном горизонте рост кредитования в ключевых сегментах по-прежнему будут обеспечивать программы господдержки.

Так, несмотря на рекордный номинальный рост портфеля кредитов МСБ в 2021 году (+23 %) без учета выдач в рамках льготных программ (см. таблицу 2 в приложении), кредитный портфель МСБ, по нашим оценкам, сократился бы на 7 %. В сегментах ипотечного и автокредитования около половины выдач также обеспечили программы льготного кредитования, без их учета по итогам 2021 года прирост портфелей составил около 11 и 4 % соответственно (с учетом госпрограмм 24 и 8 % соответственно). Что касается динамики кредитования крупного бизнеса, то более половины прироста портфеля в 2021 году обеспечила валютная переоценка, без ее учета портфель вырос незначительно (+4 %).

В 2021-м темпы прироста немного выше прошлогодних покажут только наиболее маржинальные сегменты кредитования (необеспеченные потребкредиты и автокредиты). По нашим оценкам, портфель автокредитов прибавит 9 %, в т. ч. за счет продления программ льготного автокредитования «Первый автомобиль» и «Семейный автомобиль», без учета указанных программ прирост будет более сдержанным и составит порядка 5 %. Прирост портфеля необеспеченных потребкредитов – единственного сегмента кредитования, на который не оказывают влияние программы господдержки, – составит в 2021 году 10 против 9 % в 2020-м. С 2-го полугодия 2021 года мы прогнозируем некоторое торможение потребкредитования в случае, если регулятор примет решение о необходимости дестимулирования активных выдач кредитов заемщикам с высокой долговой нагрузкой.

Мы ожидаем, что программа льготного ипотечного кредитования будет продлена до конца 2021 года, но со значительными ограничениями (в части количества регионов, повышения размера первоначального взноса, а также снижения максимального лимита стоимости жилья). Помимо этого, сдерживать рост ипотечного кредитования будут увеличение процентных ставок и повышение стоимости жилья. В результате ипотека останется драйвером рынка, однако темп прироста портфеля снизится до 15 по итогам 2021 года против 24 % в 2020-м, при этом без учета выдач в рамках программы льготной ипотеки прирост составит только 7 %.

На фоне сворачивания ряда программ льготного кредитования МСБ 3 в 2021-м мы ожидаем прироста портфеля кредитов МСБ в пределах 15 против 23 % в прошлом году, без учета выдач в рамках программ господдержки прирост портфеля не превысит 6 %. В свою очередь портфель кредитов крупному бизнесу покажет динамику на уровне прошлого года (без учета валютной переоценки +3–4 %), поскольку в связи с пандемией коронавируса многие крупные компании урезали капитальные расходы, что привело к увеличению объема свободной ликвидности.

В 2021 году, по нашим оценкам, портфель гарантий увеличится на 12 против 10 % в 2020-м. Поддержку рынку гарантий обеспечит рост объема госзакупок на фоне планируемого увеличения расходов на реализацию национальных проектов (на 4,4 %, до 2,25 трлн рублей), значительная часть которых связана с развитием дорожной инфраструктуры. Гарантийный бизнес остается одним из наиболее привлекательных для банков в связи с низким уровнем дефолтности. Даже несмотря на рост выплат в 2021 году до рекордного уровня в 0,5 %, дефолтность гарантий остается значительно ниже, чем по кредитам. В связи со стабилизацией экономической ситуации в 2021-м, по нашим оценкам, раскрываемость гарантий заметно снизится относительно 2020-го (до 0,3 %), однако останется достаточно высокой в сравнении с 2019-м, поскольку в начале 2021 года истек срок моратория на банкротство компаний из пострадавших отраслей.

График 4. В 2021 году темп прироста портфеля гарантий ускорится, а уровень раскрытия снизится

Источник: данные Банка России и публичной отчетности банков, прогноз «Эксперт РА»

Российские банки: финансовые итоги 1 квартала 2021 года

Банковский сектор вышел из острой фазы кризиса раньше остальной экономики. Рост корпоративного кредитования замедляется. Кредитование физлиц поддержала льготная ипотека. Кризисная реструктуризация кредитов в основном закончена. Объемы вкладов населения снижаются. Крупнейшие банки заработали хорошую прибыль. Разбор основных объемов проблемных активов еще впереди.

Банковский сектор вернулся к нормальной работе раньше, чем многие отрасли экономики. В 1 квартале 2021 года основные показатели деятельности банков медленно росли. Согласно данным Банка России, за 1 квартал 2021 года активы банков выросли на 3,1% с учетом влияния валютной переоценки и составили 107,7 трлн. рублей.

Объем кредитов физлицам за 1 квартал 2021 года вырос на 4,4% и составил 21,2 трлн. рублей. Ипотека остается важным драйвером роста розничного кредитного портфеля из-за популярности программы «льготная ипотека под 6,5% годовых», всего за время действия этой программы выдано кредитов на сумму более 1,3 трлн. рублей. Вследствие возросшей потребительской активности активизировалась выдача автокредитов и необеспеченных потребкредитов. Доля просроченных кредитов физлицам на конец квартала составила 4,6%.

Объем кредитов юрлицам за 1 квартал 2021 года вырос на 1% и составил 46,9 трлн. рублей. Доля просроченных кредитов предприятиям составила на конец квартала 6,7%.

За период с апреля 2021 года банки провели масштабную программу реструктуризации кредитов предприятиям и частным лицам на общую сумму 7,4 трлн. рублей, что составляет около 11% от общего кредитного портфеля. Всего было реструктурировано 1,9 миллионов кредитных договоров с физлицами на общую сумму 914 млрд. рублей. Компаниям малого и среднего бизнеса реструктурировано 99 тысяч кредитных договоров на сумму 907 млрд. рублей. Кредиты компаниям крупного бизнеса были реструктурированы на сумму 5,5 трлн. рублей или 15,3% от общего размера кредитного портфеля.

По прогнозам Банка России, 20%-30% от реструктурированных кредитов окажутся проблемными, что составит всего лишь 2%-3% от общего кредитного портфеля.

Запас капитала банковской системы на конец 1 квартала 2021 года оценивается Центробанком в 6 трлн. рублей или 10% от сводного кредитного портфеля. Именно такой объем ссуд банки смогут списать за счет собственных средств в случае необходимости без нарушения обязательных нормативов. Однако регулятором предполагается, что с учетом реализации заложенного имущества списывать придется гораздо меньшую сумму. При этом в банковской системе запас капитала распределен между банками очень неравномерно, и ряд банков могут серьезно пострадать в процессе разбора проблемных активов.

Средства физлиц в банках снизились за 1 квартал 2021 года на 2,6% до 32,1 трлн. рублей без учета остатков на счетах эскроу. Это объясняется как традиционным оттоком вкладов в январе месяце, так и низкими процентными ставками. При этом сокращались как объем банковских вкладов, так и остатки на текущих счетах физлиц.

Совокупный объем депозитов и средств организаций на счетах возрос на 1,9% до 33,5 трлн. рублей.

Прибыль банковского сектора за 1 квартал 2021 года составила 578 млрд. рублей, что на 9% выше результата 1 квартала 2021 года. Убыток по итогам 1 квартала 2021 года показали 109 банков. При этом доля активов прибыльных банков составляет 98% от общих активов банковской системы, т.е. убыточными были в основном небольшие банки.

Более детально ситуацию в крупнейших банках страны можно узнать из приведенных ниже таблиц. Эти данные приведены без учета влияния валютной переоценки.

Таблица 1

Банки с максимальным размером кредитного портфеля предприятиям

| № п/п | Наименование банка | Размер кредитного портфеля на 1 апреля 2021г., млн. рублей | Размер кредитного портфеля на 1 января 2021г., млн. рублей | Изменение, млн. рублей | Изменение, % |

| 1 | СберБанк | 14 799 327 | 14 397 360 | 401 966 | 3 |

| 2 | ВТБ | 7 308 406 | 7 676 618 | -368 212 | -5 |

| 3 | Газпромбанк | 4 293 445 | 4 329 187 | -35 742 | -1 |

| 4 | Московский Кредитный Банк | 2 371 538 | 2 170 426 | 201 111 | 9 |

| 5 | Альфа-Банк | 2 281 175 | 2 020 794 | 260 380 | 13 |

| 6 | Россельхозбанк | 2 231 114 | 2 288 867 | -57 752 | -3 |

| 7 | Банк Открытие | 1 294 167 | 1 152 424 | 141 743 | 12 |

| 8 | Траст | 984 911 | 898 064 | 86 846 | 10 |

| 9 | ЮниКредит Банк | 559 325 | 483 215 | 76 109 | 16 |

| 10 | Райффайзенбанк | 528 934 | 519 192 | 9 742 | 2 |

| 11 | Россия | 473 156 | 458 880 | 14 276 | 3 |

| 12 | Совкомбанк | 432 036 | 324 021 | 108 015 | 33 |

| 13 | Всероссийский Банк Развития Регионов | 416 142 | 390 909 | 25 233 | 6 |

| 14 | Новикомбанк | 405 005 | 386 341 | 18 664 | 5 |

| 15 | Санкт-Петербург | 356 931 | 359 851 | -2 920 | -1 |

| 16 | Росбанк | 289 121 | 285 661 | 3 459 | 1 |

| 17 | Пересвет | 249 457 | 220 805 | 28 652 | 13 |

| 18 | Банк ДОМ.РФ | 209 060 | 180 890 | 28 169 | 16 |

| 19 | СМП Банк | 150 183 | 120 557 | 29 626 | 25 |

| 20 | Ситибанк | 141 090 | 118 350 | 22 739 | 19 |

Источник – данные Банка России и портала Банки.Ру

Как видим, большинство крупных банков активно наращивали корпоративное кредитование. В абсолютном выражении значительно нарастили объем кредитного портфеля предприятиям Сбербанк, МКБ, Альфа-Банк и Совкомбанк. Снижение объема кредитного портфеля показали ВТБ, Газпромбанк и Россельхозбанк.

Напомним, что банк «Пересвет» проходит процедуру финансового оздоровления. А НБ «Траст» стал банком «плохих долгов», которые были переданы в «Траст» из банков печально известного «московского кольца». Отчетность Промсвязьбанка, преобразуемого сейчас в банк по работе с предприятиями ОПК, перестала публиковаться на сайте Банка России в полном объеме. Поэтому этот банк с крупным кредитным портфелем не входит в наш рейтинг.

Таблица 2

Банки с максимальным размером кредитного портфеля физлицам

| № п/п | Наименование банка | Размер кредитного портфеля на 1 апреля 2021г., млн. рублей | Размер кредитного портфеля на 1 января 2021г., млн. рублей | Изменение, млн. рублей | Изменение, % |

| 1 | СберБанк | 8 628 240 | 8 471 928 | 156 312 | 2 |

| 2 | ВТБ | 3 387 637 | 3 269 967 | 117 669 | 4 |

| 3 | Альфа-Банк | 944 959 | 883 791 | 61 167 | 7 |

| 4 | Газпромбанк | 667 966 | 656 069 | 11 897 | 2 |

| 5 | Россельхозбанк | 568 596 | 555 246 | 13 349 | 2 |

| 6 | Росбанк | 519 067 | 372 208 | 146 858 | 39 |

| 7 | Банк Открытие | 485 873 | 459 475 | 26 397 | 6 |

| 8 | Тинькофф Банк | 422 557 | 412 706 | 9 851 | 2 |

| 9 | Почта Банк | 417 081 | 451 685 | -34 603 | -8 |

| 10 | Совкомбанк | 347 876 | 331 850 | 16 026 | 5 |

| 11 | Райффайзенбанк | 316 754 | 320 276 | -3 521 | -1 |

| 12 | Банк ДОМ.РФ | 222 159 | 166 164 | 55 994 | 34 |

| 13 | Банк Уралсиб | 174 265 | 170 441 | 3 824 | 2 |

| 14 | Хоум Кредит Банк | 170 670 | 174 104 | -3 433 | -2 |

| 15 | ЮниКредит Банк | 148 523 | 157 930 | -9 406 | -6 |

| 16 | Сетелем Банк | 139 513 | 141 697 | -2 183 | -2 |

| 17 | Московский Кредитный Банк | 138 785 | 136 766 | 2 018 | 1 |

| 18 | Русский Стандарт | 131 873 | 131 001 | 872 | 1 |

| 19 | МТС Банк | 125 988 | 118 228 | 7 760 | 7 |

| 20 | Ак Барс | 125 953 | 89 004 | 36 948 | 42 |

Источник – данные Банка России и портала Банки.Ру

В абсолютном выражении сильнее всего нарастили объемы портфелей Сбербанк, ВТБ и Росбанк. При этом рост показателей Росбанка частично может объясняться присоединением к нему дочернего розничного Русфинанс банка в марте месяце. Объем кредитного портфеля лидеров рынка – Сбербанка и ВТБ по-прежнему значительно превышает объемы кредитных портфелей других банков.

В относительном выражении значительно нарастили объем портфелей Банк ДОМ.РФ и АК Барс. Некоторые банки, в том числе ранее традиционно делавшие упор на розницу, заметно сбавили темп наращивания портфелей. Напомним, что банк Уралсиб проходит процедуру финансового оздоровления.

Таблица 3

Банки с максимальным размером просроченной ссудной задолженности в сводном кредитном портфеле

| № п/п | Наименование банка | Размер просрочки на 1 апреля 2021г., млн. рублей | Размер просрочки на 1 января 2021г., млн. рублей | Изменение, млн. рублей | Изменение, % |

| 1 | СберБанк | 809 193 | 793 445 | 15 747 | 2 |

| 2 | Траст | 711 891 | 694 948 | 16 942 | 2 |

| 3 | ВТБ | 330 303 | 330 368 | -65 | 0 |

| 4 | Банк Открытие | 185 444 | 182 973 | 2 471 | 1 |

| 5 | Россельхозбанк | 153 365 | 161 365 | -8 000 | -5 |

| 6 | Альфа-Банк | 148 976 | 146 284 | 2 691 | 2 |

| 7 | Пересвет | 130 478 | 131 737 | -1 259 | -1 |

| 8 | Газпромбанк | 106 845 | 146 760 | -39 915 | -27 |

| 9 | Московский Индустриальный Банк | 97 384 | 95 364 | 2 019 | 2 |

| 10 | БМ-Банк | 84 904 | 85 664 | -759 | -1 |

| 11 | Русский Стандарт | 59 136 | 51 934 | 7 201 | 14 |

| 12 | Роскосмосбанк | 55 490 | 55 509 | -19 | 0 |

| 13 | Московский Кредитный Банк | 50 573 | 54 661 | -4 088 | -7 |

| 14 | Совкомбанк | 47 120 | 45 329 | 1 790 | 4 |

| 15 | Банк ДОМ.РФ | 45 653 | 45 038 | 615 | 1 |

| 16 | Тинькофф Банк | 45 105 | 39 787 | 5 317 | 13 |

| 17 | Инвестторгбанк | 43 648 | 45 710 | -2 062 | -5 |

| 18 | Почта Банк | 42 415 | 37 679 | 4 736 | 13 |

| 19 | Таврический Банк | 41 178 | 41 224 | -45 | 0 |

| 20 | Московский Областной Банк | 41 105 | 48 410 | -7 304 | -15 |

Источник – данные Банка России и портала Банки.Ру

В таблице показана суммарная просрочка банков по кредитам предприятий и частных лиц. Заметно нарастили объемы просрочки в относительном выражении банки «Русский стандарт», Тинькофф банк и Почта банк. А лучше всех разбор проблемных долгов удался Газпромбанку и Мособлбанку. Напомним, что БМ-Банк, Мособлбанк, Инвестторгбанк, банк «Пересвет» и банк «Таврический» проходят процедуру финансового оздоровления.

С учетом ухудшения экономической ситуации Банк России ожидает роста просрочки и проблемных кредитов, который будет сглажен из-за реструктуризации части кредитов в рамках предусмотренных законом кредитных каникул или собственных программ банков.

Таблица 4

Крупнейшие банки по объему средств предприятий

| № п/п | Наименование банка | Размер средств предприятий на 1 апреля 2021г., млн. рублей | Размер средств предприятий на 1 января 2021г., млн. рублей | Изменение, млн. рублей | Изменение, % |

| 1 | СберБанк | 10 131 086 | 7 568 170 | 2 562 915 | 34 |

| 2 | ВТБ | 8 153 185 | 6 072 097 | 2 081 088 | 34 |

| 3 | Газпромбанк | 4 395 293 | 3 864 737 | 530 555 | 14 |

| 4 | Альфа-Банк | 2 065 621 | 1 791 216 | 274 404 | 15 |

| 5 | Россельхозбанк | 1 686 910 | 1 418 989 | 267 920 | 19 |

| 6 | Московский Кредитный Банк | 1 502 437 | 1 386 995 | 115 442 | 8 |

| 7 | Национальный Клиринговый Центр | 1 492 021 | 830 863 | 661 158 | 80 |

| 8 | Банк Открытие | 933 079 | 784 189 | 148 890 | 19 |

| 9 | Россия | 725 782 | 708 590 | 17 192 | 2 |

| 10 | Совкомбанк | 711 332 | 496 984 | 214 347 | 43 |

| 11 | Всероссийский Банк Развития Регионов | 695 086 | 629 410 | 65 676 | 10 |

| 12 | ЮниКредит Банк | 676 989 | 668 898 | 8 090 | 1 |

| 13 | Росбанк | 626 790 | 586 542 | 40 247 | 7 |

| 14 | Новикомбанк | 479 067 | 458 875 | 20 191 | 4 |

| 15 | Райффайзенбанк | 465 720 | 484 319 | -18 598 | -4 |

| 16 | Ситибанк | 406 896 | 362 490 | 44 406 | 12 |

| 17 | Ак Барс | 361 463 | 372 028 | -10 564 | -3 |

| 18 | БМ-Банк | 316 152 | 308 898 | 7 253 | 2 |

| 19 | Банк ДОМ.РФ | 272 876 | 210 881 | 61 995 | 29 |

| 20 | Банк Уралсиб | 216 755 | 224 287 | -7 532 | -3 |

Источник – данные Банка России и портала Банки.Ру

Значительный приток средств предприятий наблюдался в большинстве банков-участников рейтинга. В абсолютном выражении рекордсменами стали Сбербанк и ВТБ. Небольшой отток средств предприятий произошел в Райффайзенбанке, АК «Барс» и банке «Уралсиб».

Таблица 5

Крупнейшие банки по объему вкладов физлиц

| № п/п | Наименование банка | Размер вкладов физлиц на 1 апреля 2021г., млн. рублей | Размер вкладов физлиц на 1 января 2021г., млн. рублей | Изменение, млн. рублей | Изменение, % |

| 1 | СберБанк | 14 383 170 | 14 800 892 | -417 722 | -3 |

| 2 | ВТБ | 4 627 619 | 4 640 929 | -13 310 | 0 |

| 3 | Альфа-Банк | 1 391 113 | 1 434 739 | -43 625 | -3 |

| 4 | Газпромбанк | 1 375 043 | 1 399 193 | -24 150 | -2 |

| 5 | Россельхозбанк | 1 291 437 | 1 275 138 | 16 299 | 1 |

| 6 | Банк Открытие | 870 602 | 902 336 | -31 733 | -4 |

| 7 | Райффайзенбанк | 631 171 | 621 887 | 9 283 | 1 |

| 8 | Тинькофф Банк | 469 711 | 458 551 | 11 160 | 2 |

| 9 | Московский Кредитный Банк | 468 115 | 476 895 | -8 779 | -2 |

| 10 | Совкомбанк | 459 362 | 446 154 | 13 208 | 3 |

| 11 | Почта Банк | 361 515 | 371 775 | -10 260 | -3 |

| 12 | Росбанк | 285 662 | 297 760 | -12 097 | -4 |

| 13 | ЮниКредит Банк | 258 536 | 263 453 | -4 916 | -2 |

| 14 | Санкт-Петербург | 244 821 | 253 322 | -8 501 | -3 |

| 15 | СМП Банк | 177 172 | 179 733 | -2 560 | -1 |

| 16 | Банк Уралсиб | 173 147 | 173 152 | -4 | 0 |

| 17 | Ситибанк | 167 522 | 166 479 | 1 043 | 1 |

| 18 | Уральский Банк Реконструкции и Развития | 165 078 | 167 014 | -1 936 | -1 |

| 19 | Россия | 162 963 | 138 302 | 24 661 | 18 |

| 20 | Русский Стандарт | 144 189 | 147 135 | -2 946 | -2 |

Источник – данные Банка России и портала Банки.Ру

В начале года вкладчики традиционно забирают из банков часть своих средств. Однако в 1 квартале 2021 года к традиционному оттоку средств добавился фактор низких ставок по вкладам и резкий рост потребительской инфляции по товарам повседневного спроса. Обращает на себя внимание отток средств вкладчиков из Сбербанка в размере 418 млрд. рублей, который, впрочем, составил лишь 3% в относительном выражении.

Таблица 6

20 самых прибыльных банков

| № п/п | Наименование банка | Чистая прибыль на 1 апреля 2021г., млн. рублей | Финансовый результат на 1 апреля 2021г., млн. рублей | Изменение, млн. рублей |

| 1 | СберБанк | 282 514 | 218 651 | 63 863 |

| 2 | ВТБ | 77 246 | 38 491 | 38 754 |

| 3 | Банк Открытие | 25 851 | 2 923 | 22 927 |

| 4 | Альфа-Банк | 23 787 | 141 038 | -117 251 |

| 5 | Газпромбанк | 16 080 | 8 196 | 7 884 |

| 6 | Тинькофф Банк | 13 853 | 12 210 | 1 643 |

| 7 | Траст | 13 490 | -9 508 | 22 998 |

| 8 | Совкомбанк | 12 984 | 291 | 12 693 |

| 9 | Московский Кредитный Банк | 6 714 | 8 403 | -1 688 |

| 10 | Райффайзенбанк | 6 621 | 4 260 | 2 361 |

| 11 | Росбанк | 6 094 | 5 746 | 348 |

| 12 | Россия | 5 759 | 7 513 | -1 753 |

| 13 | Национальный Клиринговый Центр | 5 525 | 4 149 | 1 376 |

| 14 | Банк Уралсиб | 5 104 | 1 536 | 3 568 |

| 15 | Россельхозбанк | 4 751 | 3 150 | 1 601 |

| 16 | ЮниКредит Банк | 4 666 | 5 184 | -517 |

| 17 | Санкт-Петербург | 3 413 | 2 128 | 1 285 |

| 18 | Всероссийский Банк Развития Регионов | 3 387 | 1 865 | 1 521 |

| 19 | Новикомбанк | 3 028 | 3 421 | -392 |

| 20 | Хоум Кредит Банк | 2 940 | -259 | 3 199 |

Источник – данные Банка России и портала Банки.Ру

Для сравнения того, как изменилась прибыльность работы банков за 1 квартал 2021 года, дана величина финансового результата за аналогичный период прошлого года. Большинство участников рейтинга показали результат лучше, чем в 2021 году. Тем не менее, традиционно основная часть прибыли банковской системы России формируется Сбербанком.

Таблица 7

20 самых убыточных банков

| № п/п | Наименование банка | Убыток на 1 апреля 2021г., млн. рублей | Финансовый результат на 1 апреля 2021г., млн. рублей | Изменение, млн. рублей |

| 1 | Почта Банк | -3 377 | 2 458 | -5 835 |

| 2 | Восточный Банк | -1 569 | 1 220 | -2 790 |

| 3 | Московский Областной Банк | -1 354 | 6 203 | -7 557 |

| 4 | ЦентроКредит | -1 212 | -7 476 | 6 264 |

| 5 | РГС Банк | -1 109 | -1 813 | 704 |

| 6 | МСП Банк | -907 | 303 | -1 211 |

| 7 | Автоторгбанк | -286 | 79 | -366 |

| 8 | Алеф-Банк | -244 | 241 | -485 |

| 9 | Тендер-Банк | -224 | -54 | -169 |

| 10 | Газэнергобанк | -201 | 244 | -446 |

| 11 | Банк Жилищного Финансирования | -201 | 106 | -307 |

| 12 | Международный Финансовый Клуб | -193 | 533 | -727 |

| 13 | Балтинвестбанк | -185 | -44 | -140 |

| 14 | Нефтепромбанк | -164 | 3 | -167 |

| 15 | Икано Банк | -161 | -118 | -42 |

| 16 | Инбанк | -137 | 40 | -177 |

| 17 | Джей энд Ти Банк | -136 | -13 | -122 |

| 18 | Венец | -102 | 23 | -126 |

| 19 | ИНГ Банк | -81 | -460 | 379 |

| 20 | Северный Народный Банк | -66 | 18 | -85 |

Источник – данные Банка России и портала Банки.Ру

Для сравнения того, как изменились результаты работы банков за 1 квартал 2021 года, дана величина финансового результата за аналогичный период 2021 года. Отметим, что у большинства рассматриваемых банков финансовый результат ухудшился в сравнении с аналогичным периодом прошлого года. Хотя убыток за 1 квартал банкам часто удается исправить в течение года, в 2021 году банкам придется приложить для этого серьезные усилия.

В целом в банковском секторе России в 1 квартале 2021 года наблюдались резкие колебания значений ряда важных показателей работы, что хорошо видно из приведенных данных финансовой отчетности. Это вызвано традиционными изменениями показателей в январе месяце, а также медленным восстановлением деловой активности бизнеса в целом.

Из важных факторов, которые не видны в финансовой отчетности, можно выделить возросщую роль систем дистанционного банковского обслуживания, которые получили во время пандемии коронавируса мощный толчок к развитию. И хотя после снятия жестких карантинных ограничений клиенты вновь стали посещать банковские офисы, доля операций по удаленным каналам по словам банкиров все равно превышает докризисную.

Важной чертой экономического кризиса 2021 года стала мягкая процентная политика Банка России. Если в прошлые крупные кризисы регулятор резко поднимал ключевую ставку, то летом 2021 года Банк России, наоборот, опустил ключевую ставку до исторически низкого уровня в 4,25% годовых. Это решение оказало существенную поддержку экономике.

Благодаря такой политике регулятора ставки по банковским вкладам достигли в 1 квартале 2021 года исторически минимальных значений. Низкие ставки, девальвация рубля и введение налога на крупные банковские вклады спровоцировали отток вкладов, в первую очередь – вкладов в инвалюте. Значительная доля изъятых вкладов осталось в банках на текущих счетах и может быть изъята при дальнейшем ухудшении ситуации в экономике. Изъятые из банков средства частично были направлены россиянами на фондовый рынок. Банки являются активными участниками этого процесса, предлагая частным клиентам брокерские услуги.

Однако в марте 2021 году регулятор начал переход к нейтральной процентной политике, при которой ключевая ставка составит 5,5%-6% годовых. Судя по последним выступлениям главы Банка России Эльвиры Набиуллиной, в числе важных причин такого решения – рост инфляции и возросшие геополитические риски. Банки как всегда изменяют ставки по кредитам и вкладам осторожно, с небольшой задержкой следуя за решениями регулятора.

В 2021 году рост необеспеченного розничного кредитования резко замедлился из-за принятых ранее мер Центробанка, направленных на ограничение кредитной задолженности россиян, из-за карантинных мер, а также из-за более тщательного рассмотрения банками кредитных заявок и ужесточения подхода к рискам. В 2021 году потребительское кредитование оживилось, но его быстрый рост в этот раз сдерживают стагнирующие доходы большинства россиян. Кредитование корпоративных заемщиков в 2021 году пока идет вяло. Компании с осторожностью начинают новые проекты, а банки с еще большей осторожностью их финансируют.

Кроме того, нужно помнить, что из-за введенных Банком России регуляторных послаблений негативные тенденции в экономике еще не получили свое отражение в банковской отчетности в полном объеме. Банкам еще предстоит разбор плохих долгов, который, исходя из опыта прошлых кризисов, займет до полтора-двух лет. По мнению регулятора, текущий запас прочности банковского сектора по капиталу достаточен для покрытия потенциальных потерь.

Ситуация с ликвидностью в банковском секторе ухудшилась. Объем высоколиквидных рублевых активов составил на конец рассматриваемого периода 15,4 трлн. рублей. Значительная его часть приходится на рыночные активы, под залог которых банки могут при необходимости получить средства в Банке России. Объем высоколиквидных валютных активов банковской системы страны составил $52,7 млрд., чего достаточно для покрытия 16% всех обязательств в валюте.

При этом избыток дешевой ликвидности имеют госбанки, крупные частные банки и «дочки» инобанков. Крупнейшие банки больше всех выигрывают и от размещения свободных бюджетных средств Минфином. В то же время небольшие частные банки иногда вынуждены держать повышенный запас ликвидности.

В 2021 году Банк России продолжил зачистку сектора от слабых игроков. С рынка в первую очередь уходили небольшие банки, к которым у регулятора накопились серьезные вопросы по чистоте проводимых ими операций и по соблюдению банковских нормативов.

Растет концентрация активов в крупнейших банках. На долю 12 системно значимых банков (с их дочерними кредитными организациями) в совокупности приходится более 75% активов банковского сектора. При этом в топ-10 по активам входят всего 3 банка, не контролируемых государством, а в некоторых секторах рынка госбанки уже занимают фактически монопольное положение.

Объем прибыли банковской системы России за 1 квартал 2021 года у наиболее успешных банков был даже несколько больше, чем за соответствующий период прошлого года. Но основной объем прибыли традиционно сосредоточен в нескольких крупнейших банках, прежде всего – в госбанках.

В этот раз банки подошли к кризису в значительно лучшей форме, чем, например, в 2014 году. Удаление Центробанком с рынка слабых игроков и повышение требований к качеству работы остальных банков дали свои плоды. Однако медленное восстановление российской экономики обязательно скажется на темпах развития банковского сектора в 2021 году.

По итогам 2021 года чистая прибыль сектора снизится на 20–30 %

В 2021 году доля просроченной задолженности в кредитном портфеле ЮЛ и ИП практически не изменилась: по кредитам крупному бизнесу она выросла всего на 0,2 п. п, до 7,3 %, а по кредитам МСБ доля даже снизилась на 0,9 п. п., до 11 %. Отчасти долю просроченной задолженности размыли существенный рост льготного кредитования (по кредитам МСБ), а также валютная переоценка (по кредитам крупному бизнесу). Однако наибольшее влияние, по нашему мнению, оказали меры господдержки, которые позволили отложить отражение в отчетности ухудшения качества кредитов. Так, доля реструктуризаций из-за COVID-19 как в портфеле кредитов МСБ, так и в портфеле кредитов крупному бизнесу превысила 15 %. В то же время доля просроченной задолженности в кредитах ФЛ увеличилась на 0,4 п. п., до 4,7 %, несмотря на значительный прирост портфеля, что обусловлено значительно меньшим объемом реструктурированных розничных ссуд в сравнении с кредитами ЮЛ (4,3 % на 01.01.2021).

Мы ожидаем, что основной негативный эффект от экономического спада из-за COVID-19 отразится на прибыли сектора в этом году после завершения моратория на банкротство заемщиков-ЮЛ и отмены послаблений по резервированию реструктурированных кредитов ЮЛ, объем которых превысил 6 трлн рублей. В связи с чем наибольшие риски увеличения резервирования в этом году мы видим в части кредитов ЮЛ.

График 5. В 2021 году доля просроченной задолженности в кредитах ЮЛ практически не изменилась в связи с масштабной реструктуризацией кредитов

Источник: расчеты «Эксперт РА» по данным Банка России

Мы ожидаем ухудшения качества порядка 20–30 % реструктурированных кредитов ЮЛ и не менее 20 % льготных кредитов ЮЛ, что потребует доначисления резервов в размере до 900 млрд рублей. Рост уровня дефолтности заметно отразится на доле просроченной задолженности по кредитам МСБ уже в этом году. Однако указанное увеличение резервов будет растянуто на два-три года. Так, доля просроченной задолженности по кредитам крупному бизнесу будет расти постепенно в течение нескольких лет, поскольку часть кредитов крупному бизнесу банки будут продолжать реструктурировать, а отдельные крупные кредиты будут переуступлены третьим сторонам в рамках расчистки баланса от проблемных активов. По нашим оценкам, в 2021-м объем чистых отчислений в резервы вырастет до 1,9–2 против 1,5 трлн рублей в 2021 году, что приведет к росту стоимости риска с 2,6 в 2020-м до 3,1 % в 2021 году.

В 2021 году значительную поддержку прибыльности сектора оказала положительная валютная переоценка, составившая более 270 млрд рублей (без ее учета рентабельность сектора составила около 13 %). По нашим оценкам, по итогам 2021 года чистая прибыль сектора снизится на 20–30 %, до 1,1–1,2 трлн рублей в связи с ростом отчислений в резервы, сжатием чистой процентной маржи и уменьшением доходов от валютной переоценки. Как следствие, рентабельность сектора в 2021 году уменьшится с 16 до 10–11 %.

В 2021 году будет наблюдаться рост процентных ставок для большинства категорий заемщиков в связи с повышением ключевой ставки и постепенным снижением объемов господдержки в отдельных сегментах кредитования (ипотеке, кредитовании МСБ). Для ипотечных кредитов и кредитов крупному бизнесу рост может составить до 0,5 п. п., для потребительских кредитов и кредитов МСБ – до 1,5 п. п. Ставки по привлеченным средствам банки будут повышать более сдержанно, однако с учетом ожиданий рынка по дальнейшему росту ключевой ставки увеличение стоимости фондирования составит не менее 0,5–0,75 п. п.

Несмотря на заметный рост ставок по кредитам, банкам не удастся удержать чистую процентную маржу на уровне 2021 года в связи с невысокими темпами роста кредитования (совокупный кредитный портфель ЮЛ и ФЛ прибавит 7 %). Поэтому выдача кредитов по более высоким ставкам не сможет компенсировать роста стоимости фондирования. Кроме того, срочность ресурсной базы сектора значительно меньше, чем срочность кредитного портфеля: так, на 01.01.2021 доля привлеченных средств ЮЛ и ФЛ срочностью до шести месяцев составляет 46 %, а доля кредитов срочностью свыше одного года – 76 %. Таким образом, удорожание привлеченных средств произойдет значительно быстрее, чем повышение доходности кредитного портфеля. В результате в 2021 году мы ожидаем сжатия уровня чистой процентной маржи на 0,2 п. п., до 3,8 %.

Анализируй

Граждане! Никогда не покупайте сигналы в телеграме и ютубе, гарантирующие “100% в месяц” и любых волшебных роботов. Все это чушь собачья, на лохов рассчитанная. Никаких гарантированных сигналов на валютном рынке нет и быть не может.

Даже ведущие банки планеты не знают, где будет рынок и не управляют им. Изучите их аналитику, чтобы это дошло раз и навсегда. Банки, формирующие этот рынок, а равно как аналитические компании могут лишь предполагать и не более того. В чем и состоит искусство прогнозов. Рынок – это теория вероятности, перед которой все равны. Эти предположения доступны, в основной своей массе, бесплатно в виде аналитических отчетов. Чем и надо пользоваться.

Если же у вас деньгами забит карман то отдайте их мне лучшее им применение – покупка доступа к аналитике от того же Sberbank CIB или приобретение профессионального терминала вроде Thomson Reuters Eikon. Это будет дорого (1800$ в месяц), но зато вы получите терминал, который используют в банках и хедж-фондах. Что забит обширнейшей аналитикой и новостями, которые отображаются в разы быстрее, чем на розничных сайтах.

Но даже это не обязательно, поскольку основные аналитические тезисы доступны бесплатно на банковских сайтах и в мировых финансовых СМИ таких как Bloomberg. Только мнения банков, как коммерческих, так и ведущих ЦБ мира, должно вас интересовать. И то, лишь как пища для вашего ума, как фундаментальная основа, с которой можно взрастить свое личное, индивидуальное понимание рынка.

Все остальные рассказы про “гарантированные доходы” и песни о том, что “мы знаем, где будет завтра рынок”, все сигналы для нищих и необразованных граждан, все это рассчитано лишь на то, чтобы залезть к вам поглубже в карман. В котором и так полно дырок с кредитными заплатками. Поэтому пользуйтесь строго официальной банковской аналитикой, а всех остальных продавцов воздуха отправляйте на три буквы в пешую прогулку и плюньте им в след.

Роль банков в реальном секторе экономики существенно усиливается

На фоне снижения маржинальности традиционного банковского бизнеса и увеличения конкуренции за клиентов с финтехами банки вынуждены искать новые источники доходов. Многие крупные банки увеличивают вложения в смежные сектора финансового рынка, например, лизинговый и страховой бизнес. Так, за последние пять лет доля банковских лизинговых компаний в объеме нового бизнеса автолизинга, являющегося наиболее диверсифицированным и привлекательным с точки зрения доходности, выросла с 39 до 50 %.

Кроме того, чтобы расширить клиентскую базу и повысить доходность бизнеса, банки все чаще предоставляют клиентам небанковские сервисы. В связи с этим банки становятся одними из ключевых инвесторов в современные технологии и активно приобретают бизнес в наиболее перспективных направлениях экономики (товарных маркетплейсах, строительстве, сфере услуг, общественного питания, транспорта и т. д.). Также банки зачастую становятся собственниками непрофильного бизнеса в рамках урегулирования задолженности по кредитам крупных проблемных заемщиков.

Столь сильный интерес банков к непрофильному бизнесу может привести в среднесрочной перспективе к заметному огосударствлению реального сектора экономики, поскольку костяк банковской системы составляют госбанки (на них приходится порядка 74 % активов банковского сектора на 01.01.2021).

Приложение. Таблицы

Таблица 1. Ключевые финансовые показатели банковского сектора

| Таблица 1. Ключевые финансовые показатели банковского сектора Показатель | 01.01.2019 | 01.01.2020 | 01.01.2021 | 01.01.2022 (прогноз) |

| Кредиты крупному бизнесу, млрд руб. | 29 157 | 29 040 | 31 958 | 32 917 |

| темп прироста номинальный, % | 12 | -0,4 | 10,0 | — |

| темп прироста с исключением валютной переоценки (оценка «Эксперт РА»), % | 11,1 | -2,1 | 4,5 | 3 |

| без учета льготного кредитования | 3,9 | — | ||

| Гарантии | 5,6 | 6,4 | 6,9 | 7,8 |

| темп прироста, % | -1,0 | 14 | 9 | 12 |

| Кредиты МСБ, млрд руб. | 4 215 | 4 737 | 5 811 | 6 511 |

| темп прироста, % | 1,1 | 12,4 | 22,7 | 15 |

| без учета льготного кредитования, % 4 | 7,1 | 23,9 | -7,2 | 6 |

| Ипотечные кредиты, млрд руб. | 6 410 | 7 492 | 9 305 | 10 701 |

| темп прироста, % | 23,6 | 16,9 | 24,2 | 15 |

| без учета льготного кредитования | 11,1 | 7 | ||

| Автокредиты, млрд руб. | 817 | 955 | 1 031 | 1 124 |

| темп прироста, % | 15,5 | 14,0 | 7,9 | 9 |

| без учета льготного кредитования, % | 4,4 | 5 | ||

| Необеспеченные потребительские кредиты ФЛ, млрд руб. | 7 386 | 8 926 | 9 707 | 10 678 |

| темп прироста, % | 22,2 | 20,8 | 8,8 | 10–12 |

| Прибыль до налогов (без МСФО 9), млрд руб. | 1 345 | 1 600 | 1 574 | 1 100–1 200 |

| ROE (по прибыли до налогов без МСФО 9), % | 13,8 | 14,6 | 15,9 | 10–11 |

| NIM, % | 4,4 | 4,1 | 4,0 | 3,8 |

| COR, % | 1,7 | 2,1 | 2,6 | 3,1 |

Источник: данные Банка России и публичной отчетности банков, прогноз «Эксперт РА»