Ложка ядерной сделки в барреле постковидной нефти: рынок ждëт камбэка Ирана

Цены на нефть в этот четверг третий день подряд снижаются после того, как дипломаты заявили, что достигнут прогресс в отношении снятия санкций с Ирана на пути к рестарту многосторонней ядерной сделки 2015 года с этой страной. Рынок замер в ожидании возвращения на него иранской «большой нефти» в результате отмены введённого экс-президентом США Дональдом Трампом в 2021 году и действующего до сих пор эмбарго на экспорт чëрного золота из Исламской Республики.

Нефть марки Brent подешевела сегодня, 20 мая, на 81 цент, или 1,2 процента, до 65,85 доллара за баррель. Нефть West Texas Intermediate из США подешевела на 77 центов, или 1,2%, до $ 62,59.

Президент Ирана Хасан Роухани ранее в четверг заявил в телевизионном выступлении, что в ходе переговоров в Вене достигнут прогресс и близок час, когда США снимут свои санкции в отношении нефтехимической отрасли, судоходства, страхования и Центрального банка ИРИ, передаёт Reuters.

Однако высокопоставленные дипломаты из Великобритании, Франции и Германии в минувшую среду высказали предостережение, заявив, что, хотя в австрийской столице достигнут «некоторый ощутимый прогресс в определении контуров окончательной сделки, успех не гарантирован».

Индийские нефтеперерабатывающие предприятия и по крайней мере один европейский нефтеперерабатывающий завод пересматривают свои закупки сырой нефти, чтобы освободить место для иранской нефти во второй половине текущего года, ожидая отмены санкций США, сообщили официальные лица компании и торговые источники.

«Учитывая, что рост мирового спроса на нефть будет поступательным до конца этого года, а в 2022 году группа производителей ОПЕК+ окажется в относительно удобном положении, чтобы справиться с увеличением добычи в Иране, разбалансировка рынка нефти не ожидается», — отмечают аналитики компании PVM (штаб-квартира в Лондоне).

Опасения относительно перспектив спроса в Азии также привели к снижению цен. Почти две трети людей, прошедших тестирование в Индии, оказались подвержены заражению коронавирусной инфекцией Covid-19, отмечает британское информагентство.

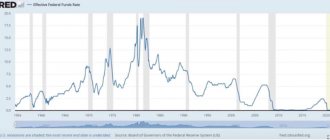

Спекуляции на тему того, что Федеральная резервная система США может в какой-то момент начать ужесточать политику, влияющую на перспективы экономического роста, побудили некоторых инвесторов снизить риски по нефти и другим сырьевым товарам. Запасы сырой нефти в Соединённых Штатах на прошлой неделе увеличились на 1,3 миллиона баррелей против ожиданий аналитиков в опросе Reuters о росте на 1,6 млн баррелей. Запасы бензина упали на 2 млн баррелей по сравнению с прогнозом на 886 000 баррелей. Поставка бензина, являющаяся показателем спроса на стратегический энергоноситель, выросла на 5% — до 9,2 млн баррелей в день.

«Наше внимание привлекает быстрое восстановление спроса на нефтепродукты в США, которое сейчас очень близко к уровню 2019 года», — отмечают аналитики.

Иран готов к увеличению добычи нефти после прихода в Белый дом Джо Байдена, выступившего ранее за возвращение Соединённых Штатов в Совместный всеобъемлющий план действий (СВПД) по ядерной программе Тегерана 2015 года (ядерная сделка). «Мы по-прежнему готовы резко увеличить производство нефти», — заявил в декабре 2021 г. президент Ирана Хасан Роухани. Как напомнил тогда глава правительства (посты президента и премьер-министра в ИРИ совмещены), после заключения ядерной сделки и снятия с Ирана международных и односторонних санкций страна смогла нарастить продажи нефти за рубеж до 2,5 миллиона баррелей в день. Ранее официальные лица в Тегеране указывали, что в прошлом году Иран продавал в среднем от 600 до 700 тысяч баррелей нефти в день из-за действия американского эмбарго на поставки чёрного золота из ИРИ на внешние рынки.

Перспективы возвращения иранской нефти на рынок обвалили котировки

Москва, 19 мая — ИА Neftegaz.RU.

Цены на нефть сегодня снижаются после того, как накануне нефть Brent пробивала отметку в 70 долл. США/барр. 18 мая 2021 г. цены на нефть завершили торги снижением, однако в ходе сессии произошел взлет котировок до 2-летних максимумов. Нефть Brent поднималась до отметки 70,24 долл. США/барр., WTI — 67,02 долл. США/барр. Однако в целом по итогам торгов 18 мая стоимость фьючерсов на нефть сорта Brent на июль на лондонской бирже ICE Futures опустилась на 1,08%, до 68,71 долл. США/барр. Фьючерсы на нефть сорта WTI на июль на электронных торгах Нью-йоркской товарной биржи (NYMEX) подешевели на 1,18% до 65,50 долл. США/барр.

19 мая 2021 г. цены на нефть продолжают идти вниз. К 11:00 мск стоимость июльских фьючерсов на Brent на ICE Futures снизилась на 1,30%, до 67,82 долл. США/барр. Фьючерсы на нефть WTI на июль на электронных торгах NYMEX подешевели на 1,40% до 64,58 долл. США/барр.

Цены на природный газ также снижаются. 18 мая 2021 г. фьючерсы на природный газ на июнь на электронных торгах NYMEX подешевели на 3,12%, до 3,012 долл. США/млн БТЕ. К 11:00 19 мая цены опустились на 0,66%, до 2,992 долл. США/млн БТЕ.

Резкий взлет нефтяных цен 18 мая стал результатом оптимизма рынка в связи с перспективами снятия ограничений по коронавирусу в США и Европе. Также позитивная динамика нефтяных цен поддерживалась слабым долларом США. Однако рост был прерван новостями о прогрессе в переговорах по иранской ядерной программе, успех которых может привести к возвращению на рынок иранской нефти. 18 мая 201 г. постпред РФ при международных организациях в г. Вена М. Ульянов:

- заявил, что участники переговоров по возвращению США и Ирана к Совместному всеобъемлющему плану действий (СВПД) по иранской атомной программе достигли существенного прогресса.

- анонсировал важное объявление по этому вопросу, которое ожидается 19 мая.

Напомним, что в мае 2021 г. президент США Д. Трамп принял решение об одностороннем выходе из СВПД и восстановлении жестких санкций против Ирана. Спустя год Иран заявил о поэтапном сокращении своих обязательств в рамках СВПД, отказавшись от ограничений в ядерных исследованиях, центрифугах, уровне обогащения урана. Еще до инаугурации, президент США Д. Байден заявил, что намерен вернуть США в ядерную сделку с Ираном. По сообщению S&P Global Platts, возвращение к СВПД может привести к наращиваю добычи нефти в Иране до 3,9 млн барр./сутки в 2022 г. Добычу нефти Иран уже наращивает, увеличив объем в апреле 2021 г. на 130 тыс. барр./сутки по сравнению с мартом, до максимального с мая 2021 г. уровня в 2,43 млн барр./сутки. Иранская нефть главным образом идет на экспорт в Китай, несмотря на давление США.

Также инвесторы ожидают выхода официальной статистики по запасам нефти и топлива в США от Управления энергетической информации Минэнерго США (EIA). Статистика Американского института нефти (API) 18 мая показала, что коммерческие запасы нефти в США за неделю, завершившуюся 14 мая, выросли на 620 тыс. барр. При этом запасы бензина и дистиллятов резко снизились — на 2,8 млн барр. и на 2,6 млн барр. соответственно, что во многом стало результатом блокировки магистрального нефтепродуктопровода (МНПП) Colonial Pipeline из-за кибератаки. Эксперты ожидают, что официальные данные покажут сокращение запасов нефти на 2,9 млн барр., рост запасов бензина на 600 тыс. барр. и снижение запасов дистиллятов на 200 тыс. барр.

Фондовые индексы США завершили торги снижением после заявления министра финансов США Д. Йеллен о том, администрация намерена повысить налоги для корпораций и для обеспеченных американцев в рамках плана инфраструктурных расходов. Dow Jones Industrial Average снизился на 0,78%, до 34060,66 п. Standard & Poor’s 500 потерял 0,85% и составил 4127,83 п. Nasdaq Composite опустился на 0,56%, до 13303,64 п.

Bitcoin падает на регуляторных рисках. По данным Reuters, Китай запретил финансовым учреждениям и платежным компаниям предоставлять услуги, связанные с криптовалютными транзакциями, а также предостерег инвесторов от спекулятивной криптоторговли. Это нанесло удар по инвесторам, которые делали ставку на то, что цифровые активы получат статус мейнстрима. 19 мая 2021 г. к 11:00 Bitcoin упал на 10,86% и составил 40292,3 долл. США/bitcoin.

Рубль растет к доллару США и евро. 19 мая 2021 г. к 11:00 мск рубль подорожал к доллару США на 0,06%, до 73,6703 руб./долл. США. По отношению к евро рубль вырос на 0,07%, до 90,0427 руб./евро.

Почему нефтяные компании рано покупать

Нефтегазовый сектор отставал от индекса Мосбиржи последние два месяца. Это было фундаментально оправданно – по всем фишкам, кроме Газпрома мы давно поменяли BUY на HOLD, потому что они торгуются с небольшими апсайдами к фундаментальным оценкам.

Из сегодняшнего поста вы узнаете, почему нефтяные компании были неинтересны к покупке последние два месяца

Аргументы, почему нефтедобывающие компании неинтересны:

- Они проигрывают по потенциальному апсайду на 1-2 года вперед другим циклическим секторам, где наблюдается глобальный дефицит. В нефти же рынок сбалансирован только благодаря сделке ОПЕК+, и, если бы не картель, цены были бы гораздо ниже. То есть даже если нефтяная компания торгуется с апсайдом, в других секторах апсайды выше, и разумнее участвовать в них.

- В текущих ценах уже отражены позитивные ожидания нефти по 60$/барр

- Мы видим потенциал для роста ожиданий по предложению нефти и падения ожиданий по спросу

- Летом ожидается пик инфляции и темпов роста ВВП, после чего ожидается замедление. Все сырьевые компании, а особенно нефтяной сектор, чувствительны к темпам роста экономики.

Нефтянка неинтересна к покупке уже давно

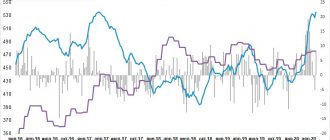

Индекс Мосбиржи (синий) против индекса нефтегазовых компаний (оранжевый) падает с середины марта:

13 марта мы рассказывали в рамках нашей подписки о том, что нефтяные фишки подошли к своим фундаментальным оценкам:

Важно, что Газпром оставляли на BUY, и продолжаем на нем зарабатывать (ставка на газ – другое дело).

Аргументы, почему нефтедобывающие компании неинтересны:

- Они проигрывают по потенциальному апсайду на 1-2 года вперед другим циклическим секторам, где наблюдается глобальный дефицит. В нефти же рынок сбалансирован только благодаря сделке ОПЕК+, и, если бы не картель, цены были бы гораздо ниже. То есть даже если нефтяная компания торгуется с апсайдом, в других секторах апсайды выше, и разумнее участвовать в них.

- В текущих ценах уже отражены позитивные ожидания нефти по 60$/барр

- Мы видим потенциал для роста ожиданий по предложению нефти и не видим потенциала роста спроса

Индия – в прогнозах уже заложены позитивные ожидания

Одна из самых больших переменных в спросе на нефть – Индия из-за испытываемых проблем с коронавирусом (Европа и США вышли на стабильную траекторию по спросу на нефтепродукты).

Сейчас EIA прогнозирует объемы спроса на нефть в Индии без учета локдауна, который длится с апреля из-за роста заражений. Кстати, ограничения помогли снизить распространение инфекции, и с начала июня Нью Дели (столица Индии) будет снимать ограничения, если кол-во заражений в день продолжит снижаться.

Источник: прогноз EIA

В любом случае снятие ограничений в Индии не будет моментальным, поэтому текущий глобальный прогноз по спросу на нефть может быть понижен на 0.3-0.5 мбс:

Другая большая переменная – спрос со стороны авиации. Чтобы вернуться к докоронавирусным уровням, должно возобновиться глобальное авиасообщение, а не только внутренние перелеты. Я не встречал публичных ожиданий такого восстановления в 2021 году, оценки экспертов чаще всего говорят о восстановлении только к 2023 году.

Глобальное предложение нефти может вырасти за счет Ирана

Ожидания по предложению нефти следующие:

- EIA сохраняет прогноз по добыче в США на уровне 11.84 мбс (снизило на 0.02 мбс, что незначительно)

- ОПЕК понизило ожидания по добыче в США до уровня 11.04 мбс (снизили на 0.28 мбс). Мы считаем, это связано с низкой буровой активностью в США, которая не позволяет вернуть старые уровни добычи.

- США рассматривают снятие санкций с Ирана. Тем временем, Иран уже добывает 2.5 мбс (до санкций было 3.8 мбс, то есть это потенциально +1.3 мбс в течение нескольких месяцев). 18 июня пройдут президентские выборы в Иране, и с учетом текущих переговоров в Вене мы считаем, что договоренности по сделке будут достигнуты до выборов.

С мая ОПЕК планово начало рост объемов добычи. Однако, планировался рост только на 600 тыс б/с (Саудиты + другие страны), в то время как фактический рост экспорта из этих стран вырос на 1 млн б/с (по данным трекера танкеров Petro Logistics на первую половину мая).

Возможно, по итогам мая мы увидим недовыполнение сделки ОПЕК+ и я подозреваю, что это может быть связано с недовольством участников, что они могут потерять свою долю рынка в пользу Ирана.

31 мая будет ближайшее заседание ОПЕК. Во-первых, наверняка будут обсуждать варианты действий в случае возвращения на рынок объемов Ирана. Во-вторых, на нем мы можем увидеть скорректированные прогнозы по спросу, с учетом более низкого спроса в Индии. В зависимости от согласованности действий ОПЕК мы увидим плавную или резкую коррекцию в ценах на нефть.

Иран – дополнительное предложение нефти в ближайшие две недели

Подробнее остановимся на теме Ирана, т.к. это самый большой фактор роста предложения + потенциальный риск для стабильности сделки ОПЕК+.

В конце апреля принц Саудовской Аравии заявил, что они стремятся к построению хороших отношений с Ираном (ранее такого не было, Иран всегда считался врагом Саудитов). Поскольку Саудиты – союзники США, мы понимаем, что это в первую очередь связано с политическим курсом Штатов.

После этого в СМИ появились данные о секретной встрече между высокопоставленными лицами Саудовской Аравии и Ирана в Ираке (эту встречу подтверждали новостные источники Ирака, от Ирана и Саудитов не было ни подтверждения, ни опровержения).

В СМИ есть мнение, что это связано с переключением Саудитов от сотрудничества США к Китаю (Иран – большой поставщик нефти в Китай). Но поскольку мы видим, что сами США ведут переговоры о ядерной сделке и отмене санкций на иранскую нефть, я считаю, что это признаки успехов в достижении договоренностей по сделке.

По состоянию на сегодняшний день переговоры в Вене продолжаются несмотря на то, что крайний срок по достижению договоренностей Иран ставил на 21 мая. Очевидно, сделка нужна Ирану, поэтому они и идут на уступки. До выборов президента в Иране осталось две недели, и текущему (Рухани) нужно достичь сделки, иначе Иран продолжает экономически страдать от санкций, а на переговоры с новым президентом уйдет еще неопределенное время.

Рынок уже закладывает высокие цены на нефть

По нашим расчетам, при нефти 60$/барр в среднем в 2021 году российские нефтедобывающие компании торгуется с апсайдами от 4% до 17% на горизонте года. Эта доходность ниже средней по рынку, и для того, чтобы входить в новые лонги по нефтяным компаниям, надо дождаться коррекции.

Кстати, когда именно входить в сектор, мы будем разбирать уже в этот четверг на нашем Strategy Day – это большое онлайн мероприятие, которое мы проводим раз в три месяца, на котором рассказываем, как получить достойную доходность в ближайшие месяцы: какие сектора покупать, долю каких секторов сокращать, и почему.

Отказ от ответственности

- Нефть

НЕХомяк! — рассылка для инвесторов

Тут мы собираем самое лучшее из написанного нами на тему рынка и текущих ситуаций в компаниях для вас!

Готово! Скоро на указанный адрес начнет приходить рассылка с самыми важными постами нашей команды.

Останется без обогащения

Для России, как, впрочем, и для остальных участников ОПЕК+, задержка снятия санкций с нефтяной отрасли Ирана несет сплошные плюсы. Во-первых, рост производства нашей стране нужен для увеличения экспорта, объемы которого сократились в 2021 году на 11,4% — с 266 млн до 232 млн тонн, а в денежном выражении — на 40,8%, до 72,3 млрд долларов.

Во-вторых, иранская нефть не вернется в Европу и страны АТР — Китай, Южную Корею, Японию и Индию, где она раньше успешно конкурировала с российской нефтью, что позволит нашей стране в случае роста добычи уверенно увеличивать поставки на эти рынки.

В-третьих, санкции в сегодняшней ситуации искусственно созданного дефицита нефти, за счет действия сделки ОПЕК+ и сокращения добычи в США и Канаде, будут продолжать подталкивать котировки барреля вверх.

Иран до санкций добывал 4,5-5 млн баррелей в сутки, из которых чуть меньше 2 млн направлялось на внутреннее потребление, а около 2,5-3 млн баррелей в сутки экспортировалось, уточнил замруководителя направления «Экономика энергетики и климат» ЦСР Александр Амирагян. Санкции против Ирана означают для мирового рынка выбывание около 2 млн баррелей нефти в день — около 2% спроса. Это упрощает задачу балансировки мирового нефтяного рынка, а в случае отмены ограничений вызовет дисбаланс спроса и предложения, что потребует соответствующей реакции со стороны ОПЕК+, сказал эксперт.

Например, от участников альянса может потребоваться дополнительное сокращение добычи или хотя бы сохранение действующих параметров сделки. Либо придется договариваться с Ираном о его активном участии в ОПЕК+, то есть настаивать на том, чтобы Тегеран не наращивал производство до максимума.

С учетом трудных отношений между Ираном и арабскими странами переговорный процесс мог бы оказаться весьма проблематичным, подчеркнул эксперт Аналитического центра при правительстве РФ Александр Курдин. По его мнению, именно поэтому, в связи со сменой администрации в США и попытками вернуться к «ядерной сделке», уже сейчас Иран надо включать в переговоры ОПЕК+ и оценивать сценарии частичного возвращения его добычи.

Санкции США против Ирана убрали с рынка 2 млн баррелей нефти в день

Пока же ограничения США заставляют Иран сокращать добычу нефти лучше любой сделки ОПЕК+, считает глава Фонда национальной энергетической безопасности Константин Симонов. Продолжение противостояния Ирана и США дестабилизирует обстановку на всем Ближнем Востоке, но этот фактор уже привычный и не играет былого значения для нефтяных котировок. В случае же возвращения Ирана в «ядерную сделку» и снятия санкций он будет требовать для себя особых условий в ОПЕК+, что плохо скажется и на нефтяных ценах, и на дисциплине выполнения сделки внутри альянса, отметил Симонов.

Цены на взлете

Цена на нефть марки Brent на торгах 9 ноября взлетела почти на 10% (до $43,17 за баррель на 17:40 мск) на новостях об успешных испытаниях вакцины от коронавируса, которую разработали Pfizer и BioNTech.

COVID-19 и всё, что с ним связано, пока остается ключевым фактором, влияющим на котировки, отметила директор по исследованиям VYGON Consulting Мария Белова. Такая ситуация будет сохраняться и в первой половине 2021 года, считает она.

На цены будет влиять и то, насколько успешно участники сделки ОПЕК+ будут подстраивать объемы своей добычи под изменяющийся спрос. В позитивном сценарии нефть будет стоить $40–45 за баррель, считает эксперт.

Арабские миражи

Фото: REUTERS/Carlo Allegri

Впрочем, есть и негативный сценарий, по которому c приходом в Белый дом Джо Байдена цены на черное золото резко пойдут вниз, достигнув $25 за баррель.

— Традиционно считается, что при демократах нефть дешевая, при республиканцах дорогая. Хотя это, конечно, достаточно условно, — отметил руководитель ИАЦ «Альпари» Александр Разуваев.

Не стоит ждать быстрых изменений котировок нефти только лишь от самого факта, что в США сменился президент, сказал руководитель аналитического департамента AMarkets Артем Деев. Рынок зависит от баланса спроса и предложения, а также от конкретных решений политиков, которые могут привести к дисбалансу, указал он.

Арабские миражи

Фото: REUTERS/Abdel Hadi Ramahi

Как раз таким ключевым фактором, влияющим на стоимость нефти, может стать анонсированное ранее намерение Джо Байдена снять ограничения с Ирана и заключение ядерной сделки с этим государством. В результате Иран вернется на рынок нефти с большими объемами добычи сырья, что дестабилизирует котировки — они пойдут вниз, считает эксперт.

В любом случае дешевую нефть Россия в очередной раз сможет «пересидеть», полагает Александр Разуваев. Объем Фонда национального благосостояния (ФНБ) на 1 ноября составил 13,3 трлн рублей, или 11,7% прогнозного ВВП на 2021 год, что эквивалентно $167,63 млрд.

Иран все еще рассчитывает на благоприятный исход переговоров с США

В конце этой недели истек срок, который Иран давал международному сообществу для достижения компромисса по «ядерной сделке». Однако пока в Тегеране не торопятся окончательно лишать МАГАТЭ доступа к записям камер с иранских ядерных объектов в надежде, что США все же снимут свои санкции с Ирана.

«У МАГАТЭ нет права доступа к записям с камер и информации от Организации атомной энергии Ирана в связи с наступлением дедлайна»,— заявил в воскресенье председатель парламента Ирана Мохаммад Багер Галибаф. Однако иранское агентство «Тасним» со ссылкой на некое должностное лицо в секретариате Высшего совета национальной безопасности заявило, что существует возможность сохранять записи с камер еще на месяц, чтобы позволить завершить переговоры в Вене по восстановлению «ядерной сделки» — Совместного всеобъемлющего плана действий (СВПД), подписанного в 2015 году Тегераном с пятью постоянными членами СБ ООН и Германией. Предполагается, что это продемонстрирует «добрую волю» Ирана.

В воскресенье вечером МАГАТЭ сообщило, что гендиректор агентства Рафаэль Гросси продолжает консультации с Ираном на эту тему.

Планируется, что его пресс-конференция по результатам переговоров состоится в понедельник.

Иран ограничил инспекционную деятельность Международного агентства по атомной энергии (МАГАТЭ) еще в конце февраля в связи с вступлением в силу закона «Стратегическая мера по отмене санкций». Это стало последней попыткой Ирана добиться возобновления «ядерной сделки», пошатнувшейся после того, как в 2021 году из нее вышли США, возобновив свою санкционную политику в отношении Тегерана, что затруднило многим странам работу с Ираном.

Не дождавшись полноценного запуска европейского механизма расчетов, который бы позволил осуществлять торговые сделки в обход американских санкций, Тегеран в 2021 году начал постепенно снижать свои обязательства в рамках СВПД. Закон о стратегических мерах обязывает правительство увеличить степень обогащения урана до 20% и отказаться от дополнительного протокола МАГАТЭ, предполагающего расширенные проверки ядерных объектов, если Тегеран не получит возможность свободно торговать нефтью и осуществлять финансовые операции.

Таким образом, агентство лишилось возможности проводить инспекции любых иранских ядерных объектов в любое время избранное им время.

При этом Тегеран оставил лазейку в надежде все же добиться снятия санкций. Было решено, что записи с камер на ядерных объектах и их перечень будут храниться до 21 мая, и в случае достижения компромисса с международным сообществом Иран предоставит их МАГАТЭ. Если же санкции сняты не будут — все записи сотрут.

Что нужно знать об иранской ядерной сделке

Читать далее

В апреле в Вене начались переговоры о возвращении Тегерана и Вашингтона к «ядерной сделке». Посредники, в том числе Россия, предлагали сторонам взаимные шаги навстречу друг другу, однако Иран, по крайне мере на словах, не собирается отступать от принципа — сначала снятие санкций, потом возвращение к полному соблюдению СВПД. К 21 мая договориться не получилось, и дипломаты опасались, что решение Ирана удалить записи с камер повредит переговорам в Вене. Так, на прошлой неделе постоянный представитель РФ при международных организациях в Вене Михаил Ульянов отметил, что продление технического соглашения по проверкам МАГАТЭ в Иране способствовало бы успеху переговоров.

Завтра в Вене начнется уже пятый раунд переговоров по «ядерной сделке», предыдущий завершился в минувшую среду. В интервью радиостанции «Эхо Москвы» Михаил Ульянов выразил надежду, что переговоры могут завершиться в первых числах июня и СВПД будет полностью восстановлен. Он также подчеркнул, что ничего страшного в том, что договоренность между Ираном и США не была достигнута к 21 мая, нет.

«Мы явно движемся в правильном направлении, причем мы уже давно перешагнули экватор на переговорах. И ощущение такое, что финальная стадия начнется на следующей неделе. Надеюсь, что так и будет»,— сказал Михаил Ульянов.

По его словам, сейчас идут непрямые споры между иранцами и американцами в отношении объема санкций, которые должны быть сняты, а также шагов, которые необходимо предпринять Ирану, чтобы вернуться к соблюдению своих обязательств. США предложили три списка: красный, зеленый и желтый. Красный не подлежит обсуждению, желтый — предмет переговоров, зеленый — это то, что они готовы снять без всяких сомнений, и он, как отметил господин Ульянов, охватывает абсолютное большинство экономических санкций, хотя Иран все равно стремится к большему. И этот вопрос продолжают обсуждать в Вене.

Глава МИД Ирана обвинил Россию в иранских проблемах

В конце прошлой недели президент Ирана Хасан Роухани заявил, что западные страны согласились со снятием санкций «в сферах нефти, нефтехимии, судоходства, страхования, центрального банка, других банков — это все они подтвердили, этот вопрос завершен». По его словам, основное соглашение достигнуто, но еще остаются некоторые вопросы.

В тоже время госсекретарь США Энтони Блинкен заявил, что в Вашингтоне до сих пор не видят, готов ли Тегеран вернуться к соблюдению условий СВПД.

«Опосредованные переговоры в Вене прояснили, что каждая из сторон должна сделать для того, чтобы вернуться к выполнению соглашения. Мы знаем, какие санкции надо снять, поскольку они несовместимы со сделкой. Но еще важнее, что Иран знает, что нужно сделать ему. Чего мы еще не видели — так это готов ли и хочет ли Иран сделать то, что должен. У нас пока еще нет ответа на этот вопрос»,— сказал он ABC News. Не случайно в заявлении высокопоставленных дипломатов Великобритании, Франции и Германии, обнародованном на прошлой неделе по итогам четвертого раунда переговоров, о и «впереди будут очень сложные вопросы».

Тем не менее надежды на успех переговоров никто терять не хочет. Достичь прогресса в ближайшее время важно именно президенту Роухани, чьи полномочия вскоре истекут. 8 июня в Иране состоятся президентские выборы. И хотя президент не определяет внешнеполитический курс страны, голосование может показать, насколько иранцы продолжают верить в обещания, что диалог с Западом может принести перемены, как обещала предыдущая администрация.

Марианна Беленькая

Аналитики объяснили, почему нефть подскочит до 80 долларов за баррель

МОСКВА, 22 мая — ПРАЙМ. Нефтяные котировки растут — спрос восстанавливается на фоне массовой вакцинации и снятия карантинных мер. К тому же «пандемические» запасы уже иссякли, сделка ОПЕК+ ограничивает производство, а летом — сезонный всплеск потребления горючего. О том, чего стоит ждать от мирового рынка до осени, рассказывает в своей статье колумнист РИА Новости Наталья Дембинская.

Российский рынок акций вырос при поддержке нефтяных котировок

ДОКРИЗИСНЫЙ УРОВЕНЬ

В прошлом году нефтяная отрасль пережила несколько волн падения. Сказался комплекс факторов, главные из которых — перепроизводство при резком сокращении спроса, а также пандемия и локдаун. В марте прошлого года нефть подешевела более чем в два раза — до 30 долларов за баррель. Однако самые жесткие ограничения позади, вакцинация набирает обороты во всем мире. Спрос на топливо растет, и рынок отыграл ковидное падение практически полностью.

В конце марта Международное энергетическое агентство (МЭА) предсказало увеличение спроса в этом году до 96,5 миллиона баррелей в сутки и возмещение около 60 процентов прошлогодних пандемийных потерь.

С января нефть подорожала на 30%, цены сравнялись с докризисными. Восемнадцатого мая котировки марки Brent достигли 70 долларов за баррель.

Томас Варга, аналитик нефтяной брокерской компании PVM, о.

Оптимизм усиливает и статистика из Китая. Там на фоне восстановления экономики и улучшения эпидемиологической обстановки промышленное производство за первые четыре месяца 2021-го увеличилось на 20,3% по сравнению с аналогичным периодом прошлого года. А объем переработки импортной нефти независимыми китайскими НПЗ — на 15%.

ВОЗМОЖНАЯ НЕХВАТКА

Как утверждают эксперты, мировой нефтяной рынок сейчас в целом сбалансирован, спрос соответствует предложению.

«Решения ОПЕК+ по постепенному увеличению добычи отвечают сезонному росту спроса и одновременно учитывают, что эпидемия коронавируса в Индии негативно влияет на глобальную ситуацию», — говорит Олег Богданов, ведущий аналитик QBFБ.

Но все же рынок подогревают опасения, что долгосрочные поставки не поспеют за восстановлением потребления в ближайшие годы, так как международные нефтяные компании уменьшают инвестиции в добычу из-за экологических проблем. «ОПЕК и другие крупные поставщики, сокращавшие производство в пандемию из-за падения спроса, возвращают на рынок изъятые баррели. Но неясно, хватит ли у них свободных мощностей», — подчеркивает Financial Times.

Еще один фактор — к концу апреля накопленные в эпидемию запасы топлива практически иссякли. В хранилищах развитых стран осталось чуть более 20 процентов «пандемических излишков». Если в прошлом июле было 249 миллионов баррелей, то в феврале, по оценкам Международного энергетического агентства (МЭА), лишь 57. Это также результат сделки ОПЕК+.

Как указывает МЭА, остатки «пандемических запасов» практически целиком сосредоточены в Китае. А, например, в американских хранилищах — 1,28 миллиарда, как до кризиса.

Эксперты рассказали, сколько продлится текущий обвал криптовалют

НЕФТЬ ПЕРЕОЦЕНИЛИ

Таким образом, пока движение к 70 за баррель во многом продиктовано позитивными ожиданиями, но фундаментально нефть переоценена. Согласно расчетам Меружана Дадаляна, заместителя генерального директора по управлению частным капиталом и инвестициями General Invest, объективно котировки сейчас должны быть на уровне 40-50 долларов.

Аналитик о.

По прогнозу General Invest, увеличение квот ОПЕК и отмена ограничений для Тегерана опустят нефть до 50-55 долларов — ближе к фундаментальному показателю. Если цены закрепятся выше 70, а инфляция в мире продолжит расти, Brent может подскочить и до 90-95. Однако этот будет исключительно спекулятивный эффект.

СКАЧОК СПРОСА НА НЕФТЬ УЖЕ МАЯЧИТ НА ГОРИЗОНТЕ?

Аналитики в целом полагают, что сама структура рынка, способствующая быстрому потреблению нефти, и соглашение ведущих поставщиков о сдерживании производства продолжат толкать цены вверх, несмотря на временные спады.

По прогнозу Rystad Energy, в 2021-м спрос на нефть увеличится на шесть процентов в годовом исчислении — c 89,6 миллиона баррелей в сутки до 95,4, а в 2022-м — до 99,4.

А по мнению одного из крупнейших инвестбанков мира Goldman Sachs, скачок спроса на нефть, который произойдет на горизонте следующих шести месяцев, будет «самым масштабным за всю историю наблюдений». Это объяснили грядущим повсеместным открытием границ после массовых прививок от COVID-19.

В отчете банка указывается что «повышенный интерес к поездкам и ускорение вакцинации в Европе приведет к беспрецедентному росту спроса — плюс 5,2 миллиона баррелей в сутки». И вывод: уже летом нефть подорожает до 80 долларов.

Для российской экономики 60-70 за баррель более чем приемлемо. Сохранение этого диапазона наиболее вероятно до конца третьего квартала.

Иран прольет над миром нефтяной дождь: Тегеран готов удвоить добычу за три месяца

Иран начинает подготовку к восстановлению добычи нефти на фоне переговоров с США в Вене, где обсуждается возвращение Тегерана к соглашению по ядерной программе и снятие санкций. Как сообщает Bloomberg со ссылкой на иранских чиновников, государственная добывающая компания National Iranian Oil Co. (NIOC) начала техническую подготовку месторождений, вынужденно остановленных два года назад после того, как администрация Дональда Трампа ввела нефтяное эмбарго против некогда третьего крупнейшего добытчика в ОПЕК.

Американские санкции обрушили производство нефти в Иране вдвое — с 3,9 до 1,9 млн баррелей в сутки, а экспорт — свели практически к нулю. Прошлым летом он падал до ничтожных 100 тысяч баррелей в сутки, однако снова начал расти и достиг 500 тысяч баррелей ежедневно после того, как к власти в Белом доме пришли демократы во главе с Джо Байденом.

В оптимистичном сценарии после снятия санкций Иран сможет практически удвоить добычу и вернуть ее на досанкционные уровни за три месяца, говорят источники Bloomberg.

С экспортом, впрочем, будет сложнее, признает бывший чиновник NIOC Мохаммед Али Хатиби: ниши потеряны, и не факт, что старые клиенты вернутся.

Понимая это, NIOC заранее начала предварительные консультации со старыми покупателями, не дожидаясь итогов венских переговоров, которые обещают Ирану не только возвращение на мировой нефтяной рынок, но разморозку международных резервов и переподключение к системе SWIFT.

По данным Associated Press, американские дипломаты предложили Тегерану широкую сделку, в рамках которой будут полностью сняты некоторые из наиболее жестких санкций, введенных Трампом.

Ирану могут вернуть доступ к мировой финансовой системе и возможность проводить долларовые транзакции, а кроме того, рассматривается отмена санкций против нефтяного сектора, банков, ЦБ, промышленных и строительных компаний.

7 мая Байден сообщил, что Иран демонстрирует «серьезный настрой», хотя исход переговоров остается неясным. Тогда же стало известно, что иранские дипломаты возобновили диалог с Саудовской Аравией — впервые после разрыва дипломатических отношений пять лет назад.

Источники Middle East Eye сообщили, что в обмен иранцы попросили с саудитов содействия в продаже нефти на мировом рынке в обмен на прекращение конфликта в Йемене, с территории которого Саудовскую Аравию дронами и ракетами периодически атакуют повстанцы-хуситы.

Ситуация на венских переговорах тем временем осложнилась после вспыхнувшего конфликта Израиля с Палестиной, в котором Иран открыто поддержал движения. 15 глава иранского МИД Джавадд Зариф отказался ехать в Вену на очередной раунд переговоров в знак протеста против того, что на здании австрийского правительства был поднят израильский флаг.

Если Ирану удастся достичь сделки, то через 3-6 месяцев он сможет качать почти 4 млн баррелей в день, прогнозирует управляющий директор консалтинговой компании FGE Иман Нассери.

Экспорт, впрочем, Тегеран способен увеличить почти незамедлительно, считает он: в наземных хранилищах и дрейфующих у побережья танкеров Иран накопил 60 млн баррелей сырой нефти.

Из этого объема около 10 млн хранится в Китае и может быть быстро продано местным НПЗ.

Ситуация вокруг иранской нефти — это самый важный фактор, который будет двигать котировки в ближайшие недели, говорит стратег по сырьевым рынкам Сбербанк CIB Михаил Шейбе.

Иранские поставки способны затормозить ралли, подбросившее цену Brent вдвое за полгода. Отсрочка с возвращением иранской нефти на рынок, напротив, «может спровоцировать паническую волну покупок со стороны азиатских (прежде всего китайских) НПЗ, которые пока выжидают, как будет развиваться ситуация», говорит Шейбе.

Иран готовится к жизни без санкций и к нефтяной экспансии

Вице-премьер Александр Новак пока фиксирует дефицит на мировом рынке нефти. Фото РИА Новости

Вице-премьер Александр Новак сообщил, что уже несколько месяцев на рынке нефти наблюдается дефицит. Однако вскоре ситуация может измениться. Произойдет это в случае снятия с Исламской Республики санкций, чего настоятельно требует Тегеран в обмен на возврат к Совместному всеобъемлющему плану действий (СВПД) по иранской ядерной программе. И тогда уже в этом году Иран может удвоить нефтедобычу и направить на экспорт около 2–3 млн баррелей в сутки (барр/сут). Для участников сделки ОПЕК+ такой сценарий сулит проблемы. Нефтяные котировки могут пошатнуться, но, как надеются эксперты, возвращение Ирана пока вряд ли способно подорвать российское «бюджетное правило».

Иран приступил к использованию нефтепровода от нефтяного терминала Гуре до порта Джаск, который позволяет миновать Ормузский пролив, считающийся энергетической артерией региона, – об этом сообщили в среду РИА Новости со ссылкой на Национальную нефтяную компанию страны. Трубопровод позволяет стране транспортировать до 1 млн барр. нефти в сутки.

С одной стороны, ранее президент Исламской Республики Хасан Рухани признавал, что антииранские санкции США не были бы для страны такой проблемой, если бы она меньше зависела от экспорта нефти. Снижение нефтезависимости в повестке дня. Но с другой стороны, Тегеран также прорабатывает новые пути для экспорта, в том числе в обход Ормузского пролива, нестабильность вокруг которого может угрожать поставкам.

За несколько дней до этого агентство Bloomberg сообщило, что Иран готовится увеличить экспорт нефти на фоне прогресса в переговорах с США по возможной отмене ограничений, наложенных на него ранее Вашингтоном. Уточнялось, что государственная компания National Iranian Oil готовит нефтяные месторождения к работе и ведет консультации о поставках с потенциальными клиентами.

В конце апреля агентство Associated Press со ссылкой на действующих и бывших американских чиновников передавало, что администрация Джозефа Байдена рассматривает возможность почти полного отказа от некоторых самых жестких санкций против Ирана в попытке вернуться к СВПД. При этом с начала апреля в Вене проходят заседания Совместной комиссии Ирана и международной «пятерки» (России, Великобритании, Германии, Китая и Франции), посвященные возобновлению реализации СВПД – снятию санкций Вашингтона с Тегерана, возвращению США в сделку и выполнению ядерных обязательств Ираном.

Официальный представитель МИД Исламской Республики Саид Хатибзаде заявлял, что никакого предварительного соглашения в ходе проходящих в Вене переговоров заключено не будет, «если не будут выполнены все условия Тегерана». В начале недели Хатибзаде пояснил, что в Вене «три отдельные рабочие группы все еще занимаются соответствующими вопросами, значительный процент нерешенных проблем рассмотрен, но некоторые вопросы требуют политических решений».

В среду вечером Bloomberg сообщило со ссылкой на замглавы иранского МИДа Аббаса Арагчи, что стороны, участвующие в переговорах о возвращении Ирана и США к СВПД, согласовали основную часть документа.

| Исламская Республика подготавливает свои месторождения и инфраструктуру к росту экспорта сырья. Фото с сайта www.nioc.ir |

Постпред РФ при международных организациях в Вене Михаил Ульянов заявил, что переговорщики близки к успеху. «Четвертый раунд переговоров в Вене завершился. Участники СВПД на встрече сегодня о или «существенный» прогресс, а также, что соглашение «в пределах досягаемости», – отчитался он на странице в Twitter. По его словам, переговоры возобновятся в начале следующей недели: «Будем надеяться, что пятый раунд станет последним».

«Политика Ирана заключается в том, чтобы добиться фактической отмены всех санкций и их тщательной проверки как главных условий соблюдения Ираном своих ядерных обязательств», – сообщило на этой неделе информагентство IRNA со ссылкой на заявление 200 депутатов иранского парламента. Причем, как сообщается в этом заявлении депутатов, переговоры в Вене показывают, что США и европейские государства не только еще не имеют серьезной воли к отмене всех санкций, но и стремятся навязать Ирану соглашение, которое налагает дополнительные ограничения на ядерную деятельность, передает агентство.

Если ситуация будет развиваться по благоприятному для сделки и для Ирана сценарию, то как это скажется на России? Например, пока что вице-премьер Александр Новак заявляет, что последние несколько месяцев мы видим дефицит на рынке нефти, который снижает накопленные остатки. Но стоит Ирану выйти с существенными объемами нефти на рынок, как членам Организации стран – экспортеров нефти и присоединившимся к ним государствам в рамках сделки ОПЕК+ придется начинать с Тегераном нелегкие переговоры.

«Иран до введения нефтяного эмбарго добывал около 5 млн барр/сут., а экспортировал 2,5–3 млн барр/сут., – напоминает замруководителя Наталья Мильчакова. – Если эмбарго отменят, Иран совершенно легально увеличит добычу нефти в течение 3–4 месяцев как минимум на 1,8–2 млн барр/сут., и, возможно, это будет не предел». Покупателем иранской нефти будут прежде всего Китай, потребители в Юго-Восточной Азии. Эксперты ОПЕК ранее сообщали в отчете, что за весь 2021 год средняя добыча иранской сырой нефти в Иране составила чуть меньше 2 млн барр/сут.

«Исходя еще из заявления министра нефти Ирана Бижана Зангане от 14 декабря 2021 года, в 2021-м Иран планирует увеличить поставки нефти и газового конденсата до 4,5 млн барр/сут. Из них в бюджете страны заложено внутреннее потребление в 2,2 млн барр/сут. и экспорт в объеме 2,3 млн барр/сут., – отметил аналитик Андрей Маслов. – В случае отмены ряда санкций Иран теоретически выйдет на уровень в 4,5 млн барр/сут. за 2–3 месяца, что может усилить давление на нефтяные рынки».

«Появление на рынке дополнительных 2 млн б/с было бы нежелательным вариантом развития событий и для России, и для ОПЕК+, так как рост предложения (с учетом того, что с мая ОПЕК+ взял курс на постепенное увеличение добычи нефти) может оказать негативное влияние на нефтяные котировки», – соглашается Мильчакова.

По оценкам эксперта, такой рост предложения достаточно быстро может опустить котировки нефти Brent в область 58–60 долл. за баррель. В среду в течение дня на фоне новостей о возможном увеличении поставок из Ирана нефть марки Brent теряла в цене примерно 5%, опускаясь ниже уровня 67 долл. за баррель.

«ОПЕК+ будет вести переговоры с Ираном о восстановлении его участия в альянсе, чтобы нивелировать негативные для рынка последствия, но переговоры легкими не будут, – ожидает Мильчакова. – Наверняка Иран потребует для себя особых условий».

Хотя, как полагает аналитик Евгений Миронюк, такой возможный рост добычи на горизонте до конца года «не станет шоком для нефтяного рынка». Но он согласился, что «участники ОПЕК+ будут стремиться включить Иран в «сделку», что ограничит рост экспорта и что в краткосрочной перспективе такое развитие событий «снизит вероятность закрепления цены Brent выше уровня 70 долл. за баррель». Хотя если верить прежним заявлениям Александра Новака, для российской нефтедобывающей отрасли диапазон цен в 45–55 долл. за баррель – «самый оптимальный».

Но что с наполняемостью бюджета РФ? «Появление еще одного канала поставок нефти может привести к дестабилизации спроса и предложения. На данный момент российская экономика в целом готова к падению цен на нефть до уровня в 50 долл. за баррель, что, впрочем, пока маловероятно, – говорит Маслов. – Снижение котировок нефти в случае снятия санкций с Ирана вряд ли превысит 10%, учитывая в целом оптимистичные настроения на рынке». Таким образом, как говорит эксперт, это укладывается в действующую в рамках бюджетного правила цену отсечения на уровне 43,3 долл. за баррель, позволяющую стране иметь условно лишние нефтегазовые доходы.

Нефть закрутило на американских горках: что ждет баррель

— Что сейчас происходит на рынке нефти? Почему наблюдаются такие колебания цены барреля?

Мильчакова: Неделя с 15 по 20 февраля выдалась очень волатильной для нефти. Если сначала цены стремительно росли, то за три последних торговых дня они быстро растеряли накопленное. Причиной уверенного роста котировок барреля до $65 за баррель стало сразу несколько: помимо аномальных холодов в Техасе и других нефтедобывающих штатов США, увеличению цен благоприятствовали регистрация в мире все большего количества вакцин от авторитетных производителей и массовая вакцинация населения, которая, по мнению медиков, приближает момент преодоления пандемии коронавируса. Дополнительный позитивный фон создали прогнозы глобальных инвестиционных банков, что в этом году нефтяные цены на фоне господдержки в США и Европе могут вырасти до $80. Однако уже 19 февраля цена Bent понизилась на 1,6% — ниже $63, а WTI упала на 2,46% — до $59. На следующий день, 20 февраля, котировки барреля продолжали падать.

Гойхман: Нефтяные цены в последние дни показывают аттракцион «американские горки». «Горки» — поскольку был и стремительный взлет цен с $60,2 до $65,5 за баррель Brent с 12 по 18 февраля, и не менее захватывающее резкое падение к $62 c 19 февраля. Ну, а «американские» — потому что США стали причиной этого в прямом смысле леденящего дух «аттракциона». Ведь именно обледенение месторождений и небывалые морозы в Техасе привели к масштабному падению добычи в Штатах. Сокращение производства доходило до 4 млн баррелей, что составляет почти 40% всей американской и около 4% мировой добычи «черного золота». Холода в США и Европе не только обрушили поставку энергоносителей, но одновременно сильно повысили спрос на них. В таких условиях цена взметнулась на пик «горки», которой рынок не наблюдал с подзабытых благополучных допандемических времен января 2021 года.

— Какие факторы и в какую сторону будут влиять в ближайшее время на цену «черного золота»?

Мильчакова: Сейчас наступило время коррекции на нефтяном рынке. Ее факторами может выступить ослабление морозов в США или заявление Саудовской Аравии о том, что она в одностороннем порядке увеличит добычу. С докладом о том, что быстрого восстановления нефтяного рынка в этом году ждать не стоит, может выступить Международное энергетическое агентство. В марте состоится очередная ежемесячная встреча стран-участниц ОПЕК+, которая станет главным событием для нефтяного рынка. К концу февраля позиция Саудовской Аравии относительно одностороннего увеличения добычи нефти станет более ясной, а это может вызвать дополнительную волатильность на рынке.

Гойхман: Участники торгов сырьевых площадок стараются играть опережение, понимая, что заморозки краткосрочны, в отличие от общих фундаментальных факторов конъюнктуры. Похоже, цена испугалась самой себя. Отрезвление эмоций произошло, когда похолодание стало постепенно отступать. Зато явственно наметилось приближение заседания ОПЕК+, намеченное на 3-4 марта. При высоких ценах углеводородов участники альянса могут пересмотреть свое соглашение и квоты на добычу способны повыситься. Кроме того, увеличение производства выгодно странам, не входящим в ОПЕК+. Таким образом, предложение станет восстанавливаться, а спрос по-прежнему останется ограничен панически-пандемическими локдаунами в регионах-потребителях. Дальнейшая судьба нефти зависит от решений ОПЕК+, а также от масштабов и успехов вакцинации, реальности и конкретных сумм обсуждаемого в США выделения бюджетных финансовых стимулов.

— Ваш прогноз: сколько будет стоить нефть этой весной?

Мильчакова: ОПЕК может обнародовать предварительные февральские данные об исполнении сделки в рамках ограничения добычи. Может появиться более точная информация о слухах, что Ирак тайком от других участников альянса наращивал экспорт, что может привести к откату барреля ниже $60.

Гойхман: При позитивном развитии ситуации, постепенном открытии границ, восстановлении туризма и перелетов, при наступлении высокого автомобильного сезона, летом возможно движение котировок к $67-70. Но любой серьезный негатив с пандемией или значимым увеличением добычи способен опустить котировки Brent ниже $60.