Начинающим инвесторам, заключившим договор на брокерское обслуживание в Сбербанке, бывает довольно сложно разобраться со всеми тонкостями работы на фондовом рынке и в интерфейсе торговых платформ. В частности, довольно часто возникает вопрос относительно того, как посмотреть, зачислены ли дивиденды по акциям, на какой счет они выплачиваются, уплачен ли налог на прибыль.

Читайте статью далее и вы узнаете, куда приходят дивиденды с акций в Сбербанк Инвестор, как посмотреть отчет по начисленным выплатам, откуда пришли деньги, как настроить вывод на ту карту, которая вам удобна.

Дивидендная политика

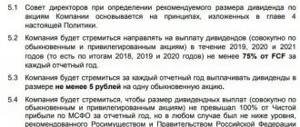

Дивидендная политика Сбербанка предполагает минимальный уровень отчисляемой на дивиденды чистой прибыли по МСФО в размере 20 %.

Так как Сбербанк является государственной компанией, то стремится к соблюдению директивы и к установлению уровня дивидендных отчислений в размере 50 % от ЧП.

Однако к этой цели эмитент движется поступательно и намерен достигнуть подобного уровня выплат к 2021 году, постепенно увеличивая процент отчисляемой прибыли за каждый отчетный период.

Так, за 2021 год выплачивалось 25 % от чистой прибыли по МСФО, за 2017-й – 36 %, а за 2018-й – 43,5 %.

Как настроить зачисление дивидендных выплат?

Для настройки наиболее удобного варианта выплат выполните следующие шаги:

- Авторизуйтесь в личном кабинете Сбербанк@Онлайн.

- Перейдите на вкладку “Прочее” — “Брокерское обслуживание”.

- Кликните по ссылке “Управление счетами”.

- Нажмите на кнопку “Подробнее”.

- В разделе “Получение доходов и отчеты брокера” вы увидите вариант, куда падают деньги.

Чтобы настроить этот параметр, нажмите на кнопку “Изменить”.

Поставьте галочку напротив нужного пункта и тапните по кнопке “Продолжить”. - После этого будет сформировано заявление на изменение параметров обслуживания. Чтобы подтвердить операцию, необходимо кликнуть по зеленой кнопке “отправить заявление”.

Только после это рассмотрения изменения вступят в силу. - Если вы выберете пункт “на расчетный счет”, то дивидендные и прочие выплаты будут зачисляться на ту карту или депозит, которые были указаны в брокерском договоре для вывода денежных средств. Чтобы проверить, какая банковская карта привязана к вашему договору, вернитесь к управлению счетами и в посмотрите на раздел “Счет в рублях”.При необходимости измените его.

Все дивиденды компании за последние 10 лет

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | год | 10 мая 2021 | 12 мая 2021 | 12М 2020 | 18,7 ₽ | 5,84% | 26 мая 2021 |

| 2018 | год | 1 окт 2020 | 5 окт 2020 | 12М 2019 | 18,7 ₽ | 8,23% | 19 окт 2020 |

| 2017 | год | 10 июн 2019 | 13 июн 2019 | 12М 2018 | 16,00 ₽ | 6,43% | 27 июн 2019 |

| 2016 | год | 22 июн 2018 | 26 июн 2018 | 12М 2017 | 12,00 ₽ | 5,6% | 10 июл 2018 |

| 2015 | 9 июн 2017 | 14 июн 2017 | 12М 2016 | 6,00 ₽ | 4% | 28 июн 2017 | |

| 2014 | 9 июн 2016 | 14 июн 2016 | 12М 2015 | 1,97 ₽ | 1,41% | 28 июн 2016 | |

| 2013 | 10 июн 2015 | 15 июн 2015 | 12М 2014 | 0,45 ₽ | 0,63% | 29 июн 2015 | |

| 2012 | 11 июн 2014 | 17 июн 2014 | 12М 2013 | 3,20 ₽ | 3,6% | 1 июл 2014 | |

| 2011 | 11 апр 2013 | 11 апр 2013 | 12М 2012 | 2,57 ₽ | 2,51% | 25 апр 2013 | |

| 2010 | 12 апр 2012 | 12 апр 2012 | 12М 2011 | 2,08 ₽ | 2,18% | 26 апр 2012 | |

| 2009 | 15 апр 2011 | 15 апр 2011 | 12М 2010 | 0,92 ₽ | 0,87% | 29 апр 2011 | |

| 2008 | 16 апр 2010 | 16 апр 2010 | 12М 2009 | 0,08 ₽ | 0,09% | 30 апр 2010 | |

| 2007 | 8 мая 2009 | 8 мая 2009 | 12М 2008 | 0,48 ₽ | 1,49% | 22 мая 2009 | |

| 2006 | 8 мая 2008 | 8 мая 2008 | 12М 2007 | 0,51 ₽ | 0,63% | 22 мая 2008 |

Привилегированные акции

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | 10 мая 2021 | 12 мая 2021 | 12М 2020 | 18,7 ₽ | 6,25% | 26 мая 2021 | |

| 2018 | 1 окт 2020 | 5 окт 2020 | 12М 2019 | 18,7 ₽ | 8,5% | 19 окт 2020 | |

| 2017 | 10 июн 2019 | 13 июн 2019 | 12М 2018 | 16,00 ₽ | 7,27% | 27 июн 2019 | |

| 2016 | 22 июн 2018 | 26 июн 2018 | 12М 2017 | 12,00 ₽ | 6,27% | 10 июл 2018 | |

| 2015 | 9 июн 2017 | 14 июн 2017 | 12М 2016 | 6,00 ₽ | 4,91% | 28 июн 2017 | |

| 2014 | 9 июн 2016 | 14 июн 2016 | 12М 2015 | 1,97 ₽ | 2,01% | 28 июн 2016 | |

| 2013 | 10 июн 2015 | 15 июн 2015 | 12М 2014 | 0,45 ₽ | 0,93% | 29 июн 2015 | |

| 2012 | 11 июн 2014 | 17 июн 2014 | 12М 2013 | 3,20 ₽ | 4,34% | 1 июл 2014 | |

| 2011 | 11 апр 2013 | 11 апр 2013 | 12М 2012 | 3,20 ₽ | 4,41% | 25 апр 2013 | |

| 2010 | 12 апр 2012 | 12 апр 2012 | 12М 2011 | 2,59 ₽ | 3,32% | 26 апр 2012 | |

| 2009 | 15 апр 2011 | 15 апр 2011 | 12М 2010 | 1,15 ₽ | 1,58% | 29 апр 2011 | |

| 2008 | 16 апр 2010 | 16 апр 2010 | 12М 2009 | 0,45 ₽ | 0,68% | 30 апр 2010 | |

| 2007 | 8 мая 2009 | 8 мая 2009 | 12М 2008 | 0,63 ₽ | 3,31% | 22 мая 2009 | |

| 2006 | 8 мая 2008 | 8 мая 2008 | 12М 2007 | 0,65 ₽ | 1,27% | 22 мая 2008 |

Инвестиционная идея

Сбербанк — крупнейший по активам российский банк. Доля на рынке кредитования МСБ составляет 35%, на рынке розничных депозитов — 44%, кредитных карт — 45%, ипотеки — 54%.

Мы повышаем рекомендацию по акциям Сбербанка до «Покупать» и целевую цену до 252 руб. по обыкновенным акциям и 227 руб. по привилегированным. Потенциальная доходность с учетом дивидендов в перспективе 11 мес. составляет 25% и 24% соответственно.

* Мы считаем, что банк прошел кризисные уровни по прибыли, и прогнозируем улучшение по рентабельности во втором полугодии. Ежемесячные отчеты по РСБУ отражают тенденцию к снижению объема отчислений в резервы и восстановлению комиссий.

* Стабильные коэффициенты достаточности капитала позволяют выплатить дивиденды за 2021 год ~420 млрд руб. Мы также считаем возможным, что годовая прибыль получится выше текущего консенсуса Reuters 606 млрд руб. и составит около 633 млрд руб. Поддержку окажут снижение процентных расходов и оптимизация издержек.

* Прогноз по дивиденду за 2021 год — 14 руб. Таким образом, с учетом DPS 2019E 18,7 руб. инвесторы могут получить в совокупности ~33 руб. осенью 2020-го и мае-июне 2021 года, что означает доходность 14,4% по обыкновенным акциям и 15,6% по привилегированным.

* Сбербанк получает значительное преимущество от масштабной клиентской базы, высокого уровня цифровизации бизнеса, запаса прочности по капиталу и низкой стоимости процентных обязательств. Эмитент остается нашим фаворитом в банковской отрасли. Спад даст возможность увеличить рыночную долю.

Доходность акций

Если взять за базовое значение стоимость обыкновенных акций Сбербанка в 230 руб. за штуку, то годовая дивидендная доходность составит: 16/230 = 6,96 % без учета выплаты налогов или 6,05 % с учетом выплаты НФДЛ (13 %).

Интересный момент, что данная доходность не уступает и является близкой величиной к ставкам по депозитам в Сбербанке.

Куда зачисляются деньги?

По умолчанию дивиденды клиентам Сбербанк Инвестор перечисляются на брокерский счёт, если клиентом ранее не было подано соответствующее заявление на выплату на расчетный счет.

Таким образом зачисление прибыли инвестору в виде дивидендов с акций и купонов по облигациям в Сбербанке может осуществляться 2 способами:

- на брокерский счет (подойдет тем, кто хочет реинвестировать свою прибыль в покупку новых активов);

- на банковский счет.

Согласно закону № 208-ФЗ «Об акционерных обществах» дивиденды начисляются на депозит инвестору в течение 25 рабочих дней от даты формирования и закрытия реестра. Чтобы претендовать на дивиденды, акционер должен приобрести ценные бумаги как минимум за 2 дня до даты отсечки. Если ценные бумаги были приобретены на заемные средства, то сроки зачисления средств могут быть увеличены до 1-2 месяцев.

Информацию, куда брокер переводит деньги и были ли произведены начисления, можно получить в личном кабинете Сбербанк Онлайн. Информация расположена в отчетах брокера в разделе “Брокерское обслуживание”. Так как мобильное приложение “Сбербанк Инвестор” является упрощенной версией торгового терминала, то информация о начисленных дивидендах там не отображается.

Кроме того информация о произведенных выплатах отправляется клиентам Сбера в виде СМС-уведомлений. Сообщения приходят с номера 900.

Как приобрести акции и получать дивиденды

Акции Сбербанка сегодня обращаются на Мосбирже, поэтому самым простым и удобным способом их приобретения является открытие торгового счета у одного из российских лицензированных брокеров.

Лучшие брокеры

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Выше можно ознакомиться с лидерами брокерского бизнеса в России. Данные компании имеют вполне конкурентные комиссии, предоставляют отличное качество сервиса и высокую надежность.

Финансовые показатели

* Прибыль акционеров снизилась во 2-м квартале на 33%, до 167 млрд руб., рентабельность собственного капитала составила 15%. Ухудшение результата связано, главным образом, с увеличением резервирования в 14 раз, низкой динамикой комиссий (+3% г/г) из-за спада объема транзакций во время карантина. Эффект был сглажен сокращением процентных расходов на 22%. Чистая процентная маржа повысилась на 20 б. п., до 5,61%, за счет снижения ставок по депозитам.

* Отчетность вышла лучше ожиданий. Мы считаем, что банк прошел кризисные уровни по прибыли, и прогнозируем улучшение по рентабельности во втором полугодии. Ежемесячные отчеты по РСБУ отражают тенденцию к снижению объема отчислений в резервы и восстановлению комиссий:

Источник: данные компании

* Кредитный портфель gross (по МСФО) отражает неплохую для рецессии динамику: +1,6% за 2-й квартал без учета валютной переоценки. Кредитный риск повысился, но не сильно: проблемные активы составили 5,0% портфеля в сравнении с 4,3% в начале года.

Основные финансовые показатели

| Показатель, млрд руб., если не указано иное | 2К 2020 | 2К 2019 | Изм., % | 6м 2020 | 6м 2019 | Изм., % |

| Чистый проц. доход до резервов | 398,2 | 353,1 | 12,8% | 770,1 | 690,6 | 11,5% |

| Резервирование | 126,5 | 9,2 | 1275,0% | 264,5 | 26,5 | 898,1% |

| Чистый проц. доход с учетом резервов | 271,7 | 343,9 | -21,0% | 505,6 | 664,1 | -23,9% |

| Чистые комиссионные доходы | 120,0 | 116,7 | 2,8% | 246,4 | 219,6 | 12,2% |

| Чистая прибыль акционеров | 167,0 | 250,1 | -33,2% | 287,2 | 477,1 | -39,8% |

| CIR | 33,50% | 34,60% | -1,10% | 33,40% | 33,20% | 0,2% |

| Чистая процентная маржа | 5,61% | 5,41% | 0,20% | 5,56% | 5,34% | 0,22% |

| CОR | 2,25% | 0,14% | 2,11% | 2,58% | 0,55% | 2,03% |

| Балансовые показатели | 2К 2020 | 1К 2020 | 4К 2019 | Изм., к/к | Изм., YTD | |

| Депозиты | 23 312 | 23 062 | 21 574 | 1,1% | 8,1% | |

| Кредиты gross | 22 852,1 | 23 166,0 | 21 749 | -1,4% | 5,1% | |

| — Корпоративные | 14 582,1 | 14 972,0 | 13 865 | -2,6% | 5,2% | |

| — Потребительские | 8 270,0 | 8 194,0 | 7 884 | 0,9% | 4,9% | |

| Доля проблемных кредитов (NPLs) | 5,00% | 4,37% | 4,31% | 0,63% | 0,69% | |

| Активы | 32 383 | 32 069 | 29 959 | 1,0% | 8,1% | |

| ROE, % | 15,0% | 11,0% | 20,9% | 3,9% | -5,9% |

Источник: данные

- Прогноз Сбербанка по росту комиссий в 2021 году на 4–6% подразумевает снижение во 2П на 0,7% г/г, что нам видится консервативным прогнозом, с учетом того что в проблемном 2К комиссии увеличились на 3% г/г по МСФО и в июне показали рост на 26% г/г по РСБУ.

- В целом отчет свидетельствует об устойчивости банка, и стабильные коэффициенты достаточности капитала позволяют сделать дивидендные выплаты за 2021 год около 420 млрд руб. Мы также считаем возможным, что годовая прибыль получится выше текущего консенсуса Reuters 606 млрд руб. и составит около 633 млрд руб. Поддержку окажут снижение процентных расходов и оптимизация операционных издержек (ранее сообщалось о планах сэкономить около 80 млрд руб. на зарплатах менеджеров).

Прогноз по ключевым финансовым показателям

| Показатель, млрд руб., если не указано иное | 2017 | 2018 | 2019 | 2020П |

| Чистая прибыль акционеров | 750 | 833 | 845 | 633 |

| Скорр. прибыль | 717 | 832 | 915 | 633 |

| ROE | 24% | 23% | 20% | 13% |

| Дивиденды | 271,0 | 361,4 | 422,5 | 316,7 |

| Норма выплат | 36% | 43% | 50% | 50% |

| DPS, руб. | 12,0 | 16,0 | 18,7 | 14,0 |

Источник: данные

- Добавим, что спад предоставит возможность увеличить рыночную долю, так как кризис спровоцирует сокращение количества кредиторов и усилит консолидацию вокруг крупнейших игроков. Бенефициарами станут банки с высоким уровнем цифровизации.

Предупреждение о Форекс и БО

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Бинарные опционы – это ставки на понижение или повышение цены какого-либо актива в ограниченный промежуток времени. Данные конторы являются аналогами онлайн-казино и тотализаторов.

Никаких реальных сделок по передаче прав собственности там не проводится, а клиенты на долгосрочном промежутке обречены на потерю денег.

Форекс – это внебиржевой рынок, на котором преимущественно торгуются валютные пары разных стран. На этом рынке нет возможности совершать сделки по покупке ценных бумаг эмитентов.

Оценка

Мы повышаем рекомендацию по акциям Сбербанка с «Держать» до «Покупать» на фоне ожиданий выхода показателей из кризисных уровней и объявления рекордных дивидендов. Целевая цена по обыкновенным акциям 252 руб. предполагает апсайд 11% и 25% с учетом совокупного дивиденда 33 руб. за 2019–2020 гг. Таргет по привилегированным акциям — 227 руб. подразумевает полную доходность 24% на горизонте 11 мес.

По текущим мультипликаторам обыкновенные акции недооценены в среднем на 18% по отношению к зарубежным и российским аналогам при целевой цене 269 руб. Анализ стоимости по целевой дивидендной доходности (DY) предполагает таргет 273 руб. при среднем прогнозном DPS 2019–2020П 16,4 руб. и целевой DY 6%. Оценка по собственным историческим мультипликаторам 6,3х P/E LTM, 6,3х P/E Y1, 1,2х P/B подразумевает оценку 214 руб. Агрегированная целевая цена — 252 руб.

Ниже приводим основные данные по мультипликаторам:

| Название эмитента | P/E 2020Е | P/D 2019Е | P/D 2020Е |

| Сбербанк | 7,7 | 11,8 | 15,2 |

| ВТБ | 6,7 | 16,6 | 45,5 |

| TCS Group | 12,8 | 70,4 | 54,9 |

| Банк Санкт-Петербург | 4,2 | 21,2 | 14,4 |

| Российские аналоги, медиана | 7,2 | 18,9 | 30,3 |

| Развивающиеся страны, медиана | 11,5 | 15,0 | 25,4 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

Когда Сбербанк выплачивает дивиденды

Банк отличается стабильными выплатами дивидендов акционерам. После резкого падения в 2014 году дивидендная доходность ценных бумаг организации растет, увеличивается сумма денег, которая идет на выплаты.

В свободной продаже имеется 2 типа акций:

- обыкновенные. Акционер имеет право на получение дивидендной прибыли и на участие в голосовании при принятии управленческих решений. Тикер SBER (ММВБ);

- привилегированные. Прибыль по ним рассчитывается в первую очередь, но владельцы этих ценных бумаг не могут голосовать. Тикер SBERP (ММВБ).

Таблица 1. Сроки и сумма выплат дивидендов Сбербанка в 2017 году. Источник: investfuture.ru

| Период, за который выплачивается доход | Размер дивиденда на 1 обыкновенную акцию (рублей) | Размер дивиденда на 1 привилегированную акцию (рублей) | Общая сумма выплат (млрд рублей) | Дата закрытия реестра (дивидендной отсечки) | График платежей |

| 2016 год | 6 | 6 | 135,5 | 14.06.2017 | 01.07.2017 – 01.08.2017 |

Согласно политике компании, дивиденды выплачиваются раз в год.

Таблица 2. Прогноз по срокам и сумме выплат дивидендов Сбербанка в 2021 году. Источник: investfuture.ru

| Период, за который выплачивается доход | Размер дивиденда на 1 обыкновенную акцию (рублей) | Размер дивиденда на 1 привилегированную акцию (рублей) | Общая сумма выплат (млрд рублей) | Дата закрытия реестра (дивидендной отсечки) | График платежей |

| 2017 год | 12,00 | 12,00 | 271 | 26.06.2018 | 27.06.2018 – 21.07.2018 |

Скачать «Положение о дивидендной политике» (pdf-формат).

Подробнее о Сбербанке можно узнать в статье: «Все о банке Сбербанк».

Доходный подход

В доходном подходе я закладываю умеренные темпы роста процентных активов банка. В связи с неопределенностью относительно влияния повышения ключевой ставки я закладываю небольшое уменьшение чистой процентной маржи в 2022 году и последующее ее восстановление.

Что касается резервов, то они определенно должны сокращаться. Вполне возможна ситуация, когда банк достигнет критической точки и начнет их распускать, как уже давно делают крупные международные банки.

Комиссионный доход продолжит расти, но темпы роста будут постепенно затухать. Банк слишком большой и не может постоянно выдавать двухзначные темпы роста.

Опираясь на вышеперечисленные доводы, к 2025 году я прогнозирую чистую прибыль в размере 1,17 трлн рублей. P/E с учетом текущей капитализации банка составит 5,14.

Справедливая цена акций составит 370 рублей, префок — 310 рублей. Потенциал роста по первым — 34%, по вторым 22%

| Наименование | АОИ | АПИ |

| Оценка стоимости акции, руб. | 368 | 307 |

| Текущая цена, руб. | 275.44 | 251.52 |

| Потенциал, % | 33.95 | 22.32 |

Таблица процентов чистой прибыли Сбербанка, направленной на выплату дивидендов, 2001 — 2019 гг

| год | % |

| 2001 | 6 |

| 2002 | 7 |

| 2003 | 8 |

| 2004 | 8 |

| 2005 | 8,5 |

| 2006 | 10 |

| 2007 | 10 |

| 2008 | 10 |

| 2009 | 10 |

| 2010 | 12 |

| 2011 | 15,3 |

| 2012 | 17 |

| 2013 | 20 |

| 2014 | 3,5 |

| 2015 | 20 |

| 2016 | 25 |

| 2017 | 36 |

| 2018 | 43,5 |

| 2019 | 50 |

Техническая картина

На недельном графике обыкновенных акций в рамках долгосрочного треугольникасформировался краткосрочный растущий тренд. Целью выступает верхняя граница фигуры ~260 руб.

По привилегированным акциям Сбербанка схожий технический срез. При пробитии локального сопротивления 210 руб. откроется возможность повышения до исторических максимумов ~235–240 руб.

Источник: Thomson Reuters

0

ПФК в 12.08.2020 / Трейдинг — новости финансового рынка / Оставить комментарий

Резюме

Сбербанк — один из самых эффективных банков в России. Он беспокоится не только о своих акционерах, но и о своем будущем как крупнейшей компании в России. Если вы считаете, что Сбер это только банк, тогда максимальный апсайд на который вы можете рассчитывать — 90 рублей от увеличения стоимости акции + 140 рублей дивиденд. Если же вы считаете, что IT направления Сбера очень перспективны и в будущем им есть место, то ваш максимальный апсайд —260 рублей от удорожания стоимости акции + 140 рублей дивиденд.

В зависимости от вашего мнения прогнозная цена в первом случае может составить 370 рублей за акцию, во втором — 540 рублей.

Я считаю, что в России IT-компании с кошельком Сбера могут достигнуть чего угодно, поэтому в итоговом прогнозе справедливая цена у меня 540 рублей за акцию.

Сбербанк, таблиц выплат дивидендов, 2002 — 2007 гг, руб.

По закону, выплаты по префам должны быть больше, или равны доходности обычных акций. Собственно, по префам должны платить вообще всегда, т.к. суть префов — в получении дохода в обмен на отказ от участия в управлении компанией (собраниях акционеров)

Однако, в период с 2002 по 2007 годы, видна странная аномалия (выплаты по обычке больше, чем по префам):

| Год выплаты | Обыкновенные | Префы |

| 2002 | 52,85 | 1,14 |

| 2003 | 109 | 2,32 |

| 2004 | 134,5 | 2,88 |

| 2005 | 173,9 | 3,79 |

| 2006 | 266 | 5,9 |

| 2007 | 385,5 | 9,3 |

Возможно, в законодательстве того времени были исключения, позволяющие платить по обычке больше, чем по префам. Согласно положению о дивидендной политике Сбербанка, они обязуются платить не менее 15 % от номинальной стоимости привилегированных акций. С 2008 года номинальная стоимость префа — 3 рубля. Соответственно, Сбербанк обязуется платить не менее 3 * 0,15 = 0,45 руб / привилегированную акцию.

Какие дивиденды выплатят в 2020 году

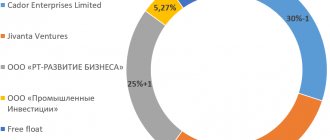

Основным держателем акций Сбербанка является Банк России: ему принадлежит 50% плюс одна голосующая акция. Остальные акции распределены между многочисленными российскими и международными инвесторами. Информация о том, сколько дивидендов платит Сбербанк, находится в свободном доступе. Она есть на официальном портале кредитной организации и ведущих сайтах финансовой тематики.

За последние пять лет выплаты по акциям стабильно росли. В итоге дивидендная доходность акций составила:

- 2019 год – 6,43%;

- 2018 год – 5,6%;

- 2017 год – 4,0%;

- 2016 год – 1,41%;

- 2015 год – 0,63%.

Прогноз на 2021 год оптимистичный: аналитики полагают, что дивидендная доходность может достичь 7,89%. Это означает, что при текущих котировках в размере 254 руб. ожидаемые выплаты на одну акцию составят 19,89 руб.

Стоимость акций на момент закрытия в последнюю торговую сессию года, 2008 — 2021

Таблица

| год | обычка | префы |

| 2008 | 22,79 | 9,06 |

| 2009 | 82,94 | 69 |

| 2010 | 104,18 | 75,1 |

| 2011 | 79,4 | 59,24 |

| 2012 | 92,94 | 67,3 |

| 2013 | 101,17 | 80,21 |

| 2014 | 54,9 | 37,7 |

| 2015 | 101,26 | 76,5 |

| 2016 | 173,25 | 129,75 |

| 2017 | 225,2 | 189 |

| 2018 | 186,34 | 166,18 |

| 2019 | 254,75 | 228,3 |