Дивидендная политика

Корпоративных стандартов по начислению дивидендов АВИСМА не устанавливает, но регулярно направляет на выплаты порядка 100 % от чистой прибыли общества.

Один из предполагаемых вариантов такой щедрости заключается в том, что топ-менеджмент ВСМПО – АВИСМА в 2012 году выкупил акции компании на заемные средства. После чего, чтобы гасить кредиты, они начали забирать деньги из организации, насколько это возможно.

В конце я порассуждаю, сколько такая тенденция еще может продолжаться.

ВСМПО-АВИСМА. Разбор эмитента

ВСМПО-АВИСМА — мировой лидер по производству титановой продукции. Корпорация глубоко интегрирована в мировую авиакосмическую индустрию и является основным стратегическим поставщиком изделий из титана как в России, так и за рубежом.

Схема производства и структура компании

Корпорация ВСМПО-АВИСМА является вертикально интегрированной, что говорит о возможности самостоятельно сопровождать весь процесс производства от сырья до готового продукта. На схеме ниже можно увидеть титановую продукцию на разных этапах.

Практически все производство компании расположено на территории РФ. Каждый этап создания титановой продукции сопровождается дочерними подразделениями:

1. АВИСМА филиал— производство титана губчатого;

Технологическая цепочка начинается с филиала АВИСМА. Здесь на химико-металлургическом предприятии в городе Березники Пермского края производят губчатый титан. Также происходит изготовление металлического магния и сплавов на его основе, химической продукции.

2. АО Ural Boeing Manufacturing. Совместное предприятие — механическая обработка титановых штамповок;

Является совместным предприятием с одной из крупнейших авиакомпаний в мире — Boeing. Организация расположена в Свердловской области в целях механической обработки штамповок для самолетов. В результате деятельности Boeing получает близкие по размерам к конечной детали заготовки.

3. АО АлТи Фордж — производство продукции глубокой переработки из титановых и алюминиевых сплавов;

В октябре 2013 г. было подписано соглашение с мировым алюминиевым гигантом Arconic о создании совместного предприятия АлТи Фордж для производства полуфабрикатов из алюминиевых и титановых сплавов, крупногабаритных штамповок, в том числе деталей шасси и крепления крыла. Производство организовано на базе кузнечно-прессового цеха Алкоа СМЗ (Самарский металлургический завод), входящего в структуру Arconic. Этот цех располагает высокопроизводительным оборудованием, в том числе вертикальным прессом с усилием 75000 т.

4. ПАО Корпорация ВСМПО-АВИСМА — производство титановой продукции.

Последним в цепочке является ПАО Корпорация ВСМПО-АВИСМА — предприятие полного цикла производства полуфабрикатов и титановых сплавов. Имеет крупнейший в мире плавильно-литейный комплекс, а также листопрокатное, кузнечно-штамповочное, трубопрофильное производства, цехи мехобработки штамповок и нестандартного оборудования.

В процессе производства компания использует закупаемое в других странах сырье для изготовления губчатого титана. Однако этот фактор не очень значителен для инвестиционного кейса ВСМПО, так как доля титанового сырья в себестоимости продукции не превышает 5%.

Несмотря на наличие всей производственный базы на территории России, корпорация ориентирована на реализацию продукции за границей. Там сосредоточены следующие производственно-сбытовые подразделения:

1. NF&M International. 2. VSMPO-Tirus.

NF&M является ключевым предприятием в части производства продукции мелкого сортамента. Была приобретена компанией в 2003 г. с целью расширения ассортимента и ориентации на одного из главных рынков — США.

Она производит титановые биллеты и прутковую заготовку для рынков авиадвигателей и авиа-конструкций, медицины и потребительских товаров, а также прутки малого диаметра с жёсткими допусками и проволоку в бухтах для авиационного, медицинского и автомобильного применений.

VSMPO-Tirus занимается вопросами дистрибуции и продаж в Европе и Северной Америке. Подразделения распределены по США, Англии, Германии, Швейцарии и Китаю. В них располагаются склады для реализации продукции, произведенной в России, и специалисты по продажам.

Отдельно стоит выделить совместное с Allegheny Technologies Incorporated (ATI) предприятие UNITI с офисом в Питтсбурге, США. Было создано в 2003 г. для производства и сбыта широкого ассортимента продукции в таких отраслях как электроэнергетика, химическая и нефтеперерабатывающая отрасль, автомобильная и транспортная отрасль, электроника и иное.

Структура акционерного капитала следующая:

Кипрские организации Cador Enterprises Limited и Jivanta Ventures принадлежат ООО Промышленные инвестиции, через которую их контролирует ЗАО Бизнес Альянс Компани. Главным акционером компании Бизнес Альянс Компани является Михаил Шелков — заместитель председателя совета директоров ВСМПО-АВИСМА. Небольшой размер free float является скорее негативным моментом, не способствующим росту ликвидности.

Структура продаж и рынки сбыта

Основная выручка ВСМПО-АВИСМА приходится на реализацию титановой продукции. Большую ее долю занимают поставки за рубеж (свыше 70%). Ниже представлена структура продаж в занимаемых ею рынках сбыта за рубежом.

Ключевая доля продаж титановой продукции приходится на Авиакосмос. С 2014 г. она изменилась несущественно — с 70 до 62%. При этом ее объем вырос в 1,7 раза. В целом доходы компании росли непрерывно до 2021 г. Тогда они затормозились по причине укрепления курса рубля.

Для ВСМПО-АВИСМА основными потребителями выступают Boeing (США) и Airbus (Европа) — одни из крупнейших авиастроительных компаний в мире. С ними заключаются долгосрочные контракты на поставку титановых сплавов для производства шасси самолетов, элементов планера и иных деталей. Централизованный контроль дистрибьюторов в обоих странах осуществляет подразделение Tirus, что позволяет своевременно осуществлять поставки продукции в большом объеме.

Основными клиентами на российском рынке являются государство в виде подконтрольных юридических лиц и госкорпорации Ростех. Продукция поставляется в рамках строительства атомных электростанций (АЭС), а также производства самолетов гражданского и специального назначения. Остальными покупателями являются частные компании в РФ, которые в той или иной степени используют титан.

Долгосрочное партнерство по поставкам изделий из алюминиевых и титановых сплавов построено с Объединенной авиастроительной корпорацией (ОАК). В рамках проекта SuperJet-100 компания сотрудничает с «Гражданские самолеты Сухого» и корпорацией Иркут в целях постройки модели МС-21.

В атомной промышленности у компании выстроены отношения с Росатомом в ряде зарубежных проектов: АЭС Руппур (Бангладеш), АЭС Бушер-2 (Иран), АЭС Ханкихиви-1 (Финляндия), АЭС Аккуя-1/2 и др. Также компания осуществляет работы на производствах ПАО Кемеровоазот, АО Минудобрения, ООО Менделеевсказот.

Мировой рынок титана

Рынок титановой продукции имеет явные предпосылки для роста спроса в будущем. Главным образом это обусловлено увеличением авиаперевозок, особенно в Азии.

В 2021 г. на долю аэрокосмической и промышленной отраслей пришлось около 90% потребления титанового проката. По мнению независимой исследовательской компании Roskill, существует тенденция к увеличению интенсивности использования титана в самолетах. Частично это вызвано его совместимостью с композитными материалами, используемыми в планерах. Недавние примеры включают Boeing 787 и Airbus A350, каждый из которых широко использует композиты в своих фюзеляжах и имеет соответственно высокие нагрузки на титан. То же самое относится и к Boeing 777X, который должен быть представлен в 2021 г. и имеет композитные крылья.

В производстве двигателей титан сохраняет высокий потенциал для использования совместно с композитным материалам. Однако в долгосрочной перспективе все большее распространение технологий аддитивного производства (3D-печать) может повлиять на спрос титана. Данный метод снижает количество отходов, но требует использования порошкового титана вместо классического сырья. Изменения в процессе производства могут негативно восприняться рынком.

Поставки деталей для двигателей осуществляются и автопроизводителям. Корпорация ВСМПО-АВИСМА отгружает катаные прутки из титановых сплавов, а также слитки и биллеты для изготовления дисков таким компаниям как Snecma, Rolls Royce, GEAE, Pratt & Whitney, Honeywell.

Порядка 40% рынка титанового проката приходится на химическую промышленность, энергетику и опреснение морской воды. Компания поставляет титан для работ на добывающих платформах, райзерах, трубопроводных системах. Основными партнерами являются Китай, Индия и Россия. Спрос в химической отрасли сильно зависит от разовых проектов. По мнению Roskill, на следует ожидать рост спроса на рынках хлора и терефталевой кислоты.

Таким образом, ожидается рост спроса на титан. Причиной послужит его широкое применение совместно с композитными материалами в авиастроении и увеличение заказов на самолеты мировыми авиакомпаниями. В других секторах также ожидается рост спроса, но умеренными темпами. Рост рынка электроэнергетики показал максимумы в 2021 г. и по оценкам BP продолжит рост до 2040 г. Долгосрочные контракты позволяют компании застраховаться от невыполнения условий поставок партнером. Однако частные случаи падения спроса на самолеты могут повлиять на дальнейшие договоренности.

Скандал вокруг Boeing

Связь партнерских отношений ВСМПО-АВИСМА и Boeing делает их зависимыми друг от друга. Несмотря на рекордные отгрузки самолетов в 2021 г. (806 штук), сейчас у Boeing наблюдаются проблемы с моделью самолетов 737 MAX. Из-за ряда аварий в октябре 2021 г. и в марте 2021 г. поставки упали. Во II квартале 2021 г. продажи моделей 737 упали более чем втрое — 24 штуки против 89 в I квартале. Авиакомпании поочередно стали отказывать в поставках. Сначала Garuda Indonesia на 49 самолетов, позже Lion Air отказала в пользу модели Airbus 330-900NEO.

По итогам II квартала не было продано ни одного самолета 737 Max. При этом наблюдается рост поставок самолетов Airbus.

Американский авиапроизводитель до недавних пор имел отличную статистику продаж. Однако во II квартале результаты ухудшились, чем воспользовался конкурент Airbus. Падение во II квартале у Boeing на 59 самолетов произошло на фоне роста у Airbus на 65. При этом американский гигант планирует восстановить полеты марки 737 Max уже к концу текущего года. По моему мнению, перераспределение продаж среди партнеров ВСМПО-АВИСМА не должно значительно повлиять на ее выручку. Вероятно, снижение количества заказов одного авиапроизводителя будет частично компенсироваться ростом заказов от другого.

Сравнительный анализ конкурентов

Конкурентов у корпорации ВСМПО-АВИСМА в России нет, но компании с схожей деятельностью присутствуют. Их доля в российском рынке титана мала, поэтому не будем учитывать их при сравнении. По мнению самой компании, основными конкурентами в титановой отрасли являются:

— Timet (подразделение Precision Castparts Corp.) — Arconic — ATI — GKN Aerospace — Aubert&Duval

На мировом рынке индустриальной промышленности конкуренция идет с Японией в виде Однако низкая себестоимость продукции и высокий уровень организации зарубежных подразделений позволяет российской корпорации удерживать ведущие позиции на мировом рынке.

Сравнительный анализ публичных компаний из титановой отрасли показывает, что ВСМПО-АВИСМА находится на достаточно хороших позициях. В оценке использованы мультипликаторы, которые корректно применять для сравнения промышленных корпораций. На схеме ниже распределены основные конкуренты в сравнении с российским гигантом.

В среднем по отрасли ВСМПО-АВИСМА выглядит дешево. Конкурентами для компании являются по большей части американские корпорации, чья стоимость частично объясняется страновой премией.

Среди конкурентов компанию выделяет высокая дивидендная доходность — 9,7% в рублях, что объясняется выплатой практически 100% прибыли. Конкуренты имеют доходность не выше 2,3%, кроме Furukawa Metal Thailand PCL.

А вот по показателю рентабельности собственного капитала (ROE) у ВСМПО-АВИСМА наблюдается отставание от среднерыночных уровней.

Финансовые результаты

ВСМПО-АВИСМА является сырьевой экспортно-ориентированной компанией, соответственно получает доходы от продажи титановой продукции в долларах США. Для удобства расчетов кредитные средства привлекаются в той же валюте. Таким образом на финансовые результаты компании влияют следующие внешние факторы:

1. Цены на титановые сплавы 2. Курс доллара

За последние 2 года цены на зарубежном рынке титана не оказывали значительного влияния на деятельность компании. В большей степени изменения связаны с курсовыми колебаниями валюты.

Падение доллара в 2021 г. оказало давление на выручку в рублях, даже несмотря на рост продаж в 14% по отношению к 2021 г. Это увеличило себестоимость продукции, что в конечном итоге негативно сказалось на рублевой чистой прибыли и размере дивидендов.

В 2021 г. рост курса вкупе с увеличением продаж позволил поставить исторический рекорд по рублевой выручке. При этом чистая прибыль упала на 40%. Это было вызвано валютной переоценкой долга компании, что отражено в отчетности за 2021 г. как курсовой убыток на 7 млрд руб. Это объясняется как ростом курса на 22%, так и двукратным увеличением кредитов в валюте в 2021 г.

Чистая прибыль компании в 2021 г. составила 15 млрд руб. Без валютной переоценки она составила бы 22 млрд руб. С учетом среднегодового роста продаж на 12% в 2021 г. можно ожидать прибыль близкую или превышающую 25 млрд руб.По нашим оценкам, за первое полугодие из-за валютного фактора прибыль компании увеличится в 2 раза.

Финансовые показатели в долларах стабильно растут с 2015 г. Увеличение выручки объясняется сильными продажами за рубежом. При сохранении среднегодового темпа продаж на уровне 12% в 2021 г. выручка может составить $1811 млн.

На 2019-2026 г. компания утвердила инвестиционную программу объемом $700 млн. По прогнозам менеджмента, к 2021 г. планируется увеличить производство до 40 тыс. тонн. титановой продукции или на 14% по отношению к 2021 г.

По нашим оценкам, при сохранении операционных расходов на уровне 2018 г. EBITDA в 2021 г. предположительно составит $733 млн.

На фоне своих коллег в металлургической отрасли титановая компания выглядит недорого. Близок к нему только ГМК Норильский никель. ВСМПО-АВИСМА имеет устоявшийся бизнес с многолетней историей и сформировавшимся рынком, в связи с чем кратного увеличения цен на акции компании не ожидаем.

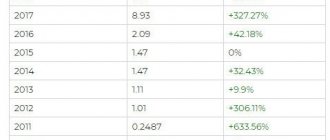

Дивиденды

История выплат берет начало в 2013 г. В течение 6 лет корпорация стабильно выплачивает дивиденды. Согласно дивидендной политике, выплаты должны быть не ниже 10% от чистой прибыли по РСБУ. Однако компания в последние годы платит практически все 100%.

Рекордная дивидендная доходность в 14% пришлась на 2021 г. Это связано с исторически самой высокой прибылью в данном году — 26 634 млн руб. (РСБУ). При этом доля прибыли, направленной на дивиденды, была самой низкой. За счет потери на курсе валюты в дальнейшем дивдоходность опустилась. Даже увеличение доли выплаты от прибыли оказалось недостаточным для возвращения к уровню 2021 г.

Годовая дивидендная доходность корпорации составляет в среднем 10%, что лучше, чем у компаний-аналогов.

Конкурентные преимущества

— Полностью вертикально-интегрированный бизнес с минимальной зависимостью от сторонних организаций;

— Долгосрочные контракты с ведущими авиакомпаниями мира;

— Главный поставщик титановой продукции на российском рынке и один из самых крупных на мировом;

— Увеличение доли рынка за рубежом через совместные предприятия с Allegheny Technologies, металлургическим гигантом Arconic и Boeing;

— Корпорация является поставщиком титановых изделий широкого ассортимента, в том числе крупнейших в мире титановых штамповок;

— Значительный потенциал использования титана в авиакосмической и энергетической отраслях;

— Высокая дивидендная доходность;

— Компания недооценена относительно конкурентов.

Резюме

ВСМПО-АВИСМА — уникальная российская корпорация. Единственный в РФ вертикально-интегрированный производитель титана с развитыми партнерскими отношениями за рубежом. Долгосрочные связи с крупнейшими потребителями позволяют стабильно увеличивать финансовые показатели.

При этом компания является главным поставщиком титановой продукции для государства, не имея конкурентов на местном рынке. Единственная среди своих коллег по отрасли сохраняет высокую дивидендную доходность. Среди главных конкурентов компания выглядит привлекательно. Тем не менее ожидания кратного роста капитализации сейчас нет. ВСМПО-АВИСМА остается консервативной дивидендной историей с невысокой ликвидностью. В среднесрочной перспективе положительным драйвером для переоценки акций могут выступать устойчивые ожидания по снижению рублевых ставок.

Вот уже два года котировки акций компании консолидируются в широком коридоре 15500-18000 руб. Текущая рыночная конъюнктура способна обеспечить плавное движение к его верхней границе на горизонте до конца года, плюс получить промежуточные дивиденды.

Обращаем внимание, что бумаги компании имеют невысокую чувствительность по отношению к общерыночным колебаниям. Коэффициент бета к индексу МосБиржи за последний год составляет 0,12. Данные подтверждают нейтральное отношение котировок бумаги к волатильности на российском фондовом рынке.

БКС Брокер

Все дивиденды компании за последние 10 лет

Таблица дивидендных потоков АВИСМА.

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | 2 кв | 7 окт 2020 | 11 окт 2020 | 884,6 ₽ | 4,99% | 05.11.2020 | |

| 2019 | 2 кв | 1 июн 2020 | 3 июн 2020 | 872,99 ₽ | 4,92% | 28.06.2020 | |

| 2018 | год | 9 окт 2019 | 11 окт 2019 | 884,6 ₽ | 4,99% | 25.10.2019 | |

| 2018 | год | 30 мая 2019 | 3 июн 2019 | 873,42 ₽ | 4,96% | 01.07.2019 | |

| 2017 | год | 10 окт 2018 | 12 окт 2018 | 756 ₽ | 4,54% | 01.11.2018 | |

| 2017 | год | 4 июн 2018 | 6 июн 2018 | 890,45 ₽ | 5,05% | 01.07.2018 | |

| 2016 | 4 кв | 17 окт 2017 | 19 окт 2017 | 762,68 ₽ | 4,24% | 01.12.2017 | |

| 2016 | 4 кв | 1 июн 2017 | 5 июн 2017 | 1 300 ₽ | 8,19% | 01.09.2017 | |

| 2015 | 29 сен 2016 | 3 окт 2016 | 816 ₽ | 5,68% | 01.11.2016 | ||

| 2015 | 25 мая 2016 | 27 мая 2016 | 458,22 ₽ | 3,61% | 01.07.2016 | ||

| 2014 | 7 окт 2015 | 9 окт 2015 | 788 ₽ | 6,06% | 01.11.2015 | ||

| 2014 | 26 мая 2015 | 28 мая 2015 | 831,07 ₽ | 8,1% | 01.07.2015 | ||

| 2013 | 11 июн 2014 | 17 июн 2014 | 533,91 ₽ | 6,66% | 01.08.2014 | ||

| 2012 | 24 мая 2013 | 24 мая 2013 | 279,83 ₽ | 4,82% | 01.07.2013 | ||

| 2011 | 24 мая 2012 | 24 мая 2012 | 26,52 ₽ | 0,56% | 01.08.2012 | ||

| 2010 | 6 мая 2011 | 6 мая 2011 | 5,1 ₽ | 0,15% | 01.07.2011 | ||

| 2009 | 21 мая 2010 | 21 мая 2010 | 1,5 ₽ | 0,05% | 01.07.2010 | ||

| 2008 | 25 мая 2009 | 25 мая 2009 | 23,14 ₽ | 1,39% | 01.07.2009 | ||

| 2007 | 15 мая 2008 | 15 мая 2008 | 53,92 ₽ | 1,03% | 01.08.2008 |

Здесь прекрасно видно, как произошел скачок дивидендов в 2012 году, когда топ-менеджмент АВИСМА консолидировал у себя 65 % организации.

Какие дивиденды выплатят в 2019 году

Исходя из прошлой логики принятия решений, в 2021 году по акциям АВИСМА можно ожидать две выплаты. Первый дивиденд уже известен, он составляет 873,24 руб. на акцию.

Второй дивиденд можно было бы предположить относительно прибыли корпорации ВСМПО – АВИСМА за первое полугодие 2021 года. Однако пока известна только прибыль за I квартал: почти 7 млрд руб., что в 1,7 раза выше аналогичного периода прошлого года.

Чтобы примерно узнать дивиденд, я просто экстраполирую сумму, сложив ее с показателем за II квартал 2021 года. Тогда у меня получается 7+4,65 = 11,65 млрд общей прибыли за полугодие. В расчете на одну бумагу АВИСМА это примерно 1010 руб.

Данные о ценных бумагах

| Тикер | VSMO |

| Торговые площадки и время торговли | MOEX, 10:00 – 18:45 мск (основная сессия) |

| Название | ПАО «Корпорация ВСМПО-АВИСМА» |

| Количество бумаг в обращении | 11 529 538 |

| Номинал | 1,0 руб. |

| Дивиденды | Есть |

| Год основания | 1941 |

| Кем основана | ГКО СССР (постановление «О восстановлении авиационных заводов, эвакуированных на Волгу, Урал и Сибирь») |

| Штаб-квартира | Россия, Свердловская область, г. Верхняя Салда, ул. Парковая, 1 |

Доходность акций

Доходность по акциям АВИСМА с учетом выплаченных дивидендов за последний календарный год составляет около 10 % без учета налогов, или 8,7 % чистыми средствами.

Если смотреть немного дальше и использовать дивиденд, который я предположил выше, то при цене бумаг в 17 000 руб. за штуку и дивидендных потоках в 873 и 1010 руб. доходность получится порядка 1883 / 17000 = 11,07 % «грязными», или 9,63 % годовых с учетом НДФЛ.

Как приобрести акции и получать дивиденды

Один из самых простых и логичных вариантов купить акции ВСМПО – АВИСМА под дивиденды – через российского лицензированного брокера. Многие посредники открывают счета онлайн и предоставляют удобные интерактивные платформы для совершения сделок.

Лучшие брокеры

Предлагаю список лучших брокеров, которые наряду с небольшими комиссиями могут порадовать хорошим сервисом и высокой надежностью.

Открытие Промсвязь Риком БКС Кит Тинькофф Финам

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.

Предупреждение о Форекс и БО

Мнение эксперта

Анна Овчинникова

Частный инвестор, предприниматель и основатель портала fonda.pro

Задать вопрос

Если инвестор хочет не только вкладывать, но и получать дивиденды, в т.ч. в бумагах ВМСПО – АВИСМА, ему стоит забыть про разного рода конторы бинарных опционов или Форекс.

Бинарные опционы через различные сайты на российском интернет-пространстве – это игра. Там не заключаются никакие реальные сделки по покупке или продаже активов, а ставки ведутся по принципу «пан или пропал», причем математическое ожидание настроено не в пользу клиентов.

Форекс – это внебиржевой рынок. В России есть минимальное количество лицензированных форекс-дилеров. По состоянию на июль 2019 года это всего 4 компании:

- Альфа – Форекс;

- ВТБ – Форекс;

- ПСБ – Форекс;

- ФИНАМ – Форекс.

Что влияет на цену акций

Стоимость акций ВСМПО-АВИСМА зависит от уровня спроса и мировых цен на титан, а также курса доллара США – основной валюты, использующейся при денежных операциях корпорации. На стоимость влияют планы корпорации и прогнозы аналитиков относительно ее акций.

Перспективы компании

Согласно стратегической программе развития до 2026 г., ВСМПО-АВИСМА инвестирует в развитие бизнеса порядка 700 млн долларов США. Корпорация сосредоточится на модернизации мощностей и запуске новых видов производства – сортопрокатного и трубопрофильного.

Большие надежды связаны с началом деятельности второго по счету завода Ural Boeing Manufacturing, который будет специализироваться на выпуске деталей из титана для трех модификаций самолетов Boeing.

Аналитика и прогноз по бумаге

За 2021 г. выручка ВСМПО-АВИСМА выросла на 23 % до 89,1 млрд рублей. В том числе доход от продажи титановой продукции составила 83,1 млрд рублей, что на четверть больше показателя предыдущего года.

В натуральном выражении реализация деталей из титана увеличилась на 17 % до 33,7 тыс. тонн. Несмотря на это, чистая прибыль снизилась на 2 % до 18,8 млрд рублей. В корпорации этот факт связывают с колебанием курса доллара США.

По итогам первого квартала 2021 г. ВСМПО-АВИСМА достигла следующих показателей:

- Выручка в размере 20,5 млрд рублей, или рост на 14 %.

- Чистая прибыль достигла 7 млрд рублей (рост на 3 млрд).

Акции предприятия не сильно подвержены колебаниям на общем рынке. Эксперты считают их одними из самых недооцененных бумаг на отечественной фондовой бирже.

Корпорация ВСМПО-АВИСМА отличается устойчивым развитием. Ей не грозят санкции со стороны властей США, поскольку она глубоко интегрирована в бизнес компании Boeing. Правительство этой страны не рискует оставить без титана одного из гигантов местной промышленности.

В последние годы растет спрос на титан. В нем нуждаются все наиболее капиталоемкие отрасли: аэрокосмическая и химическая промышленность, медицина, энергетика и автомобилестроение.

Аналитики предполагают, что до 2021 г. будет расти выпуск самолетов. Затем темпы производства могут снизиться в связи с необходимостью обновления модельного ряда, а с 2023 г. опять пойдут вверх. Если эти ожидания сбудутся, то заводы ВСМПО-АВИСМА будут обеспечены потоком заказов на годы вперед, что положительно отразится на котировках акций.

Вот уже два года подряд менеджмент направляет всю прибыль на дивидендные выплаты. Несмотря на низкую ликвидность, высокие по меркам рынка размеры выплат и проценты доходности (в среднем 10 %) делают акции привлекательными для потенциальных инвесторов.

Участие государства через блокирующий пакет Ростеха и его заинтересованность в продукции защищает предприятие от возможных необдуманных действий мажоритарных акционеров.

Акции ВСМПО-АВИСМА подойдут для вложений на среднесрочную и долгосрочную перспективу. Сделав покупку, их стоит держать хотя бы до того момента, когда претворятся в жизнь озвученные цели предприятия.

Альтернатива в этой отрасли

Как я говорил выше, ВСМПО-АВИСМА не имеет конкурентов на российском рынке. Поэтому в качестве альтернативы обратимся к зарубежным фондовым биржам, которые могут предложить вам приобрести акции промышленных гигантов, занятых в аэрокосмической отрасли:

- Arconic, Inc.;

- Titanium Metals Corporation;

- Allegheny Technologies Incorporated;

- GKN Plc.