Я давно занимаюсь инвестициями в акции и точно знаю, что самые надежные и прибыльные вложения – в ценные бумаги проверенных крупных компаний. Я всегда стараюсь выбирать активы нефтегазовых предприятий, поскольку им не грозит банкротство даже в период кризиса.

Одной из таких компаний является Сургутнефтегаз. Что это за компания, кто ее возглавляет и как купить акции – это этом я расскажу в данной статье.

О компании

Публичное акционерное общество «Сургутнефтегаз» – частная нефтяная и газоперерабатывающая компания. Организация зарегистрирована, как можно понять из названия, в Сургуте. В этом же городе находится штаб-квартира предприятия.

Создание компании датируется 1993 годом. Организация выделилась из состава Главтюменьнефтегаза. Через некоторое время предприятие было приватизировано.

Акционеры

После того, как компания Сургутнефтегаз выделилась из Главтюменьнефтегаза часть основного пакета акций, а именно 45% ценных бумаг отошли государству. Помимо этого, 8% активов были распроданы в закрытом аукционе. 7% акций перешло коллективу, согласно приватизации.

Через год после формирования самостоятельного предприятия Сургутнефтегаз был реализован остаток акций. На тот момент оставшийся пакет составлял 40% ценных бумаг. Активы отошли к неизвестной организации Нефть Инвест.

В 1995 году государство выставило на залоговый аукцион собственные акции, которые приобрел негосударственный пенсионный фонд Сургутнефтегаз.

Основные риски для миноритарных акционеров

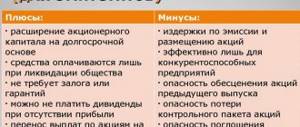

Для акционеров, чья доля в общем объеме акций несущественная, есть ряд рисков в части получения прибыли от вложения в активы компании, а именно:

- высокая конкуренция в отрасли;

- мировое падение цен на нефть;

- переоценка средств компании, хранящихся в иностранной валюте на банковских депозитах.

- мировая ситуация и введение санкций, которые отражаются на деятельности предприятия.

- закрытость и отсутствие прозрачности в компании для миноритарных акционеров.

Акции компании

Часть акций компании представлена на Московской бирже. Приобрести активы предприятия могут как юридические, так и физические лица.

Активы предприятия отличаются высокой доходностью и ликвидностью, низкими инвестиционными рисками и высоким уровнем социальным ответственности. При этом компания не разрекламирована и сведения о ней редко появляется в СМИ, поэтому акции до сих пор находятся в свободной продаже на фондовых ранках.

Ценные бумаги предприятия считаются голубыми фишками. Это означает, что активы выпускает надежное предприятие, каким и является Сургутнефтегаз, поэтому акции будут приносить стабильную хорошую прибыль.

Виды акций

Предприятие выпускает два вида ценных бумаг:

- простые – в обращении находится 35 725 994 705 штук номинальной стоимостью 1 рубль, реальная цена одной бумаги – 35 рублей;

- привилегированные – в обращении находится 7 701 998 235 штук номинальной стоимостью 1 рубль, реальная цена одного актива – 40-45 рублей.

Уставной капитал поделен на 2 части, ГД 80% отводится простым акциям, 20% — привилегированным.

Оба вида актива представлены на Московской фондовой бирже. Ценные бумаги торгуются лотами, при этом в одном лоте находится сразу несколько штук акций.

Основная разница между простыми и привилегированными активами заключается в дивидендах. Если брать данные за 2015 год, то разница здесь будет отчетливо видна. Одна простая акция принесла держателю 60 копеек, когда доход по привилегированной ценной бумаге составит 7 рублей.

Гипотетическое участие в IPO Saudi Aramco

Второй слух на рынке, что «Сургутнефтегаз» примет участие в IPO одного из крупнейших в мире производителей нефти Saudi Aramco, рассказывает Веревкин. «Базово у России и так очень много своих нефтяных возможностей, чтобы массивно инвестировать в Saudi Aramco. Тем не менее, действительно, у ряда российских инвесторов есть интерес к этому IPO», — заявил глава Российского фонда прямых инвестиций (РФПИ) Кирилл Дмитриев в ходе Российско-Саудовского экономического форума в Эр-Рияде 14 октября. Это IPO, запланированное до конца года, может стать крупнейшим в истории: при размещении 2% акций компания может привлечь $40 млрд.

«Сургутнефтегаз», который придерживается консервативной финансовой политики, за всю свою историю сделал лишь одну крупную покупку за рубежом — в 2006 году он приобрел долю в венгерской MOL. Но эта покупка была воспринята Венгрией в штыки, поэтому российской компании пришлось продать актив.

Преимущества ценных бумаг предприятия

Акции предприятия Сургутнефтегаз обладают следующими преимуществами:

- финансовая стабильность;

- высокая ликвидность, что позволяет в любой момент реализовать ценные бумаги, если возникает такая необходимость;

- хорошее обеспечение углеводородами, что говорит о надежности инвестиций;

- высокие дивиденды, благодаря чему держатель получает хорошую, стабильную прибыль;

- доступная стоимость и минимальная сумма для входа;

- доступность покупки на фондовом рынке для физических и юридических лиц.

Помимо этого, в свободной продаже представлено большое количество ценных бумаг. Это позволяет каждому желающему приобрести необходимое количество активов, в отличии, например, от Газпрома, акции которого купить крайне сложно.

Ситуация в отрасли

Соглашение между странами-участницами ОПЕК+ для урегулирования равновесия на мировом рынке углеводородов накладывает определенные ограничения в части добычи нефти, что негативно сказывается на всей отрасли в целом.

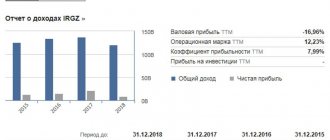

2018 год стал вполне успешным. Рост объемов добытой российской нефти вырос на 1,7%, что составляет более 555 млн тонн, увеличились поисково-разведочные работы, а в переработку ушло чуть больше половины от всего добытого количества сырья. Экспорт составил 258 млн тонн.

Доля предприятия в общем объеме добытой в РФ нефти — 11%, что составило 60,9 млн тонн, а нефтепереработки — 6,3% и 18,2 млн тонн.

Дивиденды

Если рассматривать график стоимости активов компании за весь период существования, то можно сделать вывод, что цена привилегированных активов увеличивается, если повышаются дивидендные выплаты. Помимо этого, данные вид ценных бумаг по объему торговли превышает простые акции. В результате этого дисконт на ликвидность сводится к нулю.

Привилегированные ценные бумаги имеют четкий процент доходности. Кроме того, если компания Сургутнефтегаз будет ликвидировано, то держателям таких активов перейдет вся собственность предприятия. Этим и объясняется повышенная популярность данного вида акций.

Из недостатков таких активов выделяют только то, что держатель не получает право голоса в совете акционеров. Однако для большинства инвесторов этот минус несущественный.

По любому виду ценных бумаг их держатель получает дивиденды. Точная доходность активов представлена на официальном сайте Московской Биржи и непосредственно самого предприятия.

Кто стоит за «Сургутнефтегазом». Пофамильный список

«Сургутнефтегаз»остается вещью в себе: с 2003 г. его сотрудники находятся у руля организаций,финансовые вложения которых равны стоимости 73% акций компании. Сургутнефтегаз«принадлежитсвоим работникам, сказал в июне вице-премьер Игорь Сечин на собрании акционеров«Роснефти» (гендиректор «Сургута» Владимир Богданов избирался в советдиректоров госкомпании), вспоминает миноритарий обеих компаний Алексей Навальный.Неофициально это говорят и сотрудники «Сургута».

Формально ни один крупный акционер компании не известен: у«Сургутнефтегаза» 37 585 владельцев (на 30 июня), но больше 5% обыкновенныхакций с 2003 г. нет ни у кого. Поэтому «Сургут» не обязан раскрывать хозяев. Вего совете директоров — только бывшие и нынешние менеджеры, но кто за нихголосует, директора не говорят.

Сечин вряд ли ошибся. С 2003 г. 23 юридических лица изТюменской области (фонды, некоммерческие партнерства и ООО, созданные этими НП)обладают финансовыми вложениями, близкими к рыночным котировкам 73% акций«Сургута» (см. ).

Руководители этих организаций — сотрудники«Сургутнефтегаза». До 2007 г. десятью из них (c предполагаемым пакетом в 42%)руководил лично Богданов, остальными — топ-менеджеры компании. В 2007-2008 гг.их сменили рядовые сотрудники «Сургута».

Вложения этих организаций на начало 2008 г. составляли 915,9млрд руб., а к январю этого года, по данным балансов Росстата, похудели на 44%до 511,8 млрд руб. И тогда, и сейчас это соответствует стоимости 72,8%«Сургутнефтегаза» (около 85,8% обыкновенных акций): с 2003 г. вложения 23организаций в точности повторяют динамику капитализации компании.

Богданов никогда не подтверждал, что именно эти организациивладеют его компанией; запрос в его приемную вчера остался без ответа. Но то,что миллиарды на балансах фондов и партнерств — акции «Сургута», говорилисточник, близкий к компании.

В едином госреестре юрлиц (ЕГРЮЛ) указаны 16 телефонов этихорганизаций, но комментарии их руководителей получить не удалось: гендиректорпяти организаций (вложения — 116 млрд руб., или примерно 16% «Сургута») —замначальника отдела планирования инвестиций Елена Марьина в отпуске, сказалаее коллега; по четырем номерам разные сотрудники «Сургута» уверяли, что незнают этих людей; по остальным никто не отвечал.

Большая часть учредителей этих 23 организаций(предположительных владельцев акций) созданы в конце 1990-х с участием «дочки»«Сургута» — ООО «Инвест-защита». Но сейчас эти юрлица формально не аффилированыс нефтяной компанией, о Илья Рачков.Некоммерческие партнерства и фонды в принципе не могут кому-то принадлежать,они просто существуют, добавляет партнер юр Артур Рохлин. Кто и какуправляет имуществом фондов — определено в их положениях, как принимаютсярешения в НП — их уставами, добавляет Рохлин.

Как стать акционером компании

Благодаря небольшой стоимость акций, покупку ценных бумаг может позволить себе каждый инвестор. Для этого потребуется минимальная сумма денег.

Проще всего приобрести ценные бумаги Сургутнефтегаза на фондовом рынке. Алгоритм действий в данном случае будет таким:

- Выберите брокера, который имеет выход на Московскую фондовую биржу. Можно выбрать банк, у которого имеется брокерский отдел, или частное лицо, но только при условии наличия лицензии на осуществление соответствующей деятельности. Без брокера вести торги на фондовом рынке нельзя, поэтому к его выбору следует подойти со всей ответственностью.

- Откройте брокерский счет. Именно через него заключаются все торговые сделки на фондовом рынке.

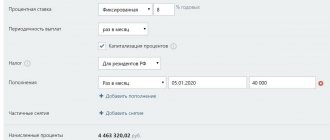

- Пополните брокерский счет. Внесите столько денег, сколько требуется для покупки активов, при этом следует учесть все комиссии. Суммы должно хватить не только на покупку акций, но и на вознаграждение брокера и комиссионные сборы банка.

- Скачайте и установите терминал биржи, используя для этого либо компьютер, либо мобильное устройство. Благодаря этой программе можно будет участвовать в торгах, и заключать соответствующие сделки на фондовом рынке. Доступ в терминал следует получить у брокера.

- Найдите в таблице нужный актив. Из представленных вариантов следует выбрать тот, который представлен по самой низкой цене из всех предложений. После этого сформируйте заявку на приобретение ценных бумаг Сургутнефтегаза. После заключения сделки с брокерского счета списываются деньги, а зачисляются акции.

При покупке акций Сургутнефтегаза следует учесть, что они торгуются не поштучно, а лотами. В один лот включено 100 ценных бумаг. При этом в одном пакете содержатся либо простые, либо привилегированные акции.

В среднем покупка лота ценных бумаг предприятия обходится инвестору в среднем в 3500-4500 рублей, в зависимости от установленной стоимости актива.

Торговля на инсайде

Ажиотаж на рынке и эмоциональные покупки вряд ли объясняют динамику стоимости акций «Сургутнефтегаза», говорит Бахтин. Резкий рост цены может быть связан с покупками со стороны крупных игроков, обладающих внутренней корпоративной информацией. «Естественно, частные и небольшие инвесторы покупали бумаги, есть влияние алгоритмической торговли, это все усиливало движение, но оно настолько сильное и продолжительное, что наверняка здесь есть драйвер в виде крупных корпоративных денег. Даже на 30-минутных интервалах были крупные покупки и высокие обороты», — отмечает инвестстратег «БКС Премьер».

«Рынок ведет себя так, как будто «Сургутнефтегаз» собирается сделать что-то со своими накоплениями, например приобрести какой-то нефтегазовый актив», — допускает старший аналитик по нефтегазовому сектору банка «Уралсиб» Алексей Кокин.

На счетах «Сургутнефтегаза» по итогам первого полугодия 2019 года было почти 3 трлн руб. Но компания сильно недооценена, так как рынок не оценивал деньги, которые находились у него на балансе. «Весь кэш (наличные. — РБК) на балансе был оценен фактически в ноль, как будто этих денег нет. Соответственно, любое действие с этой наличностью в плане инвестиций, пусть даже убыточных, должно положительно сказаться на акциях», — сказал РБК аналитик Raiffeisenbank Андрей Полищук.

«Даже если компания инвестирует в убыточный актив, который стоит в два раза меньше по сравнению с их инвестициями, половина этого кэша так или иначе должна быть заложена в оценку», — поясняет Полищук. Комментировать, какие предстоящие корпоративные события могли спровоцировать рост бумаг «Сургутнефтегаза», он отказался.