Иностранные инвесторы нужны каждой стране. Приток денег извне помогает поднять производство, отрасли, восстановить промышленные здания и сооружения. Для инвестора-иностранца, в свою очередь, важно иметь правовую защиту своих интересов в чужой стране.

Узнать, как создать привлекательные условия для инвестирования в компанию, можете из нашей статьи!

Такими видами защиты могут воспользоваться лишь те лица, чья деятельность на территории государства является легальной, приносит пользу экономике страны и действительно является инвестиционной.

После регистрации инвестора и выяснения его намерений, инвестор получает правовые гарантии государства. При осуществлении своей деятельности, иностранный инвестор должен следовать требованиям закона и сдавать полный письменный отчет о реализации инвестиционного плана. Контроль направлен на то, чтобы национальное достояние и стратегически важные территории, объекты не стали предметом незаконных действий.

Внимание! Инвестор должен заключить договор с владельцами компании. Это его первые гарантии. Обычно инвесторы вкладывают свой капитал в перспективные проекты, которые, под руководством специалистов, начинают приносить доход и высокий процент прибыли самому инвестору, другим акционерам.

Схема правового обеспечения гарантиями защищает национальную экономику и стимулирует приток валюты. Но чем крупнее инвестиции, тем жестче проверка целей инвестора. Какими бы ни были вложения извне, секторы национальной экономики должны приносить пользу и выгоду гражданам страны. Инвестора проверяют на этапе подачи заявки. Подробный бизнес-план, стратегия развития и перспективы должны отвечать высоким требованиям к знаниям в конкретном секторе и в экономике. Стратегический, финансовый планы проверяются специалистами России. Это – гарантия того, что предприятие, после того как инвестор покинет свой пост не окажется в долговой яме.

Кроме этого государство выдает список объектов, в которые:

- Можно инвестировать, иметь прибыль и контрольный пакет акций.

- Можно инвестировать, иметь прибыль, но не иметь контрольного права голоса.

- Иметь прибыль с инвестиций, но вообще не иметь доступа к объекту.

- разрешены косвенные иностранные инвестиции.

Свободно инвестировать в российские коммерческие компании, не имеющие стратегического значения достаточно легко. Но иностранцу нужно помнить, что мошенники встречаются в каждой стране. Поэтому лучше пройти полную регистрацию в РФ, получить право инвестировать и все гарантии, которые предусмотрены законом. Для россиян важно помнить, что иностранец, инвестируя свои деньги в чужой коммерческий бизнес, делает это для собственной выгоды. Неправильно составленный договор – и компания перейдет во владение иностранного бизнесмена.

Сущность явления

Инвестирование в каждом конкретном случае сопряжено с определенными рисками. Они могут быть выше или ниже, но совсем нерискованных инвестиций не существует.

Развивающиеся страны с переходной экономикой и неустойчивой политической ситуацией традиционно считаются наиболее рискованными для инвесторов. В то же самое время вложения инвестиционные проекты государств Западной Европы и Северной Америки имеют куда меньшие риски, но обещают и гораздо меньшую доходность.

Цель инвестора – получение максимальной прибыли на инвестированный капитал. Механизм защиты вложений позволяет инвестировать денежные средства даже в развивающиеся государства. Он обеспечивает гарантию прав инвесторов, у которых не возникает опасений, что их деньги могут безвозмездно национализировать, не заплатив компенсацию.

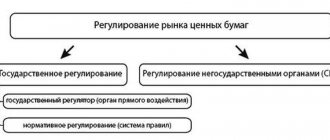

Действия иностранных и российских инвесторов на рынке ценных бумаг в России

Защита прав инвесторов на рынке ценных бумаг осложняется тем, что в России до сих пор нет внятной и структурированной законодательной базы, которая была бы достаточной для полноценного урегулирования работы субъектов рынка. Нет и конкретно назначенных специалистов, которые занимались строго вопросами юридического обеспечения сделок на рынке ценных бумаг.

То есть для того, чтобы отладить работу фондовых бирж, инвестиционных компаний, субъектов рынка, инвесторов, применяются обычные способы юридической защиты прав, принятые в практике гражданско-правовых отношений. Многие споры по вопросам инвестирования переданы под эгиду арбитражных судов. Права владельцев ценных бумаг, как объектом вещно-правовой защиты, может защищаться виндикационным судопроизводством, то есть бумаги могу быть истребованы из владения чужими лицами. Но если воспринимать ценную бумагу, как объект права, то такое право — абсолютно, и нарушение права может осуществляться со стороны неограниченного круга лиц, и судопроизводство осложняется ввиду многообразия нормативных актов и сложного их анализа.

Таким образом, защиту прав инвесторов на рынке ценных бумаг должны осуществлять не просто опытные юристы, но прежде всего специалисты узкой квалификации, которые достаточно подробно и детально изучили нормы права, имеющие отношение к сфере деятельности рынка ценных бумаг.

Защита иностранных инвестиций

Когда инвестор вкладывает собственные деньги в инвестиционный проект, осуществляемый в иностранном государстве, он должен отдавать себе отчет в том, что такая его деятельность должна осуществляться в соответствии с нормами национального законодательства. Это обстоятельство само по себе связано с определенными рисками.

В то же самое время международные отношения в инвестиционной сфере имеют под собой прочный правовой фундамент. В настоящее время выработан четкий механизм, гарантирующий законные интересы иностранного инвестора. При этом по общему правилу ратифицированные нормы международного законодательства имеют примат над национальными законами.

Когда иностранная инвестиционная деятельность только проходила стадию становления, прежде всего решался вопрос правовых и финансовых гарантий. Естественно, что каждый владелец капитала был заинтересован в надежной, универсальной и работающей системе защиты собственных прав.

Страхование, как способ защиты

Защита инвестиций базируется на системе страхования инвестированных капиталов. Существующий механизм предполагает наличие двухуровневой системы:

- страхование в рамках национальной страховой системы, принадлежащей стране, в которой осуществляются вложения;

- страхование в международной страховой системе.

Международное страхование инвестиций является достаточно сложной и формализованной процедурой. Подобные финансовые правоотношения между иностранными субъектами принято регулировать при помощи двухсторонних соглашений, которые заключаются на уровне национальных правительств заинтересованных государств.

В настоящее время не разработаны единые международные страховые нормы права. Это связано с огромным количеством особенностей, которые содержатся в национальных правовых системах. Их столкновение порождает большое число коллизий.

В то же самое время международные соглашения по защите инвестиций основываются на ключевом принципе о верховенстве права. В ситуации где государство, принявшее иностранные вложения, нарушает заключенный договор в дело вступает международный арбитраж.

Страхование иностранных инвестиций находится в ведении Международного агентства по гарантии инвестиций (МИГА).

Вам пакет

Из перечня поручений президента по реализации его послания Федеральному Собранию следует, что пакет законопроектов Государственной Думе рекомендовано принять до 30 апреля. Сейчас пакет законопроектов находится на рассмотрении во втором чтении, в первом чтении он был принят Госдумой 10 декабря.

Пакет законопроектов предполагает стабилизацию ряда тарифных, таможенных и налоговых условий для инвесторов, которые заключат с государством специальные соглашения о защите. Механизм СЗПК должен запустить инвестиционные проекты примерно на 33 триллиона рублей — эту сумму называл в середине января председатель Госдумы Вячеслав Володин. По оценке минфина, примерно таков объем средств на счетах российского бизнеса, никак не задействованных в экономике.

Нынешняя версия документов предполагает два режима защиты инвестиций. Первый (общий, его можно считать своего рода «безусловным договором» между государством и сразу всем крупным бизнесом) — это трехлетний мораторий на изменение любых норм, которые могут ухудшить условия инвестиционной деятельности.

Второй режим — индивидуальный — ориентирован уже на крупные инвестиционные проекты. Он в зависимости от величины инвестиций гарантирует неизменность налоговых условий (по налогу на прибыль, имущество, транспортному и земельному налогам, срокам уплаты и порядку возмещения НДС) на срок от 6 до 20 лет. Кроме того, на три года могут быть зафиксированы условия технического регулирования, лицензирования, землепользования и застройки территорий. Подразумевается, что если регулирование за время действия СЗПК поменяется и от этого инвестиционный проект понесет потери, то инвестор получит компенсацию из бюджетных денег.

Пакет законопроектов обеспечит постоянство ряда тарифных, таможенных и налоговых требований для инвесторов

Для индивидуальных проектов в СЗПК предусмотрен «пороговый» подход. Так, бизнес, планирующий инвестировать в проекты в сфере здравоохранения, образования, культуры, физической культуры и спорта, должен вложить минимум 250 миллионов рублей, а общий бюджет проекта должен составлять не меньше миллиарда рублей. В проекты в промышленности, сельском хозяйстве и цифровой экономике понадобится вкладывать от полутора миллиардов рублей собственных инвестиций (общий бюджет проекта — минимум 7 миллиардов рублей). Для других отраслей экономики порог входа планируется еще выше — собственные инвестиции минимум в 5 миллиардов рублей (общий бюджет — минимум 25 миллиардов рублей).

Режим СЗПК не будет действовать в проектах, связанных с добычей нефти и газа, производством алкоголя и табака, игорным бизнесом, а также банковской и другой финансовой деятельностью.

Действующее сегодня законодательство в сфере инвестиций сформировано в 1990-е годы либо в конце советского периода и больше не отвечает задачам развития, говорил ранее Володин. Темпы роста экономики недостаточны, признавал председатель Госдумы.

Майский указ президента ставит цель к 2024 году добиться вхождения России в топ-5 крупнейших экономик и обеспечить темпы роста выше мировых (то есть как минимум выше 3 процентов). Минэкономразвития России в базовом прогнозе ожидает роста экономики в 2021 году на 1,7 процента, откладывая более существенное ускорение на последующие два года (3,1-3,2 процента).

Предложенный вариант инвестиционного кодекса по сути,- еще один способ повысить уровень инвестиций. По плану, утвержденному правительством, к 2024 году они должны составить 25 процентов ВВП (в 2021 году было 20,6 процента). Экс-глава минэкономразвития Максим Орешкин говорил, что достижение этой планки возможно при условии роста кредитования, инвестирования пенсионных накоплений и снижения оттока капитала.

Действующее сегодня законодательство в сфере инвестиций сформировано в 1990-е годы либо в конце советского периода и больше не отвечает задачам развития

Володин также заявлял о важности реализации в регионах как можно большего количества проектов на условиях государственно-частного партнерства. «Мы считаем, что этого можно достичь за счет тех средств, которые сегодня регионы должны возвращать федеральному бюджету. И предложили правительству, министерству финансов делать зачеты тем регионам, которые будут вкладывать эти средства в инфраструктуру, дороги, воду, газ, электроэнергию, подводя эту инфраструктуру к предприятиям, которые могли бы бизнесом создаваться в регионах. Это и рабочие места, это и дополнительные начисления в бюджет», — говорил Володин.

Министр финансов Антон Силуанов также допускал, что СЗПК может коснуться не только правительственных регуляторных решений, но также и решений Банка России (речь о крупных банковских инвестициях, в первую очередь в высокотехнологичные проекты).

При этом Володин указывал, что пакет законопроектов о СЗПК в нынешнем виде нуждается в доработке. Замминистра финансов Андрей Иванов рассказывал журналистам в конце декабря, что ведомство обсуждает идею отказаться от ограничений по общему объему бюджета проекта, оставив только порог собственных инвестиций.

Не исключено, что в будущем снизятся пороговые значения и по собственным инвестициям — это, по словам Иванова, будет зависеть от адаптации системы принятия решений по управлению рисками к заключению соглашений в различных отраслях экономики.

Российская реальность

Инвестиционная деятельность на территории России должна осуществляться в соответствии с нормами федерального закона «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капиталовложений». В числе прочих положений данный нормативный документ определяет действующий механизм защиты инвестиций.

При этом международные соглашения, заключаемые Россией, гармонично имплементируются в нашу правовую систему. Другими словами, нормы этих договоров ни в коем случае не противоречат вышепоименованному федеральному закону. Напротив, они призваны дополнять его.

Таким образом, на территории Российской Федерации фактически реализована двухуровневая защита иностранных капиталовложений и инвестиций. С одной стороны, их защищают нормы национального инвестиционного законодательства. С другой стороны, подписанные международные соглашения.

Залоги и обеспечения

Тут все стандартно: можно дать инвестору в залог недвижимость, товар, свою продукцию или сырье, основные средства (если у вас «материальный» бизнес, то оборудование, станки или другие средства производства

).

Для некоторых инвесторов отличным залогом может выступить и доля в вашем бизнесе, или другое личное имущество учредителей и/или руководителей бизнеса (квартиры, машины, земли и т.д.

).

Я в своей практике встречал ситуации, когда объектом залога выступали программы, изобретения, интеллектуальная собственность и «ноу-хау» компании (актуально для IT-бизнесов

).

Гарантии защиты

Гарантии защиты инвестиций – это конкретные обязательства по созданию режима безопасности инвестированных денежных средств.

Проведение анализа национальных правовых систем разных стран, а также, подписанных ими международных соглашений, помогает сделать заключение, что на сегодняшний день нормативно-правовое регулирование имеет несколько групп гарантий иностранных капиталовложений. К ним относятся гарантии:

- по обеспечению неприкосновенности имущества инвестора;

- по недопустимости дискриминации;

- по постоянству финансовых условий;

- по обеспечению законного права на использование результатов инвестиционной деятельности;

- которые касаются порядка разрешения споров, возникших в связи с осуществлением инвестиций.

В своей деятельности Российская Федерация всегда придерживается всех взятых на себя международных обязательств. Это утверждение в полной мере реализуется на примере защиты внутренних и иностранных инвестиций, которые сделаны на территории России.

Что гарантировано?

С перспективы инвестора, гарантии могут покрыть оба случая:

- Только начальный капитал, вовлеченный в инвестиции

- Прибыль в дополнение к начальному капиталу.

Оба из этих типов гарантий доступны для международных инвесторов

Обычно проще найти гарантии, предлагаемые по долгосрочным инвестициям (5+ лет), поскольку диверсификация со временем уменьшает эффекты рыночный колебаний. Даже при том, что краткосрочные гарантированные инвестиционные продукты тяжелее найти, определенные продукты все же доступны. Эти продукты могут называться по-разному, потому что гарантии на эти продукты работают по-разному. Краткосрочные гарантированные продукты могут быть Value Protected Funds или With Profit Bonds, которые ‘замораживают’ прибыль, когда рынки повышаются, или низко-рискованные фонды (Low-Risk Funds), которые в основном инвестируют в гарантированные активы. Кроме того, доступны определенные гарантированные альтернативные инвестиционные фонды с 3-летними инвестиционными периодами. Эти фонды часто специально разрабатываются, чтобы использовать в своих интересах определенные рыночные ситуации, такие как низкие процентные ставки или новые инструменты хеджирования.

Структурные продукты

Этот вид инвестиций может принести больше дохода, чем самые выгодные вклады и облигации. А вот вопрос, насколько слабее при этом гарантии защиты инвестированных средств, требует некоторых уточнений. Структурные продукты включают в себя односложные финансовые активы (депозиты, акции, облигации, валюты и т.п.) и состоят из двух частей, защитной и доходной. Они могут иметь полную, частичную или условную защиту капитала. Наивысшим уровнем гарантий возврата инвестиций обладают структурные продукты с полной защитой капитала. Единственным значимым риском в этом случае становится вероятность дефолта того эмитента, который составляет защитную (базовую) часть структурного продукта. Точно такому же риску подвергается инвестор, который приобрел облигации этого эмитента. Но доходность структурного продукта может в 2 или даже 3 раза превышать доходности по облигациям, так что преимущество первого очевидно.

Вывод: структурные продукты — отличная альтернатива облигациям и банковским вкладам. Консервативным инвесторам лучше выбирать защитные структурные продукты со 100% защитой капитала и гарантированным доходом.

Почему возникает потребность в защитных механизмах?

В современной Российской Федерации достаточно нестабильная экономическая обстановка. Этот факт отпугивает зарубежных вкладчиков из-за того, что они элементарно бояться потерять свои вложения.

Для увеличения своей привлекательности в их глазах, наше государство разрабатывает на законодательном уровне механизмы по защите их прав, чтобы предоставить вкладчикам какие-то гаранты. Этот факт повышает авторитет России как на мировой арене, так и в глазах вкладчиков из других стран. Они понимают, что в случае возникновения каких-то проблем с их денежными средствами можно будет обратиться в суд, а законы будут охранять их права.