Открытие счета у американского брокера дает ряд неоспоримых преимуществ российским резидентам. Во-первых, их не коснутся новые требования ЦБ, который с 2021 года вводит ограничения для непрофессиональных инвесторов и увеличивает порог инвестиций через российских брокеров.

Во-вторых, ни российские, ни офшорные брокеры не предоставляют инвесторам никакой защиты от банкротства. Американские брокеры имеют защиту SIPC на сумму до $500 тыс., плюс дополнительную страховку. В случае с Interactive Brokers, это $30 млн.

В-третьих, американский брокер дает доступ к абсолютно всем инструментам фондовой биржи. Различные опционы, биржевые товары и другие сложные инструменты пассивному инвестору и не понадобятся. А вот для формирования полноценного портфеля необходим доступ ко всем ETF и акциям, включая компании малой капитализации. Кстати, в российский фондовый рынок можно тоже инвестировать.

Interactive Brokers (IB)

Interactive Brokers – самый крупный из американских брокеров, работающий с нерезидентами, в том числе и россиянами, сайт и поддержка на русском языке. Вот список разрешенных стран. Для открытия счета не надо никуда ехать или отправлять документы почтой, анкета заполняется на сайте брокера на русском языке. Из документов понадобится номер ИНН, скан паспорта РФ и документ, подтверждающий прописку – выписка банка или счет ЖКХ с указанием адреса проживания.

Interactive Brokers (IB) — это крупный брокер с капитализацией 22 трлн долларов, собственный капитал превышает 7 млрд долларов. Работает с 1977 года, акции котируются на бирже (тикер IBKR). IB признан лучшим онлайн-брокером 2021 года, является многолетним лидером в категории “малозатратный брокер”.

На сайте брокера можно скачать демо-версию торговой платформы Trader Workstation (TWS). Она позволяет ознакомиться с интерфейсом и особенностями ведения сделок до открытия счета. Кроме того, можно открыть счет и изучить все возможности платформы в течение трех месяцев. Если за этот срок счет не был пополнен, Interactive Brokers закроет его автоматически.

Рейтинг агентства Standards and Poor’s: BBB+. Для сравнения, это выше суверенного кредитного рейтинга России (ВВВ-).

Interactive Brokers входит в систему страхования Securities Investor Protection Corporation (SIPC). В случае банкротства брокера акции клиентов защищены на сумму до $500 000, наличные на брокерском счете — до $250 000. Дополнительно клиентские счета застрахованы компанией Lloyd’s на сумму до $30 млн. Эта страховка защищает инвесторов от банкротства брокера, но не падения рыночной стоимости ценных бумаг.

С мая 2021 года брокер отменил минимальный порог для открытия счета, ранее он составлял $10 000. Но ежемесячная комиссия для небольших сумм на счете будет выше: $20 в месяц при счете менее $2 000 и $10 при счете менее $100 000. Свыше этой суммы комиссия не взимается. Подробнее о тарифах здесь.

Вывести деньги со счета IB можно только на свой банковский счет. Без решения международной инстанции средства недоступны даже для судебных исполнителей. Изменить личную информацию может только сам владелец счета, ответив на секретные вопросы.

Страны регистрации сделок с ценными бумагами

По стране регистрации зарубежные брокеры разделяются на американских и европейских. Ещё одна классификация — «чистые» зарубежные брокеры (например, Interactive Brokers) и «дочки» брокеров России.

Основное отличие американских брокеров от европейских заключается в сумме страхования. Брокерские счета Соединённых Штатов подлежат страхованию до 500 тысяч долларов, а европейские — до 20 тыс. долларов. Брокерам при этом нужно иметь членство в организациях — SIPC для Соединённых штатов Америки, в Европе организация зависит от государства регистрации.

Кроме того, американские брокеры обязаны быть членами организации FINRA, которая контролирует компании, функционирующие в сфере финансов, и в их числе компании, работающие с ценными бумагами. Проверить членство можно на официальном сайте организации.

Регистрация пользователя

На начальном этапе необходимо ввести адрес своей электронной почты, имя пользователя, пароль (с подтверждением), который будет использоваться для входа в систему, а также страну проживания. После ввода нажимаем на кнопку «Сохранить и продолжить».

После этого на указанный email будет выслано письмо для подтверждения адреса электронной почты следующего вида:

Нажав на кнопку «Verify Account», вы перейдете по ссылке для продолжения процедуры.

Вводим имя пользователя и пароль, указанный вначале.

Список бирж

Мы рекомендуем подкрепить запланированное открытие брокерского счета актуальной информацией о брокерах.

Рассмотрим список наиболее востребованных в России, их достоинства и недостатки.

Interactive Brokers

Среди преимуществ данного брокера следует выделить:

- надежность, обусловленную принадлежностью к американской экономике — одной из самых сильных экономик мира;

- прямой выход на биржи США;

- страхование счетов до 500 тыс. долларов;

- русскоязычная поддержка;

- возможность бесплатно вывести средства раз в месяц.

Среди недостатков:

- неустойчивые политические взаимоотношения России и США;

- комиссии выше кипрских;

- невозможность совершить больше 3 сделок дейтрейд в течение 5 дней, когда на счету меньше 25 тыс. долларов;

- оплата неактивности.

Saxo Bank

Преимущества:

- возможность бесплатного вывода и ввода денег;

- страхование счетов до 20 тыс. долларов;

- возможность бесплатного открытия счёта;

- русскоязычная поддержка.

Недостатки:

- комиссии выше, нежели у брокеров в США;

- оплата неактивности — 100 долларов за 180 дней.

eToro

Преимущества:

- небольшие комиссии;

- функциональность и технологичность платформы;

- открытие счёта упрощено;

- страхование счетов до 20 тыс. долларов.

Недостатки:

- не всегда доступна биржа;

- экономическое ненадежность Кипра;

- оплата неактивности, 5 долларов в месяц.

Just2trade

Преимущества:

- русскоязычная поддержка;

- страхование счёта до 20 тыс. долларов;

- технологичность и функциональность платформы.

Недостатки:

- оплата неактивности 5 долларов в месяц;

- дополнительные сборы;

- платный вывод.

Выбор зарубежного брокера

Перед тем как произвести открытие брокерского счета за рубежом, нужно выбрать надежного брокера.

Мы рекомендуем обратить внимание на:

- Величину минимального депозита.

- Русскоязычную поддержку.

- Перечень бирж и инструментов инвестиций, которые доступны брокеру.

- Величину комиссии.

- Страну регистрации и страхования.

В целом однозначно ответить на вопрос, какой зарубежный брокерский счет выбрать, нельзя, потому что все индивидуально и зависит от многих факторов, от суммы до знания английского языка. Однако, даже выбрав неподходящего брокера, вы всегда можете его поменять, не продавая активов (понести некоторые издержки всё же придётся).

Инструменты для торговли

Один из основных способов инвестирования в иностранную экономику — инструмент ETF (инвестиционные биржевые фонды). Принцип работы заключается в том, что, закупив определенный объем диверсифицированного портфеля, он осуществляет выпуск собственных акций — таким образом вы вкладываете средства одновременно в несколько инструментов.

Чтобы объяснить более просто, проведем простую аналогию: допустим, вы хотите съесть необычное дорогостоящее блюдо. Чтобы купить ингредиенты, вам придется сильно потратиться — в таком случае гораздо выгоднее попробовать это блюдо в ресторане. Он собирает инвестиционный портфель и продаёт «кусочек», в котором есть доля всех активов, одному инвестору.

Минимальная сумма для открытия счета в иностранном банке

Чтобы открыть брокерский счёт в иностранном банке, иностранцу нужно располагать внушительными средствами:

- Минимальная сумма вклада в банках Европы и Соединенных Штатов — от 50 до 300 тыс. евро. В офшорных банках и банках Прибалтики минимальная сумма составляет 100—200 евро.

- Демократичные условия у китайских банков — нужно положить средства на счет в размере 200 руб.

- Минимальный депозит счёта в Interactive Brokers для людей младше 25 лет — 10 тыс. долларов, а для людей старше 25 лет рубеж входа составляет 3 тыс. долл.

- Минимальный депозит в Saxo Bank — 10 тыс. долларов, в Cap Trader — 4 тыс. долларов или евро.

- В eToro всего 50 долларов, в американской Just2Trade 2.5 тыс. долларов, в дочерней русской Just2Trade 10 тыс. рублей.

Тарифы и условия обслуживания

В Interactive Brokers нет сложных тарифов и запутанных условий обслуживания. Рассмотрим, как пополнить счет, как вывести с него деньги, как торговать ценными бумагами и какие комиссии придется уплатить.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Перевод и вывод денег со счета

Независимо от того, какую валюту в качестве базовой при заполнении анкеты вы выбрали, переводить деньги на счет можно в любой валюте. Некоторые банки позволяют бесплатно или с минимальной комиссией переводить рубли (например, Тинькофф Банк, Авангард) на брокерский счет. Уже потом их можно конвертировать в доллары через IB на бирже по текущему курсу.

Для перевода необходимо создать уведомление на пополнение счета:

- В личном кабинете переходим во вкладки “Платежи и переводы” – “Перевод средств”.

- Выбираем валюту и “Банковский wire-перевод”. Опыт многих российских клиентов показывает, что экономичнее переводить деньги в рублях. За операцию в долларах или евро придется уплатить комиссию от 15 $ за транзакцию (размер зависит от банка-плательщика).

- Вносим сведения о перечислении денег: банк-отправитель, номер счета, с которого будет сделан перевод, название банка и планируемую сумму перевода. Созданный шаблон лучше сохранить, чтобы не вводить каждый раз заново.

- Далее появляются реквизиты, которые нужны для заполнения поручения на перевод денежных средств в Interactive Brokers.

- В личном кабинете своего банка выбираете вкладку с переводами юридическим лицам и внимательно заполняете необходимые поля сведениями, полученными от брокера. Если все сделано правильно, деньги поступят на счет через 2-3 дня.

Несколько рекомендаций: первый платеж сделайте на небольшую сумму, сохраните шаблон перевода в личном кабинете своего банка и всегда связывайтесь со службой поддержки в случае вопросов или проблем с пополнением счета (поддержка русскоязычная).

Для всех последующих переводов денег на брокерский счет нужно будет предварительно или сразу же после перечисления средств уведомить брокера об этой операции. Созданные шаблоны значительно сократят время заполнения формы, останется только ввести сумму и нажать кнопку отправки.

Вывод средств осуществляется во вкладках “Платежи и переводы” – “Перевод средств” – “Вывод средств”. Необходимо выбрать валюту и присоединить банк, куда поступят деньги. Далее заполняется форма с реквизитами, которая сохраняется в виде шаблона. IB позволяет один раз в месяц вывести средства бесплатно. Потом комиссия составит 330 руб. при переводе в рублях и 10 $ при переводе в долларах.

Покупка и продажа ценных бумаг

Для начала торговли необходимо программное обеспечение. IB предлагает:

- Портал клиентов. Его активно используют новички. Это личный кабинет клиента, где есть все необходимые операции: торговля, уведомления, инструменты и пр. В одном месте просмотр, торговля и управление счетом.

- Терминал TWS для персонального компьютера. Аналог популярной среди российских инвесторов QUIK. Интерфейс на английском языке, поэтому нужно время, чтобы разобраться в особенностях совершения сделок. Есть демо-версия, на которой можно потренироваться еще до открытия брокерского счета.

- Терминал IBKR TWS для мобильных телефонов на iOS и Android. Аналог терминала TWS для ПК, только для тех, кто привык торговать со своего смартфона.

- IBot – это чат-бот, который встроен в любую из перечисленных выше программ. Он принимает голосовые и текстовые команды, например, на покупку ценных бумаг.

- IBKR API – платформа для профессиональных трейдеров, которая позволяет создать собственное торговое приложение.

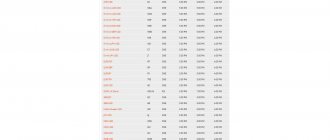

Инвестор должен выбрать один из двух тарифных планов.

- Фиксированный

Устанавливается комиссия за акцию, минимальная и максимальная ставки за сделку. Например, по акциям США ставки составят:

Примеры:

- Купили 100 акций по цене 25 $ за штуку. Комиссия бы составила: 100 * 0,005 = 0,5 $. Но есть минимальный размер в 1 $. Следовательно, комиссия = 1 $.

- Купили 1 000 акций по цене 25 $ за штуку. Комиссия = 1 000 * 0,005 = 5 $.

- Купили 1 000 акций по цене 0,25 $ за штуку. Комиссия бы составила: 1 000 * 0,005 = 5 $. Но есть максимальный размер: не более 1 % от стоимости сделки. Комиссия = 1 000 * 0,25 * 0,01 = 2,5 $.

- Многоуровневый

Включает брокерскую комиссию, которая зависит от объема сделок, биржевые, регуляторные и клиринговые сборы.

Кроме перечисленных комиссий, инвестор оплачивает:

- Комиссию за обслуживание счета (часто ее называют “за бездействие”). Размер зависит от суммы капитала. Если менее 2 000 $, то 20 $ в месяц, от 2 000 до 100 000 $ – 10 $ в месяц, свыше 100 000 $ – 0 $. Если инвестор младше 25 лет, комиссия – 3 $. Комиссия уменьшается на сумму, которую вы заплатите за сделку.

- Подписку на данные. Например, за котировки в онлайн-режиме. Бесплатно они показываются с задержкой в 15 минут. По новостям и аналитике есть платные и бесплатные тарифы.

В Interactive Brokers нет минимального депозита, поэтому логично советовать открывать и инвестировать с любой накопленной суммы. Но минимальная комиссия за содержание счета в 120 $ в год делает этот процесс неэффективным при маленьких суммах. Представьте, что у вас всего 5 000 $ капитала. За год вы заплатите брокеру 2,4 %. Это слишком много.

Лучшие брокеры за рубежом

Схемы работы

Важно не допускать путаницы в определении банковских и брокерских счетов.

- В случае открытия банковского счёта вы обращаетесь в финансовое учреждение за хранением инвестиций или проведением с ними расчетных операций.

- В случае открытия брокерского счёта вам предоставляется счёт для того, чтобы осуществлять торговые операции на бирже. Состояние счета отражает информацию об активах и позволяет осуществлять распоряжение остатком на счёте как и когда вам угодно.

Иностранные дочки брокеров России. Большая часть из них регистрируется на Кипре. Из преимуществ можно выделить русскоязычную поддержку, меньшую, чем у других иностранных брокеров, комиссию. Однако республика Кипр, Центральный банк которой регулирует деятельность этих компаний, ненадежна с экономической точки зрения.

Кроме того, дочки брокеров выступают в качестве субброкеров, покупающих бумаги с помощью других брокеров. Из этого следует, что в случае банкротства или мошенничества брокера страховые выплаты получает не инвестор, а субброкер, и он же занимается распределением полученных средств на брокерские счета. Для инвестора в этом случае высок риск потерять вложенные средства.

Для чего нужно страхование счета за границей

Брокерские счета за рубежом, как правило, страхуются от банкротства или мошенничества брокера. Прежде чем окончательно выбрать брокера, вам необходимо выяснить, кто предоставляет страховку, кто контролирует финансовые компании и финансовые рынки того государства, где вы планируете открыть иностранный брокерский счёт.

Заранее узнайте, каким образом можно связаться с данными организациями, какие документы необходимо представить и какие действия нужно совершить, чтобы вернуть активы. Это поможет вам не паниковать и не наделать ошибок в случае банкротства или мошенничества брокера.

Данный вопрос важно очень внимательно изучить, здесь существует много важных нюансов. Например, компании, принадлежащие Кипру, зачастую является субброкерами, то есть посредниками между инвесторам и брокером.

В этом случае, например, действие американских законов, защищающих права инвестора, будет распространяться только на субброкеров. Если брокер обанкротится, то страховку получит именно он, а не инвестор, и он же будет решать, как распределить эти деньги между клиентами субброкера.

Отправка копий подтверждающих документов

На финальном шаге необходимо отправить электронные копии:

- документа, подтверждающего личность и дату рождения

- документа, подтверждающего указанный в заявлении адрес проживания

Документы можно отослать как на последнем шаге заявки (к странице можно вернуться в течение процедуры оформления, перейдя по ссылке в письме подтверждения электронного адреса), так и в виде вложений письма, отправленного на адрес

В качестве документов, подтверждающих личность и дату рождения, могут быть приняты: паспорт, государственное удостоверение личности (ID), водительские права.

В качестве документов, подтверждающих адрес проживания, могут быть приняты: выписка с банковского счета, брокерский отчет, договор аренды недвижимости, счет владельца недвижимости или арендатора на оплату страхового полиса, счет на оплату системы безопасности, письма из государственных органов, счет за коммунальные услуги.

Документы, написанные от руки, не принимаются. Допустимы следующие форматы файлов: GIF, JPEG, JPG, JPE, TIF, TIFF, PNG, BMP, PDF, DOC, RTF.

(Для более подробного ознакомления с необходимыми параметрами подтверждающих документов, можно скачать соответствующие документы из прилагаемых материалов)

Брокерская комиссия брокерского счета

Перед тем как открыть зарубежный брокерский счёт и начать инвестировать на бирже, нужно внимательно изучить информацию о комиссии на официальном сайте брокера. Очень часто различные комиссии, вроде комиссии за неактивность, прописываются мелким шрифтом в нижнем углу страницы.

Кроме того брокеры, какие-то чаще, какие-то реже, периодически изменяют размер комиссии. Это означает, что, даже совершив открытие брокерского счета, вы должны контролировать изменение комиссий.

Также совершенно не нужно платить за некоторые дополнительные услуги, вроде актуальной информации о рыночных данных, так как эти сведения можно найти бесплатно.

Часто иностранные брокеры взимают комиссию за переводы в другую страну, и инвестор, вне зависимости от суммы средств, которую он выводит, вынужден платить до 50 долларов. И всё же отдельные брокеры разрешают вывести деньги без комиссии в какой-то определенный период (например, единожды в месяц).

Виды брокерских счетов

При заполнении анкеты вас попросят выбрать вид брокерского счета. По умолчанию предлагают заполнить заявку на открытие частного, совместного или IRA-счета. Частный подходит большинству инвесторов. Если сомневаетесь в выборе, то о структуре счета можно почитать на сайте брокера.

Частный счет имеет варианты:

- Наличный. Можно торговать только за собственные деньги. Выручка от купли-продажи ценных бумаг поступит инвестору в соответствии с режимом торгов (например, при режиме “Т+2” деньги придут только через 2 дня после совершения сделки). Требований по минимальному размеру капитала нет, возраст инвестора – от 18 лет.

- Маржинальный (или маржевый, как пишет русскоязычная версия сайта IB). Дает возможность торговать в долг, занимая деньги у брокера. По счету есть ограничения: возраст от 21 года и минимальный капитал от 25 000 $.

Валютный банковский контроль

Скрупулёзно подходя к вопросу, как открыть брокерский счет за рубежом, изучите соответствующее законодательство Российской Федерации. В законодательном поле нашей страны существуют различия между брокерским счётом, открытым в зарубежном банке, который занимается брокерскими услугами, и брокерским счётом, который открыт у зарубежного брокера.

Первый, то есть брокерский, счет, который был открыт в банке, регулируется 12-й статьей Федерального закона Российской Федерации «О валютном регулировании и валютном контроле», а второй, то есть счёт, который открыт у брокера, не регулируется.

То есть при переводе денег на иностранный брокерский счёт поясните сотруднику банка, что выполняете перевод именно на брокерский счёт, а не на банковский. Рекомендуем заранее подготовить документы, которые подтверждают открытие данного счета.

Важный момент: чтобы определить, является ли организация банком, руководствуйтесь первой статьей Федерального закона Российской Федерации «О банках и банковской деятельности», согласно которому статус банка должен быть признан законами страны, где данный банк осуществляет деятельность.

Та же 12-я статья Федерального закона Российской Федерации «О валютном регулировании и валютном контроле» позволяет неограниченное открывать счета в зарубежных банках резидентам Российской Федерации. Последние обязаны уведомить органы налогообложения, что открывают, закрывают, меняют реквизиты данных счетов.

Личная информация

В разделе «Личная информация» указываем ФИО, дату рождения, пол, семейное положение и количество иждивенцев.

В разделе «Адреса» рекомендуем ввести адрес по прописке, указанной в паспорте. Если Вы родились за пределами России, об этом необходимо будет проинформировать.

В «Контактных данных» указываем свой номер телефона.

В качестве удостоверения личности рекомендуем указать паспорт, но возможны и другие варианты.

В разделе «Страна налогообложения» указываем государство, в котором Вы уплачиваете налоги и номер ИНН.

Заполняем поля раздела «Трудовая деятельность» согласно характеру и местоположению Вашей занятости.

В разделе «Информация о счете» выбираем тип счета «Наличный (Cash)».

В разделе «Секретные вопросы» Вы можете выбрать наиболее интересные для себя, на случай проблем с доступом к личному кабинету.

Общение с брокером

Одно из главных опасений, тормозящих открытие брокерского счёта за рубежом, — языковой барьер, из-за которого инвестору будет непонятен иностранный интерфейс брокера.

Есть несколько вариантов, как этот процесс облегчается:

- С помощью поддержки на русском языке. У определенных зарубежных брокеров есть специалисты, которые разговаривают на разных языках.

- Общение через электронную почту или через чат на сайте. В этом случае вы можете использовать онлайн-переводчик.

Подтверждение информации о налогообложении

Необходимо проверить указанный иностранный статус бенефициара для налоговых органов США, идентификационные данные и указать страну, которая является местом Вашего проживания.

Подтвердить вышеизложенную информацию, поставив галочку напротив слова «Да» под абзацем с подтверждением данных и информированием об ответственности за лжесвидетельство.

Рекомендуем поставить галочку напротив слова «Да» под абзацем с предложением о согласии со сбором и рассылкой налоговых форм в электронном виде.

После этого удостоверить верность всей вышеизложенной информации электронной подписью и нажать на кнопку «Согласен».

Платформа (Русифицированная торговая платформа)

Многие иностранные брокеры переводят свой официальный сайт на разные языки, в том числе и на русский, но чаще всего они используют обычный машинный перевод.

Чтобы русскоязычному пользователю было удобно совершать операции, брокеры русифицируют зарубежный «Личный кабинет» и торговую платформу. При этом пользователь сам выбирает инструменты для инвестиций.

Мы рекомендуем вам использовать демоверсии брокерских платформ: они целиком идентичны настоящим платформам. Демоверсии позволяют провести и виртуальную тренировку перед началом работы, познакомиться с интерфейсом, изучить систему совершения сделок.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(https://www.sberbank.com/ru/compliance/ukipk)

Подача налоговой декларации

Перечислим главные правила декларирования дохода при совершении операций через счет у иностранного брокера

- Подавать декларацию следует по итогам того года, в который доход поступил на зарубежный брокерский счёт, даже если эти деньги не были выведены со счёта в Российскую Федерацию.

- Все полученные доходы и расходы необходимо пересчитать в рублях. Имейте в виду, что, имея убытки в валютном эквиваленте, инвестор может получить прибыль в рублях, и налоги всё равно нужно будет заплатить.

- Декларация должна быть заполнена, если был получен доход. Купленные, но непроданные активы не упоминаются и не облагаются налогами.

- Если инвестор открывает счета у нескольких разных брокеров, то он всё равно подаёт одну декларацию.