Опционы – самый гибкий из существующих биржевых инструментов, по этому параметру они на голову обходят фьючерсы. Этот тип контрактов позволяет выстраивать максимально гибкие торговые стратегии, снижая риск до минимума. Опционы для начинающих кажутся сложным и непонятным инструментом, но это ложное впечатление. Потратьте 15-20 минут на чтение этого материала, и вы уже будете знать в общих чертах теорию. Останется лишь закрепить знания на практике.

Важное замечание – ниже речь пойдет о классических опционах, а не о бинарных. БО – инструменты, активно продвигаемые офшорными брокерами, не относятся к биржевым инструментам и не торгуются на классических фондовых биржах.

Что такое опцион

Под этим термином понимается ограниченный по времени контракт, дающий право на покупку или продажу любого актива. Из этого определения следует 2 ключевые особенности опционов:

- они дают право на покупку или продажу актива, а не обязанность. Например, держатель Call опциона на покупку акций Apple может не исполнять его, если цена базового актива (ценных бумаг «яблочной» компании) изменится в невыгодную для него сторону.

- эти контракты ограничены по времени, у них есть срок экспирации – это время, на которое откладывается заключение сделки.

Что касается типов базовых активов, то существуют опционные контракты на все типы инструментов. Это могут быть драгоценные металлы, валюты, инструменты товарного рынка, криптовалюта, предметы искусства. Есть контракты на погодные фьючерсы (торгуются в том числе и на Чикагской товарной бирже), трейдеры зарабатывают даже на правильном прогнозе погоды.

Опционы торгуются на тех же биржах, на которых трейдеры работают с фьючерсными контрактами. Если вы только начинаете работать в этом направлении, полезной будет статья, что такое фьючерс, обязательно прочтите ее.

На видео ниже – подробный разбор природы опционов. Рекомендую ознакомиться с ним.

Ценообразование на рынке опционов

Теоретическая цена опциона определяется биржей, однако это значение не является окончательным. Как показывает практика, величина стоимости опциона может незначительно изменяться в процессе проведения биржевых торгов.

Основными параметрами, влияющими на цену опциона, являются:

- спрос и предложение;

- стоимость базового актива;

- срок действия опционного контракта;

- изменчивость базового актива;

- иные параметры, определяемые видом конкретного опциона.

Когда стоимость базового актива меняется, теоретическая цена опциона пересчитывается биржей, а оставшиеся лимиты удовлетворяются в целях уравнения показателей текущей и теоретической цены.

Если стоимость опциона падает, его покупатель оказывается в проигрышном положении, поскольку при таком исходе сделки ему придется заплатить опционную премию. В данном случае выгода будет на стороне продавца.

Но если стоимость опциона изменится в большую сторону, продавец не только вернет всю премию, но и должен будет покрыть за свой счет прибыль приобретателю опциона.

Чем больше срок действия опционного договора, тем больше стоимость опциона, и наоборот. Стоит отметить, что к окончанию срока действия контракта многие опционы полностью обеспечиваются.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2021г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Переходим к графику акций Аэрофлота. Покупка делалась, когда стоимость ценных бумаг составляла несколько меньше 80 рублей за штуку. В моменте их стоимость росла до 97,74 руб. за 1 акцию, максимум достигнут 9 июня 2021 г. Так как работа ведется на ММВБ, держатель Колл контракта может исполнить его досрочно, например, по цене 95,00.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Почему реальные опционы важны

При расчете чистой приведенной стоимости (этот показатель является традиционным инструментом оценки) не учитывается стоимость такого элемента, существенного для принятия инвестиционных решений, как адаптивность (т.е. способность к адаптации, приспособлению). Соответственно, реальные опционы особо важны для стратегического и финансового анализа. Рассмотрим пример решения еще одной нефтяной корпорацией вопроса о приобретении пятилетней лицензии на участок месторождения, предполагаемый объем добычи на котором оценивается примерно в 50 млн баррелей нефти. Допустим, текущая цена на нефть данного сорта составляет 10 долл. за баррель, а текущая стоимость издержек на разработку участка достигает 600 млн долл. Чистая приведенная стоимость рассматриваемого инвестиционного варианта будет такова:

500 млн долл. — 600 млн долл. = — 100 млн долл.

Получив этот результат, менеджеры компании, естественно, не станут покупать лицензию. А если провести оценку по опционной модели, учитывающей важность неопределенности?

На стоимость участка влияют два главных фактора неопределенности: уровень добычи и цена на нефть. Предполагаемый объем добычи можно оценить, проанализировав статистику результатов разведки месторождений в сходных геологических условиях. Информация о колебаниях цен на нефть также вполне доступна. Допустим, что эти два фактора в совокупности дают 30-процентное среднее квадрантическое отклонение (–) темпов роста операционных притоков денежных средств. Владеющая опциоом компания должна нести ежегодные постоянные расходы на поддержание запасов нефти в состоянии готовности к добыче – скажем, они составят 15 млн долл. Этот отток денежных средств аналогичен дивидендным выплатам и составляет 3% (т.е. 15/500) от стоимости актива. Нам уже известно, что срок действия опциона (t) равен пяти годам, а процентная ставка по безрисковым активам (r) находится на уровне 5%. Тогда стоимость реального опциона (ROV) будет следующей:

Откуда же взялась разница в 200 млн долл.? Проведем аналогию с простым финансовым опционом. Допустим, опцион на покупку акции по цене 70 долл. предлагается в тот момент, когда акция стоит 83 долл., а опционная премия составляет 17 долл. Если покупатель опциона исполнит его немедленно, он хотя и получит от покупки акции выигрыш в сумме 13 долл., но в целом потерпит убыток в размере 4 долл. (поскольку он израсходовал на приобретение опциона 17 долл.). Разница в четыре доллара представляет собой «стоимость адаптивности» (ценность возможности гибкого принятия решений), обуславливаемую тем, что владелец опциона не обязан немедленно принимать решение об инвестировании всей суммы. Именно этот элемент игнорируется в расчете чистой приведенной стоимости. В рассмотренном выше примере 200 млн долл. являются эквивалентом указанных 4 долл.

Следовательно, в конечном счете опционная оценка учитывает «стоимость обучаемости» (т.е. ценность возможности приобретения новой информации). Это очень важно, так как стратегические решения редко принимаются в одночасье, особенно в капиталоемких отраслях промышленности. Именно по данной причине чистая приведенная стоимость, базирующаяся на решениях типа «все или ничего» или «да или нет», часто оказывается неадекватным инструментом оценки, и такой ее недостаток даже поддается количественному измерению. Если модель реального опциона учитывает шесть переменных, то модель чистой приведенной стоимости – только две (текущую стоимость ожидаемых денежных потоков и текущую стоимость постоянных издержек). Опционная оценка обеспечивает полноту охвата стоимостных элементов, включая в себя как чистую приведенную стоимость, так и «стоимость адаптивности», т.е. ожидаемую величину изменения чистой приведенной стоимости на протяжении срока действия инвестиционной возможности (рис. 2).

Рычаг адаптивности: изменение стоимости реальных опционов

Некоторые характеристики рассматриваемого стоимостного элемента (адаптивности) присущи как финансовым, так и реальным опционам. В обоих случаях владелец опциона может решать, нужно ли осуществлять инвестиции и реализовать выигрыш; если же это стоит делать, то когда именно (установить такое время очень важно, поскольку выигрыш будет оптимальным в точно определенный момент). Данная адаптивность является реагирующей: владелец опциона, стремящийся максимизировать свой доход, принимает решения на основе внешних факторов.

Обсуждая реагирующую адаптивность реального опциона, мы, в конечном счете, рассматриваем лишь преимущества его использования в качестве инструмента оценки. Однако гораздо более значительную выгоду может дать инициативная адаптивность, увеличивающая стоимость уже приобретенного опциона. Такая возможность вытекает из следующих обстоятельств. В отличие от финансовых опционов, приобретаемых и исполняющихся на активном прозрачном рынке, в отраслях реального сектора обычно имеется достаточно ограниченное число взаимодействующих друг с другом участников рынка. Каждый из них способен оказывать влияние на ряд конкретных специфических рычагов, от которых зависит стоимость реальных опционов. Таким образом, менеджеры могут использовать свои знания и навыки для повышения опционной стоимости до исполнения опциона (т.е. сделать так, чтобы новая стоимость превысила ту сумму, которая была уплачена в момент его покупки или создания).

Рычаг 1. Увеличение текущей стоимости ожидаемых операционных притоков денежных средств. Это достигается за счет наращивания доходов посредством повышения цен, расширения производства соответствующего товара или формирования ряда последовательных возможностей для предпринимательской деятельности, создающих так называемый сложный опцион.

Рычаг 2. Снижение текущей стоимости ожидаемых операционных оттоков денежных средств. Расходы можно сократить, воспользовавшись «экономией на масштабах» (уменьшением удельных издержек с ростом объемов производства) и «экономией на разнообразии» (расширением номенклатуры выпускаемой продукции при тех же затратах). Для компании, которая не в состоянии реализовать эти способы самостоятельно, не исключена организация сотрудничества с каким-либо партнером.

Рычаг 3. Повышение неопределенности ожидаемых денежных потоков.Высокая неопределенность приводит к увеличению «стоимости адаптивности», в результате чего поднимается и стоимость опциона. Именно в этом заключается принципиальная разница между опционным анализом и анализом по методу чистой приведенной стоимости. Когда все мобилизованные корпорацией денежные средства уже вложены (как предполагается в модели чистой приведенной стоимости), неопределенность оказывает негативное влияние, поскольку ожидаемые доходы в данном случае симметричны (т.е. полная потеря вложенных средств так же вероятна, как и возврат удвоившейся суммы). В случае же приобретения опциона компания не рискует полностью потерять свои инвестиции — она может только выиграть или остаться на прежних позициях. В результате владелец опциона всячески старается повысить неопределенность ожидаемых доходов, а затем либо исполнить опцион (при достижении ее максимума), либо отказаться от этого. Данный момент чрезвычайно важен: он влечет за собой целый ряд последствий, которые вступают в противоречие с интуицией.

Приведем пример, иллюстрирующий вышеприведенные соображения. Корпорации, добывающие газ в Северном море, как правило, создают стоимость путем ускоренного формирования своих конкурентных позиций и быстрой эксплуатации участков, на которые у них имеются лицензии. Некоторые компании, однако, придерживаются другой, опционной, стратегии. Она базируется на том, что газовый рынок, в отличие от нефтяного, обычно является локальным и гораздо менее прозрачным (вследствие трудностей с хранением и транспортировкой газа). Такие фирмы поощряют выход конкурентов на близлежащие участки и не приступают к осуществлению капиталовложений до тех пор, пока активность соперников не достигает максимума (в результате чего появляется возможность уточнить, какова продуктивность участков. — Прим. ред.)

Чем выше неопределенность будущих инвестиционных (а с ними и производственных) планов, тем сильнее ценовые колебания и серьезнее стимулы для покупателей согласиться на заключение долгосрочных контрактов на поставки газа по высоким ценам. Следовательно, опционная стоимость лицензированного участка увеличивается. Корпорации должны сравнить, с одной стороны, стоимость, создаваемую ожиданием, а с другой, стоимость, теряемую из-за отсрочки начала работ на месторождении и последующей задержки в поставках газа. Стратегия реальных опционов обеспечивает использующим ее компаниям два важных преимущества. Во-первых, они применяют рычаг реагирующей адаптивности для принятия более продуманных инвестиционных решений на базе новых сведений о результатах деятельности конкурентов. Во-вторых, они задействуют рычаг инициативной адаптивности, чтобы добиться от своих клиентов, испытывающих нервозность в связи с неопределенностью будущего режима газоснабжения, согласия на более выгодные для производителей цены.

Рычаг 4. Растягивание срока действия инвестиционной возможности. Это повышает опционную стоимость в результате увеличения общей неопределенности.

Рычаг 5. Уменьшение стоимости, теряемой в течение срока исполнения опциона. Для финансовых опционов утрачиваемая стоимость воплощается в стоимости ожидания, продолжающегося до момента начисления дивидендов к уплате (после этого цена акции снижается и, следовательно, опционный выигрыш падает). В реальном секторе стоимость ожидания окажется высокой в том случае, если производитель, вышедший на рынок раньше всех, захватит инициативу и реализует полученные значительные преимущества в выплате повышенных дивидендов. Соответственно, опционная стоимость, созданная ожиданием, понизится. Размер стоимости, теряемой из-за действий конкурентов, можно уменьшить, отбив у них охоту исполнять свои опционы (например, закрыв доступ к основным клиентам или пролоббировав введение определенных законодательных ограничений).

Рычаг 6. Увеличение процентной ставки по безрисковым активам. Это, конечно, не предмет для обсуждения с точки зрения инициативной адаптивности, поскольку никто из участников рынка не в состоянии повлиять на уровень данной ставки. Однако стоит отметить, что в периоды ожидания роста ставки опционная стоимость в целом повышается (несмотря на негативное воздействие этих ожиданий на чистую приведенную стоимость), поскольку снижается текущая стоимость цены исполнения.

Выбор рычагов

На какие рычаги может и должна нажимать компания? На эти вопросы позволяет ответить простой анализ чувствительности.

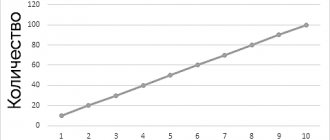

Вернемся к примеру с лицензионным участком, который оценен в плюс 100 млн долл. по методу реального опциона и в минус 100 млн долл. по методу чистой приведенной стоимости. Допустим, каждый фактор из тех шести, которые фигурируют в формуле Блэка — Шоулза, изменяется на 10%. Мы сразу увидим, что срок лицензии, процентная ставка по безрисковым активам и годовая стоимость лицензии (т.е. стоимость, теряемая в течение срока действия опциона, или «дивиденды») оказывают на опционную стоимость гораздо меньшее влияние, чем текущая стоимость ожидаемых притоков/оттоков денежных средств и уровень неопределенности. Десятипроцентное изменение значения каждого из трех последних факторов добавляет к стоимости опциона 26, 16 и 11% соответственно (рис. 3).

Следовательно, корпорациям лучше сосредоточить свои усилия на повышении доходов, а не на сокращении расходов — этот вывод представляется ключевым для управления опционной стоимостью. Однако существуют внешние ограничители роста доходов, такие как конкуренция и регулирование рынка. Если окажется, что на более мощные рычаги нажимать труднее, можно будет обратиться к самым доступным. Действительно, проведенный анализ показывает, что улучшение ситуации в отношении срока и «дивидендов» тоже приносит заметную выгоду.

Проблема выбора рычагов — это проблема внутренних и внешних ограничений, в условиях которых функционирует компания. Они могут быть самыми разными — техническими или касающимися маркетинга, ведения переговоров, управления взаимоотношениями с подрядчиками и, наконец, инвестиционными (выступающими в виде таких факторов, как удлинение срока окупаемости инвестиций и ограничения, накладываемые на дополнительные капиталовложения).

Как изменить логику руководителя

Возможно, самый важный выигрыш, получаемый вследствие перехода к опционному мышлению, состоит именно в трансформации способа мышления. Уже само по себе систематическое использование опционной модели начинает изменять мыслительный процесс менеджеров. Лучше всего преимущества новой ситуации можно увидеть, сопоставив ее с традиционным подходом на базе чистой приведенной стоимости (он предполагает применение фиксированной инвестиционной модели, которая рассчитана на много лет, и фиксированные ожидания ежегодных поступлений). Практика принятия единовременных решений на основе статических инвестиционных планов приводит к сужению кругозора руководителей. В результате менеджерам бывает трудно отрешиться от прогнозов, сделанных ими на несколько лет вперед, даже если появляется возможность сменить курс или отказаться от неудачного долгосрочного проекта.

Стратегии, основывающиеся на модели реальных опционов, отличаются от обычных подходов прежде всего чувствительностью к неопределенности. Происходит смена принципов: вместо привычного «опасайся неопределенности и минимизируй капиталовложения» начинает применяться новый — «используй неопределенность и учись учиться». Это открывает широкий простор для разнообразных действий и становится ключом к раскрытию пользы, приносимой реальными опционами в качестве не столько оценочной, сколько стратегической модели (см. врезку «Лучшие методы управления реальными опционами»). Позднее предпринятые в рамках опционного мышления шаги часто кажутся само собой разумеющимися, что как раз и является признаком эффективности модели.

Чем торговля опционами отличается от фьючерсов

Если описать, что такое опционы и фьючерсы простыми словами, то ключевое отличие заключается в гибкости:

- При работе с опционами покупатель приобретает право на покупку-продажу базового актива в будущем.

- При работе с фьючерсами стороны договариваются о сделке, отложенной по времени. У покупателя нет выбора относительно исполнения сделки в момент экспирации.

Оба типа инструментов можно рассматривать как спор между 2 сторонами о том, какой будет цена через определенное время. При покупке поставочного фьючерса, например, на акции Газпрома, покупатель фактически приобретает бумаги этой компании, но с отсрочкой по времени. При экспирации он получит акции по цене, оговоренной заранее.

Пример с фьючерсом Газпрома

На рисунке ниже – сентябрьский фьючерс на акции Газпрома. Предположим, покупка 1 контракта выполнена 17 июля 2021г. по цене 18 596 руб. (1 фьючерс подразумевает покупку 100 бумаг). Если не закрывать контракт встречной позицией и не продлевать его, то в сентябре возможно 2 варианта:

- Цена базового актива вырастет, например, до 250 руб. за бумагу, то покупатель все равно сможет купить акции по 185,96 руб.

- Цена упадёт, например, до 150 руб. за 1 ценную бумагу, трейдер все равно покупает их по 185,96 руб. за одну. Фактически теряет 35,96 руб. на каждой акции. Но обычно фьючерсы используют для спекулятивных операций и редко держат до экспирации. По ним либо фиксируется результат встречными позициями, либо контракт переносится на следующий месяц.

При работе с опционами в той же ситуации трейдер мог исполнить контракт при благоприятном изменении цены для него. Если стоимость акций падает, нет смысла делать это. Выгоднее потерять уплаченную при покупке контракта премию и не пользоваться правом на покупку ценных бумаг Газпрома. В этом ключевое отличие фьючерса от опциона

Если речь идет о маржируемом типе, разница уже не столь очевидна. В момент покупки контракта на счете блокируется гарантийное обеспечение. Во время клиринга происходит выплата вариационной маржи, позиции переоцениваются постоянно. Во время экспирации в терминале просто появится соответствующий фьючерс вместо опциона.

Опционное мышление

Есть еще один довод в пользу того, чтобы руководители корпораций взяли на вооружение основные принципы теории реальных опционов. Наряду с высокими достоинствами модели Блэка — Шоулза как способа определения стоимости следует также обратить внимание на возможность использования реальных опционов в качестве инструмента стратегии. Мы убеждены, что истинная сила реальных опционов состоит именно в их стратегическом применении: они могут стать принципиальной основой корпоративной стратегии. В данной статье мы попытаемся продемонстрировать, как создается такая основа, рассмотрев шесть опционных рычагов.

Цена финансового опциона (опционная премия) определяется согласно модифицированной формуле Блэка — Шоулза[4]:

S — цена акции (в момент выпуска опциона. — Прим. ред.), X — цена исполнения опциона, δ — дивиденды, r — процентная ставка по безрисковым активам, σ — неопределенность, t — срок исполнения опциона, N(d) — интегральная функция нормального распределения [5]. (В данной формуле также фигурирует число е, являющееся основанием натуральных логарифмов. — Прим. ред.). В реальном секторе эквиваленты указанных шести факторов определяются следующим образом.

- Цена акции (S) — текущая стоимость денежных потоков, ожидаемых от реализации той инвестиционной возможности, на право использования которой приобретен опцион.

- Цена исполнения (X) — текущая стоимость всех постоянных издержек, которые предполагается понести в период реализации инвестиционной возможности.

- Неопределенность (σ) — невозможность точного определения размеров будущих денежных потоков, связанных с данным активом. Если сформулировать более строго, это среднее квадратическое отклонение темпов роста будущих притоков денежных средств.

- Срок исполнения (действия) опциона (t) — период, в течение которого инвестиционная возможность остается открытой (действует). Он зависит от технологии (продолжительности жизненного цикла товара), конкурентных преимуществ (интенсивности конкуренции) и условий контрактов (патентных, лизинговых, лицензионных).

- Дивиденды (δ) — стоимость, теряемая в течение срока действия опциона. Это могут быть расходы, понесенные в целях сохранения опциона (путем оттеснения конкурентов или создания необходимых условий для поддержания инвестиционной возможности), а также потеря части денежных потоков в пользу конкурентов, которые раньше приступили к реализации инвестиционной возможности (в рассматриваемой формуле используется не абсолютная величина дивидендов, а ставка дивиденда в виде десятичной дроби. — Прим. ред.)

- Процентная ставка по безрисковым активам (r) — доходность безрисковых ценных бумаг, срок погашения которых тот же, что и срок действия опциона.

Цена опциона увеличивается в результате роста таких параметров, как цена акции, неопределенность, срок исполнения опциона и процентная ставка по безрисковым активам. Уменьшается она вследствие возрастания цены исполнения и дивидендов (рис. 1).

Разбираемся в терминологии

Заработок на различных опционах сопряжен с использованием специфической терминологии. Разберем самые ходовые понятия:

- Колл – это контракт, покупатель которого может в будущем приобрести базовый актив (БА) по фиксированной ранее цене. Не имеет значения, какой будет стоимость БА при экспирации.

- Пут – его покупатель получает право продать БА по заранее оговоренной цене. Вторая сторона не имеет возможности отказаться от покупки базового актива.

- Страйк – стоимость БА, по которой при экспирации может быть куплен или продан актив. В доске опционов для каждого есть целая серия страйков. В зависимости от них меняется стоимость контракта и вероятность получения дохода.

- Объем – размер позиции, измеряется в количестве контрактов.

- Open Interest – показывает число открытых контрактов. В момент «входа» новых игроков заключаются сделки между продавцами и покупателями, при этом OI растет. В зависимости от дальнейших действий он может как падать, так и расти.

| Продавец (подписчик) | Покупатель | Open Interest | Направление |

| Новый | Новый | +1 + 1 = 2 | OI растет |

| Новый | Текущий покупатель вышел из рынка (продал) | +1 — 1 = 0 | OI остается прежним |

| Бывший подписчик покупает и выходит из рынка | Новый | -1 + 1 = 0 | OI не меняется |

| Выход | Выход | -1 — 1 = -2 | Open Interest снижается |

- Уровни проторговки – возле них силы продавцов и покупателей на время уравниваются. График движется в узком ценовом диапазоне, слом проторговки указывает на более вероятное направление движения в будущем. На этом явлении построены некоторые системы торговли. Подробнее о методах трейдинга я расскажу позже в посте про анализ и стратегии опционов.

- Премия – сумма, уплачиваемая продавцу при покупке опционного контракта. Это своего рода плата за риск, что держатель права не воспользуется им в будущем и не приобретет БА у подписчика. Премия остается у продавца даже если покупатель не реализует возможность покупки базового актива. В случае с маржируемыми контрактами подписчик не получает премию на счет сразу, вместо этого у обоих участников сделки блокируется сумма, равная гарантийному обеспечению.

- Дата экспирации – время, когда между сторонами происходит взаимозачет. Если предусмотрена реальная поставка БА, покупатель может реализовать право на его покупку. Чаще все ограничивается корректировкой балансов счетов подписчика и покупателя опционного контракта. В спецификации указывается день экспирации, процесс происходит с 18:45 до 19:05 МСК, этот промежуток отведен под вечерний клиринг (он расширен на 5 минут в дни экспирации).

Есть и другие «узкие» термины, использующиеся при работе с этими инструментами. Уже очень скоро я опубликую статью о том, как торговать опционами и в рамках неё дам пояснение ряду выражений, применяющихся непосредственно в трейдинге.

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

| Вход в рынок | Ликвидация позиций | ||||

| Возникающие обязательства | Возникающие обязательства | ||||

| Покупатель | Продавец | Покупатель | Продавец | ||

| Call | Право приобретения БА | Обязанность продать БА | Call | Ликвидация обязательства продать БА | Ликвидация права покупки БА |

| Put | Право на продажу БА | Обязанность купить БА | Put | Ликвидация обязательства купить БА | Ликвидация права продажи БА |

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

- В деньгах. Для Call контрактов цена исполнения должна быть выше страйка, для Put – ниже. Держателю права покупки (Колл) или продажи (Пут) БА выгоднее исполнить контракт.

- Вне денег. Для Колл контрактов цена БА ниже страйка, для Пут – выше, исполнять его невыгодно. При таком сценарии возникает убыток, но он не выходит за пределы премии.

- Около денег. Стоимость БА находится примерно в районе страйка и спрогнозировать, каким будет исход, невозможно.

- Глубоко в деньгах. Аналог первого пункта этого списка, но цена БА настолько далеко ушла от страйка в прибыльном направлении, что вероятность смены состояния контракта околонулевая. По тому же принципу выделяют вид «Глубоко вне денег».

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

- Покупается контракт Колл на июньский фьючерс на акции Роснефти. Страйк – 36 000, пока график остается над этим ценовым уровнем он находится «в деньгах». Трейдер может держать его до экспирации или ликвидировать встречной сделкой до этой даты. К дате истечения сделка все еще прибыльная.

- Тот же актив (фьючерсы на бумаги Роснефти), но сделка более рисковая, заключается в начале июня со страйком 40 000. Риск не оправдался, цена ненадолго вышла в состояние «в деньгах» и последовавший обвал сделал исполнение контракта финансово невыгодным.

- Переходим к опционам Put, БА оставим тот же. Предположим, покупается Put со страйком 40 000, прогноз отрабатывает, и вскоре цена падает ниже этой отметки. Как только акции Роснефти начинают стоить менее 400 руб. за одну бумагу, сделка переходит в состояние «в деньгах»;

- Менее удачливый трейдер мог купить контракт Пут в конце мая со страйком 36 500. Прогноз не отработал, стоимость БА стала расти, но убыток в любом случае ограничен лишь премией. При экспирации цена так и не перешла в состояние «в деньгах», так что контракт остается неисполненным.

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

Греки

Так называемые «греки» используются для оценки чувствительности стоимости опциона к изменению одного из параметров, в то время как остальные параметры остаются неизменными. Они применяются трейдерами и финансовыми институтами для оценки и управления рисками. В граничных условиях модели Блэка-Шоулза формулы для расчета греков опционов колл и пут европейского типа приведены ниже.

Дельта

Дельта (англ. Delta

) считается наиболее важной из «греков», поскольку она оценивает чувствительность цены опциона к изменению цены базового актива. Например, если дельта опциона колл равна 0,75, и цена базовой акции увеличивается на $1, то цена этого опциона увеличится на $0,75. Для расчета значения этого коэффициента используются следующие формулы.

δCALL = N(d1)

δPUT = -N(-d1) = N(d1) — 1

Гамма

Гамма (англ. Gamma

) является первой производной от дельты опциона и оценивает скорость ее изменения при изменении цены базового актива на 1 пункт (обычно $0,01). Например, если гамма опциона равна 2, то при росте цены базового актива на 1 пункт, дельта опциона вырастет на 2 пункта.

Исходя из пут-колл паритета гамма одинакова для опциона колл и соответствующего опциона пут:

| γ = | N’(d1) |

| Stσ√T-t |

где N’(x) – функция плотности вероятности.

Вега

Вега (англ. Vega

) используется для оценки чувствительности цены опциона к изменению среднеквадратического отклонения доходности базового актива. Этот коэффициент показывает на сколько изменится цена опциона при изменении среднеквадратического отклонения на 1%. Например, если вега равна 0,5, то при изменении среднеквадратического отклонения с 11% до 12% цена опциона вырастет на $0,5.

Исходя из пут-колл паритета вега одинакова для опциона колл и соответствующего опциона пут.

ν = StN’(d1)√T-t

Тета

Тета (англ. Theta

) является коэффициентом, который характеризует изменение цены опциона по мере приближения даты его экспирации. Например, если тета опциона равна 0,75, то на следующий день его цена должна снизиться на $0,75.

Для расчета теты опциона колл и соответствующего опциона пут используются следующие формулы:

| θCALL = | StN’(d1)σ | — rKe-r(T-t)N(d2) |

| 2√T-t |

| θCALL = | StN’(d1)σ | + rKe-r(T-t)N(-d2) |

| 2√T-t |

Следует также отметить, что гамма и тета опциона всегда имеют противоположные знаки. Также для теты характерен рост по мере приближения даты экспирации.

Ро

Ро (англ. Rho

) используется в качестве меры чувствительности опциона к изменению безрисковой процентной ставки, в качестве которой обычно используют ставку по Казначейским векселям США (

англ. Treasury Bill, T-bill

). Формула для ее расчета выглядит следующим образом:

ρCALL = K(T-t)e-r(T-t)N(d2)

ρPUT = -K(T-t)e-r(T-t)N(-d2)

Этот коэффициент показывает на сколько изменится цена опциона при изменении безрисковой процентной ставки на 1%. Предположим, что ро опциона колл равна 0,35 и -0,25 для соответствующего опциона пут. Если ставка по Казначейским векселям возрастает с 2,50% до 3,50%, то цена опциона колл увеличится на $0,35, а цена опциона пут снизится на $0,25. В случае снижения процентных ставок цена опциона колл будет снижаться, а опциона пут расти.

Могут ли новички заработать деньги на торговле опционами

Само понятие «без денег» несколько условно, под ним понимаются новички со сравнительно малыми депозитами. С нулевым капиталом заработать невозможно ни на одном из рынков.

Финансовые требования к новичкам сравнительно небольшие. Депозита в 10-15 тыс. руб. с лихвой хватит для экспериментов в торговле.

Что касается дохода, то рекомендуем не рассматривать опционы как грааль. Этот инструмент действительно может давать высокую доходность в отдельных случаях, но лучше не рисковать и использовать консервативные стратегии. На стартовом этапе запомните основное правило – никогда не делайте «голых» продаж опционов. По таким позициям убыток не ограничен, можно не только потерять депозит, но и уйти в минус.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

БКС | ||

| Минимальный депозит | от 30 000 руб. | |

| Комиссия за сделку | На тарифе «Инвестор» – 0,1% от суммы сделок | На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

| Дополнительные сборы | Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо — бесплатно. Ввод/вывод рублей — бесплатно | |

| Стоимость обслуживания счёта | 0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. | 299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

| Кредитное плечо | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | |

| Маржин колл | Рассчитывается на основе риска для каждой бумаги | |

| Торговые терминалы | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | |

| Доступные рынки для торговли | Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес | |

| Лицензия | ЦБ РФ | |

| Открыть счёт в БКС | Открыть счёт в БКС | |

Определение

Традиционная методика оценки инвестиционного проекта на основе дисконтированных денежных потоков не предполагает того, что в процессе его реализации менеджмент будет предпринимать управленческие воздействия с целью влияния на денежные потоки. Как мы уже знаем, реальные опционы представляют собой возможности, которые менеджмент может использовать для изменения параметров проекта в ответ на изменение рыночных условий в течении его жизни.

Наличие таких управленческих возможностей, безусловно, изменяет оценку инвестиционного проекта, полученную на основе анализа дисконтированных денежных потоков. Однако оценка реальных опционов требует выработки индивидуального подхода для каждого проекта начиная с этапа формулировки модели и оценки входящих переменных. И хотя получение точной оценки их стоимости может быть невозможным в силу ряда объективных причин, построение такой модели дает лучшее понимание связанных с проектом рисков. Порт Бронка.

Плюсы и минусы работы с опционами для начинающих

Начнем с сильных сторон этого типа трейдинга:

- Опцион Пут и Колл – предельно простой инструмент. Достаточно понять его природу, и через пару недель работы освоите все нюансы.

- Невысокие требования к стартовому депозиту.

- Возможность гибкого управления рисками, прибылью и убытком. Это самый гибкий финансовый инструмент.

- Тысячи активов, доступны контракты даже на погоду.

Недостаток один – неверное восприятие новичками этого инструмента. Из-за непонимания его природы на стартовом этапе трейдеры могут сливать все деньги и даже уводить баланс счета в минус.

Альтернативные активы для инвестирования

Из аналогов выделю:

- ETF фонды – простейший метод портфельного инвестирования. Например, ETF с тикером SPY копирует весь индекс S&P 500 и обладает железобетонной устойчивостью.

- ПИФы – аналог ETF, но с большей комиссией.

- Инвестирование в ценные бумаги напрямую, инвестпортфель формируется вручную. Если только начинаете работать в этом направлении, полезной будет статья “Как новичку инвестировать в акции”.

- Работа с облигациями – дают купонный доход, стабильная прибыль на дистанции. Их рекомендую в первую очередь как высокодоходный аналог валютного депозита в банке.

- Фьючерсы – менее гибкий инструмент по сравнению с опционами, но это не делает его менее доходным.

- Форекс – более рискованный тип трейдинга по сравнению с фондовым рынком.

- Бинарные опционы – максимальный риск, заработать здесь сложно. Это аналог финансового беттинга.

- ПАММы (а также RAMM, LAMM, MAM счета). Это заработок за счет трейдинга в пассивном режиме, подвид доверительного управления.

Открой счет в БКС для инвестирования

Никто не заставляет вас концентрировать внимание на одном из направлений. Можете работать с опционами и параллельно формировать долгосрочный инвестпортфель, а еще часть денег вложить в криптовалюту.

Резюме

Опционы Put и Call могут стать источником дохода любого трейдера. Внешняя сложность работы с этим инструментом – иллюзия. Как только поймете логику опционных контрактов, освоите терминологию и опробуете пару стратегий в действии, вы удивитесь, насколько простым может быть трейдинг.

При этом предостерегаю вас от легкомысленного подхода к торговле опционами. Халатное отношение к трейдингу может привести к финансовой катастрофе.

На этом заканчиваю введение в работу с опционами, в будущем эту тему обязательно продолжу. Если остались вопросы – задавайте их в комментариях. Пишите пожелания и замечания, обещаю ответить каждому.

Для получения самой оперативной информации про новые статьи блога рекомендую подписаться на мой телеграм-канал. Это интересные новости, опросы и обзоры ситуации на финансовых рынках. На этом прощаюсь с вами. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Введение

Модель ценообразования опционов была впервые представлена общественности в 1973 году двумя учеными: Фишером Блэком (Fisher Black

) и Майраном Шоулзом (

Myron Scholes

). В настоящее время она широко известна как «модель Блэка-Шоулза» (

англ. Black-Scholes Option Pricing Model

). Авторами была предложена математическая модель описывающая рынок финансовых деривативов. Практическим результатом модели стала формула Блэка-Шоулза, которая позволила рассчитать цену опциона колл европейского типа. Ее появление привело к буму торговли опционами, а сама она получила широкое применение среди участников рынка. Как и любая математическая модель, она имеет свои преимущества и недостатки, с которыми мы сейчас попытаемся разобраться.