Небольшое вступление

Друзья, приветствую. Я последние два года торгую только фьючерсами и решила написать несколько статей о торговле фьючерсами на Московской бирже. Надеюсь вам будет весьма полезна данная информация.

Тем более фьючерсы нередко дают возможность зарабатывать просто баснословные деньги. У меня был случай, когда за одну сделку по фьючерсу доллар/рубль я заработала больше 90% прибыли.

Кстати, видео об этом есть на моем youtube канале.

В настоящее время перед многими частными инвесторами встает вопрос о том, как оптимально разместить свободные денежные средства, при этом иметь возможность управлять рисками от вложений и рассчитывать на высокий уровень доходности.

В текущей непростой обстановке повышенной неопределенности для многих частных лиц становятся приоритетным и востребованным осуществлять вложения на короткие сроки (от нескольких месяцев до года) с возможностью проведения спекулятивных операций.

Когда речь идет о денежных суммах, превышающих гарантированный к возврату со стороны государства размер по банковским вкладам, ставка по которым в последнее время постоянно снижается.

А на сам процентный доход вводится дополнительный налог, или когда накопительные инвестиционные продукты не обеспечивают желаемый уровень доходности, заслуживающим внимание вариантом может стать работа с фьючерсами.

Фьючерсы vs. Акции

В чем отличие фьючерсов и акций? Рассмотрим самые главные отличия:

- Отсутствие дивидендов. По акциям есть выплаты, по фьючерсам их нет.

- Акцию можно держать сколько угодно, фьючерсы до даты истечения срока. В эту дату осуществляются расчеты контрагентов друг с другом.

- Когда покупаем акцию на брокерском счету, должна быть 100% сумма от цены лота. Если необходимо купить фьючерс на акцию, не требуется вся сумма, нужна сумма гарантийного обеспечения, на Мосбирже это 10-20%.

- Когда покупаем акцию, прибыль по ней мы видим, когда закрываем сделку. По фьючерсу прибыль видна каждый день − это вариационная маржа, она начисляется на счет и ее можно использовать для дальнейших сделок.

- Маржин Колл. Когда купили акцию, и даже когда цена по данной акции падает до нулевой отметки, держать акцию можно и ждать когда подойдет на рост. Если работаем с фьючерсами, здесь ситуация другая. Когда на счете меньше средств, которые составляют гарантийное обеспечение, то брокер может закрыть сделку по маржин колл. Тем самым инвестор теряет деньги.

Фьючерсный контракт и принципы его торговли

Одним из наиболее востребованных инструментов для краткосрочного спекулятивного инвестирования является фьючерс (от английского: «futures» или «futures contract»). Фьючерс является производным финансовым инструментом (деривативом) от основного, базового актива.

В роли базового актива могут выступать любые финансовые инструменты: акции, облигации, сырьевые товары, котирующиеся на биржах (нефть, золото, металлы, зерно), а также фондовые индексы, валюта и валютные пары, индексы, ставки по процентам.

По сути, фьючерс является обязательным к исполнению сторонами (продавцом и покупателем) договором, контрактом о том, что через согласованный период времени (как правило, в договоре всегда указывается конкретная дата) покупатель выкупит у продавца базовый актив по цене, которая была согласована непосредственно в момент подписания договора.

Таким образом, два ключевых свойства фьючерса заключается в следующем:

- В основе любого фьючерсного контракта находится базовый актив, а сам фьючерс является его производным инструментом;

- Фьючерс всегда имеет срок действия (исполнения).

Эти ключевые свойства объясняют тот факт, что торговля фьючерсами на Московской бирже (МБ) происходит в отдельном сегменте — на срочном рынке (FORTS), который является одной из ведущих и пользующихся неизменным высоким интересом у инвесторов площадок.

Московская биржа является флагманом по организации работы с производными финансовыми инструментами в России и восточноевропейских странах.

Повышенный интерес инвесторов к срочной площадке связан с понятными и несложными условиями начала торговли для частных инвесторов, наличием на бирже развитой инфраструктуры.

Эта инфаструктура обеспечивает информационную безопасность проведения операций, гарантируемую самой биржей, а также возможностью использования в работе современных технологий, отработанных и имеющих успешный опыт практического применения в биржевой торговле фьючерсами.

Для торговли фьючерсами на Московской бирже, из которых самыми востребованными являются контракты на акции, на товары, на валюту и валютные пары, на индексы (например, на волатильность российского рынка. На сегодняшний день доступно порядка 50 базовых активов.

Объемы торговли на рынке деривативов и по мировой, и по российской практике существенно превышает объемы торгов по базовым активам.

Текущие цены фьючерсных контрактов на акции российских эмитентов на Московской бирже (май 2021 год)

Предварительный анализ рынка

Для того чтобы выбрать фьючерсный контракт для спекулятивной торговли или перед тем как заключить ту или иную сделку с выбранным фьючерсом, необходимо провести хотя бы беглый анализ текущей рыночной ситуации. В настоящее время наиболее популярными методами исследования текущей и прогнозирования будущей рыночной ситуации, являются фундаментальный и технический анализ рынка.

Фундаментальный анализ фьючерсов

Данный вид анализа направлен на исследование множества микро- и макроэкономических показателей, которые потенциально могут повлиять на будущие цены фьючерсных контрактов. Так как цена фьючерса имеет сильнейшую корреляцию с ценой его базового актива, исследуются все те факторы, которые так или иначе могут оказать влияние на баланс спроса и предложения по отношению к базовому активу.

Например, если речь идёт о валютных фьючерсах, то основными факторами могущими оказать на них влияние, являются такие важнейшие показатели рынка FOREX, как уровни процентных ставок, показатели инфляции и дефляции в странах, чьи национальные валюты составляют исследуемую валютную пару. Большое влияние оказывают разного рода макроэкономические новости, публикуемые как на регулярной основе (в т.н. экономическом календаре), так и новости спонтанного характера.

Если говорить о рынке фондовом – фьючерсах на акции и облигации, то главенствующую роль при проведении фундаментального анализа играют все многочисленные микроэкономические факторы связанные с работой и финансовым состоянием компании-эмитента (в основном речь идёт о данных из регулярной финансовой отчётности). Кроме этого, в данном случае большое влияние уделяется анализу фундаментальных коэффициентов, таких, например, как: P/CF, EPS, P/B, P/S, PEG, P/E (более подробно о них читайте в рубрике коэффициенты фундаментального анализа).

Обычно фундаментальный анализ фондового рынка проводится сверху вниз: сначала рассматриваются макроэкономические факторы оказывающие влияние на состояние экономики в целом, затем анализируется положение в той отрасли к которой относится эмитент базового актива фьючерса и в заключение оценивается состояние, непосредственно компании (эмитента базового актива).

С основами фундаментального анализа вы можете познакомиться перейдя по ссылке: «Фундаментальный анализ рынка и методика его проведения».

Технический анализ фьючерсов

Данный вид анализа проводится исключительно с использованием ценовых графиков. Технического аналитика особо не интересует то, как меняются базовые фундаментальные показатели, поскольку в своей работе он руководствуется основным постулатом технического анализа:

Цена на графике уже включает в себя и отражает абсолютно все те факторы, которые так или иначе могут на неё повлиять.

Ещё одним базовым постулатом теханализа является утверждение о том, что цена имеет свойство двигаться в, так называемых, трендах. То есть, другими словами, в любой текущий момент времени цена находится в том или ином (в восходящем или в нисходящем) тренде. И даже если вы видите на графике явное отсутствие тренда (цена во флэте) это означает лишь то, что перед вами открыт лишь небольшой участок всего ценового графика и на самом деле текущий флэт есть ни что иное, как зона консолидации перед очередным разворотом тренда присутствующего на графике с большим таймфреймом.

Тренды видимые на графиках малых таймфреймов являют собой ни что иное, как составляющие части трендов на графиках больших таймфреймов. Так нисходящий тренд на графике с периодом М5 (пятиминутка) может быть всего лишь частью восходящего тренда на графике с периодом Н1 (час), взгляните на рисунок ниже:

Большую роль в техническом анализе рынка играют паттерны и уровни поддержки/сопротивления. Паттерн представляет собой определённую формацию образуемую на ценовом графике, после появления которой, возникает большая вероятность движения цены в определённую сторону. А уровни поддержки и сопротивления — это такие ценовые уровни, которые цена не в силах преодолеть достаточно долгое время (тем дольше, чем сильнее соответствующий уровень). Уровень поддержки располагается под ценой, а уровень сопротивления — над нею. Подробнее об анализе уровней и основам торговли по ним читайте в материале: «Уровни поддержки и уровни сопротивления».

Кроме этого, технический анализ рынка располагает целым спектром инструментов называемых индикаторами.

В общем виде технический индикатор представляет собой квинтэссенцию или выжимку из всего ценового графика за определённый период времени.

Благодаря использованию современных вычислительных мощностей, можно, что называется, рассмотреть ценовой график под разными углами и в различных аспектах. Индикаторы строятся по данным ценового графика и призваны для того, чтобы упростить процесс анализа всего огромного массива данных его составляющих.

Результатом работы индикатора обычно является сигнал о покупке (говорящий о том, что цена будет расти) или продаже (извещающий о грядущем снижении цены). Такого рода сигналы, исходящие от отдельных индикаторов, являются весьма ненадёжными, а потому их использование имеет смысл лишь в связке с другими инструментами теханализа (с другими индикаторами, линиями поддержки/сопротивления, паттернами).

Подробнее об индикаторах вы можете прочитать здесь: «Индикаторы технического анализа»

Отличительные особенности срочного рынка

Основная направленность срочного рынка – совершение спекулятивных операций с целью извлечения повышенного дохода.

Для вхождения на этот рынок и начала работы инвестору, как правило, не требуется полной суммы для оплаты контракта, достаточно гарантийного обеспечения (около 10% от цены контракта), при этом как возможная прибыль, так и возможный убыток при работе с производными финансовыми инструментами существенно выше, чем с базовыми активами: акциями, облигациями или индексами.

Отличительными особенностями срочного рынка являются возможность осуществлять страхование рисков, более низкие комиссии по сравнению с фондовым рынком и более длинный торговый день, что предоставляет возможность более оперативно реагировать на события даже после закрытия фондового рынка.

На Московской бирже торговая сессия происходит в интервале с 10:00 до 23:50. С 14:00 до 14:05 и с 18:45 до 19:00 торговля приостанавливается для проведения клиринговой сессии.

В результате клиринговой сессии подводятся итоги прошедших торгов, после чего происходит корректировка гарантийных обеспечений, в зависимости от того, вырос или упал в цене базовый актив, на который оформлен фьючерсный контракт.

Другим важным моментом являются имущественные права: приобретая акции на фондовом рынке, вы становитесь совладельцем доли в компании, чьи акции приобрели, имеете право участвовать в годовом собрании акционеров, получать дивиденды.

Работая с деривативом на акции, вы не приобретаете имущественных прав, а только фиксируете цену покупки или продажи акции через установленный контрактом срок.

За время работы Московская биржа ввела в торговый оборот фьючерсные контракты, базовыми активами для которых выступают:

- Индексы РТС

- Московской Биржи

- Российский индекс волатильности

- Индексы ключевых отраслей (нефтегазовый комплекс, производство и обработка металлов)

- Акции российских компаний

- Федеральные облигации

- Валюта и валютные пары

- Ставка 3-х месячного кредита MosPrime

- Сырьевые товары.

На текущий момент на Московской бирже идет работа по фьючерсным контрактам на акции 30 компаний, российских и немецких. Среди них – Татнефть, банк ВТБ, Магнит, Газпром, Сбербанк, Siemens, Volkswagen. Все фьючерсы на акции российских компаний являются поставочными.

Востребованный у трейдеров товарный фьючерс – на нефть марки Brent. Для торговли доступны порядка 12 контрактов. Помимо нефти в качестве базовых активов доступны золото, серебро, медь, платина, палладий и сахар.

Для торгов доступны фьючерсы на индекс РТС, два фьючерса на индекс Московской биржи, контракт на индекс волатильности российского рынка (RVI).

Достоинством контрактов на индексы является то, что появляется возможность сыграть рынком целиком, а не по отдельным акциям. Фьючерс на индекс волатильности RVI – спекулятивный инструмент, позволяющий сделать ставку на рост или снижение волатильности

По итогам 2021 года по валютным и товарным фьючерсам ведется самый существенный объем торгов: порядка 40% по товарным и больше 30% по валютным от общего объема срочного рынка МБ соответственно.

График индекса Московской биржи (май 2021 год)

Инвестору, который хочет начать работу на срочном рынке, предпочтительно ориентироваться и в принципах работы на рынках базовых активов, чтобы без труда ориентироваться в терминологии и свободно работать с программным обеспечением биржи.

Также для того, чтобы принять взвешенное и обоснованное решение и начать торговать фьючерсами на Московской бирже, необходимо разобраться в специфике инвестирования в этот финансовый инструмент, понимать базовые принципы максимизации доходности и управления рисками по ним.

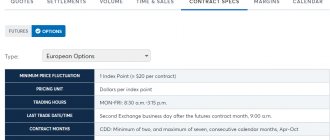

Спецификация контракта

Каждый фьючерсный контракт имеет спецификацию – это документ, в котором указаны ключевые параметры этого самого контракта. Его определяет биржа. А цену и продолжительность действия фьючерса определяет сам рынок. В итоге трейдеру остается только выбрать подходящий контракт и купить либо продать его по предложенным условиям.

Итак, что можно найти в спецификации:

- Полное название фьючерса и его тикер – краткое наименование. Именно по тикеру фьючерс можно найти в QUIK и других приложениях для торговли.

- Тип фьючерса. Напомню, фьючерсы бывают поставочные и расчетные. При поставочном вам нужно будет купить сам товар в дату окончания контракта, при расчетном биржа просто пересчитает маржу и вы получите свой доход (или убыток).

- Размер (лот). Это число единиц базового актива, которые входят в один фьючерс.

- Шаг цены. Это цена в валюте обращения, на которую меняется цена фьючерса. Если по рублевому фьючерсу установлен шаг в 1, то фьючер меняется с шагом в 1 рубль.

- Дата исполнения. При экспирации фьючерсов происходит их фактическое погашение: стороны исполняют свои обязательства, а сам фьючерс аннулируется. В расчетных контрактах производится окончательный расчет, а в поставочных – покупка и продажа актива. Последний день торгов фьючерсом на Мосбирже – это третий четверг того месяца и года, когда фьючерс исполняется. А вот фактические исполнение фьючерса проходит на следующий торговый день после даты экспирации. Обычно это пятница, но если пятница – праздничный день, то понедельник (или вторник и далее).

А вот еще интересная статья: Как инвестировать в золото: 7 способов

Например, фьючерс на акции Газпрома с тикером GAZR-3.20 имеет последнюю дату обращения, определенную как 19 марта 2021 года, а исполнение будет производится 20 марта 2021 года.

Взглянув на обозначение фьючерсов, можно получить основную информацию о контракте. Краткое наименование контракта определяется по такой схеме (на примере тикера GAZR-3.20):

- первые 2-3 буквы латинского алфавита – это краткое обозначение базового актива, лежащего в основе фьючерса (GAZ);

- следующая буква – валюта фьючерса (R);

- цифра после тире – это месяц исполнения контракта (3);

- цифры после точки – это год экспирации (20).

Есть еще и краткий код, в котором используются коды фьючерсов, которые придется запомнить, если вы хотите торговать на рынке деривативов. Код того же фьюча выглядит так: GZH0. Разберем его структуру:

- первые 2-3 буквы – это обозначение базового актива (GZ);

- следующая буква – месяц исполнения фьючерса (H);

- цифра – это год в текущем десятилетии (0 – это 2021, 1 – это 2021, 2 – 2022 и т.д.).

Кодирование базового актива и месяца лучше запомнить. Например, MX – это индекс Мосбиржи, RI – индекс РТС, VI – волатильность, AF – Аэрофлот, GZ – Газпром, RN – Роснефть, BW – BMW, BR – нефть марки «Брент», SA – сахар-сырец, GO – золото, NG – природный газ и т.д.

Месяца обозначаются так:

| Месяц | Код фьючерса |

| Январь | F |

| Февраль | G |

| Март | H |

| Апрель | J |

| Май | K |

| Июнь | M |

| Июль | N |

| Август | Q |

| Сентябрь | U |

| Октябрь | V |

| Ноябрь | X |

| Декабрь | Z |

Полный список всех кодов фьючерсов можно найти на сайте Мосбиржи по адресу: https://www.moex.com/a214, но вот часть этой таблицы:

| Группа контрактов | Код базового актива (поле “C”) | Код базового актива на срочном рынке | Название базового актива |

| Индексные контракты | MX | MIX | Индекс МосБиржи |

| MM | MXI | Индекс МосБиржи (мини) | |

| RI | RTS | Индекс РТС | |

| RS | RTSS | Индекс голубых фишек | |

| 4B | ALSI | Индекс FTSE/JSE Top40 | |

| VI | RVI | Волатильность российского рынка | |

| Фондовые контракты | AF | AFLT | ПАО “Аэрофлот” (о.а.) |

| AL | ALRS | АК “АЛРОСА” (ПАО) (о.а.) | |

| CH | CHMF | ПАО “Северсталь” (о.а.) | |

| FS | FEES | ПАО “ФСК ЕЭС” (о.а.) | |

| GZ | GAZR | ПАО “Газпром” (о.а.) | |

| GM | GMKR | ПАО ГМК “Норильский Никель” (о.а.) | |

| HY | HYDR | ПАО “РусГидро” (о.а.) | |

| LK | LKOH | ПАО НК “ЛУКОЙЛ” (о.а.) | |

| MN | MGNT | ПАО “Магнит” (о.а.) | |

| ME | MOEX | ПАО Московская Биржа (о.а.) | |

| MT | MTSI | ПАО “МТС” (о.а.) | |

| NM | NLMK | ПАО “НЛМК” (о.а.) | |

| NK | NOTK | ПАО “НОВАТЭК” (о.а.) | |

| RN | ROSN | ПАО “НК “Роснефть” (о.а.) | |

| RT | RTKM | ПАО “Ростелеком” (о.а.) | |

| SP | SBPR | ПАО Сбербанк (п.а.) | |

| SR | SBRF | ПАО Сбербанк (о.а.) | |

| SG | SNGP | ОАО “Сургутнефтегаз” (п.а.) | |

| SN | SNGR | ОАО “Сургутнефтегаз” (о.а.) | |

| TT | TATN | ПАО “Татнефть” им. В.Д. Шашина (о.а.) | |

| TN | TRNF | ПАО “Транснефть” (п.а.) | |

| VB | VTBR | Банк ВТБ (ПАО) (о.а.) | |

| MG | MAGN | ПАО “Магнитогорский металлургический комбинат” (о.а.) | |

| PL | PLZL | ПАО “Полюс” (о.а.) | |

| BW | GBMW | BMW AG (о.а.) | |

| DM | GDAI | Daimler AG (о.а.) | |

| DB | GDBK | Deutsche Bank AG (о.а.) | |

| SM | GSIE | Siemens AG (о.а.) | |

| VM | GVW3 | Volkswagen AG (п.а.) | |

| Товарные контракты | BR | BR | нефть BRENT |

| CU | CU | медь | |

| GD | GOLD | золото | |

| PD | PLD | палладий | |

| PT | PLT | платина | |

| SV | SILV | серебро | |

| SA | SUGR | сахар-сырец | |

| SL | SLV | серебро (поставочное) | |

| AM | ALMN | алюминий | |

| CL | CL | нефть сорта Light Sweet Crude Oil | |

| Co | Co | медь категории A (Grade A) | |

| GO | GLD | золото (поставочный) | |

| Nl | Nl | никель с чистотой 99,80% (минимум) | |

| Zn | Zn | цинк | |

| NG | NG | природный газ | |

За актуальными данными лучше обращаться к первоисточнику.

Особенности торговли фьючерсами на Московской Бирже

Кредитное плечо

Ключевым отличием (и, пожалуй, одним из главных преимуществ) работы с фьючерсом от работы с любым из базовых активов является то обстоятельство, что частному инвестору не обязательно располагать всей суммой на покупку фьючерса на момент заключения контракта.

Биржа как гарант выполнения сделки предоставляет бесплатное кредитное плечо и требует от инвестора внести только часть суммы в качестве гарантии выполнения фьючерсного контракта, и называется «гарантийное обеспечение».

Таблица из терминала Quik с данными о ГО торгуемых мной фьючерсов

В зависимости от того, что за базовый актив является основой для фьючерса, диапазон гарантийного обеспечения варьируется на Московской бирже от 8 до 13% от основной стоимости контракта.

Экономия на комиссиях

Другим важным преимуществом работы с фьючерсами являются более низкие комиссии по сравнению с фондовым рынком.

При работе с акциями ключевой и самой существенной комиссией является плата депозитарию за электронное хранение и учет ценных бумаг. В случае с фьючерсами требований по депозитарному хранению и учету нет, и комиссия платится только бирже как гаранту выполнения сделки и брокеру за посредничество и оказание услуг по торговле на бирже.

Возможность работы с короткой продажей

При работе с фьючерсными контрактами не возникает ограничений по короткой продаже – возможности у покупателя продать базовый актив, на который заключен контракт, не владея самим активом.

Фьючерсы – это производные инструменты, поэтому их продажа или покупка определяет лишь действие, без необходимости брать «взаймы» у брокера необходимые базовые активы (например, акции или облигации) с обязательной необходимостью их обязательного последующего возврата, чаще всего с процентами.

При организации торговли производными финансовыми инструментами на Московской бирже значения базового актива (количество, качественные характеристики, упаковка, нанесение специальной маркировки, если речь идет, к примеру, о сырьевых товарах) прописываются в спецификации к основному договору и являются стандартизированными параметрами для торговой площадки, поскольку биржа проводит их трейдинг.

Ключевым моментом является обязательство как продавца, так и покупателя исполнить фьючерсный контракт по обговоренным в договоре сроку выкупа и цене. При этом МБ выступает гарантом совершения сделки.

Типы фьючерсных контрактов

Фьючерсные контракты могут быть поставочными или расчетными.

При поставочном фьючерсном контракте покупатель обязуется купить у продавца заранее обговоренное в спецификации значение (количество) базового актива непосредственно по той цене, которая по утвержденной методике фиксируется на дату последних торгов.

Пример поставочного фьючерсного контракта на примере фьючерса на акции Сбербанк

Если срок фьючерсного контракта закончился, а продавец не в состоянии поставить базовый актив покупателю, Московская биржа как гарант сделки накладывает на продавца штраф, компенсируя покупателю его потери.

При беспоставочном (расчетном) фьючерсе денежные расчеты между продавцом и покупателем по договору проводятся только на разницу суммы между ценой фьючерса и рыночной ценой базового актива в момент, когда контракт исполняется. Физической поставки базового актива не происходит.

Пример беспоставочного контракта на примере фьючерса на индекс РТС

Это удобный способ расчетов в том случае, когда есть цели хеджирования (страхования) рисков от изменения цены базового актива или в случае проведения спекулятивных операций.

Арбитражники на рынке FORTS

В данном варианте торговли на срочной секции FORTS, является арбитраж. Если описать данный, довольно редко используемый вид спекуляций, то это будет выглядеть так: Арбитражные «классические» сделки проводятся на разных рынках. Однако при использовании финансового инструмента, одного и того же эмитента. Но здесь необходимо понимать следующее: Такой способ торговли, как арбитраж, подразумевает не только практическое отсутствие риска, но и минимально возможную прибыль.

Далее, чтобы хоть в какой-то мере прояснить способы данного метода манипуляций с инструментами ФОРТС. Предлагаю вкратце ознакомиться с терминами, которые в той или иной степени относятся к производным инструментам. К срочному рынку фьючерсов и опционов Российской торговой системы. И к арбитражному методу торговли, как таковому:

Материалы по трейдингу писать в тексте – очень сложно. Гораздо проще их делать в видео-формате. Что мы и делаем уже более 6 лет! Подпишитесь на нас и получайте сливки информации!

Канал на YouTube

Рынок СПОТ

Это самый, что не есть реальный рынок финансовых инструментов. Отличается этот рынок от срочной секции FORTS тем, что сделки здесь заключаются от «мгновения», до 2-х дней. Так же отличительной чертой этот рынок обладает той, что торгуются здесь активы за «наличный» расчёт. Не в понимании наличного расчёта, как денежных купюр. А в понимании, что расчёт по ценным бумагам, подкрепляется правом на имущество долей компаний или обязательств.

Именно из этой особенности спотового рынка, вытекает вполне закономерный вывод. Он, кстати говоря, и является определяющим для нашего контекста – арбитража! А именно, поскольку это самый «справедливый» рынок, значит и цены на финансовые активы здесь, самые актуальные на данный момент времени! В рамках рассматриваемого нами материала, рынком спот выступает фондовая биржа Москвы.

Как происходит работа с фьючерсами

Торговля производными финансовыми инструментами проходит в срочной секции МБ.

Разберем один из вариантов на конкретном примере для того, чтобы понять, какие принципы заложены в механизм торговли на срочном рынке биржи.

Предположим, вы как частный инвестор видите перспективы в развитии одной из компаний, чьи акции торгуются на бирже. В январе 2020 года вы как покупатель принимаете решение о покупке 10 акций этой компании по цене 200 рублей за акцию до октября 2021 года.

В момент заключения фьючерсного контракта вы оплачиваете часть суммы, которая выступает гарантийным обеспечением вашего желания акции приобрести. Если к моменту исполнения фьючерсного контракта в октябре цена акций оправдает ваши ожидания и возрастет до 240 рублей, вы сможете купить их по зафиксированной в январе цене и тут же продать на бирже по текущей рыночной цене.

В таком случае ваш доход с одной акции составит 40 рублей, а доход с пакета акций, включенных в фьючерсный контракт, составит 400 рублей.

Гарантийное обеспечение при работе на Московской бирже при заключении фьючерсного контракта на акции составляет порядка 10%, и это означает, что для заключения контракта стоимостью 2000 рублей вам как инвестору необходимо предоставить бирже, которая выступает гарантом сделки, лишь 200 рублей.

Определение и историческое возникновение рынка FORTS

Чтобы в полной мере понять, что здесь, с чем едят, начнём, пожалуй, с небольшой предыстории. Изначально в России существовали 3 торгово-финансовые площадки. Московская фондовая биржа, расположенная, разумеется в столице России. Где находились в обращении такие ценные бумаги, как акции, облигации и прочие бумаги, ведущих компаний эмитентов страны.

С таким же перечнем биржевых инструментов проводила торги и фондовая биржа, расположенная в Санкт-Петербурге. И, собственно, там же, во второй столице России, существовала Российская Торговая Система – РТС. Но в 2001-м году, произошло слияние РТС, с Петербургской фондовой биржей. Целью объединения являлась организация срочного рынка ФОРТС.

Вообще «FORTS», это не название рынка, как таковое, а аббревиатура, которая состоит из деривативов. Название этих производных инструментов и составляют эту аббревиатуру – «Фьючерсы и Опционы Российской Торговой Системы». Организатором торгов выступала сама «РТС», а безналичный расчёт проводился Закрытым Акционерным Обществом (ЗАО), «Клиринговый центр РТС».

Теперь на дворе 2011 год. Представители Московской и Санкт-Петербургской фондовых бирж принимают решение о воссоединении Московской фондовой биржи с рынком ФОРТС. Тогда рынок FORTS переезжает из Санкт-Петербурга в Москву. После чего это объединение переименовывается в Открытое Акционерное Общество (ОАО), «Московская фондовая биржа ММВБ-РТС».

Решение принято. С чего начать?

Для частных лиц, принявших решение проводить трейдинг фьючерсами на Московской бирже, необходимо определиться с брокером, через которого он получит доступ к терминалу биржи.

Далее нужно скачать специальное приложение или программу, завести денежные средства на свой счет, и торговлю можно начинать. На данный момент процесс организован таким образом, что покупатель подбирает подходящий ему по сроку расчета и цене фьючерсный контракт, и совершает сделку с продавцом.

Кроме цены и срока фьючерсного контракта все остальные параметры стандартизированы биржей, по сути, покупатель подбирает интересующее его предложение и соглашается с ним.

Тоже самое и в случае с продавцом, в чьей выставленной заявке указываются количество акций, облигаций, товара, которое он хочет продать, и цена. Сделка состоится в том случае, если на указанные условия будет найден покупатель.

Всё просто!

Важными моментами при выставлении заявки и работе с фьючерсными контрактами являются следующие пункты:

- В момент заключения фьючерсного контракта и во время его действия цена фьючерса всегда ниже цены базового актива;

- Чем ближе момент исполнения контракта, тем все больше цена фьючерса стремится к рыночной цене базового актива, и в итоге сравнивается с ней.

Контанго и бэквордация

Контанго – Contango от латинского происхождения означает «надбавку к цене». Данная концепция этого тезиса предполагает, что цена базового актива ниже текущей цены производного инструмента, представляющего этот базовый актив. Или: К примеру, текущая цена фьючерса выше рыночной стоимости, своего поводыря, базового актива – акции, облигации…

Бэквордация – Backwardation, так же от латинского происхождения, означает «запаздывание». И данный термин подразумевает, что текущая цена фьючерсного контракта, ниже текущей стоимости базового актива. Или: Ценовой уровень базовой бумаги, является выше текущей цены, своего производного инструмента – фьючерса. Схематично это будет выглядеть так:

Итак, для осуществления арбитражной сделки, арбитражник находит на срочной секции ФОРТС ситуацию, соответствующую условиям контанго. Здесь, при её обнаружении, трейдер продаёт, именно поставочный вид фьючерсного контракта. Одновременно с этим, он приобретает соответствующий этому фьючерсу, базовый актив. Теперь, на момент срока экспирации этого фьючерсного контракта, арбитражник продаёт этот базовый инструмент контрагенту. Таким образом, разница между ценой покупки и ценой продажи, допустим, ценной бумаги, становится прибылью арбитражника.

Пример: Продаём поставочный фьючерс Сбербанка по цене 20 050 рублей. И покупаем акции, того же Сбербанка, при их стоимости 200 рублей за бумагу. При достижении срока экспирации, мы обязаны поставить контрагенту, то есть покупателю, акцию по 200 рублей. Так, при взаимном закрытии нашей срочной поставочной и спотовой позиций, доход составит 0.5 рублей, с одной бумаги Сбербанка.

Экспирация: что важно помнить

Дата исполнения фьючерсного контракта называется экспирацией, и необходимо предельно корректно проводить работу с контрактами по исполнению в эти дни. На Московской бирже экспирация устанавливается для всех производных инструментов унифицировано, в соответствии с биржевым календарем.

Есть квартальные экспирации, приходящиеся на март, июнь, сентябрь и декабрь, при этом последний торговый день определяется между 15 и 20-ого числами месяца исполнения.

Днем фактической поставки/расчета является первый торговый день после последнего дня заключения контракта. Исключение составляют фьючерсы на ОФЗ, исполняющиеся 5-го числа месяца исполнения, и контракты на нефть, которые исполняются ежемесячно в первый торговый день месяца.

Все фьючерсные контракты по своей природе являются инструментами с кредитным плечом, и это значит, ставки на рынке деривативов намного выше, чем реальный объем средств участников фьючерсных торгов.

В дату исполнения фьючерсного контракта одни участники торгов фиксируют прибыль, но нельзя забывать о тех, кто вынужден фиксировать убыток! В таком случае может возникнуть ситуация, когда за период обращения контрактов рынок стал менее волатильным и более предсказуемым, что напрямую влияет на то, что объем спекуляций уменьшается, и большая часть участников торгов уже успевают закрыть позиции или захеджироваться противоположной сделкой по базовому активу к моменту экспирации.

И наоборот — если период обращения был отмечен высокой волатильностью, особенно вблизи самой экспирации, то в последний день обращения объем открытых позиций может быть достаточно большим, чтобы своими действиями участники начали влиять в том числе и на рынок базовых активов.

Торговые инструменты ФОРТС (FORTS)

Рынок ФОРТС предлагает два типа торговых инструментов:

- Фьючерсы (211 на 07.08.2019).

- Опционы (260 на 07.08.2019).

В частности:

- золото и серебро,

- индексы РТС,

- фондовые индексы MOEX и RTS,

- облигации (государственные и частного сектора),

- акции «голубых фишек» (Аэрофлот, Алроса, BMW, Северсталь, Deutsche Bank, Daimler, Норникель, Газпром, Лукойл, MOEX, МТС, Новатэк),

- нефть Brent и WTI,

- другие товары (алюминий, медь),

- валютные пары (EURUSD, EURRUB, AUDUSD, USDCAD, USDCHF, CNYRUB, GBRUSD),

- ставки RUSFAR, MosPrime.

Подведем итоги.

- Торговля фьючерсами на любые базовые активы на Московской бирже – перспективное направление трейдинга, характеризующееся коротким горизонтом действия контракта (чаще всего, до 1 года) и возможностью получить как существенную прибыль, так и убыток. Сам фьючерс, являясь производным финансовым инструментом, не обеспечивает прав на базовый актив.

- Фьючерсные контракты идеально подходят для проведения спекулятивных маржинальных операций, предоставляя возможность бесплатно пользоваться кредитным плечом, а также экономить на комиссиях по сравнению с работой на рынке акций или облигаций.

- По типу расчетов различают расчетные фьючерсные контракты, которые на МБ чаще всего используются при торговле акциями и облигациями, подразумевающие проведение финансового расчета по вашей позиции (фиксирование убытка или прибыли) в дату исполнения контракта, и поставочные фьючерсные контракты, при которых на дату их исполнения происходит непосредственная покупка базового актива.

- Цена на фьючерс в момент заключения контракта всегда ниже цены базового актива, но при приближении даты исполнения цена фьючерса стремится к цене базового актива, и сравнивается с ней в дату экспирации. Работая с фьючерсами, не забывайте про ликвидность, т.е. дневной оборот торгов. Чем выше уровень ликвидности, тем ниже риск торговли. Ближе к дню экспирации это становится существенным моментом.

Добро пожаловать в мир производных финансовых инструментов, и удачных вам сделок с фьючерсами на срочной секции Московской биржи!

Введение

Фьючерсы могут быть использованы как для эффективного хеджирования других инвестиционных позиций, так и для спекуляций. Это несет в себе потенциал для хороших прибылей связанных с использованием кредитного плеча (более подробно мы обсудим этот вопрос позже). Однако, не будем забывать и о том, что использование кредитного плеча всегда связано с повышенным риском. Перед началом торговли фьючерсами, вы должны не только максимально подготовиться теоретически, но и быть абсолютно уверенным в том, что вы способны и готовы принимать финансовые убытки.

Основная структура этого руководства состоит в следующем:

Мы начнем с общего обзора рынка фьючерсов, в том числе разберемся с тем, что такое фьючерсы, чем они отличаются от других финансовых инструментов. Обсудим преимущества и недостатки использования кредитного плеча.

Во втором разделе приведены некоторые соображения перед началом торговли, например, как правильно выбрать брокерскую фирму для торговли фьючерсами, описаны различные виды фьючерсных контрактов и различные виды торгов.

Третий раздел посвящен оценке фьючерсов, в том числе фундаментальным и техническим методам анализа, а также программным пакетам, которые могут быть вам полезны в торговле фьючерсами.

Наконец, в четвертом разделе этого руководства, приводится пример реальной торговли фьючерсами. Шаг за шагом мы рассмотрим выбор инструмента, анализ рынка и заключение сделки.

К концу изучения этого руководства, вы должны иметь общее представление о торговле фьючерсами, что позволит определиться с тем, стоит ли вам заниматься этим типом торговли. И даст хороший фундамент для дальнейшего изучения рынка фьючерсов, если вы решите, что такая торговля вам подходит.

Торговые стратегии и правила для трейдинга фьючерсами

Существует несколько секретов торговли на фьючерсном рынке. Новичкам их все не освоить ввиду требования специфических знаний и опыта.

Легче всего действовать по схеме «ударный день», которая часто применяется российскими трейдерами. По этой стратегии сделку открывают после сигнала импульсной свечи, за которым рынок движется в одном направлении. Предвестником таких изменений будет отсутствие колебаний курса за день до изменения графика.

Во время операций с фьючерсами стоит подстраховать себя приказом Stop loss, который при выставлении его на 300-500 пунктов ниже момента входа в сделку пошлет сигнал о ее закрытии. Этот шаг предотвратит крупные потери, которые последуют за изменением рынка и несвоевременным оформлением сделки.

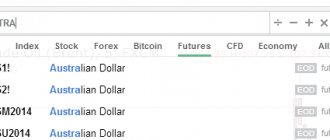

Где найти полный перечень фьючерсов?

Перед тем как покупать фьючерсы, трейдер знакомится с ситуацией на рынке и выбирает активы. Ознакомиться с имеющимися предложениями, спрогнозировать колебания курсов и цен можно как на самой бирже, так и информационных досках. Изучая эти данные, трейдер решает, какие активы его интересуют и как ими торговать.

Такие сайты предоставляют сведения с задержкой в пределах 15 минут, хранят историю изменения цен на разные активы. Доски бесплатные, поэтому изучение информации доступно даже начинающим трейдерам.

Ведущие товарные биржи мира

Основные товарные биржи мира:

- Межконтинентальная биржа (Intercontinental Exchange, ICE);

- Санкт-Петербургская международная товарно-сырьевая биржа (Россия);

- Чикагская товарная биржа (Chicago Mercantile Exchange, CME);

- Лондонская биржа металлов (London Metal Exchange, LME);

- Нью-Йоркская товарная биржа (New York Mercantile Exchange, NYMEX);

- Далянская товарная биржа (Dalian Commodity Exchange, DCE);

- Мультитоварная биржа Индии (Multi Commodity Exchange, MCX);

- Чикагская торговая палата (CBOT).

Ведущие универсальные биржи мира

Универсальной биржей называют биржу, сочетающую в себе одновременно фондовую, товарную и валютную.

- Московская биржа MOEX (бывшая РТС и ММВБ),

- Сингапурская биржа (Singapore Exchange, SGX),

- Австралийская биржа ценных бумаг (Australian Securities Exchange, ASX),

- Стамбульская биржа (Borsa Istanbul, BIST),

- Гонконгская биржа (Hong Kong Exchange, HKE),

- Тайваньская биржа (Taiwan Stock Exchange, TWSE),

- Малайзийская биржа (Kuala Lumpur Futures Exchange, KLSE).