Доброго времени суток, дамы и господа, форекс трейдеры. В сегодняшнем видеоуроке пойдет речь о секретах работы с классическим графическим паттерном “Двойная вершина / двойное дно”. Паттерн этот встречается часто, упоминается во многих книгах о форекс, но немногие знают как правильно его торговать.

Здравствуйте дамы и господа трейдеры. В этом видео-уроке мы поговорим о такой графической формации как двойное дно или двойная вершина. Встречается этот паттерн очень часто. Он является разворотным. И в этом уроке мы поговорим о том, как входить в рынок при возникновении этого паттерна. Как ставить стоп-лосы, цели. Как не попасться на ложный паттерн двойного дна / двойной вершины, на что следует обращать внимание. А также характеристики наиболее адекватной оценки этого паттерна.

Как можно интерпретировать данный паттерн?

Первый пик, после которого рынок делает откат. На данный момент вы не можете точно сказать, будет ли это разворот, поскольку трендовые рынки время от времени уходят на коррекцию. Второй пик – рынок снова совершает откат в той же области. Это первый признак того, что рынок может опуститься еще ниже. Прорыв линии шеи – продавцы все больше захватывают инициативу, и рынок может продолжить снижаться.

Таким образом, формация двойной вершины сигнализирует о возможном развороте тренда.

Не все формации двойной вершины являются качественными. Если вы обнаружите данный паттерн в сильном восходящем тренде, скорее всего, рынок продолжит движение вверх.

Также очень важно, чтобы между первым и вторым пиком прошло достаточно времени и сооветственно было достаточно свободного пространства.

Старайтесь искать такие сетапы, чтобы пики вершин находились друг от друга на достаточно большом расстоянии. Как в примере ниже.

Почему так важно, чтобы вершины были далеко друг от друга? Когда проходит достаточное количество времени между образованием первой и второй вершины, уровень, от которого они отталкиваются становится более значимым, и все большее количество трейдеров начинает входить в продажи от этого уровня.

Ловушка сетапа двойная вершина

Рассмотрим следующий график.

В данный момент многие трейдеры будут ждать пробоя линии шеи и начнут открывать сделки в лонг. Пробой происходит на большой свече. Но далее происходит следующее:

Трейдеры, которые надеялись на длительный бычий тренд, теперь пойманы в ловушку ложного пробоя, потому что рынок совершил резкий разворот.

Теперь, когда это произошло, у нас появляется возможность воспользоваться данной ситуацией. Как? Мы будет открывать позицию на продажу после ложного пробоя. Если рынок продолжит снижаться, это вызовет срабатывание стоп-лоссов трейдеров, которые стояли в лонг, что заставит цену двигаться вниз еще сильнее.

Когда вы торгуете по этой стратегии, вы, вероятно, будете торговать против долгосрочного тренда. Поэтому не будьте слишком агрессивны с постановкой тейк профитов. Вместо этого вы можете рассмотреть возможность получения прибыли на ближайшем уровне.

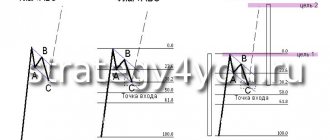

Точки входа

Далее рассмотрим, как открывать позиции и где устанавливать стоп-лосс при появлении этой модели на графике. Существует несколько способов открытия позиции при формировании паттернов «Двойная вершина» и «Двойное дно».

Для примера изучим возможности открытия позиции при наличии «Двойной вершины» на Форекс:

- Первым способом входа в сделку является открытие позиции после достижения ценой уровня поддержки «Двойной вершины» и проторговки возле этого уровня. Данный метод является наиболее рискованным, т.к. сделка на продажу открывается в то время, когда сама «Двойная вершина» еще не сформировалась. Хотя в результате мы можем получить прибыль, которая будет намного больше, чем при открытии позиции другими способами. В этом случае стоп-лосс выставляется немного выше максимума наивысшей вершины.

- При входе вторым способом мы ожидаем окончательного формирования графической модели и открываем позицию после того, как свеча, пробившая локальный минимум, закроется ниже линии поддержки. Несмотря на то, что в этом случае точка входа находится намного ниже, чем в предыдущем примере, стоп-лосс также выставляется за максимумом наивысшей вершины.

В случае с «Двойным дном» в техническом анализе используются те же методы открытия позиции, только в противоположном направлении.

Как войти в сделку с наилучшим сочетанием риска к прибыли?

В классическом техническом анализе рекомендуется входить в сделку после того, как цена пробивает линию шеи и ставить стоп над уровнем вершин (или под уровнем впадин в случае двойного дна).

Однако данный подход имеет две проблемы. Часто после резкого движения и пробоя линии шеи образуется ложной пробой. И также соотношение риска к прибыли при классической постановке стопа не самое лучшее.

Поэтому иногда лучше дождаться небольшой консолидации возле линии шеи, которая является ничем иным как набором позиции за счет трейдеров, открывающих сделки на покупку по этому уровню. И поставить стоп за границу этой консолидации.

Если вы будете входить по данной стратегии, воспользуйтесь трейлинг стопом и постарайтесь взять как можно больше пунктов в предстоящем движении.

Выставление стоп лосса

Здесь всё достаточно просто – стоп убирается за одну из вершин, выбирать следует ту, у которой дальше по тренду ценовое значение. Для двойной вершины это будет большая котировка, для двойного основания – меньшая. На всякий случай делается ещё небольшой отступ в несколько пунктов на тот случай, если всё же сформируется ещё один виток колебательного движения в диапазоне.

Сильно отодвигать стоп не стоит, так как:

- Это не предусмотрено стратегией торговли, и любые собственные изменения в порядок действий, значения параметров и варианты выставления тейка и стопа негативно сказывается на общей статистике. Эти фигуры приносят прибыль на длительном периоде наблюдений и при одинаковом размере позиций.

- В случае пробоя вполне вероятна отработка уже упомянутого ранее паттерна теханализа “флаг”, который подразумевает ускорение движения после консолидации. Поэтому, отодвигая стоп, мы лишь увеличиваем убыток, а вовсе не сокращаем вероятность его получения.

Как определять разворот рынка с наибольшей точностью?

Для определения наибольшей вероятностью разворота рынка по патерну двойная вершина вы можете воспользоваться стратегией множественных таймфреймов. Вот как это работает.

Определите, что рынок находится в нисходящем тренде. Пусть цена приблизится к ближайшей области сопротивления. Ищите формацию двойной вершины на нижнем таймфрейме.

Вот пример. Цена приближается к уровню сопротивления на 4-х часовом таймфрейме.

Двойная вершина формируется на часовом таймфрейме.

Какие таймфреймы использовать для торговли по двойным вершинам

Не желательно использовать для торговли недельные графики и, тем более, месячные. Потому что паттерны на них будут отрабатываться, соответственно, несколько недель, месяцев или даже лет. Будете ли вы столько времени ждать? Вряд ли.

Однако присматриваться к недельным и месячным графикам все же стоит. Они могут предвещать глобальные развороты и продолжения рыночных тенденций.

Маленькие таймфреймы (меньше часа) тоже лучше не брать. Они передают, в основном, рыночный шум и не отражают реальной, устойчивой ситуации.

Остается только три таймфрейма – часовой, четырехчасовой, дневной. В некоторых терминалах есть и другие, например двухчасовые – они тоже сгодятся.

Подробнее о выборе временных интервалов можно прочитать в моей статье про таймфрейм.

Что такое двойное дно?

Фигура двойное дно служит для определения разворота рынка после нисходящего тренда. Однако в торговле данной фигуры есть свои нюансы и особенности.

Двойное дно – это разворотная фигура медвежьего тренда (ее противоположность называется двойная вершина).

Она состоит из трех частей:

- Первый минимум – первый отскок цены.

- Второй минимум – второй отскок цены.

- Линия шеи – зона сопротивления.

Что означает данный паттерн?

Первый минимум – рынок делает первый откат в нисходящем тренде.

Второй минимум – примерно на том же самом месте рынок снова разворачивается. Теперь мы понимаем, что на рынке присутствует сильное давление покупателей, но пока еще рано говорить о том, сможет ли нисходящий тренд окончательно сменить свое направление.

Пробой линии шеи – цена пробивает уровень шеи, и это сигнализирует о том, что теперь уже покупатели полностью контролируют ситуацию. Рынок, вероятней всего, продолжит свое движение вверх.

Короче говоря, фигура двойного дна сигнализирует о том, что нисходящий тренд, скорее всего, достиг своего дна, и цена вскоре начнет расти.

Вот как это выглядит:

На каких графиках можно искать двойные вершины

На любых. Искать фигуры, тренды и уровни поддержки сопротивления – значит делать технический анализ. То есть пытаться предсказать будущее движение цены на основании истории ее колебаний. Все сторонники технического анализа считают, что его можно использовать на графиках любых финансовых инструментов.

Но тут стоит отметить некоторые тонкости. На рынке есть низковолатильные финансовые инструменты, которые поддаются техническому анализу очень плохо. Это, например, облигации некоторых компаний на фондовой бирже. Если даже вы увидите там что-то похожее на двойную вершину – далеко не факт, что она сработает.

Кроме того, при низкой волатильности постоянно возникают гэпы, которые серьезно осложняют торговлю. И могут привести к более крупным финансовым потерям, чем вы предполагали ранее.

Если вы будете пробовать спекулировать на рынке по техническому анализу, внимательно изучите те инструменты, которыми решите торговать. Общее правило такое – чем более популярен инструмент, тем лучше он поддается технической аналитике. Например, евродоллар, скорее всего, будет отрабатывать паттерны лучше, чем турецкая лира.

Не делайте эту ошибку, когда торгуете фигуру двойное дно

Многие трейдеры открывают позиции на пробой линии шеи после формирования двойного дна. Однако они не обращают внимание на контекст рынка. Поэтому будьте осторожны.

Если рынок находится в сильном нисходящем тренде и формирует небольшое по размерам двойное дно, вероятней всего, рынок продолжит свое снижение.

Вы можете использовать дополнительный фильтр, чтобы избежать подобной ситуации:

- Добавьте 20-периодную скользящую среднюю (MA) на график.

- Если цена находится ниже 20 MA, не входите в рынок.

Какие вершины работают лучше

Среди трейдеров есть мнение, что лучше всего отрабатываются вершины на трех таймфреймах – часовом (H1), четырехчасовом (H4) и дневном (D). Разберемся, почему.

Таймфреймы меньше часа хуже подходят для технического анализа, потому что на них много «шума». Они отражают какие-то случайные ценовые скачки, «хаос» рынка. На часовых – дневных таймфреймах шум тоже есть, но его намного меньше.

Шумы полностью отсутствуют только на недельном графике. Но на неделях редко кто торгует по каким бы то ни было паттернам. Потому что надо ждать несколько недель, пока торговая позиция закроется (с прибылью или с убытком). Недельные графики смотрят скорее не трейдеры, а инвесторы, которые вкладывают деньги в рынок на длительный срок.

Как торговать двойное дно и получать прибыль?

Если вы торгуете фигуру двойное дно, вы должны обращать внимание на пространство между двумя минимумами – чем больше будет это расстояние, тем лучше.

Почему так?

Когда минимумы находятся достаточно далеко друг от друга, это привлекает внимание большого количества трейдеров, которые открывает позиции в шорт и тем самым оказываются пойманными в ловушку.

Мы можем воспользоваться данной ситуацией:

- Между первым и вторым минимумом должны быть достаточное пространство.

- Цена должна совершить ложный пробой.

- Ожидаем сильного отскока цены и открываем сделку в лонг.

По мере того, как цена опускается ниже первого минимума, многие трейдеры начинают шортить рынок и размещают свои стопы чуть выше пробитого уровня. Но если цена разворачивается вверх, начинают срабатывать стопы этих трейдеров. Вы можете воспользоваться этим, открыв длинную позицию по модели двойное дно.

На что стоит обращать внимание?

Допустим, у вас были открыты какие-то покупки, вы увидели двойную вершину и соответственно, решили выйти. Так вот, как же определить качественный это паттерн либо же, нет?

Во-первых, стоит обращать внимание, если на уровне двойного дна, или двойной вершины так же располагается уровень поддержки / сопротивления. В данном случае, у нас одна вершина, вторая и можно обратить внимание на то, что неподалеку располагается уровень. И он, как раз, практически накладывается на нашу двойную вершину.

Это придает дополнительную силу паттерну и он становится более значимым. Во-вторых, между двумя вершинами должно быть хотя бы шесть свечек. То есть, вершины не должны идти буквально друг за другом.

Между вершинами должно быть хотя бы 6 свечей. Чтобы это визуально выглядело, как 2 пика или впадины, а не 2 или 3 рядом стоящих свечи. Но в то же время учитывайте, что если вторая вершина очень далеко от первой, то такой паттерн, скорее всего, паттерном не является и это просто совпадение, и скорее всего какого-то сильного разворота тренда вы не увидите. Коррекцию, возможно, но не более. Соответственно, чем дальше расположена первая вершина от второй, тем паттерн слабее. Потому что попросту теряется во времени значимость графической формации.

Что интересно и на что попадаются многие новички, так это то, что они считают, что двойная вершина, либо же двойное дно, формируется только в том случае если цены практически одинаковые. Допустим, достигал хай здесь 1, 6245 и предыдущая вершина у нас 1,6245.

Вот только если в случае, когда цены совсем равны, только в этом случае паттерн считается правильным и стоит брать сделку. Как раз наоборот, если цены вершин, либо доньев очень и очень совпадают, буквально чуть ли не до пункта, то скорое всего, этот паттерн является ложным. Должно быть немножко некрасиво. Как на рисунке ниже, когда одна вершина выше другой, либо ниже другой, но они не идентичны.

Если же вершины идентичны, цена очень и очень близка к значениям предыдущей вершины, либо дна предыдущего, то, скорее всего, это ложный паттерн. И никакого серьезного движения вы не получите. Будет коррекция, но каких-либо больших движений вы не увидите. На них рассчитывать не стоит.

Поэтому, если увидите паттерн двойная вершина, или двойное дно и при этом цены вершин, либо же, доньев практически идентичные, то в такую сделку лучше не входить, такой паттерн лучше не рассматривать. Что касается расположения вершин, либо же, доньев относительно друг друга. В случае, если максимальные значения цены снижаются, допустим, первая вершина была на одном уровне, а чуть ниже вторая вершина, то велика вероятность продолжения движения вниз.

В случае, если у нас паттерн двойное дно и при этом второе дно у нас чуть выше, чем первое, то в этом случае наши шансы на то, что цена пойдет вверх, увеличивается. Как я уже говорил, чем дальше расстояние между двумя доньями либо вершинами, тем меньше вероятность того, что паттерн отработает сильно. Будет не какая-то маленькая коррекция, а сильное движение вверх, если это были донья или вниз, если это были вершины.

Поэтому старайтесь отбирать сделки, при которых второе касание оказывается по возможности, более низким, по сравнению с предыдущим. Наоборот в случае с двойным дном.

Что интересно, иногда вы можете встретить на форумах, либо же каких-то статьях упоминание паттерна тройное дно, либо же, тройная вершина. В этом нет ничего сверхъестественного, то же самое что двойное дно, но у нас три касания. Паттерн тройное дно работает так же, как двойное дно. Соответственно, тройная вершина работает так же, как двойная вершина. Поэтому, здесь никаких трудностей возникнуть не должно. Но чаще всего возникают двойное дно и двойная вершина. Если вы ищете сильные развороты, то обращайте внимание на пространство слева. То есть должна быть вот такая пустая область слева от цены и тренд должен быть довольно сильным и продолжительным.

А в случае, если разворот действительно состоится, можно поймать весьма и весьма большое движение. А если же, пространство слева выглядит заполненным, то соответственно на какой- то сильный разворот рассчитывать не стоит. Но сильные глобальные развороты встречаются не так часто, поэтому их поймать в любом случае, непросто. Так как они сами по себе возникают довольно таки редко.

Надежная техника входа

Цена часто совершает откат после пробоя линии шеи. Однако вы можете заранее увидеть силу покупателей, прежде чем открывать позицию в лонг. Для этого вам нужно:

- Найти потенциальное двойное дно.

- Подождать, пока цена начнет двигаться вверх.

- Увидеть формирование отката в виде плотной консолидации.

- Открыть сделку, когда цена вырвется за пределы диапазона.

Это надежная техника входа, которая даст вам возможность войти в рынок с оптимальным соотношением риска к прибыли.

Когда наблюдается слабый откат, который превращается в плотную консолидацию, это говорит о том, что давление со стороны продавцов отсутствует. Вы можете установить стоп-лосс ниже минимума границ диапазона.

Однако иногда цена будет двигаться вверх без всяких откатов. Что делать в таком случае?

Не преследуйте рынок

Когда цена совершает резкий пробой линии шеи, не стоит в этом случае преследовать рынок. У вас не будет логического места для постановки стоп-лосса, и вы, скорее всего, потерпите убыток при первом откате или развороте.

Вместо этого лучше дождаться повторного тестирования уровня пробоя.

- После пробоя мы ждем повторного тестирования уровня шеи.

- На линии шеи ищем паттерн прайс экшен.

- Открывайте позицию в лонг, установив стоп лосс на растояние ниже 1 ATR от точки входа.

Иногда рынок может не тестировать уровень шеи. Однако вместо этого может сформироваться бычий флаг. Еще одна фигура, на основании которой вы сможете войти в рынок.

Что еще почитать

Прочитайте мою статью «Можно ли заработать на трейдинге». Несколько лет назад, когда я только начал изучать трейдинг, я верил, что его можно превратить в источник стабильного дохода. И что вообще можно «озолотиться» на биржевой игре. Сейчас я «одумался» и больше не трачу на трейдинг свое время, деньги и нервы.

Надеюсь, аргументы, которые я привожу в статье, заставят вас несколько раз подумать, прежде чем положить на торговый счет реальные деньги.

Когда я изучал трейдинг, десятки авторов в интернете мне говорили: «Это трата времени». Но я им не верил и продолжал учиться. Вы, скорее всего, будете делать так же или уже так делаете, раз читаете эту статью.

Я советую вам никогда не покупать платные курсы по трейдингу. Если вы хотите системно изучить технический анализ, суть разных торговых инструментов – посмотрите все БЕСПЛАТНЫЕ курсы из вот этой моей подборки курсов по трейдингу. Платные курсы я сам никогда не покупал и вам не советую.

Если у вас есть деньги и вы хотите их приумножить – инвестируйте. Это намного более надежный способ. Прочитайте мою статью про инвестиции, я там рассказываю в целом о том, как и куда можно вкладывать. В статье много ссылок на другие материалы.

Если денег у вас пока нет – зарабатывайте. Вот ссылки на две хорошие подборки с курсами по заработку в интернете, их собирали тоже наши авторы:

- Курсы по удаленной работе.

- Курсы для мам в декрете.

Особое внимание обращайте на курсы от двух онлайн-университетов: Нетологии и Скиллбокса (ссылки ведут на главные страницы проектов). У них есть официальные лицензии на образовательную деятельность, там подается углубленный материал, студенты получают удостоверения о повышении квалификации.

По инвестициям я вам еще хочу порекомендовать проект Город Инвесторов. Их рассылки читаю и я, и Василий Блинов (владелец этого сайта). В Городе Инвесторов, в основном, платные материалы, но есть и бесплатные пособия для скачивания, например вот эти:

- Как стать финансово независимым через 1 год – что надо делать прямо сейчас, чтобы через год выйти на уровень финансовой независимости.

- 5 способов эффективно вложить 1000+ рублей – о том, как делать инвестиции, начиная с маленьких сумм. Это пособие практико-ориентированное, автор в нем рассматривает реальные примеры инвестиций и комментирует их.

- 6 шагов к финансовой безопасности – что необходимо изменить в жизни, чтобы чувствовать себя защищенным в плане финансов и быть всегда уверенным в завтрашнем дне.

Недавно в Городе Инвесторов начался еще практический марафон – «Как и куда инвестировать в 2021 году» – вы регистрируетесь на вебинары и параллельно с обучением делаете реальные инвестиции. Преподаватели расскажут вам, как вкладывать деньги с учетом текущей рыночной ситуации.

Еще я вам советую посмотреть записи бесплатных вебинаров по инвестированию на ютуб-канале банка Ак Барс. Вот пример одной такой записи, смотреть ее можно прямо отсюда:

Посмотреть и «сохранить себе», «добавить в закладки» – не одно и то же. Вам нужно именно посмотреть, от начала и до конца.