Приветствую вас, уважаемые трейдеры! Тема сегодняшней статьи, жила во мне очень долгое время. Ну ни как не получалось структурировать все свои знания и выложить на обозрение общественности. Сегодня решил: «Все, больше тянуть нельзя. Надо писать».

Смена тренда, это одно из важнейших знаний, которое должен иметь трейдер. Я накидал несколько моих персональных доказательств, что этот момент очень важен, прошу ознакомиться с ними, а если есть что добавить, буду рад почитать в коментах.

- Открытие сделки в самом начале тренда, является наилучшим местом с точки зрения соотношения прибыли к убытку.

- Правильно определив разворот тренда на Форекс, я исключаю большинство убыточных сделок.

- Открывая позицию в начале тренда, можно очень быстро перевести сделку в безубыток, что поможет сохранит ваши нервы.

- По опыту могу сказать, когда входишь в рынок в самом зародыше, легче применяются способы сопровождения позиции.

- Банальщина, но все же. Чем раньше войти в сделку, тем больше прибыли можно забрать.

- И, в конце концов, это просто красиво выглядит и не стыдно показать свои результаты другим.

Если вы со мной согласны и подтверждаете, что разворот тренда крайне важная составляющая, то давайте продолжать.

Существует всего лишь два направления определения тренда, это:

- Определение тренда без индикаторов;

- Определение тренда с индикаторами.

Каждый из способов имеет место быть, но лично мое мнение, трейдер должен сначала научиться торговать без индикаторов, а уже когда будет четкая картина происходящего, применять в виде дополнительных фильтров индикаторы.

Поэтому, начну объяснять, как получить сигналы разворота тренда на самых первых этапах без каких либо индикаторов, используя практически чистый график.

Определение разворота тренда

Вовремя заметить разворот цены в рамках рассматриваемого финансового инструмента – нужный и важный навык любого трейдера. На эту тему в интернете можно встретить массу разноплановой информации – от теорий до практических мануалов.

Определить разворот тенденции можно через графические методы. Они служат достаточно надежными торговыми сигналами, и если потренироваться, скажем, на демо-счёте, можно со временем добиться отличных результатов в трейдинге.

Все фигуры технического анализа имеют подтверждение ценой, поэтому ниже мы постараемся показать для Вас самые распространенные фигуры Форекс и покажем на примере, как определить разворот тренда по ним.

Зачастую нам мешает увидеть ту или разворотную модель проблемы, связанные с психологией. Если мы стремимся увидеть, к примеру, фигуру “голова и плечи”, то мы её будем видеть почти на каждой валютной паре.

Точно также и с продолжением тенденции. Если Форекс стратегия у трейдера заточена именно на трендовые затяжные рынки, тогда в его интересах увидеть исключительно продолжительные тренды и не попадаться на развороты.

Другими словами, если сформируется та или иная свечная модель теханализа, это совсем не означает, что в скором будущем можно ожидать разворот тренда либо продолжение предыдущего.

Чтобы увеличить шансы, понадобиться видеть определенные условия, которые значительно повышают шансы к тому или иному исходу событий.

Важно: любая фигура технического анализа может спустя некоторое время переродиться в совершенно другую фигуру или же в малопонятные зигзаги. Но это не отменяет права проводить технический анализ на Форекс.

Пара фишек

Объемы.

Использование объема — это давний инструмент для определения и подтверждения разворотных моментов на рынке. Как это работает: предположим, идет длительное восходящее движение, объем проходящих операций по активам на каждую свечу примерно равен. Затем, в какой-то момент, происходит всплеск объема. Данный всплеск объема может говорить о двух вещах — крупный игрок либо купил на либо продал активы на большую сумму. Определяется что именно было сделано определяется цветом свечи на которой выплеснулся объем: красная свеча — продал, зеленая свеча — купил. Так вот, если свеча красная — это является сильным сигналом к тому что тренд развернется. Так как в этот момент крупный игрок, либо закрыл свою позицию на повышение, либо открыл позицию в шорт, а крупные игроки не делают это просто так.

Использование нескольких тайм-фреймов.

Суть данного прима заключается в использовании двух тайм-фреймов. На старшем тайм-фрейме определяется момент определяется тренд. Младший используется для поиска максимально точной точки входа. Подробно про данный метод рассказывается вот в этой статье.

Как определить разворот тренда без индикаторов?

Первое, что можно сделать, это нанести линии поддержки и сопротивления и торговать на пробой либо отбой от этих линий:

Рисунок 1. Линии поддержки/сопротивления и пробой канала.

Как видим из скриншота выше, как только цена пробивает ту или иную трендовую линию, рассматриваем BUY или SELL, в зависимости от ситуации. Если ценовой уровень достаточно сильный, есть большие шансы на то, что цена будет долго отскакивать от него, что играет трейдеру на руку.

Рисунок 2. Отбой от канала.

Естественно в рамках такого уровня разворот тренда на рынке Форекс – редкое явление.

Как правильно установить стоп-лосс?

Когда дело доходит до стоп-лосса, вы должны разместить его на уровне, при достижении которого ваша торговая установка будет недействительна.

Допустим, вы покупаете на пробой уровня поддержки. Это означает, если пробой будет истинным, цена не должна вернуться в диапазон. Поэтому мы можем установить стоп-лосс выше уровня сопротивления.

Пробой ценового канала

Наступает момент, когда цена, идущая в канале, выходит из него. Иными словами линии поддержки или сопротивления будут пробиты. Это и есть первые признаки разворота тренда и к этому нужно быть готовым.

Вместе с тем, не стоит забывать о таком явлении на Форекс, как ложный пробой. Вот как, например, здесь:

Рисунок 3. Пример ложного пробоя.

В таких случаях, лучше всего прочертить границы этого ложного пробоя, и выставить ниже его границ отложенный ордер типа Sell Stop.

Другими словами на месте сигнальной свечи мы автоматически входим в рынок ордером Sell Stop, так как это явный признак разворота тренда. При этом значение Тейк-Профит может равняться половине либо всей ширины канала. Стоп-Лосс выставляется за ближайший локальный ценовой максимум.

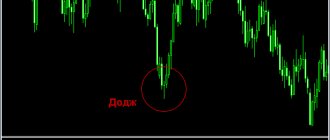

Комбинации свечей

Мастеровитые трейдеры используют для определения разворота японские свечи. Они получили широкое распространение среди всех инвесторов в качестве наиболее наглядного отображения ценовых колебаний, а использование для обнаружения момента разворота – следующий уровень мастерства в их применении.

За всю историю торгов было обнаружено множество комбинаций свечей, а также визуализаций единичных, которые явно сигнализируют об окончании действующего тренда и начале нового в противоположном направлении.

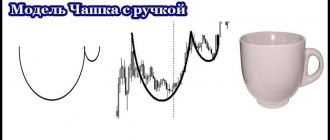

Фигура “Голова и плечи”

Вот, как можно войти в рынок, заметив на графике фигуру “Голова и плечи”:

Рисунок 4. Фигура «Голова и плечи».

Ещё раз заострим Ваше внимание на том, что фигура «Голова и плечи» является достаточно сильной формацией. Как только будет пробита зона шеи, можно говорить о развороте тренда. В конкретно этом примере смена тенденции произошла с восходящей на нисходящую.

Также мы можем наблюдать, что после того, как была пробита шея, цена начала консолидироваться с целью тестирования зоны шеи. Ведь именно там выставляют Стоп-Лосс большинство нерешительных трейдеров. Когда они были собраны, цена развернулась и пошла вниз.

Определяем слабость в трендовом движении

Нам известно, что любой тренд состоит из самого трендового движения и периода откатов.

Трендовое движение – это сильная фаза рынка, когда цена движется в одном направлении и состоит преимущественно из бычьих свеч. Бычьи свечи больше медвежьих и закрываются вблизи максимумов. Когда бычьи свечи становятся меньше, это говорит о том, что силы покупателей ослабевают, или же появляется равное по силе давление продавцов.

Размер свечей не даст вам гарантию, что рынок развернется. Но это определенно сигнал, который говорит о слабости покупателей.

Откат – это противоположность трендового движения, когда цена движется против основной тенденции. В периоды откатов преобладают медвежьи свечи, которые относительно малы и обычно закрываются вблизи середины или минимума своего диапазона.

Когда медвежьи свечи становятся все больше, это говорит о том, что давление продавцов усиливается, поскольку покупатели не желают покупать по более высоким ценам.

Опять же, это не гарантирует, что рынок обязательно развернется. Но это верный признак того, что покупатели становятся слабее.

Двойная вершина или двойное дно

Рисунок 5. Фигура «Двойная вершина или двойное дно» схематически.

Фигура графического анализа под названием “Двойная вершина или двойное дно” неплохо позволяет вести торговлю на разворотах тренда, поскольку она точно так же, как и формация “Голова и плечи” даёт надежный сигнал о смене тренда.

На примере данная формация выглядит следующим образом:

Рисунок 6. Фигура Форекс «Двойная вершина».

Как мы можем наблюдать, цена нарисовала фигуру “Двойная вершина”. После пробития зоны поддержки цена отдалилась от неё на определенное расстояние, а потом начала тестировать. Но здесь уже поддержка превратилась в зону сопротивления. Если она не пробьёт её и не закрепиться сверху, можно считать это разворотом тренда.

Зная эти фигуры графического анализа, торговля на разворотах тренда станет ещё прибыльнее.

Parabolic SAR

Среди технических индикаторов выделяется своей наглядностью в определении направления и смены тренда Parabolic SAR. Он во многом похож на широко распространенную скользящую среднюю с тем отличием, что имеет большее ускорение и меньшее запаздывание относительно ценового графика. Точки параболика размещаются под или над графиком цены, что служит наглядной демонстрацией действующего тренда.

Еще более наглядно Parabolic SAR показывает себя при смене направления тренда – это одно из основных его достоинств. В такой ситуации взаимное положение индикатора и графика цены меняется на противоположное: при смене «медвежьего» тренда на «бычий» точки индикатора станут располагаться под ценой, аналогично, но наоборот, произойдет после разворота восходящей тенденции. Параболику нет равных в определении момента закрытия длинной позиции.

Тройная вершина или тройное дно

Рисунок 7. Фигура ”Тройная вершина или тройное дно» схематически.

Как Вы уже успели догадаться, помимо фигур “Двойная вершина и двойное дно”, существуют графические модели под названием ”Тройная вершина или тройное дно». Это видоизмененная формация графической фигуры «голова и плечи», а также «двойная вершина».

На графике в МТ4 она может выглядеть следующим образом:

Рисунок 8. Фигура ”Тройная вершина».

Кстати, торговля на разворотах тренда будет вестись по следующей стратегии. Сперва мы видим, что вершина несколько раз достигает одного и того же ценового значения после чего откатывает, значит, чертим на их пиках линию сопротивления. Точно также поступаем с нисходящими ценовыми откатами – чертим линию поддержки. Затем ожидаем, когда будет пробита одна из этих линий. Спустя некоторое время мы видим, что была пробита именно зона поддержки. Таким образом, смеем предположить, что это была фигура ”тройная вершина». Это даёт сильный сигнал на разворот цены с восходящей на нисходящую. Кроме того, во время пробития линии шеи, должны наблюдаться повышенные объемы.

Как выходить из рынка и фиксировать прибыль?

Ваши выходы зависят от ваших целей. Вы можете захватить движение цены до первого отката или пытаться взять прибыль со всего тренда.

К примеру, вы можете выходить до момента достижения ценой уровня сопротивления:

Если вы хотите захватить максимум движения, вы можете переставлять свой стоп-лосс по ходу движения цены в вашу пользу. Для этой цели вы можете использовать скользящую среднюю.

Стратегия на развороте тренда

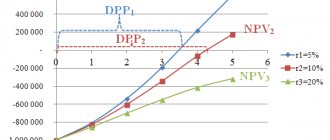

Рисунок 9. Индикаторная стратегия на развороте тренда.

Если Вы начинающий трейдер и не владеете в должной мере графическим анализом, тогда Вам понадобиться нижеизложенная индикаторная стратегия на развороте тренда. Разберем одну из простых, но превосходно работающих стратегий, которая показывает сигналы на развороте тренда. Она позволяет вычислить наиболее сильные зоны, где наблюдается перекупленность и перепроданность.

Данная торговая тактика предполагает применение всего двух индикаторов Форекс. Её прибыльность составляет 75%. Одним из 2-х инструментов этой ТС является модифицированный индикатор RSI. Неоспоримым плюсом второго, канального индикатора, является то, что он не показывает области перепроданности и перекупленности, а показывает ценовое движение в канале.

Преимущество второго заключается в том, что он не демонстрирует зоны перекупленности или перепроданности в тренде, а осуществляет движение в канале. С его помощью торговля на разворотах тренда будет только в радость, поскольку больше половину всех сделок закроются по профиту.

Преимущества торговой системы

Рассмотрим неоспоримые плюсы использования этой торговой системы:

- Интуитивно понятное использование.

- Хорошо отрабатывает торговые сигналы независимо от выбранного актива и таймфрейма.

- Сигналы не перерисовываются, о чём можно убедиться, прокрутив историю графика.

- Несмотря на малочисленные сигналы, он даёт высокую прибыльность.

Пример сделок на BUY

Если говорить о примерах сделок на BUY в рамках стратегии скальпинга, должен выполняться следующий алгорим:

- Открываем таймфрейм М5.

- Смотрим на модифицированный индикатор RSI. Он должен пробить нижнюю границу канала.

- На ценовом канале свеча должна также пробить ценовой канал вниз.

- Дожидаемся закрытия сигнальной свечи и входим в рынок ордером BUY.

Рисунок 10. Пример сделок на BUY.

Пример сделок на SELL

Для права рассматривать сделки на SELL, должны выполниться такие условия:

- Выставляем таймфрейм М5.

- Смотрим, что показывает видоизмененный индикатор RSI. Он должен выйти за верхнюю границу канала.

- Затем смотрим на ценовой график, в частности обращаем внимание на японские свечи. Они должны выйти за пределы верхней границы канала.

- Дожидаемся, когда закроется сигнальная свеча, и входим в рынок на SELL.

Рисунок 11. Пример сделок на SELL.

Как видно со скриншотов выше, мы можем с помощью этой торговой стратегии получать надежные сигналы на развороты цены. При помощи данной системы можно получить качественные и мощные точки разворота, хотя присутствует и один минус – небольшое количество сигналов.

Скачать индикатор и шаблон по этой по стратегии на разворот тренда, можно ниже.

Сигналы осциллятора

Многие трейдеры широко используют осцилляторы для определения зон перекупленности и перепроданности с тем, чтобы открыть или закрыть позицию. Осцилляторы дают дополнительное подтверждение к сигналам, полученным из других источников.

Еще одно интересное свойство – определение возможного разворота тренда. Для этого потребуется сопоставить между собой график цены и осциллятор, соединив локальные экстремумы. Полученное расхождение между направлением движения цены и перемещениями индикатора – сигнал к развороту тренда.

Ситуация, когда полученные линии расходятся, называют дивергенцией, а при схождении – конвергенцией. Это приводит, как правило, к корректировке цен и вхождению рынка в состояние флэта либо вообще смены тенденции по направлению движения индикатора. Как и любые прочие сигналы технического анализа, дивергенцию и конвергенцию стоит подтвердить с помощью других инструментов для обеспечения большей достоверности.

Модель «Собака Баскервилей» — о

Александр Элдер писал в книге «Основы биржевой торговли»:

«Сигнал назван по повести Артура Конан-Дойля, в которой Шерлок Холмс нашел ключ к разгадке, когда заметил, что собака семьи не лаяла в момент совершения убийства. Это означало, что собака знала убийцу, и, следовательно, — дело семейное. Сигналом явилось отсутствие действия — отсутствие ожидаемого лая! Когда рынок отказывается «лаять» после вполне доброкачественного сигнала, это дает вам «Собаку Баскервилей». Если рынок отказывается поворачивать и продолжает стремиться вверх, то это дает сигнал «Собака Баскервилей».

Рис. 5. Модель «Собака Баскервилей»

Определение окончания тренда. Модели разворота.

Описание поведения тренда является основной задачей технического анализа. Эта задача ставит два глобальных вопроса: как определить окончание тренда и как определить его продолжение. Частично ответ на этот вопрос дает работа с поддержкой и сопротивлением, а вторым способом является работа с графическими моделями разворота и продолжения тренда.

Предвестниками разворота тренда являются следующие сигналы:

- Пробой линий трендового канала

- Чередование высоких и низких экстремумов

- Противоречия ценового графика и объема торгов

- Появление на графике разворотных моделей графического анализа

При этом второй и третий сигналы могут считаться только дополнительными сигналами разворота тенденции. Основными разворотными сигналами являются первый и четвертый.

Модели разворота – это фигуры графического анализа. Их появление на графике цены говорит о том, что вероятно, скоро произойдет разворот тренда.

Можно выделить три основных группы актуальных моделей разворота тренда:

- Двойная вершина (или двойное дно)

- Тройная вершина (или тройное дно)

- Голова и плечи (или перевернутая голова и плечи)

Работая с моделями разворота тренда, важно помнить, что:

- Модели или фигуры разворота – это движения цен, противоречащие действующей тенденции

- Они приобретают значение только после выраженного трендового движения. На боковом рынке разворотные модели не отрабатываются

- Эти модели могут использоваться для улучшения цены закрытия или открытия позиции, противоположной действующему тренду

Все перечисленные разворотные модели похожи друг на друга с точки зрения поведения рынка в рамках их формирования.

Двойная вершина – это фигура завершения и разворота растущего тренда.

Как это выглядит: В рамках растущего тренда цена достигает очередного локального максимума и корректируется к очередному локальному минимуму. После коррекции рост продолжается приблизительно до уровня предыдущего максимума, а после его достижения цена снова разворачивается, и доходит до уровня предыдущего минимума. В случае пробоя этого уровня, фигура двойная вершина считается сформированной и после пробоя начинается движение, противоположное действующему тренду.

Для падающего тренда вместо двойной вершины формируется противоположная ей фигура – двойное дно, с теми же принципами формирования и правилами отработки.

Основные правила формирования и отработки двойной вершины (двойного дна):

- Фигура считается сформированной только после пробоя линии основания фигуры – уровня поддержки, проведенного по локальному минимуму между двумя вершинами.

- Подтверждение пробоя объемом (рост объема в момент пробоя уровня) усиливает сигнал на совершение сделки, поданный фигурой.

- После пробоя линии основания цена с наибольшей вероятностью достигнет минимальной цели движения, равной расстоянию от вершины до линии основания, отложенному от точки пробоя в направлении движения цены.

В соответствии с данными правилами можно сформировать принципы торговли при формировании на графике двойной вершины(двойного дна):

- Открытие позиции при пробое линии основания фигуры, подтвержденном объемом – в направлении пробоя

- Стоп-приказ на обратный пробой линии основания по стандартным правилам выставления стоп-приказов для торговли по уровням поддержки или сопротивления

- Take-profit на уровне минимальной цели движения фигуры

Тройная вершина – менее распространенная разновидность двойной вершины: после достижения второго локального максимума фигуры и разворота от него цена не пробивает линию основания, а отражается от нее, снова делает неудачную попытку тестирования локального максимума, после которой следует пробой линии основания и движение вниз.

Тройное дно – обратная тройной вершине фигура, возникающая на падающем тренде.

Правила формирования и отработки, а также принципы торговли по этой фигуре полностью идентичны правилам, описанным для двойной вершины.

Голова и плечи – это разворотная фигура, возникающая на растущем тренде. Ее также можно назвать разновидностью тройной вершины. Разница между этими фигурами заключается в том, что для тройной вершины локальные экстремумы (как минимумы, так и максимумы) находятся примерно на одном и том же ценовом уровне, а у фигуры Голова и плечи первый и третий максимум (правое и левое плечо) расположены примерно на одном уровне, а второй (голова) возвышается над ними.

Фигура формируется и отрабатывается следующим образом. На растущем тренде, после достижения двух последовательных локальных максимумов, последний из которых выше первого, рынок корректируется и делает попытку продолжить рост, которая приводит к достижению третьего локального максимума, находящегося приблизительно на уровне первого. На графике возникает фигура, похожая на очертания головы с плечами. Локальные минимумы между 1-2 и 2-3 максимумом соединяются наклонной линией (аналог линии поддержки, проведенной между двумя соседними минимумами), являющейся линией шеи фигуры. После формирования третьего максимума (правого плеча) рынок корректируется, пробивает линию шеи, после чего происходит разворот действующего тренда.

Как и двойная (тройная) вершина, голова и плечи имеет минимальную цель движения, равную отложенному от точки пробоя линии шеи расстоянию между линией шеи и самой высокой точкой головы.

На падающем тренде формируется фигура перевернутая голова и плечи.

Основные правила формирования и отработки фигуры голова и плечи:

- Фигура считается сформированной только после пробоя линии шеи – линии поддержки, соединяющей два локальных минимума внутри фигуры.

- Подтверждение пробоя объемом (рост объема в момент пробоя линии) усиливает сигнал на совершение сделки.

- После пробоя линии основания цена с наибольшей вероятностью достигнет минимальной цели движения.

В соответствии с данными правилами принципы торговли при формировании на графике фигуры Голова и плечи могут быть следующими:

- Открытие позиции при пробое линии шеи, подтвержденном объемом – в направлении пробоя

- Стоп-приказ на обратный пробой линии основания – над правым плечом фигуры

- Take-profit на уровне минимальной цели движения фигуры

Для фигуры перевернутая голова и плечи действуют все те же правила в зеркальном отражении.

В целом фигуры разворота демонстрируют неспособность рынка преодолеть какой-либо псхиологически важный уровень поддержки или сопротивления. Подобные уровни часто можно увидеть на графике заранее, поэтому очень важно найти баланс между желанием открыть позицию по выгодным ценам (на пике второй или третьей вершины) и стремлением минимизировать риски (дождаться пробоя линии основания или шеи).

Для открытия позиций лучше использовать более сильные сигналы (пробой линий и окончательное формирование фигуры), однако ранее открытые на тренд позиции могут быть закрыты и после очередной неудачной попытки протестировать локальный экстремум (на пике второй или третьей вершины, не дожидаясь коррекции к линии основания).

Определение продолжения тренда. Модели продолжения.

Сигналами продолжения тренда являются следующие:

- Отражение от линий трендового канала (стабильное нахождение внутри канала)

- Последовательное возрастание (убывание) экстремумов

- Подтверждение основной тенденции объемом

- Появление на графике моделей продолжения тенденции

Наиболее важными из перечисленных являются сигналы 1, 2 и 4, сигнал 3 может рассматриваться только как дополнительный.

Модели продолжения – фигуры консолидации цен в рамках действующего тренда, временная передышка перед продолжением основного движения.

К основным моделям продолжения относятся:

- Треугольник

- Вымпел

- Клин

- Флаг

Работая с моделями продолжения, важно помнить, что:

- Все фигуры продолжения тренда – это участки временной консолидации цен перед продолжением основного трендового движения.

- Фигуры продолжения возникают на графике в силу того, что основное трендовое движение всегда чередуется с фазами коррекции.

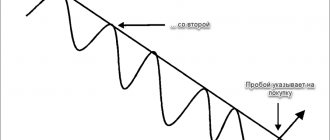

Треугольник – участок временной ценовой консолидации, для которого характерно следующее ценовое поведение (на примере растущего тренда): после достижения очередного локального максимума рынок корректируется, следующий локальный максимум не превышает уровень предыдущего, а следующая коррекция завершается на более высоком уровне, чем предыдущий и так далее. В результате, если соединить локальные максимумы и локальные минимумы линиями поддержки и сопротивления, то они образуют треугольник или одну из его разновидностей.

Треугольник является долгосрочной фигурой. Он формируется на протяжении периода от 3 месяцев до 2 лет и может быть построен только на недельном или дневном графике. Треугольник может быть равносторонним (две сходящиеся линии) или прямоугольным (одна сторона наклонная линия, другая – горизонтальная). Внутри треугольника цена как правило проходит до ¾ его площади и касается обеих сторон треугольника в общей сложности 5 раз, после чего пробивает одну из сторон (как правило – совпадающую с направлением текущего тренда), и трендовое движение продолжается.

Треугольник считается сформированным только после того, как цена вышла из него, пробив одну из сторон – до тех пор, пока этого не произошло, торговать по сигналам треугольника преждевременно. Для треугольника так же, как для моделей разворота, существует уровень минимальной цели движения, равный максимальной высоте треугольника, отложенной в направлении движения цены от точки пробоя.

Аналогичная треугольнику фигура может возникнуть и на более мелких таймфреймах (1 час, 15 минут и так далее), но в этом случае она называется вымпел.

Для вымпела действуют все те же правила, что и для треугольника, за исключением двух: для вымпела не обязательно прохождение ценой до ¾ площади фигуры и цена может касаться границ вымпела любое количество раз (не обязательно 5).

Еще одной разновидностью треугольника является клин.

Клин так же как и вымпел может возникать на графиках с любым таймфреймом, и для него актуальны те же правила формирования и отработки, что и для вымпела. Особенностью клина является то, что его стороны (линии поддержки и сопротивления) направлены в одну сторону, причем в противоположную относительно действующего тренда.

Флаг – это участок коррекционного движения ценового графика, своего рода мини-тренд, который можно ограничить маленьким трендовым каналом. При этом моментом окончательного формирования флага и сигналом на открытие позиции является пробой границы флага в направлении действующего тренда, после этого цена уходит в соответствующем направлении минимум на высоту флага, отложенную от точки пробоя.

Основные правила формирования и отработки моделей продолжения:

- Фигура считается сформированной только после выхода цены за пределы фигуры. При этом выход, как правило, происходит в направлении, совпадающем с направлением тренда.

- Рост объема торгов в момент пробоя усиливает сигнал на совершение сделки, поданный фигурой.

- После пробоя линии цена с наибольшей вероятностью достигнет минимальной цели движения.

Принципы торговли при формировании на графике моделей продолжения могут быть следующими:

- При формировании на графике моделей продолжения нецелесообразно закрывать ранее открытые позиции (совпадающие с направлением тренда).

- Открывать новые позиции в направлении тренда (или увеличивать существующие) имеет смысл только при выходе цены за пределы фигуры в направлении тренда.

- Стоп-приказ необходимо выставить на обратный пробой (под противоположной стороной фигуры).

- Take-profit на уровне минимальной цели движения фигуры.

Графические модели технического анализа в целом подают хорошие, надежные сигналы как для открытия, так и для закрытия позиций. При этом надежность сигналов повышается, если вы используете объемные подтверждения и совершаете сделки только в момент окончательного формирования фигуры.

Минимальная цель движения – это минимальный уровень, который должен быть отработан рынком после формирования модели.

При сильном трендовом движении цена может пройти значительно дальше, чем минимальная цель движения, поэтому целесообразно не выставлять приказ на закрытие позиции на уровне минимальной цели, а более четко отслеживать динамику рынка при ее достижении, или выставлять динамический приказ на закрытие типа take-profit в системе QUIK.

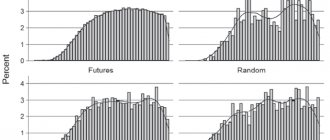

Ложные графические модели

На практике возможны ситуации, когда минимальная цель движения не будет достигнута. В этом случае можно говорить о ложной графической модели.

Такие модели можно разделить на два типа:

- Условно ложная модель. Возникает тогда, когда мы принимаем за графическую модель не сформировавшуюся фигуру.

- Ложная модель. Возникает тогда, когда фигура полностью сформирована, но после пробоя линии основания цель движения не достигается.

Исключить ложные модели разворота позволяет использование объемных подтверждений.

Для графических моделей разворота и продолжения можно сформулировать следующее правило объемных подтверждений: объем снижается при формировании фигуры и возрастает при выходе из нее.

На графике в процессе формирования фигуры голова и плечи объем возрастал, а при пробое линии шеи резко снизился, и продолжил снижаться по мере движения цены вниз. В такой ситуации при пробое линии шеи позиции в направлении пробоя лучше не открывать вообще или открывать на меньший объем, так как вероятность не достижения цели движения и формирования ложной фигуры возрастает.

Свечные модели продолжения тренда

Я чаще всего торгую именно продолжение тенденции. Это делать значительно проще, да и зарабатывать можно более стабильно. Развороты применяют профессионалы, которые следят за одним активом по 10 лет и чувствуют, когда там меняется настроение участников. Рассмотрим несколько моделей.

Свечные окна

По своей сути окно — это гэп или ценовой разрыв. Он является сильным сигналом продолжения тенденции.

Сегодня свечные окна на Forex встречаются нечасто, поскольку рынок стал работать более эффективно. Тем не менее, их можно встретить с пятницы на понедельник, т.е. после выходных на открытии рынка.

Гэп — это сильный сигнал, но не стоит полагаться исключительно на него. Потребуются дополнительные фильтры, чтобы сформировать на основе данной формации рабочую стратегию.