Добрый день!

Сегодня я расскажу о том, что такое индикаторы фондового рынка. Какие они бывают и что показывают? Как пользоваться ими практике? От чего зависит выбор того или иного фондового индикатора для аналитической работы?

Преимущества и недостатки конкретных инструментов. Помимо этого, расскажу о том, как их комбинировать для более эффективного анализа, а в завершении постараюсь ответить на главный вопрос: можно ли на этом реально заработать.

А теперь начинаем!

Что такое индикаторы и зачем они нужны

Индикаторы на фондовом рынке — это математические формулы, в основе которых лежит исследование доступных статистических данных о ходе торгов и представление этого в визуально приемлемой форме (линия, график, гистограмма и т. д.).

Подобные технические инструменты анализа служат для более быстрой обработки данных трейдерами и исследования тенденций на фондовом рынке.

Принцип работы

В основе любого индикатора лежат какие-либо данные. Например, это могут быть усредненные показатели котировок, объемы торгов, расхождения или корреляция между инструментами фондового рынка и т. д.

В зависимости от того, что исследует конкретный технический помощник, он может применяться по-разному.

Так как вся информация трансформируется в визуальное представление, то трейдер, применяя индикатор для определенного фондового актива, имеет возможность быстро определять перекупленность или перепроданность, смену тенденции, нехарактерные всплески и активность участников рынка. А далее использовать полученные данные непосредственно в своей торговле, принимая более грамотные решения.

Преимущества и недостатки

К плюсам индикаторов фондового рынка можно отнести:

- простоту использования;

- универсальность применения;

- наличие большого инструментария;

- доступность.

Среди недостатков следует выделить следующее:

- субъективность показателей;

- относительно низкую надежность.

Моментум

Ввиду своей простоты и лёгкости интерпретирования индикатор моментум получил широкое распространение среди трейдеров. Вычисляется моментум как разница между текущей ценой рассматриваемого финансового инструмента и ценой бывшей определенный период времени назад. Этот период времени называют периодом индикатора моментум. Фактически моментум равен прибыли (или убытку) полученной за данный период времени за покупку одной единицы рассматриваемого финансового инструмента.

Индикатор моментум на ценовом графике

Технически этот индикатор показывает наличие или отсутствие тренда, а также направление этого тренда. Положительные значения индикатора говорят о восходящем тренде, отрицательные значения – о нисходящем. Смена знака индикатора говорит о смене тренда.

Основными сигналами данного индикатора считаются пересечения им нулевой отметки. То есть, когда моментум меняет свой знак, показывая тем самым и смену превалирующего в данный момент времени тренда. Когда знак меняется с плюса на минус (тренд меняется с восходящего на нисходящий) – это сигнал к продаже, а когда, наоборот, с минуса на плюс (изменение тренда с нисходящего на восходящий) – сигнал к покупке.

Подробнее об индикаторе моментум рассказывается в этой статье.

Виды индикаторов

В базовом смысле относительно участвующих в алгоритме построения индикаторов данных на фондовом рынке можно разделить их на следующие виды:

- Трендовые.

- Осцилляторы.

- Объемные.

- Информационные.

Далее о каждой группе более детально.

Трендовые

Трендовые индикаторы фондового рынка, как правило, используются для четкого определения превалирующей тенденции или общего тренда. Т.е. в их основе лежит именно анализ прошлых котировок инструмента.

Большинство из таких технических помощников строятся в том же окне, что и график базового актива.

Наиболее популярным представителем данного семейства индикаторов технического анализа и по совместительству самым используемым в принципе является «Moving Average» или «скользящее среднее».

Его принцип довольно прост. «Мувинги» сглаживают рыночную активность относительно определенного периода, в ходе чего получается линия, которая показывает усредненное направление движения цен, исключая излишнюю волатильность фондового актива.

Индикаторы-осцилляторы

Осцилляторы представляют собой исследование рыночной волатильности в совокупности с другими изменяющимися во времени факторами.

На практике они служат для определения силы и стадии формирования трендов на фондовом рынке в определенном диапазоне котировок.

Самыми популярными представителями этих индикаторов фондового рынка являются стохастики, ROC и RSI.

Большинство таких инструментов строятся в отдельном окне от графика базового актива, представая в виде ограниченного диапазона. Для трейдеров сигналом к действиям будет заход осциллятора в так называемые зоны «перекупленности» и «перепроданности» рынка.

Индикаторы объемов

В данной группе технических инструментов находятся алгоритмы, изучающие объемы торгов по инструментам фондового рынка.

Их цель заключается в том, что определить, когда на рынке наблюдается максимальная активность участников.

Лидерство по популярности здесь находится у инструмента «On Balance Volume», который показывает усредненные данные по объемам за соответствующий промежуток времени.

Графически представители данного семейства строятся в отдельном окне от котировок базового актива и могут выглядеть как линии или гистограммы.

Информационные

Это нестандартный вид индикативных инструментов, однако он часто используется трейдерами и является востребованным.

К информационным можно отнести, например, экономический или корпоративный календарь, какие-то специальные виджеты с новостными сводками, информацию об открытых позициях и выставленных заявках.

Они позволяют трейдерам определять моменты относительно реальной информации, когда на рынках могут наблюдаться повышенная волатильность или смена движения в ходе фундаментальных факторов, следить за своими счетами, открытиями/закрытиями торгов в разных часовых поясах и пр.

Скользящая средняя

Это, пожалуй, самый популярный индикатор из всех существующих. Скользящая средняя предназначена для сглаживания ценового графика и выявления на нем основных тенденций. Рассчитывается она таким образом, что в каждой ее точке представлена информация о ценах за определенный период времени. Этот период времени называют периодом скользящей средней.

График цены со скользящей средней

То есть, в каждой точке скользящей средней высчитывается средняя цена за заданный в её настройках временной интервал. Чем больше этот интервал (период), тем более гладкая получается скользящая и тем меньше она реагирует на мелкие, незначительные ценовые движения. Наоборот, с уменьшением периода, скользящая средняя становится всё более чуткой к каждому очередному всплеску (или впадине) на ценовом графике.

Выбор периода MA производится таким образом, чтобы с одной стороны игнорировать случайные колебания (волатильность) ценового графика, а с другой, не упустить действительно важных ценовых изменений.

Самая простая интерпретация показаний данного индикатора сводится к анализу его взаимопересечений с графиком цены. Если цена пересекает скользящую снизу-вверх, то это сигнал к покупке. Наоборот, при пересечении сверху-вниз (цена пересекает скользящую сверху-вниз), речь идёт уже о сигнале к продаже.

Существует несколько разновидностей скользящих средних:

- Простая скользящая средняя (SMA)

- Взвешенная скользящая средняя (WMA)

- Экспоненциальная скользящая средняя (EMA)

- Модифицированная скользящая средняя (MMA)

Как показывает практика наилучшие результаты показывает простая скользящая средняя (SMA).

Подробнее о скользящих средних, подаваемых ими сигналах, а также о методике их расчета вы можете прочитать здесь.

Рейтинг самых популярных индикаторов теханализа

ТОП-лист наиболее популярных технических помощников выглядит следующим образом:

| Название | Группа | Визуальное представление | Цель |

| 1. Moving Average | Трендовые | Линия поверх графика базового актива | Определение тенденций |

| 2. MACD | Трендовые | Линейный график в отдельном окне | Определение смены направления движения |

| 3. Stochastic Oscillator | Осцилляторы | Линия в отдельном окне с выделенными зонами | Нахождение зон (перекупленности/перепроданности) за счет определения силы направления импульса цены |

| 4. On Balance Volume | Объемы | Линейный график в отдельном окне | Анализ объемов торгов |

| 5. Индекс относительной силы (RSI) | Осцилляторы | Линия в отдельном окне с выделенными зонами | Определение зон перекупленности/перепроданности, а также наличие дивергенции. |

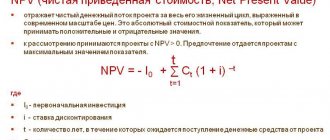

Формула расчета

С 2012 года расчет значений РТС и МосБиржи проводится по единой формуле. Показатели содержат перечень одинаковых эмитентов с одним и тем же весом.

Формула расчета значения индексов:

где,

In — значение показателя;

MCn — капитализация ценных бумаг;

Dn — значение делителя.

В расчете участвуют цифры на момент расчета.

Формула расчета веса эмитента в составе значения:

где,

Cap i — стоимость объекта i-го предприятия-эмитента;

W i — удельная масса стоимости объекта i-го эмитента в общей стоимости предприятий, активы которых содержатся в базе расчета показателя.

Информация об индексах МосБиржи и РТС обновляется в режиме реального времени и размещается на официальном сайте Московской биржи. Инвесторам доступен просмотр:

- текущей цены;

- лидеров роста и падения;

- изменение котировок к закрытию;

- объем торгов и график цены.

Как работать с индикаторами

Первое, что необходимо для работы с подобным инструментарием на фондовом рынке, — это ясное понимание, как устроен используемый трейдером технический помощник.

Важно осознавать, что индикаторы не являются точными предсказателями цен на биржевые активы, а лишь отражают в простой, понятной форме информацию о текущем ходе торгов.

Теперь что касается эффективности использования данных инструментов. Здесь прелесть кроется в правильной комбинаторике. Для получения более логичных результатов следует использовать несколько помощников одновременно. Но выбирать их необходимо таким образом, чтобы в трейдерском арсенале находились индикаторы фондового рынка из разных групп, которые я указал выше.

Т.е. завешивать экран монитора 10-ю трендовыми инструментами, при этом не обращая внимания на остальные факторы, не имеет никакого смысла.

В свою очередь сделки будут более эффективными при поступлении сразу нескольких индикативных сигналов в одном направлении.

Индекс РТС

Индекс РТС (RTSI, RTS Index) — это ценовое значение фондового рынка России, придуманное в 1995 году. Как и IMOEX расчет ведется Московской биржей на основе рыночной капитализации. В состав входят наиболее ликвидные ценные бумаги российских эмитентов. Список компаний и их доля в индексе пересматриваются ежеквартально. RTSI рассчитывается в долларах и имеет общую с IMOEX базу расчета.

Действующая рыночная капитализация активов отдельных эмитентов отражена в относительных единицах.

Пример. Суммарная капитализация определенных эмитентов на 2005 год — 100 единиц. Показатель РТС на 2021 год — 1 700. Соответственно, рыночная стоимость объекта за прошедшие 15 лет с пересчетом в американскую валюту выросла в 17 раз = 1 700 / 100.

RTSI определяется на протяжении всей торговой сессии. Частота расчета — 1 секунда. Здесь выделяются два значения:

- Первое значение — коэффициент открытия;

- Последнее значение — коэффициент закрытия.

Индикатор точно отражает настроение участников рынка. При волнениях инвесторов значение растет, а полное спокойствие вызывает снижение показателя.

Различия RTSI и IMOEX

Индекс МосБиржи и РТС отличаются следующими критериями:

- Валюта построения. IMOEX определяется на основе цен акций в рублях, а RTSI — в долларах.

- Факторы изменения. Динамика RTSI зависима от колебания курса доллара. Падение американской валюты способствует росту индекса РТС на идентичную величину. Индекс IMOEX к этому не привязан.

- Объема акций для расчета. Индекс МосБиржи определяется на основе активов 30 компаний-эмитентов, а РТС — 50.

RTSI задействует более широкий рынок, но объем торговли на Московской бирже по сравнению с площадкой РТС больше, что свидетельствует о преимуществе индекса IMOEX по части объективности отражения действующей ситуации на рынке в целом.