Инвестиционный потенциал представляет собой качественную характеристику, которая отражает потенциальный уровень доходности выбранного объекта инвестирования.

Рассматриваемый показатель присущ для любых инвестиций. Ценные бумаги, валюта, золото, покупка предприятия, земельный участок в Липецкой области или другом регионе России, – все эти объекты вложений будут обладать инвестиционным потенциалом.

Грамотный инвестор никогда не станет инвестировать денежные средства без оценки данной характеристики инвестиций.

Что это такое

Инвестиционный потенциал представляет собой наличие возможностей, которые могут использоваться для достижения конкретных целей. Причем здесь имеются в виду возможности объекта инвестирования, условия для долгосрочного вложения средств в определенный актив.

То есть данное понятие отражает совокупный потенциал взаимодействия финансовых, производственных, правовых и других факторов.

Виды

Относительно сферы инвестирования можно выделить потенциал:

- компании, предприятия, холдинга;

- отрасли;

- региона, муниципального образования;

- национальной экономики;

- мировой экономики.

Место потенциала в инвестиционном модуле

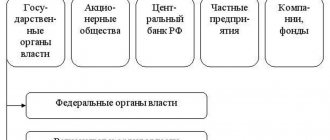

Пару слов о том, что такое инвестиционный модуль. По сути это система различных экономических процессов, отношений, условий, факторов, которые определяют уровень финансовой активности и инвестиций.

Обычно в схематичном виде он выглядит следующим образом:

Инвестпотенциал в этой структуре, наряду с привлекательностью инвестиций, как раз является определяющим фактором. Он стимулирует активность в вопросе вложения средств и распределения капитала.

Иными словами, чем больше возможностей и меньше риска, тем инвесторы активнее голосуют за проект своими деньгами.

Методы оценки инвестиционного климата регионов России и пути его улучшения

Инвестиционный климат — обобщенная характеристика социальных, экономических, организационных, правовых, политических и социокультурных факторов региона. Для принятия обоснованных инвестиционных решений проводится постоянный мониторинг инвестиционного климата. При расчете инвестиционного потенциала региона используются абсолютные статистические показатели. Совокупный потенциал региона включает восемь интегрированных подвидов.

Автор:

Глeб Гeннaдьевич Фeтиcов, доктор экономических наук, член-корреспондент РАН (отделение общественных наук), член координационного совета РАН по прогнозированию при Президиуме РАН.

Для анализа условий рационального использования инвестиций в экономической науке и практике применяется категория «инвестиционный климат».

Инвестиционный климат региона

— обобщенная характеристика совокупности социальных, экономических, организационных, правовых, политических, социокультурных предпосылок, предопределяющих инвестирование в региональную хозяйственную систему.

Можно выделить

три подхода к оценке инвестиционного климата.

Первый подход

базируется на

оценке совокупности макроэкономических показателей

, таких, как: динамика ВВП, национального дохода и объемов производства промышленной продукции; характер и динамика распределения национального дохода, пропорции сбережения и потребления; состояние законодательного регулирования инвестиционной деятельности; ход приватизационных процессов, развитие отдельных инвестиционных рынков, в том числе фондового и денежного.

Второй подход

(многофакторный) основывается на

взаимосвязанной характеристике широкого набора факторов, влияющих на инвестиционный климат

. К таковым относятся: характеристика экономического потенциала (обеспеченность региона ресурсами, биоклиматический потенциал, наличие свободных земель для производственного инвестирования, уровень обеспеченности энерго- и трудовыми ресурсами, развитость научно-технического потенциала и инфраструктуры); общие условия хозяйствования (экологическая безопасность, развитие отраслей материального производства, объемы незавершенного строительства, степень изношенности основных производственных фондов, развитие строительной базы); зрелость рыночной среды в регионе (развитость рыночной инфраструктуры, воздействие приватизации на инвестиционную активность, инфляция и ее влияние на инвестиционную деятельность, степень вовлеченности населения в инвестиционный процесс, развитость конкурентной среды предпринимательства, емкость местного рынка сбыта, интенсивность межхозяйственных связей, экспортные возможности, присутствие иностранного капитала); политические факторы (степень доверия населения к региональной власти, взаимоотношения федерального центра и властей региона, уровень социальной стабильности, состояние национально-религиозных отношений); социальные и социокультурные факторы (уровень жизни населения, жилищно-бытовые условия, развитость медицинского обслуживания, распространенность алкоголизма и наркомании, уровень преступности, величина реальной заработной платы, влияние миграции на инвестиционный процесс, отношение населения к отечественным и иностранным предпринимателям, условия работы для иностранных специалистов); организационно-правовые (отношение власти к иностранным инвесторам, соблюдение законодательства властными органами, уровень оперативности при принятии решений о регистрации предприятий, доступность информации, уровень профессионализма местной администрации, эффективность деятельности правоохранительных органов, условия перемещения товаров, капиталов и рабочей силы, деловые качества и этика местных предпринимателей); финансовые факторы (доходы бюджета, а также обеспеченность средствами внебюджетных фондов на душу населения, доступность финансовых ресурсов из федерального и регионального бюджетов, доступность кредита в иностранной валюте, уровень банковского процента, развитость межбанковского сотрудничества).

ЕЩЕ СМОТРИТЕ: Максимизация прибыли с учетом ограниченности ресурсов

Обобщающим показателем

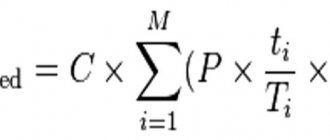

инвестиционного климата при факторном подходе выступает сумма множества средневзвешенных оценок по группам факторов:

Q =

∑(Xj * Pj)

где Q — обобщающая взвешенная оценка инвестиционного климата региона; Xj — средняя балльная оценка j-го фактора для региона; Pj — вес j-го фактора.

Сводный показатель оценки инвестиционного климата не может служить единственным критерием привлекательности той или иной хозяйственной системы для вложения инвестиций. Он обычно дополняется информацией о развитости различных факторов, оказывающих непосредственное влияние на состояние и динамику инвестиционного климата.

Третий подход

к оценке инвестиционного климата базируется на

оценке риска инвестиций

. При этом в качестве элементов, формирующих инвестиционный климат региона, анализируются два направления оценки инвестиционных рисков: либо со стороны инвестиционного потенциала, либо со стороны социально-экономического потенциала.

1. Первое направление

рассчитано в первую очередь на

«стратегического инвестора».

Инвестиционный потенциал региона при этом оценивается на основе таких макроэкономических показателей, как:

- наличие факторов производства, в том числе трудовых;

- уровень потребительского спроса;

- результаты хозяйственной деятельности населения в регионе;

- уровень развития науки и внедрения ее достижений в производство;

- развитость ведущих институтов рыночной экономики;

- обеспеченность региона технической и социальной инфраструктурой.

Инвестиционные риски оцениваются с позиции

вероятности потерь инвестиций и дохода

. При этом в числе рисков учитываются все его разновидности: экономический, финансовый, политический, социальный, экологический, криминальный и законодательный.

2. В основе второго направления

лежит

оценка уровня инвестиционного климата с позиции развития региональной общественной системы в целом

. Этот подход помимо прочих показателей учитывает человеческий потенциал, материальную базу развития, социально-политическую обстановку, факторы политического риска, состояние экономики и уровень управления ею.

Проблемы адекватной оценки инвестиционного климата региона.

Изучение отечественного и зарубежного опыта оценки инвестиционного климата показывает, что часто не учитывается ряд важных методологических положений, выработанных современной экономической наукой.

- Инвестиционный климат страны и регионов рассматривается, как правило, с позиции абстрактного стратегического инвестора, стремящегося к ускоренному, максимальному, беспрепятственному получению прибыли, в то время как для разных инвесторов необходима своя оценка инвестиционного климата.

- Получатель инвестиций и инвестор преследуют, как правило, неодинаковые цели. Первый стремится решить комплекс социально-экономических задач при минимуме привлекаемых средств, второй — извлечь максимум прибыли и закрепиться на рынках, в экономических системах на длительный период. Следовательно, инвестиционный климат должен соответствовать балансу интересов участников инвестиционного процесса.

- Существует объективная потребность сопряжения инвестиций с инновационными факторами развития. Особенно актуально это при привлечении инвестиций в сферу малого инновационного предпринимательства (венчурном инвестировании).

- Инвестиции должны быть увязаны с развитием человеческого капитала, ростом квалификации работников во всех сферах жизнедеятельности, что нужно учитывать при создании соответствующего инвестиционного климата страны или ее региона.

- Необходима комплексная оценка эффективности использования привлекаемых инвестиций и благоприятности инвестиционного климата.

ЕЩЕ СМОТРИТЕ: Особенности российской этики менеджмента

Факторный подход

к оценке инвестиционного климата в наибольшей степени соответствует большинству этих требований. К его преимуществам можно отнести: учет взаимодействия многих факторов, использование статистических данных, нивелирующих субъективизм экспертных оценок, дифференцированный подход к различным уровням экономики при определении их инвестиционной привлекательности.

Рисковый метод

анализа и оценки инвестиционного климата представляет интерес прежде всего для стратегического инвестора. Он позволяет ему не только оценить привлекательность территории для инвестирования, но и сопоставить уровень риска, присущий новому объекту вложения инвестиций, с существующим в привычном для него регионе ведения бизнеса.

Инвестиционная привлекательность региона

При исследовании сравнительной инвестиционной привлекательности регионов и стран применяется широкий набор показателей, таких, как тип экономической системы, объем ВВП, структура экономики, обеспеченность природными ресурсами, состояние инфраструктуры, участие государства в экономике и т.п.

В связи с тем что на инвестиционный климат регионов оказывают влияние различные факторы и условия, многие из которых подвержены быстрым изменениям, разовое, однократное определение инвестиционного климата не может служить ориентиром для принятия каких-либо решений по инвестициям. Поэтому при оценке инвестиционного климата регионов необходимо проведение регулярных, периодических наблюдений, т.е. мониторинга инвестиционного климата.

Инвестиционный климат региона

рассматривается как комплексная система, состоящая из трех важнейших

подсистем

:

- инвестиционного потенциала

— совокупности имеющихся в регионе факторов производства и сфер приложения капитала;

- инвестиционного риска

— совокупности переменных факторов риска инвестирования;

- законодательных условий

— правовой системы, обеспечивающей стабильность деятельности инвестора.

Инвестиционный потенциал региона

— количественная характеристика, учитывающая основные макроэкономические индикаторы, насыщенность территории факторами производства (природными ресурсами, рабочей силой, основными фондами, инфраструктурой), а также потребительский спрос населения.

При расчете инвестиционного потенциала региона используются абсолютные статистические показатели. Совокупный потенциал региона включает восемь интегрированных подвидов:

- ресурсно-сырьевой

, рассчитанный на основе средневзвешенной обеспеченности территории региона балансовыми запасами важнейших видов природных ресурсов;

- производственный

, понимаемый как совокупный результат хозяйственной деятельности населения в регионе;

- потребительский

— совокупная покупательная способность населения региона;

- инфраструктурный

— оценка экономико-географического положения и инфраструктурной насыщенности региона;

- инновационный

— при его определении учитывался комплекс научно-технической деятельности в регионе;

- трудовой

, для расчета которого использовались данные о численности экономически активного населения и его образовательном уровне;

- институциональный

, понимаемый как степень развития ведущих институтов рыночной экономики в регионе;

- финансовый

, выраженный общей суммой налоговых и иных денежных поступлений в бюджетную систему с территории данного региона.

Инвестиционный риск

— характеристика качественная, оценивающая вероятность потери инвестиций и дохода от них.

Применительно к региону можно выделить следующие виды риска:

- политический

, зависящий от устойчивости региональной власти и политической поляризации населения;

- экономический

, связанный с динамикой экономических процессов в регионе;

- социальный

, характеризующийся уровнем социальной напряженности;

- криминальный

, определяемый уровнем преступности с учетом тяжести преступлений;

- экологический

, рассчитанный как интегральный уровень загрязнения окружающей среды;

- финансовый

, отражающий напряженность регионального бюджета и совокупные финансовые результаты деятельности предприятий региона;

- законодательный

, характеризующий совокупность правовых норм, регулирующих экономические отношения на территории: местные налоги, льготы, ограничения и т.п.

Процедура составления инвестиционного рейтинга региона включает несколько этапов. На первом этапе из всех статистических показателей, относящихся к тому или иному виду инвестиционного риска и потенциала, с помощью корреляционного анализа выделяются наиболее значимые показатели. Затем методом факторного анализа определяется вклад каждого значимого показателя в общую величину соответствующего потенциала или риска. На завершающем этапе с помощью метода кластерного анализа регионы, ранжированные по потенциалу (риску), объединяются в группы по характеру инвестиционного климата.

Научиться анализировать экономическую ситуацию, ориентироваться в окружающей экономической действительности и принимать правильные экономические решения вы можете изучив дистанционный курс «Макроэкономика». Источники и методы финансирования вы можете изучить с помощью курсов «Управление финансами», «Инвестиции» и «Корпоративные финансы».

Изучите сегодня

Нумерология

Управление персоналом

IV Продвинутый диссекционный кадавер-курс по инвазивным методикам коррекции различных зон лица. День третий: мастер-класс живых инъекций

Стратегический менеджмент

Развитие уверенности в себе

Финансовый менеджмент: управление финансами

Психология мотивации и влияния

Имиджеология

Этикет и навыки делового общения

Также смотрите

Оценка потенциала предприятий и регионов

Оценка инвестиционного потенциала включает в себя тщательный анализ следующих локальных факторов:

- ресурсные;

- производственно-технологические;

- институциональные;

- нормативно-правовые;

- инфраструктурные;

- экспортные.

Расскажу о каждом из них немного подробнее.

Ресурсные

Здесь отражается материальное состояние объекта инвестирования. Ресурсная база может включать в себя не только полезные ископаемые, которыми обладает регион или конкретная компания. Сюда же относится человеческий капитал, информационные и финансовые ресурсы, материальные средства.

Производственно-технологические

Это те факторы, которые влияют на основную деятельность инвестиционного объекта.

Например, если говорить о предприятии, это:

- технологичность;

- уровень производственных мощностей;

- показатели эффективности труда;

- условия труда.

Институционные

Данные факторы говорят о степени развития основных рыночных механизмов и финансовых институтов.

Нормативно-правовые

Эти факторы носят законодательный характер. Они отражают, насколько легко можно открыть бизнес и вести свою деятельность в конкретном субъекте.

Помимо этого, нормативно-правовые факторы учитывают:

- проработанность и конкретизацию законодательных актов;

- правовую прозрачность;

- достаточность условий для отстаивания своей правовой позиции.

Инфраструктурные

Здесь учитывается, насколько техническая база и оснащенность подходят для ведения бизнеса. Сюда относятся следующие аспекты:

- транспорт и логистические возможности;

- достаточность сырьевой базы;

- цены на топливо и энергоносители;

- тарифы естественных монополий.

Экспортные

Такие факторы отражают потенциальные возможности выхода продукта или услуг на экспортные рынки.

Инвестиционный климат в регионе и стране

Сегодня финансовая привлекательность предприятия не может быть оценена без анализа инвестиционного климата в стране или отдельном регионе. Существуют определенные методики, дающие возможность проанализировать данные аспекты.

Для начала, возможно рассмотрение фактической способности государства или федеративного субъекта удовлетворить посредством личных резервов потребности потенциальных вкладчиков во всевозможных ресурсах вложений. Это может быть развитость инфраструктуры, полезные ископаемые, профессиональные специалисты, потенциал для исследований и многое другое.

Далее анализ потенциала государства или региона оценивается посредством валовой суммы существующих ресурсов, способны помочь экономике стабильно расти. Нередко инвестиционный климат рассматривается в качестве совокупности следующих объектов:

- Степень насыщенности запасами ключевых полезных ископаемых и возобновляемыми ресурсами природы.

- Имеющиеся рабочие резервы и фактический потенциал улучшения, переквалификации и ее повышения.

- Действующая степень эффективности труда и вероятность улучшения данного показателя в обозримом будущем.

- Наличие качественной научно-исследовательской базы, включая институты, полигоны для испытаний, конструкторские бюро и так далее.

- Соответствие инструментов и методик экономики текущим реалиям.

- Присутствие внешних и внутренних торговых и производственных связей.

- Объемы внутреннего рынка, степень конкуренции и фактическая потребительская способность граждан.

- Развитость отрасли финансов и налогообложения.

При учете данных факторов возможно установить инвестиционный потенциал предприятия, а также разобраться в привлекательности и перспективах вложений в рамках данной страны или региона.

Методы оценки

Часто к оценке инвестиционного потенциала отдельных субъектов применяют те же методы, что и для определения инвестиционной привлекательности. Но основное отличие в том, что здесь не выбирается конкретный подход (балльный, экспертный или статистический), а зачастую они комбинируются вместе.

Приведу несколько примеров оценочных методов в РФ:

- Рейтинговое агентство RAEX в своей оценке активно использует анализ рисковой составляющей. При этом исследует каждую группу рисков и потенциальных возможностей отдельно.

- К. Гусеева во главу угла ставит форвардные данные. Пытаясь предугадать, как инвестиционный объект будет реагировать на изменения внешней конъюнктуры.

- Метод оценки Бланка базируется на анализе социально-экономических показателей. К ним относятся безопасность вложений, доступность инфраструктуры, демографические факторы.

Если говорить о зарубежной практике, то методики в целом похожи на российские.

Например, Гарвардская школа бизнеса оценивает потенциал для инвестирования по следующим критериям:

- правовые условия;

- политическая устойчивость;

- возможность привлечения финансирования;

- показатели инфляции;

- возможность работы с иностранным капиталом и его свободный ввоз /вывоз.

Экономическое агентство EuroMoney в свои модели закладывает такие показатели, как:

- политический риск;

- экономическая эффективность;

- кредитоспособность объекта инвестирования;

- размер госдолга страны или субъекта;

- доступность финансирования.

Как производится оценка инвестиционного потенциала

Одной из простейших технологий определения потенциала объекта для вкладов является методика анализа, при которой степень привлекательности организации ограничивается некоторыми внутренними и внешними условиями. Первый пункт предполагает параметры экономического типа, а второй – инвестиционный климат.

Проведение данной оценки требуется на этапе принятия решения о приобретении или финансовых вложений в определенный объект, которым может выступать предприятие, земельный участок, здание или прочее. При этом используется специальный алгоритм:

- Определение рыночной стоимости организации при действующем использовании. Для этого применяются способы сравнительного подхода.

- Проведение анализа лучшего и высокоэффективного применения.

Основываясь на данном алгоритме, эксперт получает фактическую цену конкретного объекта. То есть, выполняется подсчет затрат, требуемых для модернизации объекта, а также оценка дальнейшей прибыли. Осуществляется выстраивание денежных потоков и выводится цена уже модернизированного предприятия.

После этого происходит определение стоимости будущей организации, возможной в текущий момент времени. Между нынешней ценой и ценой при текущем применении имеется определенная разница, которая и выступает потенциалом для вложений.

Специалисты с легкостью разбираются в данном алгоритме, так что потенциальному инвестору следует воспользоваться профессиональной помощью на этапе оценки эффективности своих вложений.

Потенциал государственной экономики для инвестиций

Инвестпотенциал в масштабах национальной экономики определяется как совокупность возможностей развития в разных отраслях. Также важны факторы, обуславливающие наличие благоприятного климата для привлечения иностранных инвестиций.

Важные моменты здесь:

- геополитическая обстановка;

- общеэкономические показатели (ВВП, инфляция, процентные ставки);

- законодательная база;

- экологический аспект;

- криминальная составляющая внутри страны;

- ресурсно-сырьевая база;

- инфраструктура и пр.

Инвестиционные риски

Уровень инвестиционного риска в регионе определяется как интегральная оценка отдельных рисков. Среди них выделяют экономический, социальный, финансовый, криминальный, управленческий и экологический риски.

Естественно, чем больше в регионе возможностей для бизнеса, тем выше уровень его привлекательности для инвесторов. И наоборот – высокий уровень риска обоснованно отталкивает предпринимателей и сокращает инвестиционную привлекательность территории.

Перспективы использования инвестиционного потенциала в России

Для России иностранные инвестиции играют большую роль. Обширная ресурсная база нашей страны является аппетитным объектом для инвестирования.

Однако в последние годы в РФ наблюдалось снижение инвестиционной активности. Это связано как с внутренними проблемами, так и с геополитическими вопросами, в том числе санкционной риторикой.

Что касается перспектив, они выглядят не такими уж и плохими. Те институциональные реформы, которые сейчас проводит государство, а также смягчение денежно-кредитной политики и рост экономики будут способствовать раскрытию инвестиционного потенциала РФ.

Перспективы для нашей страны

На сегодняшний день внешние экономические и политические вызовы России не позволяют давать какие-либо оценки касаемо перспектив стабильного роста потенциала государства для финансовых вложений. Однако данные действия не только возможны, но и имеют огромное значение.

Некоторые эксперты полагают, что в качестве фундаментальной индустрии для устойчивого развития экономики станет станкостроение. Очевидно, что требуемое для этого оснащение сегодня обязано быть качественно автоматизированным и роботизированным. Другие экономисты считают, что сейчас актуальнее вкладываться в народное хозяйство, развивать финансовую отрасль, телекоммуникационные и информационные средства.

Имеет место и третья версия, на основе которой климат РФ для вкладов может быть значительно повышен посредством качественного роста военно-промышленного комплекса. Данная точка зрения также весьма актуальна, ведь передовое вооружение не может существовать без внедрения новейших разработок и передовых технологий.

На основе вышесказанного можно сделать вывод, что грамотная трактовка инвестиционного потенциала, вне зависимости от определенного объекта вложений, станет ключевой при совершении вкладов с максимальной выгодой.

Текущее состояние инвестиционной составляющей российской экономики

В настоящее время инвестиции и их объем являются одними из главных факторов конкурентоспособности национальной экономики в мировом масштабе и главным источником устойчивого экономического роста. В этой связи Россия последние несколько лет прилагает усилия для осуществления перехода от экспортно-ориентированной модели экономического роста к инвестиционно-обусловленной.

Политика инвестиционно-обусловленного экономического роста предусматривает формирование и развитие в экономике адекватного инвестиционного потенциала и наличие оптимальной структуры источников инвестиций. Основой инвестиций являются валовые накопления.

Готовые работы на аналогичную тему

- Курсовая работа Инвестиционный потенциал российской экономики: источники и особенности формирования 440 руб.

- Реферат Инвестиционный потенциал российской экономики: источники и особенности формирования 250 руб.

- Контрольная работа Инвестиционный потенциал российской экономики: источники и особенности формирования 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Стоит отметить, что в среднем показатель отношения валового накопления основного капитала к ВВП России равняется 18%. В то же время степень износа основных фондов в российской экономике достигла уровня в 50%. Поэтому в России требуется существенно увеличить объем валового накопления основного капитала.

Российская Федерация в среднесрочной перспективе ставит перед собой задачи:

- по форсированному расширению инвестиций;

- по повышению эффективности инвестиций;

- по оптимизации структуры инвестиционных ресурсов;

- по расширению внутреннего потребительского спроса.

Необходимость развития инвестиционного потенциала и увеличения масштабов его реализации состоит в том, что это является одним из эффективных способов повышения эффективности и конкурентоспособности российской экономики, ее успешной интеграции в глобальное мировое хозяйство и, как следствие, повышения уровня и качества жизни российского населения. Именно поэтому нужно регулярно и настойчиво увеличивать вклад инвестиционно-инновационных элементов в ВВП страны.

Появились вопросы по этой теме? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос