Здравствуйте, друзья форекс трейдеры!

Многие из нас с пренебрежением относятся к классическим индикаторам, по умолчанию доступным в торговом терминале. А зря. Вы знаете как они туда попали, почему они собственно и стали классическими ? Потому что они работают. Работали отлично много лет назад, почему и стали знаменитыми, работают и сейчас.

И сегодня речь пойдет о, пожалуй, самом известном осцилляторе, – Стохастике (Stochastic Oscillator). Мы поговорим о том, как этот индикатор был создан, что означает, а также о стратегиях применения, причем о многих из них вы вряд ли слышали)

Стохастик — все о форекс индикаторе Stochastic

Как работает индикатор стохастик?

Автор индикатора стохастик Джордж Лэйн однажды сказал: “Стохастик измеряет импульс цены. Если представить летящую в воздухе ракету, то прежде чем она начнет падать вниз, скорость ее уменьшится. Изменение импульса всегда предшествует изменению цены”.

По сравнению с некоторыми из более сложных технических индикаторов формула, используемая для расчета стохастического осциллятора, довольно проста.

Если вы откроете настройки стохастика в любой платформе для построения графиков, например в MetaTrader, вы увидите, что индикатор рисует две отдельные линии, представляющие значения периодов %K и %D, которые рассчитываются по следующей формуле:

- %K = (Цена закрытия – Самая низкая цена) / (Самая высокая цена – Самая низкая цена) * 100

- %D = 3-х дневная скользящая средняя относительно %K

Где:

- Самая низкая цена = самое низкое значение цены за определенный период.

- Самая высокая цена = самое высокое значение цены за определенный период.

По умолчанию стохастик в MetaTrader рассчитывает 5 периодов. Однако большинство трейдеров рассчитывают стохастик на основании 14 периодов, которые могут составлять, к примеру, 14 дней на дневном графике или 14 часов на часовом графике.

Также стоит учитывать волатильность торгового инструмента. Поскольку волатильность меняется в зависимости от того, какой валютной парой вы торгуете, вы можете попытаться настроить параметры периода, чтобы повысить эффективность стохастического сигнала в зависимости от движения цены.

Для начала вы можете использовать настройку в 14 периодов. Однако, если у вас уже есть некоторый опыт торговли, было бы неплохо потратить некоторое время на тестирование выбранного торгового инструмента и попытаться найти оптимальный период времени для расчета значений стохастика.

История создания

Стохастический осциллятор был разработан в конце 1950-х годов Джорджем Лэйном, президентом корпорации «Investment Educators». Все вычисления приходилось делать вручную, и группа трейдеров разрабатывала формулы для осцилляторов, последовательно давая им названия %А, %В, %С и т.д. Работоспособными оказались только три: %К, %D и %R. По легенде, у одного из поляков, чем-то помогавших Лэйну, был друг, старый иммигрант из Чехословакии. Он рассказал ему на своем ломаном английском о формуле, которую они использовали в Чехословакии, когда требовалось выяснить, сколько известняка необходимо добавить при плавке в железную руду, чтобы получить сталь. Они взяли эту формулу, приспособили ее под свои цели и стали с ней играть. Так вот и появился на свет стохастик.

Первые две кривые (%K и %D) известны как стохастические Лейна, а последняя (%R) носит имя Ларри Уильямса. Еще один вариант происхождения названий линий индикатора стохастик: %D – от слова отклонение (deviation), %K – от имени Келли (второе имя Джорджа Лейна).

Джордж Лейн (George Lane) собирался стать врачом, как и его отец. Однажды он случайно побывал на бирже и увиденное его очень заинтересовало. В конце 50-х Лейн за 25 долларов купил себе членство на Чикагской открытой торговой бирже (Chicago Open Board of Trade), сейчас известная как Среднеамериканская товарная биржа (MidAmerica Commodity Exchange), и начал торговать зерновыми. Позже Джордж Лейн становится президентом Investment Educators Inc и изобретает стохастик – широко применяемый во всем мире индикатор. Джордж Лейн скончался 7 июля 2004 года.

Разница между быстрым и медленным стохастиком

Когда стохастик был впервые изобретен, он рассчитывался по формуле, которую мы обсуждали выше. Однако первоначальная формула стохастика казалась слишком простой для некоторых трейдеров фондовых и товарных рынков, поэтому они применяли дополнительную трехпериодную скользящую среднюю для дальнейшего замедления реакции индикатора.

Вы можете видеть, что на рисунке есть поле ввода «Замедление», которое показывает значение 3. Это значение представляет собой дополнительное скользящее среднее, примененное к стохастическому осциллятору. Это позволяет сделать его немного менее чувствительным к изменению цены, что позволяет улучшить качество сигналов стохастического осциллятора.

Когда вы используете дополнительную скользящую среднюю для замедления исходной формулы стохастика, стохастик называется медленным. По умолчанию торговая платформа MetaTrader 4 показывает медленный стохастик, основанный на дополнительной 3-периодной скользящей средней. По оригинальной формуле стохастик называется быстрым.

Чтобы рассчитать быстрый стохастик, используя MetaTrader 4 и другое программное обеспечение для построения графиков, вам нужно установить значение замедления равным 1.

Параметры и настройки

Здесь, чтобы не запутаться в настройках, нужно помнить о трёх версиях stochastic: Full (полный), Fast (быстрый) и Slow (медленный).

Например, вы увидите следующие параметры: 5, 3, 3. Первая и последняя цифры будут идентичны для всех версий, но вот вторая – только для Full. Давайте рассмотрим, что они значат на примере стандартных настроек:

- 5 – это период для линии %К. Её еще называют быстрой или основной линией стохастика;

- 3 – то значение, которое есть лишь в полной версии стохастика. Оно дает сглаживающие качества линии %К, делая её более плавной, без лишнего шума. Сравните два стохастика – верхний имеет сглаживание, а нижний нет, при одинаковых других параметрах:

- 3 – это период линии %D, которая является простой скользящей средней %К. Еще она известна, как сигнальная или медленная линия стохастика.

Большинство рекомендуемых настроек для торговли внутри дня сходятся на стандартных: 5, 3, 3. Или же около них, например, 7, 3, 3.

Для часовых (H1, H4) и дневных таймфреймов параметры более продолжительные 9-21, 3, 3. Недельные графики для позиционных трейдеров могут включать настройки даже 21, 7, 7.

Чем ниже параметры настроек, тем больше сигналов будет подавать stochastic, из которых будет много ложных. Все зависит от стиля торговли.

На примере ниже пример: три стохастика на одном графике с параметрами 5, 3, 3 верхний, 14, 3, 3 средний и 21, 7, 7 нижний. Как видите, нижний реагирует только на самые существенные ценовые колебания.

Насчет изменения уровней перекупленности/перепроданности с 80/20 на 70/30. Описаны такие стратегии, но их меньше и изменения такого плана имеют меньше влияния на результаты торговли.

Итак, краткие промежуточные итоги по настройкам:

- Лучший рынок для stochastic: фондовый рынок, Форекс, срочный рынок;

- Лучшие инструменты: акции, фьючерсы, валютные пары и другие;

- Рекомендуемый таймфрейм: от минутного и часового до дневного и недельного. Джордж Лейн пользовался дневкой и недельным графиком.

- Наиболее рекомендуемые параметры: от 10, 3, 3 до 21, 14, 14.

Определение условий перекупленности и перепроданности с помощью стохастика

Наиболее часто используемым сигналом стохастика является состояние перекупленности и перепроданности рынка. Как мы знаем, значения стохастика меняются в пределах от 0 до 100.

Когда значение стохастического осциллятора превышает значение 80, это считается состоянием перекупленности. Это сигнализирует о том, что если у вас уже есть длинная позиция, вам следует начать уменьшать размер вашей позиции или активно искать возможности ее закрытия.

Напротив, когда значение стохастического осциллятора опускается ниже значения 20, это считается перепроданностью. Это сигнализирует о том, что, если у вас уже есть короткая позиция, вы должны начать уменьшать размер своей позиции или активно искать возможности для ее закрытия.

Хотя сигналы перекупленности и перепроданности, генерируемые стохастиком, достаточно надежны, стоит отметить, что эти сигналы работают лучше всего на рынке с ограниченным диапазоном. На растущем трендовом рынке стохастик быстро становится перекупленным, а на рынке нисходящего тренда стохастик быстро переходит с состоянии перепроданности. Это создает иллюзию того, что рынок вот-вот развернется.

Поэтому во время трендового рынка вы должны применить дополнительные фильтры, такие как линии тренда или другие индикаторы разворота тренда, чтобы подтвердить, заканчивается ли тренд, прежде чем всерьез воспринимать сигналы стохастика против тренда.

Настройка Стохастика (Stochastic)

Осциллятор Стохастик входит в стандартный набор большого количества торговых терминалов. В данной статья, речь идет о терминале MetaTrader, а посему, чтобы активировать осциллятор Стохастик и посмотреть его настройки, необходимо нажать: Вставка -> Индикаторы -> Осцилляторы -> Stochastic Oscillator.

Первое, что увидит трейдер, это окно настроек Стохастика, в которых мы видим 4 вкладки:

- Вкладка «Параметры»;

- Вкладка «Цвета»;

- Вкладка «Уровни»;

- Вкладка «Отображение».

Вкладка «Параметры»

Вкладка «Параметры» индикатора Stochastic, содержит самые важные данные. Здесь происходит основанная настройка, которая включает следующие пункты:

- Период %K – число периодов n для расчета стохастика;

- Период %D – период скользящей средней по отношению к %K;

- Замедление – это параметр сглаживания %K. Иными словами настройка чувствительности индикатора;

- Метод MA – это тип скользящей %D;

- Цены (на выбор Low/High и Close/Close) – это уровень цены от которого будет рассчитываться стохастик от минимумов/максимумов (включая тени) или от цен закрытия (без теней).

Вкладка «Цвета»

Настройка цветов линий, не самый последний пункт, в достижении успеха. Здесь вы можете настроить цвета и стиль линий, которые будут удобны вашему глазу.

Вкладка «Уровни»

Как уже было сказано выше, по умолчанию, у индикатора стоят два уровня: 20% и 80%. От 0 до 20, считается зоной перепроданности, от 80 до 100, зоной перекупленности. Параметры подбирались автором индикатора и были не раз подтверждены, но в любом случае, вы можете изменить эти значения на интересующие вас.

Торговля с помощью сигналов пересечения стохастика

Вторым наиболее используемым сигналом стохастика является перекрестный сигнал, который происходит, когда линия %K пересекает линию %D и генерируется сигнал на покупку. С другой стороны, когда линия %K пересекает линию %D, генерируется сигнал на продажу.

Данные сигналы пересечения стохастика достаточно надежны на рынке с ограниченным диапазоном, но эти сигналы, как правило, становятся намного менее надежными, когда рынок находится в сильном тренде. Тем не менее, вы все еще можете полагаться на сигналы пересечения стохастика в качестве сигнала продолжения тренда и для открытия дополнительных позиций.

На рисунке торговый инструмент находится в восходящем тренде, а стохастик сгенерировал перекрестный сигнал на покупку. Это указывало на то, что восходящий тренд, вероятно, продолжится, и рынок продолжил рост. Точно так же, если вы видите перекрестный сигнал на продажу во время нисходящего тренда, вы также можете положиться на этот сигнал в качестве подтверждающего доказательства того, что нисходящий тренд, скорее всего, продолжится.

Этот тип сигнала продолжения тренда имеет тенденцию быть надежным во время трендовых рынков. Однако вы должны проявлять осторожность и применить дополнительные фильтры, прежде чем торговать против тренда, используя сигнал пересечения стохастика.

Применение Stochastic Oscillator

Индикатор Стохастик можно назвать универсальным инструментом.

Его можно использовать в качестве:

- самостоятельного инструмента анализа;

- одного из рабочих элементов более сложной стратегии.

Какой бы вариант ни выбрал трейдер, перед выходом на биржу стратегию необходимо тестировать.

Пример — Стратегия форекс «Fibo+Стохастик»:

Индикатор стохастик и дивергенция

Когда цена достигает нижнего минимума, но стохастик показывает более высокий минимум, это считается сигналом бычьей дивергенции. Когда цена достигает более высокого максимума, но стохастик показывает более низкий максимум, это считается сигналом медвежьей стохастической дивергенции.

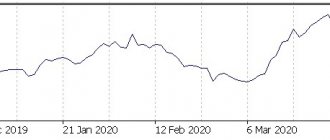

Как видно на рисунке, цена продолжала снижаться, в то время как стохастик продолжал двигаться вверх, что привело к классической бычьей дивергенции.

Несколько дней спустя стохастик подал медвежий сигнал, линии %K и %D продолжали снижение, в то время как цена достигла нового максимума. Этот тип состояния рынка известен как медвежья дивергенция.

Когда вы обнаружите дивергенцию, вы должны исключить сигнал пересечения стохастического осциллятора, поскольку они часто оказываются ложными. Например, на рисунке первые несколько сигналов стохастического осциллятора, генерируемые во время обычной бычьей дивергенции, оказались ложными.

Поэтому, если вы видите дивергенцию, лучшим способом для входа в рынок будет применение второго некоррелирующего технического индикатора или сигнала прайс экшен.

Скрытая дивергенция является сигналом продолжения тренда. Если вы научитесь объединять сигнал кроссовера со скрытой дивергенцией, это вы можете получить хорошие торговые возможности.

Скрытая бычья дивергенция возникает, когда цена делает более низкий минимум, но осциллятор делает более низкий минимум. И наоборот, скрытая медвежья дивергенция возникает, когда цена делает более низкий максимум, но осциллятор делает более высокий максимум. Например, на рисунке значение стохастика опустилось ниже предыдущего минимума, но в то же время минимум цена был выше предыдущего минимума, что привело к скрытой бычьей дивергенции.

Один из подходов к использованию стохастика для продолжения тренда или скрытого сигнала дивергенции заключается в объединении его с сигналом пересечения. Когда рынок генерирует скрытый сигнал дивергенции и происходит пересечение стохастика, комбинация этих двух факторов может привести к торговой установке с высокой вероятностью получения прибыли.

Основные сигналы стохастического осциллятора

Интерпретация сигналов стохастика сходна с интерпретацией линии RSI. Это ситуации перекупленности и перепроданности (в этом случае, однако, значения уровней: 80 и 20), и поиск потенциальных расхождений. К сожалению, при исследовании движений линий стохастика обычно не приняты такие мощные в случае с RSI инструменты, как поиск графических фигур (треугольники, флаги, голова и плечи и так далее), уровней и трендовых линий.

Но зато то, что отличает стохастик от RSI, – это дополнительная линия, которая добавляет действительно ценный ингредиент к этому осциллятору. Тем не менее, некоторые трейдеры все же применяют уровни, трендовые линии и фигуры для стохастика, поэтому экспериментируйте: в конце концов, стохастик и RSI похожи.

- Дивергенция.

Наилучшим сигналом от стохастического осциллятора считается дивергенция или расхождение линии %D или линии %K с ценой. Когда цена достигает нового более низкого минимума, а осциллятор дает более высокий минимум, возникает расхождение и хороший сигнал к покупке. Какую из линий брать для определения дивергенций, каждый трейдер должен определить для себя сам. При этом, как видно на иллюстрации, стоит брать только дивергенции, образованные внутри зон перекупленности/перепроданности – они более надежные.

Кстати, отдельно выделяют короткую и длинную дивергенцию. Короткая занимает период в 3-7 баров (как на рисунке вверху), длинная более растянута по времени.

2. Уровни перекупленности и перепроданности.

По умолчанию за уровни перекупленности/перепроданности принимаются уровни 80 и 20.

Стохастические осцилляторы работают лучше всего на широких ценовых диапазонах или на мягких трендах с легким уклоном вверх или вниз. Худшим рынком для нормального использования стохастических осцилляторов является рынок, находящийся в устойчивом тренде и подверженный лишь незначительным коррекциям.

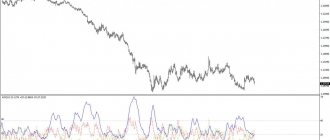

Стохастический осциллятор в случае устойчивого сильного тренда может долгое время находится за уровнями перекупленности/перепроданности, поэтому пересечение индикатором этих уровней – плохой сигнал для входа в позицию:

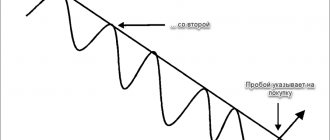

Обратное пересечение индикатором этих уровней может быть сигналом на вход при коррекции к основному тренду, при этом хорошим фильтром могут служить уровни Фибоначчи:

На рисунке сверху в точке 1 стохастик уже сигнализирует о возможности для продаж. При этом цена еще не дошла до уровня Фибоначчи 38,2% от предыдущего движения (для разных пар эти значения нужно определять опытным путем в зависимости от волатильности пары, в среднем от 38,2% до 61,8%), уберегая нас от преждевременного входа. В точке 2 цена достигла уровня 38,2%. В точке 3 образовалась дивергенция, после которой произошло пересечение основной и сигнальной линий индикатора.

3. Нулевая линия 50.

Исходя из формулы индикатора, совершенно очевидно, что когда стохастик большую часть времени находится в диапазоне от 100 до 50, налицо восходящий тренд и наоборот для диапазона от 0 до 50. При этом можно даже предпринимать входы в рынок при пересечении стохастика с линией 50. А чтобы входы получились достаточно точными, нужно просто взять достаточно большой период индикатора:

Как видите, один только этот вариант использования индикатора уже может сам по себе стать вполне прибыльной торговой стратегией. На рисунке выше красные кружки – места пересечения индикатором линии 50 – потенциальные входы в сделку. Зеленые круги – рекомендованный выход из сделки (выход из зоны перекупленности/перепроданности. Синие круги – вариант дополнительного входа в позицию при отскоке от уровня 50 (вход после пересечения основной и сигнальной линии). Оранжевый круг (единственный на картинке) – ложный сигнал, который мог привести к некоторым потерям, которые тем не менее с головой компенсируются прибылью. Сделки на примере за период с января 2009 года по февраль 2012 года на дневном графике валютной пары eur/usd принесли в общей сложности 4350 старых пунктов, что при депозите в 1 000 долларов и торговле фиксированным лотом 0,1 за эти три года принесут 4 350 долларов прибыли при максимальной просадке 180 долларов.

Но суть не в цифрах, а в том, что любой способ торговли стохастиком на самом деле при правильном подходе, терпении и системности способен принести прибыль. Обратите внимание на то, насколько проста эта ТС, пусть она и не претендует на полноценность и родилась в моей голове за 3 минуты созерцания графика с индикатором стохастик.

4. Пересечение основной и сигнальной линий.

Основными сигналами стохастического осциллятора являются пересечения линий %К и %D. Любые пересечения стоит анализировать внутри зон перекупленности/перепроданности.

Различают правостороннее и левостороннее пересечение линий:

На рисунке выше слева левостороннее пересечение, справа правостороннее. Правостороннее пересечение считается более надежным.

Есть еще одна интересная особенность анализа пересечения основной и сигнальной линий – провал при попытке выхода из зон перекупленности/перепроданности. На рисунке внизу обозначены два таких случая, которые как правило ведут к дальнейшему продолжительному росту или падению (к падению для приведенных примеров). Основная линия пересекает сигнальную в зоне перекупленности/перепроданности, а затем разворачивается – быкам/медведям не хватило сил. Как правило, индикатор еще некоторое время продолжает двигаться внутри зоны, пока цена продолжает свое движение. Чтобы избежать таких случаев при применении любого из сигналов стохастика, я всегда рекомендую дождаться выхода индикатора из зоны.

На этом небольшом секрете использования стохастика я однажды встречал целую торговую систему, по которой трейдер вполне успешно торговал (к сожалению, деталей я не запомнил). Уверен, мало кому в голову пришло бы подобное использование индикатора. Кстати, этот вариант пришел в голову такому известному трейдеру, как Александр Элдер. В одной из своих книг он называет этот прием «стохастическим скачком», объясняя сей феномен последним импульсом цены перед изменением тренда.

Также стоит обращать внимание на форму минимумов и максимумов индикатора в зонах перекупленности/перепроданности. Если минимум острый, быки сильны и движение будет стремительным, если округлый, то движение вверх будет вялым.

На картинке сверху красным выделены широкие развороты, зеленым узкие.

5. Направление линий стохастика

Обычно стохастик колеблется от зоны перекупленности к зоне перепроданности и обратно. Также, он часто меняет свое направление при подходе к уровню 50.

То есть получается, что если стохастик вышел из зоны перепроданности, то он скорее всего дойдет до уровня 50 и, возможно, до уровня 80.

Также при выходе из зоны перекупленности, индикатор скорее всего достигнет уровня 50 и, возможно, уровня 20. Соответственно, при направлении стохастика вверх на дневном таймфрейме и его расположении между 20 и, скажем, 30, логично предположить, что индикатор достигнет уровня 50. Для периода D1 этот ход индикатора от 20 до 50 может занять всего пару свечей, но на таймфрейме H1 это движение будет смотреться, как полноценный тренд. Надеюсь, вы уловили мою мысль: можно прогнозировать движение цены на младших периодах, анализируя направление и расположение относительно уровней стохастика на старших периодах.

Также часто встречается такой вариант: при достижении уровня 75 на дневных графиках, трейдер на часовом графике ищет точку входа в покупки. С большой долей вероятности стохастик на дневках достигнет уровня 80 и выше, что на часовом таймфрейме может принести существенные прибыли. По словам Джейка Бернштейна, половина сильных рыночных движений возникало, когда стохастик преодолевал барьеры 75 и 25.

Как еще можно использовать индикатор стохастик?

Случалось ли вам смотреть на график и замечать, что индикатор стохастик находится в зоне перекупленности? Вы незамедлительно открываете шорт, потому что думаете, что рынок вот-вот развернется и пойдет вниз. Но рынок вместо этого стоит на месте какое-то время, а потом цена начинает расти. Вас выносит по стопу и вы не понимаете, почему стохастик не сработал как надо? В этом руководстве мы расскажем о том, когда стоит полагаться на этот индикатор, а когда нет.

Можно использовать настройки индикатора (20, 1, 1), и он будет отображать одну строку вместо традиционных двух.

Мы будем использовать период равный 20, потому что в месяце 20 торговых дней, и одной строки вполне достаточно, чтобы отслеживать показания индикатора.

Кратко, что мы узнали

- Стохастик является осциллятором и умеет прогнозировать ход цены по принципам волнообразности рынка и импульсного движения.

- Он хорош во флэте, но даёт много шума во время тренда.

- Перекупленность на стохастическом осцилляторе может говорить, как о завершении движения вверх, так и о силе этого движения. То же касается перепроданности.

- Лучше пользоваться stochastic oscillator в комбинации с трендовыми индикаторами.

- Применение инструментов технического анализа и других советов данных выше, заметно повышают эффективность стратегий со стохастик.

Мы не разбирали конкретных стратегий. Но мы сделали лучше: разобрали всю информацию по полочкам и теперь можем создать свою собственную торговую систему. Ну, или применить описанную на этом сайте, если вы свинг трейдер. А теперь ответьте в комментариях:

- Как вам обзор – только честно?!

- С каким трендовым индикатором вы предпочитаете использовать осциллятор стохастик?

Спасибо за ответы и внимание. Удачных вам торгов!

Две самые большие ошибки, которые делают трейдеры, используя стохастик

Трейдеры открывают позицию в лонг или шорт, потому что индикатор находится в зоне перепроданности или перекупленности.

Стохастик показывает всего лишь ускорение цены относительно текущего диапазона. К примеру, если он находится за зоной 80, на рынке преобладает сильный бычий импульс. Но в данной ситуации не следует открывать короткие позиции.

На картинке выше вы видите, что если бы вы открыли короткую позицию, вы бы потерпели неудачу. Причем рынок находится в состоянии перекупленности достаточно долгое время.

Многие трейдеры также думают, что цена развернется из-за того, что на рынке появляется дивергенция.

Дивергенция возникает, когда цена достигает нового максимального значения, а индикатор показывает новое минимальное значение – два сигнала отличаются друг от друга.

Однако не всегда цена разворачивается при дивергенции.

Стратегии со Stochastic на бинарных опционах

Бинарные опционы – более простой способ заработка по сравнению с форекс, поскольку трейдеру нужно угадать только направление движения цены (вверх или вниз относительно текущего уровня). Поэтому именно с них можно начать осваивать рынок.

Причем стратегии на основе Стохастика и других инструментов вполне реально использовать и на бинарных опционах. В этом случае правила такие:

- Сигналы для ордера BUY использовать для открытия опциона CALL на повышение цены.

- Сигналы для ордера SELL использовать для открытия опциона PUT на понижение цены.

Срок экспирации (длительности) сделки определяют как величину таймфрейма, умноженную на 5. Например, если вы работаете на М5, то 5*5 = 25 минут. Именно таким и должен быть срок экспирации.

Таким образом, индикатор Stochastic – это простой и эффективный инструмент, позволяющий зарабатывать и на форекс, и на бинарных опционах. Однако сам по себе он часто дает ложные сигналы. Поэтому применять его рекомендуется вместе с другими индикаторами.

Рекомендуем также ознакомиться с подробной инструкцией о том, как настроить стохастик для разных таймфреймов.

Как правильно использовать стохастик?

Трейдеры испытывают неудачу со стохастиком, потому что не учитывают рыночный контекст. Что это значит? Все просто. Торгуйте по тренду, а не против него. Если вы посмотрите на примеры выше, сделки там открывались против тренда, поэтому и потерпели неудачу.

Если цена находится выше скользящей средней с периодом 200, ищите сделки в лонг, когда стохастик находится в состоянии перепроданности. Если цена находится ниже скользящей средней с периодом 200, ищите сделки в шорт, если индикатор находится в состоянии перекупленности. Сигнал индикатора покажет вам возможное окончание отката и даст возможность войти в сделку по тренду.

Если вы хотите торговать успешно, обязательно обращайте внимание на более высокий таймфрейм и торгуйте в соответствии с ним, а не вопреки ему.

Вы используете стохастик, чтобы фильтровать свои сделки. Хотите открыть сделку в шорт на 1-часовом графике, но перед тем как сделать это, откройте дневной график и посмотрите на движение цены с большой высоты. Вам нужно убедиться, что на дневном таймфрейме нет восходящего тренда и индикатор не находится в состоянии перепроданности. Потому что иначе существует большая вероятность, что рынок отскочит вверх.

Но если вы посмотрите на старший таймфейм, вы увидите, что рынок находится в нисходящем тренде, а стохастик в состоянии перекупленности. Поэтому шансы гораздо выше, что рынок продолжит свое движение по тренду вниз, и вам не следует здесь открывать сделку в лонг.

Что измеряет стохастик?

Стохастический осциллятор – это индикатор темпов изменений или импульса цены. Стохастик оценивает скорость рынка, путем определения относительного положения цен закрытия в диапазоне между максимумом и минимумом за определенное число дней. Простейший осциллятор берет текущую цену и вычитает из нее цену, которая была несколько дней назад. Предположим, что торги по паре EURUSD закрылись сегодня на уровне 1,2050, а 10 дней назад — на 1,2000. В этом случае значение осциллятора равнялось бы 0,0050. Процесс повторяется каждый день, и данные наносятся на график.

Например, 14-дневный стохастический индикатор измеряет положение цен закрытия в рамках всего диапазона между максимумом и минимумом за предыдущие 14 дней. Стохастик выражает отношение между ценой закрытия и диапазоном «максимум-минимум» в виде процентной величины от нуля до 100. Значение стохастического осциллятора, равное 70 и выше, показывает, что цена закрытия находится вблизи верхней границы диапазона; стохастик, равный 30 и ниже, означает, что цена закрытия находится вблизи нижней границы диапазона. Вот и все. Проще говоря, если вы видите показатель 50%, то это означает, что цена закрытия лежит ровно посредине между максимумом и минимумом. Если же показатель 75%, то цена закрытия находится между максимумом и минимумом на уровне 75%. Другими словами, она была бы на уровне 75% дневного диапазона или ближе к максимуму, чем к минимуму. Таким образом, если рынок каждый день закрывается на максимуме, то вы можете видеть на стохастике только показатель, равный 100%. Главная идея заключается в том, что если на рынке прослеживается тенденция к закрытию в верхней части дневного диапазона, то он — бычий, если в нижней, то он — медвежий.

Осцилляторы будут сообщать о развороте рынка до того, как цена действительно изменится, т. к. изменения моментума приводят к изменению фактической цены. То же происходит и в физике: темп изменения скорости объекта будет показывать уменьшение импульса до тех пор, пока объект не изменит направление.

Серьезную критику вызывает тот факт, что осцилляторы иногда дают сигнал торговать, тогда как рынок находится в состоянии сильного тренда, и сигнал оказывается ложным. Известно, что осцилляторы хорошо себя показывают на нетрендовых рынках и плохо на трендовых. Чем проще осциллятор, тем чувствительнее он к изменению текущей цены рынка. Например, простой осциллятор, в основе которого лежит 10-дневный темп изменения, более чувствителен к изменению текущей цены, чем осциллятор на основе 30-дневного темпа изменения.

Многие аналитики сильно пострадали от использования простых осцилляторов, поэтому пытались улучшить их. Стохастик показывает положение каждой цены закрытия в предыдущем интервале максимальных и минимальных цен. Стохастик сложнее %R Вильямса. В нем есть несколько шагов удаления рыночного шума и подавления плохих сигналов. Стохастик состоит из двух линий: быстрой, называемой %К, и медленной, называемой %D.

Наиболее распространенной и классической формулой расчета Stochastic является следующая:

где max(Hn) – максимальный high за N – периодов

min(Ln) – минимальный Low за N – периодов

С0-цена закрытия текущего периода.

т.е. скользящая средняя с периодом M от %K

Эта версия расчета индикатора Stochastic используется в большинстве программ технического анализа.

Однако известны еще несколько вариаций, например:

где

– скользящая средняя с периодом N от минимальной цены за последние 3 периода

– скользящая средняя с периодом N от максимальной цены за последние 3 периода

Как использовать стохастик для поиска лучших точек входа?

Ваше понимание движения цены на графике или интерпретация свечных паттернов может быть субъективна, но значение индикатора всегда объективно. Если индикатор дает сигнал на вход – мы входим, если сигнала нет – остаемся вне рынка. Поэтому если вы относитесь к группе трейдеров, которые всегда сомневаются в том, когда открывать свои сделки, эта техника для вас.

Если рынок находится в сильном восходящем тренде, открывайте сделки, когда линия индикатора пересекает значение 20. Если рынок находится в сильном нисходящем тренде, открывайте сделки, когда линия индикатора пересекает значение 80.

Как мы знаем, стохастик измеряет ускорение движения цены. Поэтому когда вы видите, что индикатор пересекает линию 20, это говорит нам о бычьем моментуме.

Данная техника не является торговой стратегией, она лишь может показывать вам возможные точки входа. Важно это помнить.

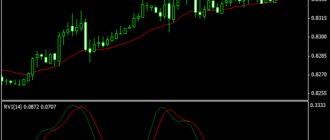

Торговля по стохастику, RSI и Moving Average

Эти три инструмента отлично работают и по отдельности, но в комплексе они позволяют создать прибыльную стратегию с достаточно точными торговыми сигналами. Так же, как и стохастик, RSI (индекс относительно силы) является осциллятором. Вместе эти инструменты отфильтровывают рыночный шум, а скользящая средняя линия MA показывает общее направление движения рынка. Рассмотрим простую торговую стратегию на основе этих трех индикаторов.

Настройка графика

Установите на график инструменты со следующими настройками:

- Стохастический осциллятор. Настройки оставьте стандартными (%K = 5, %D = 3, замедление = 3).

- RSI с периодом 7. Значения уровней оставьте стандартными – 30 и 70.

- Скользящую среднюю линию MA с периодом 21.

Лучше всего стратегия работает на 4-часовом графике. Валютная пара может быть любой из числа мажорных и волатильных активов. Мы рассмотрим торговлю на примере пары GBP\USD.

Сигналы

Сделку на покупку следует открывать в том случае, когда стохастик покинет зону перепроданности, пробив уровень 20 снизу вверх, а RSI в этот же момент пробьет границу уровня 30 в том же самом направлении. Линия мувинга должна быть направлена вверх, что говорит о бычьей тенденции. Ордер открывается сразу же после закрытия сигнальной свечи.

Важно! Сигнальной считается свеча, в момент отрисовки которой оба осциллятора покинули зоны перепроданности.

Сделку на продажу можно заключать в тот момент, когда стохастик выйдет из зоны перекупленности, пробив уровень 80 сверху вниз. В это же время индекс относительной силы должен тоже покинуть зону перекупленности и пересечь уровень 30 сверху вниз. Скользящая средняя линия движется вниз, указывая на нисходящий тренд.

Данный способ торговли является консервативным, поэтому риск поймать ложный сигнал очень маленький. Приверженцы агрессивной торговли входят в рынок сразу же в тот момент, когда линии осцилляторов меняют свои направления. При этом они не дожидаются, пока кривые покинут экстремальные зоны. Такой подход более рискованный, но зачастую позволяет получить больше прибыли.

Рекомендации

Вместо мувинга MA для определения тренда можно использовать индикатор Bollinger Bands. В этом случае тренд определяется по положению линии цены относительно центральной границы Боллинджера. Если линия выше среднего уровня, то тренд бычий и рассматриваются только сделки на покупку, а если ниже, то медвежий и рассматриваются исключительно сделки на продажу.

На таймфреймах ниже H1 рекомендуется открывать позиции в тот момент, когда цена отбивается от одного из крайних уровней Боллинджера. Это будет дополнительным фильтром для сигналов осцилляторов. Вы также можете протестировать и другие торговые стратегии по Боллинджеру.

В боковом рынке индикатор стохастик мы не используем

Если вы уже читали какие-то статьи, книги или проходили курсы по трейдингу, везде говорится, что лучше всего использовать индикатор стохастик в боковом рынке. Потому что вы можете ожидать точку входа в шорт, когда индикатор укажет на перекупленность.

Индикатор точно показывает нам границы торгового диапазона. Но разве нам это нужно? Ведь и без индикатора все выглядит достаточно очевидно. Мы покупаем на уровне поддержки, продаем на уровне сопротивления. И получаем точно такие же результаты.

Получается, что стохастиком необязательно пользоваться в торговых диапазонах. Он только загромождает график.

Формула расчёта

Принцип. Формула стохастика заточена под то, чтобы показывать процентное отношение цены закрытия текущей свечи к торговому диапазону за определенный период. Пример расчета: текущая свеча имеет закрытие по $49. За последние 5 свечей (период 5) максимум находится по $50, а минимум по $40. Следовательно, уровень закрытия сейчас находится в 90% от всего торгового диапазона за 5 свечей. Этот уровень стохастик и отобразит на своей шкале.

Сама формула расчёта stochastic индикатора выглядит следующим образом:

%К = (Текущая цена закрытия – N минимум) / (N максимум – N минимум) *100%, где N – это период или количество учитываемых баров.

%D = 100 * ((K1 + K2 + … + K n) / n) или просто SMA за n периодов %К.

Интерпретация. Известно, что когда акция начинает восходящую волну, то свечи закрываются возле своих максимумов и поднимаются, как по ступенькам, вверх. В это время линии стохастика поднимаются в сторону 100%. Как только спрос со стороны быков падает, свечи закрываются вблизи средины своих диапазонов. Индикатор показывает закругление кривых вверху (зона перекупленности). И когда предложение со стороны медведей превышает спрос покупателей, свечи закрываются вниз, а стохастический осциллятор движется к 0%.

Подведем итоги

При правильном использовании индикатор стохастик может помочь вам лучше оценить движение цены как в тренде, так и в консолидации. Например, индикатор способен генерировать надежные сигналы на покупку или продажу во время рынка с ограниченным диапазоном, а также сигнализировать о скрытых дивергенциях на трендовом рынке.

Хотя сигнал пересечения не очень хорошо работает в качестве сигнала разворота во время сильного восходящего тренда, он может быть достаточно надежным в качестве сигнала разворота с регулярной дивергенцией.

Stochastic в основном окне графика

Зачастую располагается данный индикатор в нижнем окне ценового графика. Но есть еще одна его вариация, когда он расположен на основном графике цены в необходимом канале. Его нахождение в данном месте не несет в себе изменений в его работе.

Данный вариант настраивается точно также, как и привычный стохастик. Фильтрованные сигналы можно тоже использовать в стандартном варианте – дивергенция, смена направления главной линии и пересечение его уровней.