Мы уже много раз рассказали про торговлю на рынке ценных бумаг и инвестиции, давали советы, как правильно делать, а как не стоит. Вот вам еще одно понятие из мира финансов, которое сделает вас более квалифицированным участником, — это ликвидность.

Ликвидность – способность максимально быстро купить/продать актив с наименьшими потерями.

Абсолютной ликвидностью обладают деньги, т.к. на них можно сразу купить любой товар. Но сегодня разговор про ценные бумаги. На ликвидность инструмента влияют как объем торгов, так и размер самой компании. Чем ликвиднее тот или иной инструмент, тем лучше инвестору, и наоборот.

Почему большая ликвидность — это большое благо для инвесторов и трейдеров:

— если ваши средства составляют больше 1 млн. руб., то вложиться в абсолютно неизвестные компании будет очень трудно, т.к. чтобы собрать необходимый пакет ценных бумаг, придется очень сильно задрать цену;

— в случае приобретения низколиквидных акций вы потратите довольно много финансовых средств из-за большого спреда (см ниже);

— если вы скальпер, вы ни при каких обстоятельствах не сможете скальпить на низколиквидных инструментах;

— на бумагах с малой ликвидностью работают только две стратегии: это инвестирование на очень долгий срок, а также работа с корпоративными новостями;

— и т.д.

Если бумаги малоликвидны, нужно делать следующие:

— улучшать имидж компании в глазах участников рынка, самое главное для них — это надежность компании;

— улучшать финансовые показатели компании;

— улучшить качество информирования всех участников рынка по своей компании;

— как вариант, уменьшить контролирующему акционеру часть своей доли и продать эти бумаги в рынок;

— привлекать профессиональных участников фондового рынка (брокеров) к работе в качестве маркет – мейкеров;

— и т.д.

Эти меры обязательно приведут к росту ликвидности бумаги на рынке.

Что такое ликвидность

Перед тем, как определить, что же такое ликвидность на рынке ценных бумаг, рассмотрим понятие ликвидности в общем понимании. Если говорить простыми словами, то ликвидность отвечает на вопрос «Как быстро я смогу продать тот или иной актив?». По сути, это скорость, с которой можно «превратить» актив в деньги, и затраты, которые повлечет за собой это «превращение». По-другому ликвидность можно назвать ценой ошибки. Например, если купили актив, и его нужно продать, то ликвидные активы можно реализовать практически по той же цене, а неликвидные продать можно уже по более низкой цене. Таким образом, приобретая неликвидные активы, инвестор тут же получает виртуальный убыток.

Таким образом, ликвидность

– это характеристика, присущая всем активам и показывающая вероятность оперативной продажи того или иного актива, т.е. скорость конвертации в денежные средства. Ликвидность присуща абсолютно всем активам – деньгам, предприятиям, банкам, рынкам, недвижимости, ценным бумагам, банковским вкладам, долгам и др.

Выделяют несколько уровней ликвидности активов – высоколиквидные, низколиквидные и неликвидные активы. Абсолютно ликвидными считаются только наличные денежные средства. К низколиквидным можно отнести недвижимость, так как продажа того или иного объекта недвижимости по рыночной цене — это процесс не быстрый и занимает значительное количество времени. Примером неликвидных активов могут быть просроченные задолженности и др.

Как уже говорилось выше, ликвидность также присуща и ценным бумагам, которые торгуются на фондовых рынках. Таким образом, ликвидность на рынке ценных бумаг – это характеристика финансовых активов, котирующихся на фондовых рынках, которая показывает способность оперативной конвертации в денежные средства по цене, близкой к рыночной.

Преимущества ликвидных вложений

У ликвидных вложений фактически одни плюсы против неликвидных. Перечислим их:

- Гибкость. Больше возможность в управлении средства. Возможность быстрого перекладывания денег из одного актива в другой.

- Маленький спред (комиссия, разница между ценами купли продажи).

- Возможность торговать/спекулировать большими деньгами.

- Возможность быстро выводить деньги без потерь.

Смотрите также видео «Ликвидность Активов»:

Похожие записи:

- Мировой финансовый рынок — что это такое и как он работает

- Что такое сплит акций (дробление) — для чего он нужен

- КОБР — что это и как работает

- Коэффициент Free Float у акций — что это и зачем нужен

- В чём различия биржевого и внебиржевого рынка —…

- Денежная масса — что это и что в неё входит

- Коэффициенты платёжеспособности и эффективности…

- Активы и пассивы — что это такое, примеры

Уровни ликвидности на рынке ценных бумаг

Уровень ликвидности – это степень популярности актива, которая обеспечивается главным образом за счет большого количества спекулятивных участников рынка. Чем выше эта популярность, тем выше будет ликвидность актива. Выделяют несколько уровней ликвидности ценных бумаг:

- Ликвидные ценные бумаги

или высоколиквидные – это финансовые активы, по которым инвесторами на фондовых рынках активно совершаются сделки купли-продажи по рыночной цене или близкой к ней. Купить или продать такие активы по рыночным ценам не составит труда.

- Неликвидные ценные бумаги

– это финансовые активы, представленные на фондовых рынках, спрос по которым со стороны инвесторов отсутствует в силу самых различных причин. Сделки по таким бумагам не совершаются или совершаются, но редко. Продать или купить такие активы весьма затруднительно.

Рассмотрим структуру финансовых активов Московской и Санкт-Петербургской биржи по уровням ликвидности. Для этого будем ориентироваться на объем торгов того или иного актива, так как это основной показатель ликвидности.

На момент написания статьи Московская фондовая биржа включала в себя более 2200 выпусков облигаций, из которых только 905 (41%) являлись ликвидными. (см. статьи «Рынок облигаций РФ», «Как купить облигации»). Этот показатель говорит о том, что больше половины облигационного рынка РФ является неликвидным.

Примерами неликвидных облигаций могут быть дефолтные облигации (см. статью «Дефолт облигаций»), облигации Центрального Банка РФ (КОБР-40, КОБР-41, КОБР-42), ОФЗ 26231, ОФЗ 29019, ОФЗ 46012 (см. статью «Как купить ОФЗ»), структурные облигации ВТБ ПАО или Газпромбанка ПАО (см. статью «Структурные облигации») и др. Наиболее ликвидными облигациями по объему торгов за сессию являются ОФЗ 26234, ОФЗ 24021, ОФЗ 26232 (см. статью «Лучшие облигации 2021»).

Что касается акций на Московской бирже, то на момент написания статьи из 282 акций российских компаний ликвидными, т.е. востребованными среди инвесторов, являлись 257 выпусков (91%). Такой результат говорит о весьма ликвидном рынке акций в РФ.

Примером неликвидных корпоративных акций могут быть Химпром ао (Химпром ПАО), ТрансК ао (ТрансКонтейнер ПАО), Морион ао (Морион ПАО) и др. Среди банковских акций неликвидными являются МосОблБанк (Московский областной банк ПАО), Держава ап (Держава АКБ) и др.

Также отсутствие сделок купли-продажи может быть связано с приостановлением торгов биржей в связи с проведением обязательного выкупа своих акций компанией-эмитентом («Обратный выкуп акций»). Например, были приостановлены торги, но не исключены из котировального списка такие акции, как Мегафон, Русполимет, Уралкалий и др.

Согласно среднемесячному обороту акций РФ самыми ликвидными по объему торгов на Московской бирже являются акции таких эмитентов, как Сбербанк ПАО, ГМК Норильский Никель ПАО, Газпром ПАО, Лукойл ПАО, Yandex N.V. (Яндекс), НК Роснефть ПАО и др. (см. статью «Лучшие акции 2021»). У инвестора никогда не возникнет проблемы с отсутствием покупателей или продавцов этих акций. Сделки по ним проводятся ежедневно, акции – в лидерах торгового оборота. Ниже приведены данные по ТОП-25 акциям Мосбиржи по показателю среднедневного торгового оборота (взят период рассмотрения 8 февраля – 12 марта 2021г.):

Несменным лидером по торговому обороту на Московской бирже является Сбербанк, среднемесячное количество операций по акциям которого за одну торговую сессию достигает 102 тыс. на сумму 17,7 млрд. руб.

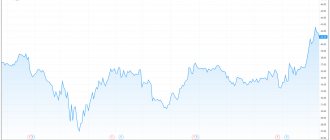

Инвесторы в том числе сами создают ликвидность на рынке ценных бумаг. Она зависит от спроса и предложения, повлиять на которые могут различные рыночные или внутренние события. Так, например, то событие, что произошло с акциями ГМК Норильский Никель – авария на двух ключевых производственных объектах и «Таймырский»). На графике ниже наглядно виден всплеск торговой активности акциями ГМКНорнНик, который был вызван негативными новостями о приостановке работ на рудниках.

Значительный рост объемов торгов произошел после аварии, когда инвесторы активно закрывали свои позиции по акциям ГМК Норильский Никель.

Далее рассмотрим структуру финансовых активов Санкт-Петербургской биржи по уровням ликвидности. Здесь конечно же нас интересуют акции иностранных эмитентов. На момент написание статьи на СПб обращалось более 1450 акций иностранных компаний – акций США, Германии, Китая и др. Из них 1230 (84%) являлись ликвидными, т.е. по ним активно совершаются сделки инвесторами по рыночным ценам или близким к ним. (см. статью «Лучшие акции США»).

Среди неликвидных активов можно отметить акции таких компаний, как The Boston Beer Company, Inc., SINA Corporation, Materion Corporation, China Telecom Corporation Limited, AutoZone, Inc. и др.

Помимо ликвидных и неликвидных ценных бумаг на практике инвесторы выделяют такие активы по уровню ликвидности, как условно ликвидные и слабо ликвидные финансовые активы.

Условно ликвидные ЦБ

– это финансовые активы, которые котируются на внебиржевых рынках, но имеют определенную привлекательность для инвесторов. К условно ликвидным могут относиться различные финансовые инструменты – чаще всего векселя (см. статью «Долговые ценные бумаги»), а также акции, облигации, паи, и др. Для того, чтобы приобрести такие активы, инвесторам придется искать продавца, например, с помощью объявлений или торговых посредников. Примерами условно ликвидных активов могут быть векселя крупных компаний таких, как Сбербанк ПАО, ГМК Норильский Никель и др.

Слабо ликвидные (низколиквидные)

– это финансовые активы, котирующиеся на фондовых рынках, но имеющие низкий спрос со стороны инвесторов. Скорость конвертации таких активов в денежные средства по рыночным ценам может достигать более 1 месяца. Чаще всего низкая ликвидность присуща активам, эмитенты которых — малоизвестные небольшие компании.

Таким образом, уровень ликвидности – это один из важнейших показателей на бирже для инвесторов. Пренебрежение им может повлечь за собой невозможность продажи какого-либо актива по рыночной цене в будущем, что приведет к потере прибыли и значительным убыткам.

Ликвидность недвижимости: как определяется

Недвижимость сама по себе обладает низкой ликвидностью. Однако, если рассматривать, например, элитный дом класса люкс и новостройку бюджетного сегмента на окраине крупного города, новостройка будет обладать куда большей ликвидностью, так как квартиры в ней может купить куда больше людей, и продать их будет легче.

В продаже недвижимости для определения ликвидности действуют те же правила – чем проще продать, тем выше ликвидность.

Методы оценки ликвидности на рынке ЦБ

Оценить ликвидность того или иного актива можно с помощью таких показателей, как объем торгов (оборот) и спред. Рассмотрим более подробно каждый из них.

Объем торгов или биржевой оборот

– это объем сделок с финансовыми инструментами в денежном выражении, совершенных инвесторами за одну торговую сессию. Определяется как сумма совершенных сделок. Чем выше оборот по активу, тем более ликвидным он будет считаться для инвесторов. Измеряется сумма совершенных сделок за определенный период в валюте, в которой котируется актив. На Московской бирже чаще всего это рубли, на СПб по иностранным акциям – доллар или евро.

В торговом терминале Quik данный показатель можно вывести по каждому активу, добавив в таблицу текущих торгов из доступных параметров параметр «Оборот в деньгах».

На графиках активов оборот торгов представлен в нижней части графика в виде столбцов различной высоты — гистограммы. Показатель оборота на графике обозначается как Volume

.

На графике представлен пример по акциям ММК. С конца 2021 г. оборот по ним значительно увеличился и достиг максимальной точки в 51,3 млн. руб. за торговую сессию.

Спред

– также является основным показателем ликвидности на рынке ценных бумаг и показывает разницу между ценой покупки и ценой продажи того или иного актива в биржевом стакане. Чем больше значение этого показателя, тем менее ликвидным считается ценная бумага. В идеале значение спреда должно составлять десятые или даже сотые доли процента. Рассчитывается по формуле, представленной ниже.

Рассмотрим на примере акций Газпром ао (Газпром ПАО) и СаратНПЗ (Саратовский НПЗ ПАО) расчет и интерпретацию значений спреда. Для этого воспользуемся биржевыми стаканами этих акций.

Спред акций Газпром ао равен 1 копейке (220,61 — 220,6 = 0,01) или 0,004% (0,01 / 220,61 * 100%). Спред по акциям СаратНПЗ, согласно данным биржевого стакана, составляет 400 руб. (14 200 – 13 800 = 400) или 2,8% (400 / 14 200 * 100% = 2,8%). Это говорит о том, что, купив акцию Газпром ао, инвестор виртуально потерял 1 копейку, если придется сразу же ее продавать, а купив акцию СаратНПЗ, то сразу потерял 400 руб. или 2,8%. Таким образом, покупка неликвидных активов – это сразу гарантированные потери инвестора.

Согласно полученным данным по величине спреда, можно сделать вывод, что акции Газпрома являются высоколиквидными в отличие от акций Саратовского НПЗ. На практике стоит учитывать оба показателя (оборот и спред) в совокупность, что даст наиболее точный результат по уровню ликвидности актива.

РАСЧЕТ КОЭФИЦИЕНТА ЛИКВИДНОСТИ АКЦИЙ

Расчет этого коэффициента производится по формуле:

Где:

Median(V) – медиана дневного объема торгов в рублях, рассчитанная по акции за три предыдущих месяца;

WorkDays – количество торговых дней в году;

Average(P × (Q — Qn)) – средняя капитализация акции, рассчитанная за три месяца, предшествующие дате расчета, где:

P – цена закрытия;

Q – общее количество акций;

Qn – общее количество акций, не находящихся в обращении.

Как найти ликвидные активы

Найти ликвидные активы и избежать неликвида на рынке ценных бумаг не составит труда. Для этого в программе Quik необходимо настроить фильтр по объему торгов (оборот), отсортировав ценные бумаги по убыванию оборота за одну торговую сессию.

После того, как отсортировали активы по торговому обороту, необходимо перед совершением сделки, во-первых, провести фундаментальный анализ эмитента, во-вторых, проанализировать биржевой стакан и рассчитать показатель спреда для того, чтобы оценить по нему ликвидность и прикинуть размер проскальзывания в случае рыночной сделки на свой объем. Пример был рассмотрен выше. Если спред между ценой покупки и продажи составляет не более десятых процента, то такую ценную бумагу можно назвать ликвидной.

В нашем сервисе Fin-Plan Radar есть специальный фильтр «Убрать из выдачи акции, по которым нет оборотов». Данный фильтр позволяет убрать из выдачи неликвидные и низколиквидные ценные бумаги, которые не пользуются спросом среди инвесторов на бирже.

Данный фильтр в сервисе Fin-Plan Radar всегда включен по умолчанию. В этом Вы можете убедиться сами, зайдя в раздел «ОБЛИГАЦИИ» или «АКЦИИ РФ».

Если необходимо отключить данный фильтр, то можно воспользоваться переключателем рядом с названием или выбрать стратегию «Сбросить все».

Какая связь между ликвидностью и волатильностью

Стоит отметить, что ликвидность связана с волатильностью, но не стоит думать, что ликвидность определяет волатильность. На рынке может быть одновременно высокая ликвидность и низкая волатильность или низкая ликвидность и высокая волатильность.

Высокая волатильность и низкая ликвидность наблюдается в момент публикации важных экономических новостей, когда крупным банкам приходится страховаться от рисков путем снижения ликвидности. Этим и объясняются длинные шпили свечей во время выхода важной новости, когда цена за считанные секунды может скакнуть на 50-100 пипсов.

Ликвидность можно сравнить с буфером, который гасит небольшие всплески. Это утверждение наглядно показано на следующей схеме.

Как действовать инвесторам с ликвидными и неликвидными ЦБ

Для начала разберем, как действовать инвесторам с ликвидными активами. С первого взгляда все просто – если актив ликвидный, то бери и покупай/продавай. Но в случае, когда инвестор готов приобрести или продать по рынку большой пакет активов, перед сделкой предварительно нужно оценить объем предложения/спроса по лучшей цене и определить величину проскальзывания. Разберем более подробно эти действия.

Объем предложения или спроса по лучшей цене – это то количество лотов в заявках, которое представлено в биржевом стакане по лучшей цене предложения /спроса. Например, по акции Газпром ао объем предложения по лучшей цене составляет – 23 лота, объем спроса по лучшей цене – 41 лот.

В случае, когда требуемый объем на покупку / продажу выше, чем рыночный по лучшей цене, возникает необходимость совершения сделки и восполнения требуемого объема по следующей доступной цене (стоит ориентироваться на столбец «Сумма лучших» в биржевом стакане). Как следствие, средняя цена совершения таких сделок будет менее выгодной, чем рыночная. В такой ситуации возникает «Эффект проскальзывания». Например, если необходимо купить 200 лотов акций Газпром ао, то при использовании рыночной заявки 23 лота будет куплено по цене 232,46 руб., 85 по 232,47 руб. и 92 по 232,49 руб. Средняя цена равна 23 * 232,46 + 85 * 232,47 + 92 * 232,49) / 200 = 232,48 руб. Величина проскальзывания в данном случае будет составлять (232,46 — 232,48) * 200 = (-3,61 руб.). Это говорит о том, что данная сделка будет исполнена по цене менее выгодной на 3,61 руб.

Таким, образом, величина проскальзывания

– это прямые потери инвестора. Чем ниже ликвидность по ценной бумаге, тем больше величина проскальзывания или потери от сделки. Чем выше ликвидность, тем меньше проскальзывание. Для того чтобы минимизировать такие потери по сделкам, необходимо выбирать более ликвидные активы.

Чтобы избежать «Эффекта проскальзывания» при покупке большого объема активов, при совершении сделок стоит использовать лимитные заявки

, а не рыночные (подробнее см. статью «Биржевые заявки»).

В случае с низколиквидными активами все гораздо сложнее. Если объем средств для инвестирования небольшой и инвестор покупает/продает 1-3 лота, то такая сделка будет исполнена даже по низколиквидной бумаге. Если требуется продать / купить большой пакет финансовых инструментов, то здесь можно рекомендовать инвесторам применять ступенчатый вход, айсберг-заявку или торговлю внутри спреда. Рассмотрим более подробно все три варианта.

Если покупать низколиквидные акции по рыночным ценам, то можно «собрать» весь биржевой стакан. Так, например, чтобы купить 10 лотов СаратНПЗ, потребуется совершить сделки по 7 различным ценам. С низколиквидными активами так делать не стоит.

В таких ситуациях можно использовать ступенчатый вход (сетку ордеров)

– это разбивка позиции на несколько лимитных заявок, например на 3-6 шт. с разницей в цене 1-2%. Данный механизм позволит на естественных колебаниях рынка купить или продать значительный объем позиций по активам.

Так как цены на низколиквидные активы более чувствительны к изменениям баланса спроса и предложения, то стоит использовать айсберг-заявку.

Она позволяет скрыть инвесторам реальный объем заявки в биржевом стакане. В случае исполнения одной части заявки появляется другая ее часть. Такой механизм дает возможность «не переполошить» остальных участников рынка и совершить сделки на больший объем средств в несколько этапов, не создавая большой спрос и увеличивая цену (подробнее см. статью «Биржевые заявки»).

Торговля внутри спреда

– позволяет сократить величину спреда и увеличивает вероятность исполнения лимитной заявки.

Например, по акции СаратНПЗ спред составляет 350 руб. (2,4%). Если инвестор поставит лимитную заявку на уровне цены 14 450 руб., то величина спреда сократится до 250 руб. (1,7%). В случае, если заявка по цене внутри спреда не исполняется, необходимо увеличивать цену и еще сокращать спред, например, сделать заявку по цене 14 500 руб. и так далее, постепенно снижая спред, пока не исполнится заявка.

Где оперируют высоколиквидными бумагами

Такие сделки совершаются на биржевом рынке. Главное его отличие – абсолютная прозрачность при подсчете совершенных сделок. Он также более технологичен и имеет понятные и предсказуемые механизмы образования цены.

Ценные бумаги торгуются на фондовой бирже. Своя национальная фондовая биржа есть в каждой стране с развитой экономикой. Крупнейшие по капитализации в 2021 году – NYSE Euronext, NASDAQ и Токийская биржа. Московская биржа по итогам первого квартала этого года находилась лишь на 22 месте.

Принцип работы акций

Акции дают владельцу право на управление деятельностью предприятия и получение части от прибыли, соизмеримо его доле. Выпуск совершают только акционерные общества (АО), приобретателем может стать физическое или юридическое лицо, в том числе и профессиональные инвесторы.

Схема работы акций простыми словами выглядит так:

- Акционерное общество нуждается в дополнительном финансировании.

- Некоторая часть активов реализуется, как доли компании.

- Инвестор приобретает полный пакет или часть активов, становится полноправным владельцем компании или совладельцем.

- Полученные деньги АО использует для развития деятельности и извлечения дохода.

- Держатели акций получают процент от прибыли предприятия в виде дивидендов, равный доле приобретенных ценных бумаг (более точно – процент равен части предприятия, которой владеет инвестор).

У акционерного общества может быть неограниченное число участников. Одна акция представляет собой долю предприятия, например, 1% или 0,0001%.

В аналогичной пропорции распределяется и прибыль. Участие в управлении АО формально дается всем держателям акций.

На практике владелец 0,0001% едва ли изменит вектор направления деятельности, но вынужден участвовать в жизни компании. Минимальный объем контрольного пакета равен 50% +1 акция.

Выбираем акции для портфеля: что нужно учесть

Рискованность инвестиций в ценные бумаги должна быть в балансе с доходностью и ликвидностью. Для этого важно распределить финансы между различными активами. Инвестиционный портфель должен включать разные виды ценных бумаг с учетом ликвидности.

При формировании портфеля также необходимо учесть цели, для которых он создается. Высокодоходные, а значит, высокорисковые портфели подойдут для желающих заработать. Но нужно учитывать, что результат может оказаться противоположным. Для сохранения сбережений лучше отдать предпочтения ценным бумагам с невысокой доходностью, но хорошей ликвидностью.