Что это такое и зачем они нужны

АИ занимают значительную долю на инвестиционном рынке. В большинстве они необходимы предприятиям, имеющим собственное производство. Средства вкладываются в качество продукта, но никак не отражаются на объёмах производства.

Суть инвестиций

Начинающие компании всячески стараются закрепиться в своей отрасли. Производителю важно, чтобы его товар покупался не один раз, а постоянно. Для этого необходимо оборудование, которое будет увеличивать качественные характеристики товара, либо закупка достойного сырья. Но на начальном этапе предприниматели финансово ограничены.

И тогда приходят инвесторы. Обычно это люди, хорошо разбирающиеся в бизнесе. Их основная цель — получение стабильной прибыли в течение всей деятельности предприятия. Перед вложением инвесторы проводят анализ, чтобы сравнить свои затраты с эффективностью их применения.

Чаще всего используется метод дисконтирования (определение чистой приведенной стоимости). На основе полученных результатов принимаются решения о выборе проекта.

Применение

Автономные инвестиции могут быть использованы на затраты, связанные с возрастающей численностью населения. Например, наш производитель — лидер в своей отрасли. Стремительно повышается спрос на товар, следовательно, растет и цена. Возникает потребность в увеличении объемов производства, но это влечет определенные затраты.

Или же возникнет ситуация, когда объем увеличился, но качество производимого товара пострадало. В результате снизился спрос на продукцию. В этих условиях потребуются автономные вложения, которые будут направлены на повышения качества: высококлассное сырье, дополнительное оборудование, обучение персонала.

На сумму инвестиций никоим образом не влияет национальный доход, т.к. их основная функция — получение дополнительной прибыли. Но сами вложения играют важную роль в формировании роста или падения нацдохода.

Причины появления необходимости в автономных инвестициях

Сегодня во всех отраслях наблюдается жесточайшая конкуренция. И компаниям, чтобы оставаться на плаву, приходится своевременно реагировать на изменения в рыночной экономике, находиться в постоянном движении: создавать новые услуги, либо повышать качество имеющихся. Тогда и возникает потребность в автономных инвестициях.

Причины появления:

- повышение качества жизни населения;

- экономический рост;

- исполнение обязательств перед гражданами в социальной сфере;

- укрепление существующих позиций производителя на рынке;

- обучение и подготовка новых специальностей.

Источники АИ

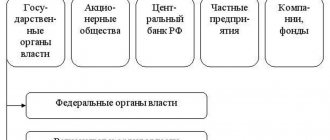

Автономные инвестиции реализуются государством, поэтому в качестве основных источников будут выступать средства госбюджета. Но не только они: также привлекаются средства иностранных партнеров и внешние займы. АИ не зависят от национального дохода, правильное финансирование будет влиять на рост экономических показателей.

Куда направляются

АИ способны дать новую жизнь существующим предприятиям, улучшая услуги и модернизируя производства.

Адресаты автономных вложений:

- Развитие госучреждений (заводы, фабрики, лаборатории). Сотни таких организаций задыхаются от нехватки финансирования. А товар, чаще всего, ввозится из-за границы.

- Поддержка сферы услуг. Организации нуждаются в инвестициях для закупки спецтехники.

- Финансирование здравоохранения. В связи с недостатком необходимого оборудования в нашей стране нет проводятся сложнейшие операции. А в итоге — нет прорыва в медицине.

Пример АИ

Ярким примером автономных инвестиций в макроэкономике выступают средства, которые направляются на развитие и поддержание социальной политики государства. Поддержание социальной устойчивости не будет зависеть от экономических показателей. Уровень вложений в социальную сферу каждый год остается примерно на одном уровне.

В разрезе микроэкономики примером автономных инвестиций служат средства, направляемые на улучшение качества производимой продукции или услуг. Это может быть закупка нового оборудования, инструментария, новых технологических линий. Все это повышает качество продукции, но ни в коем случае не ее количество.

Теория мультипликатора. Мультипликационный эффект. Принцип акселерации

Понятие «мультипликатор» означает «умножающий» и было введено в экономическую теорию в 1931 г. английским экономистом Р. Каном. В период борьбы с кризисом и безработицей он установил, что государственные затраты на любом участке общественных работ приводят к «мультипликационному» эффекту занятости. Всякий новый участок работ, порождая первичную занятость, выступает толчком для соответствующих затрат на других взаимосвязанных участках, вызывая вторичную, третичную и т. д. занятость. Таким образом, первоначальные затраты «мультиплицируются» в кратном увеличении занятости.

В теории Дж. Кейнса под мультипликатором понимается числовой коэффициент, который показывает зависимость изменения дохода от изменения инвестиций. Эффект мультипликатора в рыночной экономике состоит в том, что увеличение инвестиций приводит к увеличению национального дохода, который возрастает в гораздо больших размерах, чем первоначальный рост инвестиций. Это является результатом того, что инвестиции помимо первичного эффекта в виде роста национального дохода и занятости вызывают вторичный, третичный и т. д. эффект. Такой нарастающий эффект называется мультипликационным эффектом. Его количественное значение определяется особым числовым коэффициентом – мультипликатором (К), который показывает, в каком соотношении возрастает национальный доход (Y) по сравнению с увеличением размера инвестиций (J при достижении равновесного состояния экономики.

или ΔY = K ΔJ

, т. е. мультипликатор, умноженный на приращение инвестиций, показывает приращение национального дохода.

Определим числовые значения мультипликатора по данным нашей страны за 1988–1989 гг. В 1988 г. прирост капитальных вложений (инвестиций) по сравнению с 1987 г. составил 13 млрд руб. Произведенный национальный доход за этот период увеличился на 31 млрд руб. Следовательно, мультипликатор был равен 2,4. В 1989 г. прирост капитальных вложений уменьшился до 10 млрд руб., а национального дохода – увеличился до 43 млрд руб. В результате значение мультипликатора возросло до 4,3 (Народное хозяйство СССР в 1990 г. – М., 1991. – С. 5). Хотя этот пример во многом имеет условный характер, но в определенной мере он отражает действительное состояние экономического развития.

Рассмотрим механизм образования мультипликационного эффекта. Вначале отметим, что создаваемый национальный доход, а также его приращение (ΔY) делится на потребляемую (ΔC) и сберегаемую (ΔS) часть, которая полностью используется на инвестиции (ΔJ), тогда

ΔY = ΔC + ΔS = ΔC + ΔJ

,(16.2)

отсюда

ΔJ = ΔY – ΔC

.(16.3)

В уравнение (16.1) подставим значение ΔJ – формула (16.3), тогда

K = ΔY / (ΔY – ΔC)

.(16.4)

Преобразуем уравнение (16.4) путем деления числителя и знаменателя на ΔY. Тогда

K = 1 / (1 – ΔC/ΔY)

.(16.5)

Выше было показано, что отношение прироста потребления (ΔC) к приросту дохода (ΔY) представляет собой предельную склонность к потреблению (C).

C = ΔC/ΔY

.(16.6)

Тогда уравнение (16.6) примет вид

K = 1 / (1 – C)

.(16.7)

Отсюда следует, что мультипликатор К равен единице, деленной на разность между единицей и «предельной склонностью к потреблению». Из уравнения (16.2) следует, что сумма «предельной склонности к потреблению» и «предельной склонности к сбережению» равна единице. Используя выводы исследований потребления и сбережения (п. 16.1), получим:

В результате в уравнении (16.7) знаменатель (1 – С) представляет собой «предельную склонность к сбережению». Следовательно, мультипликатор есть величина, обратная предельной склонности к сбережению.

Для исследования мультипликационного эффекта используем условный пример. Пусть первоначальный объем инвестиций составляет 50 млрд руб. Это вызовет увеличение доходов у занятых при выполнении работ на такую же сумму, т. е. на 50 млрд руб. При этом работники расходуют на потребление 75 % получаемого ими дохода, а оставшиеся 25 % сберегают. Тогда потребительская функция примет вид С = 0,75Y. У данных работников предельная склонность к потреблению составляет 0,75, а предельная склонность к сбережению – 0,25. В связи с увеличением доходов у них возрастут потребительские расходы в виде товаров, которые производят другие производители. Эти расходы составят 50 млрд руб. ~ 0,75 = = 37,5 млрд руб. На эту сумму будут произведены дополнительные товары для потребителей.

В свою очередь, производители этих товаров получат доход в сумме 37,5 млрд руб., из которых 75 % будет использовано ими на потребление, т. е. 37,5 млрд руб. ~ 0,75 = 28,125 млрд руб., которые также расходуются на закупку товаров и т. д. Эта цепочка исходя из повторяемости первичного эффекта первичных инвестиций примет вид ΔНД = ΔJ + ΔJ ~ 0,75 + ΔJ ~ 0,752 + ΔJ ~ 0,753 +… Этот процесс можно представить в виде бесконечной геометрической прогрессии.

Если примем, что ΔJ = 1, а MRC = 0,75 за величину Р, тогда данная прогрессия примет вид 1 + Р + Р2 + Р3 +… + Рn

.

Cумма такой бесконечной прогрессии при |Р| < 1

определяется по формуле

1/(1-P)

.

Это уравнение в данном случае соответствует уравнению числового коэффициента мультипликатора.

В заключение следует отметить, что мультипликационный эффект проявляет себя только в таком обществе, в котором имеет место неполная занятость, т. е. существует резерв рабочей силы, вовлечение которой в производственный процесс приведет к увеличению выпуска продукции и национального дохода.

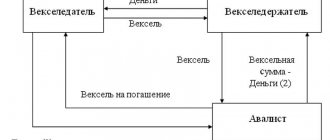

Принцип акселерации. Акселератор (ускоритель) – это коэффициент, который представляет собой отношение прироста инвестиций к вызвавшему его относительному приросту дохода:

где А – акселератор; J – инвестиции; Y – доход.

Акселератор служит количественным выражением принципа «акселерации», согласно которому каждый прирост или сокращение дохода вызывает (или требует) прироста или сокращения «индуцированных» инвестиций. Этот принцип был выдвинут в 1913 г. французским экономистом А. Афтальоном (1874–1956) и в 1919 г. американским экономистом Дж. Кларком (1884–1963) и впоследствии использовался в неокейнсианских моделях экономического роста.

Принцип акселерации обозначает более резкую динамику прироста (сокращения) инвестиций по сравнению с вызывающей их динамикой дохода. Если основной капитал в 0 млн изнашивается на 10 % ( млн), то инвестиции потребуются не только на возмещение изношенного капитала в размере млн, но и на дополнительное расширение капитала для удовлетворения возросшего спроса. Следовательно, увеличение спроса на готовую продукцию на 10 % вызывает удвоение валовых инвестиций в оборудование.

Виды

Разделение автономных инвестиций проводят по их размерам и целям.

Государственные

Для улучшения качества жизни и укрепления благосостояния населения государство инвестирует часть средств в различные сферы, которые дадут результаты в будущем (через 10–20 лет).

К основным сферам государственных автономных инвестиций относятся:

- Обновление существующей инфраструктуры (ремонт дорог, строительство новых социальных объектов, модернизация ж/д).

- Развитие системы здравоохранения.

- Разработка новейших технологий и проведение исследований в медицине, образовании, сфере производства.

- Развитие действующих и внедрение новых образовательных систем и т.п.

По результатам исследований определяется необходимый объем инвестиций, который в дальнейшем закладывается в бюджет страны на следующий год.

Индивидуальные

К основной причине появления индивидуальных автономных инвестиций относится рост конкуренции на внешнем и внутреннем рынке. Чтобы снизить затраты на модернизацию и справиться с конкуренцией, владельцы бизнеса вынуждены вкладывать деньги. Этот вид называют индивидуальными, так как их вкладывает непосредственно собственник компании или сторонний инвестор.

Автономные инвестиции: что это, с какой целью делаются, форумла

Понятие инвестиции само по себе весьма емкое. Существует огромное количество инвестиционных проектов, доход от которых зависит от внешних и внутренних экономических условий.

Особняком стоят автономные инвестиции, направляемые на повышение качества производства и инфраструктуры государства. Подобные капиталовложения призваны улучшить общее отраслевое состояние определенной страны.

Суть понятия и его определения

Специалисты выделяют несколько основных трактовок термина автономные инвестиции:

- Капиталовложения, объем которых не коррелирует с показателем валового национального продукта. Другими словами, денежные средства используются для развития государственных инфраструктурных, социально-культурных и строительных отраслей.

- Денежные вливания, направленные на замещение выбывающего капитала. Специалисты, обладающие определенной финансовой грамотностью, поясняют эту формулировку следующим образом: финансовые средства идут на закупку расходных материалов и инвентаря.

Оба определения дополняют друг друга и помогают понять всю картину в целом.

Основная функция автономных вложений – это сохранение работоспособности предприятия и увеличение объема вливаемых в основной капитал денежных средств.

В большинстве случаев, наибольшие объемы автономных вложений поступают из государственного бюджета, от иностранных инвесторов или из внешних займов. Такое инвестирование позволяет улучшить качество продукции и укрепить позиции компании на рынке.

Разница между видами инвестиций.

Типы государственных автономных инвестиций

Расходы средств из экономики государства, направленные на улучшение или поддержание социально-значимых и стратегических объектов, по сути, являются автономными капиталовложениями.

Основные отрасли государственного хозяйства, на которые осуществляются автономные инвестиции, можно условно разделить на:

- социальный сектор;

- инфраструктуру, включая дороги и транспорт;

- образовательную сферу;

- систему здравоохранения;

- затраты на изобретения и науку;

- культуру и спорт.

Наиболее приоритетным направлением вложений из национального бюджета является строительство и ремонт дорожного покрытия. Качество дорог напрямую влияет на эффективность экономики, поэтому приоритет любого государства – это развитие железнодорожного покрытия, авиационного транспорта и скоростных автомагистралей.

К автономным государственным капиталовложениям не относятся:

- траты на увеличение капитала муниципальных предприятий;

- затраты на развитие госкомпаний и национальных корпораций;

- инвестиции в недвижимость и строительство жилья.

Индикатором, определяющим тип инвестиций, служит изменение национального валового продукта. Если капиталовложения не приводят к росту экономики – значит они относятся к автономному типу. Именно поэтому данный вид финансовых вливаний и называется автономным или независимым, поскольку он никоим образом не связан с экономическим состоянием государства.

В целом эффективность инвестиций автономного характера можно определить спустя длительный промежуток времени.

На длинной дистанции независимые капиталовложения влияют на:

- состояние экономики;

- качество жизни граждан;

- количество высококвалифицированных специалистов.

Благодаря независимым вложениям, государство все-таки может извлечь прибыль, но лишь косвенно и в далекой перспективе.

Расчет инвестиций.

Самостоятельные реальные инвестиции

Некоторые специалисты трактуют термин автономные капиталовложения, как доля реальных инвестиций, размер которых не зависит от прибыли, доходов или расходов компании. Денежные средства направляются напрямую в основной капитал предприятия, вне зависимости от успешности отчетного периода.

Улучшение техники, оборудования, инструментов и других элементов технической базы организации является независимыми инвестициями. Подобные капиталовложения напрямую способствуют улучшению качества выпускаемой продукции и позволяют серьезно увеличить доход в будущем.

Простой пример: организация получила хорошую прибыль от размещения на рынке определенных товаров нового образца.

Средства, направленные на поддержание деятельности организации, замену устаревшей материально-технической базы и закупку расходников – это автономные вложения.

Финансовые вливания на маркетинг, увеличение мощностей, изменения технологии и разработку новых продуктов – это переменные инвестиции.

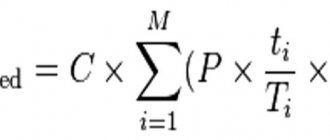

Математический подход к инвестициям

В общем случае инвестиционные расходы можно описать при помощи простой формулы:

Путем нехитрых манипуляций можно преобразовать тождество и получить:

e = I – fY

Наиболее весомые факторы, влияющие на размер самостоятельных инвестиций – это склонность к вложению f и прибыль Y. В общем случае, величина автономных капиталовложений, равна объему средств, направленных в основной капитал предприятия при нулевой прибыли.

Вполне очевидно, что данная формула не позволяет в полной мере понять эффективность автономного инвестирования в потенциал предприятия. Более того, тождество никоим образом не дает возможность оценить эффективность капиталовложений в компании, не производящие никаких полезных для рынка продуктов. К таковым организациям можно отнести вклады в ПИФы и ETF фонды.

Объемы независимых вложений могут зависеть от нескольких главных факторов:

- объем финансовых издержек учреждения;

- ожидания инвесторов и прогнозируемый рост бизнеса;

- необходимость изменения технологии производства продукта.

Преимущества и недостатки

Безусловно, большой плюс – независимость автономных инвестиций от национального дохода, в отличие от индуцированных вложений, величина которых напрямую связана с колебаниями совокупного дохода страны. К плюсам можно отнести ускорение роста бизнеса и разделение бизнес-рисков с инвестором.

Основной недостаток – контроль средств инвестором и риск его чрезмерного вмешательства в управление бизнесом.

Риски и подводные камни

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Риски – часть инвестиционного процесса. АИ привлекаются для развития перспективного проекта, приносящего доход в долгосрочном периоде. Однако, есть риск, что эти вложения не окупятся. Чтобы оценить эффективность инвестиций, периодически проводят анализ результатов.

Сравнению подлежат показатели до начала инвестирования и на момент анализа. Улучшение качества продукции или значительное увеличение объемов производства свидетельствуют об экономической эффективности автономных инвестиций, которая проявляется в увеличении прибыли.

Автономные инвестиции — что это, суть, понятие

Существуют две основные трактовки данного термина. Первая трактовка понятия: это инвестиции, объем которых не зависит от значений национального валового продукта. Проще говоря, это деньги, которые государство направляет на улучшение инфраструктуры, социально-культурной атмосферы в стране и другие важные для общества сферы.

Финансирование сектора социального страхования является идеальным примером. Это инвестиции, объем которых всегда будет примерно одинаков, вне зависимости от показателей ВВП в отдельно взятом году.

Вторая трактовка более расплывчатая и не противоречит первой. Под термином «автономные инвестиции» также понимают деньги в форме реальных инвестиций, которые направлены на замещение выбывающего капитала.

Постараемся опять же упростить данное выражение.

Первоначальные реальные вложения уже можно считать автономными, впоследствии деньги на замещение расходуемых материалов, инструментария и других подобных объектов инвентаризации также относят к данной категории.

При этом нельзя сказать, что данные инвестиции являются полностью самостоятельным явлением. Грань между данным понятием и амортизационными расходами (валовыми инвестициями) очень тонка и порой полностью размыта.

В данной статье мы будем говорить преимущественно о реальных вложениях, а также коснемся некоторых важных для финансиста понятий, которыми руководствуется управляющий предприятием при определении объемов автономных инвестиций, оптимальных для поддержания успешного функционирования бизнеса.

К автономным капиталовложениям государства можно отнести почти все бюджетные расходы, которые осуществляются для улучшения или поддержания эксплуатационных качеств социально и стратегически значимых объектов. Вне зависимости от показателей национальной экономики, государство обязательно должно заниматься постоянным улучшением инфраструктуры.

Основные направления государственных дотаций:

- Социальный сектор;

- Инфраструктура;

- Образование;

- Здравоохранение;

- Культура и спорт.

Самым главным направлением инвестиций государства является именно строительство дорог, элементов телекоммуникационной инфраструктуры.

Транспортная система страны непосредственным образом влияет на эффективность экономики в целом, а потому именно развитию дорог, авиации и железнодорожного транспорта любая страна уделяет самое большое внимание.

К автономным инвестициям нельзя отнести государственные, которые часто направлены на укрупнение уставного капитала муниципальных предприятий или же на развитие государственных компаний и корпораций. Инвестиции в строительство жилья со стороны государства также не стоит относить к автономным, так как они влияют на объемы НВП.

Чтобы сделать разделение инвестиций более понятным для читателя, мы посоветуем просто взглянуть на влияние вложенных денег на НВП. Если инвестиции не влияют на формирование национального валового продукта, то они автономные. И наоборот. Именно поэтому их и называют автономными (независимыми), из-за отсутствия прямой связи между НВП и деньгами, которые расходует государство.

При этом капиталовложения подобного характера всегда имеют четкую цель. В долгосрочной перспективе автономные инвестиции позволяют улучшить состояние экономики, увеличить качество жизни или же подготовить большее количество специалистов, что повлияет на показатели национальной экономике через десятки лет. Теоретически данные инвестиции направлены на извлечение прибыли, но косвенным образом.

Другая трактовка понятия, взятая прямиком из словаря: «Доля реальных инвестиций, не зависящих от производственных факторов». В данном случае речь идет об инвестициях, которые не зависят от прибыли, доходов и расходов. Это деньги, которые направляются в основной капитал и активы компании вне зависимости от того, насколько успешным или неудачным был предшествующий отчетный период.

Любые операции по улучшению или поддержанию материально-технической базы предприятия, которые будут сделаны в любом случае, можно считать автономными. Без данных инвестиций предприятие может работать, но эффективность производства будет под вопросом. Это не обязательные для выживания денежные средства, но капиталы, необходимые для обеспечения потенциала компании в обозримом будущем.

Данный тип инвестиций является одним из двух основополагающих типов инвестиций, вторым являются переменные инвестиции, которые напрямую зависят от прибыли предприятия.

Второй тип инвестиций связан с ростом предприятия и, по сути, является полной противоположностью первого.

В данном случае деньги имеют непосредственное влияние на НВП, а также направлены на улучшение производства или инфраструктуры предприятия тем или иным путем.

Приведем пример. Есть предприятие, которое получило существенную прибыль от вывода на рынок нового продукта.

Деньги, которые направляются на поддержание общей деятельности предприятия, замену устаревшего оборудования и покупку расходных материалов, можно считать автономными инвестициями.

Деньги с прибыли, направляемые на маркетинг, расширение производственных мощностей и выпуск новых продуктов – это переменные (индуцированные) инвестиции. Многие операции предприятия осуществляются в пределах одного типа инвестиций.

Конечно же, существует формула вычисления объема автономных инвестиций и представлена она в следующем виде: I = e + fY.

В данном выражении: I – инвестиционные расходы, Y – единицы прибыли (деньги или материальные ценности), e – автономные инвестиции, f – предельная склонность к инвестированию. Исходя из данного уравнения, можно вывести: e = I — fY.

Данная формула не позволит оценить эффективность последующих инвестиций и лишь позволяет определить характер финансовой деятельности предприятия.

Она мало применима к ПИФам или другим компаниям, работающим в сфере доверительного управления и не производящим никаких продуктов.

Независимость от наличия крупных объемов автономных инвестиций в финансовых организациях, которые представлены в нашем рейтинге компаний, позволяет упростить аналитическую сторону их изучения и выбор для инвестора.

Теперь немного подробнее о том, что означают переменные в формуле. Инвестиционные расходы – это общие расходы предприятия, направленные на поддержание и развитие производства или увеличение продаж. Единицы прибыли чаще всего выражаются в денежных единицах и фактически представляют собой прибыль предприятия за отдельно взятый отчетный период.

Важными для нас переменными являются «e» и «f«. Самостоятельные инвестиции равны объему средств, которые будут направлены в основной капитал в той или иной форме, если значение прибыли будет равным нулю.

Эмпирическое значение данной переменной почти всегда больше нуля. Предельная склонность к инвестированию (MPI – англ.

Marginal Prosperity to Investment) отражает долю прибыли, которая будет направлена на улучшение производства и условий реализации продуктов.

Выражение «fY» само по себе является отражением индуцированных или переменных инвестиций.

Термин MPI изменчив и может быть применен к потребительскому сектору, частному строительству. В этом случае говорят о понятии MPC (англ. Marginal Prosperity to Consume) или предельной склонности к потреблению. По сути, два понятия представляют собой «одну кашу, съеденную двумя ложками».

Источник:

Автономные инвестиции

Автономные инвестиции необходимы для улучшения состояния оборудования и недвижимости компании, оптимизации процессов управления и обучения её сотрудников, а также повышения производственной деятельности в целом. В конечном итоге все это ведёт к увеличению прибыли.

Вне зависимости от того, каков уровень национального дохода, вложения такого рода необходимы и осуществляются в перманентном режиме. Поскольку они независимы от дохода, их и называют автономными.

Автономные инвестиции — это средства, которые вкладываются в развитие предприятия, но не отражаются на объеме производства.

Если рассматривать инвестирование государственного масштаба, то автономные — это вложения в развитие инфраструктуры, НТП (научно-технического прогресса), потоковые инвестиции, направленные на поддержание и эксплуатацию продуктов научных и технических изысканий, открытий, исследований.

Источник: https://s7reut.ru/prochee/avtonomnye-investitsii-chto-eto-sut-ponyatie.html

Формулы расчета с примерами

Первый показатель, который должна рассчитать организация в процессе определения суммы требуемых вложений, — капиталоемкость. Она характеризует количество финансовых ресурсов, расходуемых на изготовление одной продуктовой единицы. Наряду с этим используется параметр темпа роста спроса.

Использование индуцированных инвестиций является важным при постоянно возрастающем спросе.

- Если он возрастал на определенный отрезок времени и был эпизодическим, эффект может оказаться противоположным. Ведь есть вероятность роста стоимости и повышения доходов предприятия.

- Если он повышался, но случалось это на какое-то время, и организация вложилась в расширение производственных активов, есть вероятность наступления отрицательного эффекта. Финансовая стабильность предприятия может пострадать.

Для определения величины индуцированных инвестиций стоит использовать следующую формулу:

I = К (К) * (Y1 – Y), где

- I – индуцированные инвестиции;

- К — значение капиталоемкости, найденное в прошлом пункте;

- Y – сумма национального дохода государства.

Что нужно учитывать при использовании

Причиной привлечения индуцированных инвестиций является повышение совокупного спроса на продукт, который производится, а также общее улучшение уровня жизни населения, достигнутое за счет роста их поступлений.

Важную роль играет такой параметр, как национальный доход государства. Он оказывает прямое и непосредственное влияние на общую динамику совершаемых вложений. Показатель включает в себя следующие элементы:

- зарплата граждан;

- прибыль организаций;

- собственность.

Его величина представляет собой сумму всех товаров, изготовленных на территории государства. Из нее вычитаются расходы на производственную деятельность. Чем выше этот параметр, тем лучше для державы и ее граждан.

Ведь это приводит к повышению покупательской способности и увеличению спроса на товарные позиции и услуги. В итоге бизнес расширяется, появляются новые направления запуска индуцированного инвестирования.

Автономное потребление: расчет

Автономное потребление – это затраты населения, которые не зависят от величины дохода, и покрываются за счет личных сбережений или кредитами. Если заработок меньше, чем установленный прожиточный минимум, то человек не снижает потребление, а заимствует средства из иных источников (кредиты, сберегательные вклады).

Суммарное потребление можно определить с помощью формулы:

| С = а + bYd |

Где:

- C – cуммарное потребление;

- а – автономное потребление;

- Yd – располагаемый чистый доход.

При этом, а > 0, потому что даже лица без заработка будут потреблять минимальный набор продуктов для выживания, за счет заимствования или продажи имеющихся активов.

Таким образом, можно выразить формулу автономного потребления:

| а = С – Yd |

В таком случае, величина будет зависеть от суммарных активов, ожидания будущих доходов, получения наследства или прожиточного минимума.

Особенности индуцированного расчета

Наряду со всем вышесказанным стоит рассмотреть показатель индуцированного потребления. Оно представляет собой часть расходов населения, зависящих от величины национального дохода.

Показатель непостоянен и пребывает в зависимости от заработка конкретных граждан страны. Если доход меньше, чем прожиточный минимум, потребление остается на прежнем уровне. Тогда необходимо разобраться по возникшим долгам.

Таким образом, привлечение индуцированных инвестиций требуется для расширения производственной базы при возрастающем уровне спроса в целях его полноценного удовлетворения. Они не используются для ремонта старого оборудования, а только для приобретения новых единиц. Для определения этого показателя принято использовать специальную формулу.

Дополнительно о видах инвестиций можно узнать из видео ниже.