Здравствуйте, уважаемые читатели!

Наверное, каждый из вас ломал голову: куда вложить лишние деньги? В доллар? В евро? Купить акции, пока они достаточно дешевы? Или лучше сделать ремонт в квартире? А может, положить в банк? Как сделать так, чтобы деньги работали?

Если объединить эти эпизодические импульсы в некую систему, то выходит, что у каждого человека есть своя инвестиционная политика. Но этот термин чаще используют, когда говорят о фирме, каком-либо предприятии либо о деятельности государства.

Что представляет собой инвестиционная политика

Инвестиционная политика – это составляющая финансовой стратегии организации. Ее суть – воплощение наиболее эффективных инвестиций, что позволит компании развиваться наиболее активно. Инвестиционная политика должна соответствовать долгосрочным целям фирмы. Политика включает в себя эти составляющие:

- Формирование долгосрочных целей компании.

- Подбор наиболее прибыльных инвестиционных вариантов.

- Формирование приоритетов в развитии.

- Анализ альтернативных инвестиционных направлений.

- Формирование прогнозов касательно таких направлений, как маркетинг, технологии и финансы.

- Анализ итогов внедрения инвестиционной политики.

Грамотная инвестиционная политика обеспечивает эффективное использование ресурсов, объединение оптимальных ресурсов финансирования.

Как разработать стратегию инвестиционного развития?

Механизмы формирования и реализации

Механизм формирования и реализации инвестиционной политики включает:

- привлечение различных ресурсов;

- надзор за освоением выделенных инвестиций;

- разработка нормативно-правовой базы;

- назначение сроков реализации различных решений;

- определение ответственности государственных органов за саму реализацию.

Формы инвестиционной политики

Инвестиционная политика подразделяется на категории в зависимости от целей ее использования. Выделяются виды инвестиционной политики, направленные на достижение следующих результатов:

- Увеличение результативности производства.

- Модернизацию оборудования и процессов.

- Формирование новых производств.

- Завоевание новых сегментов рынка.

Что предусматривает инвестиционная и финансовая политика?

Поставленные цели определяют используемые инвестиционные инструменты. При выборе формы инвестиционной политики нужно ориентироваться на эти факторы:

- Финансово-экономическое состояние компании.

- Особенности рыночной ситуации.

- Техническое состояние производства.

- Наличие объектов неоконченного строительства.

- Возможность заключать договоры лизинга.

- Объем привлечения займов.

- Условия инвестирования.

- Наличие государственных льгот.

- Финансовую и бюджетную эффективность.

- Наличие страховки от коммерческих рисков.

Инвестиционная политика всегда основывается на состоянии предприятия. Она должна быть адаптирована к конкретным условиям.

Принципы и эффективность

Экономисты выделяют несколько принципов:

- Создание комфортных условий для частных и государственных компаний.

- Развитие и стимулирование фондового рынка.

- Улучшение макроэкономических показателей.

- Проработка юридической защищенности всех участников экономического процесса.

Эффективность же определяется по степени решения поставленных задач и динамике экономических показателей: если, несмотря на все принимаемые меры, инвестиционный климат остается в зачаточном состоянии, значит, государство (или компания) не справилось с проблемами роста и развития.

Этапы формирования инвестиционной политики

Процесс разработки инвестиционной политики подразделяется на множество этапов. Все задачи должны решаться последовательно. Рассмотрим подробнее все этапы.

Анализ нынешней деятельности

Разработать новую инвестиционную политику невозможно без предварительного анализа прежней политики. Определяются все ее преимущества, недостатки, соответствие текущему состоянию компании. Анализ также подразделяется на этапы:

- Исследование общего объема деятельности.

- Анализ соотношения направлений вложения средств.

- Исследование уровня диверсификации инвестирования.

- Установление эффективности инвестирования в отчетном периоде.

Анализируются «слабые» стороны инвестиционной деятельности, ее проблемы. Оценивается соответствие инвестиционной политики целям компании.

Анализ внешней инвестиционной среды

В процессе исследования анализируются эти аспекты:

- Правовые условия среды, а также отдельных форм вложения средств.

- Анализ существующей конъюнктуры и факторы, которые ее обусловили.

- Прогноз относительно конъюнктуры в следующих периодах.

В рамках исследования используются такие инструменты, как стратегический и фундаментальный анализ.

Учет стратегической направленности

Инвестиционная политика представляет собой комплекс стратегических целей. Направление политики устанавливается на основании жизненного цикла предприятия.

Аргументирование разработанного вида инвестиционной политики

Деятельность по вложению средств устанавливается на основании соотношения предполагаемого дохода и ожидаемых рисков. Принимаются во внимание существующие принципы финансового управления. Выделяют следующие типы инвестиционной политики в зависимости от рисковой составляющей:

- Консервативная. Предполагает минимум рисков.

- Умеренная. Это компромиссный вариант. Отличается среднерыночными значениями риска, доходности и темпов роста.

- Агрессивная. Отличается максимумом рисков, а также максимальной прибылью.

Чем больше рисков, тем больше прибыли. Однако при выборе инвестиционной политики нужно ориентироваться на текущее состояние фирмы: корпоративную стратегию, наличие проектов на реальном рынке.

На уровне предприятия

Инвестиционная политика компании или предприятия прежде всего состоит в выборе оптимального пути развития. Он может быть экстенсивным, интенсивным или смешанным. Во многом такая политика может отождествляться с выбором стратегии развития.

Экстенсивный путь связан с постоянным увеличением и масштабированием производственных мощностей, которое производится на имеющейся материально-технической базе. При условии высокого уровня технологического оснащения компания, избравшая такой вектор инвестиционной политики, способно в кратчайшие сроки увеличить объем выпуска продукции, что автоматически увеличит ее прибыль.

Однако руководству предприятия необходимо отдавать себе отчет в том, что подобная стратегия развития не может иметь постоянного долгосрочного характера. Ведь наука не стоит на месте. Постоянно появляются инновационные более эффективные методы производства. Если в определенный момент времени руководство компании не вложить деньги в модернизацию производства, то выпускаемая продукция потеряет свою конкурентоспособность, а, значит, перестанет пользоваться спросом на рынке.

Инвестиционная политика компании, предполагающая интенсивную стратегию, состоит во вложении большой части прибыли в модернизацию существующей производственной базы и практические научные исследования. Это позволяет опережать остальные предприятия в соответствующей отрасли экономики и создавать конкурентные товары.

В настоящее время подобная политика инвестиций связана с внедрением наиболее прогрессивных способов управления, повышением производительности труда, автоматизацией и роботизацией основных производственных процессов. В то же самое время интенсивный путь развития связан с уменьшением чистой прибыли, которые получают хозяева компании.

Таким образом, наиболее предпочтительным видом инвестиционной политики предприятия является смешанный путь развития. С одной стороны, он позволяет поддерживать компанию на должном технологическом уровне. С другой стороны, он максимизирует уровень прибыли, которые получают владельцы предприятия. Основная сложность подобного подхода состоит в поиске оптимального баланса.

Основные направления

В экономической науке принято выделять несколько главных сфер инвестирования собственного и привлеченного капитала на уровне компаний.

- Вложения, которые направлены на увеличение эффективности основной деятельности. Целью такой инвестиционной политики является формирование условий, позволяющих снизить затраты за счет своевременной модернизации или замены устаревших средств производства (станков, оборудования, компьютерной техники), переобучения сотрудников, перевод собственных филиалов и подразделений в регионы с наиболее выгодными производственными условиями.

- Инвестиции, которые направлены на расширение производства. Результатом подобной стратегии является повышение объема выпускаемой на предприятии продукции, работ, услуг.

- Вложения, направленные на открытие дополнительных филиалов и структурных подразделений. Такие капиталовложения автоматически создают новые производственные мощности, которые могут использоваться как для выпуска старых, так и освоение новых образцов продукции.

- Инвестиции, обусловленные изменившимися требованиями контрольных или надзорных органов государственных, региональных или муниципальных властей. Например, речь может идти о новых экологических нормах, стандартах производственной безопасности или качества выпускаемой продукции.

Принципы реализации

При разработке инвестиционной политики на уровне компании или предприятия руководству необходимо руководствоваться несколькими принципами.

- Оценка эффективности вложений. На основание подобного анализа можно выбрать наиболее перспективные инвестиционные проекты, обладающие максимальной рентабельностью.

- Максимизация прибыли. Сделанные капиталовложения должны приносить максимальную прибыль при минимальных фактических тратах.

- Оптимальное распределение инвестиционных ресурсов. Финансовые вложения должны направляться только в те проекты, которые с наибольшей вероятностью окупятся.

- Акцент на привлечении государственных субсидий и льготных банковских, а также частных кредитов.

Разработка антикризисной инвестиционной политики

Чтобы сформировать антикризисную политику инвестиций в компании нужно:

- воспринимать производство, финансирование и инвестиционный процесс как неделимую структуру, которая направлена на постоянный рост и развитие фирмы;

- необходимо на постоянной основе производить анализ допустимых и критических уровней риска в существующей на рынке ситуации;

- стратегия развития предприятия должна формироваться на основании инвестиционных прогнозов;

- принимать во внимание разную стоимость денег на каждом временном этапе;

- производить постоянный учет фактического темпа инфляции в стране;

- рассчитывать стоимость привлекаемого извне капитала.

Действуя таким образом, руководство предприятия может создать эффективную антикризисную инвестиционную политику, которая позволит развиваться даже в условия спада в экономике страны.

Этапы формирования

Инвестиционная политика компании всегда формируется поэтапно. Очередность этапов может быть разной, но их совокупность должна оставаться неизменной.

- Необходимо определить инвестиционный горизонт. Формирование инвестиционной политике может рассматриваться на краткосрочной, среднесрочной или долгосрочной перспективе.

- Следует выбрать четкое направление развитие, которое может затрагивать одну или несколько отраслей.

- Нужно определиться с территориальными границами деятельности. Другими словами, выпускаемые товары могут быть ориентированы на местный, региональный, государственный или международный рынок.

- Необходимо сформировать источники финансирования будущих инвестиций.

- Должна быть создана эффективная система, которая будет претворять в жизнь утвержденную политику.

- Следует создать контрольный орган, который будет отслеживать эффективность реализуемых инвестиционных проектов.

Сложно переоценить практическое значение инвестиционной политики для успешного развития предприятия или государства. В связи с этим каждый инвестор должен уделять ей особое внимание.

Создание по базовым направлениям

Осуществляется оптимизация показателей реального и финансового вложения средств. Этот процесс проводится с учетом ряда факторов, к которым относятся:

- Функциональное направление работы компании.

- Фазы жизненного цикла.

- Масштаб организации.

- Особенности стратегических перемен операционной работы.

- Предполагаемая ставка процента.

- Предполагаемые размеры инфляции.

К примеру, для образований, ведущих производственную деятельность, актуальны реальные вложения.

Существующая специфика

Инвестиционную политику, проводимую исполнительными органами государственной власти, многие отечественные и зарубежные эксперты считают достаточно специфической. Ее прекрасно характеризуют такие особенности:

- существенное влияние государства на экономику;

- смешанный характер, допускающий существование как рыночных, так и административных рычагов воздействия;

- зависимость от мирового экономического кризиса.

Правительство Российской Федерации проводит собственную инвестиционную политику, опираясь на отраслевое законодательство и подзаконные нормативно-правовые акты. С помощью данных нормативны документов происходит регулирование всех инвестиционных процессов, протекающих в государстве.

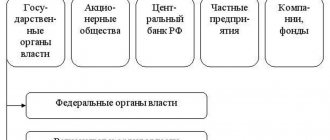

Основными субъектами государственной инвестиционной политики является Правительство Российской Федерации, Министерство Финансов, Министерство экономического развития, Государственная дума и Центральный Банк.

Вполне естественно, что в такой огромной стране, как Россия, все инвестиционные процессы не могут регулироваться непосредственно из федерального центра. Большую роль в решении стоящих перед страной задач решают региональные власти. На уровне регионов для это создаются местные инвестиционные государственные структуры, которые, как правило, носят название департаментов и агентств.

Создание инвестиционной политики в отраслевом размере

Необходимо установить отраслевое направление работы. В рамках этой процедуры осуществляется прогнозирование инвестирования, учет корпоративной стратегии. Нужно выполнить анализ разумности отраслевой концентрации или диверсификации. Большинство успешных компаний используют именно стратегию концентрации. Одновременно с этим концентрация на одной отрасли предполагает повышенный риск банкротства.

Стратегия отраслевой концентрации актуальна только на 1-3 стадиях жизненного цикла. В данном случае рассматриваемое направление обуславливает повышенные темпы развития, извлечение прибыли. В дальнейшем актуальной становится диверсификация. Диверсификация предполагает создание определенных хозяйственных зон. В дальнейшем анализируется разумность той или иной формы диверсификации.

Эффективность проводимой политики

В настоящее время инвестиционная политика, проводимая органами исполнительной власти России, не может быть в полной мере признана эффективной. По-прежнему остаются нерешенными целый ряд важных задач:

- не существует тесной взаимосвязи между приоритетными и реализуемыми инвестиционными проектами;

- уровень рационализации финансовых трат из федерального бюджета недостаточно высок;

- инвесторы не обладают всей полнотой прав и гарантий;

- государственное инвестирование доминирует над частным;

- не существует акцента на реализацию долгосрочных инвестиционных проектов.

Ключевым моментом видится именно недостаточный уровень частных инвестиций. Государственный инвестиционный потенциал в первую очередь должен быть направлен на развитие военно-промышленного комплекса (ВПК), фундаментальную и прикладную науку. Вместо этого ввиду отсутствия должного уровня частных вложений, Правительству приходится взваливать на государственный бюджет значительную часть инвестиций в экономику и социальную сферу.

Создание инвестиционной политики компании в региональном разрезе

Создание политики по вложению средств в региональном разрезе определяется этими условиями:

- Масштабом предприятия. Небольшие компании работают, как правило, в одном регионе. Большие предприятия пользуются влиянием во множестве регионов.

- Длительностью функционирования компании. В начальные жизненные циклы разумно сосредоточение на одном регионе. В дальнейшем образуется потребность в диверсификации по регионам.

База формирования региональной направленности – это анализ инвестиционной привлекательности регионов.

Обеспечение взаимосвязи базовых направлений инвестиционной политики

Все направления должны быть согласованы. В обратном случае уменьшается результативность инвестиционной деятельности. Согласованности нужно достичь по таким направлениям, как объемы, период реализации.

Анализ инвестиционной деятельности предприятия в предшествующем периоде

Основной целью такого анализа является всесторонняя оценка внутреннего инвестиционного потенциала предприятия и эффективности его инвестиционной деятельности.

- На первой стадии анализа изучаются общий объем инвестиционной деятельности предприятия по отдельным этапам рассматриваемого периода, темпы динамики этого показателя в сопоставлении с темпами развития совокупной суммой операционных активов, собственного капитала и объема реализации продукции.

- На второй стадии анализа исследуются соотношение отдельных направлений инвестиционной деятельности предприятия — объемов его реального и финансового инвестирования. Темпы динамики этих объемов инвестирования сопоставляются между собой, определяется удельный вес каждого из направлений инвестирования, исследуются их роль в развитии предприятия.

- На третьей стадии анализа рассматривается уровень диверсификации инвестиционной деятельности предприятия в отраслевом и региональном разрезах, определяется степенью соответствия этого уровня отраслевой и региональной политике развития операционной его деятельности.

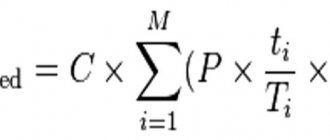

- На четвертой стадии анализа определяется эффективность инвестиционной деятельности в рассматриваемом периоде. С этой целью используется система показателей рентабельности инвестиционной деятельности в целом, в том числе по направлениям инвестирования; производится сравнение этих показателей с рентабельностью активов и собственного капитала; рассматриваются показатели оборачиваемости инвестиционных ресурсов; методами факторного анализа устанавливается степень влияния отдельных показателей эффективности инвестиционной деятельности на рост рыночной стоимости предприятия.

Возможные ошибки при формировании

Главная ошибка при разработке политики – отсутствие четко определенных целей. В этом случае невозможно подобрать эффективную инвестиционную политику, так как она зависит именно от предполагаемых целей. Вторая частая ошибка – игнорирование контекста. Формирование инвестиционной политики базируется на ресурсах компании, а также на состоянии инвестиционного рынка. Вне контекста внешней среды невозможно проанализировать эффективность политики. Даже если политика эффективна с точки зрения внешних условий, нужно учитывать с ресурсами предприятия. Также нужно учитывать, насколько компания может и хочет рисковать. Учитывается и степень защиты от рисков. Правильный выбор инвестиционной политики обеспечит активное развитие фирмы.

Модели

Каждая модель инвестиционной государственной политики – определенный исторический этап, который общество проходит в развитии, двигаясь от жесткого монетаристского варианта к саморегулирующимся гибридным системам.

Налоговое стимулирование

Самый жесткий вариант управления – в руках правительства сосредоточен весь инструментарий, а частному бизнесу приходится приспосабливаться.

Государство регулирует инвестиционный климат и ряд экономических показателей с помощью налогового стимулирования. Налоговые льготы и каникулы, переносы убытков на следующие годы, уменьшение нагрузки на бизнес – вот основные направления воздействия на частные компании.

Государственно-частное партнерство

Модель описывает цели и степень взаимодействия государства и частного бизнеса.

Под государственно-частным партнерством подразумеваются государственные контракты, аренда (лизинг), совместные компании, концессионные соглашения и иные взаимовыгодные формы сотрудничества.

Частный капитал выполняет различного рода обязательства перед государством. Например, в обмен на предоставляемые государственные контракты крупные компании обязуются поддерживать социальную сферу, развивать инфраструктуру города либо заниматься благотворительностью.

Смешанная модель

Здесь роль государства сводится к минимуму: потребности частного капитала выходят на первый план. Власть в этом сценарии должна создать механизм распределения ресурсов между наиболее эффективными фирмами и организациями, а те вкладывают полученные активы в развитие инноваций.

Основные критерии эффективности

Следует отметить ряд основных факторов, влияющих на продуктивность инвестиций предприятия:

- полезность используемой социальной и экономической политики;

- присутствие действенной финансовой стратегии;

- уровень качества и конкурентоспособности производимой продукции или предоставляемых услуг;

- показатель применения активных фондов компании и производственных мощностей;

- значения целесообразности использования ресурсов;

- эффективность задействованных инвестиционных схем;

- грамотность и подготовленность руководства фирмы.

Вышеизложенные критерии в зависимости от воздействия на отдачу вложений могут принадлежать разным группам. Так, на сегодняшний день существуют факторы, которые оказывают позитивное и негативное влияние на эффективность инвестиций.

Виды

Способ размещения средств зависит от вида вложений и результата, к которому стремится инвестор. При финансовом инвестировании используют три основных вида.

Агрессивная

Формирование портфеля высокодоходных ценных бумаг с высоким процентом риска. Доходность более 50 % годовых.

Умеренная

Формирование портфеля по принципу диверсификации (расширения). Баланс доходности, ликвидности и риска. Доходность до 45 % годовых.

Консервативная

Формирование портфеля высоколиквидных ценных бумаг. Низкая прибыль. Низкий уровень риска. Доходность до 20 % годовых.

Что такое инвестиционная стратегия

Это модель эффективного достижения поставленных целей по распределению финансовых ресурсов. Своего рода генеральный план, который определит концепцию развития на долгосрочный период.

Цели и задачи инвестиционных стратегий

Цели зависят от сферы деятельности, объема финансирования, направлений деятельности предприятия:

- расчет ликвидности финансовых ресурсов;

- формирование инвестиционной учетной политики.

Задачи:

- изучение, анализ обстановки на фондовом рынке;

- оценка инструментов, выделение прибыльных направлений;

- точные расчеты распределения финансовых потоков;

- формирование портфеля ценных бумаг;

- модернизация производства, введение инноваций;

- расширение, организация новых направлений бизнеса;

- минимизация финансовых рисков;

- выход на плановый процент прибыли.

Структура и принципы

Базовые принципы для всех предприятий:

- Адаптивность (гибкость) – способность меняться под действием различных факторов.

- Соответствие – согласованность со всеми участниками процесса. План не должен противоречить основной функции предприятия.

- Безопасность – непрерывная работа над минимизацией рисков.

- Развитие (открытости) – допустимость введения новых методик для получения или увеличения дохода.

- Компетентность – инвестициями должны заниматься профессионалы.

Структура разрабатывается для каждого бизнеса. Но есть разделы, типичные для всех организаций. В основном это перечень управленческих процедур:

- характеристики ресурсов развития предприятия;

- анализ финансового климата региона;

- государственное содействие инвестиционной деятельности;

- определение целей и задач развития;

- формирование дорожной карты.